Tamanho e Participação do Mercado de Embalagens de Vinho

Análise do Mercado de Embalagens de Vinho pela Mordor Intelligence

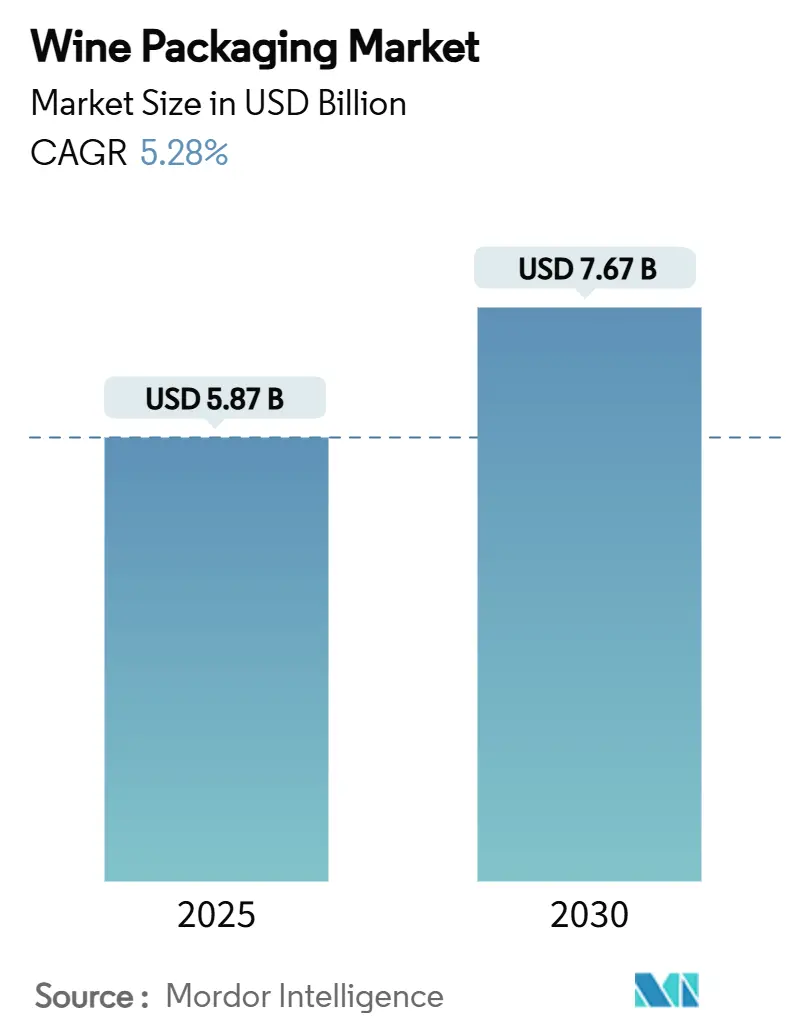

O tamanho do mercado de embalagens de vinho atingiu USD 5,87 bilhões em 2025 e está previsto para chegar a USD 7,67 bilhões até 2030, avançando a uma TCCA de 5,28% durante o período. A forte demanda por garrafas de vidro, o crescente interesse em designs leves e a rápida adoção de formatos alternativos como latas e bag-in-box estão direcionando esta trajetória. A premiumização na China, implementações de vidro leve na Europa e aceleração do direto-ao-consumidor (DaC) na América do Norte estão remodelando a escala de produção e a economia logística no mercado de embalagens de vinho. A pressão regulatória-do mandato da União Europeia de 100%-reciclável-até-2030 à expansão do valor de resgate da Califórnia-continua pressionando fornecedores em direção a materiais circulares e fornos energeticamente eficientes, mesmo com a persistente volatilidade dos preços do vidro. A reciclabilidade da embalagem metálica atrai consumidores jovens e móveis, enquanto fechamentos de base biológica ganham tração conforme vinícolas certificam práticas sustentáveis.

Principais Conclusões do Relatório

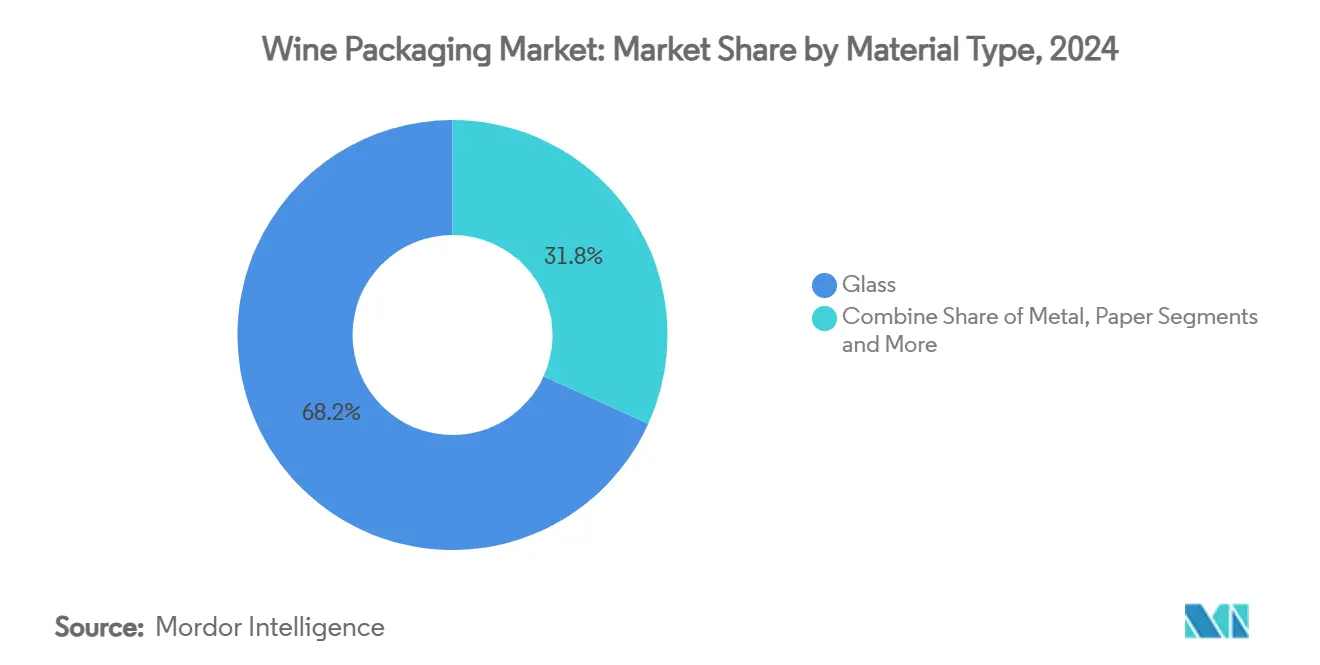

- Por material, o vidro manteve 68,22% da participação no mercado de embalagens de vinho em 2024; o metal está projetado para expandir a uma TCCA de 8,43% até 2030.

- Por tipo de produto, garrafas de vidro lideraram com 55,76% da receita em 2024, enquanto latas estão previstas para crescer a uma TCCA de 7,88% até 2030.

- Por tipo de fechamento, rolha natural capturou 45,42% da participação do tamanho do mercado de embalagens de vinho em 2024 e tampas rosca estão avançando a uma TCCA de 8,11% até 2030.

- Por tipo de vinho, vinhos tranquilos detiveram 69,23% do volume da categoria em 2024; vinhos com baixo e sem álcool estão definidos para registrar uma TCCA de 9,21% até 2030.

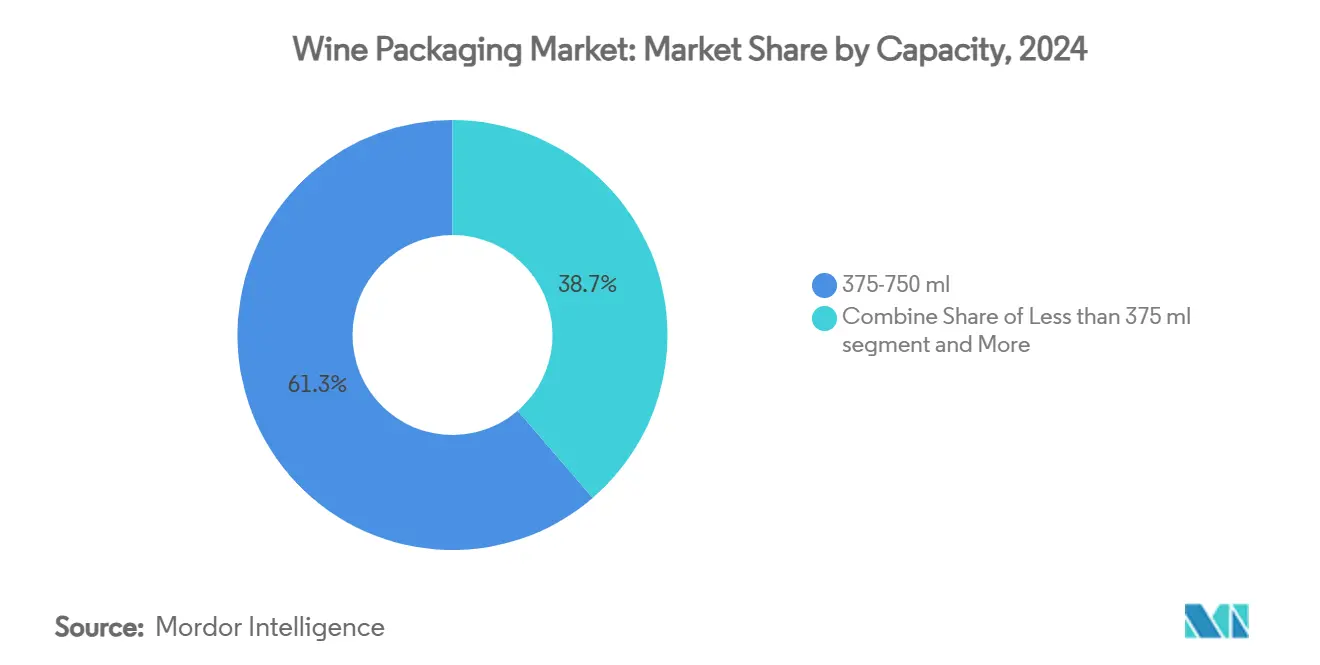

- Por capacidade, o segmento 375-750 mL controlou 61,31% da participação do mercado de embalagens de vinho em 2024, enquanto formatos sub-375 mL estão crescendo a 7,53% TCCA.

- Por canal de distribuição, vendas diretas responderam por 57,53% da receita de 2024; canais indiretos estão projetados para subir a 6,42% TCCA até 2030.

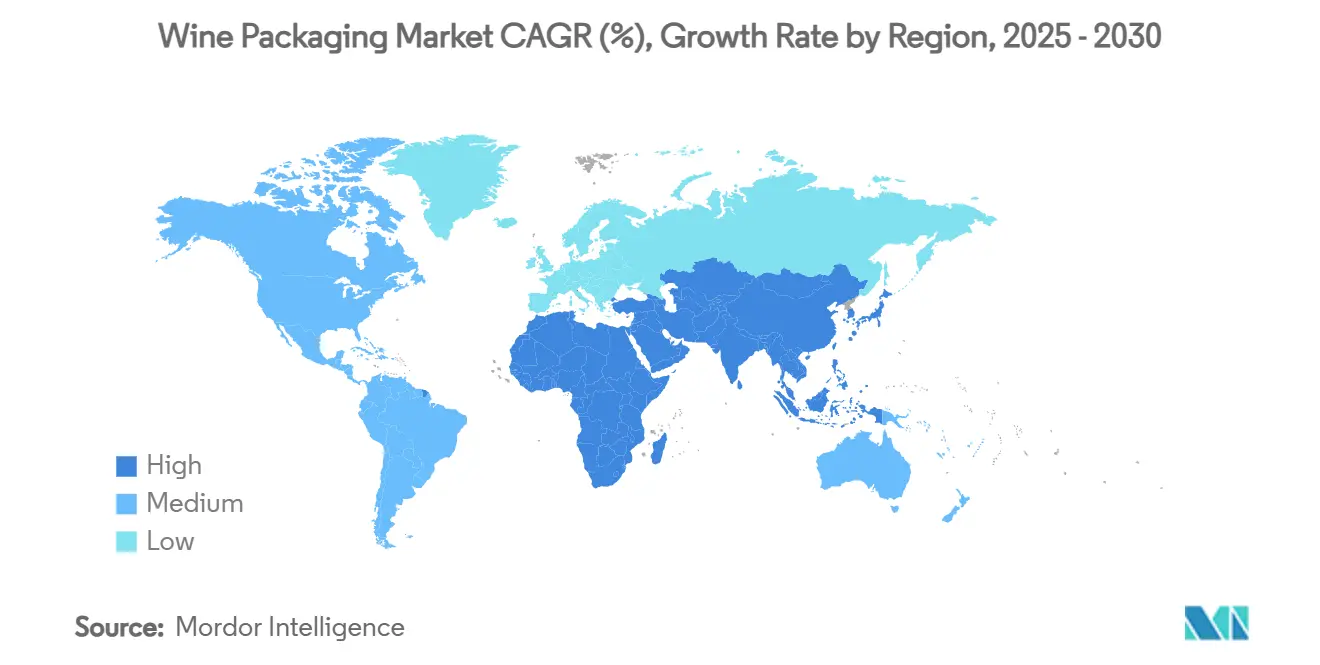

- Por geografia, América do Norte liderou com 38,12% da receita em 2024, enquanto Ásia-Pacífico está prevista para crescer a uma TCCA de 7,92% até 2030.

Tendências e Insights Globais do Mercado de Embalagens de Vinho

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Premiumização do vinho na China elevando demanda por garrafas de design | +0.8% | China, APAC mais amplo | Médio prazo (2-4 anos) |

| Adoção de garrafas de vidro leves por vinícolas europeias para reduzir CO₂ | +0.6% | Europa, América do Norte | Longo prazo (≥ 4 anos) |

| Rápida adoção de formatos bag-in-box no e-grocery nórdico | +0.4% | Países nórdicos, N. Europa | Curto prazo (≤ 2 anos) |

| Ascensão dos canais DaC nos EUA acelerando embalagens prontas para envio | +0.5% | América do Norte | Médio prazo (2-4 anos) |

| Aumento de vinhos enlatados e PET para porção única para uso ao ar livre na Oceania | +0.3% | Austrália, Nova Zelândia | Curto prazo (≤ 2 anos) |

| Certificações de sustentabilidade de vinícolas impulsionando fechamentos de base biológica | +0.2% | Regiões premium globais | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Premiumização do Vinho na China Elevando Demanda por Garrafas de Design

Jovens consumidores urbanos na China valorizam conveniência e acessibilidade, mas ainda associam design sofisticado com qualidade. Inovações como o vinho de barril da Huadong Winery e as ofertas em caixa da Franzia apoiam encontros casuais sem diluir o valor da marca, elevando alternativas de estilo premium no mercado de embalagens de vinho. [1] Vino Joy, "How Unconventional Wine Packaging Is Winning Over Young Palates in China," vino-joy.com

Adoção de Garrafas de Vidro Leves por Vinícolas Europeias para Reduzir CO₂

O roteiro carbono-neutro de Bourgogne expôs o peso da garrafa como um driver crítico de emissões; o Bordeaux Air de 300 g da Verallia prova que uma garrafa mais leve pode manter a tradição enquanto reduz até 40% do CO₂, impulsionando adoção mais ampla no mercado de embalagens de vinho. [2]Meininger's International, "Sweden Bids Farewell to Heavy Bottles," meiningers-international.com

Rápida Adoção de Formatos Bag-in-Box no Canal E-grocery dos Países Nórdicos

As políticas da Systembolaget ajudaram o bag-in-box a capturar mais de 50% do volume na Suécia e Noruega, entregando 40% de economias logísticas e reforçando credenciais ambientais que ressoam no mercado de embalagens de vinho.

Ascensão dos Canais DaC nos EUA Acelerando Embalagens On-premise Prontas para Envio

A expansão do CRV da Califórnia alinha embalagens com metas de reciclagem, recompensando soluções que enviam com segurança e reciclam facilmente, impulsionando vendas através de plataformas DaC que sustentam o mercado de embalagens de vinho.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCCA | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Impostos da UE sobre embalagens plásticas aumentando custo do PET | -0.4% | Europa, efeito cascata | Curto prazo (≤ 2 anos) |

| Escassez de material reciclado limitando implementações de rPET | -0.3% | Global, esp. UE e EUA | Médio prazo (2-4 anos) |

| Maior risco de transmissão de oxigênio em fechamentos alternativos | -0.2% | Níveis premium globais | Longo prazo (≥ 4 anos) |

| Volatilidade do preço da barrilha inflacionando custos do vidro | -0.5% | Global | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Impostos da UE sobre Embalagens Plásticas Aumentando Custo de Soluções PET

Quotas obrigatórias de conteúdo reciclado e proibições de PFAS inflacionam custos de conformidade, tornando o PET menos competitivo para linhas premium no mercado de embalagens de vinho.

Escassez Global de Suprimento de Material Reciclado Limitando Implementações de Garrafas de Vinho rPET

Competição com refrigerantes por rPET grau alimentício escala preços; volumes de vinho carecem da escala para garantir matéria-prima, restringindo metas sustentáveis no mercado de embalagens de vinho.

Análise de Segmentos

Por Tipo de Material: Dominância do Vidro Enfrenta Inovação Metálica

O vidro respondeu por 68,22% do mercado de embalagens de vinho em 2024 devido à sua natureza inerte e percepção premium. Atualizações de fornos leves e maiores taxas de cacos ajudam a manter liderança enquanto reduzem emissões. A TCCA de 8,43% do metal reflete a reciclabilidade do alumínio e vantagens de velocidade de resfriamento, atraindo consumidores orientados ao ar livre e moldando preferências futuras no mercado de embalagens de vinho. [3]Metal Packaging Europe, "A Revolution for the Wine Industry?" metalpackagingeurope.org Garrafas de papel da Frugalpac e híbridos PET ampliam o campo de materiais conforme reguladores impulsionam metas 100% recicláveis.

Avanços em plástico e papel testam hierarquias estabelecidas há muito tempo. A casca de fibra da Frugalpac usa 77% menos plástico e possui uma pegada de carbono 84% menor que o vidro, tornando-se uma alternativa atrativa na indústria de embalagens de vinho. Fabricantes de vidro contra-atacam pilotando fornos elétricos e designs ultra-leves. Garrafas de alumínio aproveitam tampas reseláveis para estender frescor, enquanto PET de base biológica integra até 30% rPET mas aguarda maior suprimento de material reciclado.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Produto: Garrafas Lideram Enquanto Latas Aceleram

Garrafas tradicionais entregaram 55,76% da receita de 2024, uma âncora para armazenamento e ritual. Ainda assim, latas estão crescendo a 7,88% TCCA, atendendo conveniência de porção única e regulamentações de estádio no mercado de embalagens de vinho. Linhas bag-in-box alcançam benefícios de escala e detêm 56% do volume sueco, ilustrando evolução de grau premium.

Garrafas PET garantem papéis de nicho com vida útil de seis meses graças às camadas de barreira da ALPLA, enquanto bolsas ganham participação em festivais. Rótulos inteligentes que satisfazem mandatos digitais da UE surgem em garrafas e latas igualmente, enriquecendo rastreabilidade e reforçando a estratégia omnichannel do mercado de embalagens de vinho.

Por Tipo de Fechamento: Tradição da Rolha Encontra Eficiência da Tampa Rosca

Rolha natural preservou 45,42% dos volumes de 2024 e sustenta economias rurais mediterrâneas. Tampas rosca crescem a 8,11% TCCA, auxiliadas por degustações cegas que destacam retenção de frescor, alterando sentimento no mercado de embalagens de vinho. Rolhas técnicas de base biológica reivindicam status carbono-neutro, enquanto rolhas de vidro adornam edições ultra-premium.

Pesquisa sobre VOCs de rolha revela integração de sabor matizada, abrindo caminhos para rolhas compostas que compensam desperdício de rolha. Produtores de tampas rosca adicionam evidência de violação e marca em relevo, normalizando ainda mais a tecnologia na indústria de embalagens de vinho.

Por Tipo de Vinho: Dominância do Vinho Tranquilo Desafiada por Inovação com Baixo Álcool

Vinho tranquilo carregou 69,23% da participação de 2024. Tendências de saúde impulsionam linhas com baixo e sem álcool para uma TCCA de 9,21%, demandando embalagens mais leves e informativas no mercado de embalagens de vinho. Linhas espumantes mantêm garrafas resistentes à pressão mas adotam gargalos sem cápsula para economizar recursos.

Vinhos fortificados e de sobremesa abraçam vidro menor para conter oxidação e alinhar com moderação, enquanto rótulos com baixo álcool empregam gráficos termo-retráteis para transmitir contagens de calorias. Divulgações por código QR elevam transparência e atendem próximas regras de e-rótulo da UE, estreitando convergência entre bem-estar e a indústria de embalagens de vinho.

Por Capacidade: Garrafas Padrão Dominam Enquanto Formatos Mini Crescem

O nível 375-750 mL entregou 61,31% dos embarques de 2024 e beneficia de eficiências de linha globais. Volumes sub-375 mL expandem a 7,53% TCCA, aproveitando conveniência e posicionamento premium de presente no mercado de embalagens de vinho. Formatos grandes permanecem nota chave para serviço de restaurante e eventos de colecionador, mas sustentabilidade os empurra em direção a sistemas de granel em torneira.

Mini garrafas, frequentemente alumínio ou PET, permitem produtores de luxo preservarem pontos de preço enquanto atraem experimentação. Garrafas padrão passam por cortes de peso de 10-15% via alocação otimizada de vidro, mantendo força mas reduzindo emissões de frete, reforçando a agenda de descarbonização da indústria de embalagens de vinho.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Canal de Distribuição: Vendas Diretas Lideram com Crescimento Indireto

Canais diretos detiveram 57,53% da participação em 2024, sustentados por clubes de vinícola e turismo de destino que favorecem unidades de envio personalizadas no mercado de embalagens de vinho. Plataformas de varejo e e-commerce alimentam crescimento indireto a 6,42% TCCA, demandando caixas amigáveis a palete e selos à prova de violação.

Estratégias híbridas emergem conforme vinícolas mesclam experiências DaC personalizadas com amplo alcance de mercearia. Embalagens capazes de cumprimento automatizado mas entregando desembalagem premium se tornam decisivas, refletindo complexidade omnichannel na indústria de embalagens de vinho.

Análise Geográfica

América do Norte permanece a maior contribuidora de receita. Leis DaC robustas e expansão de reciclagem na Califórnia integram depósitos de 5 e 10 centavos que direcionam o mercado de embalagens de vinho em direção a designs compatíveis com coleta urbana. Políticas europeias ditam 100% de reciclabilidade até 2030, provocando investimento em fornos elétricos e inovação bag-in-box que reduz emissões de frete.

Ásia-Pacífico lidera crescimento até 2030. A premiumização da China mistura vidro de design com caixas custo-efetivas, enquanto subsídios australianos apoiam PET leve e garrafas de papel, acelerando momentum regional para o mercado de embalagens de vinho. Conveniência de e-grocery se entrelaça com marketing ambiental para converter consumidores mais jovens.

Oriente Médio e África e América do Sul fornecem caminhos emergentes. Climas mais quentes se inclinam em direção a formatos mais leves com barreira de oxidação, e exportadores implantam embalagens que atendem regras da UE enquanto minimizam frete. Produtores domésticos exploram linhas rPET e enlatamento para alcançar novos bebedores, ilustrando a propagação global das inovações da indústria de embalagens de vinho.

Cenário Competitivo

A concentração de mercado é fragmentada. Owens-Illinois, Verallia e Ardagh Group dominam vidro, mas enfrentam veteranos do alumínio como Ball e pioneiros disruptivos de papel como Frugalpac. A garrafa Bordeaux Air de 300 g da Verallia reduz emissões em 40%, reforçando incumbência enquanto atende metas de baixo carbono do mercado de embalagens de vinho.

Start-ups aproveitam agilidade: a garrafa PET plana da Packamama garante financiamento governamental na Austrália, e o lançamento nos EUA da Frugalpac com Target coloca 256.000 unidades na prateleira, ampliando acesso do consumidor. Aquisições da TricorBraun da Euroglas e Glaspack destacam consolidação conforme distribuidores buscam escala no mercado de embalagens de vinho.

Patentes de tecnologia sobre bolsas multicamadas, garrafas auto-aerantes e rastreadores habilitados por IoT proliferam, criando novos pontos de diferenciação. Parcerias entre especialistas em fechamento e firmas de análise rastreiam ingresso de oxigênio em tempo real, melhorando controle de qualidade na indústria de embalagens de vinho.

Líderes da Indústria de Embalagens de Vinho

-

Ball Corporation

-

Owens-Illinois Inc. (O-I)

-

Amcor plc

-

Tetra Laval International SA

-

Crown Holdings, Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: Ball reportou crescimento de embarques de 2,6% e reafirmou orientação de LPA de dois dígitos, sublinhando o momentum do alumínio no mercado de embalagens de vinho.

- Maio de 2025: Smurfit Westrock postou vendas de Q1 de USD 7.656 milhões e adicionou plantas de conversão enquanto fechava 500.000 toneladas de capacidade de papel para otimizar operações.

- Abril de 2025: FitVine introduziu garrafas de alumínio reseláveis para consumidores ativos, estendendo posicionamento premium além do vidro.

- Fevereiro de 2025: ProMach lançou um Grupo de Soluções para Vinho e Destilados para integrar linhas de embalagem para eficiência DaC

Escopo do Relatório Global do Mercado de Embalagens de Vinho

O processo de fornecer uma cobertura protetora e informativa ao produto para que ajude a proteger o produto durante seu manuseio, armazenamento e movimentação é denominado embalagem. Ela fornece informações valiosas sobre o conteúdo da embalagem.

O estudo acompanha a demanda pelo mercado de embalagens através da receita derivada de vidro, plástico, metal e papelão. Também inclui o efeito de regulamentações e impulsionadores no crescimento do mercado. O Mercado de Embalagens de Vinho é segmentado por Material de Embalagem (Vidro, Plástico, Metal, Papelão), Tipo de Produto (Garrafas de Vidro, Garrafas Plásticas, Bag in Box, Fechamentos) e Geografia. Os tamanhos de mercado e projeções são fornecidos em milhões de USD para todos os segmentos mencionados.

| Vidro |

| Plástico |

| Metal |

| Papel |

| Garrafas de Vidro |

| Garrafas Plásticas |

| Bag-in-Box |

| Latas |

| Bolsas |

| Rolha Natural |

| Rolha Técnica/Sintética |

| Tampas Rosca |

| Tampas Coroa |

| Outros (T-stoppers, Vino-Lok) |

| Vinho Tranquilo |

| Vinho Espumante |

| Vinho Fortificado e de Sobremesa |

| Vinho com Baixo e Sem Álcool |

| Menor que 375 mL |

| 375-750 mL |

| 750-1.500 mL |

| Maior que 1.500 mL |

| Vendas Diretas |

| Vendas Indiretas |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Austrália e Nova Zelândia | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Nigéria | ||

| Egito | ||

| Resto da África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Por Tipo de Material | Vidro | ||

| Plástico | |||

| Metal | |||

| Papel | |||

| Por Tipo de Produto | Garrafas de Vidro | ||

| Garrafas Plásticas | |||

| Bag-in-Box | |||

| Latas | |||

| Bolsas | |||

| Por Tipo de Fechamento | Rolha Natural | ||

| Rolha Técnica/Sintética | |||

| Tampas Rosca | |||

| Tampas Coroa | |||

| Outros (T-stoppers, Vino-Lok) | |||

| Por Tipo de Vinho | Vinho Tranquilo | ||

| Vinho Espumante | |||

| Vinho Fortificado e de Sobremesa | |||

| Vinho com Baixo e Sem Álcool | |||

| Por Capacidade | Menor que 375 mL | ||

| 375-750 mL | |||

| 750-1.500 mL | |||

| Maior que 1.500 mL | |||

| Por Canal de Distribuição | Vendas Diretas | ||

| Vendas Indiretas | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Austrália e Nova Zelândia | |||

| Resto da Ásia-Pacífico | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Nigéria | |||

| Egito | |||

| Resto da África | |||

| América do Sul | Brasil | ||

| Argentina | |||

| Resto da América do Sul | |||

Principais Questões Respondidas no Relatório

Qual é o tamanho atual do mercado de embalagens de vinho?

O tamanho do mercado de embalagens de vinho foi de USD 5,87 bilhões em 2025 e está previsto para atingir USD 7,67 bilhões até 2030.

Qual material domina as embalagens de vinho globais?

O vidro lidera com 68,22% de participação, graças às suas capacidades comprovadas de preservação e imagem premium.

Por que garrafas de vidro leves estão ganhando popularidade?

Elas reduzem emissões de CO₂ em até 40% enquanto mantêm estética da marca, alinhando-se com rigorosas regras de sustentabilidade da UE.

Qual formato de embalagem está crescendo mais rapidamente?

Latas de alumínio estão expandindo a uma TCCA de 7,88%, impulsionadas por portabilidade, reciclabilidade e apelo de consumidores mais jovens.

Como as regulamentações da UE estão moldando escolhas de embalagem?

O Regulamento de Embalagens e Resíduos de Embalagens exige soluções 100% recicláveis até 2030, empurrando fornecedores em direção a materiais mais leves, recicláveis e com conteúdo reciclado.

Qual papel o envio direto-ao-consumidor desempenha no design de embalagens?

O crescimento DaC prioriza formatos de envio protetivos, recicláveis e focados na marca que funcionam tanto no trânsito quanto no desembalamento.

Página atualizada pela última vez em: