Tamanho do mercado de ingredientes de proteína de soro de leite da Ásia-Pacífico

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 700.53 Milhões de dólares | |

| Tamanho do Mercado (2029) | 891.88 Milhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 4.74 % | |

| Maior participação por país | China | |

| Concentração do Mercado | Médio | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de ingredientes de proteína de soro de leite da Ásia-Pacífico

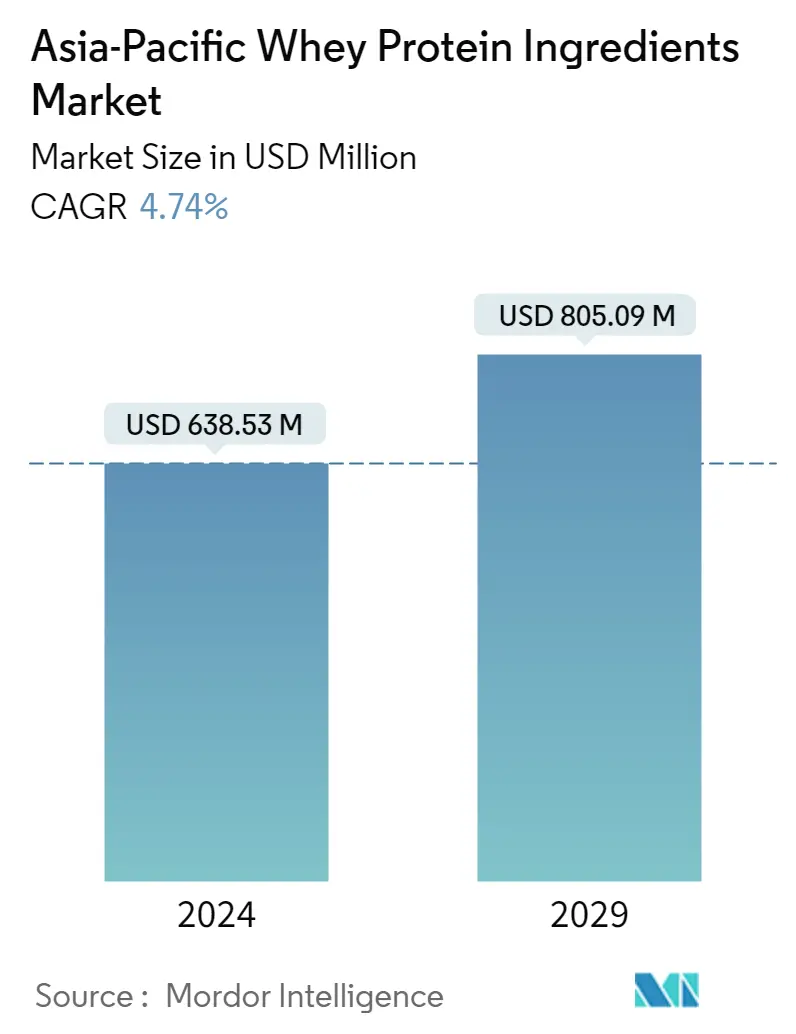

O tamanho do mercado de ingredientes de proteína de soro de leite da Ásia-Pacífico é estimado em US$ 638,53 milhões em 2024, e deve atingir US$ 805,09 milhões até 2029, crescendo a um CAGR de 4,74% durante o período de previsão (2024-2029).

Com o consumo conjunto de lanches e bebidas totalizando mais de 75% de participação, o segmento de alimentos e bebidas dominou o mercado de ingredientes de proteína de soro de leite da Ásia-Pacífico

- O segmento de alimentos e bebidas dominou o mercado de proteína de soro de leite da Ásia-Pacífico em 2022, com o consumo pelos subsegmentos de lanches e bebidas juntos totalizando mais de 75% de participação no volume em 2022. Como os clientes agora preferem refeições menores ou substituindo dietas tradicionais por dietas mais eficazes e alternativas acessíveis, como lanchonetes à base de proteínas. No segmento de alimentos e bebidas do Japão, o subsegmento de substitutos de refeição caseira, ou Sozai, apresentou o maior crescimento, com vendas de US$ 95 bilhões em 2018. Outro fator que impulsiona as vendas é o número crescente de estudos que confirmam suas funcionalidades, como alto teor de proteínas e calorias. proteína livre e de fácil digestão, o que o torna um ingrediente proteico altamente desejado na categoria de lanches. Assim, o mercado assistiu a uma taxa de crescimento mais lenta, de 2,79% em valor, em 2021.

- O segmento de AB foi seguido pelos suplementos, impulsionado pelas aplicações no subsegmento de nutrição esportiva. Embora a nutrição desportiva tenha dominado o setor de suplementos em 2022, prevê-se que o subsegmento de alimentação para bebé registe o valor CAGR de crescimento mais rápido, ascendendo a 6,14%, durante o período de previsão, 2023-2029. Países como a China e a Índia têm taxas de natalidade elevadas, e o número de crianças nascidas por ano foi calculado em 24 milhões de nascimentos por ano na Índia e 16 milhões de nascimentos por ano na China. Isto se deve ao aumento do interesse pela saúde infantil e à crescente conscientização sobre as proteínas utilizadas nesses produtos. Por exemplo, os clubes de saúde e ginásios nos países da Ásia-Pacífico, como a China e Hong Kong, geraram receitas médias por clube superiores a 2 milhões de dólares em 2021, o que foi o mais elevado entre todos os países do mundo.

O crescente consumo de milkshakes fortificados com proteínas e bebidas substitutas de refeição apoiou a posição de liderança da China no mercado de ingredientes de proteína de soro de leite da Ásia-Pacífico

- A Índia testemunhou um aumento no número de consumidores preocupados com a saúde, com as crescentes taxas de obesidade aumentando a aceitação da população de bebidas saudáveis e enriquecidas com proteínas. O percentual de mulheres com sobrepeso passou de 20,6% para 24% e de homens com sobrepeso passou de 18,9% para 22,9%. Projeta-se que a Índia registre o crescimento mais rápido durante o período de previsão, com um CAGR de 5,77% em valor.

- A China manteve a sua posição de liderança em 2022 devido ao uso crescente de proteínas em produtos especializados, como nutrição infantil, dietas clínicas, desporto e musculação. Os produtos ricos em proteínas suscitaram um interesse considerável na China e, em Dezembro de 2019, 36% dos cidadãos chineses estavam interessados em comprar alimentos ricos em proteínas. Projeta-se que a China registre o segundo maior CAGR de 4,98%, em valor, durante o período de previsão. O crescimento provavelmente será impulsionado pelo consumo crescente de milkshakes fortificados com proteínas e bebidas substitutas de refeição. Novos participantes que lançam produtos relacionáveis incluem Smeal, ffit8, Wonderlab e Miss Zero.

- A Austrália viu um aumento significativo no consumo de proteínas de soro de leite durante o período do estudo, com a sua utilização no país registrando um CAGR de 2,51% em volume. Em 2022, 72% do volume de whey protein consumido no país foi através do segmento de nutrição esportiva, enquanto segmentos de consumo final como padaria e salgadinhos tiveram 26,6% e 13,8% de participação em volume, respectivamente. O crescimento pode ser atribuído ao crescente número de academias 24 horas no país. Essa tendência, por sua vez, estimulou o consumo de suplementos protéicos, principalmente aqueles que têm o whey protein como ingrediente principal. Mais de 77% das proteínas animais utilizadas no segmento de nutrição esportiva australiano eram proteínas de soro de leite em 2022.

Tendências de mercado de ingredientes de proteína de soro de leite da Ásia-Pacífico

- A mudança de estilo de vida com o aumento do número de mulheres trabalhadoras está impulsionando o mercado

- O aumento do consumo de produtos de panificação como refeição está impulsionando a indústria

- A competitividade do mercado está impulsionando o crescimento

- Aumento da preferência do consumidor por produtos convenientes de cereais matinais

- Segmento de molhos manterá participação de leão no mercado APAC

- Confeitaria premium é tendência atual do mercado

- Aumento da demanda por produtos lácteos vegetais nos países da APAC

- Aumento da população idosa para impulsionar a demanda

- O crescente apetite da APAC por carnes vegetais para aumentar a demanda

- Desenvolvimentos crescentes aumentando as vendas segmentadas

- Lanches saudáveis provavelmente impulsionarão o mercado

- Aumento da demanda por ração para ruminantes

- Aumento da demanda por produtos de beleza e cuidados pessoais naturais/orgânicos

- Proteína de soro de leite e leite para aumentar sua participação no consumo de proteína animal

Visão geral da indústria de ingredientes de proteína de soro de leite da Ásia-Pacífico

O mercado de ingredientes de proteína de soro de leite da Ásia-Pacífico está moderadamente consolidado, com as cinco principais empresas ocupando 54,33%. Os principais players deste mercado são Arla Foods amba, Fonterra Co-operative Group Limited, Glanbia PLC, Kerry Group PLC e Koninklijke FrieslandCampina NV (classificados em ordem alfabética).

Líderes de mercado de ingredientes de proteína de soro de leite da Ásia-Pacífico

Arla Foods amba

Fonterra Co-operative Group Limited

Glanbia PLC

Kerry Group PLC

Koninklijke FrieslandCampina N.V.

Other important companies include Freedom Foods Group Limited, Groupe LACTALIS, Hilmar Cheese Company Inc., Lacto Japan Co. Ltd, Morinaga Milk Industry Co. Ltd, Olam International Limited.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ingredientes de proteína de soro de leite da Ásia-Pacífico

- Agosto de 2021 Arla Foods lançou sua nova solução de ingrediente de proteína de soro de leite, Nutrilac CH-7694, que afirma reduzir o processo de fabricação de cream cheese para apenas 30 minutos e, ao mesmo tempo, aumentar o rendimento.

- Agosto de 2021 Lactalis Índia lançou uma bebida de iogurte rica em proteínas chamada Lactel Turbo Yoghurt Drink. A bebida está disponível nos sabores manga e morango.

- Julho de 2021 MILEI GmbH, uma subsidiária integral da Morinaga, fundada em 1972 como uma joint venture Japão-Alemanha, concluiu e abriu seu novo prédio para a produção comercial de todas as suas ofertas.

Relatório de mercado de ingredientes de proteína de soro de leite da Ásia-Pacífico – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendências de produção

- 3.3.1 Animal

- 3.4 Quadro regulamentar

- 3.4.1 Austrália

- 3.4.2 China

- 3.4.3 Índia

- 3.4.4 Japão

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Forma

- 4.1.1 Concentrados

- 4.1.2 Hidrolisado

- 4.1.3 Isolados

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Laticínios e produtos alternativos ao leite

- 4.2.2.1.6 Produtos alimentícios RTE/RTC

- 4.2.2.1.7 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

- 4.3 País

- 4.3.1 Austrália

- 4.3.2 China

- 4.3.3 Índia

- 4.3.4 Indonésia

- 4.3.5 Japão

- 4.3.6 Malásia

- 4.3.7 Nova Zelândia

- 4.3.8 Coreia do Sul

- 4.3.9 Tailândia

- 4.3.10 Vietnã

- 4.3.11 Resto da Ásia-Pacífico

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 Arla Foods amba

- 5.4.2 Fonterra Co-operative Group Limited

- 5.4.3 Freedom Foods Group Limited

- 5.4.4 Glanbia PLC

- 5.4.5 Groupe LACTALIS

- 5.4.6 Hilmar Cheese Company Inc.

- 5.4.7 Kerry Group PLC

- 5.4.8 Koninklijke FrieslandCampina N.V.

- 5.4.9 Lacto Japan Co. Ltd

- 5.4.10 Morinaga Milk Industry Co. Ltd

- 5.4.11 Olam International Limited

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de ingredientes de proteína de soro de leite da Ásia-Pacífico

Concentrados, Hidrolisados e Isolados são cobertos como segmentos por Formulário. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final. Austrália, China, Índia, Indonésia, Japão, Malásia, Nova Zelândia, Coreia do Sul, Tailândia e Vietname são abrangidos como segmentos por país.

- O segmento de alimentos e bebidas dominou o mercado de proteína de soro de leite da Ásia-Pacífico em 2022, com o consumo pelos subsegmentos de lanches e bebidas juntos totalizando mais de 75% de participação no volume em 2022. Como os clientes agora preferem refeições menores ou substituindo dietas tradicionais por dietas mais eficazes e alternativas acessíveis, como lanchonetes à base de proteínas. No segmento de alimentos e bebidas do Japão, o subsegmento de substitutos de refeição caseira, ou Sozai, apresentou o maior crescimento, com vendas de US$ 95 bilhões em 2018. Outro fator que impulsiona as vendas é o número crescente de estudos que confirmam suas funcionalidades, como alto teor de proteínas e calorias. proteína livre e de fácil digestão, o que o torna um ingrediente proteico altamente desejado na categoria de lanches. Assim, o mercado assistiu a uma taxa de crescimento mais lenta, de 2,79% em valor, em 2021.

- O segmento de AB foi seguido pelos suplementos, impulsionado pelas aplicações no subsegmento de nutrição esportiva. Embora a nutrição desportiva tenha dominado o setor de suplementos em 2022, prevê-se que o subsegmento de alimentação para bebé registe o valor CAGR de crescimento mais rápido, ascendendo a 6,14%, durante o período de previsão, 2023-2029. Países como a China e a Índia têm taxas de natalidade elevadas, e o número de crianças nascidas por ano foi calculado em 24 milhões de nascimentos por ano na Índia e 16 milhões de nascimentos por ano na China. Isto se deve ao aumento do interesse pela saúde infantil e à crescente conscientização sobre as proteínas utilizadas nesses produtos. Por exemplo, os clubes de saúde e ginásios nos países da Ásia-Pacífico, como a China e Hong Kong, geraram receitas médias por clube superiores a 2 milhões de dólares em 2021, o que foi o mais elevado entre todos os países do mundo.

| Concentrados |

| Hidrolisado |

| Isolados |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Austrália |

| China |

| Índia |

| Indonésia |

| Japão |

| Malásia |

| Nova Zelândia |

| Coreia do Sul |

| Tailândia |

| Vietnã |

| Resto da Ásia-Pacífico |

| Forma | Concentrados | ||

| Hidrolisado | |||

| Isolados | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

| País | Austrália | ||

| China | |||

| Índia | |||

| Indonésia | |||

| Japão | |||

| Malásia | |||

| Nova Zelândia | |||

| Coreia do Sul | |||

| Tailândia | |||

| Vietnã | |||

| Resto da Ásia-Pacífico | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.