Tamanho do mercado de proteína animal da Ásia-Pacífico

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 3.01 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 3.98 Bilhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 5.21 % | |

| Maior participação por país | China | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de proteína animal da Ásia-Pacífico

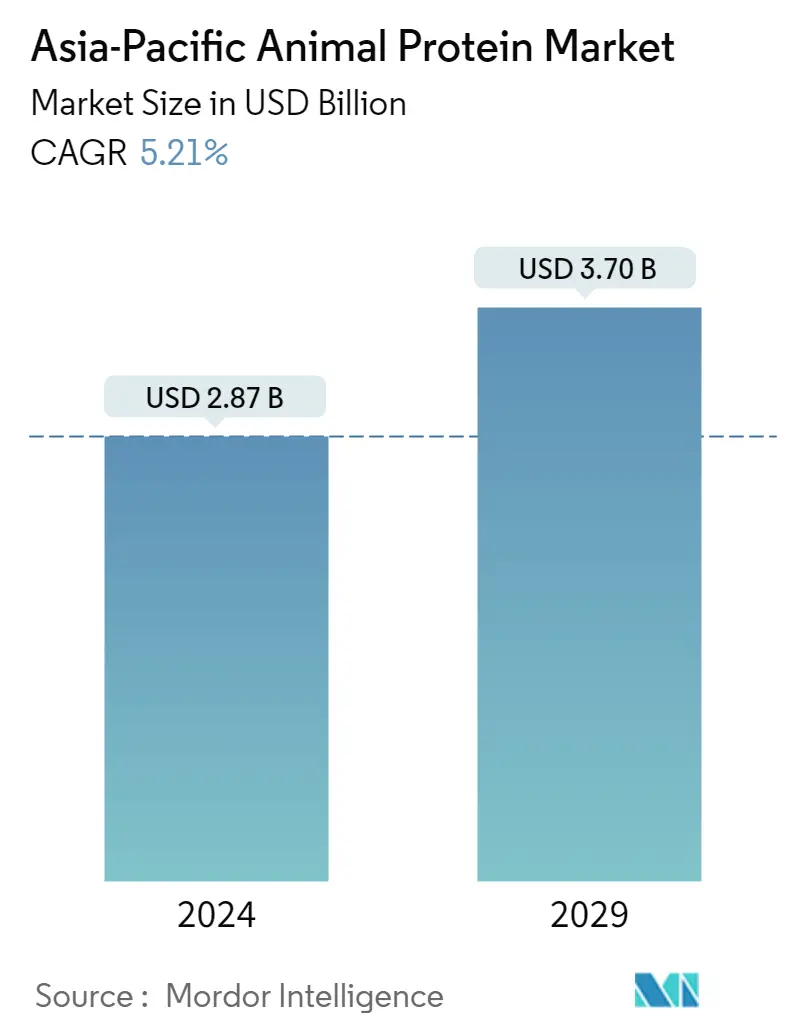

O tamanho do mercado de proteína animal da Ásia-Pacífico é estimado em US$ 2,87 bilhões em 2024, e deverá atingir US$ 3,70 bilhões até 2029, crescendo a um CAGR de 5,21% durante o período de previsão (2024-2029).

Ambiente clean label com inovações no setor impulsionou o crescimento segmental

- O segmento de alimentos e bebidas continuou sendo o maior consumidor de proteínas animais no mercado de proteínas animais da Ásia-Pacífico. Foi fortemente impulsionado pelos subsegmentos de lanches, bebidas e panificação, que responderam por participações de 26,93%, 23,79% e 20,5%, respectivamente, em volume em 2022. O subsegmento de panificação deverá registrar o CAGR mais rápido de 5,70% em valor durante o período de previsão 2023-2029. A aplicação de caseína e caseinatos está impulsionando o subsegmento de panificação na região. Sua facilidade de digestão ampliou seu uso em biscoitos altamente nutritivos como os Biscoitos Threptin (Disquetes), onde pode aumentar o valor proteico do biscoito para 1,5 gramas por biscoito, podendo ser consumido tanto por crianças quanto por adultos.

- O segmento FB registrou alta demanda por whey protein e gelatina. O mercado beneficia em grande parte com a introdução de ofertas novas e melhoradas de proteínas. Por exemplo, em 2020, a Arla Foods criou seu primeiro conceito de iogurte ambiental com rótulo limpo, Nutrilac YO-4575, que contém proteína de soro de leite 100% natural. Da mesma forma, em maio de 2021, a marca Rousselot da Darling Ingredients Inc. expandiu sua linha de gelatina purificada, de qualidade farmacêutica e modificada com o lançamento do X-Pure® GelDAT – Gelatina Desaminotirosina.

- O segmento de cuidados pessoais e cosméticos deverá ser o segmento de crescimento mais rápido, com um CAGR de 7,59% em valor entre 2023-2029. Devido ao crescente consumo de produtos de beleza e cuidados pessoais à base de colágeno e gelatina, o segmento de cuidados pessoais vem registrando um aumento nas aplicações de proteínas devido aos seus benefícios, como suavização da pele e condicionamento dos cabelos. No entanto, o aumento do rendimento disponível e a crescente população activa feminina são factores fundamentais. Por exemplo, na Ásia-Pacífico, as mulheres contribuíram com cerca de 35-40% do PIB da região em 2021.

A crescente demanda de países como China, Índia e demais segmentos da Ásia-Pacífico impulsionam o crescimento segmental

- Na região Ásia-Pacífico, a China registou a maior quota do mercado de proteína animal da Ásia-Pacífico em 2022, impulsionada pelo setor de alimentos e bebidas, que detinha uma participação significativa de 74,7% em volume, seguido pelo setor de alimentação animal, com uma participação de 16,75% em volume. As bebidas são o principal subsegmento para aplicações de proteínas animais no setor de alimentos e bebidas. Isto se deve à melhor solubilidade de proteínas animais, como proteína de soro de leite, proteína de leite, gelatina, colágeno e caseína e caseinatos. A China, o segundo maior país produtor de carne bovina, com uma produção de 7.125.000 toneladas em 2022, possui um setor próspero de alimentação animal e está registrando um influxo significativo de proteínas animais em formulações.

- A Índia é o país que mais cresce na região e deverá registrar um CAGR de 6,26% em valor durante o período de previsão. Durante o período em análise, a Índia registou a maior procura de proteína gelatinosa, uma vez que esta actua como agente gelificante, nomeadamente em balas de goma macia, e actua como estabilizador e agente de batimento em marshmallows devido às suas capacidades termo-reversíveis. Tanto os novos participantes como as empresas estabelecidas de outros sectores podem capitalizar o potencial de desenvolvimento do mercado, expandindo os seus serviços no país.

- A Indonésia emergiu como outro país em crescimento no mercado de proteína animal da APAC em 2022, impulsionado pelo alto consumo de proteínas no segmento de suplementos devido à atenção generalizada que a proteína whey ganhou devido aos seus benefícios funcionais. Tornou-se a escolha dos consumidores indonésios orientados para o fitness, criando uma procura por produtos que contenham soro de leite no país. Em agosto de 2020, cerca de 30% dos consumidores com 18 anos ou mais eram membros de academias de ginástica. Tais desenvolvimentos estão impulsionando o mercado estudado.

Tendências do mercado de proteína animal da Ásia-Pacífico

- A mudança de estilo de vida com o aumento do número de mulheres trabalhadoras está impulsionando o mercado

- O aumento do consumo de produtos de panificação como refeição está impulsionando a indústria

- A competitividade do mercado está impulsionando o crescimento

- Aumento da preferência do consumidor por produtos convenientes de cereais matinais

- Segmento de molhos manterá participação de leão no mercado APAC

- Confeitaria premium é tendência atual do mercado

- Aumento da demanda por produtos lácteos vegetais nos países da APAC

- Aumento da população idosa para impulsionar a demanda

- O crescente apetite da APAC por carnes vegetais para aumentar a demanda

- Desenvolvimentos crescentes aumentando as vendas segmentadas

- Lanches saudáveis provavelmente impulsionarão o mercado

- O aumento do número de centros de saúde e fitness está impulsionando o mercado

- Aumento da demanda por ração para ruminantes

- Aumento da demanda por produtos de beleza e cuidados pessoais naturais/orgânicos

Visão geral da indústria de proteína animal da Ásia-Pacífico

O mercado de proteína animal da Ásia-Pacífico é fragmentado, com as cinco principais empresas ocupando 9,48%. Os principais players neste mercado são Arla Foods amba, Darling Ingredients Inc., Fonterra Co-operative Group Limited, Kerry Group PLC e Koninklijke FrieslandCampina NV (classificados em ordem alfabética).

Líderes do mercado de proteína animal da Ásia-Pacífico

Arla Foods amba

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

Kerry Group PLC

Koninklijke FrieslandCampina N.V.

Other important companies include Gansu Hua'an Biotechnology Group, Glanbia PLC, Groupe LACTALIS, Hilmar Cheese Company Inc., Jellice Pioneer Private Limited, Lacto Japan Co. Ltd, Milligans Food Group Limited, Morinaga Milk Industry Co. Ltd, Nitta Gelatin Inc., Nutrition Technologies Group, Olam International Limited.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de proteína animal da Ásia-Pacífico

- Agosto de 2021 Lactalis Índia lançou uma bebida de iogurte rica em proteínas chamada Lactel Turbo Yoghurt Drink. A bebida está disponível nos sabores manga e morango.

- Março de 2021 A Arla Foods Ingredients lançou o Lacprodan ISO.Clear, um isolado de proteína de soro de leite desenvolvido para fortificar bebidas funcionais sem turvação, granulação ou sabor desagradável. Possui teor de proteína de 90%, oferece alta estabilidade ao calor e é límpido em solução, o que o torna adequado para bebidas pasteurizadas ou processadas UHT.

- Fevereiro de 2021 A Lactalis Ingredients lançou uma nova Caseína Micelar Pronativ Native, comercializada como uma proteína pura e natural. Ele usa um método de filtração a frio para extrair o soro diretamente do leite, sem adição de aditivos ou produtos químicos.

Relatório de Mercado de Proteína Animal da Ásia-Pacífico – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Animal

- 3.3 Tendências de produção

- 3.3.1 Animal

- 3.4 Quadro regulamentar

- 3.4.1 Austrália

- 3.4.2 China

- 3.4.3 Índia

- 3.4.4 Japão

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Tipo de proteína

- 4.1.1 Caseína e Caseinatos

- 4.1.2 Colágeno

- 4.1.3 Proteína de Ovo

- 4.1.4 Gelatina

- 4.1.5 Proteína de Inseto

- 4.1.6 Proteína do leite

- 4.1.7 Proteína de soro

- 4.1.8 Outras proteínas animais

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alimentícios RTE/RTC

- 4.2.2.1.8 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

- 4.3 País

- 4.3.1 Austrália

- 4.3.2 China

- 4.3.3 Índia

- 4.3.4 Indonésia

- 4.3.5 Japão

- 4.3.6 Malásia

- 4.3.7 Nova Zelândia

- 4.3.8 Coreia do Sul

- 4.3.9 Tailândia

- 4.3.10 Vietnã

- 4.3.11 Resto da Ásia-Pacífico

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 Arla Foods amba

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 Fonterra Co-operative Group Limited

- 5.4.4 Gansu Hua'an Biotechnology Group

- 5.4.5 Glanbia PLC

- 5.4.6 Groupe LACTALIS

- 5.4.7 Hilmar Cheese Company Inc.

- 5.4.8 Jellice Pioneer Private Limited

- 5.4.9 Kerry Group PLC

- 5.4.10 Koninklijke FrieslandCampina N.V.

- 5.4.11 Lacto Japan Co. Ltd

- 5.4.12 Milligans Food Group Limited

- 5.4.13 Morinaga Milk Industry Co. Ltd

- 5.4.14 Nitta Gelatin Inc.

- 5.4.15 Nutrition Technologies Group

- 5.4.16 Olam International Limited

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise Global da Cadeia de Valor

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de proteína animal da Ásia-Pacífico

Caseína e Caseinatos, Colágeno, Proteína de Ovo, Gelatina, Proteína de Inseto, Proteína de Leite, Proteína de Soro de Leite são cobertos como segmentos por Tipo de Proteína. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final. Austrália, China, Índia, Indonésia, Japão, Malásia, Nova Zelândia, Coreia do Sul, Tailândia e Vietname são abrangidos como segmentos por país.

- O segmento de alimentos e bebidas continuou sendo o maior consumidor de proteínas animais no mercado de proteínas animais da Ásia-Pacífico. Foi fortemente impulsionado pelos subsegmentos de lanches, bebidas e panificação, que responderam por participações de 26,93%, 23,79% e 20,5%, respectivamente, em volume em 2022. O subsegmento de panificação deverá registrar o CAGR mais rápido de 5,70% em valor durante o período de previsão 2023-2029. A aplicação de caseína e caseinatos está impulsionando o subsegmento de panificação na região. Sua facilidade de digestão ampliou seu uso em biscoitos altamente nutritivos como os Biscoitos Threptin (Disquetes), onde pode aumentar o valor proteico do biscoito para 1,5 gramas por biscoito, podendo ser consumido tanto por crianças quanto por adultos.

- O segmento FB registrou alta demanda por whey protein e gelatina. O mercado beneficia em grande parte com a introdução de ofertas novas e melhoradas de proteínas. Por exemplo, em 2020, a Arla Foods criou seu primeiro conceito de iogurte ambiental com rótulo limpo, Nutrilac YO-4575, que contém proteína de soro de leite 100% natural. Da mesma forma, em maio de 2021, a marca Rousselot da Darling Ingredients Inc. expandiu sua linha de gelatina purificada, de qualidade farmacêutica e modificada com o lançamento do X-Pure® GelDAT – Gelatina Desaminotirosina.

- O segmento de cuidados pessoais e cosméticos deverá ser o segmento de crescimento mais rápido, com um CAGR de 7,59% em valor entre 2023-2029. Devido ao crescente consumo de produtos de beleza e cuidados pessoais à base de colágeno e gelatina, o segmento de cuidados pessoais vem registrando um aumento nas aplicações de proteínas devido aos seus benefícios, como suavização da pele e condicionamento dos cabelos. No entanto, o aumento do rendimento disponível e a crescente população activa feminina são factores fundamentais. Por exemplo, na Ásia-Pacífico, as mulheres contribuíram com cerca de 35-40% do PIB da região em 2021.

| Caseína e Caseinatos |

| Colágeno |

| Proteína de Ovo |

| Gelatina |

| Proteína de Inseto |

| Proteína do leite |

| Proteína de soro |

| Outras proteínas animais |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Confeitaria | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Austrália |

| China |

| Índia |

| Indonésia |

| Japão |

| Malásia |

| Nova Zelândia |

| Coreia do Sul |

| Tailândia |

| Vietnã |

| Resto da Ásia-Pacífico |

| Tipo de proteína | Caseína e Caseinatos | ||

| Colágeno | |||

| Proteína de Ovo | |||

| Gelatina | |||

| Proteína de Inseto | |||

| Proteína do leite | |||

| Proteína de soro | |||

| Outras proteínas animais | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Confeitaria | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

| País | Austrália | ||

| China | |||

| Índia | |||

| Indonésia | |||

| Japão | |||

| Malásia | |||

| Nova Zelândia | |||

| Coreia do Sul | |||

| Tailândia | |||

| Vietnã | |||

| Resto da Ásia-Pacífico | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.