Tamanho do mercado de ingredientes de proteínas vegetais da África

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 1.49 Bilhões de dólares | |

| Tamanho do Mercado (2029) | 1.84 Bilhões de dólares | |

| Maior participação por usuário final | Alimentos e Bebidas | |

| CAGR (2024 - 2029) | 4.59 % | |

| Maior participação por país | Nigéria | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado de ingredientes de proteínas vegetais da África

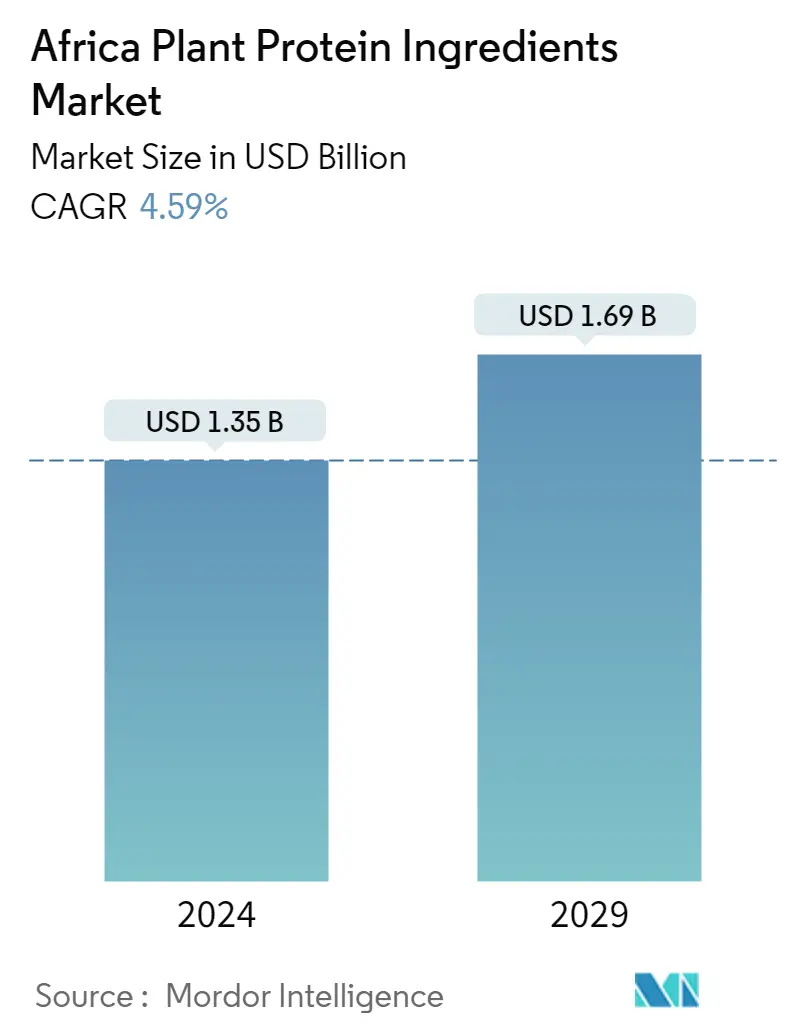

O tamanho do mercado africano de ingredientes de proteínas vegetais é estimado em US$ 1,35 bilhão em 2024, e deverá atingir US$ 1,69 bilhão até 2029, crescendo a um CAGR de 4,59% durante o período de previsão (2024-2029).

O setor de alimentos e bebidas domina devido à forte demanda por proteínas vegetais de produtos de panificação em toda a região

- O segmento de FB impulsionou o mercado africano de ingredientes proteicos vegetais. A projeção é registrar o segundo CAGR mais rápido de 6,05% durante o período de previsão. Em 2020, a sua quota de aplicações em valor aumentou para 62%, contra 60,7% em 2019. Este crescimento deveu-se principalmente ao aumento da acumulação de stocks e ao comportamento de compra em pânico dos consumidores durante a pandemia da COVID-19 e os subsequentes confinamentos. As aplicações de proteínas vegetais na panificação, um dos principais subsegmentos de alimentos e bebidas, registraram uma taxa de crescimento anual de 16,72% em 2020.

- O segmento de cuidados pessoais e cosméticos deverá registrar o CAGR mais rápido de 7,12% durante o período de previsão, devido às amplas campanhas de marketing e ao aumento dos canais de distribuição, especialmente no e-commerce de produtos de cuidados pessoais. O crescimento da higiene masculina é outro fator vital para impulsionar o mercado. Os principais intervenientes internacionais na indústria da beleza e dos cosméticos estão a maximizar o boom previsto para o mercado da África Subsariana, que é visto como a próxima fronteira da indústria. Devido à sua capacidade de ligar a água à camada córnea da pele e aos seus anexos, as proteínas vegetais são consideradas componentes benéficos para promover um ambiente favorável à saúde da pele e dos cabelos.

- O segmento de alimentação animal responde pela segunda maior participação de mercado, com participação de 40,39% em volume em 2022. As aplicações de proteínas no segmento de alimentação animal são impulsionadas por proteínas vegetais, principalmente proteínas de soja e trigo, devido ao seu baixo custo. -em uso, excelente digestibilidade e perfil de sabor neutro. O animal de produção pode funcionar em seu mais alto nível zootécnico devido à utilização de novas fontes de proteínas vegetais, como proteínas vegetais hidrolisadas.

A crescente procura de produtos à base de plantas, a aplicação de ingredientes proteicos vegetais tem aumentado entre os restantes países africanos

- O mercado africano de ingredientes proteicos vegetais é liderado pela Nigéria, que também deverá registrar o CAGR mais rápido de 5,97% em valor durante o período de previsão. Apesar da pequena população vegetariana do país, prevê-se que a indústria se expanda devido à crescente aceitação do veganismo ou do vegetarianismo. Quatro em cada cinco gerações Z e millennials na Nigéria têm grande probabilidade de experimentar proteínas vegetais. África tem sido historicamente suscetível a perturbações na segurança alimentar e à desnutrição, sendo as soluções proteicas à base de plantas uma fonte potencial de aumento da segurança alimentar.

- A África do Sul é outro mercado líder, em grande parte liderado pelas aplicações de proteína de soja na alimentação animal. O sector comparativamente maior de alimentação animal do país, representando uma quota de 33,04% da indústria global de alimentação animal africana, atendeu ainda mais ao crescimento do mercado sul-africano. A proteína de soja é comumente utilizada no setor de alimentação animal devido ao seu baixo custo e alto teor protéico. Em 2022, os isolados de proteína de soja custaram 36,74% menos do que os isolados de proteína de ervilha na África do Sul. O uso de isolados de proteína de soja em combinação com rações com carboidratos de alta qualidade, como soro de leite em pó, para alimentar leitões desmamados precocemente de diferentes idades, alcançou desempenho de crescimento semelhante ao do leite em pó desnatado.

- Existe uma aceitação generalizada por parte dos consumidores e uma procura significativa de carne vegetal em toda a África, especialmente no Quénia, na Nigéria e na África do Sul, uma vez que 1,82 milhões, 17 milhões e 1,5 milhões de pessoas no Quénia, na Nigéria e na África do Sul sofrem de subnutrição grave, respectivamente. Devido à prevalência significativa da desnutrição, é provável que o mercado de proteínas vegetais cresça em toda a região no futuro.

Tendências do mercado de ingredientes de proteínas vegetais na África

- Principais players se concentrarão mais no mercado africano

- O aumento do emprego feminino, levando a imensas oportunidades de crescimento, impulsionou o segmento

- Bebidas funcionais para apoiar o crescimento do mercado

- O maior teor de açúcar nos cereais matinais é uma grande ameaça ao crescimento do segmento

- A indisponibilidade de um molho popular pode dificultar o crescimento da indústria

- Aumento do consumo doméstico de produtos de confeitaria para impulsionar o mercado

- Alternativas lácteas influenciando a demanda

- Crescente número de população idosa e aumento do risco de doenças crônicas e deficiências impulsionando o mercado

- A adaptação tecnológica está impulsionando a indústria

- A indústria está prosperando devido ao aumento das atividades promocionais

- O crescente consumo de lanches saudáveis tem impulsionado o setor

- A expansão da base de consumidores pode beneficiar o mercado de suplementos esportivos

- A alimentação animal é um negócio subdesenvolvido e com elevado potencial de crescimento

- A procura é impulsionada pelo aumento do rendimento disponível e pela urbanização

Visão geral da indústria de ingredientes de proteínas vegetais da África

O Mercado Africano de Ingredientes de Proteínas Vegetais é fragmentado, com as cinco principais empresas ocupando 5,56%. Os principais players deste mercado são Amesi Group, Cargill Incorporated, International Flavors Fragrances Inc., Kerry Group PLC e Wilmar International Ltd (classificados em ordem alfabética).

Líderes de mercado de ingredientes de proteínas vegetais da África

Amesi Group

Cargill Incorporated

International Flavors & Fragrances Inc.

Kerry Group PLC

Wilmar International Ltd

Other important companies include A. Costantino & C. SpA, Axiom Foods Inc..

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ingredientes de proteínas vegetais da África

- Junho de 2021 A Axiom Foods lançou uma nova proteína de ervilha, feita de ervilhas amarelas Pisum sativum, que é usada principalmente como substituto e extensor de carne. Reduz o custo de nuggets, hambúrgueres e almôndegas ao mesmo tempo que adiciona conteúdo nutricional, proteína e suculência.

- Fevereiro de 2021 A Nutrition Biosciences da DuPont e a empresa de ingredientes IFF anunciaram sua fusão em 2021. A empresa combinada continuará a operar sob o nome IFF. Os portfólios complementares conferem à empresa posições de liderança em uma variedade de ingredientes, incluindo proteína de soja.

- Janeiro de 2021 Kerry lançou o Radicle Solution Finder, uma ferramenta baseada na web que fornece aos clientes informações em tempo real sobre formulações à base de plantas. Ele pode ser acessado em qualquer dispositivo com um navegador da web e pode ajudar no desenvolvimento de novos produtos para o mercado de rápido crescimento de produtos vegetais.

Relatório de mercado de ingredientes de proteínas vegetais da África – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. INTRODUÇÃO

- 2.1 Premissas do Estudo e Definição de Mercado

- 2.2 Escopo do Estudo

- 2.3 Metodologia de Pesquisa

3. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 3.1 Volume do mercado de usuários finais

- 3.1.1 Comida para Bebê e Fórmula Infantil

- 3.1.2 Padaria

- 3.1.3 Bebidas

- 3.1.4 Cereais do café da manhã

- 3.1.5 Condimentos/Molhos

- 3.1.6 Confeitaria

- 3.1.7 Laticínios e produtos alternativos ao leite

- 3.1.8 Nutrição de Idosos e Nutrição Médica

- 3.1.9 Produtos alternativos de carne/aves/frutos do mar e carne

- 3.1.10 Produtos alimentícios RTE/RTC

- 3.1.11 Lanches

- 3.1.12 Nutrição Esportiva/Desempenho

- 3.1.13 Alimentação animal

- 3.1.14 Cuidados Pessoais e Cosméticos

- 3.2 Tendências de consumo de proteínas

- 3.2.1 Plantar

- 3.3 Tendências de Produção

- 3.3.1 Plantar

- 3.4 Quadro regulamentar

- 3.4.1 África do Sul

- 3.5 Análise da cadeia de valor e canal de distribuição

4. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 4.1 Tipo de proteína

- 4.1.1 Proteína de Cânhamo

- 4.1.2 Proteína de Ervilha

- 4.1.3 Proteína de Batata

- 4.1.4 Proteína de Arroz

- 4.1.5 Eu sou proteína

- 4.1.6 Proteína de Trigo

- 4.1.7 Outras proteínas vegetais

- 4.2 Usuário final

- 4.2.1 Alimentação animal

- 4.2.2 Alimentos e Bebidas

- 4.2.2.1 Por subusuário final

- 4.2.2.1.1 Padaria

- 4.2.2.1.2 Bebidas

- 4.2.2.1.3 Cereais do café da manhã

- 4.2.2.1.4 Condimentos/Molhos

- 4.2.2.1.5 Confeitaria

- 4.2.2.1.6 Laticínios e produtos alternativos ao leite

- 4.2.2.1.7 Produtos alternativos de carne/aves/frutos do mar e carne

- 4.2.2.1.8 Produtos alimentícios RTE/RTC

- 4.2.2.1.9 Lanches

- 4.2.3 Cuidados Pessoais e Cosméticos

- 4.2.4 Suplementos

- 4.2.4.1 Por subusuário final

- 4.2.4.1.1 Comida para Bebê e Fórmula Infantil

- 4.2.4.1.2 Nutrição de Idosos e Nutrição Médica

- 4.2.4.1.3 Nutrição Esportiva/Desempenho

- 4.3 País

- 4.3.1 Nigéria

- 4.3.2 África do Sul

- 4.3.3 Resto da África

5. CENÁRIO COMPETITIVO

- 5.1 Principais movimentos estratégicos

- 5.2 Análise de participação de mercado

- 5.3 Cenário da Empresa

- 5.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Amesi Group

- 5.4.3 Axiom Foods Inc.

- 5.4.4 Cargill Incorporated

- 5.4.5 International Flavors & Fragrances Inc.

- 5.4.6 Kerry Group PLC

- 5.4.7 Wilmar International Ltd

6. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DA INDÚSTRIA DE INGREDIENTES DE PROTEÍNA

7. APÊNDICE

- 7.1 Visão geral global

- 7.1.1 Visão geral

- 7.1.2 Estrutura das Cinco Forças de Porter

- 7.1.3 Análise da Cadeia de Valor Global

- 7.1.4 Dinâmica de Mercado (DROs)

- 7.2 Fontes e referências

- 7.3 Lista de tabelas e figuras

- 7.4 Insights primários

- 7.5 Pacote de dados

- 7.6 Glossário de termos

Segmentação da indústria de ingredientes de proteínas vegetais da África

Proteína de cânhamo, proteína de ervilha, proteína de batata, proteína de arroz, proteína de soja e proteína de trigo são cobertas como segmentos por tipo de proteína. Ração Animal, Alimentos e Bebidas, Cuidados Pessoais e Cosméticos, Suplementos são cobertos como segmentos por Usuário Final. Nigéria e África do Sul são cobertos como segmentos por país.

- O segmento de FB impulsionou o mercado africano de ingredientes proteicos vegetais. A projeção é registrar o segundo CAGR mais rápido de 6,05% durante o período de previsão. Em 2020, a sua quota de aplicações em valor aumentou para 62%, contra 60,7% em 2019. Este crescimento deveu-se principalmente ao aumento da acumulação de stocks e ao comportamento de compra em pânico dos consumidores durante a pandemia da COVID-19 e os subsequentes confinamentos. As aplicações de proteínas vegetais na panificação, um dos principais subsegmentos de alimentos e bebidas, registraram uma taxa de crescimento anual de 16,72% em 2020.

- O segmento de cuidados pessoais e cosméticos deverá registrar o CAGR mais rápido de 7,12% durante o período de previsão, devido às amplas campanhas de marketing e ao aumento dos canais de distribuição, especialmente no e-commerce de produtos de cuidados pessoais. O crescimento da higiene masculina é outro fator vital para impulsionar o mercado. Os principais intervenientes internacionais na indústria da beleza e dos cosméticos estão a maximizar o boom previsto para o mercado da África Subsariana, que é visto como a próxima fronteira da indústria. Devido à sua capacidade de ligar a água à camada córnea da pele e aos seus anexos, as proteínas vegetais são consideradas componentes benéficos para promover um ambiente favorável à saúde da pele e dos cabelos.

- O segmento de alimentação animal responde pela segunda maior participação de mercado, com participação de 40,39% em volume em 2022. As aplicações de proteínas no segmento de alimentação animal são impulsionadas por proteínas vegetais, principalmente proteínas de soja e trigo, devido ao seu baixo custo. -em uso, excelente digestibilidade e perfil de sabor neutro. O animal de produção pode funcionar em seu mais alto nível zootécnico devido à utilização de novas fontes de proteínas vegetais, como proteínas vegetais hidrolisadas.

| Proteína de Cânhamo |

| Proteína de Ervilha |

| Proteína de Batata |

| Proteína de Arroz |

| Eu sou proteína |

| Proteína de Trigo |

| Outras proteínas vegetais |

| Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria |

| Bebidas | ||

| Cereais do café da manhã | ||

| Condimentos/Molhos | ||

| Confeitaria | ||

| Laticínios e produtos alternativos ao leite | ||

| Produtos alternativos de carne/aves/frutos do mar e carne | ||

| Produtos alimentícios RTE/RTC | ||

| Lanches | ||

| Cuidados Pessoais e Cosméticos | ||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil |

| Nutrição de Idosos e Nutrição Médica | ||

| Nutrição Esportiva/Desempenho | ||

| Nigéria |

| África do Sul |

| Resto da África |

| Tipo de proteína | Proteína de Cânhamo | ||

| Proteína de Ervilha | |||

| Proteína de Batata | |||

| Proteína de Arroz | |||

| Eu sou proteína | |||

| Proteína de Trigo | |||

| Outras proteínas vegetais | |||

| Usuário final | Alimentação animal | ||

| Alimentos e Bebidas | Por subusuário final | Padaria | |

| Bebidas | |||

| Cereais do café da manhã | |||

| Condimentos/Molhos | |||

| Confeitaria | |||

| Laticínios e produtos alternativos ao leite | |||

| Produtos alternativos de carne/aves/frutos do mar e carne | |||

| Produtos alimentícios RTE/RTC | |||

| Lanches | |||

| Cuidados Pessoais e Cosméticos | |||

| Suplementos | Por subusuário final | Comida para Bebê e Fórmula Infantil | |

| Nutrição de Idosos e Nutrição Médica | |||

| Nutrição Esportiva/Desempenho | |||

| País | Nigéria | ||

| África do Sul | |||

| Resto da África | |||

Definição de mercado

- Usuário final - O Mercado de Ingredientes Proteicos opera em uma base B2B. Os fabricantes de alimentos, bebidas, suplementos, ração animal e cuidados pessoais e cosméticos são considerados consumidores finais no mercado estudado. O escopo exclui fabricantes que compram soro de leite líquido/seco para uso como agente aglutinante ou espessante ou outras aplicações não proteicas.

- Taxa de penetração - A taxa de penetração é definida como a porcentagem do volume do mercado de usuários finais fortificados com proteínas no volume geral do mercado de usuários finais.

- Conteúdo Médio de Proteína - O teor médio de proteína é o teor médio de proteína presente por 100 g de produto fabricado por todas as empresas usuárias finais consideradas no âmbito deste relatório.

- Volume do mercado de usuários finais - O volume do mercado de usuário final é o volume consolidado de todos os tipos e formas de produtos de usuário final no país ou região.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1: Identificar Variáveis Chave: As variáveis chave quantificáveis (indústria e externas) referentes ao segmento de produto específico e ao país são selecionadas de um grupo de variáveis e fatores relevantes com base na pesquisa de mesa e na revisão da literatura; juntamente com as entradas primárias de especialistas. Essas variáveis são confirmadas ainda mais por meio da modelagem de regressão (se necessário).

- Etapa 2: Construir um Modelo de Mercado: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Por meio de um processo iterativo, as variáveis necessárias para a previsão de mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 3: Validar e Finalizar: Nesta etapa importante, todos os números de mercado, variáveis e chamadas de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em todos os níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4: Resultados da Pesquisa: Relatórios Sindicados, Atribuições de Consultoria Personalizadas, Bancos de Dados e Plataformas de Assinatura.