Tamanho do mercado de alternativas lácteas na África

| Período de Estudo | 2017 - 2029 | |

| Tamanho do Mercado (2024) | 522.48 Milhões de dólares | |

| Tamanho do Mercado (2029) | 733.5 Milhões de dólares | |

| Maior participação por canal de distribuição | Fora do comércio | |

| CAGR (2024 - 2029) | 6.98 % | |

| Maior participação por país | África do Sul | |

| Concentração do Mercado | Baixo | |

Principais jogadores | ||

| ||

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de alternativas lácteas na África

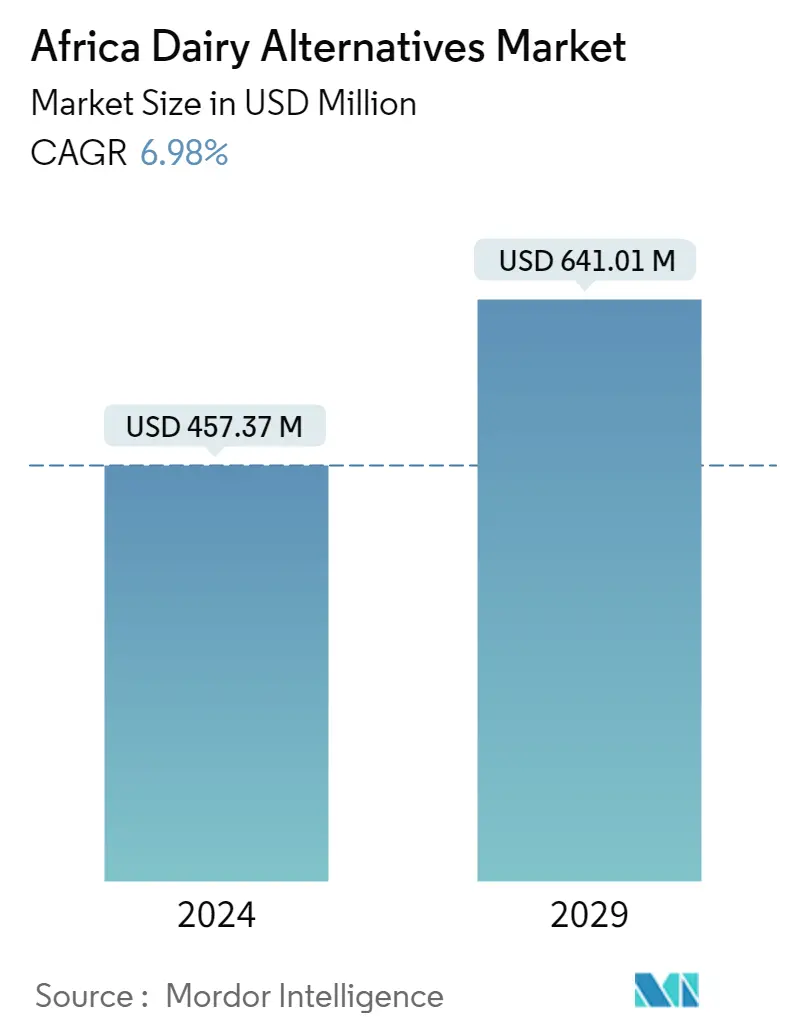

O tamanho do mercado africano de alternativas lácteas é estimado em US$ 457,37 milhões em 2024, e deverá atingir US$ 641,01 milhões até 2029, crescendo a um CAGR de 6,98% durante o período de previsão (2024-2029).

Supermercados e hipermercados testemunham um crescente crescimento de vendas alimentado pela maior diversidade nos corredores de alternativas lácteas

- Os supermercados e hipermercados são os principais canais de distribuição off-trade da região para alternativas aos produtos lácteos em África. Em 2022, o volume de vendas de alternativas lácteas no subsegmento de supermercados e hipermercados representou 50% das vendas através de canais off-trade. Prevê-se que as vendas através de supermercados e hipermercados aumentem a um valor de 23% durante o período 2024-2027, atingindo um valor de mercado de 272,28 milhões de dólares em 2027. A preferência do consumidor por estes canais é impulsionada por ofertas sazonais, descontos em compras a granel e acesso a produtos diversificados através de uma seção dedicada de produtos lácteos alternativos.

- As lojas de conveniência são o segundo canal de distribuição off-trade mais preferido, depois dos supermercados e hipermercados, para comprar alternativas aos laticínios. O subsegmento representou uma participação de 36% do volume total de vendas realizadas através de canais off-trade em 2022. O alcance mais amplo e o fácil acesso a marcas próprias impulsionam as preferências dos consumidores por mercearias tradicionais em detrimento de outros canais de varejo. Prevê-se que o valor das vendas de alternativas lácteas através de lojas de conveniência cresça 22% entre 2024 e 2027.

- As vendas de alternativas lácteas através de canais online deverão registar o maior crescimento em valor, ascendendo a 49,5%, durante 2023-2026. O número crescente de utilizadores da Internet influencia a evolução do papel dos canais online nas compras de produtos lácteos alternativos. A utilização da Internet em África aumentou 23% entre 2019 e 2021. Em Dezembro de 2021, a taxa de penetração da Internet em África era de 43%. Prevê-se também que o número crescente de aplicações de entrega de mercearias em países-chave como o Egipto e a África do Sul impulsione as vendas através de canais online durante o período de previsão.

A crescente inclinação para opções veganas impulsionada pelos consumidores da África do Sul e do Egito está alimentando o crescimento do mercado

- O Egipto e a África do Sul foram os principais mercados regionais para alternativas aos produtos lácteos, representando colectivamente uma quota de 66% do volume de vendas em África em 2022. A crescente inclinação dos consumidores para alimentos à base de plantas e o consumo de alternativas aos produtos lácteos, como o leite à base de plantas e queijo, para satisfazer as necessidades de proteínas e nutrientes essenciais são os factores-chave esperados para acelerar o crescimento da indústria de alternativas lácteas em toda a região.

- Na África do Sul, estima-se que as vendas de alternativas lácteas aumentem num valor de 23% durante o período 2024-2027, atingindo 273,6 milhões de dólares em 2027. O crescimento pode ser atribuído ao crescente veganismo no país. A África do Sul está entre os 30 principais países do mundo em termos de população vegana. Mais de 30.000 sul-africanos inscreveram-se no Veganuary desde 2019. O leite vegetal, como o leite de soja e de amêndoa, é altamente preferido na África do Sul. O consumo per capita de leite de soja na África do Sul deverá atingir 0,07 kg em 2023.

- Estima-se que as vendas de alternativas lácteas no resto do segmento regional de África cresçam num valor de 22% durante o período 2023-2026. Países como a Argélia, o Quénia e o Gana estão a contribuir para o crescimento do segmento regional. Prevê-se que a maioria dos países, incluindo o Gana, o Malawi e a Zâmbia, tenham mais de 98-100% da sua população sofrendo de intolerância à lactose até 2023. Houve também iniciativas para apoiar a alimentação vegana, que estão a alimentar o crescimento do mercado. Por exemplo, as pessoas no Uganda contraem frequentemente infecções devido à produção e consumo de produtos de origem animal. Para evitar ou reduzir o consumo de produtos de origem animal e aumentar o consumo de alimentos de origem vegetal, a Atlas Vegan Community iniciou a primeira escola vegana para proteger as crianças de doenças zoonóticas.

Tendências do mercado de alternativas lácteas na África

- A produção de sementes oleaginosas, especialmente soja e amendoim, aumentou em África devido ao aumento dos preços das sementes oleaginosas, impulsionando a indústria alternativa aos produtos lácteos

Visão geral da indústria de alternativas lácteas da África

O Mercado Africano de Alternativas aos Lácteos está fragmentado, com as cinco principais empresas ocupando 5,54%. Os principais players neste mercado são Blue Diamond Growers, Good Hope International Beverages (Pty) Ltd, Green Spot Co. Ltd, Juhayna Food Industries e The Kroger Co.

Líderes de mercado de alternativas lácteas na África

Blue Diamond Growers

Good Hope International Beverages (Pty) Ltd

Green Spot Co. Ltd

Juhayna Food Industries

The Kroger Co.

Other important companies include Danone SA, Dewfresh Pty Ltd, Earth&Co, Jetlak Foods Limited, SunOpta Inc., Yokos Pty Ltd.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de alternativas lácteas na África

- Abril de 2022 SunOpta Inc. adquiriu as marcas de bebidas vegetais Dream e WestSoy do Hain Celestial Group. A empresa produz atualmente todo o portfólio de produtos WestSoy.

- Outubro de 2021 A Danone lançou o iogurte de leite de coco estilo grego sob sua marca Silk.

- Janeiro de 2021 Juhayna Food Industries (JUFO) lançou seu segmento vegetal, NG, que inclui produtos naturais e veganos. A linha de produtos inclui leite de aveia, amêndoa, coco e avelã.

Relatório de mercado de alternativas lácteas da África – Índice

1. RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

2. OFERTAS DE RELATÓRIOS

3. INTRODUÇÃO

- 3.1 Premissas do Estudo e Definição de Mercado

- 3.2 Escopo do Estudo

- 3.3 Metodologia de Pesquisa

4. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

- 4.1 Consumo per capita

- 4.2 Produção de matérias-primas/commodities

- 4.2.1 Alternativa Láctea - Produção de Matéria Prima

- 4.3 Quadro regulamentar

- 4.3.1 Egito

- 4.3.2 África do Sul

- 4.4 Análise da cadeia de valor e canal de distribuição

5. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD e Volume, Previsões até 2029 e análise de perspectivas de crescimento)

- 5.1 Categoria

- 5.1.1 Manteiga Não Láctea

- 5.1.2 Leite não lácteo

- 5.1.2.1 Por tipo de produto

- 5.1.2.1.1 Leite de amêndoa

- 5.1.2.1.2 Leite de côco

- 5.1.2.1.3 Leite de Aveia

- 5.1.2.1.4 Sou leite

- 5.1.3 Iogurte Não Lácteo

- 5.2 Canal de distribuição

- 5.2.1 Fora do comércio

- 5.2.1.1 Lojas de conveniência

- 5.2.1.2 Varejo on-line

- 5.2.1.3 Varejistas especializados

- 5.2.1.4 Supermercados e Hipermercados

- 5.2.1.5 Outros (clubes de armazém, postos de gasolina, etc.)

- 5.2.2 No comércio

- 5.3 País

- 5.3.1 Egito

- 5.3.2 Nigéria

- 5.3.3 África do Sul

- 5.3.4 Resto da África

6. CENÁRIO COMPETITIVO

- 6.1 Principais movimentos estratégicos

- 6.2 Análise de participação de mercado

- 6.3 Cenário da Empresa

- 6.4 Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

- 6.4.1 Blue Diamond Growers

- 6.4.2 Danone SA

- 6.4.3 Dewfresh Pty Ltd

- 6.4.4 Earth&Co

- 6.4.5 Good Hope International Beverages (Pty) Ltd

- 6.4.6 Green Spot Co. Ltd

- 6.4.7 Jetlak Foods Limited

- 6.4.8 Juhayna Food Industries

- 6.4.9 SunOpta Inc.

- 6.4.10 The Kroger Co.

- 6.4.11 Yokos Pty Ltd

7. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS DE LEITE E ALTERNATIVAS DE LEITE

8. APÊNDICE

- 8.1 Visão geral global

- 8.1.1 Visão geral

- 8.1.2 Estrutura das Cinco Forças de Porter

- 8.1.3 Análise da Cadeia de Valor Global

- 8.1.4 Dinâmica de Mercado (DROs)

- 8.2 Fontes e referências

- 8.3 Lista de tabelas e figuras

- 8.4 Insights primários

- 8.5 Pacote de dados

- 8.6 Glossário de termos

Segmentação da indústria de alternativas lácteas na África

Manteiga não láctea, leite não lácteo e iogurte não lácteo são cobertos como segmentos por categoria. Off-Trade, On-Trade são cobertos como segmentos por Canal de Distribuição. Egito, Nigéria e África do Sul são cobertos como segmentos por país.

- Os supermercados e hipermercados são os principais canais de distribuição off-trade da região para alternativas aos produtos lácteos em África. Em 2022, o volume de vendas de alternativas lácteas no subsegmento de supermercados e hipermercados representou 50% das vendas através de canais off-trade. Prevê-se que as vendas através de supermercados e hipermercados aumentem a um valor de 23% durante o período 2024-2027, atingindo um valor de mercado de 272,28 milhões de dólares em 2027. A preferência do consumidor por estes canais é impulsionada por ofertas sazonais, descontos em compras a granel e acesso a produtos diversificados através de uma seção dedicada de produtos lácteos alternativos.

- As lojas de conveniência são o segundo canal de distribuição off-trade mais preferido, depois dos supermercados e hipermercados, para comprar alternativas aos laticínios. O subsegmento representou uma participação de 36% do volume total de vendas realizadas através de canais off-trade em 2022. O alcance mais amplo e o fácil acesso a marcas próprias impulsionam as preferências dos consumidores por mercearias tradicionais em detrimento de outros canais de varejo. Prevê-se que o valor das vendas de alternativas lácteas através de lojas de conveniência cresça 22% entre 2024 e 2027.

- As vendas de alternativas lácteas através de canais online deverão registar o maior crescimento em valor, ascendendo a 49,5%, durante 2023-2026. O número crescente de utilizadores da Internet influencia a evolução do papel dos canais online nas compras de produtos lácteos alternativos. A utilização da Internet em África aumentou 23% entre 2019 e 2021. Em Dezembro de 2021, a taxa de penetração da Internet em África era de 43%. Prevê-se também que o número crescente de aplicações de entrega de mercearias em países-chave como o Egipto e a África do Sul impulsione as vendas através de canais online durante o período de previsão.

| Manteiga Não Láctea | ||

| Leite não lácteo | Por tipo de produto | Leite de amêndoa |

| Leite de côco | ||

| Leite de Aveia | ||

| Sou leite | ||

| Iogurte Não Lácteo | ||

| Fora do comércio | Lojas de conveniência |

| Varejo on-line | |

| Varejistas especializados | |

| Supermercados e Hipermercados | |

| Outros (clubes de armazém, postos de gasolina, etc.) | |

| No comércio |

| Egito |

| Nigéria |

| África do Sul |

| Resto da África |

| Categoria | Manteiga Não Láctea | ||

| Leite não lácteo | Por tipo de produto | Leite de amêndoa | |

| Leite de côco | |||

| Leite de Aveia | |||

| Sou leite | |||

| Iogurte Não Lácteo | |||

| Canal de distribuição | Fora do comércio | Lojas de conveniência | |

| Varejo on-line | |||

| Varejistas especializados | |||

| Supermercados e Hipermercados | |||

| Outros (clubes de armazém, postos de gasolina, etc.) | |||

| No comércio | |||

| País | Egito | ||

| Nigéria | |||

| África do Sul | |||

| Resto da África | |||

Definição de mercado

- Alternativas lácteas - Alternativas lácteas são alimentos feitos de leite/óleos vegetais em vez de seus produtos animais habituais, como queijo, manteiga, leite, sorvete, iogurte, etc. segmento na mais nova categoria de desenvolvimento de produtos alimentícios de bebidas funcionais e especiais em todo o mundo.

- Manteiga Não Láctea - A manteiga não láctea é uma alternativa vegana à manteiga feita a partir de uma mistura de óleos vegetais. Com o aumento de dietas alternativas como o vegetarianismo, o veganismo e a intolerância ao glúten, a manteiga vegetal é um substituto saudável e não lácteo da manteiga normal.

- Sorvete Não Lácteo - Sorvete à base de plantas é uma categoria em crescimento. O sorvete não lácteo é um tipo de sobremesa feita sem ingredientes de origem animal. Normalmente é considerado um substituto do sorvete comum para aqueles que não podem ou não comem produtos de origem animal ou de origem animal, incluindo ovos, leite, creme ou mel.

- Leite Vegetal - Leites à base de plantas são substitutos do leite feitos de nozes (por exemplo, avelãs, sementes de cânhamo), sementes (por exemplo, gergelim, nozes, coco, castanha de caju, amêndoas, arroz, aveia, etc.) ou legumes (por exemplo, soja). Leites à base de plantas, como leite de soja e leite de amêndoa, são populares no Leste Asiático e no Oriente Médio há séculos.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, as variáveis necessárias para a previsão do mercado são definidas e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos previstos são em termos nominais. A inflação não faz parte do preço e o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e ligações de analistas são validados por meio de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios distribuídos, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura