Análise de mercado de espumas aeroespaciais

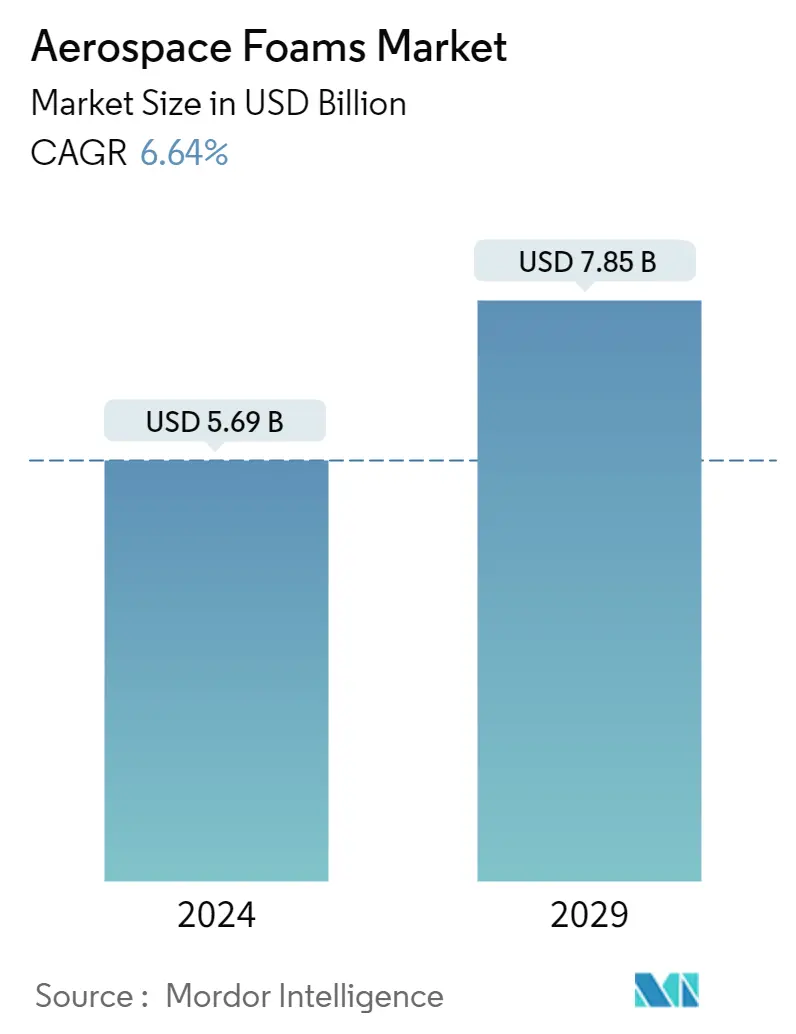

O tamanho do mercado de espumas aeroespaciais é estimado em US$ 5,69 bilhões em 2024, e deverá atingir US$ 7,85 bilhões até 2029, crescendo a um CAGR de 6,64% durante o período de previsão (2024-2029).

- O mercado foi impactado negativamente pela COVID-19 no ano de 2020. Como a procura de passageiros foi baixa devido à pandemia, as restrições de viagem correspondentes e a recessão económica forçaram as companhias aéreas a encontrar formas de cortar custos. Foram implementadas medidas de redução de custos, como cancelamento ou adiamento de encomendas de aeronaves. Porém, as viagens aumentaram assim que as restrições foram levantadas nos anos de 2021 e 2022, e isso aumentou a demanda por fretes aéreos.

- No curto prazo, o principal fator que impulsiona o mercado estudado é a crescente demanda por aeronaves leves e com baixo consumo de combustível. A produção de espuma de poliuretano (PU) ainda é altamente dependente do petróleo, o que funciona como uma restrição para o mercado.

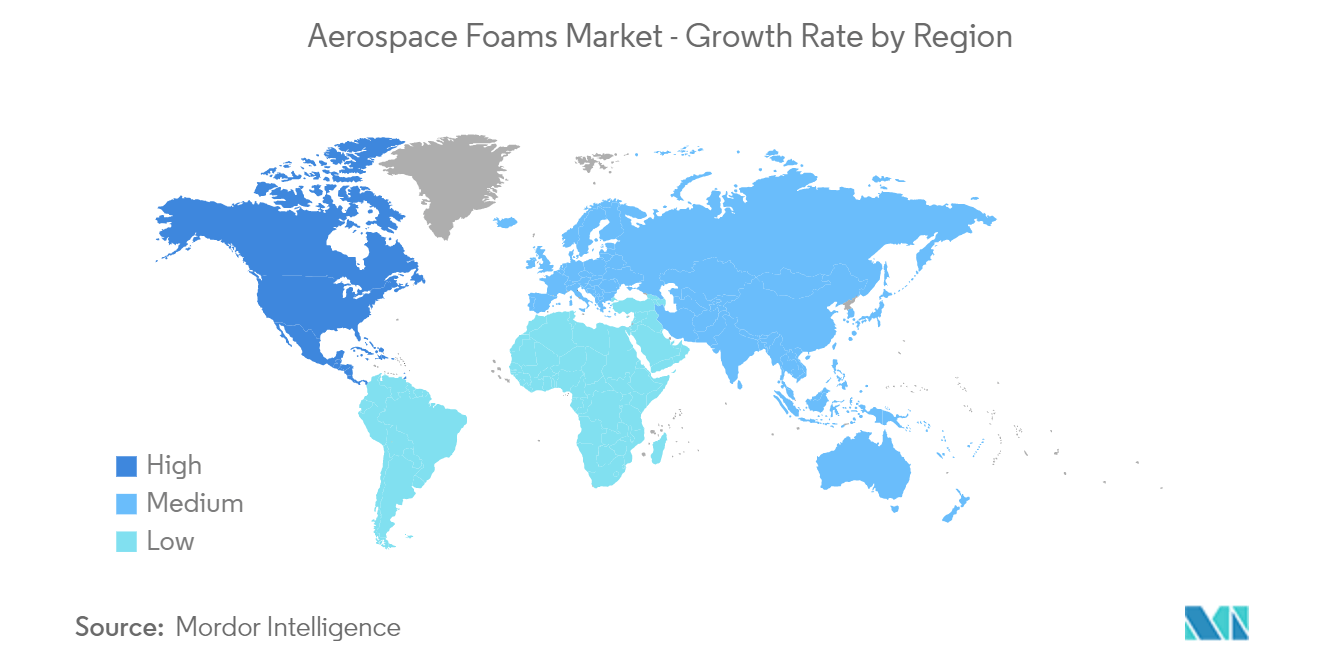

- As tendências crescentes de fabricação de espuma de poliuretano de base biológica podem atuar como uma oportunidade para o mercado durante o período de previsão. Espera-se que a América do Norte domine o mercado durante o período de previsão.

Tendências do mercado de espumas aeroespaciais

Aumento da demanda da aviação comercial

- A diminuição das flutuações nos preços dos combustíveis e o aumento da eficiência operacional apoiaram o crescimento das operações de aeronaves comerciais nos últimos anos. O aumento das taxas de viagens aéreas, principalmente nas economias emergentes da Ásia-Pacífico e da América do Sul, juntamente com o aumento dos rendimentos disponíveis em todo o mundo, têm impulsionado o crescimento da frota de aeronaves a nível mundial.

- Espera-se que o crescente volume de passageiros e o aumento das reformas impulsionem a necessidade de 44.040 novos jactos, avaliados em 6,8 biliões de dólares, durante as próximas duas décadas. Espera-se que a frota comercial global atinja 50.660 aviões até 2038, considerando todos os novos aviões e jatos que permanecerão em serviço.

- Além disso, de acordo com o Boeing Commercial Market Outlook 2022-2041, até 2031, os aviões aumentarão a sua frota comercial a uma taxa anual de 2,6% e atingirão 35.400 aviões em serviço, e em 2041 este número atingirá 47.080, representando uma taxa anual de 2,8% no período 2019-2041.

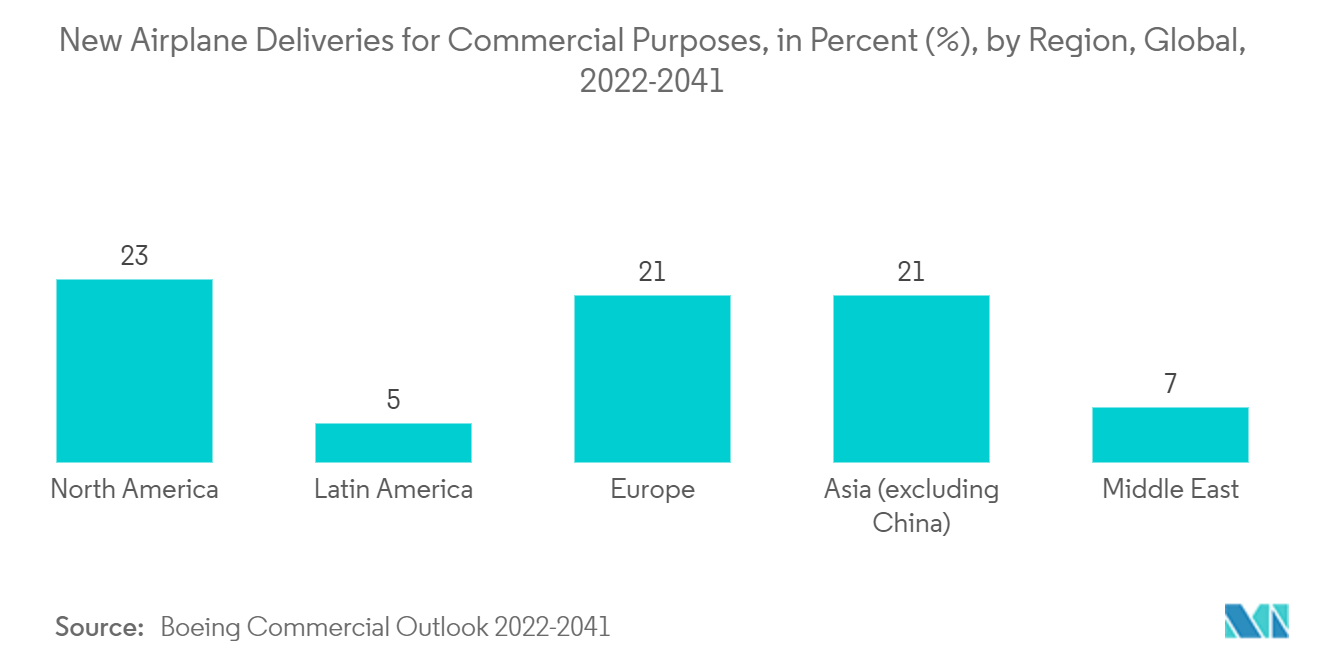

- Além disso, as entregas de novos aviões para a frota comercial entre 2022 e 2041 na América Latina representarão 5%, no Médio Oriente 7%, na América do Norte 23%, na Ásia 21% e na Europa 21% do total de entregas.

- Espera-se que todos os fatores acima mencionados aumentem a demanda por espumas aeroespaciais durante a fabricação dessas aeronaves nos próximos anos, impulsionando assim o mercado estudado.

América do Norte dominará o mercado

- A América do Norte é o maior mercado para a indústria aeroespacial em todo o mundo. Espera-se que os fabricantes aeroespaciais na América do Norte expandam as suas operações devido ao número crescente de passageiros aéreos e ao aumento das despesas militares na região nos últimos tempos.

- Os Estados Unidos são o maior mercado de aviação da América do Norte e possuem uma das maiores frotas do mundo; portanto, é um dos maiores mercados para espumas aeroespaciais. Segundo a Administração Federal de Aviação (FAA), a frota total de aeronaves comerciais deverá atingir 8.270 em 2037, devido ao crescimento da carga aérea. Além disso, espera-se que a frota de transporte principal dos EUA cresça a uma taxa de 54 aeronaves por ano devido ao envelhecimento da frota existente.

- No orçamento de defesa de 2022, o governo dos Estados Unidos permitiu 768,2 mil milhões de dólares para programas de defesa nacional, o que representa um aumento de cerca de 2% em relação ao pedido orçamental original da administração Biden, registando uma utilização crescente de materiais aeroespaciais no sector.

- De acordo com o Boeing Commercial Outlook 2022-2041, na América do Norte, 13% das viagens aéreas são feitas para fins comerciais, 50% para lazer e 37% para visitar amigos e parentes.

- Além disso, de acordo com o relatório, estima-se que a frota de carga norte-americana cresça um terço entre 2022-2041. A procura de mercado por serviços comerciais na região é mais elevada em comparação com outras regiões, com um valor total de 1.045 mil milhões de dólares.

- Globalmente, o Canadá ocupa o primeiro lugar na simulação de voo civil, o terceiro na produção de motores civis e o quarto na produção de aeronaves civis. É o único classificado nacionalmente entre os cinco primeiros de todas as categorias principais. A indústria aeroespacial canadense exporta mais de 70% dos seus produtos para mais de 190 países em seis continentes.

- No México, a Volaris é uma das companhias aéreas de baixo custo, que testemunhou um crescimento de 23% no fluxo de passageiros em viagens domésticas e de 10% em voos internacionais durante julho de 2021 em comparação com a situação pré-pandemia. As companhias aéreas Volaris encomendaram três aeronaves Airbus e mais algumas para fechar o ano com 98 aeronaves.

- Devido a todos esses fatores, projeta-se que a demanda por espumas aeroespaciais cresça na região durante o período de previsão.

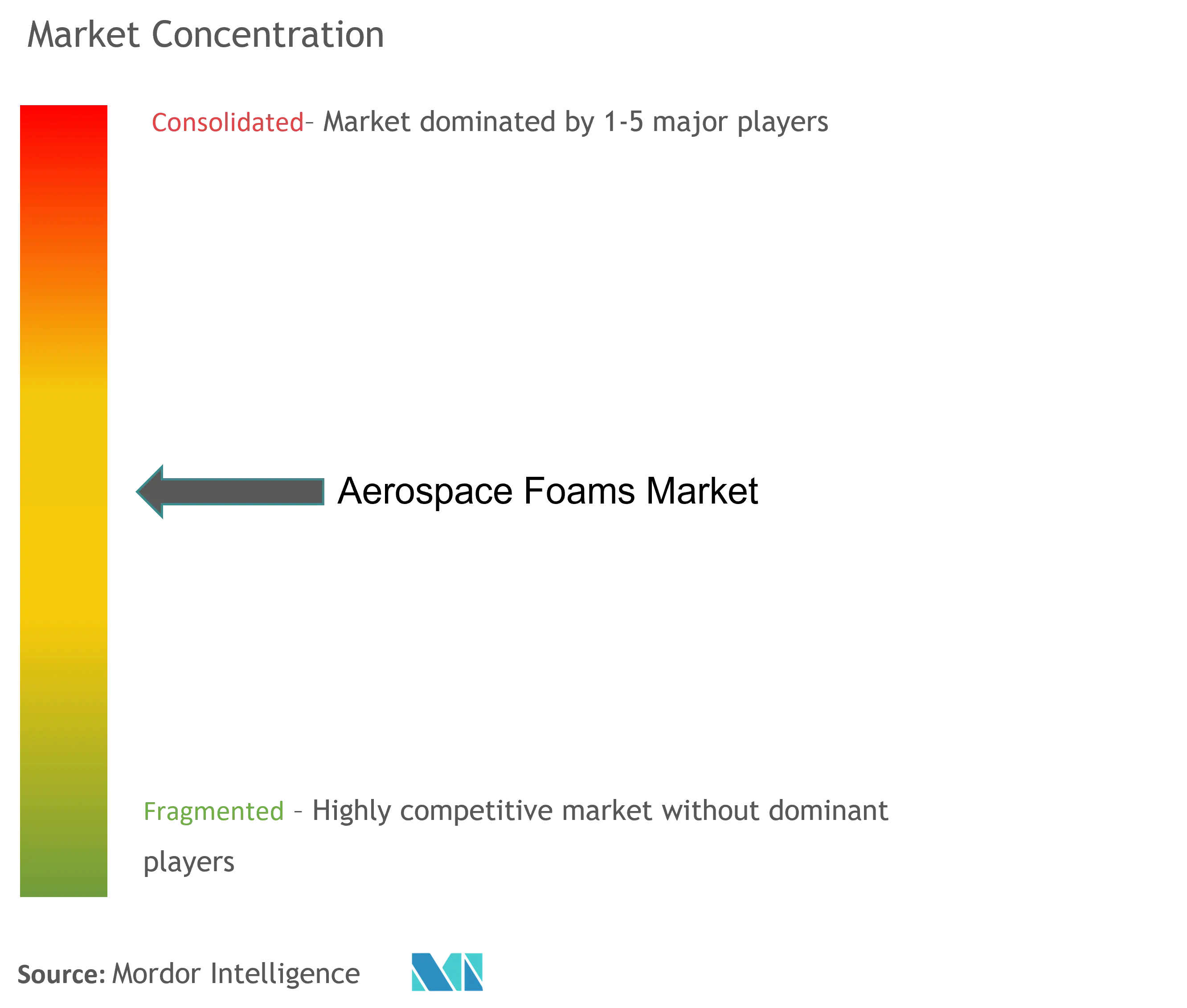

Visão geral da indústria de espumas aeroespaciais

O mercado de espumas aeroespaciais está parcialmente consolidado entre os principais players. As principais empresas incluem (sem nenhuma ordem específica) Greiner Aerospace, BASF SE, Evonik Industries AG, Rogers Corporation e Solvay.

Líderes de mercado de espumas aeroespaciais

BASF SE

Rogers Corporation

Evonik Industries AG

Solvay

Greiner Aerospace

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de espumas aeroespaciais

- Maio de 2022 3A Composites fez um anúncio sobre a aquisição do negócio de espuma à base de resina TegraCore PPSU da SOLVAY. A espuma à base de resina TegraCore PPSU é utilizada em vários setores, incluindo aeroespacial, marítimo e ferroviário.

- Março de 2022 A Evonik Industries AG revelou seus planos de investir dois dígitos milhões de euros em uma nova instalação moderna para a fabricação de espumas ROHACELL, que servem como materiais principais para materiais compósitos sanduíche. Essas espumas encontram aplicações em indústrias como aeroespacial, automotiva, médica e outras. A nova fábrica estará localizada em Darmstadt, Alemanha.

Segmentação da indústria de espumas aeroespaciais

Os materiais de espuma aeroespacial são usados em almofadas de cabine de comando e em aplicações de cabine de passageiros, como assentos, compartimentos de bagagem superiores, cozinhas e lavatórios, entre outros usos.

O mercado de espumas aeroespaciais é segmentado por tipo, aplicação e geografia. Por tipo, o mercado é segmentado em poliuretano, poliimida, espumas metálicas, melamina, polietileno, entre outros tipos. Por aplicação, o mercado é segmentado em aviação comercial, aviação militar e aviação executiva e geral. O relatório também abrange o tamanho do mercado e as previsões para o mercado de espumas aeroespaciais em 15 países nas principais regiões.

Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base na receita (USD).

| Poliuretano |

| Poliimida |

| Espumas Metálicas |

| Melamina |

| Polietileno |

| Outros tipos |

| Aviação Comercial |

| Aviação Militar |

| Aviação Comercial e Geral |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Tipo | Poliuretano | |

| Poliimida | ||

| Espumas Metálicas | ||

| Melamina | ||

| Polietileno | ||

| Outros tipos | ||

| Aplicativo | Aviação Comercial | |

| Aviação Militar | ||

| Aviação Comercial e Geral | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de espumas aeroespaciais

Qual é o tamanho do mercado de espumas aeroespaciais?

O tamanho do mercado de espumas aeroespaciais deverá atingir US$ 5,69 bilhões em 2024 e crescer a um CAGR de 6,64% para atingir US$ 7,85 bilhões até 2029.

Qual é o tamanho atual do mercado de espumas aeroespaciais?

Em 2024, o tamanho do mercado de espumas aeroespaciais deverá atingir US$ 5,69 bilhões.

Quem são os principais atores do mercado de espumas aeroespaciais?

BASF SE, Rogers Corporation, Evonik Industries AG, Solvay, Greiner Aerospace são as principais empresas que operam no mercado de espumas aeroespaciais.

Qual é a região que mais cresce no mercado de espumas aeroespaciais?

Estima-se que a América do Norte cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de espumas aeroespaciais?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Espumas Aeroespaciais.

Que anos esse mercado de espumas aeroespaciais cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de espumas aeroespaciais foi estimado em US$ 5,34 bilhões. O relatório abrange o tamanho histórico do mercado de espumas aeroespaciais para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de espumas aeroespaciais para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de espuma aeroespacial

Estatísticas para a participação de mercado de espuma aeroespacial em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da espuma aeroespacial inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.