米国エネルギーバー市場規模・シェア

Mordor Intelligence による米国エネルギーバー市場分析

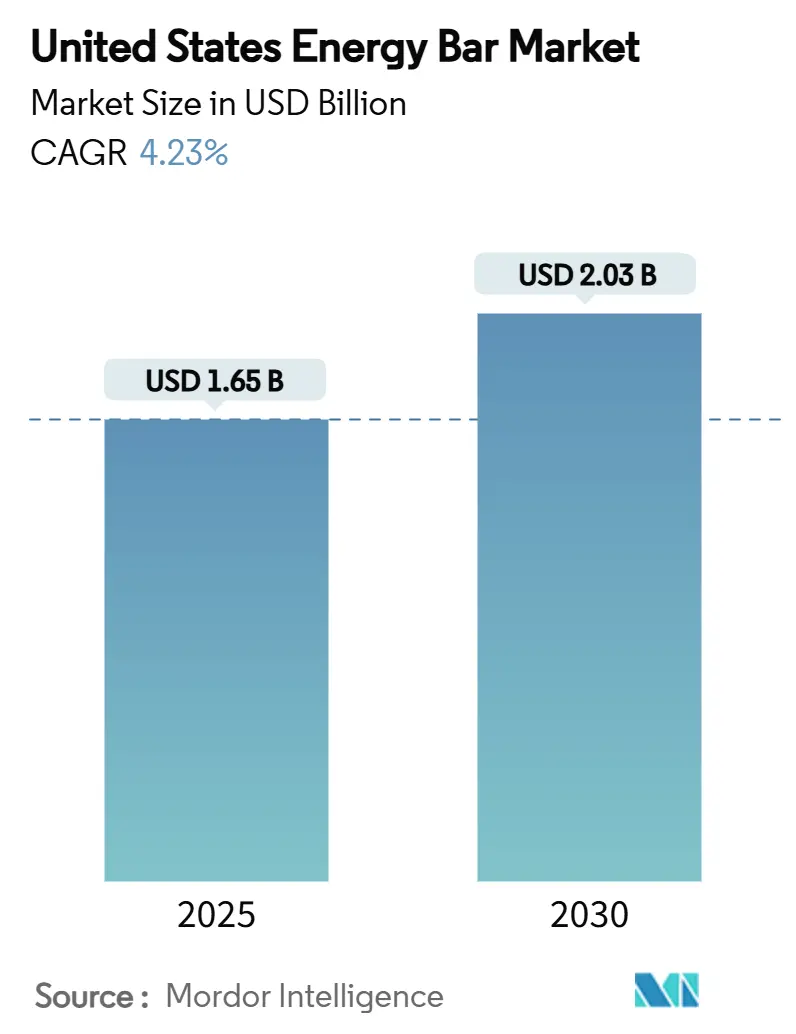

米国エネルギーバー市場規模は、2025年の16.5億米ドルから2030年には20.3億米ドルに達すると推定され、予測期間(2025-2030年)において年平均成長率4.23%の安定成長を達成しています。この一貫した成長軌道は、いくつかの主要要因によって推進される市場の成熟に向けた進歩を浮き彫りにしています。便利で栄養価の高いスナックオプションに対する消費者需要の増加が主要な推進要因であり、エネルギーバーは現代の消費者の高速ペースなライフスタイルと適合しています。さらに、健康とウェルネスに対する意識の高まりと、移動中の消費への移行により、エネルギーバーの採用がさらに促進されています。市場はまた、プロテイン、食物繊維、スーパーフードなどの機能性成分の組み込みを含む製品処方の革新からも恩恵を受けており、特定の食事ニーズや嗜好に対応しています。さらに、植物性およびクリーンラベル製品の人気の高まりにより、メーカーは提供品を多様化し、より広い消費者層にアピールするようになっています。eコマースプラットフォームや専門ヘルスストアを含む流通チャネルの拡大も、製品のアクセシビリティを高め、市場成長を促進する重要な役割を果たしています。

主要レポート要点

- 製品タイプ別では、コンベンショナルバーが2024年の米国エネルギーバー市場シェアの64.21%を占めてリード。オーガニック品種は2030年まで4.88%の年平均成長率で拡大が予測されます。

- プロテインソース別では、植物性製品が2024年の米国エネルギーバー市場規模の58.01%のシェアを占める一方、動物性製品が2030年まで最速の6.23%の年平均成長率を記録しました。

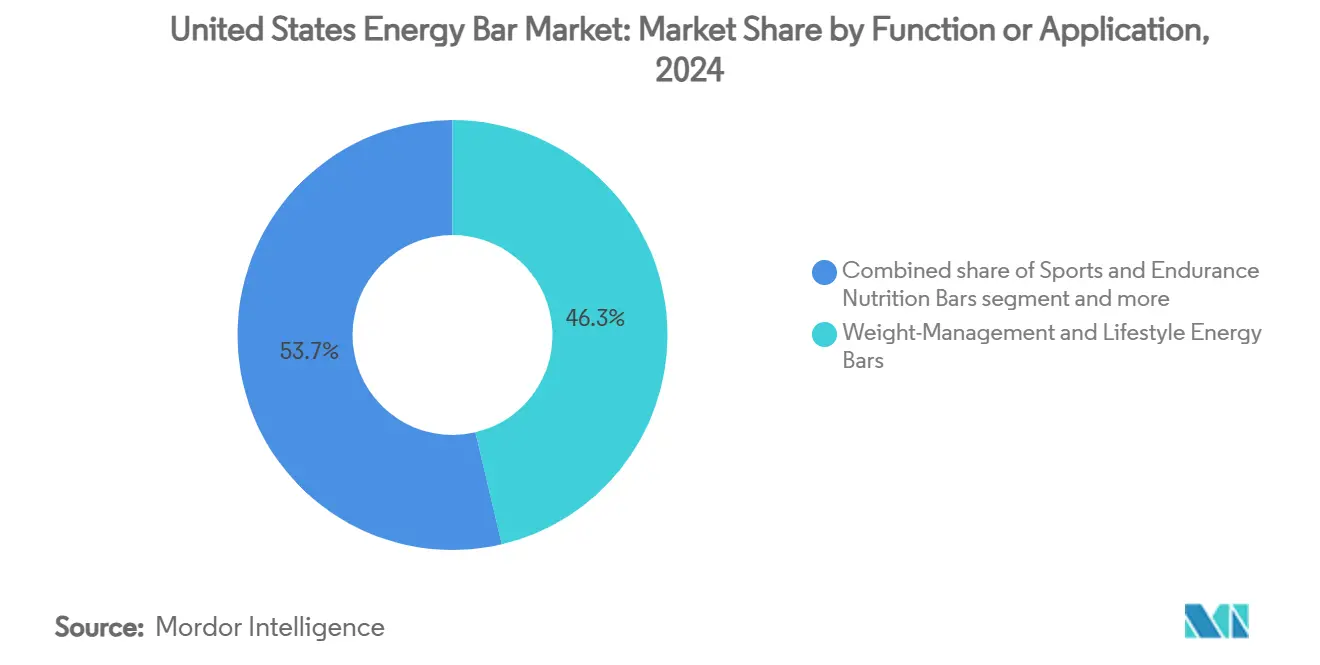

- 機能・用途別では、ウェイトマネジメント・ライフスタイルバーが2024年の米国エネルギーバー市場規模の46.32%を占め、スポーツ・持久力栄養バーは2030年まで5.05%の年平均成長率で加速しています。

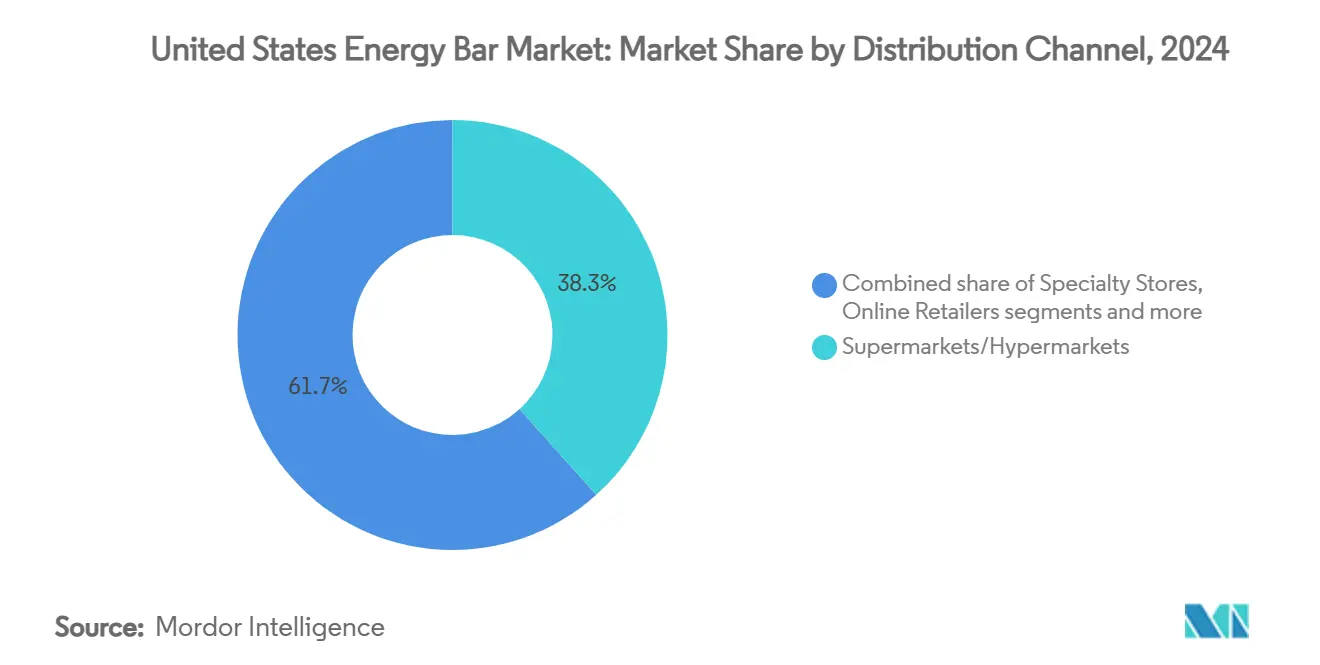

- 流通チャネル別では、スーパーマーケット・ハイパーマーケットが2024年の米国エネルギーバー市場シェアの38.34%を維持し、オンライン小売業者は2030年まで堅調な6.11%の年平均成長率を示しています。

米国エネルギーバー市場トレンド・洞察

推進要因インパクト分析

| 推進要因 | 年平均成長率予測への(~)%インパクト | 地理的関連性 | インパクトタイムライン |

|---|---|---|---|

| 健康志向の消費者に支持される革新的処方とクリーンラベル成分 | +1.2% | 全国、沿岸部大都市圏のプレミアムセグメント | 中期(2-4年) |

| 即効エネルギー補給スナックが市場成長を促進 | +0.8% | 全国、都市部での浸透率が高い | 短期(2年以内) |

| アウトドア・アドベンチャースポーツ文化の成長が需要を押し上げ | +0.6% | 地域的、西部州と山岳地域に集中 | 長期(4年以上) |

| 便利で健康的な移動中スナックへの需要 | +0.9% | 全国、通勤路線を重視 | 短期(2年以内) |

| 特別な食事の採用拡大がニッチバー処方を促進 | +0.7% | 全国、裕福な人口層でのプレミアム位置付け | 中期(2-4年) |

| 植物性・ビーガンエネルギーバーの人気拡大 | +0.5% | 全国、沿岸部と都市部に集中 | 中期(2-4年) |

| 情報源: Mordor Intelligence | |||

健康志向の消費者に支持される革新的処方とクリーンラベル成分

米国エネルギーバー市場において、革新的処方とクリーンラベル成分への好みの高まりが重要な推進要因となっています。消費者は、健康とウェルネスの目標と一致する製品をますます求めています。透明性と天然の最小限の加工成分の使用を強調するクリーンラベル成分は、健康志向の個人の間で支持を得ています。これらの成分は、人工添加物、保存料、合成化学物質を除外することが多く、より健康的な代替品を求める消費者の共感を呼んでいます。さらに、高タンパク質、低糖質、グルテンフリー、植物性オプションなど、特定の食事ニーズに対応する革新的処方がより人気になっています。メーカーは、スーパーフード、プロバイオティクス、アダプトゲンなどの機能性成分を組み込んで、エネルギーバーの栄養プロファイルを強化し、健康志向の人口層にさらにアピールしています。この傾向は、個人がエネルギーバーを選択する際に栄養価、成分品質、製品透明性を優先するより広範な消費者行動の変化を反映しています。

即効エネルギー補給スナックが市場成長を促進

便利で栄養価の高いスナックオプションへの選好の高まりが、米国エネルギーバー市場の成長を大幅に促進しています。消費者は、忙しいライフスタイルに適合し、携帯性と栄養上の利点の両方を提供する即効エネルギー補給スナックを求めています。即座にエネルギーと必須栄養素を提供する能力で知られるエネルギーバーは、健康志向の個人、アスリート、専門家の間で人気の選択肢になっています。国際食品情報委員会によると、2024年に米国消費者の20%が高タンパク質ダイエットに従いました[1]出典:International Food Information Council, "2024 IFIC Food & Health Survey", ific.org。高タンパク質ダイエットへのこの移行は、食事ニーズを満たすために高タンパク質含量で処方されることが多いエネルギーバーの需要をさらに促進しました。この傾向は、機能性および移動中の食品製品の需要急増につながった健康とウェルネスに対する意識の高まりによってさらに支えられています。市場は、多様な消費者の好みと食事要件に対応する、フレーバー、成分、パッケージングの革新からも恩恵を受けています。これらの要因が総合的に米国のエネルギーバー市場の堅調な成長に貢献しています。

アウトドア・アドベンチャースポーツ文化の成長が需要を押し上げ

アウトドアレクリエーション参加の拡大により、長時間の身体活動に適した携帯可能でパフォーマンス指向の栄養製品を重視する専門市場セグメントが生まれました。USDA調査によると、アウトドアレクリエーションのトレンドは健康関連活動に向かって進化しており、消費者が従来のフィットネスルーチンの代替を求める中で、アウトドア活動への参加が増加する可能性があります。この変化は、レクリエーション嗜好の変化以上のもので、専門的な栄養サポートを必要とする自然ベースの活動に向けたウェルネス戦略の根本的な方向転換を反映しています。アウトドアスポーツの人口層は、通常、より高い可処分所得とパフォーマンスと回復を向上させる製品にプレミアム価格を支払う意欲を示し、メーカーが向上されたカロリー密度と特定の栄養プロファイルを持つ特別な処方を開発する機会を創出しています。さらに、従来の冬季スポーツへの気候変動の影響は、ハイキング、クライミング、トレイルランニングなどの通年のアウトドア活動への消費者の関心を転換させ、持久活動向けに設計されたエネルギーバーのアドレサブル市場を拡大する可能性があります。

便利で健康的な移動中スナックへの需要

米国エネルギーバー市場は、便利で栄養価が高く携帯可能なスナックオプションへの需要によって成長を示しています。働く専門家やフィットネス愛好家を含む消費者は、栄養価を維持しながら持続的エネルギーを提供するスナックを必要としています。エネルギーバーは、バランスの取れた栄養素、機能性成分、ポーション制御を通じてこれらの要件を満たし、食事代替品やプレワークアウトサプリメントとして機能しています。市場は、標準的なグラノーラバーを超えて、グルテンフリー、ケト、ビーガン、高タンパク質品種を含む特別な製品を組み込むよう多様化しています。さらに、製品提供は、チョコレートアーモンドから植物性スーパーフード処方まで及び、複数の食事要件と栄養仕様に対応しています。クリーンラベル製品と成分透明性に対する消費者需要が増加し、人工添加物なしで識別可能な成分を含むバーの購入につながっています。eコマースプラットフォームとサブスクリプションサービスは製品流通を向上させ、継続購入を促進しています。健康意識と積極的なライフスタイルが重要な消費者推進要因であり続ける中、市場は継続的な成長ポテンシャルを示しています。

制約要因インパクト分析

| 制約要因 | 年平均成長率予測への(~)%インパクト | 地理的関連性 | インパクトタイムライン |

|---|---|---|---|

| 変動する原材料価格がコストダイナミクスを混乱 | -0.4% | 全国、サプライチェーン近接性に基づく地域差 | 短期(2年以内) |

| 糖分レベルと合成添加物が健康警鐘を鳴らす | -0.6% | 全国、プレミアムセグメントが最も影響 | 中期(2-4年) |

| 食事代替飲料・他のスナックバーとの競争 | -0.3% | 全国、都市市場で最高競争 | 長期(4年以上) |

| ナッツ・乳製品などのアレルゲンが敏感グループの成長を制限 | -0.5% | 全国、全メーカーに影響する規制遵守コスト | 中期(2-4年) |

| 情報源: Mordor Intelligence | |||

糖分レベルと合成添加物が健康警鐘を鳴らす

エネルギーバーの高糖分含量と合成添加物の存在に関する健康懸念の高まりが、市場の重要な制約要因として作用しています。疾病管理予防センターからの2024年報告によると、約3,800万人のアメリカ人、約10人に1人が糖尿病と診断されており、これらの症例の90%から95%が2型糖尿病です[2]出典:Center for Disease Control and Prevention, "Type 2 Diabetes", cdc.gov。消費者は製品ラベルをますます精査し、天然成分と糖分レベルの削減を伴うより健康的な代替品を求めています。消費者嗜好のこの変化により、メーカーは、クリーンラベルと健康志向オプションへの需要の高まりに対応するために製品を再処方するプレッシャーを受けています。これらの懸念に対処できなければ、健康志向の消費者がより健康的と認識される他のスナックオプションを選択する可能性があるため、市場成長を阻害する可能性があります。さらに、規制当局は糖分含量と合成添加物に関するより厳格なガイドラインを課しており、この市場のメーカーにさらなる課題をもたらしています。便利で栄養価の高いスナックとして販売されることが多いエネルギーバーは、肥満、糖尿病、その他の代謝障害などの健康問題に寄与する可能性がある高糖分含量のために批判に直面しています。

ナッツ・乳製品などのアレルゲンが敏感グループの成長を制限

ゴマを主要アレルゲンとして追加することを含むFDAの更新されたアレルゲン表示要件は、単純な表示変更を超えて、サプライチェーン管理システム全体を包含する遵守課題を生み出しています。包括的なアレルゲン枠組みは、現在、メーカーに9つの主要アレルゲン(牛乳、卵、魚、甲殻類、ナッツ類、小麦、ピーナッツ、大豆、ゴマ)を表示することを要求し、味、食感、栄養プロファイルのためにこれらの成分に依存する製品の処方制約を生み出す可能性があります[3]出典:U.S. Food and Drug Administration, "Guidance for Industry: Questions and Answers Regarding Food Allergen Labeling", fda.gov。この規制拡大は、食物アレルギーが公衆衛生上の懸念として認識されることの拡大を反映していますが、広範囲なアピールとアレルゲンフリー処方のバランスを取らなければならないメーカーにとって市場セグメンテーション課題も生み出します。明確なアレルゲン表示の要件は、製造施設での相互汚染の柔軟性を制限し、運用コストを増加させる専用生産ラインまたは広範囲な清掃プロトコルを必要とする可能性があります。

セグメント分析

機能・用途別:ウェイトマネジメントの優位性がスポーツ栄養の成長に挑戦される

2024年、ウェイトマネジメント・ライフスタイルエネルギーバーは米国エネルギーバー市場の46.32%を占めました。これらのバーは、ウェイトマネジメント目標とアクティブライフスタイルをサポートする便利で栄養価の高いオプションを求める消費者に対応しています。健康とウェルネスに対する意識の高まりと、移動中スナックへの需要の増加により、このセグメントの人気が促進されています。さらに、ケト、ビーガン、グルテンフリーダイエットなどの食事トレンドの高まりが、これらのバーの需要をさらに押し上げています。メーカーは、多様な消費者嗜好と食事ニーズを満たすために、高タンパク質、低糖質、植物性オプションなどの革新的フレーバーと処方の導入に焦点を当てています。このセグメントは、健康志向の個人をターゲットにした戦略的マーケティング努力と、スーパーマーケット、コンビニエンスストア、オンラインプラットフォームを含む様々な小売チャネルでのこれらの製品の可用性の向上からも恩恵を受けています。

スポーツ・持久力栄養バーセグメントは、2030年まで5.05%の年平均成長率で成長すると予測されています。この成長は、身体的健康とウェルネスに対する関心の高まりによって促進される、米国全体でのスポーツとフィットネス活動への参加の増加によって促進されています。これらのバーは、持続的エネルギーを提供し筋肉回復をサポートするよう特別に設計されており、アスリートとフィットネス愛好家の間で好まれる選択肢になっています。このセグメントの企業は、製品効能を向上させるために研究開発に投資し、ターゲット層のパフォーマンス志向ニーズに対応するためにアミノ酸、電解質、スーパーフードなどの成分を組み込んでいます。さらに、このセグメントは、マラソンやトライアスロンなどの持久スポーツのトレンドの高まりと、一般人口のフィットネスルーチンの採用拡大により需要の急増を見ています。専門スポーツ栄養ストアとeコマースプラットフォームでのこれらの製品の可用性も、セグメントの拡大に貢献しています。

注記: 個別セグメントのセグメントシェアはすべてレポート購入時に利用可能

製品タイプ別:コンベンショナルの優位性がオーガニック加速に直面

米国エネルギーバー市場において、コンベンショナルエネルギーバーは引き続き優位を保ち、2024年に64.21%の大幅な市場シェアを占めています。この優位性は、確立された流通ネットワークに起因し、製品はしばしば競争力のある価格設定がされており、コスト重視の消費者にとって魅力的なオプションになっています。さらに、コンベンショナルエネルギーバーは数十年の市場存在から恩恵を受けており、これにより、スーパーマーケット、コンビニエンスストア、オンラインプラットフォーム全体での広範囲な可用性が確保されています。これらは強固なブランドロイヤルティと消費者信頼です。多様な製品提供を通じて幅広い味と食事嗜好に対応する能力により、便利で手頃で信頼性のある栄養ソリューションを求める消費者の頼みの綱としての地位をさらに固めています。

逆に、オーガニックエネルギーバーは急速に成長するセグメントとして出現しており、2030年まで4.88%の年平均成長率が予測されています。この成長は、主に環境持続性と健康志向の価値に適合する製品への消費者嗜好の変化によって促進されています。消費者は、オーガニックオプションをより健康的で環境に優しい代替品として認識し、プレミアム価格を支払うことをますます厭わなくなっています。セグメントの成長は、成分調達と生産プロセスの透明性を強調するクリーンラベル製品への需要の高まりによってさらに促進されています。オーガニックエネルギーバーは、しばしば天然、非遺伝子組み換え、最小限の加工成分を特徴とし、健康重視の消費者にアピールしています。さらに、食品生産の環境への影響に対する意識の高まりにより、持続可能な農業実践と関連付けられることが多いオーガニック製品への嗜好が生まれています。

流通チャネル別:eコマースが従来小売優位を破壊

2024年、スーパーマーケット・ハイパーマーケットは米国エネルギーバー市場の38.34%の大幅なシェアを占めました。これらの小売形態は、広範囲なリーチと一つの屋根の下で多様な製品を提供する能力により、主要な流通チャネルであり続けています。消費者は、複数のブランドやフレーバーを一回の訪問で比較する機会を提供するため、利便性からスーパーマーケット・ハイパーマーケットを好むことが多いです。さらに、プロモーション活動、割引、店内サンプリングがこのチャネルを通じた売上をさらに促進し、市場の全体的な成長への主要貢献者になっています。確立された小売チェーンの存在と広範な消費者ベースに対応する能力も、市場優位性を維持する重要な役割を果たしています。

オンライン小売業者は米国エネルギーバー市場で最速の成長を経験しており、2030年まで6.11%の年平均成長率が予測されています。eコマースプラットフォームの浸透拡大と玄関先配送への嗜好の高まりが、この成長を促進しています。オンラインチャネルは、消費者に幅広い製品を閲覧し、レビューを読み、オンライン限定割引にアクセスする便利さを提供します。さらに、ニッチな食事嗜好に対応する能力とサブスクリプションベースモデルの可用性が、エネルギーバー購入のオンライン小売のアピールを高めています。デジタル決済システムの進歩と組み合わされたモバイルコマースの台頭は、購入プロセスをさらに簡素化し、より多くの消費者がオンラインプラットフォームへの移行を促進しています。このチャネルは、デジタル技術の採用拡大と消費者ショッピング行動の変化によって促進される予測期間中に、堅調な拡大を続けると予想されています。

注記: 個別セグメントのセグメントシェアはすべてレポート購入時に利用可能

プロテインソース別:植物性リーダーシップが動物性プロテイン成長に挑戦される

植物性プロテイン代替品は米国エネルギーバー市場を支配すると予想されており、2024年に58.01%の大幅な市場シェアを占めています。この成長は、持続可能で健康志向のオプションに対する消費者嗜好の高まりによって促進されています。植物性ダイエットに対する意識の高まりと、製品革新の進歩により、ナッツ、種子、豆類などの成分から作られたエネルギーバーの需要が急増しています。さらに、国内の増加するビーガンとフレキシタリアン人口が、食事嗜好に合致する便利で栄養価の高いスナックオプションを求める中で、このセグメントの拡大をさらに支えています。メーカーは、クリーンラベル製品に焦点を当て、チアシード、キヌア、スピルリナなどのスーパーフードを組み込んで植物性エネルギーバーの栄養プロファイルを向上させており、人気をさらに促進しています。

一方、動物性プロテインソースは市場で最速の成長を見せており、2030年まで6.23%の年平均成長率が予測されています。この成長は、ホエイ、カゼイン、卵プロテインなどの動物性成分が提供する高タンパク質含量と栄養上の利点に起因しています。これらのエネルギーバーは、筋肉回復とパフォーマンス向上を優先するフィットネス愛好家やアスリートを含む幅広い消費者ベースに対応しています。セグメントの成長は、機能的利益を求める健康志向の消費者にアピールするプレミアムで強化された動物性エネルギーバーの可用性向上によってさらに押し上げられています。さらに、動物性プロテインバーの需要は、完全なアミノ酸プロファイルを提供する能力によって支えられており、日々のプロテイン要件を効率的に満たすことを目指す個人にとって好まれる選択肢になっています。

地理的分析

米国エネルギーバー市場は、消費パターンと成長推進要因において重要な地域差を示しています。ニューヨーク市、ロサンゼルス、サンフランシスコなどの沿岸大都市圏は、プレミアムおよび専門エネルギーバーのより高い浸透率を示しています。これらの地域は、オーガニック、植物性、高タンパク質オプションを優先する健康志向の消費者の強い存在によって特徴付けられています。専門ヘルスストアやプレミアムスーパーマーケットを含む多様な小売チャネルの可用性が、これらの地域でのそのような製品の需要をさらに支えています。さらに、これらの都市でのフィットネストレンドとウェルネス重視のライフスタイルの影響が、便利な栄養ソリューションを求めるアクティブな個人と専門家の間でパフォーマンス指向処方の採用を促進しています。

シカゴ、ボストン、シアトルなどの確立されたフィットネス文化とより高い可処分所得を持つ都市部も、市場成長に大幅に貢献しています。これらの都市は、エネルギーバー消費に適した環境を作り出す増加するジム、フィットネススタジオ、ウェルネスイベントの数を持っています。これらの地域の消費者は、グルテンフリー、ケトフレンドリー、ビーガンオプションなど、食事嗜好に合致する製品をしばしば求めています。より若い健康志向の人口層の存在が、特定の栄養ニーズに合わせた革新的で機能的なエネルギーバーの需要をさらに加速させています。例えば、シアトルのアクティブアウトドア文化とボストンのマラソントレーニングへの重点は、持久力と回復のために設計されたエネルギーバーの需要を刺激しています。

さらに、都市ミレニアル世代をターゲットにした直販ブランドの台頭が、これらの地域での市場をさらに拡大しています。対照的に、中西部と南部の地域を含む郊外と農村市場は、価値重視のコンベンショナルエネルギーバーへのより強い嗜好を示しています。これらの地域は、しばしば価格敏感性とプレミアム小売店への限られたアクセスによって促進されています。しかし、健康とウェルネスに対する意識の高まりと、eコマースプラットフォームの拡大により、これらの地域の消費者嗜好に徐々に影響を与えています。郊外の家族と農村消費者は、特にアウトドア活動と移動中のライフスタイルのために、便利なスナックオプションとしてエネルギーバーをますます選択しています。例えば、テキサス州とオハイオ州などの州では、エネルギーバーは家族の旅行とアウトドアレクリエーションのために人気になっています。

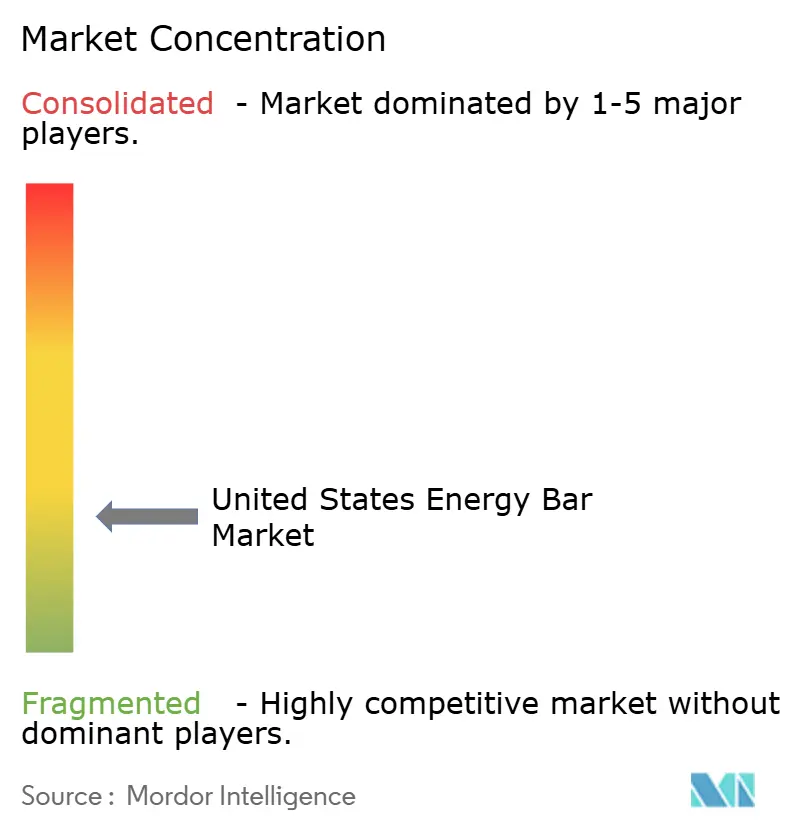

競争環境

米国エネルギーバー市場は高い断片化を示し、10社中3社の確立された企業が市場シェアをコントロールしています。これらの企業は、直接価格競争に従事する代わりに、ポートフォリオ多様化と戦略的買収を優先しています。Mondelez、Mars、General Millsなどの主要プレイヤーは、進化する消費者嗜好に対応するために製品ポートフォリオの拡大に焦点を当てています。例えば、Clif Bar & Companyは、健康志向の消費者にアピールするためにオーガニックと植物性エネルギーバーを導入しています。同様に、KIND LLCは、機能的スナックへの需要の高まりに対応するために、プロテインパック低糖質バリアントを発売することで提供品を多様化しています。一方、General Millsは、肉ベースエネルギーバーのニッチセグメントに参入するためのEPIC Provisionsの買収など、買収を通じて市場地位を強化しています。

さらに、企業は非常に競争の激しい市場で製品を差別化するために革新を活用しています。例えば、Kellogg'sが所有するRXBARは、食品製品の透明性を求める消費者の共感を呼ぶクリーンラベリングと最小限の成分を強調することで大幅な牽引力を得ています。同様に、Quest Nutritionは、フィットネス愛好家とケトジェニックダイエットに従う個人をターゲットに、高タンパク質含量と低正味炭水化物のバーを導入しています。これらの革新は、ブランドが特定の食事ニーズと嗜好を満たすことを目指すエネルギーバー市場におけるパーソナライゼーションの成長トレンドを反映しています。

戦略的パートナーシップとマーケティングイニシアチブも、競争環境の形成において重要な役割を果たしています。例えば、Clif Bar & Companyは、製品をアクティブライフスタイルに理想的として宣伝するためにアスリートとアウトドア愛好家と協力しています。また、KIND LLCは、ブランド認知度を高め、若い人口層とつながるためにデジタルマーケティングキャンペーンに投資しています。さらに、プライベートラベルブランドが強力な競合他社として出現し、プレミアムエネルギーバーに対するコスト効率的な代替品を提供しています。この動的環境は、米国エネルギーバー市場での成長を維持するために、企業にとっての戦略的計画と適応性の重要性を強調しています。

米国エネルギーバー産業リーダー

-

General Mills Inc.

-

Mars Incorporated

-

Mondelez International Inc.

-

Glanbia PLC

-

The Hershey Company

- *免責事項:主要選手の並び順不同

最近の産業動向

- 2025年6月:Marsが所有するスナックブランドKindは、米国で新しいエネルギーバー製品ラインを導入しました。製品は果物ベースの成分を組み込み、オーツ、キビ、そば、アマランサス、キヌアの5つの穀物で構成されています。

- 2025年4月:Mondelēz InternationalのClif Barは、米国でカフェイン入りエネルギーバー製品ラインを発売しました。カフェイン入りコレクションは、バニラアーモンドとキャラメルチョコレートチップの2つのバリアントで構成されています。製品処方は、オーガニック、非遺伝子組み換えロールドオーツと1ユニット当たり10gの植物性プロテインを組み込んでいます。各バーには65mgの非遺伝子組み換え、オーガニックカフェインが含まれており、これはエスプレッソ1ショットに相当します。

- 2024年9月:オーガニック緑茶を含む小型エネルギーバーの米国メーカーVERB Energyは、全国91のGNC店舗に小売プレゼンスを拡大しました。拡大は、流通ネットワークを強化し、米国全体の消費者にとって製品可用性を高めるというVERB Energyの事業目標と一致しています。

米国エネルギーバー市場レポート範囲

エネルギーバーは、シリアル、微量栄養素、調味料成分を組み込んで即座のエネルギーを提供する栄養製品です。これらのバーには、プロテイン、炭水化物、食物繊維、その他の必須栄養素が含まれており、メーカーが機能性食品製品として販売することを可能にしています。

米国エネルギーバー市場は、タイプ

(オーガニック、コンベンショナル)、プロテインソース(植物性、動物性)、機能・用途(スポーツ・持久力栄養、食事代替、ウェイトマネジメント・ライフスタイルエネルギー)、流通チャネル(スーパーマーケット・ハイパーマーケット、コンビニエンスストア、専門店、オンライン小売、その他流通チャネル)でセグメント化されています。レポートは、上記セグメントの価値(100万米ドル)での市場規模と予測を提供します。

| オーガニック |

| コンベンショナル |

| 植物性 |

| 動物性 |

| スポーツ・持久力栄養 |

| 食事代替 |

| ウェイトマネジメント・ライフスタイルエネルギー |

| スーパーマーケット・ハイパーマーケット |

| コンビニエンスストア |

| 専門店 |

| オンライン小売業者 |

| その他流通チャネル |

| 製品タイプ別 | オーガニック |

| コンベンショナル | |

| プロテインソース別 | 植物性 |

| 動物性 | |

| 機能・用途別 | スポーツ・持久力栄養 |

| 食事代替 | |

| ウェイトマネジメント・ライフスタイルエネルギー | |

| 流通チャネル別 | スーパーマーケット・ハイパーマーケット |

| コンビニエンスストア | |

| 専門店 | |

| オンライン小売業者 | |

| その他流通チャネル |

レポートで回答された主要質問

米国エネルギーバー市場の現在価値は?

このセクターは2025年に16.5億米ドルの価値があり、2030年までに20.3億米ドルに達すると予測されています。

プロテインソース別で最も成長の速いセグメントは?

動物性プロテインバーは2030年まで6.23%の年平均成長率で拡大しており、植物性代替品を上回っています。

エネルギーバーにとってオンライン小売はどの程度重要か?

オンラインチャネルは6.11%の年平均成長率で上昇しており、予測期間中で最もダイナミックな流通路となっています。

現在、最大市場シェアを持つ機能的用途は?

ウェイトマネジメント・ライフスタイルエネルギーバーは2024年の米国エネルギーバー市場規模の46.32%を占め、カテゴリーリーダーシップを維持しています。

最終更新日: