中東のパイプラインメンテナンス市場分析

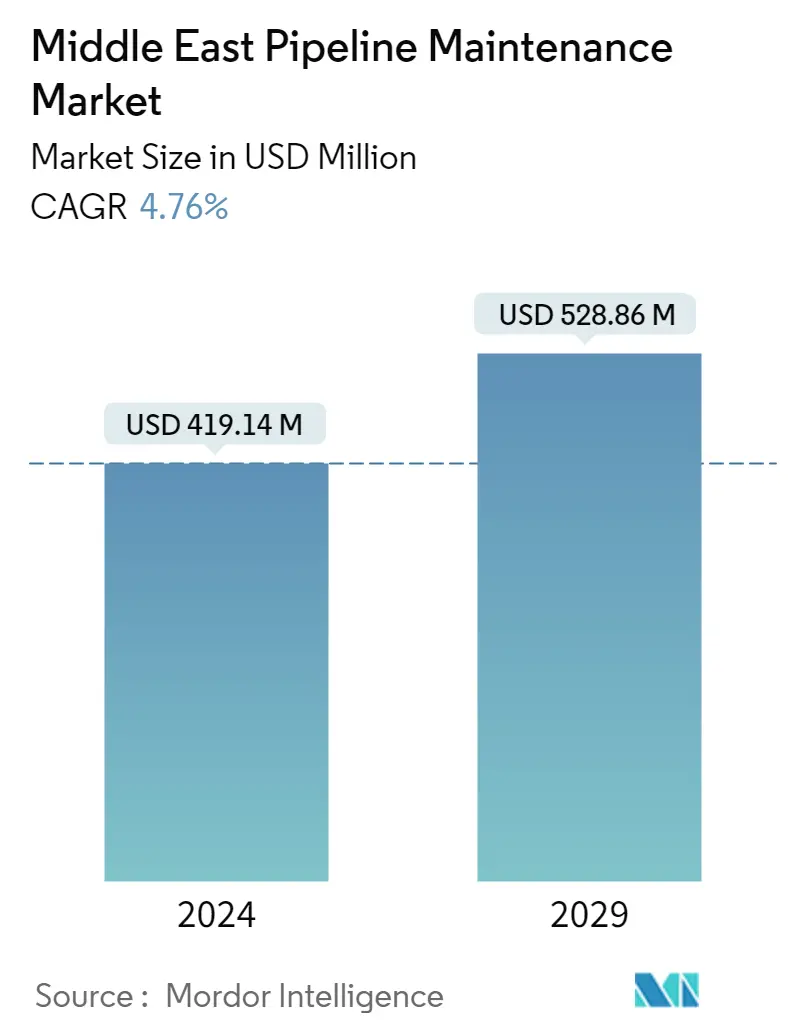

中東のパイプラインメンテナンス市場規模は、2024年にはUSD 419.14 millionと推定され、2029年にはUSD 528.86 millionに達し、予測期間中(2024-2029)には4.76%のCAGRで成長すると予測されている。

市場は2020年のCOVID-19によってマイナスの影響を受けた。現在、市場はパンデミック以前の水準に達している。

- 中期的には、パイプラインインフラの老朽化、国内天然ガス需要の増加、非従来型埋蔵量開発による石油・ガス生産の増加が、調査対象市場の成長を牽引すると予想される。

- 一方、原油価格の変動が大きいことは、市場の大きな阻害要因の一つである。

- とはいえ、オフショア探査・生産プロジェクトの増加は、予測期間中、市場プレーヤーに絶好の機会をもたらすと予想される。これらのプロジェクトは、パイプライン産業がさらに成長する道を開いている。

中東パイプラインメンテナンス市場の動向

養豚部門が市場で大きなシェアを占める

- ピギングとは、パイプラインの保守や操業に用いられる一般的な技術である。これは、パイプライン内で様々な機能を果たすために、「ピグと呼ばれる特殊な装置を使用することを含む。これらのピグは通常、円筒形または球形をしており、パイプラインに挿入され、製品の流れ、または圧縮空気や油圧などの外部手段によって推進され、パイプライン内を移動する。

- 養豚は、中東のパイプライン保守において、いくつかの地域特有の要因により、支配的なセグメントとなる見込みである。中東には老朽化したパイプライン・インフラが存在するため、定期的なメンテナンスと清掃が必要となり、ピギングが不可欠な技術となっている。この地域は石油とガスの生産と輸送の主要なハブであるため、中東のパイプラインは長距離にわたって大量の炭化水素を扱います。ピギングは、これらのパイプラインの流量効率と完全性を維持し、運転効率を最適化し、混乱を最小限に抑える上で重要な役割を果たしています。

- よりクリーンなエネルギー源として中東で天然ガスの需要が増加していることも、パイプラインのメンテナンスにおけるピギングの重要性を高めています。天然ガスパイプラインは、効率的で安全なガス輸送を確保するため、洗浄、保守、点検のための定期的なピギングを必要とする。

- 例えば、2022年11月、イラン石油相は、同省がガス田やガス輸出送電線の開発とともに、国内のLNGコンプレックス建設のためにガスプロムと400億米ドル相当の協力協定を締結したと発表した。

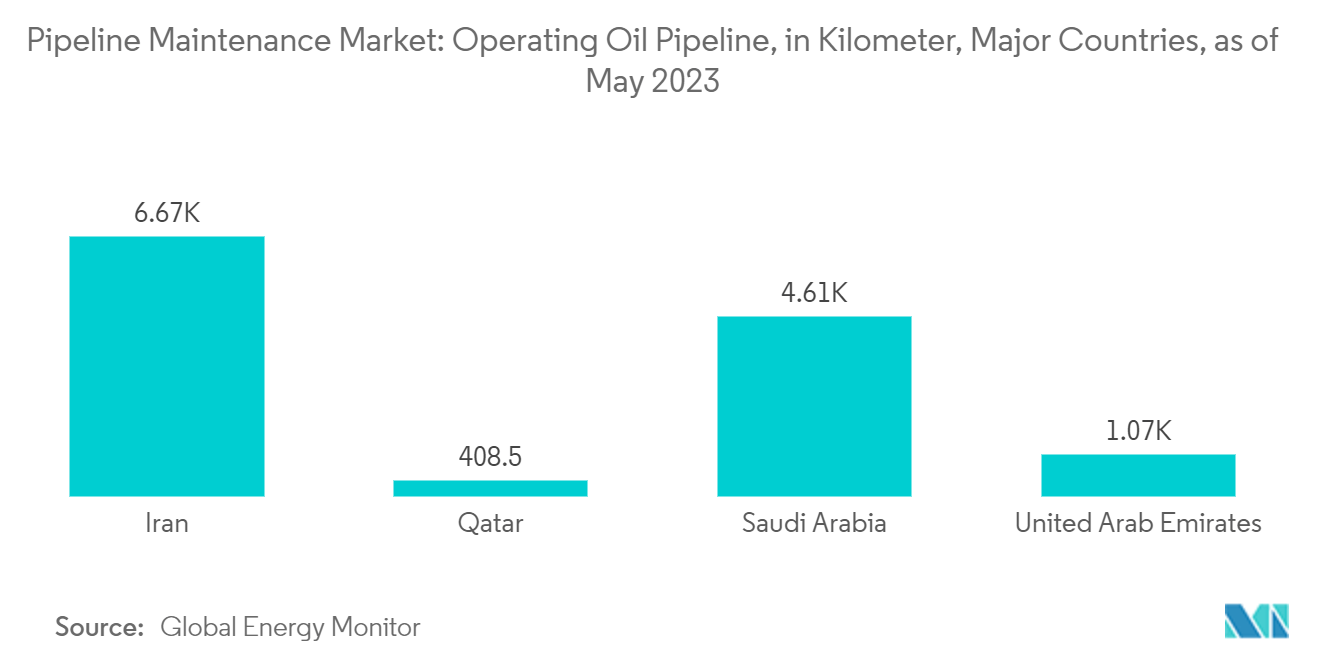

- さらに、この地域ではパイプラインの建設が増加傾向にある。例えば、グローバル・エネルギー・モニターによると、2023年5月現在、イランは6,000km以上の石油パイプラインを、サウジアラビアは4,600km以上の石油パイプラインを運営している。

- したがって、上記の点から、パイプライン・メンテナンス・インフラへの投資の増加が予測期間中の市場を牽引することになる。

サウジアラビアはパイプライン・メンテナンス市場で最も急成長している地域

- サウジアラビアは世界第2位の原油生産国で、2021年に生産される中東産原油の約12.5%を占める。また、世界有数の原油輸出国でもある。さらにサウジアラビアは、2020年にはベネズエラに次いで世界第2位の確認埋蔵量を占める。

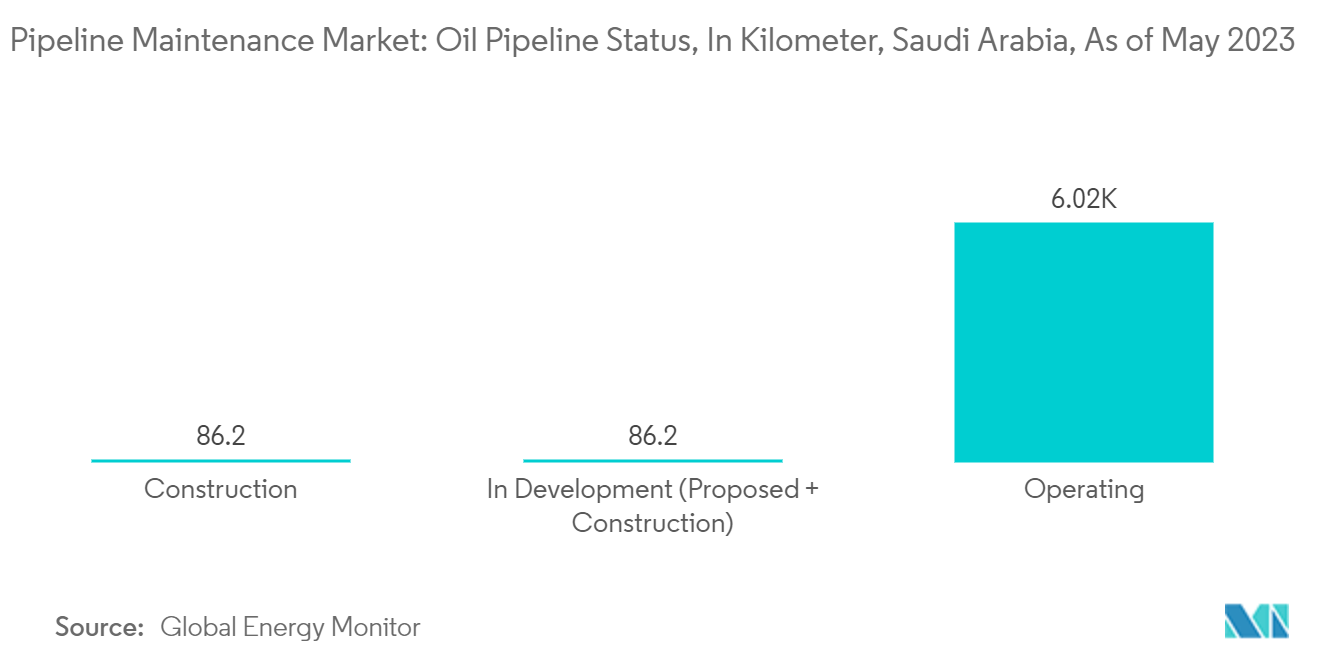

- 同国の大規模な炭化水素生産と輸出活動を支えるパイプラインの広範なネットワークにより、サウジアラビアは石油・ガスインフラの拡大に向けた投資を続けており、メンテナンスの必要性が高まることが予想される。サウジアラビアの多くのパイプラインは老朽化しているため、漏れや腐食などの問題を軽減するための定期的なメンテナンスと修理の必要性がさらに強調されている。グローバル・エネルギー・モニターによると、2023年5月現在、サウジアラビアでは86.2kmの石油パイプラインが建設中である。

- サウジアラビアの野心的な生産・輸出目標も、パイプライン・メンテナンスの需要増加の一因となっている。パイプライン・ネットワークの信頼性と完全性は、これらの目標を達成するために不可欠であり、検査、清掃、修理などの積極的なメンテナンス対策が必要となります。さらに、砂漠、山岳地帯、沖合地域など、サウジアラビアには多様な地理的課題が存在するため、パイプライン・メンテナンスには専門的な専門知識と設備が必要です。

- 2020年、サウジアラビアは乾式天然ガス生産量のマイルストーンを達成し、1日平均110億立方フィートに達しました。これは2010年の生産水準と比較して30%の大幅な増加となった。

- 2021年現在、国営石油会社サウジアラムコは、国内全域で90以上のパイプラインと12,000マイルの原油・石油製品パイプラインを運営し、これらすべてが生産地域と処理施設、輸出ターミナル、消費センターを結んでいる。

- さらに、ロシアとウクライナの紛争により、同地域からの天然ガスの供給が増加し、パイプラインの需要が高まり、その結果、パイプライン・メンテナンス・サービスの需要が高まっている。

- 例えば2022年11月、サウジアラビアはバングラデシュへのLNG商業供給を緊急支援すると発表した。この保証は、サウジアラビア・バングラデシュ合同経済委員会の第14回会合で発表された。

- 以上のことから、サウジアラビアは予測期間中、パイプライン・メンテナンス市場で大きな市場成長が見込まれる。

中東パイプライン・メンテナンス産業概要

中東パイプラインメンテナンス市場は統合されている。この市場の主要プレーヤー(順不同)には、T.D. Williamson、Exxon Mobil、BP PLC、Rezayat Group、EEW Groupなどがいる。

中東パイプラインメンテナンス市場のリーダー

Rezayat Group

EEW Group

BP PLC

T.D. Williamson Group

Exxon Mobil

- *免責事項:主要選手の並び順不同

中東パイプラインメンテナンス市場ニュース

- 2023年9月パイプライン用漏洩修理・保守継手メーカーであるパイプライン・デベロプメント・カンパニー(PLIDCO)は、水素やその他の代替燃料の利用拡大に対応するため、水素パイプライン用の新製品群を発表した。PLIDCOが提供する製品は、陸上および海底での高圧パイプラインの緊急修理や日常的なパイプラインのメンテナンス用途に適している。水素、石油、ガス、水、化学薬品、蒸気、スラリー、その他の配管システムに最適です。ASME/ANSI規格に準拠し、厳格な品質管理プログラムを遵守する同社の高圧継手は、最高の品質基準を満たすように設計・製造されています。

- 2023年2月海底パイプライン補修用の特許技術であるサイペムのグリップ&メタルシールコネクターが、大手独立系保証・リスク管理会社であるDNVにより、サワーサービス用途での使用が認められました。サイペムの水中技術、オートメーション、デジタルソリューションのセンター・オブ・エクセレンスであるソンソブは、グリップ&メタルシールコネクターを開発した。これは、水深2,000メートルまでのパイプラインの補修作業や、パイプラインのタイインを行うための独自のダイバー/ダイバーレス・ソリューションである。

中東パイプライン・メンテナンス産業のセグメント化

石油・ガスパイプラインのメンテナンスとは、石油・ガス製品の輸送に使用されるパイプラインの安全性、信頼性、効率性を確保するために実施される継続的な活動や手順を指す。パイプライン・メンテナンスは、インフラの完全性を維持し、漏れを防ぎ、ダウンタイムを最小限に抑え、安全規制や環境規制を確実に遵守するために不可欠である。

パイプライン・メンテナンス市場は、サービスタイプ、展開場所、地域によって区分される。サービスタイプ別では、ピギング、フラッシング&ケミカルクリーニング、パイプライン修理&メンテナンス、乾燥、その他に区分される。配備場所別では、市場は陸上と海洋に区分される。また、主要国のパイプラインメンテナンス市場の市場規模や予測もカバーしています。各セグメントについて、市場規模と予測は収益(単位:米ドル)に基づいて行われています。

| ピギング |

| フラッシングと化学洗浄 |

| パイプラインの修理とメンテナンス |

| 乾燥 |

| その他 |

| 陸上 |

| オフショア |

| アラブ首長国連邦 |

| サウジアラビア |

| カタール |

| その他の中東 |

| サービスタイプ | ピギング |

| フラッシングと化学洗浄 | |

| パイプラインの修理とメンテナンス | |

| 乾燥 | |

| その他 | |

| 展開場所 | 陸上 |

| オフショア | |

| 地理 | アラブ首長国連邦 |

| サウジアラビア | |

| カタール | |

| その他の中東 |

中東パイプラインメンテナンス市場調査FAQ

中東のパイプライン・メンテナンス市場の規模は?

中東のパイプラインメンテナンス市場規模は、2024年には4億1,914万ドルに達し、年平均成長率4.76%で2029年には5億2,886万ドルに達すると予測される。

中東パイプライン・メンテナンス市場の現状は?

2024年には、中東のパイプライン・メンテナンス市場規模は4億1,914万ドルに達すると予測される。

中東パイプライン・メンテナンス市場の主要プレーヤーは?

Rezayat Group、EEW Group、BP PLC、T.D. Williamson Group、Exxon Mobilが中東パイプライン・メンテナンス市場で事業を展開している主要企業である。

この中東パイプライン・メンテナンス市場は何年を対象とし、2023年の市場規模は?

2023年の中東パイプラインメンテナンス市場規模は4億10万米ドルと推定される。この調査レポートは、中東のパイプラインメンテナンス市場の2020年、2021年、2022年、2023年の過去の市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の中東パイプラインメンテナンス市場規模を予測しています。

最終更新日:

中東パイプラインメンテナンス産業レポート

Mordor Intelligence™ Industry Reportsが作成した、2024年の中東パイプラインメンテナンス市場のシェア、規模、収益成長率に関する統計です。中東のパイプライン保守の分析には、2024年から2029年までの市場予測展望と過去の概観が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。