液体窒素市場分析

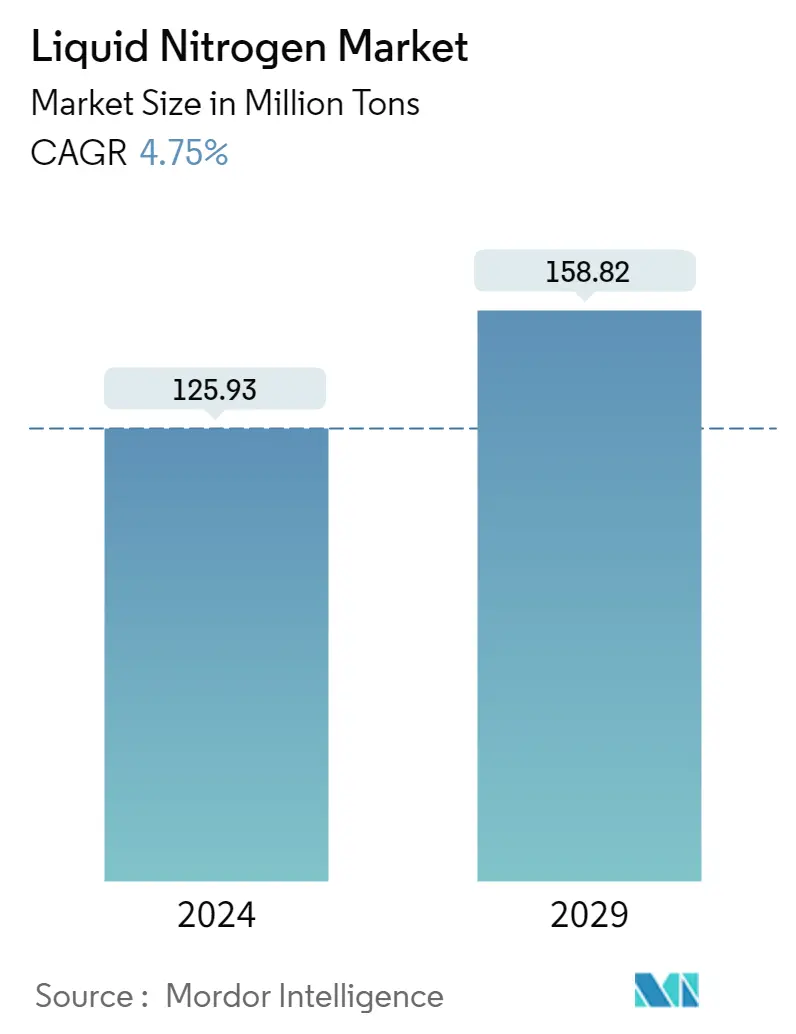

液体窒素市場の市場規模は、2024年に125.93 Million tonsと推定され、2029年には158.82 Million tonsに達し、予測期間中(2024~2029)に4.75%のCAGRで成長すると予測されている。

新型コロナウイルス感染症(COVID-19)が市場の成長を妨げた。運送業界は世界的な規制によりパンデミックの影響を受けた。しかし、パンデミックにより、健康への懸念が高まり、ヘルスケア業界は大きな成長を遂げました。医療機器の需要が大幅に増加したため、液体窒素市場の需要も増加しました。現在、市場はパンデミックから回復し、大幅な成長を遂げています。

- 中期的には、化学および製薬業界からの需要の増加とヘルスケア業界でのアプリケーションの成長が市場の成長を推進しています。

- ただし、液体窒素プラントの維持に関する規制上の制限により、市場の成長が妨げられることが予想されます。

- それにもかかわらず、新しい製造技術の開発により、今後数年間で市場にチャンスが生まれる可能性があります。

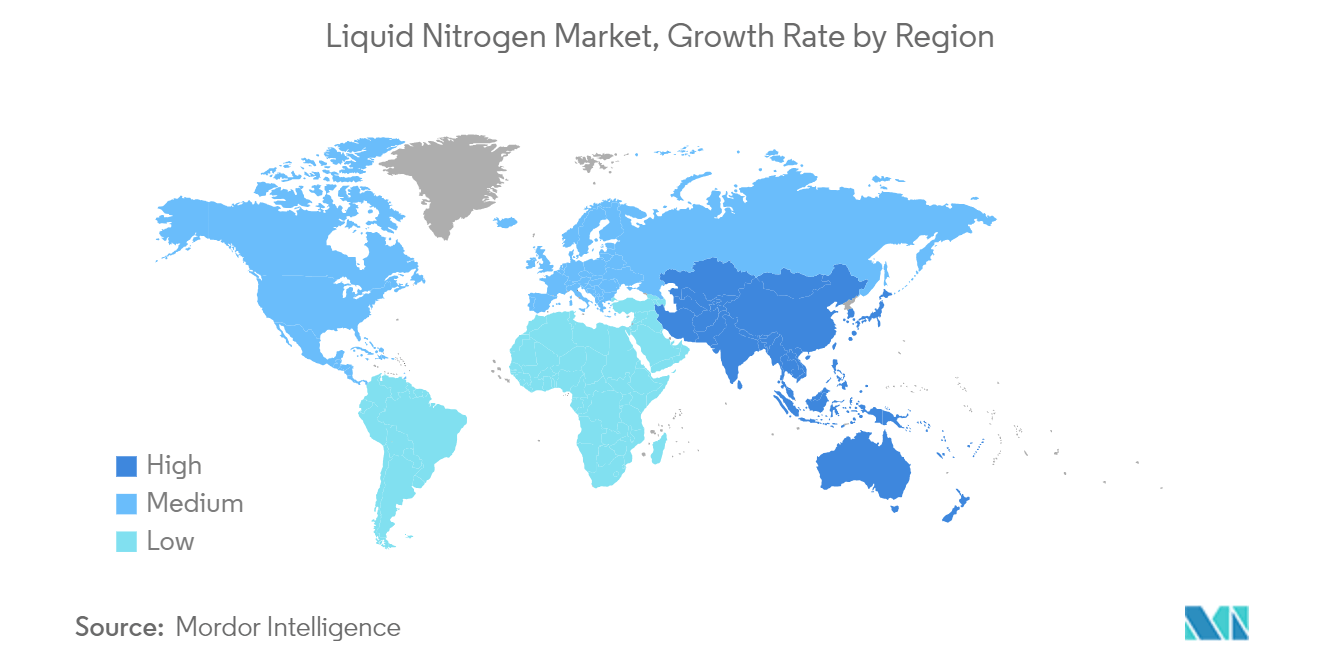

- アジア太平洋地域は世界市場を独占しており、中国、インド、日本などの国々からの消費が最大となっています。

液体窒素市場の動向

化学・製薬業界からの需要の高まり

- 液体窒素は、液体空気の分別蒸留によって商業的に生産される窒素元素の液化体である。多くの冷却、極低温用途に使用されている。

- 無毒、無臭、無色、化学的に不活性で、引火しやすいという特性から、化学・製薬産業で多く使用されている。

- 窒素の沸点は摂氏-195度。このため、化学・製薬産業における冷却剤・冷媒としての用途が急速に拡大している。

- 中国の製薬産業は世界最大級の規模を誇る。同国では、ジェネリック医薬品、治療薬、原薬、漢方薬が生産されている。

- 中国国家統計局によると、2022年6月、中国の化学医薬品原薬の月間生産量は30万トンを超えた。この数字は過去3年間で徐々に上昇し、中国の化学薬品事業の発展を示している。医薬品有効成分とは、疾患の治療を担う医薬化学物質である。

- さらに、医薬品局によると、インドは世界最大のジェネリック医薬品供給国であり、2022年2月現在、220億米ドル以上の医薬品を供給している。量に関しては、インドの医薬品は世界のジェネリック医薬品輸出の20%を占め、北米がその大部分を占めている。2030年には約1,000億米ドルになると予想されており、今後数年間はこの市場の可能性が高まる。

- 窒素が乾燥した不活性ガスであることは、その最大の利点のひとつである。これは、他の物質と相互作用しないことを意味する。その結果、酸素やその他の有毒ガス、あるいは不要なガス、特に酸素を窒素に置き換えることができる。

- 窒素は医薬品を製造する際、反応混合物を容器から別の容器に移すのに頻繁に使用される。液体や粉末の医薬品を搬送する場合、安全な不活性ガスを使用することが極めて重要である。医薬品の化学物質の中には、酸素や水蒸気に触れると有害になったり、爆発したりするものもある。

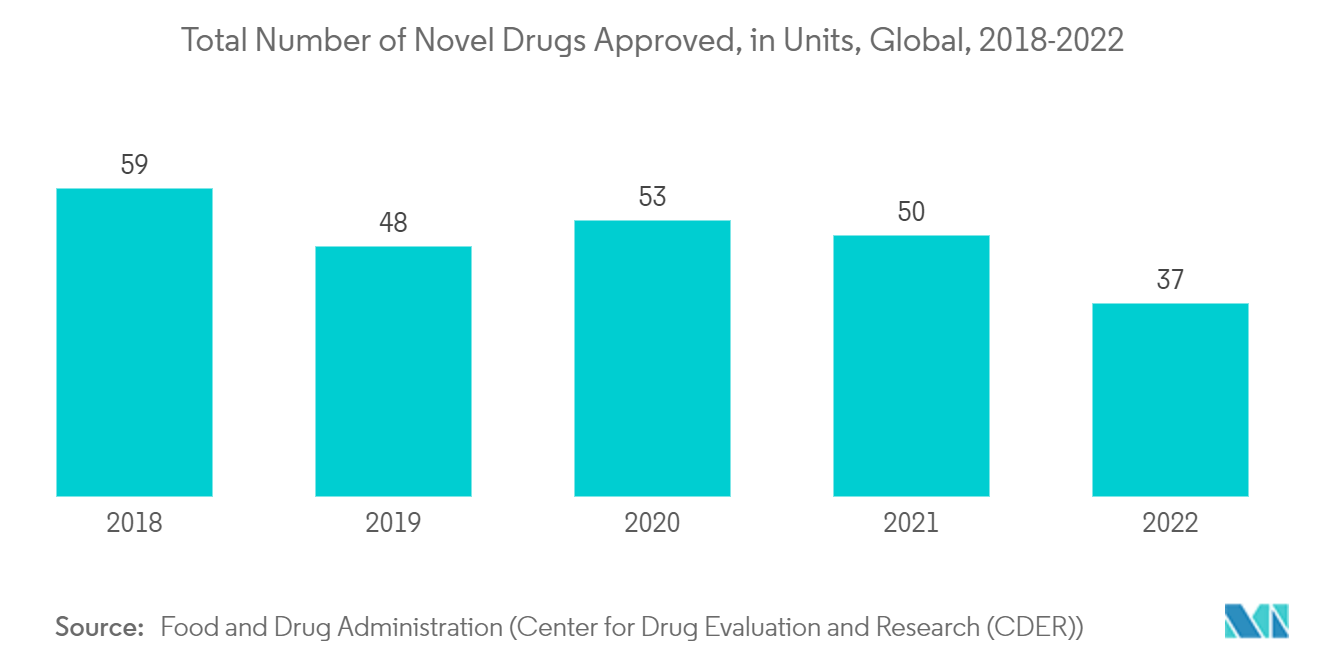

- 食品医薬品局(医薬品評価研究センター(CDER))によると、2022年には37の新薬が認可された。市場に出回る新薬の量は毎年大きく変動する。2021年には、ユニークな医薬品が50件承認された。

- 上記のすべての要因のおかげで、液体窒素の需要は予測期間中に化学および製薬業界から伸びることが期待されている。

アジア太平洋地域が市場を支配する

- 予測期間中、アジア太平洋地域が液体窒素市場を支配すると予想されている。中国、インド、日本などの国々における化学・製薬産業の成長が、同地域の液体窒素市場の需要を押し上げている。

- China's Healthcare Reportによると、中国の医薬品とバイオ医薬品を合わせた研究開発投資は、2023年まで年平均23%で拡大すると予測されている。それが490億米ドルに達し、世界の医薬品開発・試験支出の23%を占めるようになれば可能だろう。

- 同国には、約5,000のメーカーからなる大規模で多様な国内医薬品産業があり、その多くは中小企業である。製薬業界における液体窒素利用の成長を後押しすることが期待されている。

- 国家医薬品監督管理局と国家中医薬管理局は共同で 第14次医薬品産業成長5カ年計画 を発表した。第14次5カ年計画では、今後5年間の中国製薬産業の発展の狙いと方向性が明記されている。

- 第14次5カ年計画は、「国家経済・社会発展のための第14次5カ年計画および2035年長期目標の枠組みで示された考え方や基準に準拠して策定された。

- インドは化学産業の力強い成長が見込まれている。政府は、化学産業が2025年までに3,040億米ドルに達すると予測しており、今後5年間で年率約9%の需要増加が見込まれることから、その機会が提供されるとしている。

- Integrated Cold Chain and Value Addition Infrastructure Schemeによると、インドでは2022年に食品加工業界における約356のコールドチェーン・プロジェクトが承認され、液体窒素の需要が増加している。

- アジア太平洋地域における液体窒素の主要メーカーには、Linde PLC、Southern Industrial Gas Sdn Bhd、MVS Engineering Pvt. Ltd、大陽日酸株式会社などがある。

- したがって、上記の要因は、予測期間中にこの地域の液体窒素市場の需要を押し上げると予想される。

液体窒素産業の概要

液体窒素市場は細分化されている。市場の主なプレーヤーには、エア・リキード、エア・プロダクツ・アンド・ケミカルズ、ガルフ・クライオ、リンデ・ピーエルシー、大陽日酸などがある。

液体窒素市場のリーダー

TAIYO NIPPON SANSO CORPORATION

Air Liquide

Gulf Cryo

Linde plc

Air Products and Chemicals, Inc.

- *免責事項:主要選手の並び順不同

液体窒素市場ニュース

- 2022年4月: リンデplcは、フロリダの大手宇宙打ち上げ会社とバルク工業用ガスを供給する新たな長期契約を締結した。リンデはフロリダ州ミムスの空気分離施設から顧客に液体窒素を供給し、生産能力を最大50%増強する。2023年に操業を開始する予定の増設能力は、新たな契約の需要を満たし、航空宇宙、ヘルスケア、製造、食品加工、水処理の最終分野の顧客からの需要を増加させる。

- 2022年2月: イノックス・エア・プロダクツは、拡大する医療・産業需要を満たすため、インドのホスールに6番目の空気分離工場を開設。SIPCOTフェーズIIにある3億インドルピー(約364億8000万円)の工場は、わずか20カ月で完成した。この工場では、現在の2倍となる1日最大150MTの高純度液体窒素を生産する。

液体窒素産業のセグメント化

低温で液体状態の窒素は液体窒素として知られている。元素窒素の一種であり、極低温や冷却用途に使用できる。抗生物質を含むすべての主要な薬理学的投薬クラスに含まれる。液体窒素市場は貯蔵タイプ、機能、エンドユーザー産業、地域によって区分される。液体窒素市場は貯蔵タイプ別にシリンダーとパッケージガスに区分される。機能別では、市場は冷却剤と冷媒に区分される。エンドユーザー産業では、市場を化学、製薬、ヘルスケア、輸送、その他の産業に区分している。また、主要地域15カ国における液体窒素市場の市場規模や予測も掲載しています。各分野の市場規模および予測は数量(百万トン)に基づいている。

| シリンダー |

| パッケージガス |

| クーラント |

| 冷媒 |

| 化学および医薬品 |

| 健康管理 |

| 交通機関 |

| その他のエンドユーザー産業 |

| アジア太平洋地域 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| 残りのアジア太平洋地域 | |

| 北米 | アメリカ |

| カナダ | |

| メキシコ | |

| ヨーロッパ | ドイツ |

| イギリス | |

| イタリア | |

| フランス | |

| ヨーロッパの残りの部分 | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南アメリカの残りの地域 | |

| 中東とアフリカ | サウジアラビア |

| 南アフリカ | |

| 残りの中東およびアフリカ |

| ストレージの種類 | シリンダー | |

| パッケージガス | ||

| 関数 | クーラント | |

| 冷媒 | ||

| エンドユーザー産業 | 化学および医薬品 | |

| 健康管理 | ||

| 交通機関 | ||

| その他のエンドユーザー産業 | ||

| 地理 | アジア太平洋地域 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| 残りのアジア太平洋地域 | ||

| 北米 | アメリカ | |

| カナダ | ||

| メキシコ | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| イタリア | ||

| フランス | ||

| ヨーロッパの残りの部分 | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南アメリカの残りの地域 | ||

| 中東とアフリカ | サウジアラビア | |

| 南アフリカ | ||

| 残りの中東およびアフリカ | ||

液体窒素市場調査FAQ

液体窒素市場の規模はどれくらいですか?

液体窒素市場規模は、2024年に1億2,593万トンに達し、4.75%のCAGRで成長し、2029年までに1億5,882万トンに達すると予想されています。

現在の液体窒素市場規模はどれくらいですか?

2024 年の液体窒素市場規模は 1 億 2,593 万トンに達すると予想されています。

液体窒素市場の主要プレーヤーは誰ですか?

TAIYO NIPPON SANSO CORPORATION、Air Liquide、Gulf Cryo、Linde plc、Air Products and Chemicals, Inc.は、液体窒素市場で活動している主要企業です。

液体窒素市場で最も急速に成長している地域はどこですか?

アジア太平洋地域は、予測期間 (2024 ~ 2029 年) にわたって最も高い CAGR で成長すると推定されています。

液体窒素市場で最大のシェアを持っている地域はどこですか?

2024年には、アジア太平洋地域が液体窒素市場で最大の市場シェアを占めます。

この液体窒素市場は何年をカバーしており、2023年の市場規模はどれくらいですか?

2023 年の液体窒素市場規模は 1 億 2,022 万トンと推定されています。レポートは、2019年、2020年、2021年、2022年、2023年の液体窒素市場の歴史的市場規模をカバーしています。レポートはまた、2024年、2025年、2026年、2027年、2028年、2029年の液体窒素市場規模を予測します。

最終更新日:

液体窒素産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の液体窒素市場シェア、規模、収益成長率の統計。液体窒素分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。