硝酸市場分析

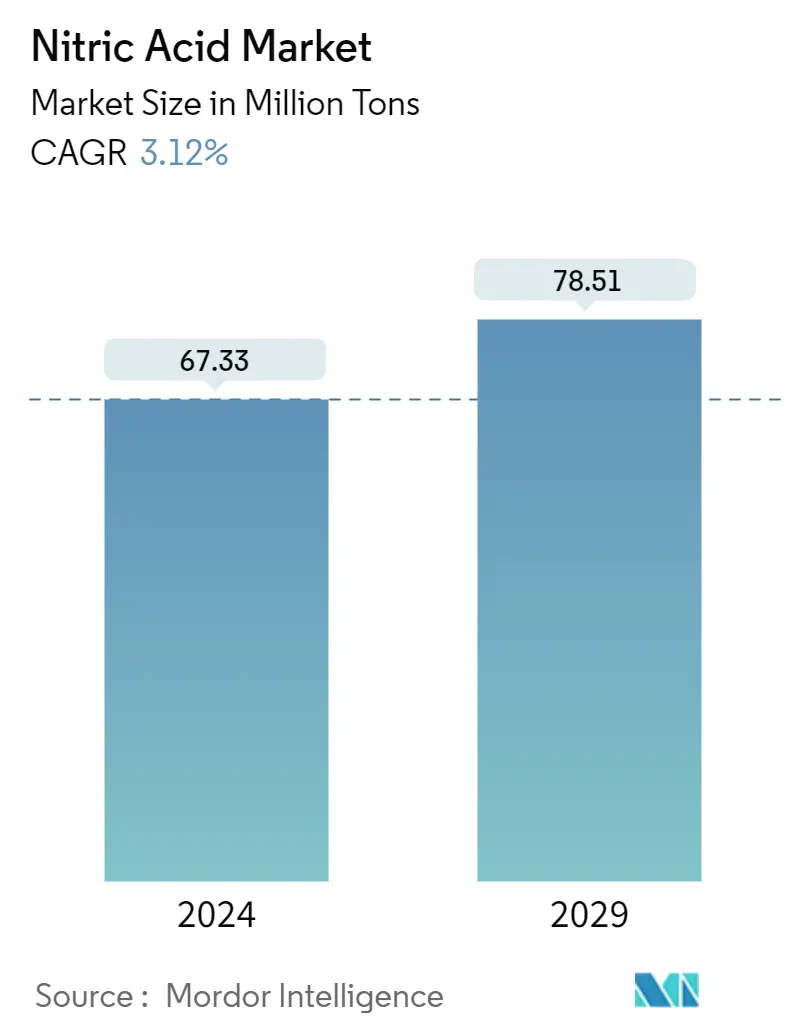

硝酸市場の市場規模は、2024の67.33 Million tonsと推定され、2029までには78.51 Million tonsに達し、予測期間中(2024~2029)に3.12%のCAGRで成長すると予測される。

2020年のCOVID-19パンデミックは、世界的な操業停止、製造活動やサプライチェーンの混乱、工業生産の停止を引き起こし、硝酸市場にマイナスの影響を与えた。市場は2021年半ば以降に回復し始め、今後数年間は成長を続けると予想される。

短期的には、肥料や火薬製造による硝酸需要の増加が市場の成長を牽引すると予想される。

しかし、硝酸による健康被害が市場の成長を妨げる可能性が高い。

とはいえ、硝酸製造における技術開発や最近の政府による優遇措置は、予測期間中に有利な市場機会を生み出すと予想される。

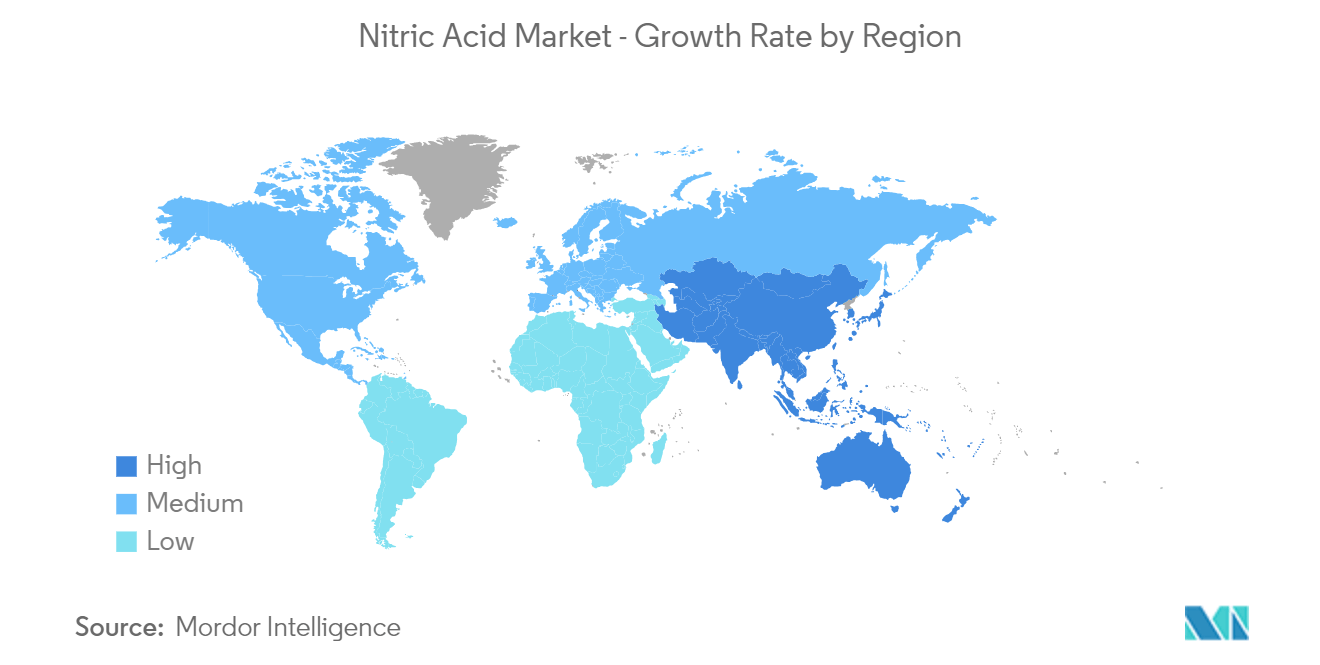

アジア太平洋地域は、中国、日本、インドなどの国々からの消費が最も多く、世界的に市場を支配すると予想される。

硝酸市場動向

肥料産業からの需要増加

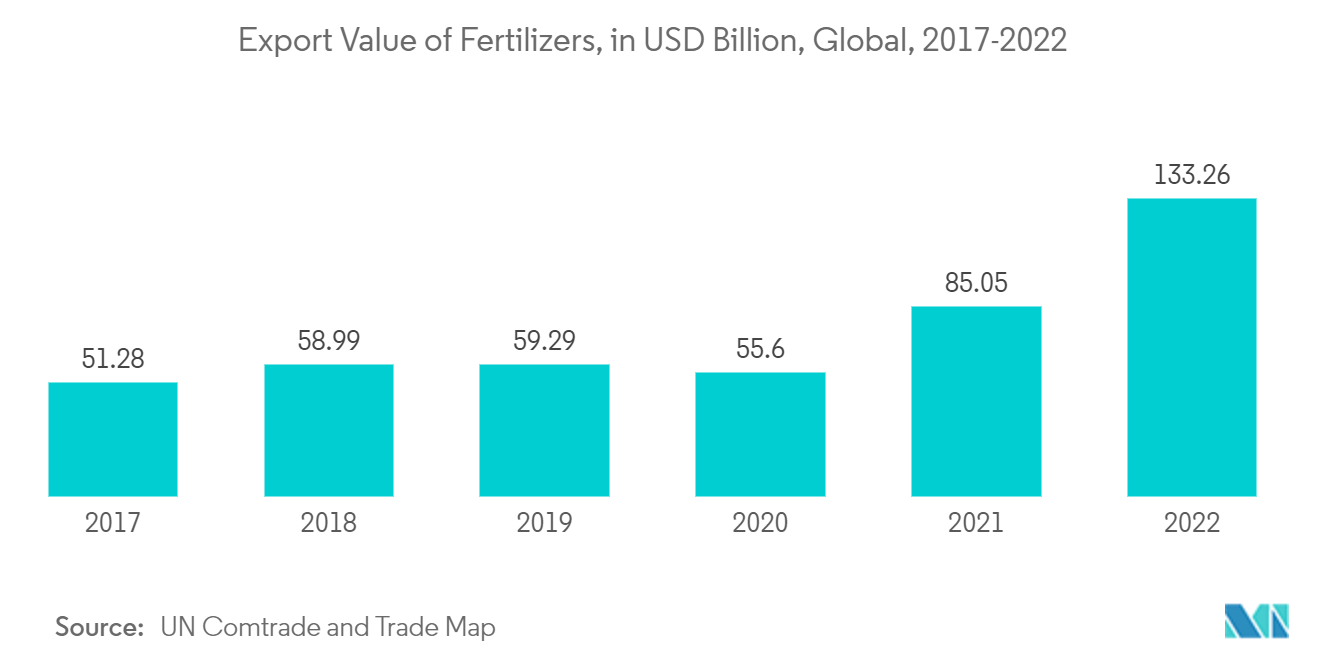

- 硝酸はアンモニアや他の窒素化合物と反応して硝酸塩を形成し、硝酸アンモニウム、硝酸カルシウム、硝酸カリウムなどの肥料の必須成分となる。これらの肥料は、植物に容易に利用できる窒素を供給し、その成長と収量を高める。

- 硝酸の80%以上が肥料の製造に使用される。硝酸アンモニウムや硝酸カルシウムのような肥料は硝酸から製造される。世界的な食糧需要の増加に対応するため、より多くの耕作地が必要とされている。

- 硝酸アンモニウムは、全窒素含有量の約35%(質量比)を占める、一般的で効率的な窒素肥料である。さらに、硝酸カルシウム(CAN)肥料の窒素含有率は25~28%である。CAN肥料は、あらゆる植物の成長を促進するために窒素を供給するために使用される。

- 硝酸アンモニウムカルシウムは、溶融した硝酸アンモニウムと炭酸カルシウムを170℃前後の温度で混合して製造される。吸湿性があり、環境から水分を吸収することができる。そのため、硝酸アンモニウムカルシウムは十分な水分がない土壌でも使用できる。

- 米国農務省海外農業局によると、中国、ロシア、米国、インド、カナダを合わせると、世界の肥料栄養素の60%以上を生産している。ロシアと米国はそれぞれ世界の肥料の10%未満しか生産していないが、中国は約25%を生産している。

- 2022年9月、米国政府は国内の肥料生産を促進する5億米ドル相当のプログラムを発表し、欧州連合(EU)も同様の措置を取るよう求められている。すでに世界最大のカリ肥料供給国であるカナダは、2022年11月、他国からの出荷が止まっている隙間を埋めるため、肥料輸出を年間20%増やすと発表した。

- 国際肥料協会(IFA)によると、中国は最大の肥料ユーザーであり、世界の肥料供給量の4分の1近くを消費している。2022年、中国では合計5,570万トンのNPK肥料が生産された。2021年は5,544万トン、2020年は5,496万トンであった。

- FERTILIZERS EUROPEによると、EUの年間窒素肥料消費量は、現在の平均1,120万トンに対し、2029/2030年シーズンには1,060万トンに達すると予想されている。数年間の回復の後、今後10年間の年間肥料消費量は4年連続で減少すると予想され、市場の成長が抑制される。

- このように、上記の要因は予測期間中、肥料用硝酸市場に影響を与えると思われる。

アジア太平洋地域が市場を支配する

- 中国、インド、韓国を含むアジア太平洋諸国では肥料の生産と消費が最大であるため、アジア太平洋地域は硝酸生産において支配的な市場になると予想されている。

- 例えば、2022年、国際肥料工業協会が実施した調査とNutrienが発表した2023年ファクトブックによると、アジア太平洋地域は世界で農業肥料の消費量が最も多い。

- TrendEconomyによると、韓国は2022年に世界最大の硝酸輸出国であり、ほぼ1億4400万米ドル相当の輸出、世界輸出の25%を占めた。さらに、中国は世界全体の農地面積の約7%を占め、世界人口の22%を養っている。同国は、米、綿花、ジャガイモなど、さまざまな作物の最大の生産国である。したがって、肥料に使用される硝酸の需要は、同国の大規模な農業活動のおかげで急速に増加している。

- インド肥料協会によると、2021-22年の総肥料生産量は4,259万MTで、2020-21年比で1.1%の微減である。

- OICAによると、中国、日本、インド、韓国は世界の自動車生産台数トップ5に入っている。したがって、アジア太平洋地域の自動車エンドユーザー産業は、世界の他の地域と比較して、硝酸の最も大きな需要を占めている。

- 硝酸はインク、顔料、染料の原料であり、繊維産業で主要な用途がある。Fibre2Fashionによると、中国は2022年に3,233億4,400万米ドルの繊維製品、アパレル、衣類付属品を輸出し、2021年と比較して2.53%の成長を記録した。

- 硝酸は、トリニトロトルエン(TNT)、ニトロセルロース、ニトログリセリンなどの爆薬の製造に使用され、鉱業用途に使用されている。また、2024年1月、鉱業省とインド政府は、カニージ・ビデッシュ・インディア・リミテッド(KABIL)とアルゼンチン・カタマルカ州の国営企業との間で、初のリチウム探鉱・採掘プロジェクト契約に調印した。このような取り組みにより、同国の硝酸市場はさらに拡大する可能性がある。

- したがって、上記の要因は今後数年間、市場に大きな影響を与えると予想される。

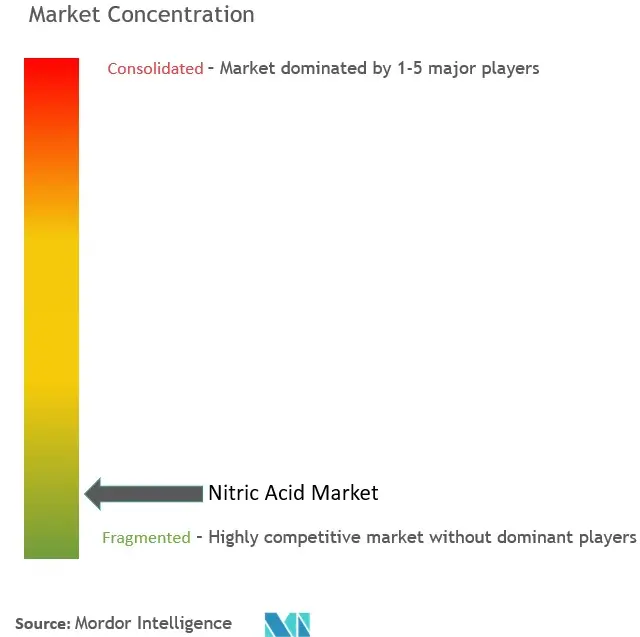

硝酸産業概要

硝酸市場は細分化されている。調査対象市場の主要企業(順不同)には、CF Industries Holdings Inc.、TKG HUCHEMS、YARA、LSB INDUSTRIES、Deepak Fertilisers and Petrochemicals Corporation Ltd(DFPCL)が含まれる。

硝酸市場のリーダー

Yara

LSB INDUSTRIES

Deepak Fertilisers and Petrochemicals Corporation Ltd (DFPCL)

CF Industries Holdings Inc.

TKG HUCHEMS

- *免責事項:主要選手の並び順不同

硝酸市場ニュース

- 2023年8月Deepak Fertilisers And Petrochemicals Corporation Limitedはグジャラート州Dahejにおける硝酸のブラウンフィールド拡張を発表した。取締役会は、300KT PA能力の弱硝酸(WNA)プラントと、合計150KT PA能力の濃硝酸(CNA)プラント2基の設立を承認した。

- 2023年7月CFインダストリーズ・ホールディングスの子会社であるCFファーティライザーズUKリミテッドは、英国における事業の長期的な持続可能性を確保し、同国の顧客により効率的なサービスを提供するため、ビリンガム・コンプレックスのアンモニアプラントを永久閉鎖する提案を発表した。当社は、2022年8月に同工場の一時休止を決定した後、過去10ヶ月間と同様、輸入アンモニアを使用してビリンガム工場で硝酸アンモニウム(AN)肥料と硝酸の生産を継続する意向である。

- 2022年12月:最新の証券取引委員会提出書類によると、Ritholtz Wealth Managementは第3四半期にCF Industries Holdings, Inc.のポジションを99.9%増加させた。当四半期中に11,176株を追加取得した後、同ビジネスは現在、基礎素材企業の株式22,368株を保有している。

- 2022年6月:CFファーティライザーズUKリミテッドは、英国での事業再編計画を発表した。CFファーティライザーズUKは、英国での生産事業をすべてティーサイドのビリンガム製造施設に集中させる意向。ビリンガムは、天然ガスコストを消費者に転嫁するアンモニアと硝酸の工業契約を大量に結んでおり、有利な事業展開の基盤を築いている。

硝酸産業のセグメント化

硝酸は化学式HNO3で表される無色で腐食性の強い鉱酸である。アンモニアの酸化と、生成した窒素酸化物の吸収という2段階の工程を経て製造される。硝酸の主な用途は肥料産業である。

硝酸市場はエンドユーザー産業と地域によって区分される。エンドユーザー産業別では、肥料、航空宇宙、インク、顔料、染料、化学製造、火薬、その他のエンドユーザー産業(金属処理、ウラン処理など)に区分される。また、主要地域27カ国における硝酸市場の市場規模や予測もカバーしています。

各セグメントについて、市場規模および予測は数量(トン)に基づいて行われている。

| 肥料 |

| 航空宇宙 |

| インク、顔料、染料 |

| 化学製造 |

| 爆発物 |

| その他のエンドユーザー産業(医薬品、食品加工) |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| インドネシア | |

| マレーシア | |

| ベトナム | |

| タイ | |

| その他のアジア太平洋地域 | |

| 北米 | アメリカ合衆国 |

| メキシコ | |

| カナダ | |

| ヨーロッパ | ドイツ |

| イギリス | |

| フランス | |

| イタリア | |

| ロシア | |

| 七面鳥 | |

| ノルディック | |

| スペイン | |

| その他のヨーロッパ | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| コロンビア | |

| 南米のその他の地域 | |

| 中東・アフリカ | サウジアラビア |

| アラブ首長国連邦 | |

| カタール | |

| ナイジェリア | |

| エジプト | |

| その他の中東およびアフリカ |

| エンドユーザー業界 | 肥料 | |

| 航空宇宙 | ||

| インク、顔料、染料 | ||

| 化学製造 | ||

| 爆発物 | ||

| その他のエンドユーザー産業(医薬品、食品加工) | ||

| 地理 | アジア太平洋 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| インドネシア | ||

| マレーシア | ||

| ベトナム | ||

| タイ | ||

| その他のアジア太平洋地域 | ||

| 北米 | アメリカ合衆国 | |

| メキシコ | ||

| カナダ | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| フランス | ||

| イタリア | ||

| ロシア | ||

| 七面鳥 | ||

| ノルディック | ||

| スペイン | ||

| その他のヨーロッパ | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| コロンビア | ||

| 南米のその他の地域 | ||

| 中東・アフリカ | サウジアラビア | |

| アラブ首長国連邦 | ||

| カタール | ||

| ナイジェリア | ||

| エジプト | ||

| その他の中東およびアフリカ | ||

硝酸市場調査FAQ

硝酸市場の規模は?

硝酸市場規模は2024年に6,733万トンに達し、CAGR 3.12%で成長し、2029年には7,851万トンに達すると予想される。

現在の硝酸市場規模は?

2024年には、硝酸市場規模は6,733万トンに達すると予想される。

硝酸市場の主要プレーヤーは?

YARA、LSB INDUSTRIES、Deepak Fertilisers and Petrochemicals Corporation Ltd (DFPCL)、CF Industries Holdings Inc.、TKG HUCHEMSが硝酸市場で事業を展開している主要企業である。

硝酸市場で最も成長している地域はどこか?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

硝酸市場で最大のシェアを持つ地域はどこか?

2024年には、アジア太平洋地域が硝酸市場で最大の市場シェアを占める。

硝酸市場は何年をカバーし、2023年の市場規模は?

2023年の硝酸市場規模は6,523万トンと推定されます。また、2024年、2025年、2026年、2027年、2028年、2029年の硝酸市場規模を予測しています。

最終更新日:

硝酸産業レポート

硝酸市場は、肥料、航空宇宙、インク・顔料・染料、化学製造、火薬など様々な産業において重要なセグメントです。当業界レポートでは、綿密な業界分析と業界概要を提供し、エンドユーザー業界別、地域別の市場区分について概説します。市場予測と市場展望は、アジア太平洋、北米、欧州、南米、中東・アフリカ地域の需要増に牽引され、著しい市場成長を示しています。

当レポートには包括的な業界情報が含まれており、市場リーダーや市場シェアと市場規模を維持するための戦略にスポットを当てています。詳細な市場データと業界統計が掲載されており、価格動向と市場価値に関する洞察が得られます。業界動向と市場予測は、確かな業界調査と市場分析に裏打ちされたプラス成長を示唆しています。

より詳細な考察をお求めの方には、レポート例とレポートPDFをダウンロードでき、広範な業界レポートと市場レビューを提供します。この市場に携わる調査会社が徹底的な業界調査に貢献し、正確で最新の市場情報を保証しています。本レポートは、硝酸業界の現在の市場ダイナミクスと将来展望を理解するための貴重な資料となります。