ヨーロッパプロバイオティクス市場規模・シェア

Mordor Intelligenceによるヨーロッパプロバイオティクス市場分析

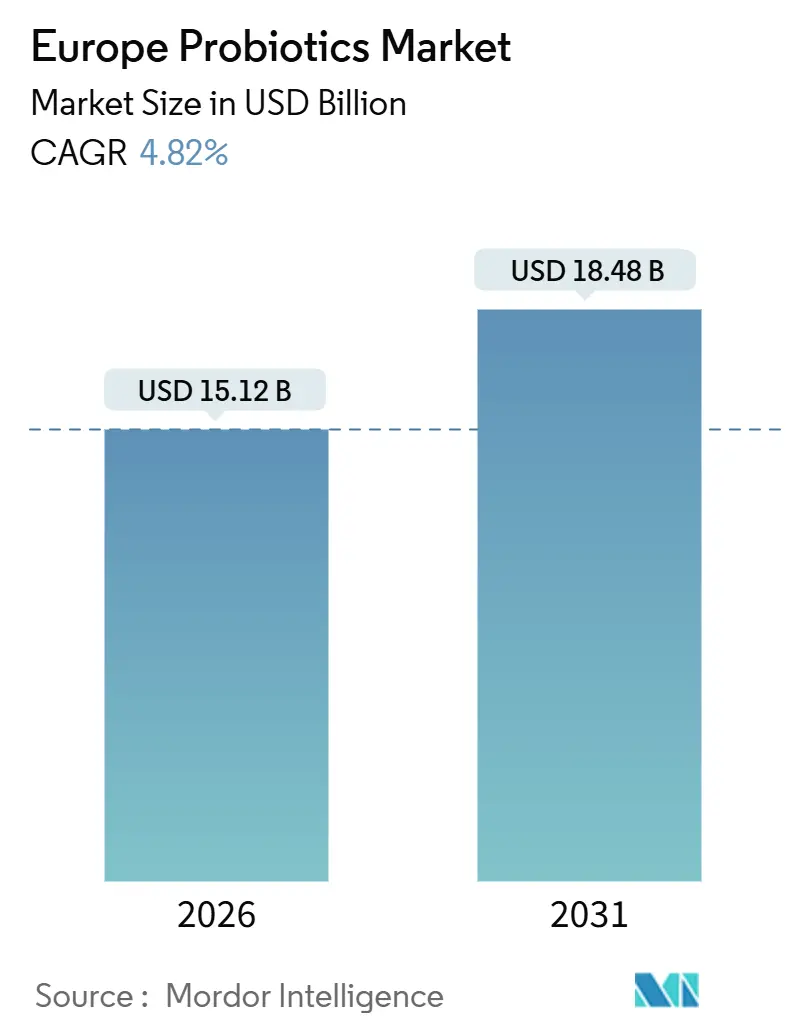

ヨーロッパ食品プロバイオティクス市場は2026年に151.2億米ドルに達し、年平均成長率4.82%で拡大し、2031年までに184.8億米ドルに達すると予測されています。この成熟したカテゴリーは現在、広範囲にわたる宣伝ではなく、科学に裏付けられた菌株選択、より厳格な安全性書類、よりシャープな消費者コミュニケーションに依存しています。需要は従来の発酵乳製品に根ざしたままですが、サプリメントや常温保存可能な食品における目的に応じた革新が、年齢層や使用機会全体での浸透を拡大しています。主要供給業者は統合された菌株ライブラリと深い規制ノウハウを活用してライセンス権を保持し、小売業者は利益率を保護するためにプライベートレーベル戦略を採用しています。オンラインチャネル、薬剤師のアドバイス、予防的健康意識の高まりが共に、安定した数量増加を維持し、臨床的に実証された結果を約束するプレミアム形式を促進しています。

主要レポートポイント

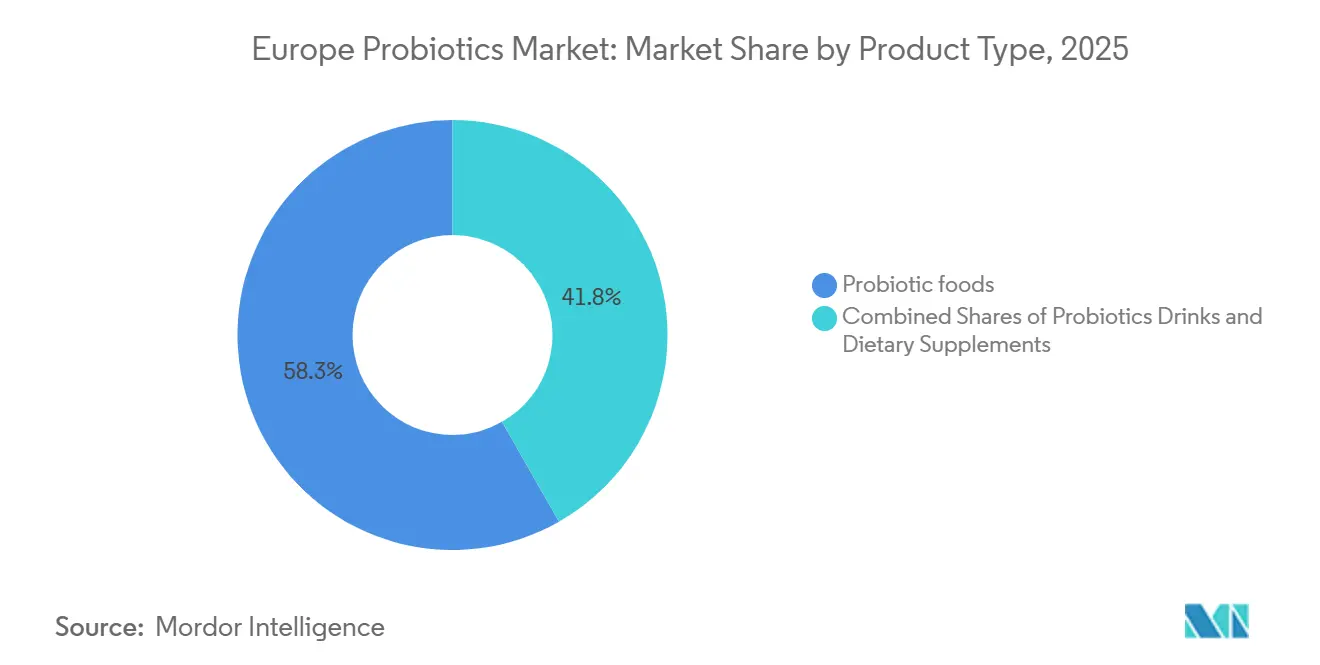

- 製品タイプ別では、プロバイオティクス食品が2025年の収益の58.25%を占める一方、栄養補助食品は2031年まで年平均成長率6.28%で成長しています。

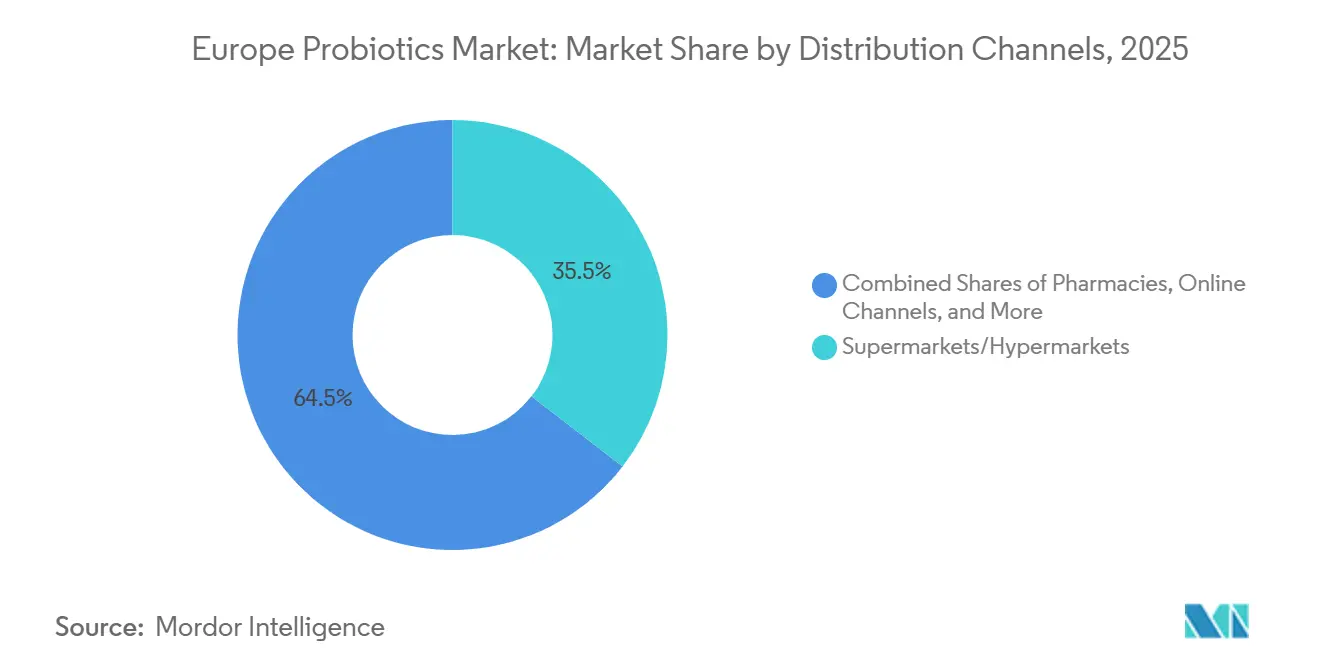

- 流通チャネル別では、スーパーマーケットとハイパーマーケットが2025年の売上の35.48%でリードし、薬局とドラッグストアが最も高い年平均成長率5.68%を記録すると予測されています。

- 地理別では、英国が2025年の収益の52.31%を占める一方、ドイツは年平均成長率6.38%で成長する見込みです。

注:本レポートの市場規模および予測数値は、Mordor Intelligence 独自の推定フレームワークを使用して作成されており、2026年1月時点の最新の利用可能なデータとインサイトで更新されています。

ヨーロッパプロバイオティクス市場のトレンドと洞察

推進要因インパクト分析

| 推進要因 | 年平均成長率予測への(~)%インパクト | 地理的関連性 | インパクトタイムライン |

|---|---|---|---|

| 免疫、消化、精神的ウェルネスのための腸内細菌叢への消費者関心の高まり | +1.2% | グローバル、英国、ドイツ、オランダで最も強い取り込み | 中期(2-4年) |

| 乳製品ベースプロバイオティクスの高消費 | +0.9% | フランス、イタリア、スペイン、ドイツ(発酵乳製品の伝統) | 長期(≥4年) |

| 機能性食品・飲料へのシフト | +0.8% | 英国、ドイツ、オランダ、北欧諸国 | 中期(2-4年) |

| 肥満や消化器疾患などのライフスタイル疾患の有病率増加 | +0.7% | グローバル、英国、ドイツ、スペインで高い発生率 | 長期(≥4年) |

| スーパーマーケットやEコマースを含む強力な小売インフラ | +0.6% | 英国、ドイツ、フランス、オランダ(成熟した小売ネットワーク) | 短期(≤2年) |

| 発酵食品への文化的親和性 | +0.5% | フランス、イタリア、スペイン、ギリシャ(地中海食地域) | 長期(≥4年) |

| 情報源: Mordor Intelligence | |||

免疫、消化、精神的ウェルネスのための腸内細菌叢への消費者関心の高まり

腸脳軸に関する研究により、プロバイオティクスは消化器系補助剤から多系統への恩恵をもたらす介入へと再定義されました。査読済み研究では、特定のプロバイオティクス菌株が不安軽減、認知機能改善、免疫機能強化と関連していることが示されています。2024年のNutrientsに掲載されたメタ分析では、ラクトバチルス属菌とビフィドバクテリウム属菌がサイトカイン産生と短鎖脂肪酸合成に影響を与えることが明らかになりました。これらのメカニズムは粘膜免疫と神経伝達物質前駆体の利用可能性に不可欠です。この増え続ける証拠は消費者行動を形作っています:英国成人の25%が現在定期的にプロバイオティクス飲料を摂取しており、この数字は55歳以上の個人では39%に上昇し、この層は予防的健康戦略に焦点を当てているとYouGov UK 2025は報告しています。パンデミック後時代の健康意識向上により推進される精神的ウェルネスと免疫健康の物語の収束により、腸内細菌叢最適化は主要な成長要因として位置付けられています。この傾向は、ヘルスケアシステムが予防栄養を推奨する市場で特に顕著です。しかし、精神生物学的または免疫調節効果に関するEFSA承認の主張がないため、マーケティング言語は制限されます。その結果、ブランドは直接的なパッケージ表示主張よりも間接的なメッセージングと第三者臨床要約に依存しています。

乳製品ベースプロバイオティクスの高消費

発酵乳製品はヨーロッパの食事において重要な位置を占め、現代のプロバイオティクス科学以前から存在していた機能的利益と伝統を組み合わせています。がんと栄養に関するヨーロッパ前向き調査の縦断データによると、地中海人口におけるヨーグルト摂取は股関節骨折リスクの24%減少と関連しており、200グラム摂取ごとに骨折発生率が10-15%減少することが示されています。最高ヨーグルト摂取群のイタリア参加者(1日約85-98グラム)では、結腸直腸がんのリスクが35%低いことが示されました。研究者はこの利益を、プロバイオティクス単独ではなく、カルシウム、タンパク質、生きた菌の複合効果によるものとしています。これらの疫学的洞察は、植物由来の代替品が勢いを増している中でも、乳製品ベースの製品に対する消費者信頼を強化しています。フランス、イタリア、スペインは総合的に発酵乳製品市場を支配しており、ブランドヨーグルトと新鮮チーズの小売成功によって推進されており、これらは本質的に健康的であると認識されています。しかし、メーカーは、ヨーグルトをプレミアムサプリメントというよりも日常の主食として見る価格意識の高い消費者を疎外することなく、この文化的嗜好をプレミアム価格の機能性製品に変換するという課題に直面しています。

機能性食品・飲料へのシフト

ヨーロッパの消費者は、基本栄養以上の健康効果を提供する食品に対してより多く支払う意欲を示しています。2025年に実施されたYouGov調査では、英国回答者の58%が食品や飲料を購入する際に天然または有機成分を優先することが示されました。この嗜好はまた、プロバイオティクスを取り入れた朝食シリアル、スナックバー、コンブチャなどの日常製品も含みます。その結果、プロバイオティクス供給業者は、従来の要冷蔵乳製品から常温保存可能なカテゴリーまで、その提供を拡大しています。彼らは、焼成中の生きた菌を保護し、賞味期限を延長するためのマイクロカプセル化技術を活用しています。ドイツとオランダでは、プロバイオティクス強化ベーカリー製品と朝食シリアルが、科学的に支持された機能性主張に対する消費者の受容によって牽引され、牽引力を得ています。ケフィアなどの乳製品ベース飲料とオートベースプロバイオティクススムージーなどの非乳製品代替品を含む機能性飲料市場は、ベンチャーキャピタル投資を引き付け、プライベートレーベル革新を促進しています。小売業者はこのセグメントを収益性の高い成長分野として次第に見なしています。しかし、機能性食品の成長は、欧州食品安全機関(EFSA)の制限的な主張承認によって制限されています[1]出典:EFSA、「健康強調表示規則とプロバイオティクス申請」、EFSA Journal、efsa.onlinelibrary.wiley.com。これらの制限により、ブランドは特定の利益を強調することができず、従来の製品との差別化が困難になっています。

肥満や消化器疾患などのライフスタイル疾患の有病率増加

2型糖尿病、炎症性腸疾患、肥満関連疾患がより一般的になるにつれ、臨床医と公衆衛生当局の両方が腸内細菌叢の再形成を目的とした食事介入に注目しています。多数のメタ分析により、定期的なヨーグルト摂取と2型糖尿病発症リスクの減少との間に関連性が確立されています。さらに、BMC Medicineで強調されたメカニズム研究では、特定のプロバイオティクス菌株がインスリン感受性を向上させ、全身炎症を軽減できることが示されています。2025年6月、英国成人の22%が食品の手頃な価格について懸念を表明し、健康目標と経済的現実との衝突を浮き彫りにしました。このシナリオは、予算に優しいプロバイオティクスオプションへの需要を促進しました。これには、高額な値段をつけることなく健康効果を提供する強化ヨーグルトやストアブランドサプリメントが含まれます。ドイツでは、薬局部門が消化器系問題を対象としたプロバイオティクス販売から約1億7,300万米ドルを創出しました。これは、過敏性腸症候群や抗生物質に関連する下痢などの状態に対して店頭プロバイオティクスが日常的に推奨されるより広範なヘルスケアトレンドを強調しており、連邦消費者保護・食品安全庁が指摘しています。プロバイオティクスへの押し上げは、複数薬物投与とその胃腸副作用の課題により、科学的に裏付けられたプロバイオティクス解決策をより受け入れやすくする高齢人口で特に顕著です。

阻害要因インパクト分析

| 阻害要因 | 年平均成長率予測への(~)%インパクト | 地理的関連性 | インパクトタイムライン |

|---|---|---|---|

| 研究開発の高コスト | -0.8% | グローバル、中小規模原料供給業者への深刻な圧力 | 長期(≥4年) |

| 代替健康製品との競争 | -0.6% | 英国、ドイツ、オランダ(成熟したサプリメント市場) | 中期(2-4年) |

| 一部地域での消費者認知不足 | -0.5% | ポーランド、ロシア、その他のヨーロッパ(東欧と周辺市場) | 中期(2-4年) |

| 規制課題と製品主張制限 | -0.7% | EU全体、欧州食品安全機関によって統治;断片化した国別執行 | 長期(≥4年) |

| 情報源: Mordor Intelligence | |||

研究開発の高コスト

新しいプロバイオティクス菌株をヨーロッパ市場に導入するには、欧州食品安全機関の厳格な基準に準拠した菌株特性解析、安全性文書化、無作為化対照試験への重要な多年投資が必要です。この規制プロセスは、研究開発コストをグローバル事業全体に配分し、既存の菌株ライブラリを活用できるNovonesis や DSM-Firmenich などの多国籍原料供給業者に利点を与えます。一方、小規模事業者は困難な決断に直面しています:ロイヤルティ料のために利益率を減らす確立された菌株をライセンスするか、不確実なリターンを伴う高リスクの取り組みである独自菌株開発に投資するかです。2024年11月のChr. HansenとNovozymesのNovonesis への統合は、業界の規模重視を強調しています。この統合の結果、Novonesis は現在業界最大の菌株カタログと最も包括的な規制専門知識を保有しています。小児用プロバイオティクスや精神生物学的プロバイオティクスなどのニッチ市場をターゲットとするブランドは、追加の課題に直面しています。直接的な主張ができないため、顧客獲得コストを大幅に増加させる間接的マーケティングと第三者推薦に依存する必要があります。

代替健康製品との競争

プレバイオティクス、ポストバイオティクス、シンバイオティクスは、生きたプロバイオティクスに関連する規制および製剤の課題の一部に対処する科学的に検証された代替品として認知を得ています。有益な腸内細菌を選択的に促進する非消化性繊維であるプレバイオティクスは、消化器の健康に関する欧州食品安全機関承認の主張を有しています。これらは冷蔵や生存率試験の必要性を排除し、サプライチェーンプロセスを簡素化し、賞味期限を延長します。プロバイオティクス発酵からの代謝産物と細胞断片からなるポストバイオティクスは、機能性食品のための安定した耐熱オプションとして台頭しています。初期の臨床研究では、それらの免疫調節効果は生きた菌のそれと同等であることが示唆されています。プレバイオティクスとプロバイオティクスを単一製剤で組み合わせたシンバイオティクスは、包括的な腸内健康ソリューションを求める消費者を引き付けますが、単独のプロバイオティクスと同じ主張制限に直面します。この競争力学は小売品揃えで明らかであり、消化器系健康製品の範囲がさまざまなメカニズムを含むまで拡大し、従来のプロバイオティクスSKUの可視性と試用率を減少させています。プレバイオティクスやポストバイオティクスの代替品に対してプレミアム価格を正当化するため、ブランドは菌株特異的臨床結果を強調し、チュアブルグミや発泡錠などの形式で革新する必要があります。

セグメント分析

製品タイプ別:サプリメントが従来の乳製品を上回る

2025年には、プロバイオティクス食品ヨーロッパが58.25%の市場シェアを占め、主に小売店でのヨーグルト、発酵乳製品、強化朝食シリアルの広範囲な利用可能性によって推進されています。ヨーグルトは、長年の消費者信頼と乳糖消化改善に関連する菌に関する独占的(欧州食品安全機関)EFSA承認主張によって支持され、主要サブカテゴリーであり続けています。ドイツとオランダでは、プロバイオティクス強化ベーカリー製品と朝食シリアルが存在感を拡大しています。マイクロカプセル化技術により、これらの製品は常温安定性を維持し、焼成温度に耐え、より長い賞味期限を達成できます。ビフィドバクテリウム・ラクティスなどのプロバイオティクス菌株を含む乳児用粉乳と離乳食は、厳格な欧州食品安全機関安全性評価を受け、メーカーは脆弱な集団に対する菌株特異的安全性データを提供する必要があります。この規制プロセスは革新を遅らせる一方で、承認された製品にとって重要な参入障壁も作り出しています。プロバイオティクスグミやチョコレートなどのスナックと菓子類は、若い消費者の間で牽引力を得て試用を促進していますが、承認された主張の不在のため健康強調表示は制限されたままです。

栄養補助食品は最も急成長するセグメントであり、2031年まで6.28%の年平均成長率が予測されています。この成長は、ドイツの薬局中心の流通モデルと標的腸内健康ソリューションへの消費者関心の高まりによって支持されています。2025年には、消化器の健康を目的としたプロバイオティクスサプリメントが1億7,300万米ドルの売上を生み出し、薬局サプリメント市場の約8%を占め、連邦消費者保護・食品安全庁によると年率7%で成長しています[2]出典:連邦消費者保護・食品安全庁、「ドイツ食品サプリメント市場データ」、bvl.bund.de。遅延放出カプセル、発泡錠、高CFU単一菌株製剤などの形式での革新により、ブランドはプレミアム価格を命令し、臨床証拠で差別化することができます。ケフィアなどの乳製品ベースオプションとオートやココナッツ飲料などの非乳製品代替品を含むプロバイオティクス飲料は、ニッチな位置を占めています。非乳製品オプションは乳糖不耐症とビーガン消費者の間で人気を得ていますが、依然として全体量のより小さなシェアを占めています。サプリメントへのシフトは、消費者が腸内健康をますます積極的な治療焦点として見なし、従来の要冷蔵乳製品よりも薬剤師推奨カプセルを好むより広範なトレンドを反映しています。

注記: 個別セグメントのセグメントシェアはレポート購入時に利用可能

流通チャネル別:薬局が地位を獲得

2025年には、スーパーマーケットとハイパーマーケットが、その広範な客足と頻繁なプロモーション活動によって推進され、市場価値の35.48%を占めると予想されています。しかし、厳しい利益率閾値とプライベートレーベルからの激しい競争がその全体的な成長を制限しています。対照的に、薬局とドラッグストアは信頼性と個人的カウンセリングを提供し、消化器系や免疫に関する懸念などの敏感な問題を扱う消費者にアピールしています。このチャネルは2031年まで5.68%の年平均成長率でリードし、すでにドイツのサプリメント売上高の重要な部分を占めています。

薬剤師は、菌株選択の妥当性確認、用量推奨、使用期間のアドバイスによって重要な役割を果たしています。彼らの専門知識は、明確な利益主張をまだ承認していない欧州食品安全機関によって残されたギャップを効果的に埋めています。同時に、オンラインプラットフォームは、遠隔薬剤師相談、サブスクリプションベースの補充、消費者信頼を向上させるための詳細な試験要約を提供することにより、このアドバイザリーギャップを活用しています。スーパーマーケットチェーンがSKUを合理化し、より低コストのプライベートレーベル製品にシフトするにつれ、高利益治療グレードプロバイオティクスはますます専門チャネルに移行しています。この移行は、ヨーロッパの食品プロバイオティクス市場における薬局のシェアを押し上げるだけでなく、ブランド製剤戦略に対する彼らの影響力も強化しています。

注記: 個別セグメントのセグメントシェアはレポート購入時に利用可能

地理分析

2025年には、英国が地域収益の52.31%を占め、Yakult、Actimel、Biomelなどの確立されたブランドによって支持されています。これらのブランドは、一貫したメッセージングと広範な小売利用可能性を通じて数十年の消費者ロイヤルティを構築しています。2025年に実施されたYouGov調査では、英国成人の25%が定期的にプロバイオティクス飲料を摂取しており、この数字は消化器の健康と免疫サポートを優先する55歳以上の個人では39%に増加することが明らかになりました。しかし、英国市場は経済的課題に直面しています:2025年6月、成人の22%が食品の手頃な価格について懸念を表明し、プレミアム価格のプロバイオティクス製品の採用を制限する可能性があります。食品基準庁(FSA)への信頼は64-66%の範囲で高いままであり、将来の健康強調表示承認のための規制基盤を提供しています[3]出典:食品基準庁、「消費者信頼と食品安全認識2025」、food.gov.uk。それにもかかわらず、FSAの欧州食品安全機関基準との整合は主張革新の範囲を制限しています。

65%のスーパーマーケット浸透率と18%のオンライン売上を持つ英国の成熟した小売インフラは、常温安定プロバイオティクススナックやサブスクリプションベースサプリメントサービスなどの革新の理想的なテストグラウンドとして機能しています。ドイツは主要地域の中で最高の成長率を達成すると予測され、2031年まで年平均成長率6.38%を記録します。この成長は、薬局中心の流通モデルと証拠に基づくサプリメンテーションへの文化的嗜好によって推進されています。薬局の支配は暗黙的な臨床承認を提供し、プレミアム価格を支持します。消費者は薬剤師推奨製品をスーパーマーケットの代替品よりも信頼できると認識するためです。

連邦消費者保護・食品安全庁によって管理されるドイツの規制枠組みは、厳格な品質基準を実施しています。これらの基準は参入障壁を高めますが、消費者信頼も向上させます。フランス、イタリア、スペインは総合的に発酵乳製品消費の重要なシェアを占めています。例えば、イタリアでのヨーグルト摂取は結腸直腸がんリスクの35%減少と関連しており、カテゴリーの健康効果を強化しています。対照的に、ロシア、オランダ、ポーランドは限られた認知と価格感受性のため、一人当たりプロバイオティクス消費が低いことを示しています。しかし、予防的健康への関心の高まりと成長する小売インフラは、中期成長の可能性を示しています。「その他のヨーロッパ」カテゴリーには、さまざまな規制環境と消費者認知レベルを持つ多様な市場が含まれます。これらの違いは、臨床メッセージングと手頃な価格のバランスをとる地域化戦略を必要とします。

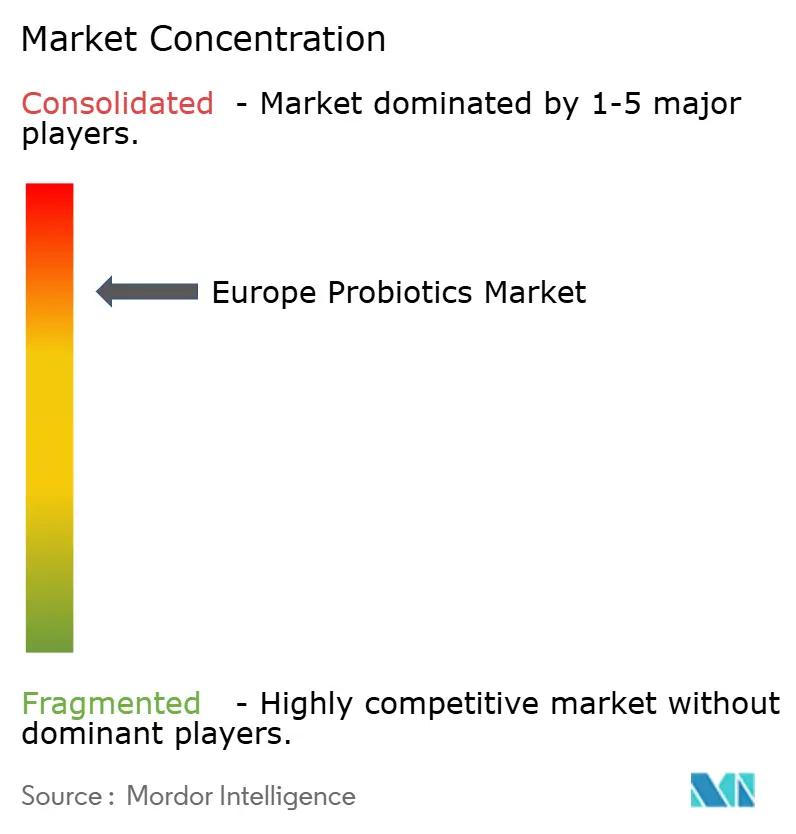

競争環境

市場は主要供給業者による重要な支配を示しています。2024年には、Chr. HansenとNovozymesの統合の結果としてNovonesis が出現し、Chr. Hansenの豊富な臨床専門知識とNovozymesの高度な発酵能力を組み合わせました。この協力により、その幅と深さにおいて比類のない菌株リポジトリが作成されました。同様に、2023年に設立されたDSM-Firmenichは、香料主導の消費者洞察と発酵効率を統合する能力を活用しており、同社が市場参入を加速し、規模の経済を達成することを可能にしています。

中規模事業者は独自の戦略で競争環境に貢献しています。BioGaiaは2024年第3四半期に15%の売上増加を経験し、2億8,180万スウェーデンクローナ(2,700万米ドル)に達しました。この成長は、特に小児疝痛への対処において、ラクトバチルス・ロイテリ製品への処方医の強い信頼によって推進されました。対照的に、Probiは同じ四半期に19%の収益減少に直面し、限られた顧客基盤への過度の依存を露呈し、棚回転に関連するリスクを浮き彫りにしました。OptiBacやWincLoveなどの新興ブランドは、直接消費者モデルを採用し、ニッチ菌株効果を促進し、ヘルスケア実践者との戦略的提携を形成することにより、大量小売障壁を回避しています。

マイクロカプセル化、ゲノミクス誘導発見、AI対応菌株選択を含む技術進歩は、どの企業がプレミアムロイヤルティを命令できるかを決定する上で今や極めて重要です。しかし、革新への押し上げにもかかわらず、欧州食品安全機関(EFSA)の主張承認に対する保守的な姿勢は、露骨なマーケティング努力を継続的に制限しています。この規制環境は、多年臨床試験に投資し、調和したヨーロッパ書類を維持できる企業を優遇しています。野心的な革新と規制遵守のバランスをとる能力は、ヨーロッパ食品プロバイオティクス市場での競争成功の決定要因となっています。

ヨーロッパプロバイオティクス業界リーダー

Danone S.A.

Bio-K Plus International Inc.

PepsiCo Inc. (KeVita )

Nestlé S.A.

Yakult Honsha Co., Ltd.

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年9月:Arla Foodsは英国でArla Culturaシリーズを導入し、プロバイオティクス、ビタミンD、カルシウム、タンパク質、繊維で強化された乳糖不使用の腸内健康乳製品を特色としています。デビューラインナップには3つの500mlミルク飲料(オリジナル、ラズベリー、ブルーベリー)が含まれます。

- 2025年5月:Lab4 Probioticsは、バルセロナのVitafoods Europe 2025で独自のプロバイオティクスブレンドをグローバル市場に正式に発売しました。Lab4ファミリーには、乳児への利益のためのLab4B、体重減少などの代謝/免疫効果のためのLab4P、抗生物質サポートのためのサッカロマイセス・ボウラルディとLab4を組み合わせたLab4Sが含まれます。

- 2025年2月:Karma Waterは、外出先の消費者をターゲットとした新しいプロバイオティクスとエナジーバリアントで急成長するスティックパックカテゴリーに拡大しました。プロバイオティクススティックパックは、ベリーチェリー、ブルーベリーレモネード、ストロベリーレモネード味で、20億のBC30菌(通常のヨーグルトの10倍)に加え、ビタミンA、E、B3、B5、B6、B12の100%日量値を提供します。

ヨーロッパプロバイオティクス市場レポート範囲

プロバイオティクスは、摂取または局所適用時の健康改善を目的として、食品、医薬品、栄養補助食品などのさまざまな商品に添加できる生きた微生物です。

ヨーロッパプロバイオティクス市場は、製品タイプ、流通チャネル、地理に基づいてセグメント化されています。製品タイプに基づいて、市場はプロバイオティクス食品、プロバイオティクス飲料、栄養補助食品にセグメント化されています。プロバイオティクス食品は、ヨーグルト、ベーカリー・朝食シリアル、乳児用粉乳・離乳食、スナック・菓子類、その他にさらにセグメント化されています。プロバイオティクス飲料も、乳製品ベースと非乳製品にさらにセグメント化されています。流通チャネルに基づいて、市場はスーパーマーケット/ハイパーマーケット、薬局・ドラッグストア、コンビニエンス/食料品店、オンライン小売チャネル、その他にセグメント化されています。地理に基づいて、市場は英国、ドイツ、フランス、イタリア、スペイン、ロシア、オランダ、ポーランド、その他のヨーロッパにセグメント化されています

市場規模は上記のすべてのセグメントについて米ドルでの価値ベースで行われています。

| プロバイオティクス食品 | ヨーグルト |

| ベーカリー・朝食シリアル | |

| 乳児用粉乳・離乳食 | |

| スナック・菓子類 | |

| その他 | |

| プロバイオティクス飲料 | 乳製品ベース |

| 非乳製品 | |

| 栄養補助食品 |

| スーパーマーケット/ハイパーマーケット |

| 薬局・ドラッグストア |

| コンビニエンス/食料品店 |

| オンラインストア |

| その他 |

| 英国 |

| ドイツ |

| フランス |

| イタリア |

| スペイン |

| ロシア |

| オランダ |

| ポーランド |

| その他のヨーロッパ |

| 製品タイプ別 | プロバイオティクス食品 | ヨーグルト |

| ベーカリー・朝食シリアル | ||

| 乳児用粉乳・離乳食 | ||

| スナック・菓子類 | ||

| その他 | ||

| プロバイオティクス飲料 | 乳製品ベース | |

| 非乳製品 | ||

| 栄養補助食品 | ||

| 流通チャネル別 | スーパーマーケット/ハイパーマーケット | |

| 薬局・ドラッグストア | ||

| コンビニエンス/食料品店 | ||

| オンラインストア | ||

| その他 | ||

| 地理別 | 英国 | |

| ドイツ | ||

| フランス | ||

| イタリア | ||

| スペイン | ||

| ロシア | ||

| オランダ | ||

| ポーランド | ||

| その他のヨーロッパ | ||

レポートで回答される主要質問

ヨーロッパ食品プロバイオティクス市場の現在価値と予測成長率は何ですか?

市場は2026年に151.2億米ドルに達し、年平均成長率4.82%で2031年までに184.8億米ドルまで拡大すると予測されています。

ヨーロッパ全体で最も急成長している製品カテゴリーは何ですか?

栄養補助食品は年平均成長率6.28%で最高の勢いを記録し、薬局の推奨と標的健康ポジショニングから恩恵を受けています。

薬局が他のチャネルをプロバイオティクス売上成長で上回る理由は何ですか?

薬剤師は制限されたパッケージ主張に代わる菌株特異的ガイダンスを提供し、プレミアム価格設定と高い消費者信頼を可能にします。

消費者リーチを拡大している新興形式は何ですか?

常温安定シリアル、スナックバー、棚安定ポストバイオティクス製品は、カプセル化と発酵の進歩を活用して、プロバイオティクスを乳製品売り場を超えて拡張しています。

最終更新日: