ヨーロッパ菓子市場規模・シェア

Mordor Intelligenceによるヨーロッパ菓子市場分析

ヨーロッパ菓子市場規模は2026年に756億米ドルと評価され、2031年までに921.2億米ドルに達すると予測され、予測期間中に年平均成長率4.03%で進歩しています。変動するカカオ価格と厳格なEU規制の中で、プレミアム化、植物性再配合、デジタル商取引という3つの主要な推進要因が収益成長を促進しています。チョコレートが消費支出を支配している一方で、砂糖菓子は急速に勢いを増しており、機能性グミや分量調整されたハードキャンディがより多くの棚スペースを獲得しています。小売業者は市場動態を再形成し、大衆価格のプライベートブランドと厳選されたプレミアムセクションを融合させています。同時に、メーカーは迫り来る2025年の森林破壊期限前に倫理的に調達された認証を確保するため時間との競争を繰り広げています。この進化する状況において、堅牢なオムニチャネル戦略が主要な競争優位性として浮上し、店内での衝動的な購買とサブスクリプションサービス、直接消費者向けオンラインプラットフォームをシームレスに接続しています。

主要レポートの要点

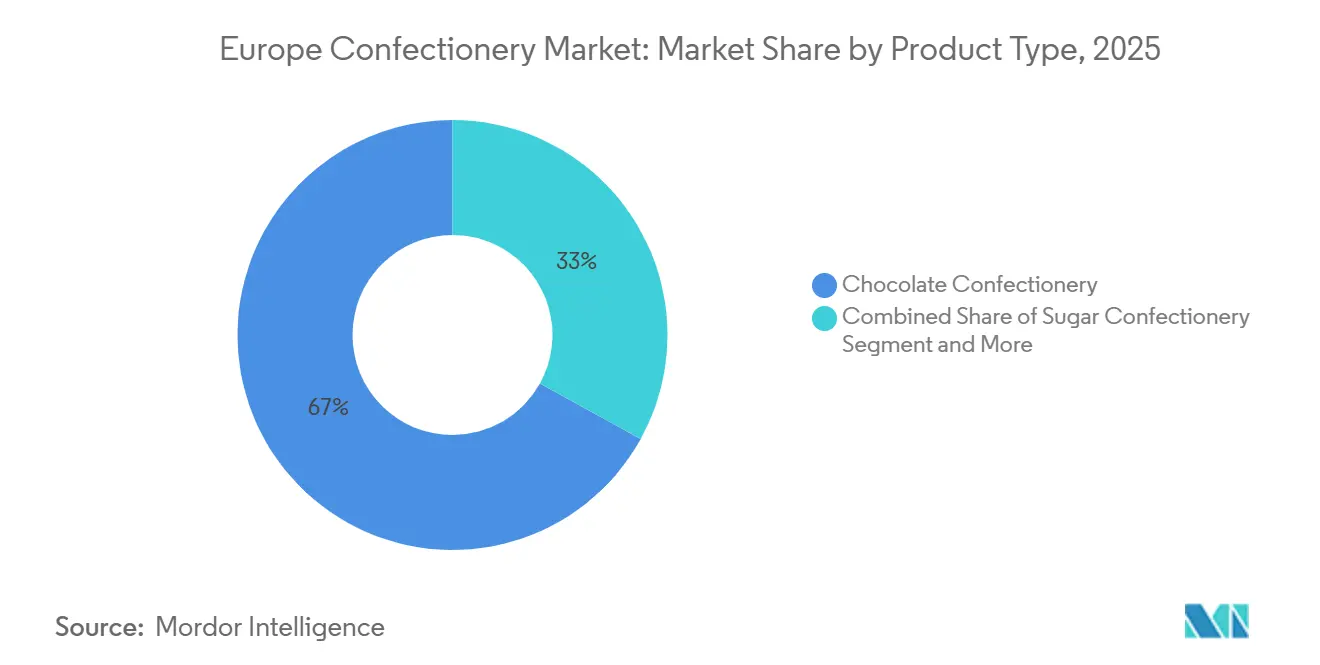

- 製品タイプ別では、チョコレート菓子が2025年にヨーロッパ菓子市場シェアの66.96%を占有;砂糖菓子は2031年まで年平均成長率5.80%で拡大する見込みです。

- 価格カテゴリー別では、大衆価格層が2025年の売上の77.74%を占める一方、プレミアム価格層は2031年まで年平均成長率6.13%で拡大する見込みです。

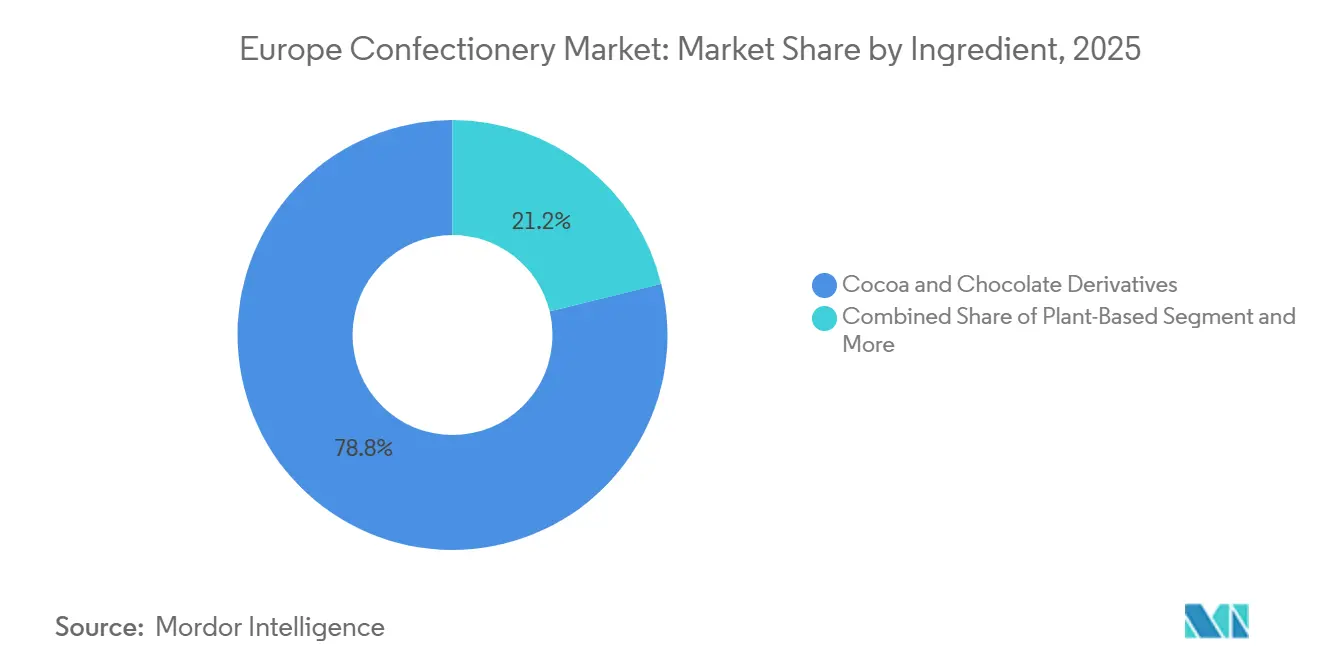

- 原料別では、カカオ・チョコレート派生物が2025年にヨーロッパ菓子市場シェアの78.82%を占有;植物性は2031年まで年平均成長率6.78%で拡大する見込みです。

- 流通チャネル別では、スーパーマーケット・ハイパーマーケットが2025年の価値の42.57%を支配する一方、オンライン小売は2031年まで年平均成長率7.36%で最も急速なチャネルを代表しています。

- 地理別では、イギリスが2025年の収益の31.43%で優位に立っており、スペインが2031年まで年平均成長率6.16%で最も急速な成長を見せています。

注:本レポートの市場規模および予測数値は、Mordor Intelligence 独自の推定フレームワークを使用して作成されており、2026年1月時点の最新の利用可能なデータとインサイトで更新されています。

ヨーロッパ菓子市場の動向と洞察

推進要因の影響分析

| 推進要因 | (~) 年平均成長率予測への影響パーセント | 地理的 関連性 | 影響 タイムライン |

|---|---|---|---|

| プレミアムおよび 職人菓子への需要増加 | +0.8% | 西ヨーロッパ(イギリス、フランス、ベルギー、ドイツ);スペイン、イタリアでの選択的受容 | 中期 (2-4年) |

| コンビニエンス小売での 衝動購買の拡大 | +0.6% | グローバル、 イギリス、ドイツ、ポーランド、オランダで最高強度 | 短期 (≤2年) |

| 季節的贈答文化が ボリューム急増を促進 | +0.5% | グローバル、 イースターとクリスマス期間中のイギリス、ドイツ、フランス、ベルギーでピーク影響 | 短期 (≤2年) |

| オンライン食品および D2Cチャネルの成長 | +0.7% | 西・北ヨーロッパ(イギリス、オランダ、ドイツ、スウェーデン)、 ポーランドで加速 | 中期 (2-4年) |

| サブスクリプション型 菓子ボックスが牽引力を獲得 | +0.3% | イギリス、ドイツ、オランダ;フランス、スウェーデンでニッチ浸透 | 長期 (≥4年) |

| 植物性・ビーガン 菓子の加速 | +0.9% | 西ヨーロッパ(イギリス、ドイツ、フランス、オランダ);スペイン、イタリアでの早期採用 | 中期 (2-4年) |

| 情報源: Mordor Intelligence | |||

プレミアムおよび職人菓子への需要増加

消費者が単一産地カカオ、職人のレシピ、透明なサプライチェーンを重視するようになる中で、プレミアムチョコレートは大幅な価値成長を享受しています。西ヨーロッパの購買者は、原産地と倫理的調達を強調する製品に対して30-50%のプレミアムを支払う意欲があります。CBIの調査によると、消費者の59%がユニークなストーリーを持つチョコレートをプレミアムと認識し、75%が単一産地の主張を持続可能性の信頼性向上と関連付けています。この傾向に合わせて、Lindtは2024年に限定版ショートブレッドと東京スタイル抹茶バーを発表し、スイスの遺産と革新的なフレーバーを融合させてイギリスとドイツでプレミアム価格を実現する予定です。ベルギーのNeuhausは、ミシュラン2つ星シェフのTim Bouryとコラボレーションして、2025年9月に祝祭用ビュッシュを発売し、職人のパートナーシップが季節商品をどのように高めることができるかを示しています。ダークチョコレートの消費がEU平均を5%上回るフランスでは、市場のカカオの複雑さと強度への評価が明らかです。このプレミアム化の傾向はチョコレートに限定されません;砂糖菓子ブランドは現在、懐かしい形式、分量調整、天然着色料を使用して高いマージンを実現する職人的アプローチを採用しており、これは従来のボリューム主導戦略からの転換です。

コンビニエンス小売での衝動購買の拡大

コンビニエンスストアは菓子販売の重要な舞台となっており、購買決定の多くがレジで発生しています。この衝動性は、主要な棚位置を確保し、目を引くディスプレイに投資し、移動中の消費者向けにパックサイズをカスタマイズするメーカーに利益をもたらします。スペインの小売業界は2025年1月から4月にかけて244店舗の新規出店を迎え、前年同期比25%増を記録しました。米国農務省が指摘するこの成長は、都市の密集化と物理店舗の迅速配送アプリとの統合を強調しています。2019年から2023年にかけて、AldiとLidlが主導するドイツの割引チャネルは年平均成長率5.2%で拡大し、従来のスーパーマーケットを上回り、プライベートブランドのチョコレートと季節のお菓子を重点とするプロモーションカレンダーを再形成しました。ポーランドでは、コンビニエンス部門が堅調な越境電子商取引で繁栄しており、インターネットユーザーの3人に1人が海外店舗で買い物をしています。この傾向は、店内での自発的購買とオンライン探索を融合させるハイブリッドモデルを生み出しています。イギリスでは、高脂肪・糖・塩製品の規制により菓子のプロモーションが制限され、意図せず2025年に贈答品形式がボリュームで4%増加しました。この急増は、メーカーがSKUミックスを配置制限を巧妙に回避するプレミアムボックス詰め合わせに転換したことによるものです。

ボリューム急増を促進する季節的贈答文化

ヨーロッパの菓子ブランドは、年間直接消費者収益の大部分をイースターとクリスマスに大きく依存しています。この依存は顕著な需要変動を生み出し、サプライチェーンと運転資本に圧力をかけています。Lindtのイギリスでの季節カタログは66SKUを誇り、価格帯は3.50ポンドから198ポンドまでです。アドベントカレンダー、ストッキングの詰め物、ハンパーは平均注文値を50ポンド以上に押し上げ、送料無料の対象となります。Neuhausは2025年に、カラマンシー、アーモンドプラリネ、ブラッドオレンジなどのフレーバーを持つ5つのデュオイースターエッグをフィーチャーした春限定版を展開しました。この動きは、限定版フレーバーが季節的魅力を拡大し、プレミアム価格を実現する方法を強調しています。平均的な人が年間11.9kgのチョコレートを消費するドイツでは、メーカーは顕著な季節需要の急増に取り組んでいます。彼らはピーク時の注文処理エラーを最小限に抑えるため、事前包装されたバンドルとSKU合理化を通じてこれを行っています。パティスリーの伝統に根ざしたフランスの豊かな贈答文化は、年末の休日期間中に特にボックス入りプラリネとバロタンの需要を促進し、価格帯は50-60ユーロ付近で推移しています。明らかな要点は:季節予測に優れ、夏のための断熱包装を採用し、オムニチャネル注文処理を受け入れるブランドが、これらの集中的な収益期間中に大幅な利益を得る立場にあることです。

植物性・ビーガン菓子の加速

フレキシタリアンダイエット、乳糖不耐症、持続可能性の懸念により、植物性菓子はニッチから主流へと移行しています。2024年、Nestléは米乳で作られたKitKat Vを発売し、Ferreroは2025年1月にひよこ豆と米シロップを使用したNutella植物性を導入しました。これらの動きは、主要プレーヤーが高まる需要に応えるために主力製品を再配合している方法を強調しています。Lindtは2024年のリリースで、Excellence Oat Milkバーとオーツミルクトリュフを通じて、プレミアム製品が乳製品フリー形式を受け入れることができることを示しました。Barry Callebautは、M_lkチョコレートとChoVivaとのコラボレーションを通じて、オーツと向日葵の種から作られたカカオフリーのチョコレート代替品を提供し、単なる乳製品の代替を超えた成分革新への推進を強調しています。採用率は西ヨーロッパの消費者、特にイギリス、ドイツ、オランダで最も高くなっています。多くの西ヨーロッパ人は持続可能に調達されたチョコレートを優先し、その起源と成分について透明性を求めています。スペインとイタリアはまだ植物性採用の初期段階にありますが、より広範な小売流通により勢いを増しています。しかし、規制環境は課題を提起しています:EU食品表示規則は「チョコレート」ラベルをカカオベースの製品に制限しています。これによりビーガン代替品は「菓子」や「バー」などの用語を使用せざるを得なくなり、棚の配置と消費者の認識を複雑にしています。さらに、植物性成分は乳製品に比べて20-40%高く、メーカーは規模拡大か薄いマージンの受け入れを余儀なくされています。植物性成分が2031年まで年平均成長率6.78%と予測される中で、見通しは継続的な小売成長、消費者教育、ヨーロッパでオーツとアーモンドミルクのサプライヤーが生産能力を拡大する際のコスト削減にかかっています。

制約要因の影響分析

| 制約要因 | (~) 年平均成長率予測への影響パーセント | 地理的 関連性 | 影響 タイムライン |

|---|---|---|---|

| 健康懸念と砂糖税が 需要を抑制 | -0.6% | イギリス、 フランス(砂糖税実施);より広範なEU(再配合圧力) | 短期 (≤2年) |

| 変動するカカオと砂糖価格が マージンに影響 | -0.7% | グローバル、 高い輸入依存のため西ヨーロッパ(ドイツ、イギリス、フランス)で深刻な影響 | 短期 (≤2年) |

| EU森林破壊デューデリジェンス下での コンプライアンスコスト | -0.4% | EU27か国、 ベルギー、オランダ、ドイツの輸入業者に最高負担 | 中期 (2-4年) |

| プライベートブランドの 価格戦争がメーカーマージンを圧迫 | -0.5% | ドイツ、 イギリス、スペイン(高い割引業者浸透);フランス、イタリアに拡散 | 中期 (2-4年) |

| 情報源: Mordor Intelligence | |||

需要を抑制する健康懸念と砂糖税

健康主導の義務と砂糖税は製品ポートフォリオを再形成し、ボリューム成長を制限しています。2023年、高脂肪・糖・塩の配置制限を通じて菓子に拡張されたイギリスのソフトドリンク課税は、菓子ボリュームの4%減少を招きました。しかし、2025年までに特定の形式は部分的にこの減少を相殺することができました。フランスの砂糖税は主に飲料を対象としていますが、菓子生産者を無糖・減糖オプションに転換させ、ヨーロッパ食品安全機関によって承認されているステビアとエリスリトールなどの甘味料を活用しています。ヨーロッパの天然甘味料市場は上昇傾向にあり、朝食シリアルと乳製品と並んで菓子が主要な応用分野となっています。製品の再配合は簡単ではありません:スクロースをポリオールやステビオール配糖体に交換するには、厳格な官能テスト、規制提出のナビゲート、味の違いに関する疑念に対処するための消費者教育が要求されます。ドイツでは、無糖ガムと低カロリーヨーグルトへの欲求が高まっています。しかし、主流のチョコレート生産者は口当たりと保存安定性の両方で砂糖に依存し、従来のレシピに忠実であり続けています。スペイン人は年平均3.1kgのチョコレートを消費し、EU平均の5kgを下回っています。このギャップは高い健康意識と甘いものより塩味のスナックへの食事傾向に起因することができます。業界の対応は二重です:プレミアムブランドはダークチョコレートの抗酸化物質の利点を強調し、分量調整を提唱しています。対照的に、大衆市場ブランドはマージン圧力と格闘し、より小さいパックサイズと再配合製品に適応しています。

マージンに影響する変動するカカオと砂糖価格

2024年4月、カカオ価格は1トン当たり1万米ドルを超えて急騰し、西アフリカの作物不足、コートジボワールとガーナの悪天候、投機的取引活動によって押し上げられました。この急騰は2023年価格からほぼ3倍の上昇を示し、ヘッジや下流へのコスト転嫁ができなかったメーカーの粗利益を圧迫しました。砂糖価格はこの変動性を反映し、インドとブラジルの干ばつ、黒海での地政学的混乱が重要な役割を果たしました。ヨーロッパ最大のチョコレート産業を誇るドイツは、不安定な立場にあります。同国はコートジボワール、コロンビア、タイ、メキシコ、ガーナなどの国からカカオ豆と半製品を調達しており、これらの原産地からの供給ショックに脆弱です。年間15万トンの処理能力を持つ第3位のカカオ粉砕業者フランスと、58万4千トンのバルクチョコレートを生産するベルギーも、投入コストの脆弱性に取り組んでいます。Barry CallebautやCargillなどの垂直統合されたサプライチェーンを持つ業界大手は、長期契約と原産国での処理を通じて変動性の衝撃を緩和できる一方、小規模メーカーはそのような保護手段を欠いています。マージンの圧迫はプライベートブランド製品の台頭で激化します:イギリスとドイツの小売業者は、自社ブランドのチョコレートに固定価格を求め、サプライヤーに商品価格変動を吸収するか契約から撤退するかを強いています。粉砕産業を強化する取り組みで、コートジボワールは加工製品の輸出税を削減しました:カカオバターは現在11%、ペーストは13.2%、パウダーは9.6%です。この動きは半製品の供給を安定化させる可能性がありますが、European Citizenship by Investmentが強調するように、実現には大幅な資本投資と時間が要求されます。

セグメント分析

製品タイプ別:砂糖菓子がチョコレートの成長を上回る

2025年、チョコレート菓子は66.96%の圧倒的市場シェアを占めました。しかし、砂糖菓子は2031年まで年平均成長率5.80%で成長すると予測され、チョコレートの成長を上回っています。この復活は機能性グミ、分量調整されたハードキャンディ、懐かしい形式によって促進されています。HFSS配置制限の完全実施に先立ち、イギリス国家統計局によると、メーカーが適合する贈答品形式とミニチュア詰め合わせで小売パイプラインを事前装荷したため、イギリスの砂糖菓子ボリュームは2025年に3.7%上昇しました[1]出典:「イギリスHFSS規制影響評価」、国家統計局、ons.gov.uk。ガムは従来ボリュームをリードしていましたが、西ヨーロッパでは課題に直面している一方、フランス、ドイツ、ポーランドでExtra Mints、Orbit Drops、Hubba Bubba Mix and Matchなどの発売により中東欧市場で繁栄しています。成熟市場での若者消費の減少に対抗するため、ガムカテゴリはキシリトールと歯科的利益を持つ無糖バリアントに転換しています。一方、プロテインバー、トフィー、ヌガーなどのその他のセグメントは、職人的生産者が天然成分と分量調整を強調してチョコレートの支配に対抗するプレミアム化を採用しています。

チョコレートの66.96%市場シェアは根深い消費パターンを反映しています。ドイツでは1人当たりのチョコレート摂取量が年間11.9kgに達し、フランスではダークチョコレートの消費が増加しています。季節バリアントと詰め物入り形式がミルクとホワイトチョコレートのボリュームを維持する一方、ダークチョコレートは抗酸化物質の利益と低糖含有量で健康志向の消費者を引き付けています。砂糖菓子のより速い成長は、チョコレート中心の革新が続いた年月の後の修正を部分的に反映しています。グミブランドはウェルネス重視の購買者にアピールするため、ビタミン、コラーゲン、繊維を含む機能性バリアントを発売しています。2010年代にチョコレートに過度にインデックスしたメーカーは現在、カカオ価格の変動性をヘッジし、より急成長するセグメントを活用するために砂糖菓子に多様化しています。

注記: すべての個別セグメントのシェアはレポート購入時に利用可能

価格カテゴリ別:大衆支配にもかかわらずプレミアムセグメントがシェアを獲得

2025年、大衆価格菓子は77.74%の市場シェアで支配的でした。しかし、プレミアムセグメントは上昇しており、単一産地カカオ、職人の技巧、透明なサプライチェーンに対する消費者の好みに促されて、2031年まで年平均成長率6.13%で成長しています。European Citizenship by Investmentの調査によると、ヨーロッパの消費者の59%が「ユニークストーリー」チョコレートをプレミアムと認識し、75%が単一産地の主張を持続可能性と関連付けています。LindtやNeuhausなどのプレミアムブランドは、フレーバー革新と料理パートナーシップを活用し、大衆市場の競合相手を30-50%上回る価格帯を正当化しています。ベルギーのチョコレートハブは、GodivaやPierre Marcoliniなどのブランドのプレミアム位置付けを維持し、祝祭バロタンで50-60ユーロを実現しています。消費者の59%がプレミアムオプションを好むイギリスでは、倫理的調達とクリーンラベル成分への需要が大衆市場プレーヤーに中間層レンジの導入を推進しています。

大衆価格菓子は衝動購買、季節プロモーション、プライベートブランドで繁栄しています。ドイツでは、AldiとLidlがブランド商品より20-40%安い自社ブランドチョコレートで大衆市場ボリュームを推進しています。2025年初頭に244の新店舗が開店したスペインの小売拡大は、割引業者を通じて大衆価格の利用可能性を増幅させています[2]出典:「スペインのコンビニエンス小売拡大」、米国農務省、usda.gov。フランスの年間1人当たり12.5kgのチョコレート消費は大衆層とプレミアム層の両方にわたり、スーパーマーケットはLindt、Milka、職人メーカーを陳列しています。プレミアム成長は、メーカーがカカオ価格変動とコンプライアンスコストを相殺するためにより高価値のSKUにシフトする際のマージン拡大を反映しています。オンラインチャネルはプレミアムチョコレートを支持し、サブスクリプションボックス、限定版、小売マージン圧力を回避する直接消費者プラットフォームによって電子商取引売上が促進されています。

原料別:植物性形式がカカオ派生物に挑戦

2025年、カカオ・チョコレート派生物は78.82%の市場シェアを占めました。しかし、植物性成分はフレキシタリアンダイエット、乳糖不耐症、持続可能性の懸念に促されて、2031年まで強い年平均成長率6.78%で成長すると予測されています。Nestléは2024年に米乳ベースのKitKat Vを発売し、Ferreroは2025年1月にひよこ豆と米シロップで作られたNutella植物性を導入しました。Lindtは2024年にプレミアムオーツミルクバーとオーツミルクトリュフで市場に参入しました。Barry Callebautは、オーツと向日葵の種から作られたカカオフリー代替品であるChoVivaとのパートナーシップで、M_lkチョコレートで革新しています。西ヨーロッパの消費者、特にイギリス、ドイツ、オランダが採用をリードしており、63%が原産地と成分のより大きな透明性を求めています。

無糖・低糖菓子セグメントも、健康志向の消費者と砂糖税により拡大しています。ヨーロッパの天然甘味料市場は成長しており、朝食シリアルと乳製品と並んで菓子が主要応用分野です。フランスとイタリアは、MANEやAromata Groupなどの企業に支えられて、ステビア配合と天然ガム輸入をリードしています。スペインの無糖セグメントは成長しており、Trapaなどのブランドが健康規制とウェルネス動向に応えるためSKUを再配合しています。味の好みとサプライチェーンインフラのためにカカオ派生物が支配的である一方、植物性成分の年平均成長率6.78%は変化を示しています。オーツミルク、アーモンドペースト、カカオフリー代替品に優れるメーカーは、小売流通が拡大し、規模による成分コストが低下するにつれて成長の位置にあります。

注記: すべての個別セグメントのシェアはレポート購入時に利用可能

流通チャネル別:オンライン小売が従来の足跡を破壊

2025年、スーパーマーケット・ハイパーマーケットは42.57%の市場シェアを支配しました。しかし、オンライン小売店は異なる道筋を描いており、2031年まで堅調な年平均成長率7.36%で拡大し、他のすべての流通チャネルを上回っています。この急増はパンデミックの残響だけではなく、ラストマイル物流、サブスクリプションボックスの台頭、従来の小売を迂回する直接消費者アプローチの進化する動態の証です。ドイツの電子商取引はオフラインの対応相手を上回っており、確立されたプレーヤーにデジタルフレームワークの強化を強いています。一方、ポーランドは主要市場として際立っています:オンラインユーザーの3分の1が海外プラットフォームで買い物をし、ニッチブランドに従来の小売制約を超えた足がかりを与えています。EU27全体で、B2C電子商取引環境は繁栄しており、食品・飲料がオンライン買い物の先頭に立っています。戦略的な動きで、FerreroはDeliverti とチームを組んで専用のD2Cオンラインストアを発表し、グローバル巨人が完全な経済統制を掌握することで小売業者のマージン圧力にどう適応しているかを強調しています。

コンビニエンスストアは衝動買いで重要な役割を果たしており、Cloettaの発見によると北ヨーロッパでの菓子選択の80%がレジで行われています。スペインの積極的な小売戦略は、2025年初頭の244の新店舗開店で明らかで、迅速配送アプリパートナーシップと密接に結びついています。専門店は、ショコラティエからブティック小売業者まで、NeuhausやLindtなどのブランドのプレミアム姿勢を維持し、厳選されたセレクションと独特の店内体験を活用してより高い価格を実現しています。自動販売機、ガソリンスタンド、トラベル小売などのチャネルはまだシェアを保持していますが、デジタル代替品とパンデミック後のモビリティ動向の変化からの課題に取り組んでいます。重要な要点は、オムニチャネル統合の重要性です:オンライン探索と店内体験、クリック・アンド・コレクトサービス、サブスクリプション提供を調和的に融合するブランドが、消費者行動の進化に伴い支配する位置にあります。

地理的分析

2025年、イギリスは31.43%の市場シェアを保持すると予測され、高い1人当たり消費、強い贈答伝統、スーパーマーケット、コンビニエンスストア、専門ショコラティエを包含する成熟した小売ネットワークによって促進されています。イギリスの菓子市場は成長しており、チョコレートがカテゴリの主要シェアを占める一方で、2024年第4四半期には生活費圧力により食品・飲料への消費者支出が減少し、ダウントレーディングとプライベートブランド浸透の増加を招きました。菓子の販促配置を制限する高脂肪・糖・塩(HFSS)規制は、メーカーがSKUミックスをこれらの制限から免除されるプレミアムボックス詰め合わせにシフトしたため、意外にも2025年に贈答品形式をボリューム面で4%押し上げました。砂糖菓子ボリュームもHFSS規則の完全実施に先立って成長し、カテゴリの回復力とメーカーによる戦略的事前装荷を反映しています。ヨーロッパ最大のチョコレート製造ハブであるドイツでは、成長はボリューム拡大よりもカカオ価格上昇により促進されています。1人当たり消費が年間11.9kgで、電子商取引チャネルが拡大する一方、割引業者がオフライン成長を獲得し、価格と利便性がブランドロイヤルティを上回る市場を強調しています。主要ブランドには、Lindt、Milka、Kinder、Haribo、Ritter Sportがあり、AldiとLidlの自社ブランド提供を通じてプライベートブランド浸透が激化しています。

スペインは最も急成長する市場で、2031年まで年平均成長率6.16%と予測されています。この成長は、2025年の最初の4か月で244の新店舗開店による前年同期比25%増の小売拡大に支えられています[3]出典:「スペイン小売インフラレポート」、米国農務省、usda.gov 。スペインの年間1人当たりチョコレート消費3.1kgはEU平均の5kgを下回っており、小売密度が改善し健康志向の消費者がダークチョコレートと無糖バリアントを採用するにつれて、ボリューム成長の大きな可能性を示しています。同国はヨーロッパで7番目に大きなカカオ輸入国、4番目に大きな粉砕業者としてランクされ、国内処理能力が輸出志向メーカーと地元ブランドの両方を支援しています。年間15万トンの処理能力を持つヨーロッパ第3位のカカオ粉砕業者であるフランスは、独特の消費プロファイルを示しています。ダークチョコレートの消費が増加し、複雑さとカカオの強度を評価する成熟した味覚を反映しています。大衆層とプレミアム層の両方で年間1人当たり12.5kgの消費で、パリは職人ショコラティエとパティスリー伝統のグローバルハブとして際立ち、ボックス入りプラリネとバロタンの需要を維持しています。

イタリア、ベルギー、オランダは安定した成長を維持し、ベルギーのバルクチョコレート生産が処理・輸出ハブとしての役割を強化しています。スウェーデンの市場は相対的非弾力性を示し、Cloettaはピック・アンド・ミックス形式が菓子売上の30%を占め、購買決定の80%が販売時点で発生すると報告しています。ポーランドでは菓子収益の成長が予測され、インターネットユーザーの3人に1人が海外店舗で購入し、ニッチブランドが従来の小売障壁を回避できます。ポーランドの詰め物入りチョコレート輸出は上昇しており、カカオバター輸入の急増は製造能力の拡大を示しています。アイルランド、オーストリア、東欧諸国などのより小さな市場を含むヨーロッパ残余は、全体として意味のあるシェアを貢献していますが、西欧リーダーの規模とインフラを欠いています。

競争環境

ヨーロッパ菓子市場では、Ferrero:Ferrero International S.A.、Mondelēz International, Inc.、Mondelēz International, Inc.、Nestle S.A.、Chocoladefabriken Lindt & Sprüngli AGなどの多国籍企業が、規模の経済、垂直統合、大衆セグメントとプレミアムセグメントの両方に対応する多様なブランドポートフォリオを通じて支配しています。しかし、市場は断片化されたままです。Haribo、Perfetti Van Melle、August Storckなどの地域プレーヤーは、特定のカテゴリに特化し、地元の流通ネットワークを活用し、遺産ブランディングを強調することで強いポジションを保持しています。プライベートブランド製品は、特に小売業者が自社ブランドチョコレートの品質を向上させ、既存ブランドと競争するためのプレミアム層を導入しているドイツとイギリスで牽引力を得ています。市場での戦略的動向は3つの主要分野に焦点を当てています:単一産地カカオと職人コラボレーションによるプレミアム化;乳製品供給の課題に対処し、フレキシタリアンの需要に応える植物性革新;従来の小売マージンへの依存を減らす直接消費者チャネル。注目すべき例には、Ferreroの2025年1月予定のNutella植物性の発売とLindtの限定版東京スタイル抹茶バーがあり、ウェルネス重視の提供への転換を反映しています。さらに、Barry CallebautとChoVivaのパートナーシップは、オーツと向日葵の種から作られたカカオフリーチョコレート代替品で、カカオ価格変動性を軽減することを目的とした成分革新を示しています。

成長の機会は機能性菓子、サブスクリプションサービス、原産国処理に存在します。グミブランドは健康志向の消費者を引き付けるため、ビタミン、コラーゲン、繊維を豊富に含む製品を導入しています。StirrdやLove Cocoaなどのサブスクリプションプラットフォームは、職人チョコレートの月次詰め合わせをキュレートして定期収益を確保しています。現在大企業に対して2025年12月まで延期されたEU森林破壊規則は、サプライチェーンの統合を推進しています。Rainforest Alliance、Fairtrade、UTZなどの確立された認証プログラムを持つ垂直統合企業がコンプライアンスにより良いポジションにある一方、非準拠または資源不足のサプライヤーは課題に直面しています。コートジボワールでは、処理されたカカオバター11%、ペースト13.2%、パウダー9.6%の輸出税削減が地元のカカオ処理を奨励しています。この政策は半製品の供給を安定化させる可能性がありますが、効果的な規模拡大には大幅な投資と時間が必要です。市場の破壊者には、電子商取引を使用して従来の小売チャネルを迂回する小ロット生産者と、メーカーがカカオを超えて多様化することを可能にするChoVivaなどの成分サプライヤーが含まれます。

市場での技術採用は不均一です。大企業はパーソナライズされたプロモーション、動的価格設定、需要予測にAIを活用している一方、中小企業(SME)は新しいEU包装・持続可能性規制により高いコンプライアンスコストに直面しています。メーカーの戦略的焦点はポートフォリオの多様化です。大衆市場生産とプレミアム革新を成功裏にバランスし、植物性代替品を通じてカカオへの依存を減らす企業は、2031年までにより大きな市場シェアを獲得する良いポジションにあります。

ヨーロッパ菓子産業のリーダー

Chocoladefabriken Lindt & Sprüngli AG

Ferrero International SA

Mars Incorporated

Mondelēz International Inc.

Nestlé SA

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年9月:Neuhausはミシュラン2つ星シェフTim Bouryとパートナーシップを組み、2025年のホリデーシーズン向けに6-8人用の祝祭ビュッシュを共同開発し、店舗とオンラインで販売しました。このコラボレーションは季節商品をコモディティ地位を超えて高め、ベルギーチョコレートカテゴリでのNeuhausのプレミアムポジショニングを強化します。

- 2025年1月:Ferreroは乳製品成分を置き換えるためにひよこ豆と米シロップで配合したNutella植物性をヨーロッパ市場全体で発売しました。この発売はフレキシタリアン消費者をターゲットとし、乳製品サプライチェーンの変動性に対してヘッジし、主力ヘーゼルナッツスプレッドブランドの初の大規模植物性拡張をマークします。

- 2024年8月:Lindtは、プレミアムポジショニングが乳製品フリー形式と互換性があることを示すExcellence Oat Milkバーとオーツミルクトリュフをイギリスとヨーロッパ市場で導入しました。この発売は、西ヨーロッパ人の51%が持続可能に生産されたチョコレートを積極的に求めているという消費者調査に続くものです。

ヨーロッパ菓子市場レポートの範囲

菓子は、主に糖と炭水化物が豊富で、一般的に「甘いもの」として知られる食品項目の幅広いカテゴリを指します。ヨーロッパ菓子市場は、製品タイプ、価格カテゴリー、原料、流通チャネル、地理的区分にセグメント化されています。製品タイプ別では、市場はチョコレート菓子、砂糖菓子、ガム、その他にセグメント化されています。価格カテゴリー別では、市場は大衆向けとプレミアムにセグメント化されています。原料別では、市場はカカオ・チョコレート派生物、植物性、無糖・低糖にセグメント化されています。流通チャネル別では、市場はスーパーマーケット・ハイパーマーケット、コンビニエンスストア、オンライン小売店、専門店、その他の流通チャネルにセグメント化されています。地理別では、市場はイギリス、ドイツ、フランス、イタリア、スペイン、スウェーデン、ベルギー、ポーランド、オランダ、ヨーロッパ残余にセグメント化されています。市場予測は価値(米ドル)で提供されます。

| チョコレート菓子 |

| 砂糖菓子 |

| ガム |

| その他 |

| 大衆向け |

| プレミアム |

| カカオ・チョコレート派生物 |

| 植物性 |

| 無糖・低糖 |

| スーパーマーケット・ハイパーマーケット |

| コンビニエンスストア |

| 専門店 |

| オンライン小売店 |

| その他の流通チャネル |

| イギリス |

| ドイツ |

| フランス |

| イタリア |

| スペイン |

| スウェーデン |

| ベルギー |

| ポーランド |

| オランダ |

| ヨーロッパ残余 |

| 製品タイプ | チョコレート菓子 |

| 砂糖菓子 | |

| ガム | |

| その他 | |

| 価格カテゴリー | 大衆向け |

| プレミアム | |

| 原料 | カカオ・チョコレート派生物 |

| 植物性 | |

| 無糖・低糖 | |

| 流通チャネル | スーパーマーケット・ハイパーマーケット |

| コンビニエンスストア | |

| 専門店 | |

| オンライン小売店 | |

| その他の流通チャネル | |

| 地理 | イギリス |

| ドイツ | |

| フランス | |

| イタリア | |

| スペイン | |

| スウェーデン | |

| ベルギー | |

| ポーランド | |

| オランダ | |

| ヨーロッパ残余 |

市場の定義

- ミルク&ホワイトチョコレート - ミルクチョコレートは、ミルク(粉乳、液体ミルク、または練乳のいずれかの形で)とココア固形物で作られた固体チョコレートです。ホワイトチョコレートは、ココアバターとミルクから作られ、ココア固形物を一切含まない。範囲には、通常のチョコレート、低糖、無糖バリエーションが含まれます

- トフィー&ヌガー - トフィーには、トフィーまたはトフィー様菓子のラベルで販売される硬い、噛み応えのある、小さなまたは一口サイズのキャンディが含まれます。ヌガーは、アーモンド、砂糖、卵白を基本成分とする噛み応えのある菓子で、ヨーロッパと中東諸国で起源を持ちます。

- シリアルバー - 朝食シリアルを圧縮してバー状にし、可食性接着剤の形で固定して構成されたスナック。範囲には、米、オーツ麦、トウモロコシなどのシリアルで作られ、結合シロップと混合されたスナックバーが含まれます。これらには、シリアルバー、シリアルトリートバー、グレインバーとラベル付けされた製品も含まれます。

- チューインガム - これは噛むための準備で、通常、香料付けされ甘味付けされたチクルまたはポリビニルアセテートなどの代替品で作られます。範囲に含まれるチューインガムのタイプは、砂糖チューインガムと無糖チューインガムです

- Milk and White Chocolate - Milk chocolates is a solid chocolate made with milk (in the form of either milk powder, liquid milk, or condensed milk) and cocoa solids. White chocolate is made from cocoa butter and milk and contains no cocoa solids whatsoever. The scope includes regular chocolates, low-sugar, and sugar-free variants

- Toffees & Nougats - Toffees include hard, chewy, and small or one-bite candies marketed with labels as toffee or toffee-like confectionery. Nougat is a chewy confection with almond, sugar, and egg white as a basic ingredient; and it originated in Europe and Middle East countries.

- Cereals Bars - A snack composed of breakfast cereal that has been compressed into a bar shape and is held together with a form of edible adhesive. The scope includes snack bars made with cereals such as rice, oats, corn, etc. mixed with a binding syrup. These also include products labeled as cereal bars, cereal treat bars, or grain bars.

- Chewing Gum - This is a preparation for chewing, usually made of flavored and sweetened chicle or such substitutes as polyvinyl acetate. The types of chewing gums included in the scope are sugar-chewing gums and sugar-free chewing gums

- key1 - ミルク・ホワイトチョコレート

- value1 - ミルクチョコレートは、ミルク(粉乳、液体ミルク、コンデンスミルクのいずれかの形)とカカオ固形分で作られた固体チョコレートです。ホワイトチョコレートは、カカオバターとミルクから作られ、カカオ固形分を全く含みません。この範囲には、通常のチョコレート、低糖、無糖バリアントが含まれます

- key2 - トフィー・ヌガー

- value2 - トフィーには、トフィーまたはトフィー様菓子としてラベル付けされた硬い、歯ごたえのある、小さいまたは一口サイズのキャンディが含まれます。ヌガーは、アーモンド、砂糖、卵白を基本成分とする歯ごたえのある菓子で、ヨーロッパと中東諸国が起源です。

- key3 - シリアルバー

- value3 - バー状に圧縮され、食用接着剤の形で結合された朝食シリアルで構成されるスナック。この範囲には、結合シロップと混合された米、オーツ、トウモロコシなどのシリアルで作られたスナックバーが含まれます。これらには、シリアルバー、シリアルトリートバー、またはグレインバーとラベル付けされた製品も含まれます。

- key4 - チューインガム

- value4 - これは咀嚼用の調合品で、通常は風味付けされ甘くされたチクルまたはポリビニルアセテートなどの代替品で作られます。範囲に含まれるチューインガムの種類は、砂糖チューインガムと無糖チューインガムです

| キーワード | 定義#テイギ# |

|---|---|

| ダークチョコレート | 暗黒チョコレートは、ミルクなしでココア固形物とココアバターを含むチョコレートの形態です。 |

| ホワイトチョコレート | ホワイトチョコレートは、通常30%前後またはそれ以上のミルク固形物の最高割合を含むチョコレートのタイプです。 |

| ミルクチョコレート | ミルクチョコレートは、低ココア固形物含有量と高砂糖含有量の暗黒チョコレートに乳製品を加えて作られます。 |

| ハードキャンディ | 砂糖とコーンシロップを結晶化させずに煮詰めて作ったキャンディ。 |

| トフィー | 砂糖をバターと一緒に煮詰めて作った硬くて噛みごたえのある、しばしば茶色い甘いもの。 |

| ヌガー | アーモンドやその他のナッツ、時には果物を含む噛みごたえのあるまたは脆いキャンディ。 |

| シリアルバー | シリアルバーは、バー状の食品で、シリアルと通常は乾燥果物やベリーを圧縮して作られ、ほとんどの場合グルコースシロップで結合されています。 |

| プロテインバー | プロテインバーは、炭水化物・脂肪に対してタンパク質の高い割合を含む栄養バーです。 |

| フルーツ&ナッツバー | これらはしばしばデーツをベースとし、他の乾燥果物やナッツの添加、場合によっては香料を含みます。 |

| 全米菓子協会 (NCA) | National Confectioners Associationは、チョコレート、キャンディ、ガム、ミント、そしてこれらの甘いものを作る企業を促進するアメリカの業界団体です。 |

| 現行適正製造規範 (CGMP) | 現在の適正製造基準は、関連機関が推奨するガイドラインに適合するものです。 |

| 非標準化食品 | 非標準化食品は、同一性の基準を持たないか、規定された基準からいかなる方法でも逸脱するものです。 |

| グリセミック指数 (GI) | グリセミック指数(GI)は、一定期間にわたってゆっくりまたは迅速に消化され血糖値を上昇させる程度に基づいて炭水化物含有食品をランク付けする方法です |

| 脱脂粉乳 | 脱脂粉乳は、噴霧乾燥により低温殺菌脱脂乳から水分を除去して得られます。 |

| フラバノール | フラバノールは、ココア、茶、リンゴ、その他多くの植物由来食品・飲料に見られる化合物群です。 |

| ホエイプロテインコンセントレート (WPC) | 乳清タンパク質濃縮物 - 低温殺菌乳清から十分な非タンパク質成分を除去して得られる物質で、完成乾燥製品が25%以上のタンパク質を含みます。 |

| 低比重リポタンパク質 (LDL) / 悪玉コレステロール | 低密度リポタンパク質 - 悪玉コレステロール |

| 高比重リポタンパク質 (HDL) / 善玉コレステロール | 高密度リポタンパク質 - 善玉コレステロール |

| ジブチルヒドロキシトルエン (BHT) | ブチル化ヒドロキシトルエンは、食品に保存料として添加される実験室製造化学物質です。 |

| カラギナン | カラギーナンは、食品・飲料を増粘、乳化、保存するために使用される添加物です。 |

| フリーフォーム (〜不使用) | グルテン、乳製品、砂糖などの特定原材料を含まない。 |

| ココアバター | ココア豆から得られる脂肪物質で、菓子製造に使用されます。 |

| パスティリー | 砂糖、卵、ミルクから作られるブラジルキャンディのタイプ。 |

| ドラジェ | 硬い砂糖シェルでコーティングされた小さな丸いキャンディ |

| 欧州チョコレート・ビスケット・製菓協会 (CHOPRABISCO) | ベルギーチョコレート、プラリネ、ビスケット、菓子業界のRoyal Belgian Association - ベルギーチョコレート業界を代表する業界団体。 |

| 欧州指令2000/13号 | 食品のラベル表示を規制する欧州連合指令 |

| カカオ規則 | ドイツで「チョコレート」とラベル表示できるものを定義する一連の規制であるドイツチョコレート条例。 |

| ベルギー連邦食品安全庁 (FASFC) | 食品チェーン安全のための連邦庁 |

| ペクチン | 果物や野菜から得られる天然物質。菓子でゲル様質感を作るために使用されます。 |

| 転化糖 | グルコースとフルクトースで構成される砂糖のタイプ。 |

| 乳化剤 | 混ざらない2つの液体を混合するのに役立つ物質。 |

| アントシアニン | 菓子の赤、紫、青色を担うフラボノイドのタイプ。 |

| 機能性食品 | 基本栄養を超えた追加の健康利益を提供するよう改質された食品。 |

| コーシャ認証 | この認証は、原材料、すべての機械を含む生産プロセス、食品サービスプロセスがユダヤ教食事法の基準に適合することを検証します |

| チコリ根エキス | チコリ根からの天然抽出物で、食物繊維、カルシウム、リン、葉酸の良い供給源です |

| 推奨1日摂取量 (RDD) | 推奨日用量 |

| グミ | しばしば果物で香料付けされたゼラチンベースの噛むキャンディ。 |

| ニュートラシューティカル | 健康利益があると主張される食品または栄養補助食品。 |

| エナジーバー | 炭水化物とカロリーが高く、外出先でのエネルギー提供を目的とするスナックバー。 |

| ベルギー食品安全機構 (BFSO) | 食品チェーンのためのベルギー食品安全機関。 |

| Dark Chocolate | Dark chocolate is a form of chocolate containing cocoa solids and cocoa butter without the milk. |

| White Chocolate | White chocolate is the type of chocolate containing the highest percentage of milk solids, typically around or over 30 percent. |

| Milk Chocolate | Milk chocolate is made from dark chocolate that has a low cocoa solid content and higher sugar content, plus a milk product. |

| Hard Candy | A candy made of sugar and corn syrup boiled without crystallizing. |

| Toffees | A hard, chewy, often brown sweet that is made from sugar boiled with butter. |

| Nougats | A chewy or brittle candy containing almonds or other nuts and sometimes fruit. |

| Cereal bar | A cereal bar is a bar-shaped food product, made by pressing cereals and usually dried fruit or berries, which are in most cases held together by glucose syrup. |

| Protein bar | Protein bars are nutrition bars that contain a high proportion of protein to carbohydrates/fats. |

| Fruit & Nut bar | These are often based on dates with other dried fruit and nut additions and, in some cases, flavorings. |

| NCA | The National Confectioners Association is an American trade organization that promotes chocolate, candy, gum and mints, and the companies that make these treats. |

| CGMP | Current good manufacturing practices are those conforming to the guidelines recommended by relevant agencies. |

| Unstandardized foods | Unstandardized foods are those that do not have a standard of identity or that deviate from a prescribed standard in any manner. |

| GI | The glycemic index (GI) is a way of ranking carbohydrate-containing foods based on how slowly or quickly they are digested and increase blood glucose levels over a period of time |

| Skimmed milk powder | Skimmed milk powder is obtained by removing water from pasteurized skim milk by spray-drying. |

| Flavanols | Flavanols are a group of compounds found in cocoa, tea, apples, and many other plant-based foods and beverages. |

| WPC | Whey protein concentrate- the substance obtained by the removal of sufficient nonprotein constituents from pasteurized whey so that the finished dry product contains greater than 25% protein. |

| LDL | Low density Lipoprotein- the bad cholesterol |

| HDL | High density Lipoprotein- the good cholesterol |

| BHT | butylated Hydroxytoluene is a lab-made chemical that is added to foods as a preservative. |

| Carrageenan | Carrageenan is an additive used to thicken, emulsify, and preserve foods and drinks. |

| Free form | Not containing certain ingredients, such as gluten, dairy, or sugar. |

| Cocoa butter | It is a fatty substance obtained from cocoa beans, used in the manufacture of confectionery. |

| Pastellies | A type of of Brazilian candy made from sugar, eggs, and milk. |

| Draggees | Small, round candies that are coated with a hard sugar shell |

| CHOPRABISCO | Royal Belgian Association of the chocolate, pralines, biscuit, and confectionery industry- A trade association that represents the Belgian chocolate industry. |

| European Directive 2000/13 | A European Union directive that regulates the labeling of food products |

| Kakao-Verordnung | The German chocolate ordinance, a set of regulations that define what can be labeled as "chocolate" in Germany. |

| FASFC | Federal Agency for the Safety of the Food Chain |

| Pectin | A natural substance that is derived from fruits and vegetables. It is used in confectionery to create a gel-like texture. |

| Invert sugars | A type of sugar that is made up of glucose and fructose. |

| Emulsifier | A substance that helps to mix to liquids that does not mix together. |

| Anthocyanins | A type of flavonoid that is responsible for the red, purple, and blue colors of confectionery. |

| Functional Foods | Foods that have been modified to provide additional health benefits beyond basic nutrition. |

| Kosher certificate | This certification verifies that the ingredients, production process including all machinery, and/or food-service process complies with the standards of Jewish dietary law |

| Chicory root extract | A natural extract from the chicory root that is a good source of fiber, calcium, phosphorous, and folate |

| RDD | Recommended daily dose |

| Gummies | A chewy gelatin-based candy that is often flavored with fruit. |

| Nutraceuticals | Food or dietary supplements that are claimed to have health benefits. |

| Energy bars | Snack bars that are high in carbohydrates and calories are designed to provide energy on the go. |

| BFSO | Belgian Food Safety Organization for the food chain. |

| key1 | ダークチョコレート |

| value1 | ダークチョコレートは、ミルクを含まずにカカオ固形分とカカオバターを含むチョコレートの形態です。 |

| key2 | ホワイトチョコレート |

| value2 | ホワイトチョコレートは、通常30%前後またはそれ以上のミルク固形分の最高比率を含むチョコレートの種類です。 |

| key3 | ミルクチョコレート |

| value3 | ミルクチョコレートは、低いカカオ固形分と高い糖分含有量に加えて、ミルク製品を含むダークチョコレートから作られます。 |

| key4 | ハードキャンディ |

| value4 | 結晶化させずに砂糖とコーンシロップを煮詰めて作られたキャンディ。 |

| key5 | トフィー |

| value5 | 砂糖をバターと一緒に煮詰めて作られた硬くて歯ごたえがあり、しばしば茶色の甘いもの。 |

| key6 | ヌガー |

| value6 | アーモンドまたはその他のナッツ、時には果物を含む歯ごたえのあるまたは脆いキャンディ。 |

| key7 | シリアルバー |

| value7 | シリアルバーは、通常乾燥果物やベリーと一緒にシリアルを圧縮して作られたバー状の食品製品で、ほとんどの場合グルコースシロップで結合されています。 |

| key8 | プロテインバー |

| value8 | プロテインバーは、炭水化物・脂肪に対して高い割合のタンパク質を含む栄養バーです。 |

| key9 | フルーツ・ナッツバー |

| value9 | これらはしばしば他の乾燥果物とナッツの添加物とともにデーツをベースとし、場合によっては香料を含みます。 |

| key10 | NCA |

| value10 | 全国菓子協会は、チョコレート、キャンディ、ガム、ミントを推進し、これらのお菓子を作る企業を支援するアメリカの業界団体です。 |

| key11 | CGMP |

| value11 | 現行適正製造基準は、関連機関が推奨するガイドラインに準拠したものです。 |

| key12 | 非標準化食品 |

| value12 | 非標準化食品は、同一性の標準を持たないか、いかなる方法でも規定された標準から逸脱するものです。 |

| key13 | GI |

| value13 | 血糖指数(GI)は、炭水化物含有食品が一定期間にわたってどのくらい遅くまたは速く消化され、血糖値を上昇させるかに基づいて炭水化物含有食品をランク付けする方法です |

| key14 | 脱脂粉乳 |

| value14 | 脱脂粉乳は、殺菌されたスキムミルクからスプレー乾燥によって水分を除去することで得られます。 |

| key15 | フラバノール |

| value15 | フラバノールは、カカオ、茶、りんご、その他の多くの植物性食品や飲料に見つかる化合物のグループです。 |

| key16 | WPC |

| value16 | ホエイプロテイン濃縮物 - 殺菌されたホエイから十分な非タンパク質成分を除去することによって得られる物質で、完成した乾燥製品は25%以上のタンパク質を含みます。 |

| key17 | LDL |

| value17 | 低密度リポタンパク質 - 悪玉コレステロール |

| key18 | HDL |

| value18 | 高密度リポタンパク質 - 善玉コレステロール |

| key19 | BHT |

| value19 | ブチル化ヒドロキシトルエンは、食品に保存料として添加される実験室製の化学物質です。 |

| key20 | カラギーナン |

| value20 | カラギーナンは、食品や飲料の濃縮、乳化、保存に使用される添加物です。 |

| key21 | フリーフォーム |

| value21 | グルテン、乳製品、糖などの特定の成分を含まない。 |

| key22 | カカオバター |

| value22 | 菓子の製造に使用される、カカオ豆から得られる脂肪質の物質です。 |

| key23 | パステリーズ |

| value23 | 砂糖、卵、牛乳から作られるブラジルのキャンディの一種。 |

| key24 | ドラジェ |

| value24 | 硬い砂糖の殻でコーティングされた小さくて丸いキャンディ |

| key25 | CHOPRABISCO |

| value25 | ベルギー王室チョコレート、プラリネ、ビスケット、菓子産業協会 - ベルギーチョコレート産業を代表する業界団体。 |

| key26 | ヨーロッパ指令2000/13 |

| value26 | 食品の表示を規制する欧州連合の指令 |

| key27 | Kakao-Verordnung |

| value27 | ドイツチョコレート条例、ドイツで何を「チョコレート」と表示できるかを定義する一連の規制。 |

| key28 | FASFC |

| value28 | 食品チェーン安全連邦機関 |

| key29 | ペクチン |

| value29 | 果物や野菜から派生する天然物質。菓子でゲル状の食感を作るために使用されます。 |

| key30 | 転化糖 |

| value30 | グルコースとフルクトースで構成される糖の一種。 |

| key31 | 乳化剤 |

| value31 | 一緒に混ざらない2つの液体の混合を助ける物質。 |

| key32 | アントシアニン |

| value32 | 菓子の赤、紫、青色の原因となるフラボノイドの一種。 |

| key33 | 機能性食品 |

| value33 | 基本的な栄養を超えた追加の健康上の利益を提供するように変更された食品。 |

| key34 | コーシャ認証 |

| value34 | この認証は、成分、すべての機械を含む生産プロセス、および/または食品サービスプロセスがユダヤ教食事法の基準に準拠していることを確認します |

| key35 | チコリ根エキス |

| value35 | 繊維、カルシウム、リン、葉酸の良い供給源であるチコリ根からの天然エキス |

| key36 | RDD |

| value36 | 推奨日用量 |

| key37 | グミ |

| value37 | しばしば果物で風味付けされた歯ごたえのあるゼラチンベースのキャンディ。 |

| key38 | 機能性食品 |

| value38 | 健康上の利益があると主張される食品または栄養補助食品。 |

| key39 | エネルギーバー |

| value39 | 炭水化物とカロリーが高く、外出先でエネルギーを提供するように設計されたスナックバー。 |

| key40 | BFSO |

| value40 | 食品チェーンのためのベルギー食品安全機関。 |

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従います。

- ステップ1:主要変数の特定 堅牢な予測方法論を構築するため、ステップ1で識別された変数と要因は、利用可能な歴史市場数値に対してテストされます。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築されます。

- ステップ2:市場モデルの構築 予測年の市場規模推定は名目条件で行われます。インフレは価格設定の一部ではなく、平均販売価格(ASP)は各国の予測期間を通じて一定に保たれます。

- ステップ3:検証と最終化 この重要なステップでは、すべての市場数値、変数、アナリストの判断は、調査対象市場の一次調査専門家の広範なネットワークを通じて検証されます。回答者は、調査対象市場の全体像を生成するため、レベルと機能全体で選択されます。

- ステップ4:調査成果物 シンジケートレポート、カスタムコンサルティング業務、データベース・サブスクリプションプラットフォーム

- Step-1 [object Object]

- Step-2 [object Object]

- Step-3 [object Object]

- Step-4 [object Object]

- key1 ステップ1

- value1 [object Object]

- key2 \\\ステップ2

- value2 [object Object]

- key3 \\\ステップ3

- value3 [object Object]

- key4 \\\ステップ4

- value4 [object Object]