Taille du marché des régimes vétérinaires pour animaux de compagnie aux États-Unis

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 12.57 Milliards de dollars | |

| Taille du Marché (2029) | 17.92 Milliards de dollars | |

| Plus grande part par animaux de compagnie | Chiens | |

| CAGR (2024 - 2029) | 10.46 % | |

| La croissance la plus rapide par animaux de compagnie | Chiens | |

| Concentration du Marché | Moyen | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des régimes vétérinaires pour animaux de compagnie aux États-Unis

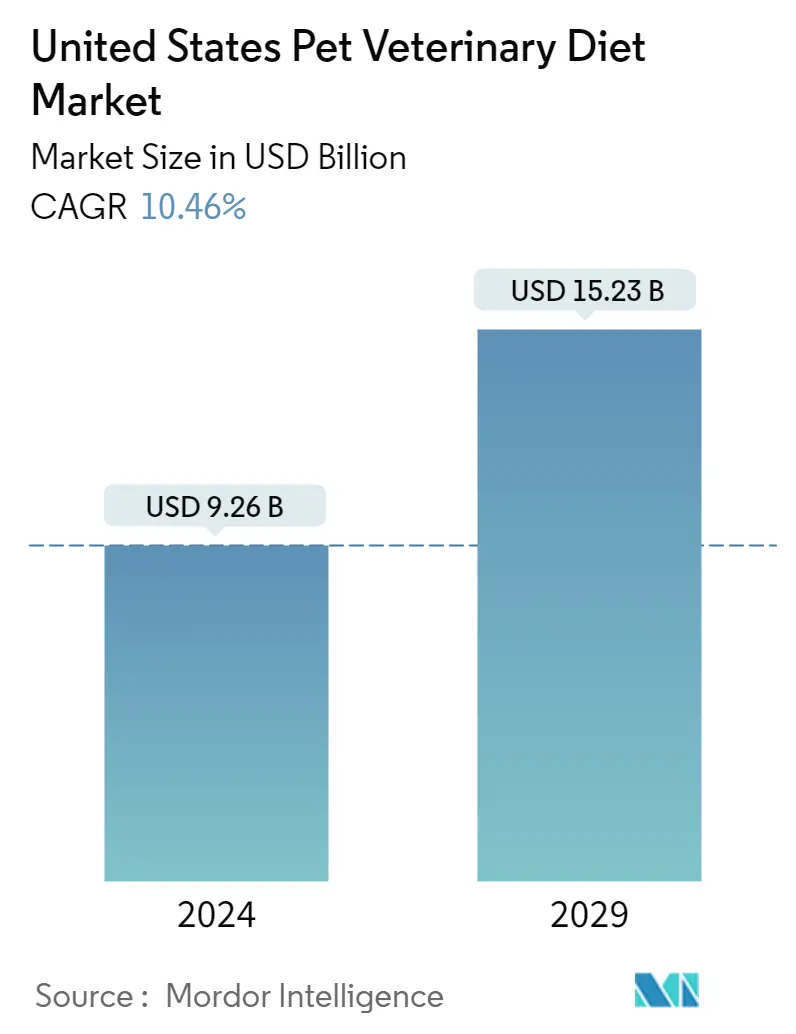

La taille du marché américain des régimes vétérinaires pour animaux de compagnie est estimée à 9,26 milliards de dollars en 2024 et devrait atteindre 15,23 milliards de dollars dici 2029, avec une croissance de 10,46 % au cours de la période de prévision (2024-2029).

Le marché des régimes vétérinaires pour chiens connaît la croissance la plus rapide en raison de l'attention accrue des propriétaires d'animaux à la santé de leurs animaux.

- Le marché des régimes vétérinaires pour animaux de compagnie aux États-Unis est le plus important dAmérique du Nord, représentant environ 89,3 % de la valeur marchande en 2022. Cette domination peut être attribuée au nombre élevé danimaux de compagnie dans le pays, représentant environ 69,2 %. Le marché des régimes vétérinaires pour chiens et chats connaît une croissance constante, stimulé par une prise de conscience croissante de la santé des animaux de compagnie et par la nécessité de régimes alimentaires spécialisés pour répondre à des problèmes de santé spécifiques.

- Le marché des régimes vétérinaires pour animaux de compagnie aux États-Unis est dominé par les chiens, qui détenaient la plus grande part de marché d'environ 55,3 % en 2022. Cela était principalement dû à la grande population de chiens, qui a atteint environ 92,4 millions en 2022. Les chiens ont généralement besoin de soins spécialisés. régimes alimentaires pour gérer des problèmes de santé tels que lobésité, le diabète et les problèmes articulaires. Le segment des chiens du marché de lalimentation vétérinaire devrait enregistrer un TCAC de 12,8 % au cours de la période de prévision. Il devrait sagir du segment qui connaît la croissance la plus rapide, alimenté par la tendance croissante à lhumanisation et à la premiumisation des animaux de compagnie dans le pays.

- Le segment des chats du marché des régimes vétérinaires est le deuxième en importance, représentant 28,4 % de la valeur marchande en 2022. Les problèmes de santé courants pour lesquels les chats nécessitent un régime spécialisé comprennent les maladies rénales, les problèmes des voies urinaires et le diabète. Le segment des chats devrait enregistrer un TCAC de 9,3 % au cours de la période de prévision.

- Dautres animaux de compagnie, tels que les oiseaux, les petits mammifères et les reptiles, disposent également de régimes vétérinaires spécialisés, mais ils détiennent une part de marché inférieure à celle des chiens et des chats. Alors que les propriétaires danimaux continuent de se concentrer sur la santé de leurs animaux, la demande de régimes alimentaires spécialisés devrait augmenter, stimulant le marché au cours de la période de prévision.

Tendances du marché des régimes vétérinaires pour animaux de compagnie aux États-Unis

- L'évolution de l'écosystème des animaux de compagnie et la disponibilité croissante de canaux d'acquisition pour l'adoption de chiens stimulent le marché canin dans le pays.

- Des facteurs tels que les caractéristiques exotiques et uniques et le fait qu'ils soient idéaux pour les petits espaces de vie rendent les autres animaux de compagnie populaires.

Aperçu de l'industrie des régimes vétérinaires pour animaux de compagnie aux États-Unis

Le marché américain des régimes vétérinaires pour animaux de compagnie est modérément consolidé, les cinq principales entreprises occupant 43,28 %. Les principaux acteurs de ce marché sont Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), General Mills Inc., Mars Incorporated, Nestlé (Purina) et Schell Kampeter Inc. (Diamond Pet Foods) (triés par ordre alphabétique).

Leaders du marché des régimes vétérinaires pour animaux de compagnie aux États-Unis

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

General Mills Inc.

Mars Incorporated

Nestle (Purina)

Schell & Kampeter Inc. (Diamond Pet Foods)

Other important companies include ADM, Alltech, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), PLB International, Virbac.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des régimes vétérinaires pour animaux de compagnie aux États-Unis

- Mars 2023 Hill's Pet Nutrition, filiale de soins pour animaux de compagnie de Colgate-Palmolive Company, a lancé sa nouvelle gamme de régimes sur ordonnance pour soutenir les animaux diagnostiqués avec un cancer. Cette ligne de prescription, Diet ONC Care, propose des formules complètes et équilibrées sous forme sèche et humide pour chats et chiens.

- Janvier 2023 Purina Pro Plan Veterinary Diets, une marque de Nestlé Purina PetCare, s'est associée à l'American Veterinary Medical Foundation (AVMF) pour aider à étendre le programme AVMF Reaching Every Animal with Charitable Care (REACH). Ce programme offre des subventions aux vétérinaires qui fournissent un traitement immédiat aux animaux dont les propriétaires connaissent des difficultés financières. Cette stratégie permet d'augmenter les ventes de régimes vétérinaires.

- Janvier 2023 Royal Canin, filiale de Mars Incorporated, lance sa nouvelle gamme d'aliments pour chiens, SKINTOPIC, qui peut aider à gérer la dermatite atopique canine.

Rapport sur le marché des régimes vétérinaires pour animaux de compagnie aux États-Unis – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Population d’animaux de compagnie

- 4.1.1 Chats

- 4.1.2 Chiens

- 4.1.3 Autres animaux de compagnie

- 4.2 Dépenses pour animaux de compagnie

- 4.3 Cadre réglementaire

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Sous-produit

- 5.1.1 Diabète

- 5.1.2 Sensibilité digestive

- 5.1.3 Régimes de soins bucco-dentaires

- 5.1.4 Rénal

- 5.1.5 Maladie des voies urinaires

- 5.1.6 Autres régimes vétérinaires

- 5.2 Animaux domestiques

- 5.2.1 Chats

- 5.2.2 Chiens

- 5.2.3 Autres animaux de compagnie

- 5.3 Canal de distribution

- 5.3.1 Dépanneurs

- 5.3.2 Chaîne en ligne

- 5.3.3 Magasins spécialisés

- 5.3.4 Supermarchés/Hypermarchés

- 5.3.5 Autres chaînes

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d'entreprise

- 6.4.1 ADM

- 6.4.2 Alltech

- 6.4.3 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.4 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.5 General Mills Inc.

- 6.4.6 Mars Incorporated

- 6.4.7 Nestle (Purina)

- 6.4.8 PLB International

- 6.4.9 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.10 Virbac

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'ALIMENTATION POUR ANIMAUX DE COMPAGNIE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des régimes vétérinaires pour animaux de compagnie aux États-Unis

Le diabète, la sensibilité digestive, les régimes de soins bucco-dentaires, les maladies rénales et les maladies des voies urinaires sont couverts en tant que segments par sous-produit. Les chats et les chiens sont couverts en tant que segments par les animaux de compagnie. Les dépanneurs, le canal en ligne, les magasins spécialisés, les supermarchés/hypermarchés sont couverts en tant que segments par canal de distribution.

- Le marché des régimes vétérinaires pour animaux de compagnie aux États-Unis est le plus important dAmérique du Nord, représentant environ 89,3 % de la valeur marchande en 2022. Cette domination peut être attribuée au nombre élevé danimaux de compagnie dans le pays, représentant environ 69,2 %. Le marché des régimes vétérinaires pour chiens et chats connaît une croissance constante, stimulé par une prise de conscience croissante de la santé des animaux de compagnie et par la nécessité de régimes alimentaires spécialisés pour répondre à des problèmes de santé spécifiques.

- Le marché des régimes vétérinaires pour animaux de compagnie aux États-Unis est dominé par les chiens, qui détenaient la plus grande part de marché d'environ 55,3 % en 2022. Cela était principalement dû à la grande population de chiens, qui a atteint environ 92,4 millions en 2022. Les chiens ont généralement besoin de soins spécialisés. régimes alimentaires pour gérer des problèmes de santé tels que lobésité, le diabète et les problèmes articulaires. Le segment des chiens du marché de lalimentation vétérinaire devrait enregistrer un TCAC de 12,8 % au cours de la période de prévision. Il devrait sagir du segment qui connaît la croissance la plus rapide, alimenté par la tendance croissante à lhumanisation et à la premiumisation des animaux de compagnie dans le pays.

- Le segment des chats du marché des régimes vétérinaires est le deuxième en importance, représentant 28,4 % de la valeur marchande en 2022. Les problèmes de santé courants pour lesquels les chats nécessitent un régime spécialisé comprennent les maladies rénales, les problèmes des voies urinaires et le diabète. Le segment des chats devrait enregistrer un TCAC de 9,3 % au cours de la période de prévision.

- Dautres animaux de compagnie, tels que les oiseaux, les petits mammifères et les reptiles, disposent également de régimes vétérinaires spécialisés, mais ils détiennent une part de marché inférieure à celle des chiens et des chats. Alors que les propriétaires danimaux continuent de se concentrer sur la santé de leurs animaux, la demande de régimes alimentaires spécialisés devrait augmenter, stimulant le marché au cours de la période de prévision.

| Diabète |

| Sensibilité digestive |

| Régimes de soins bucco-dentaires |

| Rénal |

| Maladie des voies urinaires |

| Autres régimes vétérinaires |

| Chats |

| Chiens |

| Autres animaux de compagnie |

| Dépanneurs |

| Chaîne en ligne |

| Magasins spécialisés |

| Supermarchés/Hypermarchés |

| Autres chaînes |

| Sous-produit | Diabète |

| Sensibilité digestive | |

| Régimes de soins bucco-dentaires | |

| Rénal | |

| Maladie des voies urinaires | |

| Autres régimes vétérinaires | |

| Animaux domestiques | Chats |

| Chiens | |

| Autres animaux de compagnie | |

| Canal de distribution | Dépanneurs |

| Chaîne en ligne | |

| Magasins spécialisés | |

| Supermarchés/Hypermarchés | |

| Autres chaînes |

Définition du marché

- LES FONCTIONS - Les aliments pour animaux de compagnie sont généralement destinés à fournir une nutrition complète et équilibrée à l'animal, mais sont principalement utilisés comme produits fonctionnels. Le champ dapplication inclut les aliments et suppléments consommés par les animaux de compagnie, y compris les régimes vétérinaires. Les suppléments/produits nutraceutiques directement fournis aux animaux de compagnie sont pris en compte dans le champ d'application.

- REVENDEURS - Les entreprises engagées dans la revente d'aliments pour animaux de compagnie sans valeur ajoutée ont été exclues du champ d'application du marché, afin d'éviter une double comptabilisation.

- CONSOMMATEURS FINAUX - Les propriétaires danimaux de compagnie sont considérés comme les consommateurs finaux du marché étudié.

- CANAUX DE DISTRIBUTION - Les supermarchés/hypermarchés, les magasins spécialisés, les magasins de proximité, les canaux en ligne et autres canaux sont pris en compte dans le champ d'application. Les magasins qui proposent exclusivement des produits de base et personnalisés liés aux animaux de compagnie sont considérés comme faisant partie des magasins spécialisés.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 IDENTIFIER LES VARIABLES CLÉS : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement