Taille du marché canadien des aliments pour animaux de compagnie

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 5.67 Milliards de dollars | |

| Taille du Marché (2029) | 7.41 Milliards de dollars | |

| Plus grande part par animaux de compagnie | Chiens | |

| CAGR (2024 - 2029) | 4.47 % | |

| La croissance la plus rapide par animaux de compagnie | Chiens | |

| Concentration du Marché | Moyen | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché canadien des aliments pour animaux de compagnie

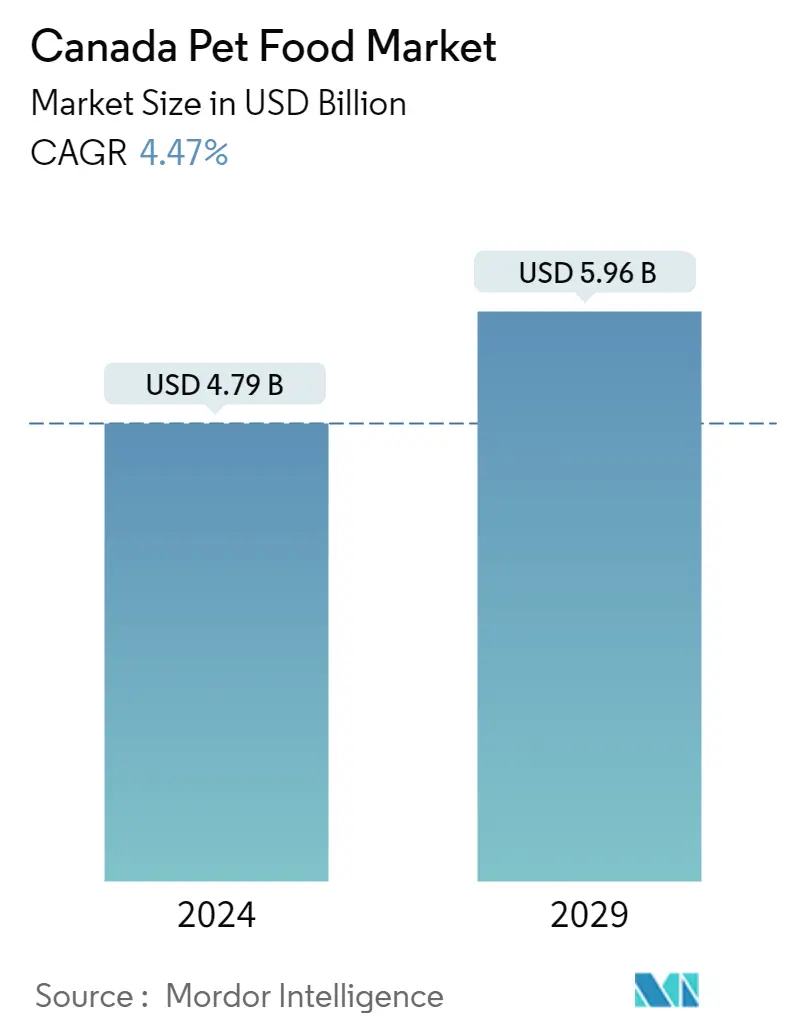

La taille du marché canadien des aliments pour animaux de compagnie est estimée à 4,79 milliards USD en 2024 et devrait atteindre 5,96 milliards USD dici 2029, avec une croissance de 4,47 % au cours de la période de prévision (2024-2029).

Ladoption croissante danimaux de compagnie et la demande daliments de qualité supérieure stimulent le marché des aliments pour animaux de compagnie dans le pays.

- Au Canada, la possession d'animaux de compagnie est très courante, avec un pourcentage important de ménages possédant des animaux de compagnie. En 2020, 38,0 % des ménages possédaient des chats et 35,0 % possédaient des chiens. En raison de cette tendance, l'industrie des animaux de compagnie au Canada connaît une tendance continue à la hausse, avec un marché en constante expansion.

- Bien que les chiens de compagnie soient moins nombreux que les chats au Canada, ils dominent le marché des aliments pour animaux de compagnie, évalué à 1,67 milliard de dollars en 2022. Cela est dû à leur consommation d'aliments commerciaux plus élevée que celle des chats. Alors que la population d'animaux de compagnie augmente régulièrement et que les propriétaires d'animaux de compagnie s'intéressent de plus en plus aux produits pour animaux de qualité supérieure tels que les aliments pour chiens sans céréales et végétaliens, le marché des aliments pour chiens devrait connaître la croissance la plus rapide, enregistrant un TCAC de 5,5 % au cours de la période de prévision..

- Les chats représentaient environ 36,7 % du marché des aliments pour animaux de compagnie en 2022, en raison de leur importante population dans le pays, qui représentait environ 26,3 % de la population d'animaux de compagnie la même année. Le marché des aliments pour chats devrait enregistrer un TCAC de 4,0 % au cours de la période de prévision en raison de laugmentation de la population féline. La durée de vie moyenne dun chat est denviron 20 ans, ce qui aura également un impact à long terme sur le marché.

- Bien que d'autres animaux de compagnie, notamment les oiseaux, les poissons et les rongeurs, représentaient 44,5 % de la population d'animaux de compagnie au Canada, ils représentaient 26,2 % du marché en 2022. Cela pourrait être attribué au fait que ces animaux de compagnie sont généralement petits et nécessitent donc quantités de nourriture relativement faibles.

- Laugmentation du nombre de propriétaires danimaux de compagnie pendant la pandémie et la durée de vie moyenne des chiens et des chats, qui est denviron 8 à 10 ans, devraient avoir un impact à long terme sur le marché des aliments pour animaux de compagnie. De plus, laugmentation continue du nombre de propriétaires danimaux de compagnie devrait stimuler le marché au cours de la période de prévision.

Tendances du marché canadien des aliments pour animaux de compagnie

- Les personnes recherchant de la compagnie ont stimulé l'adoption de chiens, et on estime que cette tendance continue d'augmenter.

- Les animaux nécessitant peu d'entretien et les autres animaux occupant un espace limité ont augmenté l'adoption d'autres animaux de compagnie

Aperçu de l'industrie canadienne des aliments pour animaux de compagnie

Le marché canadien des aliments pour animaux de compagnie est modérément consolidé, les cinq plus grandes entreprises occupant 55,89 %. Les principaux acteurs de ce marché sont Colgate-Palmolive Company (Hill's Pet Nutrition Inc.), General Mills Inc., Mars Incorporated, Nestlé (Purina) et Schell Kampeter Inc. (Diamond Pet Foods) (triés par ordre alphabétique).

Leaders du marché canadien des aliments pour animaux de compagnie

Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

General Mills Inc.

Mars Incorporated

Nestle (Purina)

Schell & Kampeter Inc. (Diamond Pet Foods)

Other important companies include ADM, Clearlake Capital Group, L.P. (Wellness Pet Company Inc.), PLB International, Sunshine Mills Inc., Virbac.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché canadien des aliments pour animaux de compagnie

- Juillet 2023 Hill's Pet Nutrition présente ses nouveaux produits à base de goberge et de protéines d'insectes certifiés MSC (Marine Stewardship Council) pour les animaux à l'estomac et aux lignes cutanées sensibles. Ils contiennent des vitamines, des acides gras oméga-3 et des antioxydants.

- Juin 2023 Mars Incorporated lance sa marque premium pour chats SHEBA au Canada, offrant aux parents de chats des formules humides via sa gamme SHEBA BISTRO.

- Mai 2023 Nestlé Purina lance de nouvelles friandises pour chats sous la marque Friskies Friskies Playfuls - Treats. Ces friandises sont de forme ronde et sont disponibles en saveurs poulet et foie et saumon et crevettes pour chats adultes.

Rapport sur le marché canadien des aliments pour animaux de compagnie - Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Population d’animaux de compagnie

- 4.1.1 Chats

- 4.1.2 Chiens

- 4.1.3 Autres animaux de compagnie

- 4.2 Dépenses pour animaux de compagnie

- 4.3 Cadre réglementaire

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Produit alimentaire pour animaux de compagnie

- 5.1.1 Nourriture

- 5.1.1.1 Par sous-produit

- 5.1.1.1.1 Nourriture sèche pour animaux de compagnie

- 5.1.1.1.1.1 Par nourriture sous-sèche pour animaux de compagnie

- 5.1.1.1.1.1.1 Croquettes

- 5.1.1.1.1.1.2 Autres aliments secs pour animaux de compagnie

- 5.1.1.1.2 Nourriture humide pour animaux de compagnie

- 5.1.2 Nutraceutiques/suppléments pour animaux de compagnie

- 5.1.2.1 Par sous-produit

- 5.1.2.1.1 Bioactifs du lait

- 5.1.2.1.2 Les acides gras omega-3

- 5.1.2.1.3 Probiotiques

- 5.1.2.1.4 Protéines et Peptides

- 5.1.2.1.5 Vitamines et mineraux

- 5.1.2.1.6 Autres nutraceutiques

- 5.1.3 Friandises pour animaux de compagnie

- 5.1.3.1 Par sous-produit

- 5.1.3.1.1 Friandises croquantes

- 5.1.3.1.2 Gâteries dentaires

- 5.1.3.1.3 Friandises lyophilisées et séchées

- 5.1.3.1.4 Friandises douces et moelleuses

- 5.1.3.1.5 Autres friandises

- 5.1.4 Régimes vétérinaires pour animaux de compagnie

- 5.1.4.1 Par sous-produit

- 5.1.4.1.1 Diabète

- 5.1.4.1.2 Sensibilité digestive

- 5.1.4.1.3 Régimes de soins bucco-dentaires

- 5.1.4.1.4 Rénal

- 5.1.4.1.5 Maladie des voies urinaires

- 5.1.4.1.6 Autres régimes vétérinaires

- 5.2 Animaux domestiques

- 5.2.1 Chats

- 5.2.2 Chiens

- 5.2.3 Autres animaux de compagnie

- 5.3 Canal de distribution

- 5.3.1 Dépanneurs

- 5.3.2 Chaîne en ligne

- 5.3.3 Magasins spécialisés

- 5.3.4 Supermarchés/Hypermarchés

- 5.3.5 Autres chaînes

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d'entreprise

- 6.4.1 ADM

- 6.4.2 Clearlake Capital Group, L.P. (Wellness Pet Company Inc.)

- 6.4.3 Colgate-Palmolive Company (Hill's Pet Nutrition Inc.)

- 6.4.4 General Mills Inc.

- 6.4.5 Mars Incorporated

- 6.4.6 Nestle (Purina)

- 6.4.7 PLB International

- 6.4.8 Schell & Kampeter Inc. (Diamond Pet Foods)

- 6.4.9 Sunshine Mills Inc.

- 6.4.10 Virbac

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'ALIMENTATION POUR ANIMAUX DE COMPAGNIE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie canadienne des aliments pour animaux de compagnie

Les aliments, les nutraceutiques/suppléments pour animaux de compagnie, les friandises pour animaux de compagnie et les régimes vétérinaires pour animaux de compagnie sont couverts en tant que segments par produit alimentaire pour animaux de compagnie. Les chats et les chiens sont couverts en tant que segments par les animaux de compagnie. Les dépanneurs, le canal en ligne, les magasins spécialisés, les supermarchés/hypermarchés sont couverts en tant que segments par canal de distribution.

- Au Canada, la possession d'animaux de compagnie est très courante, avec un pourcentage important de ménages possédant des animaux de compagnie. En 2020, 38,0 % des ménages possédaient des chats et 35,0 % possédaient des chiens. En raison de cette tendance, l'industrie des animaux de compagnie au Canada connaît une tendance continue à la hausse, avec un marché en constante expansion.

- Bien que les chiens de compagnie soient moins nombreux que les chats au Canada, ils dominent le marché des aliments pour animaux de compagnie, évalué à 1,67 milliard de dollars en 2022. Cela est dû à leur consommation d'aliments commerciaux plus élevée que celle des chats. Alors que la population d'animaux de compagnie augmente régulièrement et que les propriétaires d'animaux de compagnie s'intéressent de plus en plus aux produits pour animaux de qualité supérieure tels que les aliments pour chiens sans céréales et végétaliens, le marché des aliments pour chiens devrait connaître la croissance la plus rapide, enregistrant un TCAC de 5,5 % au cours de la période de prévision..

- Les chats représentaient environ 36,7 % du marché des aliments pour animaux de compagnie en 2022, en raison de leur importante population dans le pays, qui représentait environ 26,3 % de la population d'animaux de compagnie la même année. Le marché des aliments pour chats devrait enregistrer un TCAC de 4,0 % au cours de la période de prévision en raison de laugmentation de la population féline. La durée de vie moyenne dun chat est denviron 20 ans, ce qui aura également un impact à long terme sur le marché.

- Bien que d'autres animaux de compagnie, notamment les oiseaux, les poissons et les rongeurs, représentaient 44,5 % de la population d'animaux de compagnie au Canada, ils représentaient 26,2 % du marché en 2022. Cela pourrait être attribué au fait que ces animaux de compagnie sont généralement petits et nécessitent donc quantités de nourriture relativement faibles.

- Laugmentation du nombre de propriétaires danimaux de compagnie pendant la pandémie et la durée de vie moyenne des chiens et des chats, qui est denviron 8 à 10 ans, devraient avoir un impact à long terme sur le marché des aliments pour animaux de compagnie. De plus, laugmentation continue du nombre de propriétaires danimaux de compagnie devrait stimuler le marché au cours de la période de prévision.

| Nourriture | Par sous-produit | Nourriture sèche pour animaux de compagnie | Par nourriture sous-sèche pour animaux de compagnie | Croquettes |

| Autres aliments secs pour animaux de compagnie | ||||

| Nourriture humide pour animaux de compagnie | ||||

| Nutraceutiques/suppléments pour animaux de compagnie | Par sous-produit | Bioactifs du lait | ||

| Les acides gras omega-3 | ||||

| Probiotiques | ||||

| Protéines et Peptides | ||||

| Vitamines et mineraux | ||||

| Autres nutraceutiques | ||||

| Friandises pour animaux de compagnie | Par sous-produit | Friandises croquantes | ||

| Gâteries dentaires | ||||

| Friandises lyophilisées et séchées | ||||

| Friandises douces et moelleuses | ||||

| Autres friandises | ||||

| Régimes vétérinaires pour animaux de compagnie | Par sous-produit | Diabète | ||

| Sensibilité digestive | ||||

| Régimes de soins bucco-dentaires | ||||

| Rénal | ||||

| Maladie des voies urinaires | ||||

| Autres régimes vétérinaires |

| Chats |

| Chiens |

| Autres animaux de compagnie |

| Dépanneurs |

| Chaîne en ligne |

| Magasins spécialisés |

| Supermarchés/Hypermarchés |

| Autres chaînes |

| Produit alimentaire pour animaux de compagnie | Nourriture | Par sous-produit | Nourriture sèche pour animaux de compagnie | Par nourriture sous-sèche pour animaux de compagnie | Croquettes |

| Autres aliments secs pour animaux de compagnie | |||||

| Nourriture humide pour animaux de compagnie | |||||

| Nutraceutiques/suppléments pour animaux de compagnie | Par sous-produit | Bioactifs du lait | |||

| Les acides gras omega-3 | |||||

| Probiotiques | |||||

| Protéines et Peptides | |||||

| Vitamines et mineraux | |||||

| Autres nutraceutiques | |||||

| Friandises pour animaux de compagnie | Par sous-produit | Friandises croquantes | |||

| Gâteries dentaires | |||||

| Friandises lyophilisées et séchées | |||||

| Friandises douces et moelleuses | |||||

| Autres friandises | |||||

| Régimes vétérinaires pour animaux de compagnie | Par sous-produit | Diabète | |||

| Sensibilité digestive | |||||

| Régimes de soins bucco-dentaires | |||||

| Rénal | |||||

| Maladie des voies urinaires | |||||

| Autres régimes vétérinaires | |||||

| Animaux domestiques | Chats | ||||

| Chiens | |||||

| Autres animaux de compagnie | |||||

| Canal de distribution | Dépanneurs | ||||

| Chaîne en ligne | |||||

| Magasins spécialisés | |||||

| Supermarchés/Hypermarchés | |||||

| Autres chaînes | |||||

Définition du marché

- LES FONCTIONS - Les aliments pour animaux de compagnie sont généralement destinés à fournir une nutrition complète et équilibrée à l'animal, mais sont principalement utilisés comme produits fonctionnels. Le champ dapplication inclut les aliments et suppléments consommés par les animaux de compagnie, y compris les régimes vétérinaires. Les suppléments/produits nutraceutiques directement fournis aux animaux de compagnie sont pris en compte dans le champ d'application.

- REVENDEURS - Les entreprises engagées dans la revente d'aliments pour animaux de compagnie sans valeur ajoutée ont été exclues du champ d'application du marché, afin d'éviter une double comptabilisation.

- CONSOMMATEURS FINAUX - Les propriétaires danimaux de compagnie sont considérés comme les consommateurs finaux du marché étudié.

- CANAUX DE DISTRIBUTION - Les supermarchés/hypermarchés, les magasins spécialisés, les magasins de proximité, les canaux en ligne et autres canaux sont pris en compte dans le champ d'application. Les magasins qui proposent exclusivement des produits de base et personnalisés liés aux animaux de compagnie sont considérés comme faisant partie des magasins spécialisés.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 IDENTIFIER LES VARIABLES CLÉS : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement