Taille du marché des protéines au Royaume-Uni

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 661.25 Millions de dollars américains | |

| Taille du Marché (2029) | 858.39 Millions de dollars américains | |

| Plus grande part par utilisateur final | Aliments et boissons | |

| CAGR (2024 - 2029) | 5.11 % | |

| Croissance la plus rapide par utilisateur final | Suppléments | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des protéines au Royaume-Uni

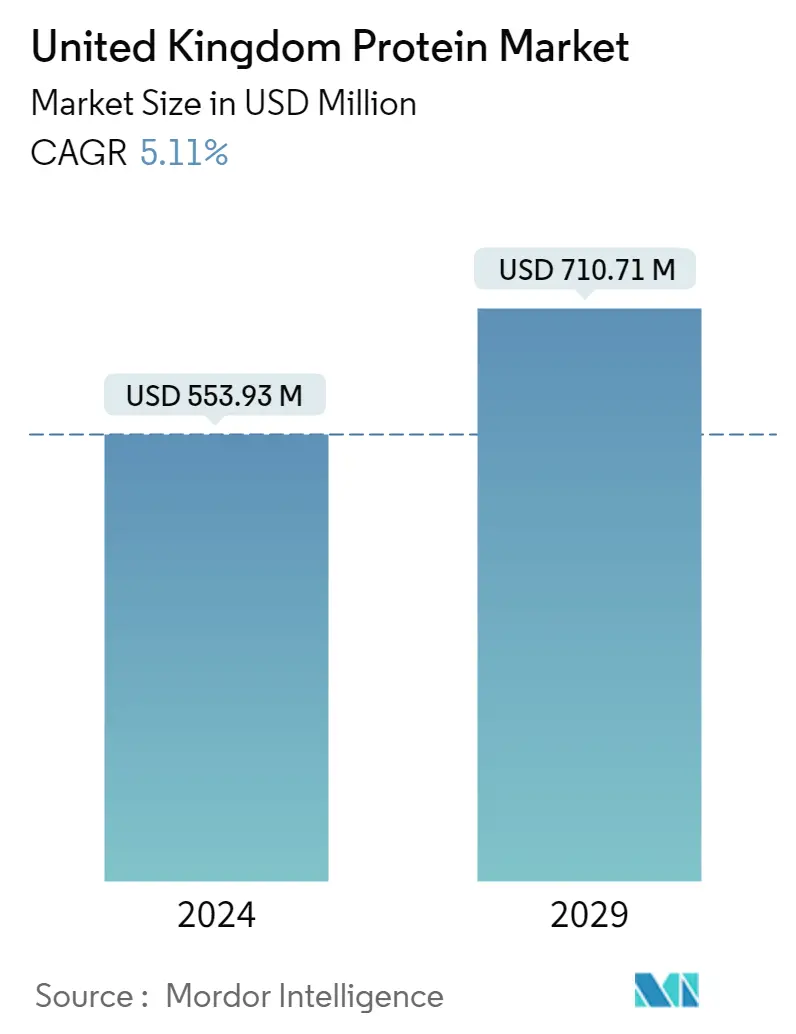

La taille du marché des protéines au Royaume-Uni est estimée à 553,93 millions de dollars en 2024 et devrait atteindre 710,71 millions de dollars dici 2029, avec un TCAC de 5,11 % au cours de la période de prévision (2024-2029).

Lindulgence émergente envers les produits axés sur la santé et la sensibilisation du public aux protéines ont un impact sur la croissance.

- Par application, en 2022, lindustrie agroalimentaire était le principal secteur dapplication des protéines dans la région, suivi par le secteur de lalimentation animale. Dans la catégorie FB, le segment viandes/substituts de viande représentait la part majeure en volume de 32,40 %, suivi du segment produits laitiers et substituts laitiers, avec 27,9 % en part de volume en 2022. Le Royaume-Uni est le premier marché pour la viande et les substituts laitiers. produits laitiers alternatifs. Le marché lance continuellement des sources saines de protéines dérivées de plantes, dalgues, de cultures de cellules non animales, de fermentation ou de viande cultivée, qui offrent une alternative aux sources de protéines plus traditionnelles.

- Le segment des aliments pour animaux occupait la deuxième plus grande part du marché, soit 35,5 % en volume en 2020, ce qui devrait stimuler le marché avec une valeur nominale de TCAC de 2,65 % au cours de la période de prévision. Lun des principaux facteurs qui alimentent lexpansion du marché est la sensibilisation croissante du public aux bienfaits pour la santé des ingrédients protéiques à base dalgues dans lalimentation animale. Aux premiers stades du développement bovin, les microalgues jouent un rôle crucial dans lajout de nutriments à lalimentation animale. Il favorise également la croissance physique et assure la production dœufs, de lait et de viande de haute qualité.

- En valeur, parmi tous les segments dutilisateurs finaux, le segment des suppléments devrait enregistrer le taux de croissance le plus rapide de 6,47 % au cours de la période de prévision. L'indulgence émergente envers les produits axés sur la santé, ainsi que l'intérêt croissant pour la liste des ingrédients, sont un moteur important de la croissance du marché. Dans la catégorie des suppléments, la nutrition sportive et de performance détient une part importante du marché, principalement en raison de la prise de conscience croissante de l'apport nutritionnel quotidien, et les produits de nutrition sportive aident à compenser les nutriments perdus lors de la digestion et de la consommation.

Tendances du marché des protéines au Royaume-Uni

- La maturation du marché et la baisse des taux de natalité sont responsables de la lenteur du taux de croissance

- Artisanal et sans gluten au service de la boulangerie

- Les boissons fonctionnelles joueront un rôle clé dans la croissance future du marché

- Croissance plus forte du commerce de détail alors que de plus en plus de consommateurs prennent leur petit-déjeuner à la maison

- Les sauces de cuisine seront témoins de la plus forte demande sur le marché britannique

- Programmes de réduction du sucre pour entraver la croissance segmentaire au cours de la période de prévision

- Une alternative laitière pour stimuler la croissance du marché

- Changer la démographie pour pencher vers les suppléments de santé

- Les alternatives à la viande connaîtront un taux de croissance significatif

- Le marché des aliments emballés prêts à consommer à base de plantes devrait croître au cours de la période de prévision.

- Demande accrue de snacks salés au Royaume-Uni

- L'inclination des millennials envers le fitness est devenue le principal moteur du marché

- Demande croissante de produits dorigine animale

- La tendance au skinimalisme sera très demandée au Royaume-Uni

- La croissance de la consommation de protéines végétales crée des opportunités pour les acteurs clés du secteur des ingrédients

- Le Royaume-Uni s'efforce d'augmenter ses capacités de production de blé et de pois

Aperçu du marché des protéines au Royaume-Uni

Le marché des protéines au Royaume-Uni est fragmenté, les cinq plus grandes entreprises en occupant 30,45 %. Les principaux acteurs de ce marché sont Archer Daniels Midland Company, Arla Foods AmbA, Darling Ingredients Inc., International Flavors Fragrances Inc. et Kerry Group PLC (triés par ordre alphabétique).

Leaders du marché des protéines au Royaume-Uni

Archer Daniels Midland Company

Arla Foods AmbA

Darling Ingredients Inc.

International Flavors & Fragrances Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Agrial Enterprise, Glanbia PLC, Kernel Mycofood, Roquette Frères, Volac International Limited.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des protéines au Royaume-Uni

- Décembre 2021 La start-up de protéines à base de champignons Kernel Mycofoods a levé plus de 15 millions de dollars lors d'un cycle de financement institutionnel.

- Août 2021 Arla Foods Ingredients lance sur le marché MicelPure™, un isolat de caséine micellaire. Le nouvel isolat de caséine micellaire contient un minimum de 87 % de protéines natives, est faible en lactose et en matières grasses, est thermostable et a un goût neutre. Il est principalement utilisé dans les boissons prêt-à-boire, les boissons riches en protéines et les shakes en poudre.

- Mai 2021 Darling Ingredients Inc. a annoncé que sa marque Rousselot élargissait sa gamme de gélatines modifiées purifiées de qualité pharmaceutique avec le lancement de X-Pure® GelDAT – Gélatine Desaminotyrosine.

Rapport sur le marché des protéines au Royaume-Uni – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

- 3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

- 3.2 Tendances de consommation de protéines

- 3.2.1 Animal

- 3.2.2 Usine

- 3.3 Tendances de production

- 3.3.1 Animal

- 3.3.2 Usine

- 3.4 Cadre réglementaire

- 3.4.1 Royaume-Uni

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 4.1 Source

- 4.1.1 Animal

- 4.1.1.1 Par type de protéine

- 4.1.1.1.1 Caséine et caséinates

- 4.1.1.1.2 Collagène

- 4.1.1.1.3 Protéine d'oeuf

- 4.1.1.1.4 Gélatine

- 4.1.1.1.5 Protéine d'insecte

- 4.1.1.1.6 Protéine de lait

- 4.1.1.1.7 Protéine de lactosérum

- 4.1.1.1.8 Autres protéines animales

- 4.1.2 Microbien

- 4.1.2.1 Par type de protéine

- 4.1.2.1.1 Protéine d'algues

- 4.1.2.1.2 Mycoprotéine

- 4.1.3 Usine

- 4.1.3.1 Par type de protéine

- 4.1.3.1.1 Protéine de chanvre

- 4.1.3.1.2 Protéine de pois

- 4.1.3.1.3 Protéine de pomme de terre

- 4.1.3.1.4 Protéine de Riz

- 4.1.3.1.5 Je suis une protéine

- 4.1.3.1.6 Protéine de blé

- 4.1.3.1.7 Autres protéines végétales

- 4.2 Utilisateur final

- 4.2.1 L'alimentation animale

- 4.2.2 Aliments et boissons

- 4.2.2.1 Par sous-utilisateur final

- 4.2.2.1.1 Boulangerie

- 4.2.2.1.2 Breuvages

- 4.2.2.1.3 Céréales du petit-déjeuner

- 4.2.2.1.4 Condiments/Sauces

- 4.2.2.1.5 Confiserie

- 4.2.2.1.6 Produits laitiers et substituts laitiers

- 4.2.2.1.7 Viande/volaille/fruits de mer et substituts de viande

- 4.2.2.1.8 Produits Alimentaires PAM/RTC

- 4.2.2.1.9 Collations

- 4.2.3 Soins personnels et cosmétiques

- 4.2.4 Suppléments

- 4.2.4.1 Par sous-utilisateur final

- 4.2.4.1.1 Aliments pour bébés et préparations pour nourrissons

- 4.2.4.1.2 Nutrition des personnes âgées et nutrition médicale

- 4.2.4.1.3 Nutrition sportive/de performance

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

- 5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Agrial Enterprise

- 5.4.3 Archer Daniels Midland Company

- 5.4.4 Arla Foods AmbA

- 5.4.5 Darling Ingredients Inc.

- 5.4.6 Glanbia PLC

- 5.4.7 International Flavors & Fragrances Inc.

- 5.4.8 Kernel Mycofood

- 5.4.9 Kerry Group PLC

- 5.4.10 Roquette Frères

- 5.4.11 Volac International Limited

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

- 7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Segmentation de lindustrie des protéines au Royaume-Uni

Les animaux, les microbiens et les plantes sont couverts en tant que segments par source. Lalimentation animale, les aliments et boissons, les soins personnels et les cosmétiques, les suppléments sont couverts en tant que segments par lutilisateur final.

- Par application, en 2022, lindustrie agroalimentaire était le principal secteur dapplication des protéines dans la région, suivi par le secteur de lalimentation animale. Dans la catégorie FB, le segment viandes/substituts de viande représentait la part majeure en volume de 32,40 %, suivi du segment produits laitiers et substituts laitiers, avec 27,9 % en part de volume en 2022. Le Royaume-Uni est le premier marché pour la viande et les substituts laitiers. produits laitiers alternatifs. Le marché lance continuellement des sources saines de protéines dérivées de plantes, dalgues, de cultures de cellules non animales, de fermentation ou de viande cultivée, qui offrent une alternative aux sources de protéines plus traditionnelles.

- Le segment des aliments pour animaux occupait la deuxième plus grande part du marché, soit 35,5 % en volume en 2020, ce qui devrait stimuler le marché avec une valeur nominale de TCAC de 2,65 % au cours de la période de prévision. Lun des principaux facteurs qui alimentent lexpansion du marché est la sensibilisation croissante du public aux bienfaits pour la santé des ingrédients protéiques à base dalgues dans lalimentation animale. Aux premiers stades du développement bovin, les microalgues jouent un rôle crucial dans lajout de nutriments à lalimentation animale. Il favorise également la croissance physique et assure la production dœufs, de lait et de viande de haute qualité.

- En valeur, parmi tous les segments dutilisateurs finaux, le segment des suppléments devrait enregistrer le taux de croissance le plus rapide de 6,47 % au cours de la période de prévision. L'indulgence émergente envers les produits axés sur la santé, ainsi que l'intérêt croissant pour la liste des ingrédients, sont un moteur important de la croissance du marché. Dans la catégorie des suppléments, la nutrition sportive et de performance détient une part importante du marché, principalement en raison de la prise de conscience croissante de l'apport nutritionnel quotidien, et les produits de nutrition sportive aident à compenser les nutriments perdus lors de la digestion et de la consommation.

| Animal | Par type de protéine | Caséine et caséinates |

| Collagène | ||

| Protéine d'oeuf | ||

| Gélatine | ||

| Protéine d'insecte | ||

| Protéine de lait | ||

| Protéine de lactosérum | ||

| Autres protéines animales | ||

| Microbien | Par type de protéine | Protéine d'algues |

| Mycoprotéine | ||

| Usine | Par type de protéine | Protéine de chanvre |

| Protéine de pois | ||

| Protéine de pomme de terre | ||

| Protéine de Riz | ||

| Je suis une protéine | ||

| Protéine de blé | ||

| Autres protéines végétales |

| L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie |

| Breuvages | ||

| Céréales du petit-déjeuner | ||

| Condiments/Sauces | ||

| Confiserie | ||

| Produits laitiers et substituts laitiers | ||

| Viande/volaille/fruits de mer et substituts de viande | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Soins personnels et cosmétiques | ||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons |

| Nutrition des personnes âgées et nutrition médicale | ||

| Nutrition sportive/de performance | ||

| Source | Animal | Par type de protéine | Caséine et caséinates |

| Collagène | |||

| Protéine d'oeuf | |||

| Gélatine | |||

| Protéine d'insecte | |||

| Protéine de lait | |||

| Protéine de lactosérum | |||

| Autres protéines animales | |||

| Microbien | Par type de protéine | Protéine d'algues | |

| Mycoprotéine | |||

| Usine | Par type de protéine | Protéine de chanvre | |

| Protéine de pois | |||

| Protéine de pomme de terre | |||

| Protéine de Riz | |||

| Je suis une protéine | |||

| Protéine de blé | |||

| Autres protéines végétales | |||

| Utilisateur final | L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie | |

| Breuvages | |||

| Céréales du petit-déjeuner | |||

| Condiments/Sauces | |||

| Confiserie | |||

| Produits laitiers et substituts laitiers | |||

| Viande/volaille/fruits de mer et substituts de viande | |||

| Produits Alimentaires PAM/RTC | |||

| Collations | |||

| Soins personnels et cosmétiques | |||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons | |

| Nutrition des personnes âgées et nutrition médicale | |||

| Nutrition sportive/de performance | |||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour être utilisé comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.