Taille du marché de la restauration au Royaume-Uni

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 110.97 Milliards de dollars | |

| Taille du Marché (2029) | 147.63 Milliards de dollars | |

| Plus grande part par type de service de restauration | Restaurants à service rapide | |

| CAGR (2024 - 2029) | 6.23 % | |

| La croissance la plus rapide par type de service alimentaire | Cuisine Nuageuse | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché de la restauration au Royaume-Uni

La taille du marché des services alimentaires au Royaume-Uni est estimée à 99,44 milliards USD en 2024 et devrait atteindre 134,50 milliards USD dici 2029, avec un TCAC de 6,23 % au cours de la période de prévision (2024-2029).

Laugmentation de la consommation de café et de thé dans le pays, en particulier dans les spécialités de thé/café, stimule la croissance du marché.

- Le segment des restaurants à service rapide devrait enregistrer un TCAC de 5,20 % en valeur au cours de la période de prévision, en raison de la standardisation entre les chaînes de points de vente alimentaires en termes d'ambiance, d'hygiène, de temps de service et de facilité d'accès. Cela devrait susciter lintérêt des consommateurs, augmentant ainsi la fréquentation globale.

- Cependant, les cuisines cloud devraient enregistrer la croissance la plus rapide, avec un TCAC de 31,84 % au cours de la période de prévision, avec une préférence croissante des consommateurs pour la livraison en ligne, en particulier après la pandémie de COVID-19. Le pays a connu une croissance de la livraison en ligne de 110 % en 2021. De plus, le prix abordable qu'offrent les cuisines cloud aux fabricants ayant moins d'investissement stimule la croissance des cuisines cloud au Royaume-Uni.

- Le marché des restaurants à service complet a enregistré un TCAC de 5,56 % en valeur au cours de la période d'étude. La cuisine européenne détenait la plus grande part du marché en 2022, avec une participation en valeur de 47,06 %. La croissance du segment peut être attribuée à lintroduction par les restaurants doptions végétaliennes, à faible teneur en sucre et sans gluten aux plats européens traditionnels. Les points de vente FSR ont tenté de rendre ces plats plus sains et plus attrayants pour le consommateur en raison de la demande croissante de régimes nutritionnels au Royaume-Uni.

- La croissance des cafés et des bars est soutenue par la consommation croissante de thé et de café dans le pays, en particulier dans la catégorie des spécialités de thé/café. Au Royaume-Uni, environ 70 % des consommateurs boivent au moins deux tasses de café ou plus par jour. De plus, 23 % des buveurs de café buvaient régulièrement plus de trois tasses de café par jour et 21 % en buvaient plus de quatre tasses par jour en 2021. Ainsi, le segment des cafés et bars au Royaume-Uni devrait enregistrer un TCAC de 4,87. % en valeur au cours de la période de prévision.

Les cafés et les bars détiennent une part importante du marché

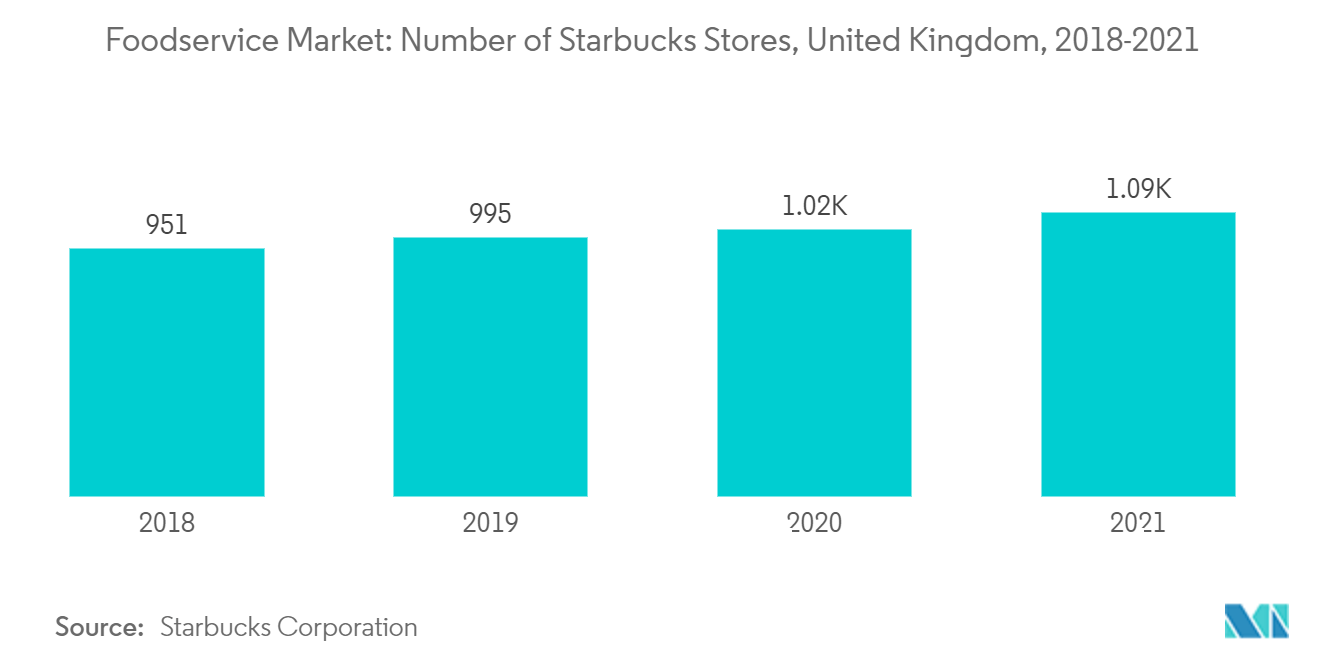

La forte culture des cafés au Royaume-Uni a entraîné une augmentation du nombre détablissements de café et de bars chaque année. Le nombre croissant de cafés et de bars comprend un mélange de non-spécialistes, dindépendants et de grandes chaînes, telles que Starbucks, Costa Coffee et Caffe Nero, répondant à la demande des consommateurs pour différents mélanges de café. Selon lenquête Allegra World Coffee Portal de 2021, Costa Coffee compte 2 792 cafés au Royaume-Uni. La forte culture du café du pays a contribué de manière significative à la croissance des cafés / cafés.Le magasin à emporter des supermarchés est resté le plus grand sous-canal dapprovisionnement alimentaire jusquà la phase de pandémie, mais sa présence dans la croissance du marché devrait diminuer en raison de la pression croissante pour concurrencer les experts inébranlables de la restauration à emporter.

Demande croissante de cuisines multicuisines ou ethniques

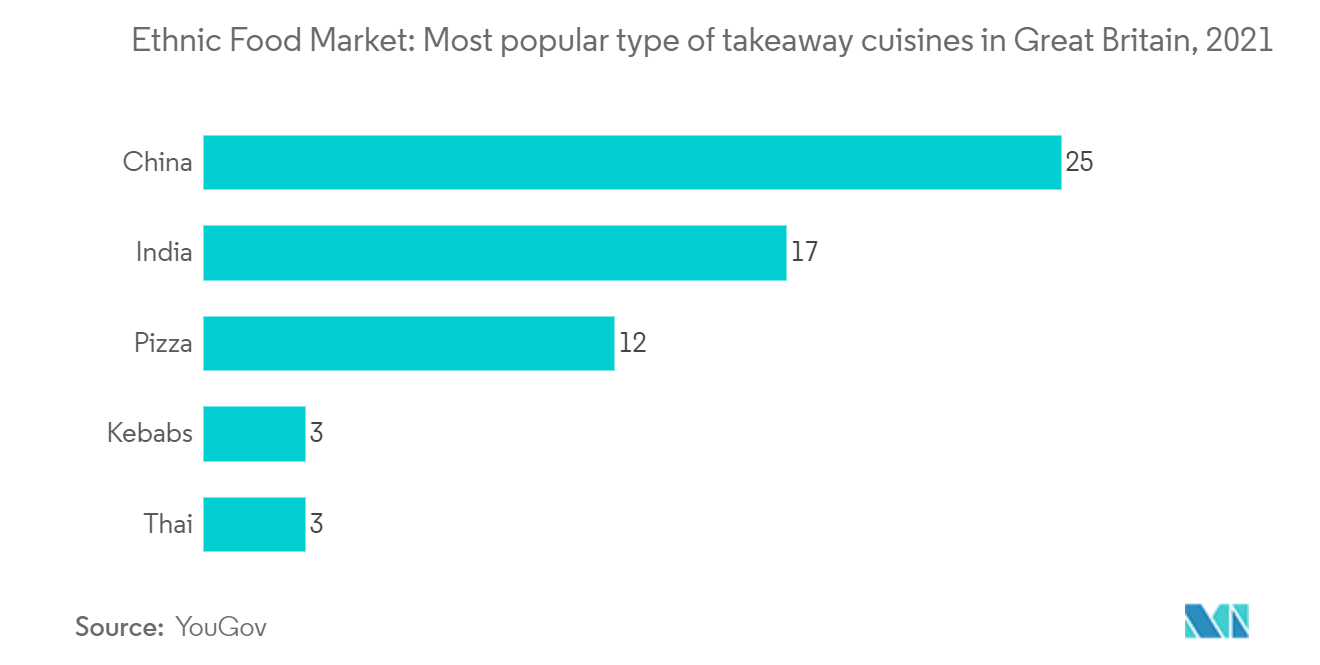

La demande de cuisine multi-cuisine ou ethnique dans les pays européens, y compris le Royaume-Uni, augmente à mesure que de plus en plus de consommateurs, en particulier les milléniaux et les baby-boomers, sont prêts à expérimenter de nouvelles cuisines mondiales. La consommation daliments sains et nutritifs augmente, parallèlement à laugmentation des investissements en capital dans la fabrication daliments sains et traditionnels, ce qui stimule le marché de la restauration au Royaume-Uni. Les fabricants daliments ethniques se concentrent davantage sur la qualité des aliments, les facteurs de commodité, les différents types de cuisine et les emballages alimentaires. En outre, le taux élevé dimmigration, la population touristique et laugmentation des événements sportifs ont soutenu la demande alimentaire ethnique. Pour répondre aux goûts personnalisés des consommateurs, des traiteurs ou des restaurants spécifiques à la cuisine installent leurs kiosques dans les villages, les stades et à proximité des lieux où se déroulent des événements sportifs afin daccroître leur popularité. Certaines des cuisines ethniques les plus populaires consommées comprennent les cuisines japonaises, chinoises, mexicaines, italiennes, grecques, françaises, thaïlandaises, espagnoles et indiennes, qui sont de plus en plus servies aux consommateurs via des hôtels, des restaurants, des salles de restauration, des fast-foods, etc.

Aperçu du secteur de la restauration au Royaume-Uni

Le marché de la restauration au Royaume-Uni est fragmenté, les cinq plus grandes entreprises occupant 2,51 %. Les principaux acteurs de ce marché sont Greggs PLC, McDonald's Corporation, Nando's Group Holdings Limited, PizzaExpress (Restaurants) Limited et The Restaurant Group PLC (triés par ordre alphabétique).

Leaders du marché de la restauration au Royaume-Uni

Greggs PLC

McDonald's Corporation

Nando's Group Holdings Limited

PizzaExpress (Restaurants) Limited

The Restaurant Group PLC

Other important companies include Admiral Taverns Ltd., Co-operative Group Limited, Costa Coffee, Doctor's Associates, Inc., Domino's Pizza Group PLC, Marston's PLC, Mitchells & Butlers PLC, Pizza Hut (U.K.) Limited, Starbucks Corporation, Stonegate Group, Tesco PLC, Whitbread PLC, Yum! Brands, Inc..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la restauration au Royaume-Uni

- Août 2023 La chaîne de cafés Starbucks a annoncé son intention d'investir 32,78 millions de dollars dans l'ouverture de 100 nouveaux points de vente à travers le Royaume-Uni en 2023, car elle s'attend à ce que sa dynamique de croissance se poursuive.

- Janvier 2023 Costa Coffee a ajouté de nouvelles portions à son menu comme le Cajun Spiced Chicken Pizza Wrap, le uzeTea Mellow Mango Superfuzions Tea, le FuzeTea Spiced Apple saveur Superfuzions Tea, le FuzeTea Citrus Zing Superfuzions Tea, le Vegan BBQ Chick'n Panini, les Burts BBQ Lentil Chips, pochés. Brioche aux œufs et bacon, sandwich jambon fumé et salade de chou MS ou le nouveau minestrone MS avec soupe au bacon, morceaux d'ananas MS, et une nouvelle gamme de gâteaux aux cornflakes au chocolat et au caramel dans ses points de vente au Royaume-Uni.

- Décembre 2022 Co-op s'est associé à Just Eat pour lancer un partenariat de livraison en ligne à la demande, augmentant ainsi l'accès à des achats rapides et pratiques dans les communautés du pays. Grâce à ce rapprochement, les acheteurs peuvent commander des articles auprès de Co-op pour une livraison rapide en moins de 30 minutes via l'application et le site Web Just Eat.

Rapport sur le marché de la restauration au Royaume-Uni – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Nombre de points de vente

- 4.2 Valeur moyenne des commandes

- 4.3 Cadre réglementaire

- 4.3.1 Royaume-Uni

- 4.4 Analyse des menus

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Type de service alimentaire

- 5.1.1 Cafés et bars

- 5.1.1.1 Par cuisine

- 5.1.1.1.1 Bars et pubs

- 5.1.1.1.2 Les cafés

- 5.1.1.1.3 Barres à jus/smoothies/desserts

- 5.1.1.1.4 Cafés et thés spécialisés

- 5.1.2 Cuisine Nuageuse

- 5.1.3 Restaurants à service complet

- 5.1.3.1 Par cuisine

- 5.1.3.1.1 asiatique

- 5.1.3.1.2 européen

- 5.1.3.1.3 latino-américain

- 5.1.3.1.4 Moyen-Orient

- 5.1.3.1.5 Nord Américain

- 5.1.3.1.6 Autres cuisines FSR

- 5.1.4 Restaurants à service rapide

- 5.1.4.1 Par cuisine

- 5.1.4.1.1 Boulangeries

- 5.1.4.1.2 Burger

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Cuisines à base de viande

- 5.1.4.1.5 Pizza

- 5.1.4.1.6 Autres cuisines QSR

- 5.2 Sortie

- 5.2.1 Points de vente enchaînés

- 5.2.2 Points de vente indépendants

- 5.3 Emplacement

- 5.3.1 Loisirs

- 5.3.2 Hébergement

- 5.3.3 Vente au détail

- 5.3.4 Autonome

- 5.3.5 Voyage

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Admiral Taverns Ltd.

- 6.4.2 Co-operative Group Limited

- 6.4.3 Costa Coffee

- 6.4.4 Doctor's Associates, Inc.

- 6.4.5 Domino's Pizza Group PLC

- 6.4.6 Greggs PLC

- 6.4.7 Marston's PLC

- 6.4.8 McDonald's Corporation

- 6.4.9 Mitchells & Butlers PLC

- 6.4.10 Nando's Group Holdings Limited

- 6.4.11 Pizza Hut (U.K.) Limited

- 6.4.12 PizzaExpress (Restaurants) Limited

- 6.4.13 Starbucks Corporation

- 6.4.14 Stonegate Group

- 6.4.15 Tesco PLC

- 6.4.16 The Restaurant Group PLC

- 6.4.17 Whitbread PLC

- 6.4.18 Yum! Brands, Inc.

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DU SERVICE ALIMENTAIRE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie de la restauration au Royaume-Uni

Les cafés et bars, les cuisines cloud, les restaurants à service complet et les restaurants à service rapide sont couverts en tant que segments par type de service alimentaire. Les points de vente enchaînés et les points de vente indépendants sont couverts en tant que segments par Outlet. Les loisirs, l'hébergement, la vente au détail, les activités autonomes et les voyages sont couverts en tant que segments par emplacement.

- Le segment des restaurants à service rapide devrait enregistrer un TCAC de 5,20 % en valeur au cours de la période de prévision, en raison de la standardisation entre les chaînes de points de vente alimentaires en termes d'ambiance, d'hygiène, de temps de service et de facilité d'accès. Cela devrait susciter lintérêt des consommateurs, augmentant ainsi la fréquentation globale.

- Cependant, les cuisines cloud devraient enregistrer la croissance la plus rapide, avec un TCAC de 31,84 % au cours de la période de prévision, avec une préférence croissante des consommateurs pour la livraison en ligne, en particulier après la pandémie de COVID-19. Le pays a connu une croissance de la livraison en ligne de 110 % en 2021. De plus, le prix abordable qu'offrent les cuisines cloud aux fabricants ayant moins d'investissement stimule la croissance des cuisines cloud au Royaume-Uni.

- Le marché des restaurants à service complet a enregistré un TCAC de 5,56 % en valeur au cours de la période d'étude. La cuisine européenne détenait la plus grande part du marché en 2022, avec une participation en valeur de 47,06 %. La croissance du segment peut être attribuée à lintroduction par les restaurants doptions végétaliennes, à faible teneur en sucre et sans gluten aux plats européens traditionnels. Les points de vente FSR ont tenté de rendre ces plats plus sains et plus attrayants pour le consommateur en raison de la demande croissante de régimes nutritionnels au Royaume-Uni.

- La croissance des cafés et des bars est soutenue par la consommation croissante de thé et de café dans le pays, en particulier dans la catégorie des spécialités de thé/café. Au Royaume-Uni, environ 70 % des consommateurs boivent au moins deux tasses de café ou plus par jour. De plus, 23 % des buveurs de café buvaient régulièrement plus de trois tasses de café par jour et 21 % en buvaient plus de quatre tasses par jour en 2021. Ainsi, le segment des cafés et bars au Royaume-Uni devrait enregistrer un TCAC de 4,87. % en valeur au cours de la période de prévision.

| Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | ||

| Barres à jus/smoothies/desserts | ||

| Cafés et thés spécialisés | ||

| Cuisine Nuageuse | ||

| Restaurants à service complet | Par cuisine | asiatique |

| européen | ||

| latino-américain | ||

| Moyen-Orient | ||

| Nord Américain | ||

| Autres cuisines FSR | ||

| Restaurants à service rapide | Par cuisine | Boulangeries |

| Burger | ||

| Glace | ||

| Cuisines à base de viande | ||

| Pizza | ||

| Autres cuisines QSR |

| Points de vente enchaînés |

| Points de vente indépendants |

| Loisirs |

| Hébergement |

| Vente au détail |

| Autonome |

| Voyage |

| Type de service alimentaire | Cafés et bars | Par cuisine | Bars et pubs |

| Les cafés | |||

| Barres à jus/smoothies/desserts | |||

| Cafés et thés spécialisés | |||

| Cuisine Nuageuse | |||

| Restaurants à service complet | Par cuisine | asiatique | |

| européen | |||

| latino-américain | |||

| Moyen-Orient | |||

| Nord Américain | |||

| Autres cuisines FSR | |||

| Restaurants à service rapide | Par cuisine | Boulangeries | |

| Burger | |||

| Glace | |||

| Cuisines à base de viande | |||

| Pizza | |||

| Autres cuisines QSR | |||

| Sortie | Points de vente enchaînés | ||

| Points de vente indépendants | |||

| Emplacement | Loisirs | ||

| Hébergement | |||

| Vente au détail | |||

| Autonome | |||

| Voyage | |||

Définition du marché

- RESTAURANTS À SERVICE COMPLET - Un établissement de restauration où les clients sont assis à une table, passent leur commande à un serveur et se font servir à table.

- RESTAURANTS À SERVICE RAPIDE - Un établissement de restauration qui offre à ses clients commodité, rapidité et offres alimentaires à des prix inférieurs. Les clients se servent généralement eux-mêmes et apportent leur propre nourriture à leur table.

- CAFÉS BARS - Un type d'entreprise de restauration qui comprend les bars et les pubs autorisés à servir des boissons alcoolisées à consommer, les cafés qui servent des rafraîchissements et des plats légers, ainsi que les salons de thé et de café spécialisés, les bars à desserts, les bars à smoothies et les bars à jus.

- CUISINE NUAGE - Entreprise de restauration qui utilise une cuisine commerciale dans le but de préparer des plats à livrer ou à emporter uniquement, sans clients au restaurant.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation est prise en compte pour la valeur moyenne des commandes et est prévue en fonction des taux d'inflation prévus dans les pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement