Taille et parts du marché des dispositifs ophtalmiques des Émirats arabes unis

Analyse du marché des dispositifs ophtalmiques des Émirats arabes unis par Mordor Intelligence

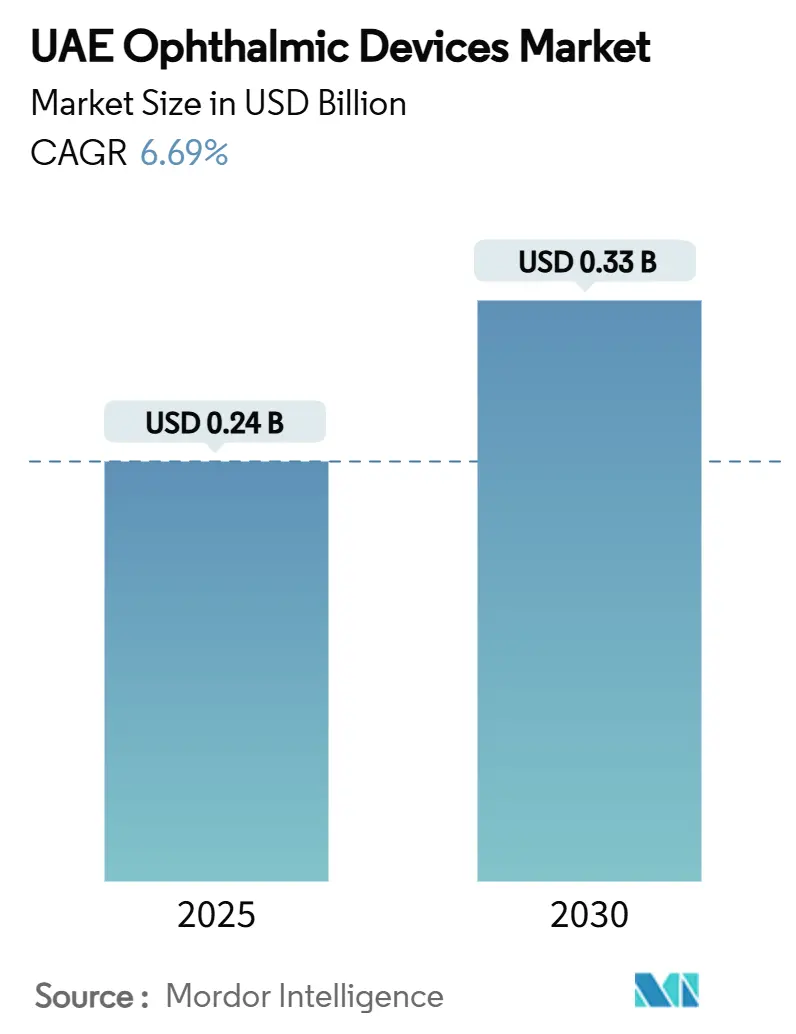

La taille du marché des dispositifs ophtalmiques des Émirats arabes unis s'élève à 0,24 milliard USD en 2025 et est en voie d'atteindre 0,33 milliard USD d'ici 2030, soutenue par un TCAC de 6,69 % sur 2025-2030. La demande soutenue provient de la forte prévalence du diabète dans le pays, des réglementations obligatoires de dépistage visuel et de l'engagement du gouvernement envers les programmes de soins oculaires alimentés par l'IA. Les produits de correction visuelle-lunettes, lentilles de contact et accessoires connexes-conservent le plus large bassin de revenus, tandis que les systèmes de diagnostic tels que les caméras du fond d'œil et les scanners OCT affichent la croissance unitaire la plus rapide. Les hôpitaux continuent de souscrire aux achats nécessitant des investissements importants, mais les centres de chirurgie ambulatoire (CSA) attirent de nouvelles installations d'appareils alors que les procédures de cataracte et réfractives migrent vers les structures de soins de jour. Les fabricants internationaux approfondissent leur présence régionale grâce à des partenariats avec les groupes hospitaliers émiratis, utilisant Dubaï et Abu Dhabi comme plateformes de lancement pour les innovations premium.

Points clés du rapport

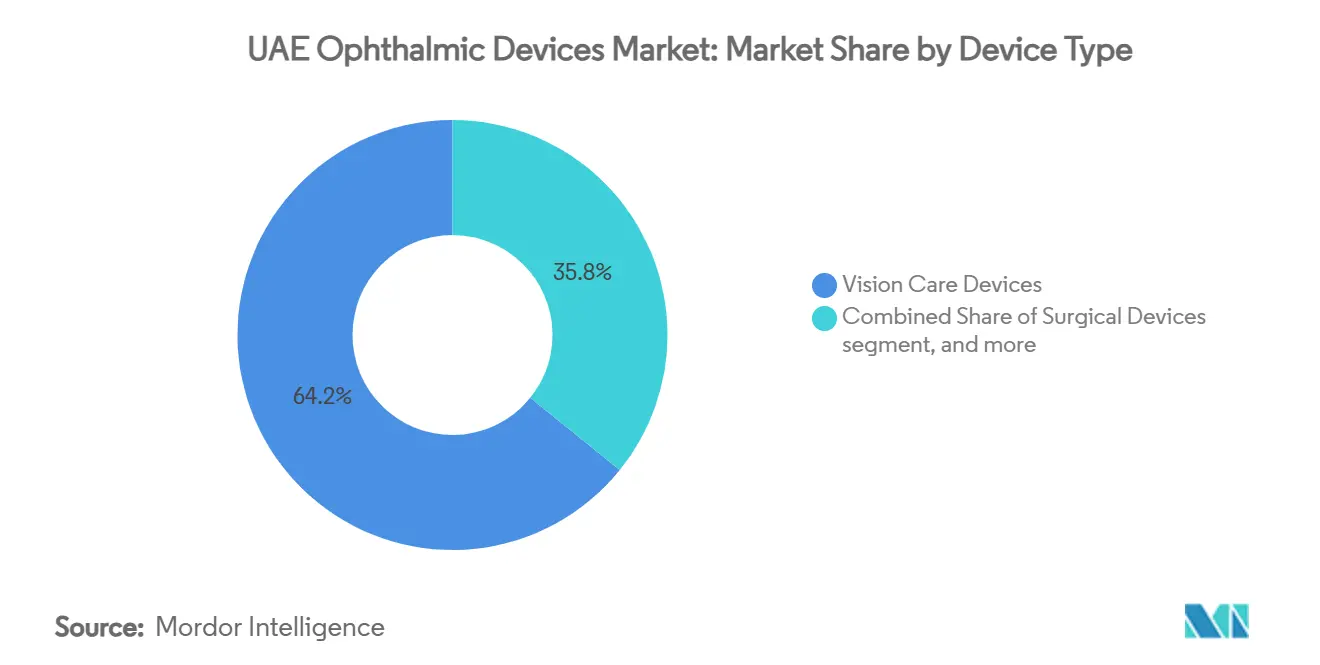

- Par type d'appareil, les produits de correction visuelle détenaient 64,21 % des parts du marché des dispositifs ophtalmiques des Émirats arabes unis en 2024 ; les systèmes de diagnostic et de surveillance se développent à un TCAC de 8,81 % jusqu'en 2030.

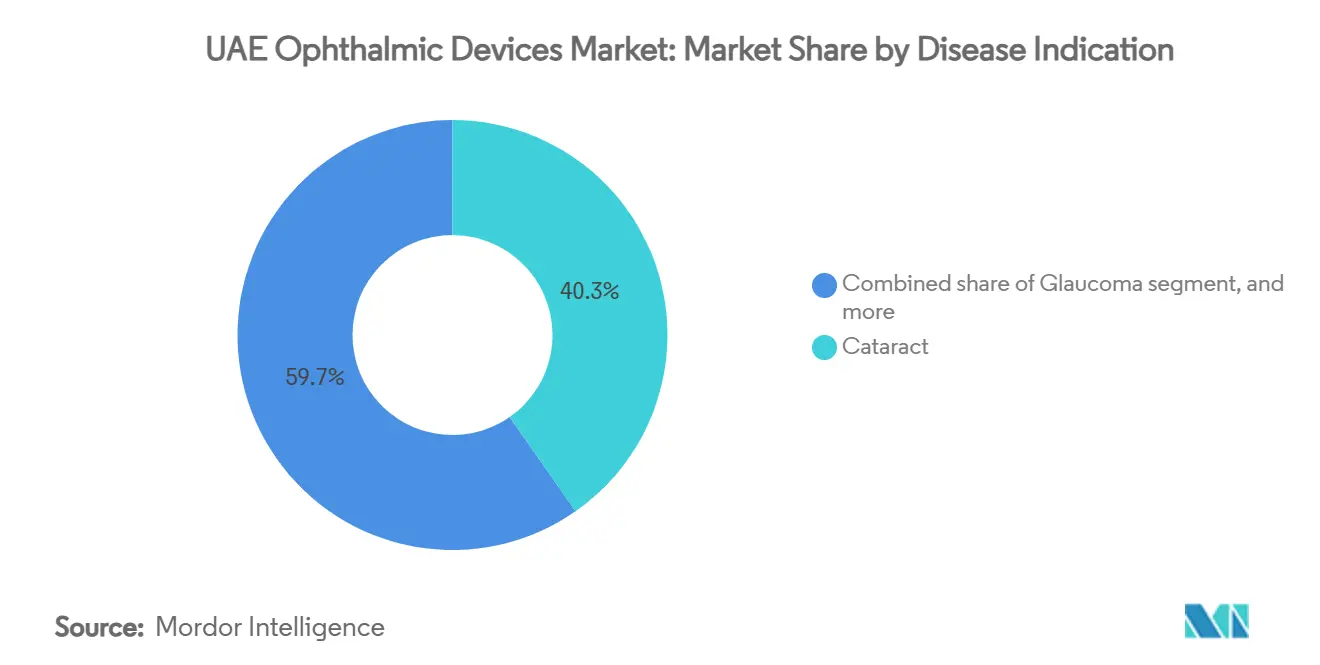

- Par indication de maladie, la cataracte représentait 40,31 % de la taille du marché des dispositifs ophtalmiques des Émirats arabes unis en 2024, tandis que les cas de rétinopathie diabétique augmentent à un TCAC de 7,99 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux dominaient avec 42,51 % des revenus en 2024, tandis que les CSA représentent l'environnement à la croissance la plus rapide avec un TCAC de 7,84 % jusqu'en 2030.

Tendances et perspectives du marché des dispositifs ophtalmiques des Émirats arabes unis

Analyse d'impact des moteurs

| Moteur | % d'impact sur les prévisions de TCAC | Pertinence géographique | Échéancier d'impact |

|---|---|---|---|

| Prévalence croissante de la rétinopathie liée au diabète dans la population émiratie | +1.5% | Concentration Abu Dhabi et Dubaï | Long terme (≥ 4 ans) |

| Dépistage visuel périodique obligatoire pour les renouvellements de permis de conduire | +1.2% | National | Moyen terme (2-4 ans) |

| Initiatives de tourisme médical stimulant la demande de soins oculaires premium | +0.9% | Dubaï et Abu Dhabi | Moyen terme (2-4 ans) |

| Augmentation des procédures de cataracte au laser femto dans les centres de chirurgie de jour | +0.7% | Centres urbains (Dubaï et Abu Dhabi) | Court terme (≤ 2 ans) |

| Pilotes d'IA et de télé-ophtalmologie financés par le gouvernement | +0.6% | Pilotes à Abu Dhabi ; déploiement national | Moyen terme (2-4 ans) |

| Extension de l'assurance vision (Thiqa, plans obligatoires de Dubaï) | +0.5% | National, plus fort à Dubaï | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante de la rétinopathie liée au diabète dans la population émiratie

Un taux de diabète de 19 % chez les adultes des Émirats arabes unis pousse la demande pour le dépistage rétinien précoce alors que les payeurs et prestataires s'empressent de limiter la perte de vision[1]American Academy of Ophthalmology, "Global Burden of Eye Diseases," aao.org. Les programmes nationaux de dépistage par IA accélèrent l'analyse du fond d'œil de une demi-heure à trois minutes, stimulant les commandes d'OCT et de caméras ultra grand champ qui s'intègrent parfaitement avec les algorithmes cloud.

Dépistage visuel périodique obligatoire pour les renouvellements de permis de conduire

Tous les émirats exigent des contrôles de la vue à chaque renouvellement de permis, créant un flux continu de patients vers les centres optiques. Les normes 2025 de l'Autorité de santé de Dubaï spécifient les autoréfracteurs, kératomètres et biomicroscopes à lampe à fente comme équipements obligatoires, renforçant la demande de base pour les diagnostics d'entrée de gamme[2]Dubai Health Authority, "Investment Guide 2024," dha.gov.ae.

Initiatives de tourisme médical stimulant la demande de soins oculaires premium

Dubaï a enregistré une croissance à deux chiffres des patients entrants pour la chirurgie réfractive et de la cataracte en 2024, avec la Cleveland Clinic Abu Dhabi notant une hausse de 35 % des volumes internationaux[3]Cleveland Clinic Abu Dhabi, "Medical Tourism Statistics 2024, clevelandclinicabudhabi.ae. Les hôpitaux font la queue pour les lasers femtosecondes et LIO trifocales pour répondre aux attentes d'une clientèle d'outre-mer recherchant une sortie le jour même.

Augmentation des procédures de cataracte au laser femto dans les centres de chirurgie de jour

Les programmes de cataracte en ambulatoire réduisent l'énergie de phacoémulsification de 35 % et la variabilité d'incision de 28 %, permettant aux CSA de réduire le temps de fauteuil et d'améliorer le débit. Les fabricants d'appareils mettent en avant des empreintes plus petites et une configuration plus rapide pour convenir aux centres ambulatoires multi-salles.

Analyse d'impact des contraintes

| Analyse d'impact des contraintes | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Échéancier d'impact |

|---|---|---|---|

| Coût en capital élevé des OCT avancés et lasers femto | -0,8 % | Plus fort dans les émirats plus petits | Court terme (≤ 2 ans) |

| Pénurie de chirurgiens ophtalmologues formés en fellowship en dehors des villes de niveau 1 | -0,6 % | Émirats du nord | Moyen terme (2-4 ans) |

| Tarifs d'importation et retards d'enregistrement pour les nouveaux appareils | -0,4 % | National | Court terme (≤ 2 ans) |

| Préoccupations de sécurité concernant les échecs de LIO à bas coût | -0,3 % | National, plus élevé dans les cliniques sensibles aux prix | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coût en capital élevé des OCT avancés et lasers femto

Les prix initiaux allant de 300 000 à 500 000 USD mettent à rude épreuve les budgets des cliniques, surtout en dehors de Dubaï et Abu Dhabi où les volumes chirurgicaux moyens sont plus faibles. Les programmes de financement des fabricants atténuent les pressions de trésorerie mais n'éliminent pas les frais généraux de maintenance qui restent proches de 10 % de la valeur de l'équipement annuellement.

Pénurie de chirurgiens ophtalmologues formés en fellowship en dehors des villes de niveau 1

Les appareils de cataracte et rétiniens restent souvent inactifs dans les émirats du nord car seule une poignée de sous-spécialistes y résident. Les universités locales organisent des formations d'internat accélérées, mais le pipeline prendra plusieurs années pour combler les lacunes existantes.

Analyse des segments

Par type d'appareil : la correction visuelle maintient son leadership tandis que les diagnostics s'accélèrent

Les produits de correction visuelle ont conservé 64,21 % du marché des dispositifs ophtalmiques des Émirats arabes unis en 2024 grâce à la couverture d'assurance obligatoire et à une préférence des consommateurs pour les montures haute couture. Les grands détaillants optiques exploitent la forte fréquentation des examens de renouvellement de permis pour vendre de manière croisée des verres premium. Les plateformes de diagnostic, enregistrant un TCAC de 8,8 % jusqu'en 2030, se développent rapidement car les algorithmes d'IA exigent des entrées d'imagerie haute résolution. Les feuilles de route des fournisseurs se concentrent sur les unités OCT portables utilisables dans les contextes de soins primaires, élargissant la portée au-delà des hôpitaux tertiaires.

L'élan pour les systèmes chirurgicaux se concentre sur les consoles laser femtosecondes et les dérivations microinvasives du glaucome. Les groupes hospitaliers testent les pointes de phacoémulsification jetables pour raccourcir les cycles de retraitement, améliorant l'économie des CSA. Ces mises à niveau maintiennent la diversité des revenus et protègent les fournisseurs contre les fluctuations cycliques des accessoires de correction visuelle.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par indication de maladie : la cataracte reste dominante tandis que la rétinopathie diabétique augmente

La cataracte a capturé 40,31 % des parts du marché des dispositifs ophtalmiques des Émirats arabes unis en 2024, propulsée par l'exposition au soleil et une main-d'œuvre expatriée vieillissante. Les cliniques se différencient par des verres trifocaux premium qui étendent la mise au point nette sur toutes les distances, augmentant le revenu par procédure. La rétinopathie diabétique, croissant à un TCAC de 7,99 %, dépasse le glaucome comme deuxième plus grand bassin de valeur d'ici 2030. Les appareils de photocoagulation laser équipés de modules de balayage par motifs sécurisent une adoption plus élevée alors que les payeurs autorisent les protocoles d'intervention précoce pour limiter les coûts en aval.

La surveillance de la DMLA basée sur des marqueurs et les implants de micro-dérivation pour le glaucome complètent le mélange thérapeutique. Les fournisseurs intègrent des microscopes à commande vocale pour rationaliser le flux de travail en salle d'opération, une caractéristique attrayante étant donné la pénurie de chirurgiens dans les émirats périphériques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les hôpitaux conservent l'avantage de l'échelle tandis que les CSA gagnent en élan

Les hôpitaux ont fourni 42,51 % du chiffre d'affaires total des appareils en 2024, reflétant leur capacité à absorber des constructions chirurgicales multi-salles de 1 million USD et plus. Les départements d'ophtalmologie intégrés au sein des centres quaternaires gèrent des cas complexes tels que les réparations cornéo-rétiniennes combinées qui commandent des prix de vente moyens plus élevés. Les CSA, enregistrant un TCAC de 7,84 %, bénéficient de la parité de remboursement d'assurance pour la chirurgie de cataracte en ambulatoire, orientant un changement de volume loin des contextes d'hospitalisation. Les installations de chirurgie de jour spécialement construites présentent maintenant des aménagements à trois salles qui accommodent des listes chirurgicales parallèles, stimulant davantage l'utilisation de l'équipement.

Les cliniques oculaires spécialisées prospèrent dans les soins préventifs et les suivis de maladies chroniques, particulièrement dans la gestion de la rétinopathie diabétique où les scanners OCT mensuels sont de routine. Leur biais d'approvisionnement favorise les unités d'imagerie compactes qui s'adaptent aux empreintes de 1 000 pieds carrés typiques des locaux adjacents aux commerces de détail.

Analyse géographique

Dubaï ancre le marché des dispositifs ophtalmiques des Émirats arabes unis grâce à une concentration d'hôpitaux privés, une scène de vente au détail optique dynamique et l'image de marque de l'émirat comme centre de tourisme médical. Le programme de promotion des investissements de l'Autorité de santé de Dubaï offre des licences rationalisées et une propriété étrangère à 100 %, incitant les fabricants multinationaux à situer leurs sièges régionaux à Dubai Healthcare City. Les flux continus de visiteurs aisés recherchant des procédures Lasik et de remplacement de verres sous-tendent le chiffre d'affaires des appareils premium.

Abu Dhabi se positionne comme un centre d'innovation, tirant parti des partenariats public-privé par son Département de la santé. L'adoption par Cleveland Clinic Abu Dhabi du MicroShunt PreserFlo pour la gestion du glaucome signale un statut de précurseur dans les sous-segments à haute valeur. La large couverture des interventions ophtalmiques du régime d'assurance Thiqa soutient des flux de patients réguliers. Les pilotes d'IA gouvernementaux dirigés depuis les parcs technologiques d'Abu Dhabi renforcent la demande pour les modalités d'imagerie interopérables.

Les émirats du nord-Sharjah, Ajman, Ras Al Khaimah, Fujairah et Umm Al Quwain-présentent des opportunités de vente au détail et chirurgicales sous-exploitées. La prise de contrôle de Kefan Optics par MAGRABi Retail Group injecte des formats de dispensation modernes dans ces bassins. Les hôpitaux publics approvisionnent en autoréfracteurs et lampes à fente en vrac dans le cadre des mises à niveau des soins primaires, mais l'adoption des lasers femtosecondes traîne en raison de la disponibilité limitée des chirurgiens. Les plateformes de téléconsultation qui connectent les spécialistes métropolitains aux cliniques périphériques visent à combler cette lacune, stimulant subtilement la demande pour les caméras du fond d'œil haute définition compatibles avec les réseaux cloud.

Paysage concurrentiel

Les fournisseurs mondiaux-Alcon, Johnson & Johnson Vision, Carl Zeiss Meditec et Bausch + Lomb-ancrent le marché des dispositifs ophtalmiques des Émirats arabes unis par des bureaux directs et des contrats de fournisseur privilégié avec les hôpitaux phares. Le déploiement par Johnson & Johnson de sa gamme de LIO TECNIS Odyssey cible les cas de cataracte recherchant l'indépendance aux lunettes. Alcon stimule l'adoption de son système femtoseconde guidé par image qui calibre le diamètre de capsulotomie en temps réel.

La consolidation régionale s'intensifie dans la correction visuelle. L'acquisition de Kefan Optics par MAGRABi Retail Group ajoute plus de 100 points de vente, créant un réseau de dispensation pan-Golfe qui garantit des engagements de volume aux fabricants de verres. La participation majoritaire d'EssilorLuxottica dans Ghanada Optical Co. sécurise un laboratoire de prescription à Abu Dhabi, resserrant le contrôle sur le détourage et le surfaçage, et permettant une livraison en deux jours aux émirats côtiers.

Les partenariats technologiques, comportant de plus en plus de couches d'IA, distinguent les fournisseurs premium. Heidelberg Engineering fait équipe avec RetinSight pour intégrer des algorithmes d'apprentissage profond dans les postes de travail OCT, élevant la capacité des cliniciens à évaluer la progression de l'atrophie géographique. L'initiative RAFEK de Bayer avec la Société d'ophtalmologie des Émirats illustre la collaboration intersectorielle où le savoir-faire pharmaceutique s'articule avec la surveillance des maladies basée sur les appareils.

Leaders de l'industrie des dispositifs ophtalmiques des Émirats arabes unis

-

Alcon Inc.

-

Carl Zeiss Meditec AG

-

EssilorLuxottica SA

-

Johnson & Johnson Vision Care

-

Bausch + Lomb Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : MAGRABi Retail Group a acquis Kefan Optics, élargissant son empreinte de magasins dans le Golfe.

- Mars 2025 : Cleveland Clinic Abu Dhabi a célébré son 10e anniversaire, dépassant 1 million de patients traités et 26 000 chirurgies en 2024, beaucoup en ophtalmologie.

- Mars 2025 : Burjeel Holdings a affiché un chiffre d'affaires de 5,0 milliards AED, en hausse de 10,5 %, citant l'expansion des services de soins oculaires comme pilier de croissance.

- Février 2025 : Moorfields Eye Hospital Abu Dhabi a restauré la vue d'un patient aveugle depuis 30 ans, mettant en évidence des techniques cornéennes et rétiniennes avancées.

- Janvier 2025 : L'Autorité de santé de Dubaï a publié de nouvelles normes pour les centres optiques couvrant les minimums d'équipement et de personnel.

Portée du rapport sur le marché des dispositifs ophtalmiques des Émirats arabes unis

Selon la portée du rapport, l'ophtalmologie est une branche de la science médicale qui traite de la structure, de la fonction et de diverses maladies liées à l'œil. Les dispositifs ophtalmiques sont des équipements médicaux à des fins de diagnostic, chirurgicales et de correction de la vision. Le marché des dispositifs ophtalmiques des Émirats arabes unis est segmenté par appareils (dispositifs chirurgicaux (dispositifs de drainage du glaucome, stents et implants de glaucome, lentilles intraoculaires, lasers et autres dispositifs chirurgicaux), dispositifs de diagnostic et de surveillance (autoréfracteurs et kératomètres, systèmes de topographie cornéenne, systèmes d'imagerie ultrasonore ophtalmique, ophtalmoscopes, scanners de tomographie par cohérence optique, autres dispositifs de diagnostic et de surveillance), et dispositifs de correction de la vision (lunettes et lentilles de contact)).

Le rapport offre la valeur (millions USD) pour les segments ci-dessus.

| Dispositifs de diagnostic et de surveillance | Scanners OCT |

| Caméras du fond d'œil et rétiniennes | |

| Autoréfracteurs et kératomètres | |

| Systèmes de topographie cornéenne | |

| Systèmes d'imagerie ultrasonore | |

| Périmètres et tonomètres | |

| Autres dispositifs de diagnostic et de surveillance | |

| Dispositifs chirurgicaux | Dispositifs chirurgicaux de cataracte |

| Dispositifs chirurgicaux vitréo-rétiniens | |

| Dispositifs chirurgicaux réfractifs | |

| Dispositifs chirurgicaux du glaucome | |

| Autres dispositifs chirurgicaux | |

| Dispositifs de correction visuelle | Montures et verres de lunettes |

| Lentilles de contact |

| Cataracte |

| Glaucome |

| Rétinopathie diabétique |

| Autres indications de maladie |

| Hôpitaux |

| Cliniques ophtalmologiques spécialisées |

| Centres de chirurgie ambulatoire (CSA) |

| Autres utilisateurs finaux |

| Par type d'appareil | Dispositifs de diagnostic et de surveillance | Scanners OCT |

| Caméras du fond d'œil et rétiniennes | ||

| Autoréfracteurs et kératomètres | ||

| Systèmes de topographie cornéenne | ||

| Systèmes d'imagerie ultrasonore | ||

| Périmètres et tonomètres | ||

| Autres dispositifs de diagnostic et de surveillance | ||

| Dispositifs chirurgicaux | Dispositifs chirurgicaux de cataracte | |

| Dispositifs chirurgicaux vitréo-rétiniens | ||

| Dispositifs chirurgicaux réfractifs | ||

| Dispositifs chirurgicaux du glaucome | ||

| Autres dispositifs chirurgicaux | ||

| Dispositifs de correction visuelle | Montures et verres de lunettes | |

| Lentilles de contact | ||

| Par indication de maladie | Cataracte | |

| Glaucome | ||

| Rétinopathie diabétique | ||

| Autres indications de maladie | ||

| Par utilisateur final | Hôpitaux | |

| Cliniques ophtalmologiques spécialisées | ||

| Centres de chirurgie ambulatoire (CSA) | ||

| Autres utilisateurs finaux | ||

Questions clés auxquelles répond le rapport

Quelle est la valeur actuelle du marché des dispositifs ophtalmiques des Émirats arabes unis ?

Le marché est évalué à 0,24 milliard USD en 2025 et devrait atteindre 0,33 milliard USD d'ici 2030.

Quelle catégorie d'appareils mène la génération de revenus ?

Les produits de correction visuelle détiennent 64,2 % des revenus grâce à la couverture d'assurance obligatoire et à une forte adoption par les consommateurs.

Pourquoi les systèmes de diagnostic croissent-ils le plus rapidement ?

Les initiatives de dépistage alimentées par l'IA et les examens obligatoires de renouvellement de permis poussent la demande pour les caméras du fond d'œil et les unités OCT portables, entraînant un TCAC de 8,8 %.

Comment le tourisme médical influence-t-il le marché ?

Un afflux croissant de patients internationaux, surtout vers Dubaï et Abu Dhabi, accélère l'adoption de technologies premium comme les lasers femtosecondes et les LIO trifocales.

Quels sont les principaux défis limitant la croissance du marché ?

Les coûts initiaux élevés d'équipement, une pénurie de chirurgiens formés en fellowship dans les émirats plus petits, et les retards d'enregistrement d'importation tempèrent une pénétration plus large des appareils.

Quel segment d'utilisateur final se développe le plus rapidement ?

Les centres de chirurgie ambulatoire enregistrent un TCAC de 7,84 % alors que les chirurgies de cataracte et réfractives migrent vers les structures de soins de jour qui offrent une sortie plus rapide et des coûts plus faibles.

Dernière mise à jour de la page le: