Taille et part du marché du dioxyde de titane

Analyse du marché du dioxyde de titane par Mordor Intelligence

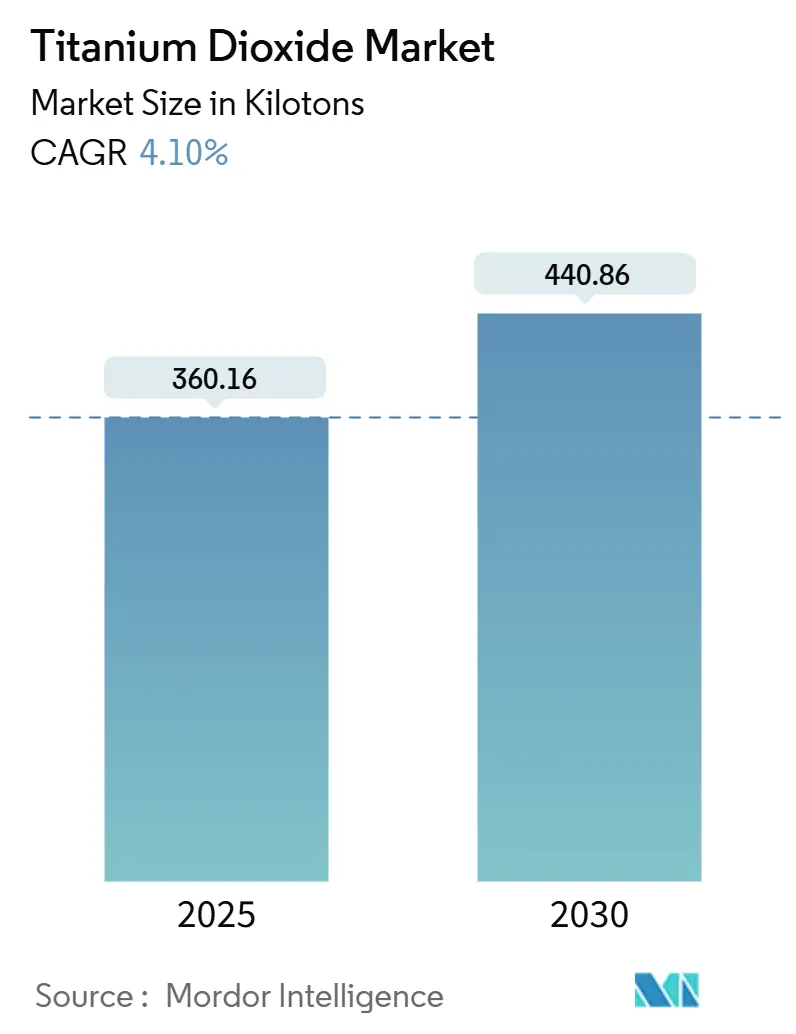

La taille du marché du dioxyde de titane est estimée à 360,16 kilotonnes en 2025, et devrait atteindre 440,86 kilotonnes d'ici 2030, à un TCAC de 4,10 % durant la période de prévision (2025-2030). La demande croissante de la construction, de l'emballage, des plastiques automobiles et des revêtements de toitures fraîches compense les vents contraires réglementaires, en particulier le classement européen de cancérogène de catégorie 2 et les droits antidumping sur les matériaux chinois. L'Asie-Pacifique, ancrée par la base d'approvisionnement chinoise et la poussée de localisation indienne, progresse à un TCAC de 4,92 %. Les fabricants équilibrent les pressions de coûts dues à la volatilité des matières premières ilménite et rutile avec les améliorations technologiques dans la voie du chlorure. L'optimisation des processus par des acteurs tels que Chemours augmente la capacité de 15 % sans investissements majeurs, tandis que l'intégration verticale par Tronox et d'autres atténue la volatilité des matières premières. La divergence réglementaire entre l'UE et les autres régions stimule des portefeuilles de produits différenciés et crée des possibilités d'arbitrage régional.

Principaux enseignements du rapport

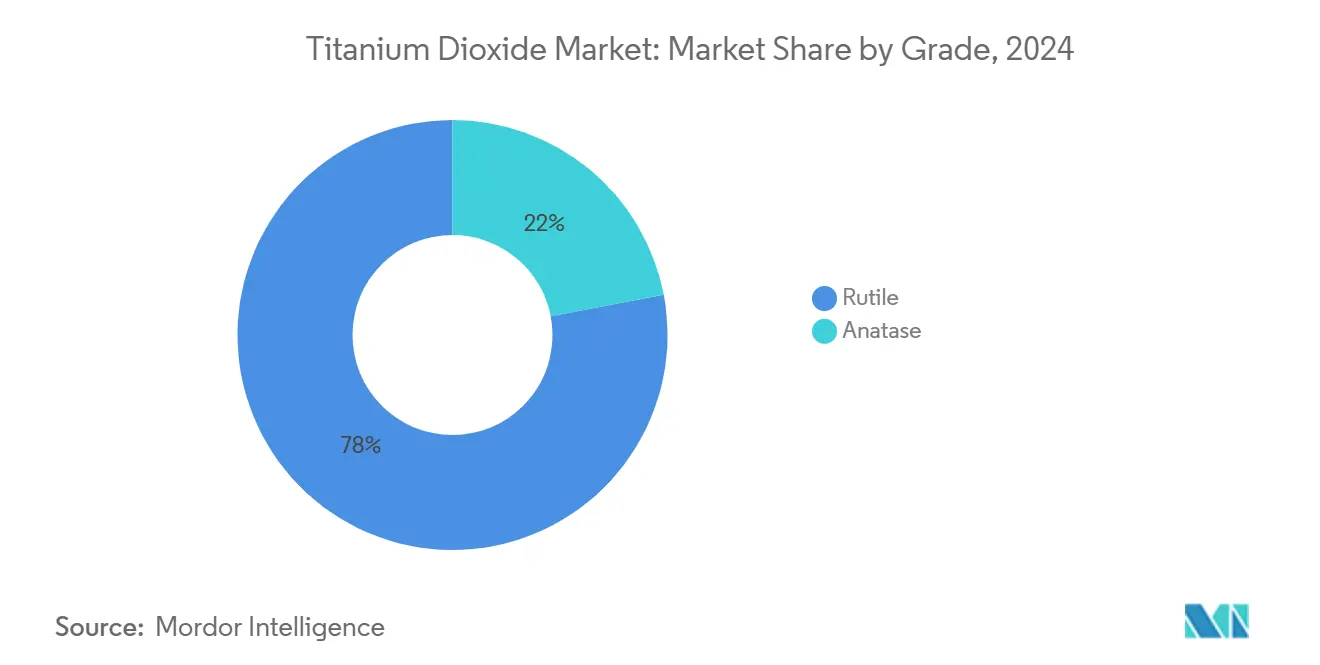

- Par grade, le rutile menait avec 78 % de la part de marché du dioxyde de titane en 2024 ; l'anatase croît le plus rapidement avec un TCAC de 4,5 % jusqu'en 2030.

- Par procédé, la voie du sulfate représentait 65 % de la taille du marché du dioxyde de titane en 2024, mais le traitement au chlorure s'étend le plus rapidement avec un TCAC de 4,7 %.

- Par application, les peintures et revêtements ont capturé 52 % de la taille du marché du dioxyde de titane en 2024, tandis que les plastiques constituent le segment à la croissance la plus rapide avec un TCAC de 4,5 %.

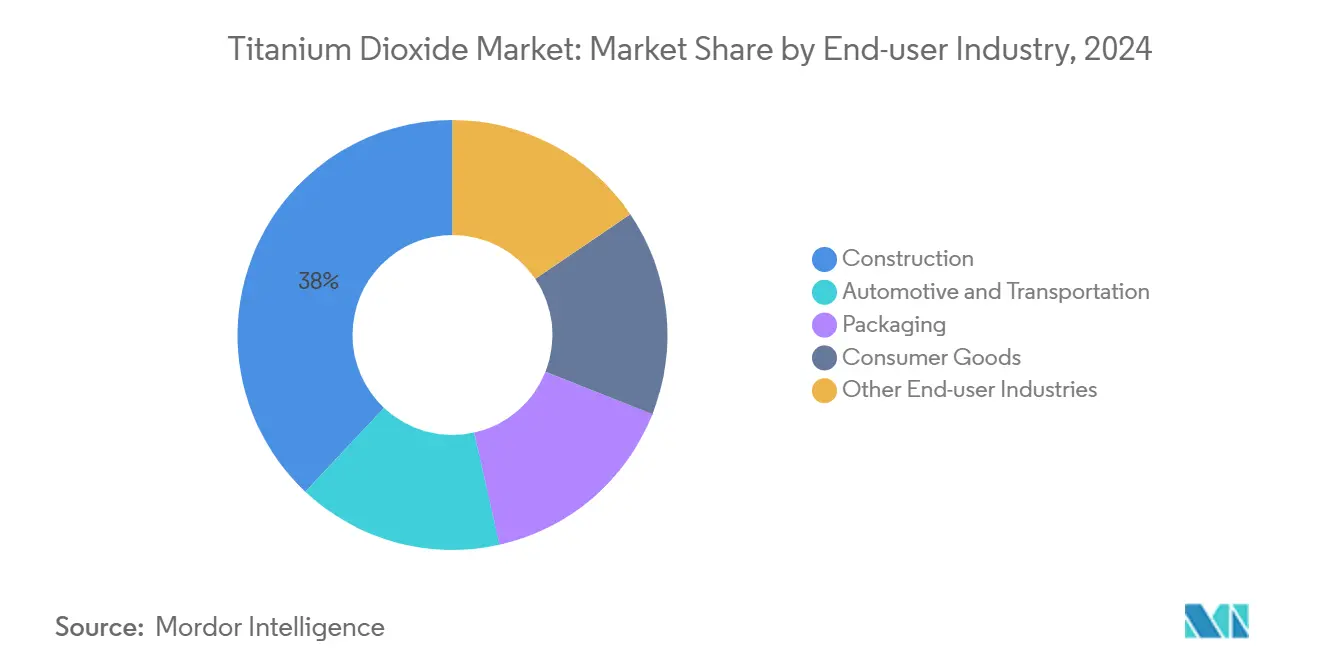

- Par industrie d'utilisation finale, la construction détenait 38 % de part de revenus en 2024 ; l'emballage est projeté pour afficher le TCAC le plus élevé de 4,6 % jusqu'en 2030.

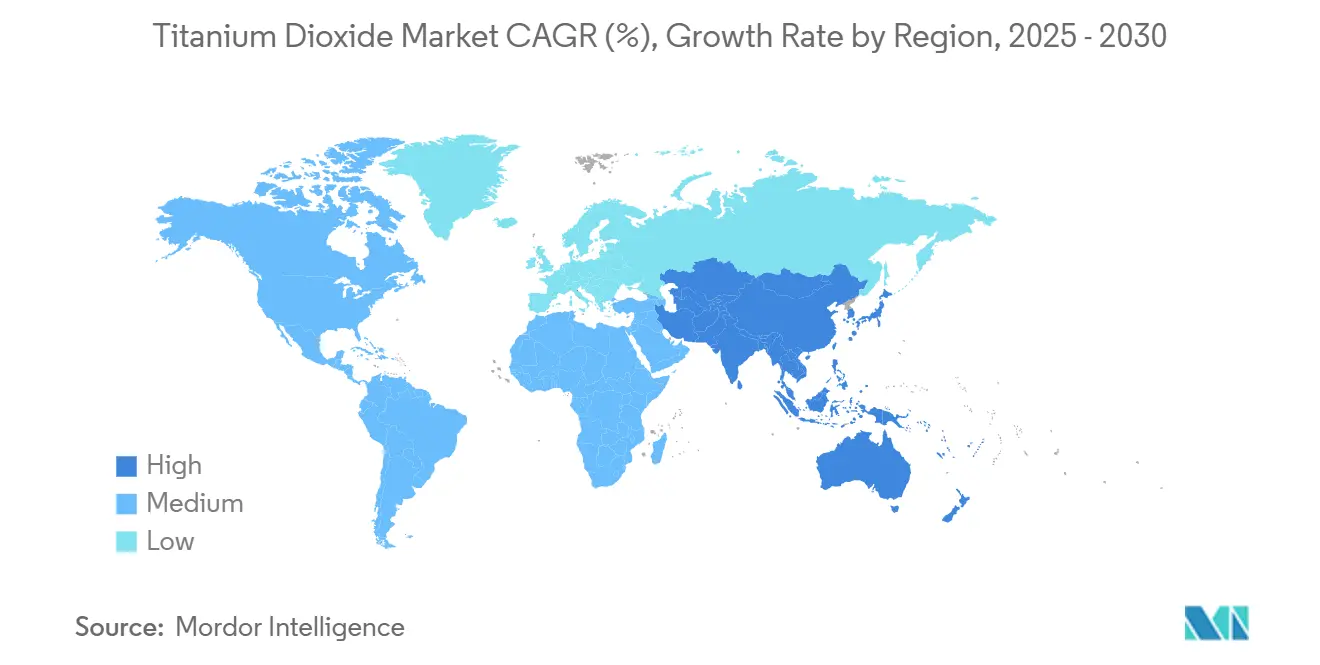

- Par géographie, l'Asie-Pacifique dominait avec une part de 35 % du marché du dioxyde de titane en 2024 et demeure la région à la croissance la plus rapide avec un TCAC de 4,92 %.

Tendances et aperçus du marché mondial du dioxyde de titane

Analyse d'impact des moteurs

| Moteurs | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Adoption de revêtements architecturaux à base d'eau | +1.2% | Asie-Pacifique, Moyen-Orient | Moyen terme (2-4 ans) |

| Plastiques automobiles légers à haute brillance | +0.7% | Europe, Amérique du Nord | Moyen terme (2-4 ans) |

| Emballage en carton laminé pour le commerce électronique | +0.9% | Mondial, accent sur l'Asie-Pacifique et l'Amérique du Nord | Court terme (≤ 2 ans) |

| Revêtements de toitures fraîches résistants aux UV | +0.6% | Moyen-Orient, Europe du Sud, Afrique du Nord | Moyen terme (2-4 ans) |

| Localisation de la capacité TiO₂ par voie chlorure en Inde | +0.5% | Inde, avec un impact sur les chaînes d'approvisionnement mondiales | Long terme (≥5 ans) |

| Source: Mordor Intelligence | |||

Forte demande pour les revêtements architecturaux à base d'eau en Asie-Pacifique

L'escalade des réglementations sur les composés organiques volatils à travers la Chine, l'Inde et l'Indonésie accélère la substitution des systèmes de solvants par des peintures à base d'eau, stimulant la consommation supplémentaire de pigments rutile dans la région. Les lignes de revêtement régionales améliorent la technologie de dispersion pour atteindre la parité du pouvoir couvrant, soutenant une croissance volumique continue pour le marché du dioxyde de titane. Les programmes de stimulation des infrastructures en Inde et en Indonésie amplifient la demande, tandis que la capacité localisée par voie chlorure assure la résilience d'approvisionnement. Les formulateurs mettent l'accent sur une odeur réduite et des conditions de chantier plus sûres, renforçant l'acceptation parmi les entrepreneurs. Ce changement ajoute un vent favorable structurel malgré les fluctuations des prix des matières premières.

Évolution vers des plastiques automobiles légers à haute brillance en Europe

Les limites strictes de l'UE sur les émissions moyennes de dioxyde de carbone des flottes ont placé l'allègement au centre des stratégies de conception. L'incorporation de dioxyde de titane dans les garnitures en polypropylène et polycarbonate fournit des surfaces haute brillance qui rivalisent avec les panneaux métalliques revêtus tout en pesant considérablement moins, atteignant un gain d'efficacité énergétique de 5-7 % par 10 % de réduction du poids du véhicule. Les constructeurs automobiles premium adoptent des grades hydrophobes tels que TIOXIDE TR48, qui se dispersent à hautes températures de traitement sans perte de brillance. Le marché du dioxyde de titane gagne non seulement en volume mais en valeur car ces grades spécialisés commandent une tarification premium et portent un risque minimal de substitution réglementaire.

Croissance de l'emballage en carton laminé pour la logistique du commerce électronique

Les volumes de colis continuent de monter en flèche, et les propriétaires de marques exigent un emballage qui maintient l'intégrité structurelle à travers une distribution en plusieurs étapes. Le dioxyde de titane améliore l'opacité et la fidélité d'impression, protégeant l'imagerie de marque et l'expérience de déballage du consommateur. Ses propriétés de diffusion de la lumière améliorent la liaison des fibres, fournissant des réductions de poids sans compromettre la résistance à la compression. Cette tendance de spécification amplifie l'intensité du pigment par mètre carré, ajoutant de la profondeur au marché du dioxyde de titane au-delà des utilisations traditionnelles du carton. L'intégration de stratifiés barrières à l'humidité souligne davantage le rôle du TiO₂ en protégeant les graphiques et en réduisant les retours liés aux dommages.

Adoption de revêtements de toitures fraîches résistants aux UV dans la construction du Moyen-Orient

Dans les États du Golfe, les charges de climatisation représentent jusqu'à 70 % de la consommation d'électricité estivale. Les revêtements de toitures fraîches formulés avec du dioxyde de titane à haute réflectance reflètent près de 80 % du rayonnement solaire et abaissent les températures intérieures de 1,5 °C, réduisant l'énergie de refroidissement de 15-35 %. Les mandats gouvernementaux de construction verte et l'escalade des tarifs électriques accélèrent l'adoption dans les segments commerciaux et résidentiels. La durabilité contre la dégradation ultraviolette dans les conditions désertiques positionne le TiO₂ comme indispensable, renforçant l'élan de demande à moyen terme pour le marché du dioxyde de titane.

Analyse d'impact des contraintes

| Contraintes | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Étiquetage cancérogène UE pour les poudres TiO₂ | -0.8% | Europe, exportateurs mondiaux | Court terme (≤ 2 ans) |

| Volatilité des prix des matières premières ilménite et rutile | -0.7% | Mondial, surtout les marchés dépendants des importations | Court terme (≤ 2 ans) |

| Pression concurrentielle des pigments blancs alternatifs | -0.3% | Europe et Amérique du Nord initialement | Long terme (≥5 ans) |

| Source: Mordor Intelligence | |||

Classification UE du TiO₂ comme cancérogène suspecté augmentant les coûts d'étiquetage

Le Règlement européen 2025/4 impose des avertissements de cancer sur les formulations en poudre contenant plus ou égal à 1 % de dioxyde de titane[1]Publications Office of the European Union, "Commission Implementing Regulation (EU) 2025/4," eur-lex.europa.eu. Les fournisseurs de revêtements, plastisols et encres d'impression font face à des reformulations, de nouvelles œuvres d'art d'emballage et des révisions légales, gonflant les coûts de conformité. Les règles divergentes au Royaume-Uni et en Amérique du Nord compliquent la gestion de portefeuille mondial, nécessitant des stratégies d'étiquetage double. Les lots de fabrication à court terme augmentent les coûts unitaires, atténuant la demande discrétionnaire dans les canaux bricolage. Bien que la Cour européenne ait annulé l'étiquette de danger en 2022, la décision fut renversée en 2025 après réévaluation scientifique, renforçant l'incertitude pour le marché du dioxyde de titane.

Volatilité des prix des matières premières ilménite/rutile impactant les marges

Les prix spot du rutile TiO₂ ont grimpé en 2024, incitant les producteurs chinois à émettre de multiples hausses de prix. Les usines de pigments non intégrées en Europe et en Asie voient leurs marges brutes comprimées, tandis que les acteurs intégrés tels que Tronox compensent partiellement les pics grâce aux mines captives. L'imprévisibilité décourage les contrats d'approvisionnement à long terme et élève les primes de risque prix des clients, freinant la croissance de la demande en aval et pesant sur le marché du dioxyde de titane.

Analyse des segments

Par grade : Le rutile conserve sa dominance au milieu des avancées spécialisées de l'anatase

Le rutile a commandé 78 % du marché du dioxyde de titane en 2024, reflétant son indice de réfraction plus élevé (2,7) et sa résistance aux intempéries supérieure. Cette suprématie est ancrée dans les revêtements architecturaux extérieurs, les couches de finition automobiles et les mélanges-maîtres polymères où la rétention de brillance à long terme est critique. Les grades à double fonction intégrant des traits photocatalytiques déverrouillent de nouvelles opportunités de surfaces autonettoyantes, renforçant davantage l'avance du rutile.

L'anatase, représentant l'équilibre de la demande, progresse à un TCAC plus rapide de 4,5 % grâce à la croissance de niche dans les excipients pharmaceutiques et les matériaux de construction photocatalytiques. Les grades d'anatase à surface modifiée étendent la durée de conservation dans les papiers de contact alimentaire et offrent des nuances bleutées distinctes valorisées dans les papiers de bureau premium.

Par procédé : L'avantage environnemental stimule l'expansion de la voie chlorure

La voie sulfate a fourni 65 % de la taille du marché du dioxyde de titane en 2024 en exploitant l'ilménite de grade inférieur et des empreintes de capital plus petites. Néanmoins, la capacité basée sur le chlorure s'étend à un TCAC de 4,7 % alors que les régulateurs intensifient l'examen des flux de déchets sulfatés acides. Les usines au chlorure utilisent des scories à haute teneur en TiO₂ ou du rutile naturel et génèrent principalement du pigment rutile avec des impuretés traces plus faibles, permettant une tarification plus élevée dans les segments de revêtements premium et mélanges-maîtres. Chemours rapporte que la chloration propriétaire à basse température à 350-450 °C peut réduire l'usage énergétique de 30 % et améliorer le rendement[2]AIChE Journal, "Effective Extraction of Titanium from Rutile by a Low-Temperature Chloride Process," aiche.onlinelibrary.wiley.com.

Les producteurs émergents en Inde adoptent la technologie chlorure pour atteindre la parité qualité avec les fournisseurs occidentaux et pour se protéger contre l'évolution des normes d'effluents. Les projets de débottelnage supplémentaires à travers l'Amérique du Nord et l'Europe visent à extraire 5-15 % de production supplémentaire des actifs chlorure existants sans dépenses de terrain vierge, maintenant l'approvisionnement équilibré malgré les fermetures de capacité régionales telles que l'installation Botlek de Tronox. Les différentiels de coûts pilotés par les processus restent donc centraux à la compétitivité du marché du dioxyde de titane.

Par application : Peintures et revêtements en tête, plastiques en accélération

Les peintures et revêtements ont consommé 52 % de la taille du marché du dioxyde de titane en 2024 en raison de la brillance et opacité inégalées du TiO₂. Le segment s'étend aux formulations architecturales, industrielles et marines, où un chargement typique de film sec de 15-25 % gouverne le pouvoir couvrant. Le passage aux systèmes à base d'eau à faible COV en Asie-Pacifique et en Amérique du Nord augmente les demandes de dispersion des pigments, favorisant les grades rutile traités en surface. Les plastiques croissent le plus rapidement à un TCAC de 4,5 % alors que les garnitures intérieures automobiles, l'électroménager blanc et l'emballage multicouche adoptent le TiO₂ pour la protection UV et l'uniformité esthétique.

Les films d'emballage rigides imprimés ont augmenté le chargement TiO₂ pour améliorer l'espace blanc pour les graphiques haute résolution, amplifiant l'intensité du pigment par mètre carré. Les applications papier et pâte à papier, bien que modestes en tonnage, s'appuient sur l'anatase pour élever la brillance dans les papiers graphiques premium. En cosmétiques, le TiO₂ ultrafin reste un filtre UV clé dans les crèmes solaires, mais les débats réglementaires sur la sécurité des nanoparticules plafonnent la croissance volumique. Le béton photocatalytique et les façades de bâtiments purifiantes de l'air ajoutent des vents arrière prometteurs mais actuellement de niche au marché du dioxyde de titane.

Par industrie d'utilisation finale : La construction reste en première position, l'emballage prend de l'élan

La construction a capturé 38 % de part de consommation de dioxyde de titane en 2024, alimentée par les peintures architecturales extérieures, toitures fraîches et carreaux en béton à haute réflectance. L'intensification des codes d'atténuation des îlots de chaleur urbains dans les climats chauds soutient une demande stable pour les revêtements blanc brillant avec une réflectance solaire supérieure. L'automobile et le transport détiennent une position solide de second niveau, intégrant des plastiques remplis de TiO₂ et des revêtements multicouches pour répondre aux critères esthétiques et fonctionnels de résistance UV. L'industrie de l'emballage, s'étendant à un TCAC de 4,6 %, puise dans le TiO₂ pour l'opacité dans les cartons de commerce électronique et les stratifiés flexibles allégés qui endurent une logistique difficile.

Analyse géographique

L'Asie-Pacifique contrôle 35 % du marché du dioxyde de titane et délivre le TCAC le plus rapide de 4,92 % jusqu'en 2030. La Chine seule abrite une portion majeure de la capacité mondiale TiO₂, équilibrant les exportations avec la demande domestique architecturale et infrastructurelle croissante. Les directives gouvernementales pour améliorer la qualité des pigments et freiner les effluents du procédé sulfate poussent les producteurs vers la technologie chlorure, répliquant les standards occidentaux.

Le marché du dioxyde de titane nord-américain demeure porté par les biens durables, revêtements aérospatials et films d'emballage. Les réglementations environnementales matures favorisent la production au chlorure, et les engagements ESG d'entreprise stimulent la recherche et développement dans des voies de pigments à plus faible carbone. Le marché européen est façonné par des contraintes duales : l'étiquetage cancérogène de catégorie 2 et les droits antidumping définitifs sur les importations chinoises. Ces mesures élèvent les coûts de production locaux mais encouragent aussi l'innovation de grades premium pour justifier des points de prix plus élevés.

Le Moyen-Orient et l'Afrique présentent un potentiel émergent propulsé par les mégaprojets de construction. Les mandats de toitures fraîches dans le Conseil de coopération du Golfe et les installations touristiques croissantes stimulent l'adoption de revêtements à haut albédo. La production domestique de TiO₂ demeure négligeable, conduisant à la dépendance aux importations et l'exposition aux fluctuations de fret.

Paysage concurrentiel

Le marché du dioxyde de titane présente une concentration élevée. Chemours exploite la technologie chlorure propriétaire et les programmes d'amélioration continue pour extraire 15 % de capacité supplémentaire des lignes existantes, maintenant un avantage de leadership coût. Venator renforce sa position spécialisée grâce aux grades hydrophobes adaptés au traitement polymère haute température. Les acteurs régionaux en Inde et en Asie du Sud-Est entrent via des conversions brownfield sulfate, misant sur la demande domestique mais faisant face à des normes d'effluents plus strictes.

Leaders de l'industrie du dioxyde de titane

-

Kronos Worldwide, Inc.

-

LB Group

-

The Chemours Company

-

Tronox Holdings Plc

-

Venator Materials PLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Tronox Holdings a annoncé qu'elle mettrait en veille son usine de dioxyde de titane de 90 000 tonnes/an à Botlek, Pays-Bas, suite à une révision stratégique du site.

- Février 2025 : The Chemours Company a lancé Ti-Pure TS-6706, une évolution sans TMP et TME de Ti-Pure R-706 pour les revêtements critiques d'apparence.

Portée du rapport sur le marché mondial du dioxyde de titane

Le dioxyde de titane est l'un des matériaux les plus blancs sur terre. Il est largement utilisé comme pigment blanc pour ajouter blancheur et opacité dans diverses applications, telles que peintures et revêtements, cosmétiques, alimentation et autres applications.

Le marché du dioxyde de titane est segmenté par grade, application et géographie. Par grade, le marché est segmenté en rutile et anatase. Par application, le marché est segmenté en peintures et revêtements, plastiques, papier et pâte à papier, cosmétiques et autres applications. Le rapport offre également la taille du marché et les prévisions pour 15 pays à travers les principales régions. Pour chaque segment, le dimensionnement du marché et les prévisions ont été faits sur la base du volume (kilotonne).

| Rutile |

| Anatase |

| Chlorure |

| Sulfate |

| Peintures et revêtements |

| Plastiques |

| Papier et pâte à papier |

| Cosmétiques |

| Autres applications (cuir, textiles, caoutchouc) |

| Construction |

| Automobile et transport |

| Emballage |

| Biens de consommation |

| Autres industries d'utilisation finale |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| ASEAN | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Pays nordiques | |

| Reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Émirats arabes unis | |

| Afrique du Sud | |

| Égypte | |

| Reste du Moyen-Orient et de l'Afrique |

| Par grade | Rutile | |

| Anatase | ||

| Par procédé | Chlorure | |

| Sulfate | ||

| Par application | Peintures et revêtements | |

| Plastiques | ||

| Papier et pâte à papier | ||

| Cosmétiques | ||

| Autres applications (cuir, textiles, caoutchouc) | ||

| Par industrie d'utilisation finale | Construction | |

| Automobile et transport | ||

| Emballage | ||

| Biens de consommation | ||

| Autres industries d'utilisation finale | ||

| Par géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| ASEAN | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Pays nordiques | ||

| Reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Émirats arabes unis | ||

| Afrique du Sud | ||

| Égypte | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché du dioxyde de titane et ses perspectives de croissance ?

La taille du marché du dioxyde de titane a atteint 360,61 kilotonnes en 2024 et devrait croître à 440,86 kilotonnes d'ici 2030 à un TCAC de 4,10 %.

Quelle région mène le marché du dioxyde de titane ?

L'Asie-Pacifique détient 35 % de la demande mondiale et présente le TCAC le plus élevé de 4,92 %, soutenue par l'industrialisation et l'expansion de la capacité par voie chlorure.

Pourquoi le procédé au chlorure gagne-t-il des parts sur le procédé au sulfate ?

La technologie chlorure produit un pigment rutile de plus haute pureté avec moins de déchets et moins d'énergie par unité, menant à un TCAC de 4,7 % contre une expansion plus lente du sulfate.

Comment l'étiquetage cancérogène UE affecte-t-il la demande de dioxyde de titane ?

Les avertissements obligatoires de cancer sur les poudres TiO₂ augmentent les coûts de formulation et d'emballage, tempérant la croissance de demande à court terme en Europe et forçant des ajustements de portefeuille.

Quelle application stimulera la croissance volumique la plus rapide jusqu'en 2030 ?

Les plastiques devraient dépasser les autres secteurs à un TCAC de 4,5 % alors que les producteurs automobiles, d'emballage et de biens de consommation durables intensifient l'utilisation de TiO₂ pour la stabilité UV et l'esthétique.

Dernière mise à jour de la page le: