Taille et part du marché des dispositifs pour diabète en Arabie Saoudite

Analyse du marché des dispositifs pour diabète en Arabie Saoudite par Mordor Intelligence

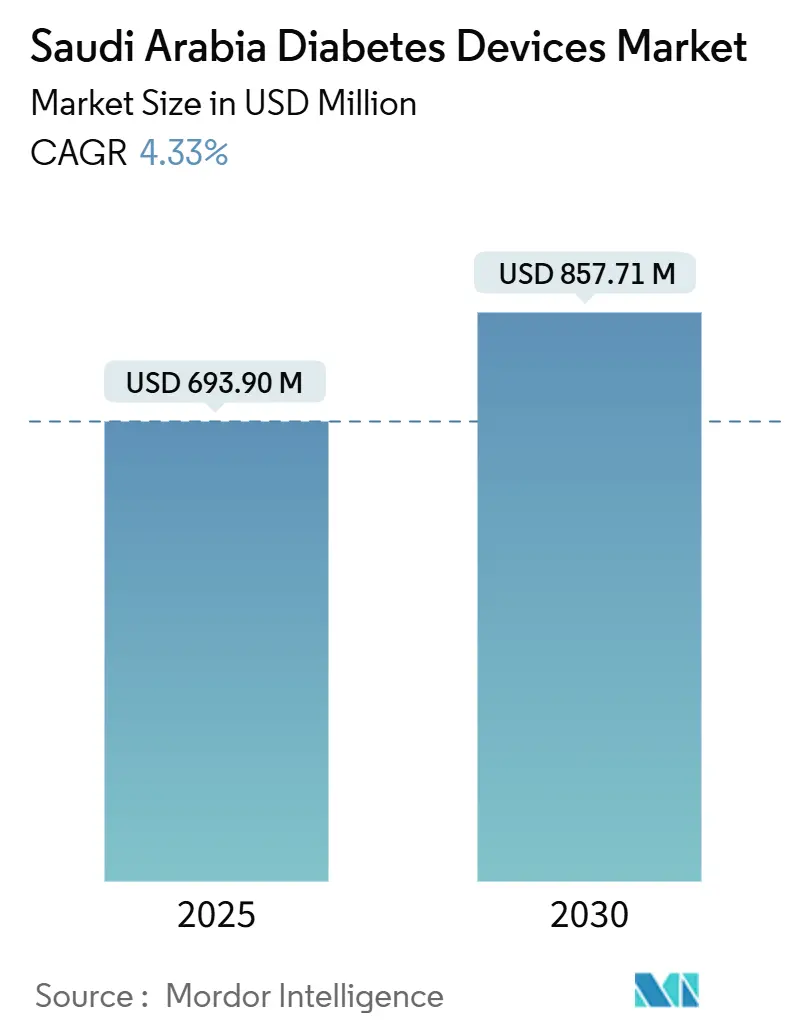

La taille du marché des dispositifs pour diabète en Arabie Saoudite s'élève à 693,9 millions USD pour 2025 et devrait atteindre 857,71 millions USD d'ici 2030, reflétant un taux de croissance annuel composé (TCAC) de 4,33 % pour la période. Cette croissance se déroule dans un contexte de prévalence de la maladie en hausse constante, alimentée par l'augmentation des niveaux d'obésité et une population vieillissante en expansion. Une hausse parallèle des dépenses de santé du secteur public élargit l'accès aux technologies de diagnostic et thérapeutiques, et les programmes d'approvisionnement hospitaliers intègrent de plus en plus les dispositifs de surveillance et d'administration dans les plans de gestion des maladies chroniques. Parce que le pays dépend fortement des importations, les fluctuations des droits de douane et des mouvements de devises ont une influence directe sur les stratégies de tarification et les comportements d'achat. En retour, les distributeurs locaux resserrent les contrôles d'inventaire pour protéger les marges des pressions de coûts induites par les tarifs, une réponse qui un incité les fournisseurs multinationaux à explorer des partenariats de localisation. Un effet observable est que les initiatives d'assemblage domestique pour les stylos à insuline ont raccourci les délais de livraison, incitant les hôpitaux à actualiser leurs formulaires plus fréquemment et élevant ainsi la demande de remplacement pour les consommables.

À l'avenir, l'industrie des dispositifs pour diabète est positionnée pour bénéficier de la feuille de route Vision 2030 du gouvernement, qui met l'accent sur la fabrication domestique, l'adoption de la santé numérique et les soins préventifs. Les premiers résultats de ces politiques montrent déjà une hausse mesurable des approbations de remboursement pour la surveillance continue du glucose (SCG), soulignant comment la conception du remboursement peut accélérer la diffusion de nouvelles technologies. Pendant ce temps, des règles plus strictes de l'Autorité saoudienne des aliments et médicaments (SFDA) allongent les délais réglementaires, mais elles réduisent également le risque de contrefaçon, ce qui renforce finalement la confiance des cliniciens dans les systèmes avancés. Les entreprises multinationales répondent en regroupant les services de formation avec le matériel pour satisfaire les exigences de surveillance post-commercialisation et pour faciliter la courbe d'apprentissage tant pour les cliniciens que pour les patients. L'impact combiné des incitations du secteur public, des ajustements logistiques du secteur privé et d'une base de patients progressivement plus férue de technologie signale un marché qui entre dans une phase plus axée sur l'innovation, même si les ventes unitaires restent orientées vers les articles de base tels que les bandelettes de test.

Points clés à retenir

• La taille du marché des dispositifs pour diabète en Arabie Saoudite est de 693,9 millions USD pour 2025 et devrait atteindre 857,71 millions USD d'ici 2030 avec un TCAC de 4,33 %.

• L'obésité et le vieillissement de la population ajoutent des milliers de nouveaux utilisateurs de dispositifs chaque année.

• Les incitations Vision 2030 poussent les multinationales à assembler localement les stylos à insuline, raccourcissant les délais de livraison.

• La surveillance continue du glucose croît plus rapidement que toute autre gamme de produits parce que les patients préfèrent des données indolores, 24 heures sur 24.

• Les pharmacies hospitalières détiennent encore la plus grande part du marché des dispositifs pour diabète, mais le e-commerce se développe rapidement alors que les consommateurs adoptent les renouvellements en ligne.

Tendances et perspectives du marché des dispositifs pour diabète en Arabie Saoudite

Analyse d'impact des moteurs

| Moteur | (~) Impact en points de pourcentage sur le TCAC du marché | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Prévalence croissante de l'obésité et du diabète associé | +1.2% | National, plus élevé dans les centres urbains | Long terme (≥ 4 ans) |

| Population gériatrique croissante | +0.8% | National, concentré dans les grandes villes | Long terme (≥ 4 ans) |

| Intégration de solutions de santé numérique | +1.0% | Centres urbains ; adoption rurale graduelle | Moyen terme (2-4 ans) |

| Expansion rapide des chaînes de détail/e-pharmacie | +0.9% | National, plus fort dans les couloirs logistiques métropolitains | Moyen terme (2-4 ans) |

| Expansions des programmes nationaux de dépistage du diabète | +0.7% | National, focus initial sur les principaux centres de santé | Court terme (≤ 2 ans) |

| Incitations Vision 2030 pour la localisation de l'assemblage de stylos à insuline | +0.6% | National, spécialement zones industrielles | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante de l'obésité et du diabète associé

L'accélération des taux d'obésité un élargi le bassin d'individus à risque de diabète de type 2, augmentant directement la demande pour les solutions de surveillance et de gestion. Les études évaluées par les pairs placent la prévalence nationale de l'obésité adulte au-dessus d'un quart de la population, un niveau qui correspond à de fortes augmentations des nouveaux diagnostics de diabète [1]General Authority for Statistics, "Health Determinants Statistics Publication 2023," General Authority for Statistics, stats.gov.sa. Une inférence des données récentes d'admissions hospitalières est que les patients nouvellement diagnostiqués présentent des valeurs d'HbA1c de base plus élevées, ce qui à son tour augmente le besoin immédiat d'un support de dispositifs plus intensif. En conséquence, les fabricants de capteurs SCG et de stylos à insuline observent des cycles de réapprovisionnement plus rapides dans les centres urbains où les taux d'obésité sont les plus élevés.

Population gériatrique croissante

La part des résidents âgés de 65 ans et plus augmente plus rapidement que la population globale, et cette cohorte présente une incidence élevée de complications du diabète qui nécessitent des dispositifs spécialisés. Les statistiques gouvernementales montrent une tendance à la hausse des comorbidités liées à l'âge, comme la neuropathie, poussant les hôpitaux à adopter des dispositifs qui intègrent des rappels de dose et des affichages à plus gros caractères. Un effet knock-on évident est que les fournisseurs adaptent les messages marketing autour de la facilité d'utilisation, signalant que l'ergonomie peut être un différenciateur dans les cycles d'approvisionnement. Simultanément, les spécialistes gériatriques plaident pour un remboursement plus large des pompes à insuline, soutenant que l'administration automatisée réduit le fardeau des soignants, ce qui peut influencer les futures décisions de couverture.

Intégration de solutions de santé numérique

Les applications alimentées par l'IA et les plateformes de télémédecine gagnent en popularité alors que les hôpitaux adaptent leurs programmes de maladies chroniques aux modèles de surveillance à distance. L'Autorité saoudienne des données et de l'IA un publié des principes nationaux sur l'utilisation responsable de l'IA, un mouvement qui accélère les projets pilotes reliant les données SCG aux tableaux de bord cliniques.[2]Yasser K. Alotaibi, "Improving Type 2 Diabetes Mellitus Gestion in MOD Hospitals," BMJ Open Quality, bmjopenquality.bmj.comLes premiers résultats d'une étude de télésanté multicentrique ont rapporté une amélioration glycémique statistiquement significative chez près d'un quart des patients inscrits. Cette découverte implique que les outils numériques d'adhésion peuvent servir d'adjuvant rentable au matériel, incitant les fabricants de dispositifs à intégrer des interfaces de programmation d'applications (API) dans les feuilles de route produits.

Expansions des programmes nationaux de dépistage du diabète

Les initiatives de dépistage élargies capturent les cas non diagnostiqués plus tôt, alimentant un flux constant d'utilisateurs de dispositifs de première fois dans le marché. Un programme d'amélioration de la qualité dans 18 hôpitaux gouvernementaux un réduit la proportion de patients mal contrôlés d'environ un tiers à un peu plus d'un cinquième, confirmant que les tests systématiques peuvent rediriger les flux de travail cliniques vers une gestion proactive [3]Abrar M. Al-Mutairi, "Impact of Telemedicine on Glycemic Control in T2DM," Frontiers in Endocrinology, frontiersin.org. Une implication immédiate du marché est que les comités d'approvisionnement rédigent des commandes plus importantes pour des kits de démarrage combinant glucomètres, lancettes et matériel éducatif, ce qui aide à standardiser l'intégration des patients.

Analyse d'impact des freins

| Frein | (~) Impact en points de pourcentage sur le TCAC du marché | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Réglementations strictes | -0.9% | National | Court terme (≤2 ans) |

| Tarifs d'importation élevés sur les glucomètres Bluetooth | -0.7% | National | Moyen terme (≈3-4 ans) |

| Coûts élevés | -0.6% | National, effet plus important dans les régions à faible revenu | Moyen terme (≈3-4 ans) |

| Faible portée de la chaîne du froid dans les provinces du sud et éloignées | -0.5% | Provinces du sud et éloignées | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Réglementations strictes

Les exigences SFDA mandatent une preuve d'autorisation préalable dans un état membre du Groupe de travail d'harmonisation mondiale, une disposition qui allonge le délai de mise sur le marché pour les produits novateurs mais rassure également les cliniciens sur la sécurité des produits. Les coûts de conformité contraignent les fournisseurs étrangers à favoriser les partenariats avec des distributeurs locaux établis qui détiennent déjà des certifications de gestion de la qualité. Un effet visible est que les petits innovateurs optent de plus en plus pour des accords de licence technologique plutôt que l'entrée directe, altérant la dynamique concurrentielle en faveur des entreprises capables de financer la navigation réglementaire.

Tarifs d'importation élevés sur les glucomètres Bluetooth

Des tarifs d'au moins 5 % plus une taxe sur la valeur ajoutée de 15 % gonflent les prix de vente pour les dispositifs connectés, les plaçant hors budget de certains patients. Les distributeurs atténuent le fardeau en échelonnant les expéditions pour réduire les coûts de détention d'inventaire, mais le prix de détail plus élevé ralentit encore l'adoption parmi les segments sensibles aux prix. Cette pression sur les ventes unitaires motive certains fabricants à évaluer l'assemblage partiel dans le Royaume pour se qualifier aux exemptions de droits, un changement qui pourrait remodeler les configurations de chaîne d'approvisionnement au cours des prochaines années.

Analyse des segments

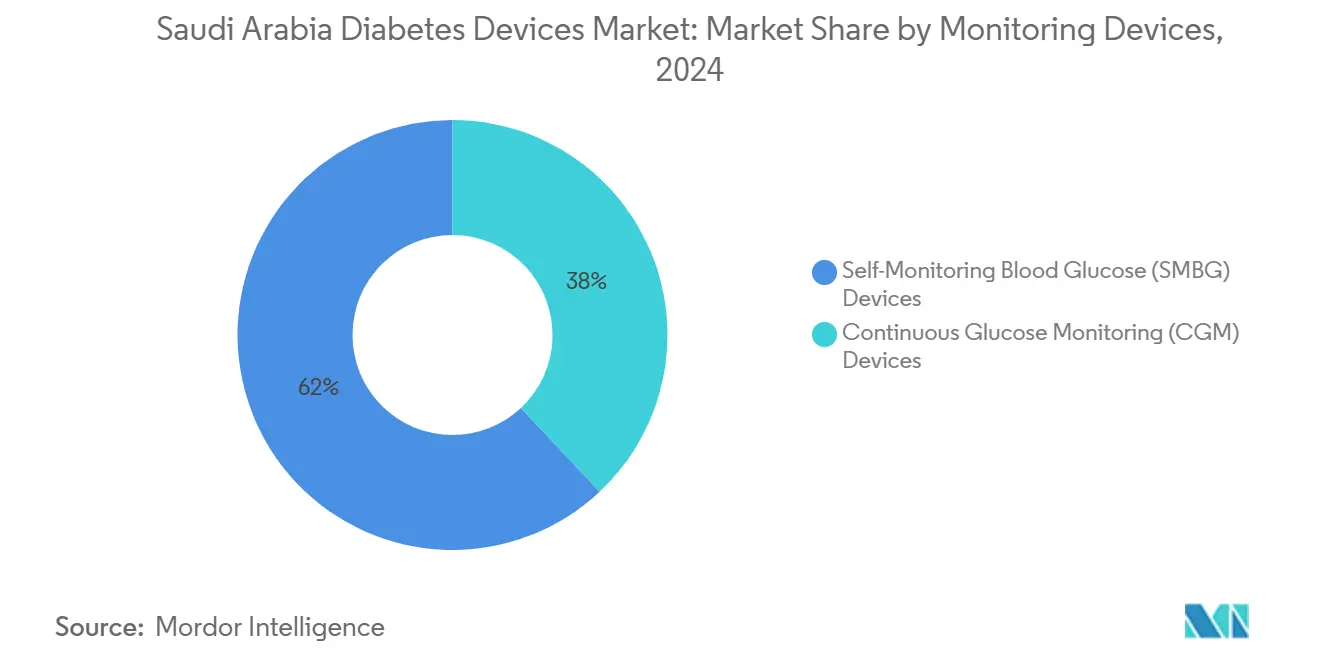

Catégorie de dispositifs - Dispositifs de surveillance : la SCG perturbe la surveillance traditionnelle

Le sous-segment de surveillance commande la plus grande part du marché des dispositifs pour diabète et un généré la majeure partie des revenus en 2024, avec les dispositifs d'autosurveillance glycémique (ASG) représentant 62 % des ventes cette année-là. La pénétration reflète des décennies de familiarité des cliniciens, une large couverture d'assurance pour les bandelettes de test et des coûts initiaux plus faibles. La consommation récurrente de bandelettes garantit des flux de trésorerie prévisibles pour les pharmacies, leur permettant de négocier des prix de gros favorables, ce qui soutient la dominance de l'ASG malgré les alternatives émergentes. Un détail intéressant est que les assureurs privés commencent à plafonner les remboursements de bandelettes, ce qui peut indirectement encourager les utilisateurs à migrer vers les solutions SCG qui ont une dépendance aux bandelettes plus faible.

La surveillance continue du glucose un la trajectoire de croissance la plus forte, avec un TCAC prévu de 5,6 % entre 2025 et 2030, signalant un changement graduel dans les modèles de pratique clinique. Les extensions de durée de vie des capteurs et l'intégration smartphone ont amélioré la valeur perçue, tandis que les preuves locales d'épisodes hypoglycémiques réduits convainquent les médecins de prescrire la SCG plus tôt dans la progression de la maladie. La présence de modèles de surveillance flash qui évitent les rituels de calibration supprime un point de friction clé, et les témoignages de patients sur les réseaux sociaux amplifient l'adoption par bouche-à-oreille. Collectivement, ces développements illustrent comment les raffinements matériels progressifs peuvent débloquer la demande latente même dans les marchés sensibles aux prix.

Les dispositifs de gestion représentaient une portion importante de la taille du marché des dispositifs pour diabète en 2024, avec les stylos à insuline jetables détenant une part estimée de 45 % en raison de leur commodité à usage unique et du risque d'infection plus faible. Les hôpitaux les favorisent pour les services de patients hospitalisés car ils simplifient le contrôle des stocks, et les pharmaciens soulignent la précision du dosage comme avantage clinique. Un corollaire est que la composition locale de solutions d'insuline diminue, reflétant une modernisation plus large de la chaîne d'approvisionnement qui réduit les erreurs de médication.

Les pompes à insuline, bien que capturant une part plus petite, sont projetées pour s'étendre à un TCAC de 5,1 % jusqu'en 2030, propulsées par des systèmes d'administration pilotés par algorithme tels que les hybrides en boucle fermée. Le début de modèles qui communiquent de manière transparente avec les capteurs SCG crée un cercle vertueux dans lequel l'adoption de pompes stimule l'utilisation de capteurs, et vice versa. Les preuves des premiers adoptants montrent des métriques de temps dans la plage améliorées, information qui porte ses fruits dans les conférences d'éducation des médecins et légitime davantage la thérapie par pompe. Cette convergence de surveillance et d'administration stimule les comités d'approvisionnement à expérimenter avec des structures contractuelles groupées, un autre indicateur de maturation du marché.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Utilisateur final : Les hôpitaux dominent tandis que les soins à domicile s'accélèrent

Les hôpitaux et cliniques représentaient 55 % de la part du marché des dispositifs pour diabète en 2024 comme résultat direct des soins spécialisés centralisés et des flux de financement gouvernementaux. Les centres de diabète internes s'appuient sur des programmes d'éducation structurés qui standardisent la sélection de dispositifs, ce qui explique les commandes en vrac cohérentes passées avec les distributeurs majeurs. Parce que les réclamations de remboursement proviennent souvent dans les milieux hospitaliers, les médecins prescripteurs possèdent un levier considérable sur le choix de marque, renforçant les positions établies.

Les milieux de soins à domicile sont sur la voie d'un TCAC de 4,8 % entre 2025 et 2030, le rythme le plus rapide parmi les catégories d'utilisateurs finaux. Les moteurs incluent la préférence des patients pour la commodité et les efforts du système de santé pour gérer les maladies chroniques en dehors des murs hospitaliers. Les consultations de télémédecine ont surgi pendant les confinements pandémiques, normalisant l'échange de données à distance et construisant la confiance des patients dans les pratiques d'autogestion. Les preuves qu'un quart des participants de télésanté ont atteint des améliorations d'HbA1c cliniquement significatives suggèrent que la surveillance basée à domicile peut être également efficace, encourageant les payeurs à raffiner les politiques de remboursement de soins à distance.

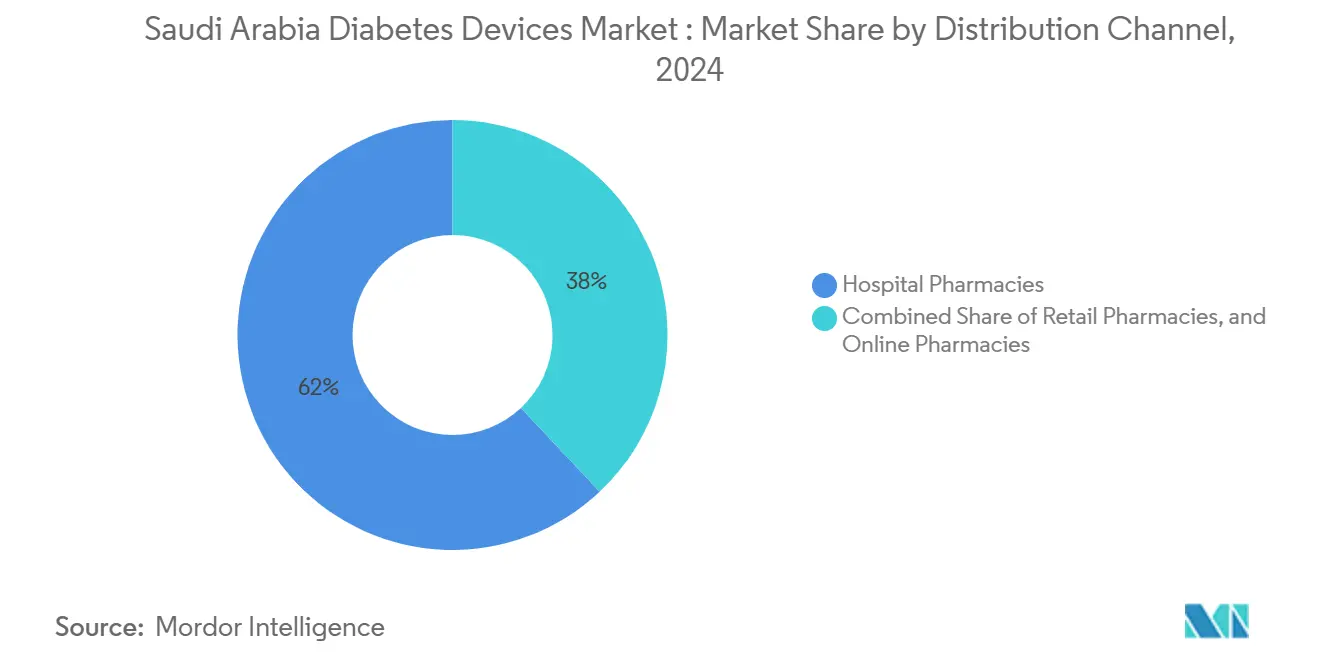

Canal de distribution : Les pharmacies hospitalières mènent, le e-commerce surgit

Les pharmacies hospitalières commandaient 62 % de la part du marché des dispositifs pour diabète en 2024, aidées par des liens directs avec les cliniciens prescripteurs et la capacité d'intégrer la dispensation de dispositifs dans les protocoles de sortie. Leurs volumes d'achat agrégés attirent une tarification échelonnée, et les formulaires stipulent souvent des marques spécifiques, favorisant les commandes répétées. Cet environnement nourrit une boucle de rétroaction dans laquelle les fabricants investissent dans des programmes de formation sur site, ce qui à son tour renforce la loyauté des prescripteurs.

Le e-commerce est le point de vente à croissance la plus rapide, prêt pour un TCAC de 5,5 % jusqu'en 2030, largement motivé par l'expansion de l'accès internet et le confort des consommateurs avec les paiements en ligne. Une tendance émergente est les modèles d'abonnement qui automatisent les renouvellements de consommables, lissant la demande et améliorant l'adhésion. Les grandes chaînes de détail lancent des plateformes omnicanal qui permettent des services de clic-et-collecte, brouillant la ligne entre les canaux physiques et numériques. Cette approche hybride implique que la part de marché deviendra une fonction des capacités logistiques autant que de la compétitivité des prix.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Type de diabète : Le type 2 domine, le type 1 croît plus rapidement

Les patients de type 2 représentaient 84 % du volume de l'industrie des dispositifs pour diabète en 2024, reflétant les modèles épidémiologiques nationaux liés aux facteurs de risque de mode de vie. L'adoption large de dispositifs au sein de ce groupe souligne l'importance de l'abordabilité et des conceptions conviviales, car les niveaux de compétence varient largement. L'inférence des données de suivi ambulatoire indique que les taux de rétention des dispositifs s'améliorent lorsque le matériel éducatif est disponible en arabe familier, une considération qui façonne le matériel marketing.

Les cas de diabète de type 1 augmentent à un TCAC projeté de 4,7 %, donnant à cette cohorte plus petite un impact démesuré sur les segments de dispositifs premium. La consommation élevée par patient de capteurs et de fournitures de pompe génère des flux de revenus prévisibles qui attirent les fabricants internationaux. Les cliniques spécialisées, comme celles du King Saud University Medical City, servent d'adoptants précoces d'algorithmes prédictifs assistés par IA, fonctionnant efficacement comme sites de démonstration pour les nouvelles technologies. Par conséquent, les percées ciblant les patients de type 1 migrent souvent rapidement vers un usage clinique plus large une fois que les courbes de coût descendent, renforçant le cycle d'innovation mondial au sein du marché.

Analyse géographique

Les centres urbains majeurs-Riyad, Jeddah et Dammam-représentaient collectivement environ deux tiers de la taille nationale du marché des dispositifs pour diabète en 2024, une concentration reflétant des revenus disponibles plus élevés et une infrastructure de santé plus dense. Les hôpitaux tertiaires à Riyad abritent de multiples centres d'endocrinologie, ce qui se traduit par des commandes d'approvisionnement groupées substantielles pour les dispositifs avancés. Néanmoins, une étude de la Province de l'Est un noté une adhésion plus faible à l'autosurveillance parmi les résidents locaux, illustrant qu'une haute disponibilité d'infrastructure ne se traduit pas automatiquement par un usage habituel de dispositifs. La discordance souligne l'importance des interventions comportementales parallèlement à la distribution de matériel.

La Région de l'Ouest, incluant Jeddah et les villes saintes, exhibe la trajectoire de croissance la plus rapide, dépassant la moyenne nationale. Les expansions planifiées d'institutions telles que le Centre du diabète de Médine signalent un engagement envers les soins spécialisés, ce qui est susceptible d'amplifier la demande pour les dispositifs de surveillance et d'administration. Pourtant les enquêtes révèlent que seulement environ un tiers des patients démontrent une connaissance adéquate des soins des pieds, impliquant que les opportunités de marché existent aussi pour les ajouts éducatifs regroupés avec les dispositifs. En intégrant des modules de formation dans les contrats d'approvisionnement, les fournisseurs peuvent se positionner comme partenaires dans les initiatives de qualité de soins, augmentant ainsi leur attrait pour les hôpitaux publics visant à atteindre les benchmarks d'accréditation.

Les districts ruraux accusent un retard dans la pénétration des dispositifs, mais les programmes de télémédecine commencent à réduire l'écart. Le service de téléophtalmologie du ministère de la Santé pour la rétinopathie diabétique s'appuie sur l'analyse d'images assistée par IA, prouvant que l'input spécialisé peut atteindre les petites cliniques de manière rentable [4]Hatem un. Kalantan, "Teleophthalmology in Saudi Arabia," Saudi Journal of Ophthalmology, ncbi.nlm.nih.gov. Ces succès encouragent les décideurs politiques à piloter des modèles similaires pour la surveillance du glucose, un développement qui pourrait débloquer des volumes supplémentaires pour les glucomètres d'entrée de gamme et les capteurs de milieu de gamme. Par conséquent, les fournisseurs logistiques mappent les routes de distribution hub-and-spoke pour s'assurer que les cliniques rurales reçoivent des réapprovisionnements en temps opportun, renforçant la valeur stratégique des capacités de livraison du dernier kilomètre.

Paysage concurrentiel

Le succès sur le marché saoudien des dispositifs pour diabète dépend de plus en plus de la capacité des entreprises à offrir des solutions intégrées qui combinent des dispositifs innovants avec des services de support complets. Les acteurs établis du marché se concentrent sur le développement de dispositifs connectés qui permettent un partage de données transparent entre patients et prestataires de soins de santé. L'adoption de capacités d'intelligence artificielle et d'apprentissage automatique dans les dispositifs de gestion du diabète devient un différenciateur clé. Les entreprises investissent dans des programmes d'éducation des patients et de formation des prestataires de soins de santé pour construire la fidélité à la marque et la présence sur le marché. L'établissement d'installations de fabrication locales et de centres de recherche émerge comme une priorité stratégique pour améliorer la réactivité du marché et réduire les coûts opérationnels.

Pour les nouveaux entrants et les acteurs émergents, le succès réside dans l'identification et l'adressage de lacunes spécifiques du marché tout en construisant de solides réseaux de distribution. Les entreprises doivent naviguer l'environnement réglementaire complexe tout en maintenant la qualité produit et la conformité aux standards internationaux. Le développement de solutions rentables sans compromettre l'avancement technologique est crucial pour la pénétration du marché. Les partenariats stratégiques avec des prestataires de soins de santé établis et des compagnies d'assurance peuvent fournir des avantages concurrentiels. L'avenir du marché sera façonné par la capacité à s'adapter aux politiques de santé changeantes, aux avancées technologiques et aux besoins évolutifs des patients tout en maintenant l'efficacité opérationnelle et la qualité de service.

Leaders de l'industrie des dispositifs pour diabète en Arabie Saoudite

-

Becton Dickinson

-

F. Hoffmann-La Roche AG

-

Medtronic plc

-

DexCom, Inc.

-

Abbott Laboratories

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Insulet un annoncé ses préparatifs pour introduire son système d'administration automatisée d'insuline Omnipod 5 en Arabie Saoudite, signalant la confiance dans la préparation du marché pour les technologies en boucle fermée. La stratégie de localisation de l'entreprise inclut des sessions de formation des cliniciens pour faciliter l'adoption rapide.

- Octobre 2024 : NUPCO un signé des protocoles d'accord avec Novo Nordisk et Sanofi pour localiser la fabrication d'insuline en Arabie Saoudite, et les accords devraient stabiliser les chaînes d'approvisionnement nationales pour les thérapies diabétiques essentielles. La clause de localisation ouvre aussi la porte à l'assemblage supplémentaire de dispositifs dans les mêmes zones industrielles.

- Juillet 2024 : AmplifAI Health un été sélectionné pour l'Académie de croissance AI for Health 2024 de Google, apportant des ressources spécialisées pour raffiner ses algorithmes prédictifs pour la détection précoce des complications du pied diabétique. La sélection amplifie la visibilité de l'Arabie Saoudite comme terrain d'essai pour les solutions de diabète pilotées par IA.

Portée du rapport sur le marché des dispositifs pour diabète en Arabie Saoudite

Les moniteurs de glycémie, les moniteurs de glucose continus, les pompes à insuline, les stylos à insuline intelligents et les logiciels de gestion du diabète sont quelques-uns des plusieurs types d'équipements qui peuvent suivre les symptômes diabétiques. Les dispositifs de mesure du glucose améliorent la santé des patients en aidant à maintenir et gérer leurs niveaux de sucre dans le sang. Le marché saoudien des dispositifs de soins du diabète est segmenté en dispositifs de surveillance (dispositifs d'autosurveillance glycémique et dispositifs de surveillance continue du glucose) et dispositifs de gestion (dispositifs d'administration d'insuline, seringues à insuline, stylos à insuline jetables, cartouches d'insuline dans stylos réutilisables et injecteurs à jet). Le rapport offre des tailles de marché et des prévisions de valeur (millions USD) et volume (en unités) pour les segments ci-dessus.

| Dispositifs de surveillance | Dispositifs d'autosurveillance glycémique (ASG) | Glucomètres |

| Bandelettes de test | ||

| Lancettes | ||

| Dispositifs de surveillance continue du glucose (SCG) | Capteurs | |

| Durables (récepteurs et transmetteurs) | ||

| Dispositifs de gestion | Dispositifs d'administration d'insuline | Dispositifs de pompe à insuline |

| Stylos à insuline jetables | ||

| Cartouches d'insuline dans stylos réutilisables | ||

| Seringues à insuline et injecteurs à jet | ||

| Hôpitaux et cliniques |

| Milieux de soins à domicile |

| Pharmacies de détail et centres du diabète |

| Pharmacies hospitalières |

| Pharmacies de détail |

| E-commerce / pharmacies en ligne |

| Diabète de type 1 |

| Diabète de type 2 |

| Diabète gestationnel et autres types spécifiques |

| Par catégorie de dispositifs | Dispositifs de surveillance | Dispositifs d'autosurveillance glycémique (ASG) | Glucomètres |

| Bandelettes de test | |||

| Lancettes | |||

| Dispositifs de surveillance continue du glucose (SCG) | Capteurs | ||

| Durables (récepteurs et transmetteurs) | |||

| Dispositifs de gestion | Dispositifs d'administration d'insuline | Dispositifs de pompe à insuline | |

| Stylos à insuline jetables | |||

| Cartouches d'insuline dans stylos réutilisables | |||

| Seringues à insuline et injecteurs à jet | |||

| Par utilisateur final | Hôpitaux et cliniques | ||

| Milieux de soins à domicile | |||

| Pharmacies de détail et centres du diabète | |||

| Par canal de distribution | Pharmacies hospitalières | ||

| Pharmacies de détail | |||

| E-commerce / pharmacies en ligne | |||

| Par type de diabète | Diabète de type 1 | ||

| Diabète de type 2 | |||

| Diabète gestationnel et autres types spécifiques | |||

Questions clés auxquelles répond le rapport

Quelle est la taille du marché des dispositifs pour diabète en Arabie Saoudite ?

La taille du marché des dispositifs pour diabète en Arabie Saoudite devrait atteindre 693,90 millions USD en 2025 et croître à un TCAC de 4,33 % pour atteindre 857,71 millions USD d'ici 2030.

Quelle catégorie de dispositifs croît le plus rapidement dans l'industrie des dispositifs pour diabète ?

Les systèmes de surveillance continue du glucose mènent la croissance, projetés pour s'étendre à un TCAC de 5,6 % entre 2025 et 2030 parce que les patients et cliniciens favorisent les données en temps réel.

Qui sont les acteurs clés du marché des dispositifs pour diabète en Arabie Saoudite ?

Becton Dickinson, F. Hoffmann-La Roche AG, Medtronic plc, DexCom, Inc. et Abbott Laboratories sont les principales entreprises opérant sur le marché des dispositifs pour diabète en Arabie Saoudite.

Comment les tarifs affectent-ils la part de marché des dispositifs pour diabète pour les dispositifs connectés ?

Les droits d'importation et une taxe sur la valeur ajoutée de 15 % augmentent les prix de détail pour les glucomètres Bluetooth, ralentissant l'adoption parmi les consommateurs sensibles aux prix.

Dernière mise à jour de la page le: