Analyse du marché EPC pétrolier et gazier en Asie du Sud-Est

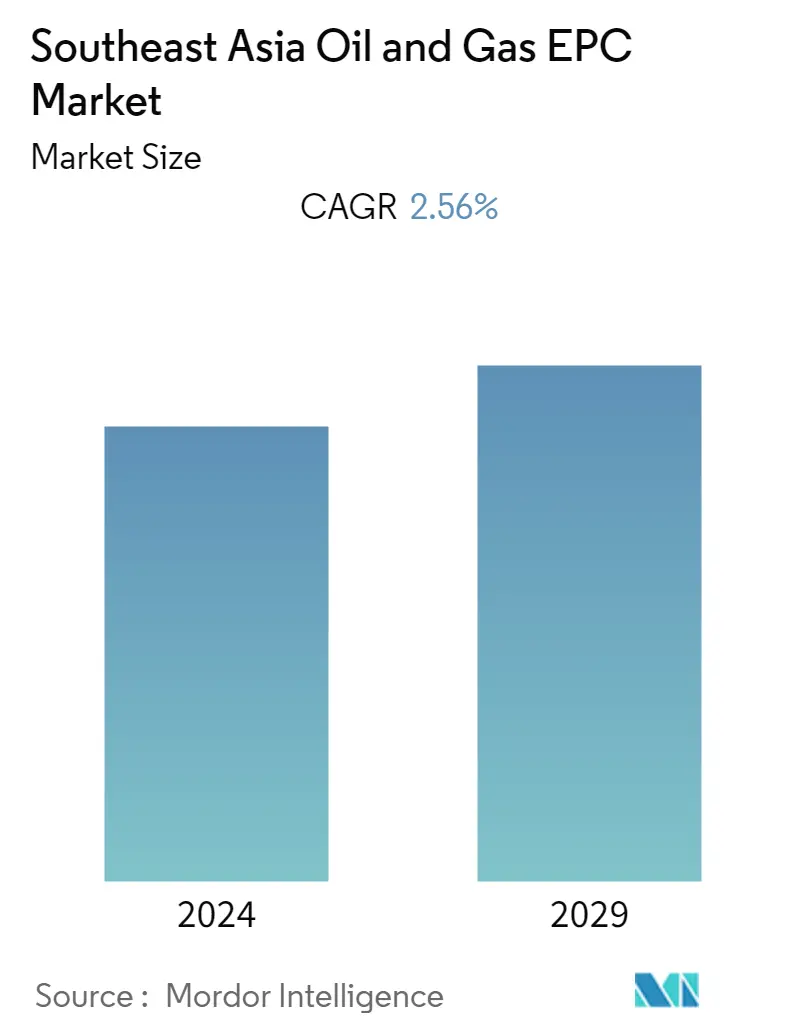

On estime que le marché EPC pétrolier et gazier dAsie du Sud-Est enregistrera un TCAC négatif denviron 2,56 % au cours de la période de prévision 2022-2027, valorisant 37,60 milliards USD en 2027, contre 42,74 milliards USD en 2020. Avec la pandémie de COVID-19 en 2020 , le marché a connu un impact négatif important. Par exemple, lIndonésie a reporté ses six appels doffres pétroliers et gaziers, et des sociétés comme Petronas ont retardé leur cluster Kelidang au Brunei et en Malaisie. La part croissante du gaz naturel dans le mix énergétique devrait être le principal moteur de la croissance du marché EPC dans de nombreux marchés émergents de la région de lAsie du Sud-Est. Dun autre côté, les acteurs continuent de faire face à une myriade de défis, qui se traduisent par des délais de développement longs pouvant aller jusquà 12 ans pour les projets en eaux profondes et sont susceptibles de restreindre le marché EPC dans la région au cours de la période de prévision.

- On estime que le segment en aval représente la plus grande part du marché EPC pétrolier et gazier dAsie du Sud-Est en 2021. Le segment a fait lobjet dimportantes mises à niveau dans les raffineries et les complexes pétrochimiques existants.

- Des pays comme Brunei, le Vietnam et le Myanmar ont un énorme potentiel pour lindustrie pétrolière et gazière dans les trois secteurs, à savoir en amont, intermédiaire et en aval. Cela constituera probablement une opportunité pour le marché EPC pétrolier et gazier dAsie du Sud-Est.

- LIndonésie devrait dominer le marché EPC pétrolier et gazier dAsie du Sud-Est en 2021, en raison du grand nombre de nouvelles raffineries en construction.

Tendances du marché EPC du pétrole et du gaz en Asie du Sud-Est

Le secteur aval dominera le marché

- Le secteur du raffinage de l'Asie du Sud-Est connaît une croissance significative en raison de la demande croissante de produits raffinés provenant d'industries telles que la chimie, la pétrochimie et les transports. La population cumulée de la région devrait croître d'environ 13 % d'ici 2030, et selon la Banque asiatique de développement, les prévisions de croissance de la région restent inchangées en raison de la pandémie de COVID-19, qui sont en légère baisse à 7 % et 5,3 % en 2030. 2022.

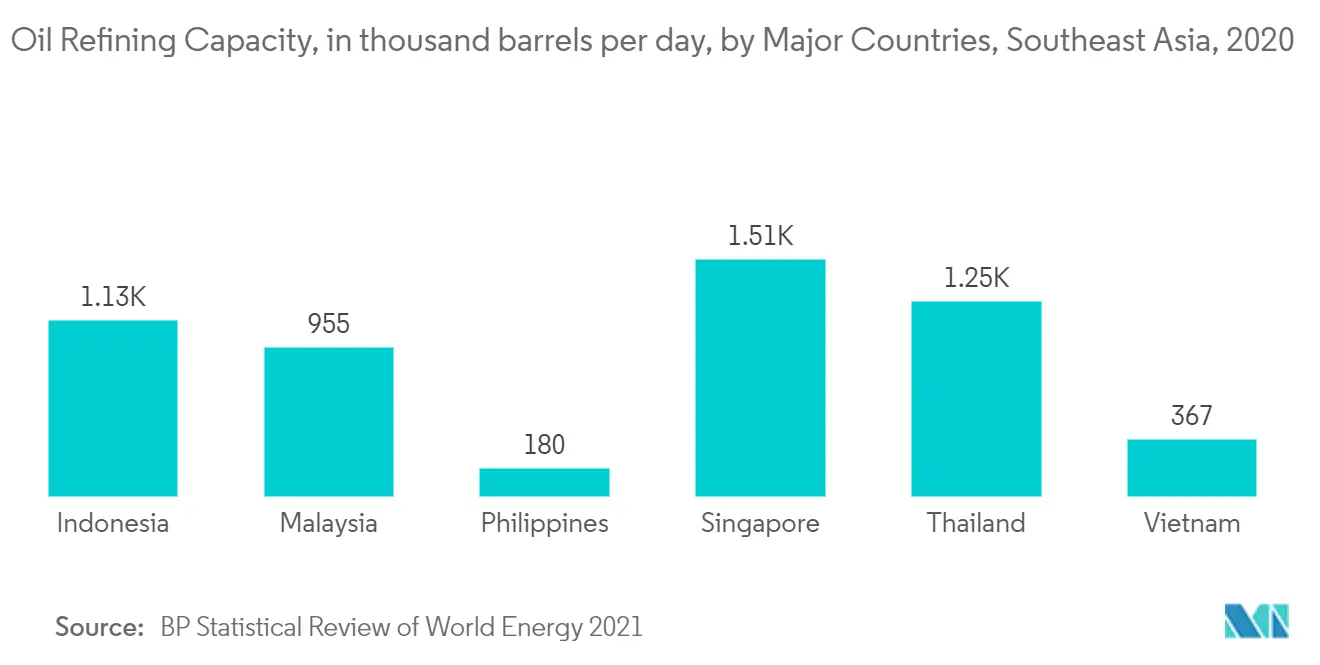

- Selon le BP Statistical Review of World Energy 2021, Singapour disposait de la plus grande capacité de raffinage, soit 1 514 000 barils par jour, suivie par la Thaïlande, l'Indonésie, la Malaisie, le Vietnam et d'autres pays d'Asie du Sud-Est. La capacité de raffinage de la région n'a pas connu d'expansion notable au cours des cinq dernières années, à l'exception du Vietnam, ce qui n'offrait auparavant que des opportunités très minimes pour les acteurs du marché EPC.

- Cependant, avec la demande croissante de produits pétroliers et les pays qui sefforcent de devenir autonomes pour répondre à la demande, les infrastructures en aval de la région devraient se développer considérablement dans les années à venir. L'Indonésie, la Malaisie, Brunei, Singapour, la Thaïlande, le Vietnam, les Philippines, etc. ont formulé des plans pour agrandir les raffineries actuelles ou en construire de nouvelles.

- La Malaisie a investi massivement dans les activités de raffinage au cours des deux dernières décennies, et elle peut désormais satisfaire la majeure partie de sa demande en produits pétroliers sur son territoire après avoir dépendu des raffineries de Singapour pendant de nombreuses années. En outre, trois grands complexes pétrochimiques intégrés (IPC) ont été créés à Kerteh, Gebeng et Pasir Gudang-Tanjung Langsat en Malaisie.

- De nombreuses entreprises internationales, telles que Caltex de Chevron, ExxonMobil et Shell PLC, ont réalisé des investissements importants dans le secteur énergétique de Singapour, notamment dans de nombreux actifs pétrochimiques et de raffinage. En mai 2019, ExxonMobil disposait d'actifs d'une valeur de 18 milliards de dollars dans le pays, qui sert de plaque tournante en Asie-Pacifique pour les activités en aval et chimiques de l'entreprise.

- De plus, des économies comme Brunei et le Vietnam sont sur le point dassister à lafflux de plusieurs contrats EPC dans le secteur aval. Au Brunei, plusieurs grands projets pétroliers et gaziers en aval devraient démarrer leurs opérations dans les années à venir, comme la phase 2 de la raffinerie et du complexe pétrochimique de Pulau Muara Besar, pour laquelle des contrats ont été attribués en août 2020.

- Par conséquent, en raison des points ci-dessus, le secteur en aval devrait dominer le marché EPC pétrolier et gazier dAsie du Sud-Est.

L'Indonésie va dominer le marché

- En 2020, les réserves prouvées de pétrole de l'Indonésie s'élevaient à 2,4 milliards de barils et les réserves prouvées de gaz à 44,2 billions de pieds cubes. Parallèlement à cela, son profil géographique est diversifié. Les bassins géologiques comprennent 60 bassins sédimentaires, dont 36 en Indonésie occidentale déjà bien explorés, parmi lesquels 14 produisent du pétrole et du gaz. Les réserves substantielles de pétrole et de gaz augmentent les activités d'exploration et de production du pays, ce qui est susceptible de stimuler les opérations d'EPC au cours des délais prévus.

- Dans un passé récent, lindustrie indonésienne en amont na même pas réussi à répondre à la capacité de raffinage nationale. En outre, la demande du pays en produits raffinés dépasse la capacité de raffinage nationale. Ces facteurs indiquent la nécessité de développer les secteurs en amont et en aval.

- En 2020, le gouvernement indonésien a accordé 95 zones sous contrat dexploitation par rapport à ce quil avait accordé en 2019 (92 zones sous contrat dexploitation).

- En 2020, SKK Migas a terminé la plus longue étude sismique 2D à Jambi Merang KKP. L'enquête sur la zone contractuelle de Jambi Merang a débuté sur une longueur de 31908 km en novembre 2019 et sa dernière acquisition a été achevée en août 2020. L'enquête a couvert 35 bassins parmi 128 bassins en Indonésie, comprenant six bassins de production, sept bassins de découverte, cinq bassins explorés, et 17 autres bassins constituant des bassins nouveaux ou inexplorés et jamais explorés.

- En outre, le marché EPC pour lindustrie intermédiaire devrait également enregistrer une croissance significative. Avec un grand nombre de projets de construction et de modernisation dusines de raffinage et pétrochimiques, la demande dinfrastructures de transport pétrolier augmente, ce qui, à son tour, devrait stimuler le marché EPC des oléoducs au cours de la période de prévision.

- En outre, le gouvernement indonésien a annoncé son intention de doubler la capacité de raffinage entre 2018 et 2025, et vise à atteindre 2,2 millions de barils par jour. Grâce à ces projets, dimportants projets de construction et de modernisation de raffineries et dusines pétrochimiques sont à venir et sont en préparation.

- Par conséquent, en raison des points ci-dessus, lIndonésie devrait dominer le marché EPC pétrolier et gazier dAsie du Sud-Est au cours de la période de prévision.

Aperçu du marché EPC du pétrole et du gaz en Asie du Sud-Est

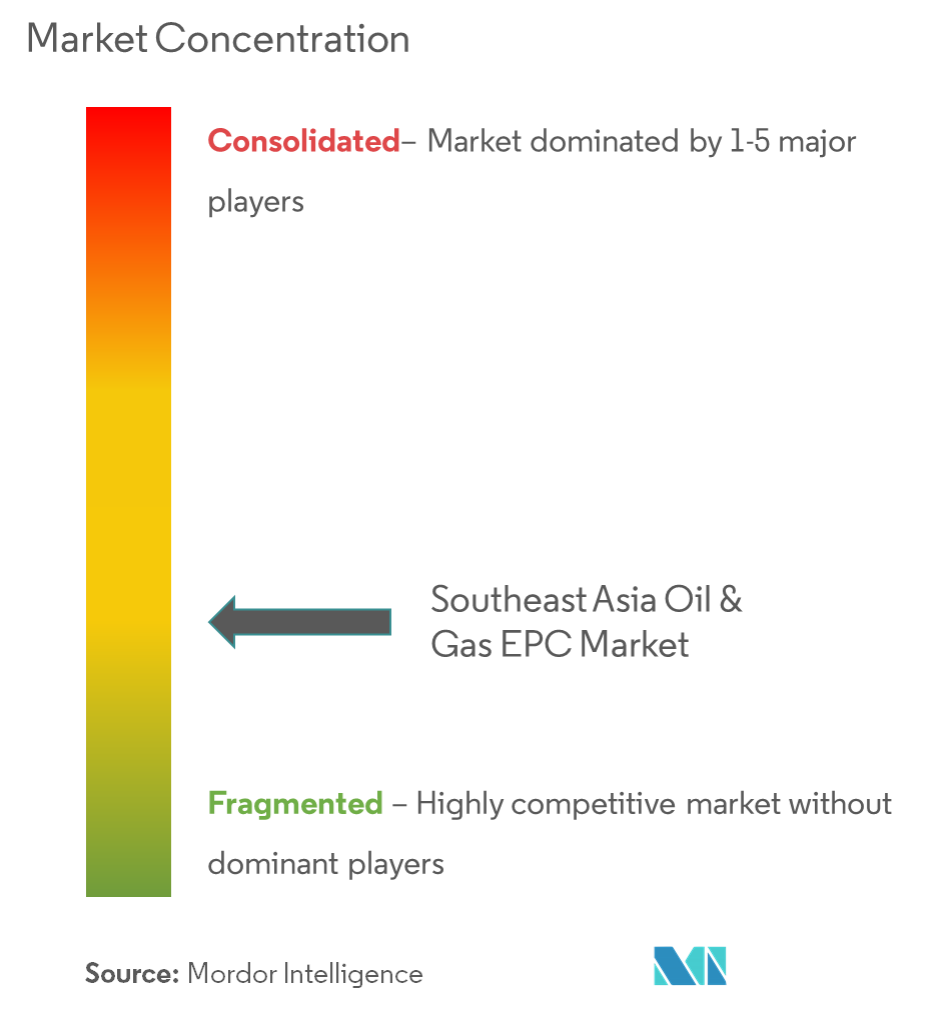

Le marché EPC pétrolier et gazier dAsie du Sud-Est est modérément fragmenté. Les principales entreprises du marché sont TechnipFMC PLC, Fluor Corporation, Bechtel Corporation, Saipem SpA et PT. JGC Indonésie, entre autres.

Leaders du marché EPC du pétrole et du gaz en Asie du Sud-Est

TechnipFMC plc

Saipem SpA

Bechtel Corporation

Fluor Corporation

PT. JGC Indonesia

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché EPC du pétrole et du gaz en Asie du Sud-Est

- En août 2021, Hyundai Engineering Co. a remporté une commande de 256 millions de dollars du troisième raffineur thaïlandais, IRPC Pcl, pour rénover sa raffinerie d'une capacité totale de 215000 barils par jour à Rayong. Hyundai Engineering Co. doit moderniser sa raffinerie, permettant à l'entreprise pétrochimique intégrée thaïlandaise de produire du diesel plus propre conforme à la norme Euro V. La construction a commencé en août 2021 et la raffinerie devrait entrer en service d'ici 2024 avec de nouvelles installations telles qu'une unité d'hydrotraitement du diesel (DHT) et des usines existantes modernisées.

- En 2020, le projet Indonesia Deepwater Development, développé par Chevron et ses partenaires Pertamina, Eni Indonesia et Sinopec, s'est concentré sur les champs Gendalo, Gehem, Bangka et Gandang situés dans le bassin de Kutal dans des profondeurs d'eau allant de 610 à 1829 mètres. Selon le plan de l'opérateur, le projet se déroulera en deux étapes. La première étape comprendra le développement du champ de Bangka, tandis que la deuxième phase développera les champs de Gendalo, Gehem et Gandang. Le projet devrait comprendre l'acquisition et l'installation de 630 kilomètres de pipelines, 80 kilomètres d'ombilicaux et 120 connexions de conduites sous-marines.

Segmentation de lindustrie EPC du pétrole et du gaz en Asie du Sud-Est

Le marché EPC pétrolier et gazier dAsie du Sud-Est comprend:.

| En amont |

| Milieu du secteur |

| En aval |

| Indonésie |

| Malaisie |

| Thaïlande |

| Reste de l'Asie du Sud-Est |

| Secteur | En amont |

| Milieu du secteur | |

| En aval | |

| Géographie | Indonésie |

| Malaisie | |

| Thaïlande | |

| Reste de l'Asie du Sud-Est |

FAQ sur les études de marché EPC pétrolières et gazières en Asie du Sud-Est

Quelle est la taille actuelle du marché EPC du pétrole et du gaz en Asie du Sud-Est ?

Le marché EPC du pétrole et du gaz en Asie du Sud-Est devrait enregistrer un TCAC de 2,56 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché EPC du pétrole et du gaz en Asie du Sud-Est ?

TechnipFMC plc, Saipem SpA, Bechtel Corporation, Fluor Corporation, PT. JGC Indonesia sont les principales sociétés opérant sur le marché EPC du pétrole et du gaz en Asie du Sud-Est.

Quelles années couvre ce marché EPC pétrolier et gazier en Asie du Sud-Est ?

Le rapport couvre la taille historique du marché EPC du pétrole et du gaz en Asie du Sud-Est pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché EPC du pétrole et du gaz en Asie du Sud-Est pour les années 2024, 2025, 2026, 2027, 2028. et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie EPC du pétrole et du gaz en Asie du Sud-Est

Statistiques sur la part de marché EPC du pétrole et du gaz en Asie du Sud-Est 2024, la taille et le taux de croissance des revenus, créées par Mordor Intelligence™ Industry Reports. Lanalyse EPC du pétrole et du gaz en Asie du Sud-Est comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.