Taille et parts du marché des snacks

Analyse du marché des snacks par Mordor Intelligence

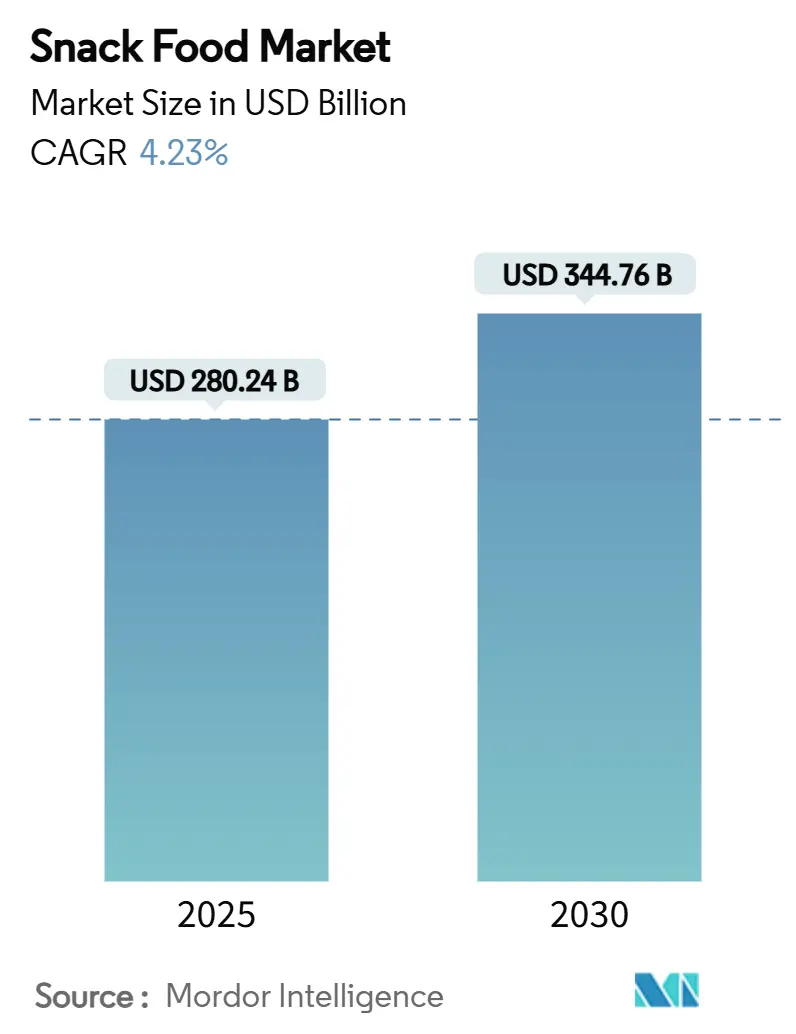

La taille du marché des snacks s'élevait à 280,24 milliards USD en 2025 et devrait atteindre 344,76 milliards USD d'ici 2030, reflétant un CAGR de 4,23 % sur la période de prévision. La commodité continue d'être un moteur significatif de la demande, avec 92 % des adultes déclarant au moins une occasion de grignotage dans une période de 24 heures. Cela souligne la préférence croissante des consommateurs pour des options accessibles et prêtes à consommer qui s'intègrent dans leurs modes de vie chargés. Le commerce numérique, combiné aux modèles d'exécution de commerce rapide, transforme les stratégies de mise sur le marché en permettant une livraison plus rapide, en élargissant la visibilité de la marque et en exploitant la personnalisation basée sur les données pour répondre efficacement aux besoins diversifiés des consommateurs. Parallèlement, les agendas réglementaires et de durabilité prennent de l'élan. Des initiatives clés, telles que les restrictions publicitaires HFSS visant à limiter la promotion des produits riches en graisses, sel et sucre, et les mandats de responsabilité élargie du producteur axés sur la gestion durable des déchets, stimulent les investissements vers le développement de formulations de produits plus sains et de solutions d'emballage innovantes à faible impact[1]Source: United Kingdom Government,"Restricting advertising of less healthy food or drink on TV and online: products in scope", www.gov.uk. Ces évolutions reflètent l'alignement croissant des pratiques de l'industrie avec les attentes des consommateurs et les exigences réglementaires.

Points clés du rapport

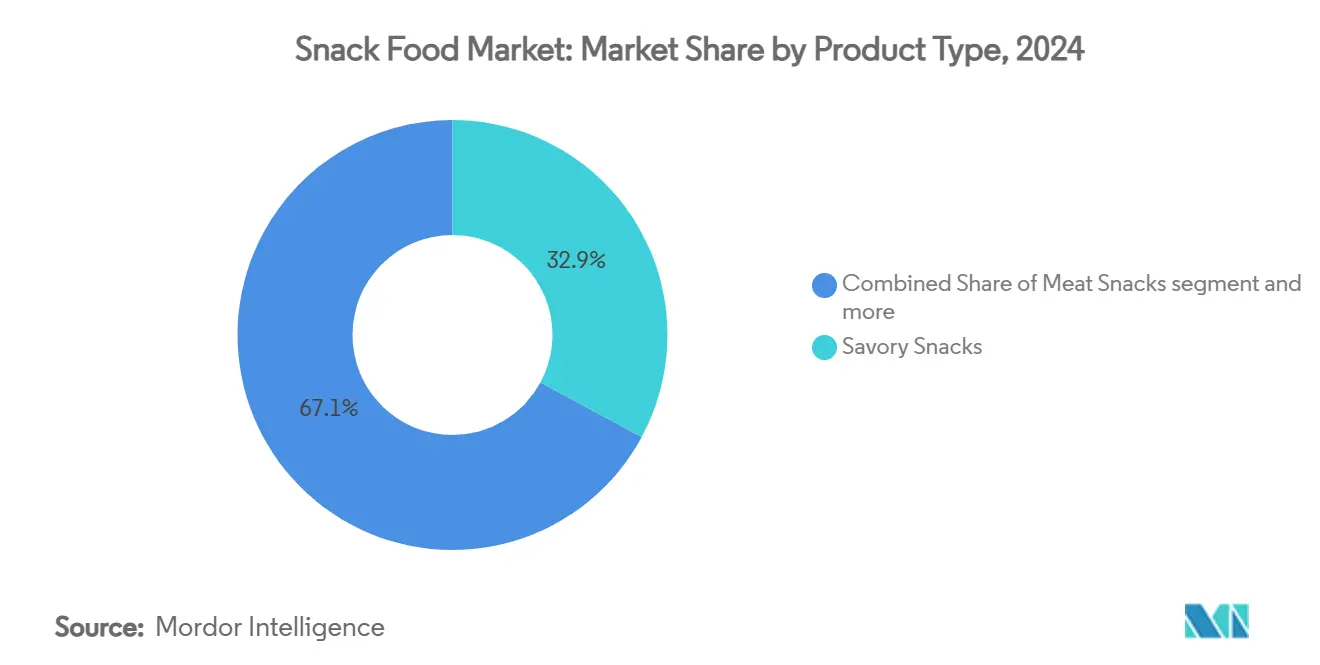

- Par type de produit, les snacks salés dominaient avec 32,87 % de parts de marché en 2024, tandis que les snacks à base de viande sont positionnés pour afficher un CAGR de 6,26 % jusqu'en 2030.

- Par type d'ingrédient, les recettes conventionnelles détenaient 63,54 % de parts en 2024, tandis que les gammes biologiques/étiquetage propre sont projetées pour enregistrer un CAGR de 5,35 % sur 2025-2030.

- Par canal de distribution, les supermarchés/hypermarchés ont capturé 34,68 % de la base 2024, et la vente au détail en ligne est projetée pour enregistrer un CAGR de 5,64 % jusqu'en 2030.

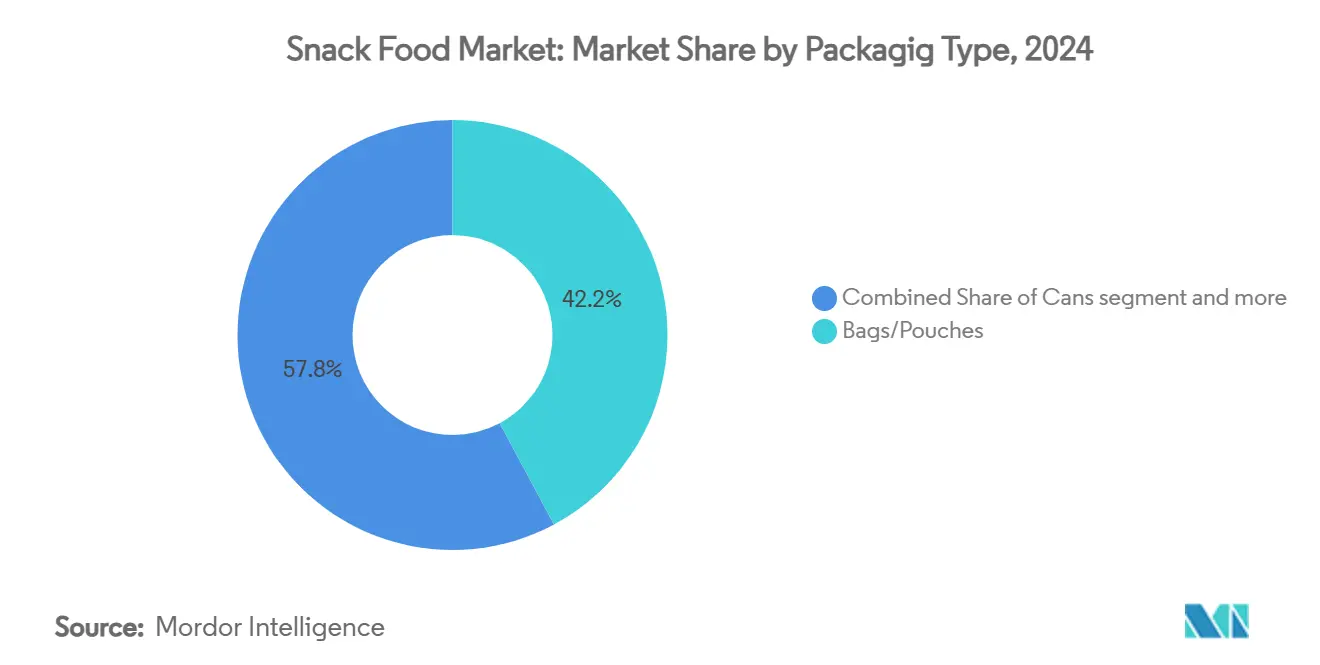

- Par type d'emballage, les sachets/pochettes commandaient 42,17 % de parts en 2024, et les boîtes de conserve sont prévues pour enregistrer un CAGR de 4,63 % alors que les marques poursuivent les formats prêts pour l'économie circulaire.

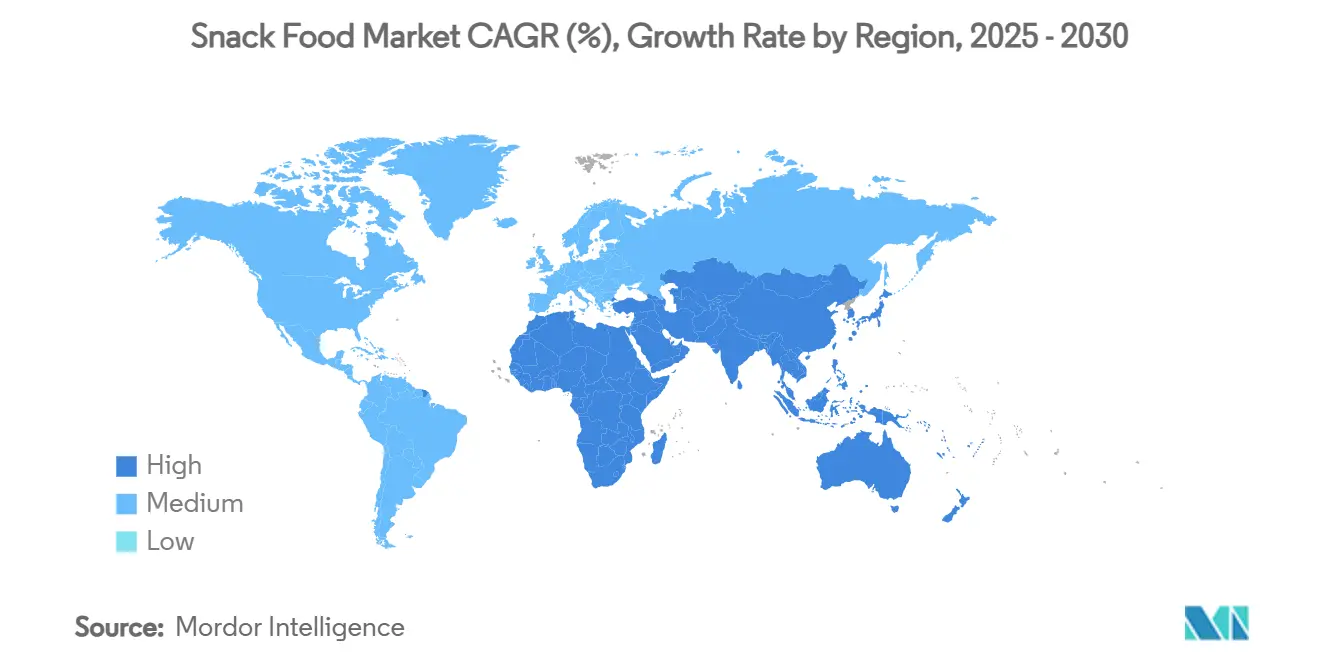

- Par géographie, l'Asie-Pacifique un contribué à 31,68 % des ventes mondiales en 2024 et le Moyen-Orient et l'Afrique devraient être les plus rapides grimpeurs à 4,83 % de CAGR jusqu'en 2030.

Tendances et perspectives du marché mondial des snacks

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions de CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante d'aliments pratiques | +1.2% | Mondiale avec effet maximal en Amérique du Nord et Asie-Pacifique | Moyen terme (2-4 ans) |

| Demande croissante de snacks enrichis et fonctionnels | +0.9% | Amérique du Nord et Europe s'étendant en Asie-Pacifique | Long terme (≥ 4 ans) |

| Expansion du grignotage comme substitut de repas | +0.8% | Centres urbains dans le monde entier | Moyen terme (2-4 ans) |

| Pénétration croissante du commerce électronique et du commerce rapide | +0.7% | Mondiale avec dynamique rapide en Asie-Pacifique et Moyen-Orient | Court terme (≤ 2 ans) |

| Valorisation des déchets alimentaires en snacks à valeur ajoutée | +0.4% | Amérique du Nord et Europe et émergent en Asie-Pacifique | Long terme (≥ 4 ans) |

| Localisation axée sur les saveurs | +0.3% | Mondiale avec nuances de saveurs régionales | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante d'aliments pratiques

Les modes de vie urbains réduisent les temps de repas, stimulant la demande d'emballages portables et en portions individuelles. Les marques adoptent de plus en plus des pochettes refermables et des films barrière à l'oxygène, qui non seulement prolongent la durée de conservation mais répondent également aux besoins des consommateurs nomades. Ces innovations d'emballage garantissent la commodité tout en maintenant la fraîcheur du produit, les rendant très attrayantes pour les populations urbaines occupées. Cette tendance penche fortement vers les offres riches en protéines, particulièrement dans les catégories de viande et de protéines végétales, car elles procurent une satisfaction de substitut de repas et répondent à la préférence croissante des consommateurs pour les régimes riches en protéines. L'essor du commerce rapide amplifie davantage cette tendance, favorisant les entreprises qui peuvent livrer efficacement des SKU très demandées dans une fenêtre de 15 minutes, un facteur critique pour maintenir la compétitivité sur ce marché rapide. Pendant ce temps, les fabricants font face au défi de respecter des normes d'étiquetage strictes, qui les obligent à s'assurer que leurs formulations, conceptions d'emballage et revendications se conforment aux mandats de divulgation nutritionnelle de la FDA, ajoutant une autre couche de complexité au développement de produits et aux stratégies marketing.

Demande croissante de snacks enrichis et fonctionnels

Les consommateurs se détournent de plus en plus des snacks vides en calories vers ceux riches en protéines, fibres, probiotiques et micronutriments essentiels, motivés par une prise de conscience croissante de la santé et du bien-être. Des processus avancés, tels que l'extrusion à haute humidité, permettent aux formulateurs d'incorporer de manière transparente ces actifs fonctionnels dans les produits sans compromettre la texture ou l'attrait sensoriel. La demande croissante de produits à étiquetage propre accélère davantage cette tendance, car les acheteurs évitent activement les colorants artificiels, conservateurs et autres additifs synthétiques. De plus, les critères mis à jour de la FDA pour la revendication "sain ", qui entreront en vigueur en février 2028, imposeront des normes nutritionnelles plus strictes, créant des opportunités pour les entreprises qui reformulent proactivement leurs offres pour répondre à ces directives[2]Source: Food and Drug Administration,"FDA Finalizes Updated `Healthy` Nutrient Content Claim", www.fda.gov . Les entreprises qui s'approvisionnent directement en ingrédients bioactifs auprès des producteurs renforcent non seulement leur crédibilité auprès des consommateurs soucieux de leur santé mais atténuent également les risques de chaîne d'approvisionnement, particulièrement dans ce segment premium et hautement concurrentiel.

Expansion du grignotage comme substitut de repas

La génération Z et les milléniaux s'éloignent de la cadence traditionnelle des trois repas, optant plutôt pour de multiples mini-moments alimentaires. Ce changement reflète l'évolution des modes de vie et les préférences pour des habitudes alimentaires plus flexibles. En réponse, les marques améliorent leurs offres avec des portions plus volumineuses, des textures superposées et des assaisonnements d'inspiration mondiale, visant à équilibrer l'indulgence avec la densité nutritionnelle. Ces innovations répondent aux consommateurs cherchant des options pratiques mais satisfaisantes qui peuvent remplacer des repas complets. Un exemple marquant de cette tendance est la montée des snacks à base de viande, qui ont dépassé la croissance de base en raison de leur teneur en protéines répondant aux demandes de satiété. De plus, la portabilité inhérente et la longue durée de conservation des snacks à base de viande en font un choix attrayant pour la consommation nomade. Par ailleurs, les développeurs de produits examinent minutieusement les profils d'acides aminés et les impacts glycémiques, s'assurant que ces "repas-snacks " s'alignent sur des plans diététiques spécifiques comme les régimes cétogènes ou riches en protéines. Cette approche méticuleuse souligne l'engagement de l'industrie à répondre aux besoins diversifiés des consommateurs tout en maintenant l'intégrité nutritionnelle.

Pénétration croissante du commerce électronique et du commerce rapide

Alors que les achats en ligne s'intensifient, les détaillants priorisent la photographie miniature, les évaluations de produits et l'amélioration de la livraison du dernier kilomètre pour répondre aux attentes évolutives des consommateurs. Ce changement reflète l'importance croissante des stratégies de marchandisage numérique pour capter l'attention des consommateurs et stimuler les ventes en ligne. Pour lutter contre les fluctuations de température pendant le transport, les entreprises adoptent de plus en plus des emballages secondaires plus robustes et incorporent des inserts dessiccants pour maintenir la qualité des snacks, particulièrement les croustillants. Ces mesures garantissent l'intégrité du produit et la satisfaction client, même dans des conditions de transport difficiles. Les opérateurs de magasins sombres urbains, qui se concentrent sur la fourniture de livraisons rapides dans des zones densément peuplées, jouent un rôle significatif dans le remodelage de la chaîne d'approvisionnement. Ces opérateurs permettent des délais de livraison plus rapides mais imposent des frais de référencement plus élevés, poussant les marques à se concentrer sur la promotion de SKU à marge élevée pour compenser les coûts et maintenir la rentabilité. La recherche souligne davantage que les consommateurs sont prêts à payer une prime pour des services de livraison ultra-rapides, particulièrement pour les friandises indulgentes et les produits meilleurs pour la santé, reflétant une demande croissante de commodité, d'expériences premium et d'options soucieuses de la santé.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions de CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Secteur de détail non organisé fragmenté et lacunes de distribution | -0,6 % | Asie-Pacifique et Afrique | Moyen terme (2-4 ans) |

| Volatilité des prix des matières premières agricoles | -0,5 % | Mondiale avec pression plus élevée sur les segments sensibles aux coûts | Court terme (≤ 2 ans) |

| Surveillance croissante de la publicité HFSS pour les enfants | -0,4 % | Europe et Amérique du Nord | Long terme (≥ 4 ans) |

| Durcissement des règles de plastique à usage unique et EPR | -0,3 % | Menée par l'Europe avec des effets d'entraînement mondiaux | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Secteur de détail non organisé fragmenté et lacunes de distribution

Dans de nombreux marchés émergents, les points de vente informels familiaux dominent, limitant la portée des chaînes réfrigérées et freinant le potentiel de premiumisation. Ces points de vente dominent en raison de leur accessibilité, abordabilité et présence profondément enracinée dans les communautés locales, rendant difficile la pénétration des formats de vente au détail organisés. De plus, les déficits en routes rurales et infrastructure de stockage frigorifique entravent davantage la distribution et la disponibilité de snacks périssables de valeur supérieure, limitant leur croissance de marché et réduisant les opportunités d'expansion de catégorie. Bien que les applications de commande B2B numériques fassent des progrès en Indonésie, Inde et Philippines, reliant les petits magasins aux distributeurs organisés et atténuant les risques de rupture de stock, les taux d'adoption varient significativement[3]Source: United States Department of Agriculture,"Snack Foods marché Brief", apps.fas.usda.gov. Des facteurs tels que la littératie numérique, la connectivité internet, la confiance en la technologie et la volonté des petits détaillants de passer des méthodes d'approvisionnement traditionnelles aux plateformes numériques contribuent à l'adoption inégale de ces solutions.

Volatilité des prix des matières premières agricoles

Les mouvements erratiques sur les marchés du maïs, du blé et des huiles comestibles sont alimentés par des événements météorologiques extrêmes et des incertitudes géopolitiques. Ces facteurs ont perturbé les chaînes d'approvisionnement, conduisant à des fluctuations de prix imprévisibles qui défient la stabilité du marché. Les fabricants sans programmes de couverture avancés ou bases de fournisseurs diversifiées ressentent la pression de ces oscillations de prix des intrants, car ils peinent à absorber les coûts croissants. En revanche, les marques leaders prennent des mesures proactives en sécurisant des contrats à terme pour verrouiller les prix et investissant dans des pratiques d'approvisionnement régénératif pour assurer la durabilité à long terme et réduire les risques. Ces stratégies aident non seulement à stabiliser leurs opérations mais renforcent également leur résilience contre les perturbations futures. Cependant, les acteurs plus petits, manquant de ressources pour mettre en œuvre de telles mesures, luttent avec des marges plus minces, des flux de trésorerie plus serrés et une vulnérabilité financière accrue dans cet environnement volatil. Cette disparité souligne le fossé croissant entre les leaders de marché établis et les entrants émergents, ces derniers faisant face à des défis significatifs pour naviguer dans les dynamiques actuelles du marché.

Analyse par segment

Par type de produit : Les snacks à base de viande stimulent la croissance premium

En 2024, les snacks salés ont continué de dominer le marché mondial des snacks, commandant une part de 32,87 %. Cette position forte souligne l'affinité persistante des consommateurs pour les friandises salées et croustillantes comme les puces de pomme de terre, snacks de maïs et bretzels. Bien que la concurrence des alternatives de snacks plus sains soit en hausse, les snacks salés restent une indulgence chérie à travers divers groupes d'âge et régions. Les innovations, telles que les puces de légumes extrudées et les soufflés à base de légumineuses, infusent une nutrition à base de plantes dans le domaine salé. Pourtant, les consommateurs grand public gravitent toujours vers les saveurs authentiques, les mélanges d'assaisonnement séduisants et ce craquant convoité. Même avec l'ascension d'options plus saines, l'attrait sensoriel large du segment cimente les snacks salés comme un incontournable pour les achats d'épicerie spontanés et planifiés.

Les snacks à base de viande se taillent une niche comme le segment à croissance la plus rapide du marché des snacks, avec des projections indiquant un CAGR robuste de 6,26 %. Les articles comme les bâtonnets de viande et le jerky sont particulièrement favorisés par les consommateurs actifs et soucieux de leur santé, grâce à leur portabilité et haute teneur en protéines, tout cela sans besoin de réfrigération. En réponse aux demandes d'étiquetage propre, les marques déploient des extensions de produits présentant du bœuf nourri à l'herbe, de la dinde et du bison, mettant l'accent sur le goût et l'approvisionnement éthique. De telles innovations résonnent particulièrement avec les acheteurs de snacks premium qui valorisent la saveur et la transparence des ingrédients. Le segment surfe sur la vague des tendances plus larges de bien-être protéique et un pivot loin des snacks riches en glucides. Avec sa croissance dynamique, ses offres de protéines diversifiées et son alignement avec les modes de vie modernes et l'alimentation propre, la catégorie des snacks à base de viande augmente régulièrement son empreinte dans l'arène mondiale des snacks.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type d'ingrédient : L'élan de l'étiquetage propre s'accélère

En 2024, les formules conventionnelles de snacks ont dominé le marché, représentant 63,54 % du chiffre d'affaires total. Leur position forte est largement due à la compétitivité des coûts, attirant les consommateurs du marché de masse, et à la disponibilité répandue des matières premières de base. Cela assure une fabrication et une distribution prévisibles pour les producteurs, conduisant à des chaînes d'approvisionnement stables et des prix cohérents. De plus, les snacks conventionnels bénéficient de la familiarité des consommateurs, de la fidélité de marque établie et d'économies d'échelle qui maintiennent les coûts bas. Malgré une concurrence féroce des alternatives axées sur la santé, leur accessibilité sur les marchés développés et émergents solidifie leur part de marché substantielle. La présence de détail omniprésente du segment pose des défis pour les nouveaux formats, même alors que les catégories de niche gagnent du terrain.

Les formules de snacks biologiques et à étiquetage propre sont sur la voie d'atteindre un CAGR de 5,35 % sur la période de prévision, les positionnant comme le segment à croissance la plus rapide du marché. Cette poussée est alimentée par la disposition des consommateurs à payer une prime pour la transparence dans l'agriculture et pour des formulations sans additifs et non-OGM. Pourtant, la mise à l'échelle de ce segment introduit des complexités : les transformateurs doivent sécuriser des superficies biologiques certifiées, vérifier les origines des ingrédients et maintenir une traçabilité rigoureuse. Bien qu'une baisse projetée des prix du soja et du maïs biologiques puisse alléger certaines pressions de coût, les marques doivent naviguer l'approvisionnement judicieusement pour assurer un approvisionnement régulier. Les entreprises qui mettent en avant les collaborations avec les agriculteurs et soulignent les pratiques d'agriculture régénérative ont de meilleures chances de conquérir les consommateurs éco-conscients. Avec les acheteurs priorisant de plus en plus la durabilité et la santé dans leurs choix, les snacks biologiques et à étiquetage propre étendent régulièrement leur empreinte sur le marché des snacks.

Par type d'emballage : La durabilité stimule l'innovation

En 2024, les sachets et pochettes ont capturé 42,17 % du volume mondial d'emballage de snacks, soulignant leur domination du marché. Leur nature légère, portable et refermable répond à diverses occasions de consommation. La taille polyvalente de ce format, l'efficacité des coûts et la flexibilité de marque en font un choix de premier plan pour les fabricants et consommateurs. Les avancées technologiques en emballage renforcent leur attrait. Les convertisseurs leaders déploient des films polyoléfines mono-matériau, simplifiant le recyclage sans compromettre les barrières d'oxygène ou d'humidité. Les grandes marques, comme Mars, affinent la logistique pour soutenir ce format, comme en témoigne leur adoption de caisses de taille appropriée, qui réduisent le tonnage de carton ondulé, les coûts et les émissions de carbone. Compte tenu des attentes croissantes en matière de durabilité et des améliorations fonctionnelles continues, les sachets et pochettes sont positionnés pour conserver leur position de leader dans l'emballage de snacks.

Bien que les boîtes de conserve aient longtemps été un pilier de l'emballage de snacks, elles sont maintenant sur la voie de croître à un CAGR de 4,63 %, émergent comme le segment à croissance la plus rapide de la catégorie. Cette renaissance est principalement due à leur recyclabilité, s'alignant parfaitement avec les mandats de Responsabilité Élargie du Producteur (REP) et les systèmes de collecte de déchets établis dans de nombreuses régions développées. Les boîtes de conserve non seulement protègent les produits mais prolongent également la durée de conservation, attirant les fabricants et consommateurs qui priorisent les snacks premium ou durables. Leur alignement avec les principes de l'économie circulaire en fait un choix de premier plan pour les marques mettant l'accent sur la durabilité. Les innovations comme les alliages métalliques légers et les couvercles d'ouverture facile renforcent leur attrait sur le marché. Alors que la demande mondiale d'emballages éco-responsables s'intensifie, les boîtes de conserve rétablissent leur importance et augmentent régulièrement leur empreinte dans l'emballage de snacks.

Par canal de distribution : La transformation numérique s'accélère

En 2024, les supermarchés et hypermarchés ont capturé 34,68 % des dépenses totales en snacks, solidifiant leur statut de canal de distribution dominant. Leur prouesse découle de la présentation d'une vaste gamme de produits, accommodant les goûts diversifiés des consommateurs en une visite. Les stratégies promotionnelles, incluant les offres groupées, remises en magasin et incitations de fidélité, stimulent les achats de valeur supérieure. Ces détaillants bénéficient de collaborations de marques robustes et d'une visibilité en magasin accrue, alimentant les achats impulsifs dans le segment des snacks. Le format de détail expansif permet aux acheteurs la facilité d'un magasin tout-en-un, mélangeant l'épicerie essentielle avec les choix de snacks tentants. Avec un cadre bien établi, des activités promotionnelles fréquentes et la capacité de présenter des marques émergentes et établies, les supermarchés et hypermarchés continuent d'être pivots dans la distribution mondiale de snacks.

Le commerce de détail en ligne est positionné pour s'étendre à un CAGR de 5,64 %, émergent comme le canal à croissance la plus rapide pour la distribution de snacks. Cette poussée est alimentée par l'adoption croissante des smartphones, rendant les achats d'épicerie par application plus accessibles. Les services de livraison rapides permettent un accès quasi-instantané aux snacks, fusionnant commodité et variété. Les boîtes d'abonnement de snacks introduisent un aspect de découverte novel, permettant aux consommateurs d'échantillonner les goûts mondiaux et marques de niche depuis leurs foyers. De plus, cette plateforme autonomise les marques avec des promotions ciblées, suggestions personnalisées et interaction directe avec les consommateurs. Avec l'élargissement du paysage numérique et le renforcement de la logistique, l'emprise du commerce de détail en ligne sur le marché des snacks est appelée à s'intensifier, posant un défi aux établissements traditionnels de brique et mortier dans les années à venir.

Analyse géographique

En 2024, la région Asie-Pacifique un revendiqué la plus grande part des revenus mondiaux à 31,68 %, stimulée par l'urbanisation, l'augmentation des revenus de la classe moyenne et une préférence culturelle profondément enracinée pour les saveurs salées et épicées. La Chine, avec ses ventes de détail de snacks dépassant 1 trillion de yuans, doit beaucoup de son succès aux champions domestiques habiles à fusionner les ingrédients traditionnels avec les méthodes de transformation contemporaines. Pendant ce temps, les centres régionaux de recherche et développement introduisent rapidement des produits localisés, comme les puces infusées aux algues au Japon et les gummies chili-mangue en Thaïlande.

Le Moyen-Orient et l'Afrique sont appelés à connaître la croissance la plus rapide, projetée à un CAGR de 4,83 % jusqu'en 2030. Cette poussée est alimentée par des démographies jeunes, une montée du commerce électronique et un rebond du tourisme. L'Arabie saoudite et les Émirats arabes unis canalisent des investissements significatifs dans des centres de transformation alimentaire et réseaux logistiques, visant à diminuer les dépendances d'importation et exploiter les opportunités de réexportation. Les pics saisonniers de dépenses sont stimulés par les assortiments de cadeaux premium pendant le Ramadan et Diwali, aux côtés d'une tendance croissante vers les snacks fonctionnels, reflétant les tendances mondiales de bien-être.

L'Amérique du Nord, l'Europe et l'Amérique du Sud naviguent un paysage de pénétration de marché mature, chacun avec ses nuances réglementaires et économiques distinctes. Le marché américain, bien qu'un bastion pour les produits riches en protéines et artisanaux, lutte avec les fluctuations de prix des matières premières qui défient la sensibilité aux prix. L'Europe prend la tête dans les politiques strictes, particulièrement concernant les plastiques et le marketing HFSS, poussant les marques vers une reformulation constante et des conceptions d'emballage innovantes. En Amérique du Sud, le Brésil et le Mexique se distinguent comme des puissances de croissance, même en luttant contre la volatilité monétaire et un paysage de détail fragmenté qui complique les expansions nationales. À travers tous les continents, les entreprises reconnaissent de plus en plus la nécessité de stratégies intégrées de gestion des risques, abordant les défis d'approvisionnement, la résilience climatique et les solutions de fret multi-modales.

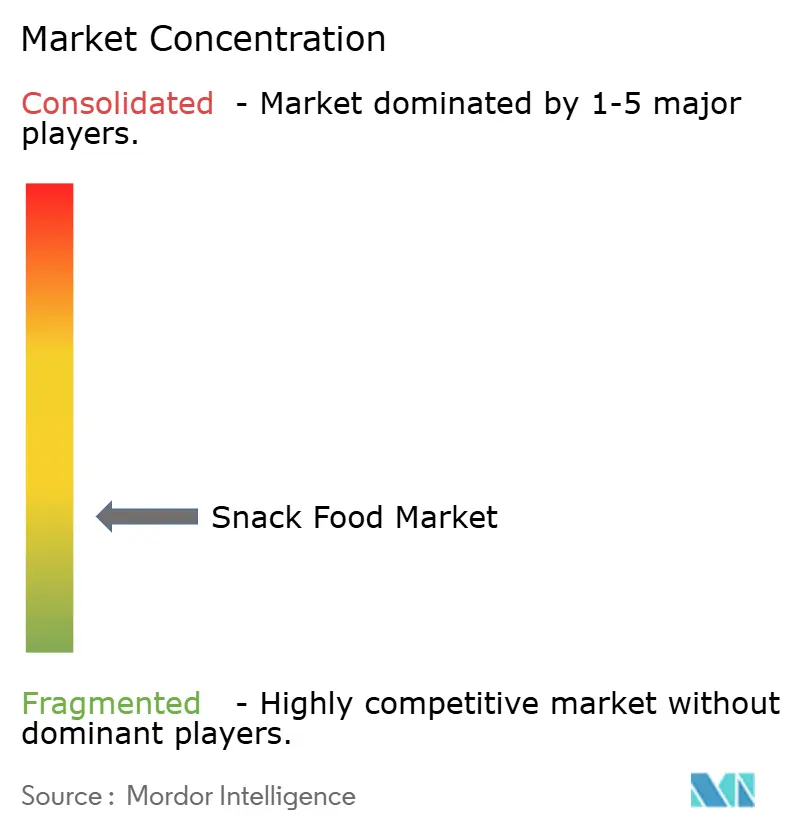

Paysage concurrentiel

Dans l'arène mondiale des snacks, les dynamiques de pouvoir se jouent entre les multinationales établies et les perturbateurs agiles, résultant en un marché modérément concentré. Des géants comme PepsiCo, Mondelez, Nestlé et l'entité récemment fusionnée Mars-Kellanova se vantent de portefeuilles diversifiés, exploitant la portée mondiale pour un approvisionnement et une publicité efficaces. Un cas d'école : les usines robotisées de PepsiCo présentent le potentiel de numérisation manufacturière pour minimiser les temps d'arrêt et réduire les coûts indirects.

Les stratégies de fusions et acquisitions dominent alors que les acteurs clés cherchent à combler les lacunes de portefeuille. En février 2025, Mars un renforcé son portefeuille en intégrant les actifs salés de Kellanova, gagnant du terrain dans Pringles et Cheez-It, et fortifiant sa position contre les concurrents de snacks salés. Pendant ce temps, Flowers Foods un acquis Simple Mills pour améliorer son image d'étiquetage propre, et UpSnack Brands un intégré Pipcorn et Spudsy, poussant l'enveloppe sur l'innovation upcyclée. Les marques émergentes exploitent les stratégies directes au consommateur et les narratifs de médias sociaux pour décrocher l'espace d'étagère, particulièrement dans les domaines des bouchées protéiques fonctionnelles et produits de santé intestinale.

La durabilité dans l'emballage est devenue un focus pivot. Amcor, en collaboration avec des partenaires de marques sélectionnés, un introduit des laminés prêts au recyclage qui s'alignent avec les standards de détaillants. Simultanément, Kind Snacks un testé des emballages papier recyclables en bordure de trottoir, atteignant un impressionnant 93 % d'intention d'achat des acheteurs. En externalisant vers des co-emballeurs spécialisés comme Tandem Foods, les propriétaires de marques peuvent rediriger les fonds des actifs d'usine fixes vers la recherche et développement et l'engagement consommateur.

Leaders de l'industrie des snacks

-

General Mills Inc.

-

PepsiCo Inc.

-

Kellogg Company

-

Nestle SA

-

Mondelez International

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Août 2025 : Pop Secret un dévoilé son nouveau popcorn prêt à consommer, maintenant offert en emballages de 5 onces présentant les saveurs Sel de mer maison, Double cheddar et Beurre de cinéma. Ce lancement vise à répondre à la demande croissante d'options de grignotage pratiques et savoureuses parmi les consommateurs.

- Août 2025 : Lays un introduit une saveur en édition limitée : puces de pomme de terre au calamar chili épicé. Cet ajout de saveur unique reflète la stratégie de la marque d'expérimenter avec des goûts audacieux et innovants pour attirer les amateurs de snacks aventureux.

- Juin 2025 : Bee Up un lancé une gamme de snacks à base de miel, conçue avec du vrai miel et dépourvue de colorants synthétiques, saveurs et conservateurs. Ces friandises viennent dans les saveurs Pastèque aigre, Très Berry et Mélange tropical, ciblant les consommateurs soucieux de leur santé cherchant des alternatives de snacks naturelles et saines.

- Janvier 2025 : Rice Chippies un déployé un nouveau snack à base de riz, fièrement présenté dans un emballage 100 % recyclable. Cette initiative s'aligne avec l'engagement de la marque envers la durabilité tout en offrant aux consommateurs un choix de grignotage éco-responsable.

Portée du rapport sur le marché mondial des snacks

Un snack est une petite portion d'aliment consommée entre les repas. Les snacks viennent sous diverses formes et shapes, incluant les snacks emballés et autres aliments transformés.

Le marché des snacks est segmenté par type, canal de distribution et géographie. Basé sur le type, le marché est segmenté en snacks surgelés, snacks salés, snacks de fruits, snacks de confiserie, snacks de boulangerie et autres types. Basé sur les canaux de distribution, le marché est segmenté en supermarchés/hypermarchés, magasins de proximité, magasins spécialisés, magasins de détail en ligne et autres canaux de distribution. Basé sur la géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient et Afrique.

Le dimensionnement du marché un été fait en termes de valeur en USD pour tous les segments susmentionnés.

| Snacks surgelés |

| Snacks salés |

| Snacks de fruits |

| Snacks de confiserie |

| Snacks de boulangerie |

| Snacks de viande |

| Autres |

| Conventionnel |

| Biologique/Étiquetage propre |

| Sachets/Pochettes |

| Boîtes de conserve |

| Autres |

| Supermarchés/Hypermarchés |

| Magasins de proximité |

| Magasins de détail en ligne |

| Autres canaux de distribution |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Russie | |

| Pays-Bas | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Australie | |

| Indonésie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Colombie | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie saoudite |

| Émirats arabes unis | |

| Turquie | |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique |

| Par type de produit | Snacks surgelés | |

| Snacks salés | ||

| Snacks de fruits | ||

| Snacks de confiserie | ||

| Snacks de boulangerie | ||

| Snacks de viande | ||

| Autres | ||

| Par type d'ingrédient | Conventionnel | |

| Biologique/Étiquetage propre | ||

| Par type d'emballage | Sachets/Pochettes | |

| Boîtes de conserve | ||

| Autres | ||

| Par canal de distribution | Supermarchés/Hypermarchés | |

| Magasins de proximité | ||

| Magasins de détail en ligne | ||

| Autres canaux de distribution | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Pays-Bas | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Indonésie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Colombie | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie saoudite | |

| Émirats arabes unis | ||

| Turquie | ||

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille du marché des snacks en 2025 ?

La taille du marché des snacks un atteint 280,24 milliards USD en 2025.

Quel est le taux de croissance attendu jusqu'en 2030 ?

Le secteur devrait enregistrer un CAGR de 4,23 % sur 2025-2030.

Quelle région génère le plus de ventes de snacks ?

L'Asie-Pacifique détenait la plus grande part à 31,68 % des revenus mondiaux de 2024.

Quel type de produit croît le plus rapidement ?

Les snacks à base de viande sont projetés pour s'étendre à un CAGR de 6,26 % jusqu'en 2030.

Comment les réglementations de durabilité affectent-elles l'emballage ?

Les règles de responsabilité élargie du producteur accélèrent le passage vers des films prêts au recyclage et des formats à contenu recyclé plus élevé.

Dernière mise à jour de la page le: