Taille et part du marché du Intelligent Mining

Analyse du marché du Intelligent Mining par Mordor Intelligence

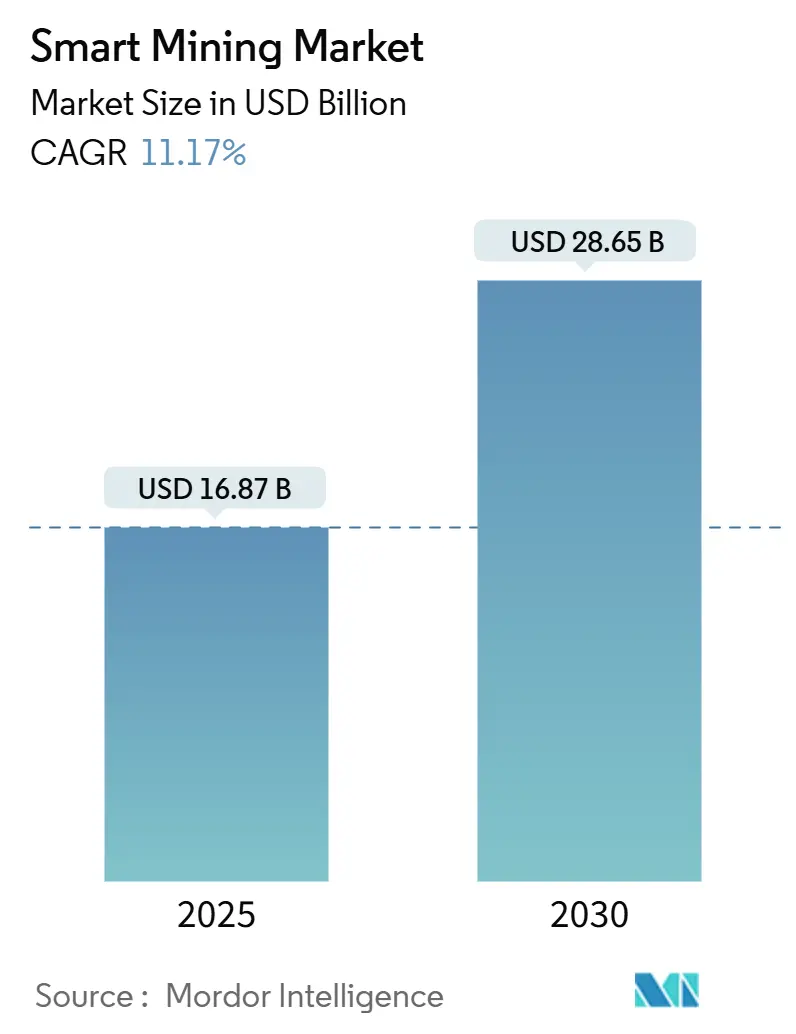

La taille du marché du Intelligent mining s'élève à 16,87 milliards USD en 2025 et devrait progresser à 28,65 milliards USD d'ici 2030, reflétant un TCAC de 11,2 %. La digitalisation rapide transforme la planification minière, la gestion de flotte et le traitement des minéraux alors que les exploitants font face à la baisse des teneurs de minerai, à des mandats de sécurité plus stricts et aux objectifs de décarbonation. Le transport autonome, la maintenance prédictive basée sur l'IoT et les réseaux 5G privés génèrent des gains de productivité continus tout en réduisant les risques opérationnels. La demande croissante pour le lithium, le nickel et les terres rares stimule l'investissement dans des équipements connectés qui maximisent les taux de récupération. Les partenariats entre les fournisseurs mondiaux d'automatisation et les spécialistes de niche de la technologie minière favorisent des plateformes intégrées qui unifient les données de la fosse au port.

Points clés du rapport

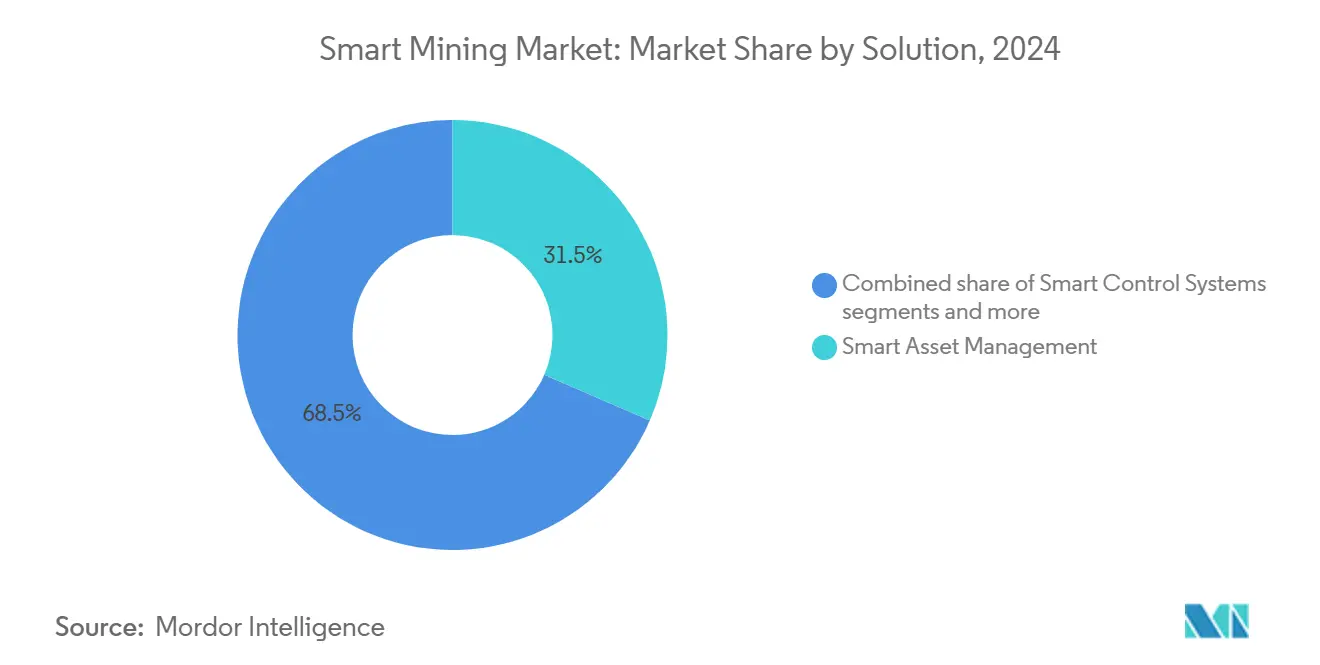

- Par solution, la gestion intelligente des actifs un dominé avec 31,5 % de part de revenus en 2024, tandis que le transport et forage autonomes devraient se développer à un TCAC de 11,5 % jusqu'en 2030.

- Par type de service, l'intégration de systèmes un capturé 58,0 % de part de revenus en 2024 ; les services managés devraient croître à un TCAC de 12,2 % jusqu'en 2030.

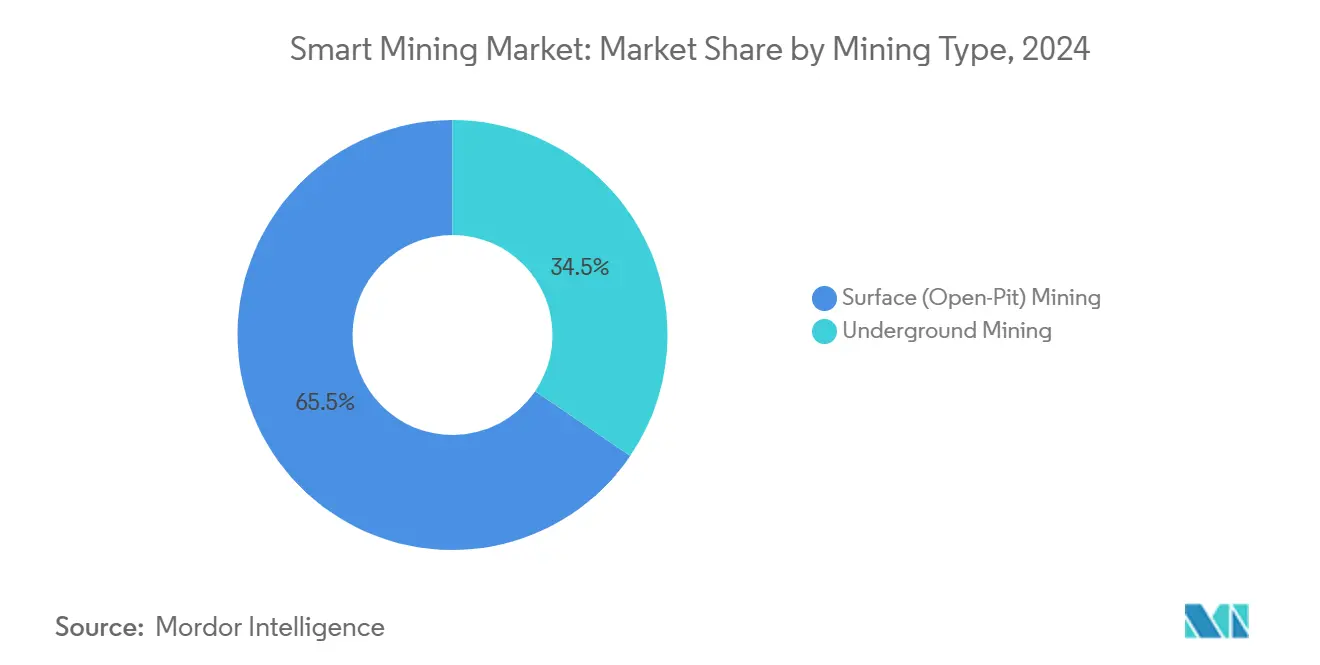

- Par type d'exploitation minière, l'exploitation de surface un représenté 65,5 % de la part de marché du Intelligent mining en 2024, tandis que l'exploitation souterraine devrait progresser à un TCAC de 12,5 % jusqu'en 2030.

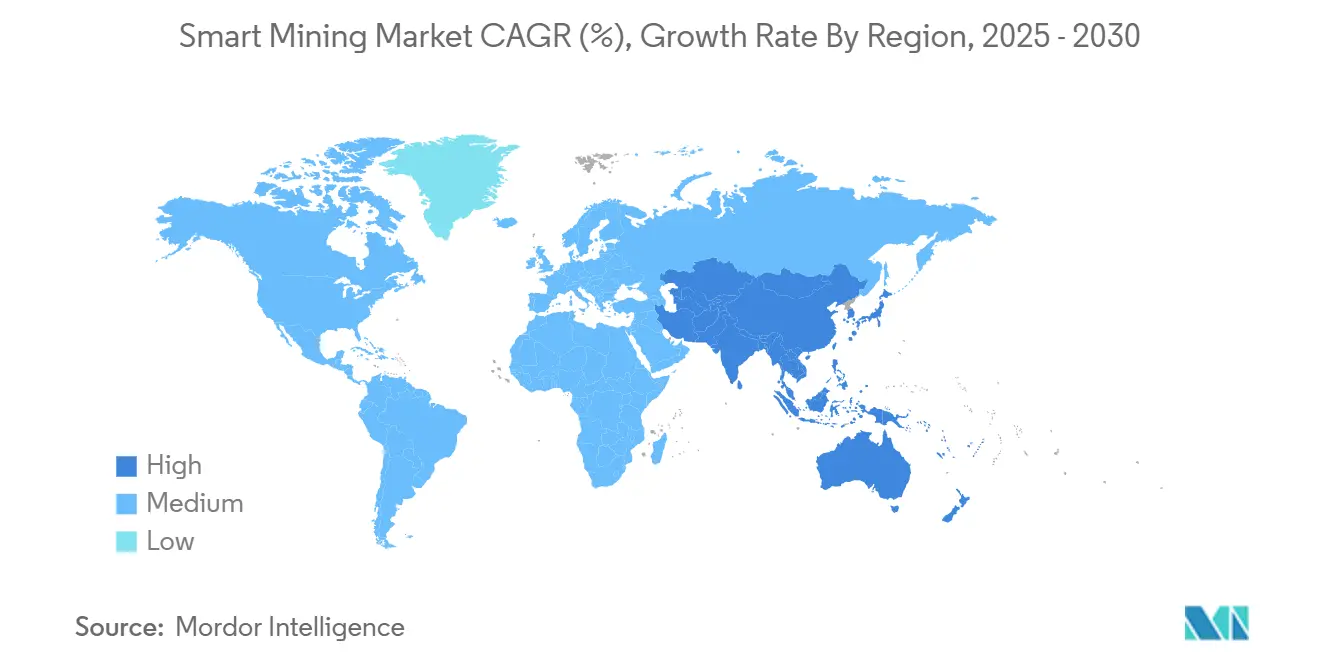

- Par géographie, l'Asie-Pacifique un commandé 38,3 % de part de revenus en 2024 et devrait afficher un TCAC de 12,0 % jusqu'en 2030.

Tendances et perspectives du marché mondial du Intelligent Mining

Analyse d'impact des moteurs

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| CAPEX élevé et incertitude du ROI | -1.8% | Mondial, affectant particulièrement les petits exploitants | Court terme (≤ 2 ans) |

| Lacunes d'intégration des systèmes legacy | -1.3% | Amérique du Nord et UE avec infrastructure vieillissante | Moyen terme (2-4 ans) |

| Vulnérabilités de cybersécurité | -1.1% | Mondial, avec risque plus élevé dans les opérations connectées | Court terme (≤ 2 ans) |

| Pénurie de talents numériques qualifiés | -0.9% | Mondial, aigu dans les régions minières développées | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Poussée de la demande en minéraux critiques

L'électrification mondiale génère une demande sans précédent pour le lithium, le cobalt et les éléments de terres rares, l'Agence internationale de l'énergie prévoyant que la demande de lithium augmentera de plus de quarante fois d'ici 2040[1]Agence internationale de l'énergie, "Le rôle des minéraux critiques dans les transitions énergétiques propres," iea.org. Les mineurs accélèrent les projets d'expansion et les campagnes d'exploration qui dépendent de foreuses connectées et de modèles géologiques basés sur le cloud pour localiser les gisements à plus haute teneur. Les gouvernements en Australie, au Canada et aux États-Unis allouent des incitations qui réduisent le coût d'automatisation de l'extraction et de production de concentrés au sein de chaînes d'approvisionnement sécurisées. Les jumeaux numériques aident à simuler les usines de traitement qui ajustent le dosage de réactifs et l'apport énergétique en temps réel, réduisant les coûts tout en améliorant la récupération. Alors que les acheteurs signent des accords d'enlèvement pluriannuels, les exploitants traitent les déploiements d'équipements intelligents comme des investissements stratégiques plutôt que des dépenses discrétionnaires.

Adoption du transport autonome

Les camions FrontRunner de Komatsu ont déplacé plus de 2 milliards de tonnes de matériaux depuis leur lancement, prouvant une disponibilité constante 24h/24 et 7j/7 dans les projets de minerai de fer, cuivre et charbon. Caterpillar un étendu la technologie aux camions 777 de gamme moyenne à la carrière Virginia de Luck Stone en 2024, démontrant l'applicabilité au-delà des opérations de méga-fosses. Rio Tinto un éliminé l'exposition humaine aux zones à fort trafic dans ses mines du Pilbara, tandis que Vale s'est engagé à des flottes entièrement autonomes à Brucutu, validant les avantages de sécurité et de coût. La transition du Wi-Fi vers le LTE privé ou la 5G résout les problèmes de latence et de couverture qui limitaient autrefois le transport autonome dans les fosses profondes ou les terrains montagneux. Les fournisseurs regroupent maintenant les logiciels de gestion de flotte avec les capteurs de perception embarqués, accélérant l'adoption dans les régions développées et en développement.

Maintenance prédictive IoT-IA

Anglo American un réduit les temps d'arrêt non planifiés jusqu'à 75 % et prolongé la durée de vie des composants grâce à des algorithmes d'apprentissage automatique qui analysent les données de vibration, température et lubrification. Vale un augmenté le débit des convoyeurs de 30 % en associant des capteurs IoT à des analyses qui programment la maintenance seulement lorsque la probabilité de défaillance dépasse les niveaux seuils. Les jumeaux numériques reproduisent les concasseurs, broyeurs et pipelines de résidus, permettant aux ingénieurs de tester les stratégies de contrôle sans arrêter la production. BHP un réduit l'utilisation d'eau et d'énergie à Escondida après que les modèles IA ont optimisé les vitesses de pompe et le dosage de réactifs. Le cas économique se renforce car les coûts moyens de temps d'arrêt à travers les mineurs leaders approchent 1,4 billion USD annuellement ; les systèmes prédictifs qui réduisent de moitié les arrêts débloquent des rendements convaincants.

Déploiements 5G privée

La mine Cadia de Newmont un augmenté la capacité de terrassement de 50 % après avoir adopté la 5G privée d'Ericsson qui étend la couverture de 100 m à 3 000 m sans répéteurs en ligne de vue. Vodafone Espagne un commencé l'installation de la 5G au projet de potasse de Muga, illustrant l'adoption européenne. Nokia et Vale ont créé un réseau de surveillance Cognitif qui fusionne les KPI de production avec les métriques de connectivité, automatisant l'allocation de bande passante pour les tâches critiques. Les vitesses de liaison montante supérieures supportent les flux vidéo haute définition pour le contrôle de forage à distance et le transport autonome en temps réel. Les premiers déploiements démontrent des gains marqués dans l'utilisation des actifs, stimulant des investissements plus larges dans les opérations d'or, cuivre et métaux de batterie.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| CAPEX élevé et incertitude du ROI | -1.8% | Mondial, affectant particulièrement les petits exploitants | Court terme (≤ 2 ans) |

| Lacunes d'intégration des systèmes legacy | -1.3% | Amérique du Nord et UE avec infrastructure vieillissante | Moyen terme (2-4 ans) |

| Vulnérabilités de cybersécurité | -1.1% | Mondial, avec risque plus élevé dans les opérations connectées | Court terme (≤ 2 ans) |

| Pénurie de talents numériques qualifiés | -0.9% | Mondial, aigu dans les régions minières développées | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

CAPEX élevé et incertitude du ROI

Les projets d'automatisation totale impliquent des débours pluriannuels pour les capteurs, logiciels, communications et gestion du changement que les petites entreprises peinent à financer. L'appétit d'investissement faible en 2024, malgré une forte demande de métaux de batterie, révèle la prudence alors que les dirigeants évaluent les priorités concurrentes. Les bénéfices s'étendent souvent aux silos d'extraction, traitement et logistique, compliquant les calculs de valeur actualisée nette. Les analystes estiment que le secteur un besoin de 5,4 billions USD d'ici 2030 pour satisfaire la demande minérale, amplifiant l'importance des déploiements par phases qui prouvent le retour sur investissement avant le déploiement complet du site.

Lacunes d'intégration des systèmes legacy

De nombreuses mines fonctionnent encore avec des équipements commissionnés avant 2000 qui manquent d'E/S numériques et de protocoles de contrôle modernes, forçant des modernisations coûteuses. En Amérique du Nord et en Europe, la conformité avec ISO 27001 et IEC 62443 reste limitée, exposant les réseaux IT-OT convergés aux menaces cyber. Les écosystèmes de fournisseurs fragmentés créent des silos de données qui entravent l'analyse, poussant les mineurs à embaucher des intégrateurs système qui personnalisent les middleware. La reconversion de la main-d'œuvre ajoute des temps d'arrêt et une résistance culturelle, retardant les bénéfices. Les pénuries d'approvisionnement en matériel de périphérie durci ralentissent davantage les mises à niveau brownfield, particulièrement pour les systèmes de convoyeurs et de hissage souterrains.

Analyse des segments

Par solution : La gestion des actifs ancre l'adoption précoce

La gestion intelligente des actifs un détenu une part dominante de 31,5 % du marché du Intelligent mining en 2024 alors que les exploitants privilégiaient le temps de fonctionnement et le contrôle des coûts avant de passer à l'autonomie complète. Le segment exploite la fusion de capteurs, les diagnostics IA et les tableaux de bord de cycle de vie qui génèrent des économies rapides avec un investissement modéré. De nombreuses entreprises intègrent des cartouches de surveillance de lubrification et des nœuds de vibration sur les camions de transport, broyeurs et concasseurs dans des pilotes de six mois, renforçant la confiance pour des projets plus importants. Le transport et forage autonomes se classent comme la solution à croissance la plus rapide avec un TCAC de 11,5 % jusqu'en 2030, signalant un passage vers des opérations sans équipage une fois la télémétrie fondamentale en place. Les plateformes de gestion et d'analyse des données unifient les informations des flottes, usines et capteurs environnementaux, permettant aux équipes interfonctionnelles de transformer les données brutes en insights actionnables qui stimulent les taux de récupération et réduisent les émissions. Les systèmes de sécurité et sûreté bénéficient du resserrement des réglementations qui exigent le suivi continu du personnel et le géofencing. Les tableaux de bord de surveillance et visualisation complètent le contrôle en boucle fermée en affichant les alertes prédictives aux côtés des KPI de production. D'autres outils émergents, des jumeaux numériques de traçabilité blockchain au tri de minerai, complètent un portefeuille diversifié qui répond aux points de douleur spécifiques aux mines.

La gestion intelligente des actifs agit aussi comme point d'entrée pour le financement lié à la durabilité car les prêteurs peuvent vérifier les gains d'efficacité d'équipement contre les clauses environnementales. Alors que les gestionnaires d'usine constatent des réductions tangibles des temps d'arrêt non planifiés, les comités de conseil approuvent un déploiement plus large de foreuses autonomes, excavateurs à roue-pelle et LHD téléopérés. La taille du marché du Intelligent mining attribuée aux solutions de transport autonome devrait se développer 4,7 fois entre 2025 et 2030, stimulée par la baisse des coûts de capteurs et une couverture 5G robuste. Les premiers adoptants publient des améliorations de temps de cycle de référence, incitant les concurrents à investir dans des programmes de mise à niveau. Les fournisseurs de plateformes réécrivent les accords de niveau de service autour de la disponibilité garantie, introduisant une tarification basée sur les résultats qui aligne les dépenses technologiques avec les résultats de production.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de service : La complexité d'intégration alimente la demande

L'intégration de systèmes un généré 58,0 % des revenus de service en 2024 alors que les mineurs luttent avec la connexion de logiciels propriétaires de gestion de flotte aux PLC legacy, bases de données d'historique et suites ERP. Les grands fournisseurs d'automatisation regroupent les audits d'architecture, la conception fibre optique et le durcissement de cybersécurité en programmes clés en main qui dé-risquent la modernisation. Les services managés, prévus pour croître à un TCAC de 12,2 %, attirent les entreprises qui préfèrent des budgets opérationnels prévisibles aux pics de capital pour l'expertise technologique. Les fournisseurs gèrent des centres d'opérations à distance qui surveillent la santé des capteurs, corrigent les vulnérabilités et poussent les mises à jour d'analyse pendant la nuit, réduisant le fardeau sur le personnel du site. Les services d'ingénierie et maintenance restent essentiels pour valider le placement des capteurs, calibrer les unités LIDAR et réparer les boîtiers de calcul de périphérie exposés aux vibrations et à la poussière.

Les cabinets de conseil mènent des évaluations de maturité numérique qui comparent les sites aux pairs de l'industrie et priorisent les gains rapides. Les divisions de formation perfectionnent les électriciens et mécaniciens en techniciens de données qui décodent les tableaux de bord de surveillance des conditions. La croissance du secteur des équipements miniers, technologies et services (METS), attendue pour doubler cette décennie, souligne le pivot des ventes matérielles ponctuelles vers les contrats de service récurrents. La taille du marché du Intelligent mining des services managés est prête à dépasser 4,2 milliards USD d'ici 2030 alors que les offres d'abonnement s'étendent mondialement. Les fournisseurs garantissent maintenant la disponibilité des pièces et le temps de fonctionnement des logiciels, transférant le risque opérationnel loin des propriétaires de mines et renforçant les partenariats à long terme.

Par type d'exploitation minière : Les opérations de surface dominent mais le souterrain accélère

Les opérations de surface ont représenté 65,5 % du marché du Intelligent mining en 2024, grâce à un approvisionnement de connectivité plus facile, des signaux GPS non obstrués et des barrières de sécurité plus faibles. Les géants du cuivre et minerai de fer à ciel ouvert en Australie, Chili et Canada pilotent régulièrement de nouveaux camions, foreuses et bulldozers qui diffusent des données via LTE ou 5G vers des salles de contrôle cloud. La photogrammétrie unérienne haute résolution permet la surveillance des parois de fosse avec précision centimétrique, tandis que les bulldozers téléopérés dégagent les débris des zones instables. Les sites souterrains montrent un élan plus fort, croissant à un TCAC de 12,5 %, alors que les corps de minerai tendent plus profonds et plus distants. Les LHD autonomes naviguent des géométries de tunnel complexes tout en évitant les obstacles en temps réel. Le projet ReNAM d'Epiroc valide le transport souterrain autonome en combinant simulation, jumeaux numériques et tests dans le monde réel.

Le marché du Intelligent mining pour les solutions souterraines devrait atteindre 9,6 milliards USD d'ici 2030 alors que les mineurs déploient Wi-Fi maillé et infrastructure fibre-au-front. Les cabines de forage à distance permettent aux opérateurs de contrôler plusieurs foreuses depuis les bureaux de surface, améliorant l'attractivité du travail et réduisant le roulement. Les chargeurs électriques à batterie réduisent les particules de diesel, s'alignant avec les réglementations de ventilation plus strictes. Les opérations de surface restent le laboratoire vivant pour les nouvelles technologies qui migrent finalement vers le souterrain une fois que l'économie s'aligne. Les deux segments se renforcent donc mutuellement : les essais de fosse réussis dé-risquent les mises à niveau souterraines, tandis que l'électrification souterraine fait progresser l'innovation de groupe motopropulseur qui se traduit par des flottes de surface plus silencieuses et à faible maintenance.

Par technologie : La maturité robotique rencontre l'expansion IA

La robotique et automatisation ont détenu 47,3 % des revenus technologiques en 2024, ancrés par les camions de transport autonomes, foreuses automatisées et laboratoires analytiques robotiques. Les gains de productivité prouvés, tels que les réductions de temps de cycle et la variance de maintenance plus faible, justifient les débours en capital premium. L'intelligence artificielle et l'analytique sont les technologies à croissance la plus rapide avec un TCAC de 11,8 % jusqu'en 2030, alors que les plateformes périphérie-vers-cloud permettent la maintenance prédictive, l'optimisation de contrôle de teneur et le réglage d'efficacité énergétique. Les appareils IoT forment l'épine dorsale des données, avec des capteurs basse consommation fixés aux moteurs, courroies, pompes et éléments structurels. Les solutions de connectivité, particulièrement la 5G privée, garantissent une communication déterministe essentielle pour le contrôle autonome critique pour la sécurité.

Le cloud et le calcul de périphérie offrent un traitement quasi temps réel pour les algorithmes d'évitement de collision tout en archivant les données historiques pour le réentraînement des modèles d'apprentissage automatique. Siemens un présenté l'IA industrielle et l'innovation de jumeau numérique en 2025, mettant en lumière les frameworks qui synchronisent les actifs physiques et virtuels pour raccourcir les temps de mise en service[2]Siemens, "Jumeau numérique pour le métavers industriel," siemens.com. La taille du marché du Intelligent mining associée aux plateformes IA devrait grimper à 6,1 milliards USD d'ici 2030. Les fournisseurs regroupent maintenant les fonctionnalités de cybersécurité, incluant pare-feu, chiffrement et détection d'anomalies, pour sauvegarder les réseaux IT-OT convergés. La pile technologique ressemble de plus en plus à un écosystème intégré où la robotique exécute les tâches, les capteurs collectent les données, l'IA analyse les modèles et la 5G assure une connectivité transparente.

Analyse géographique

L'Asie-Pacifique un maintenu une part de 38,3 % du marché du Intelligent mining en 2024 et devrait livrer un TCAC de 12,0 % jusqu'en 2030. La Chine exploite sa domination dans le traitement du lithium, terres rares et graphite pour justifier de lourds investissements dans le transport autonome et les concentrateurs pilotés par IA, soutenus par Made in China 2025 et les verticales minérales de la Belt and Road. L'Australie combine de vastes réserves de minerai de fer et or avec une réglementation de sécurité stricte pour favoriser l'adoption précoce de centres d'opération à distance à Perth qui gèrent des flottes à des centaines de kilomètres. Le Japon et la Corée du Sud privilégient la résilience de chaîne d'approvisionnement pour les métaux de batterie et financent la recherche robotique qui se répercute dans les applications minières. Les nations ASEAN ont sécurisé 230 milliards USD d'IDE en 2023, l'Indonésie et les Philippines attirant des capitaux pour des projets de nickel et cuivre qui intègrent l'infrastructure numérique dès le premier jour[3]Secrétariat ASEAN, "Flux d'IDE record en 2023," asean.org.

L'Amérique du Nord reste une puissance technologique, hébergeant des fournisseurs de capteurs, analytique et IA industrielle tout en exploitant des mines à ciel ouvert de cuivre, or et sables bitumineux à grande échelle. La Stratégie des minéraux critiques du Canada accélère le déploiement de camions de transport électrifiés et de systèmes de maintenance prédictive, positionnant le pays comme leader minier durable. Les États-Unis se concentrent sur la sécurisation de projets domestiques de lithium, nickel et terres rares ; le Nevada et l'Arizona hébergent des foreuses autonomes pilotes sous subventions du Département de l'énergie. Le Mexique étend les développements de cluster à Sonora et Zacatecas qui intègrent LTE privé et lignes de traitement modulaires pour l'argent et le lithium. La taille du marché du Intelligent mining pour l'Amérique du Nord devrait dépasser 6,3 milliards USD d'ici 2030 sur la base d'incitations fédérales et de financement lié ESG.

L'Europe met l'accent sur l'approvisionnement responsable et les principes d'économie circulaire, accélérant l'adoption numérique pour réduire les émissions et améliorer la traçabilité. La stratégie des matières premières de l'Allemagne promeut la provenance basée blockchain et la surveillance d'équipement à distance pour les carrières domestiques de potasse et matériaux de construction. La Scandinavie pionnier des flottes souterraines électriques à batterie pour les mines de minerai de fer et métaux de base, soutenues par l'hydroélectricité abondante qui améliore les profils d'émissions de cycle de vie. L'Amérique du Sud assiste à une résurgence d'investissements cuivre greenfield au Chili et Pérou alors que les constructeurs automobiles cherchent des approvisionnements stables ; le Chili planifie 65,71 milliards USD d'investissement minier jusqu'en 2032, avec la 5G privée pivotale dans les sites distants d'Atacama. Le Moyen-Orient et l'Afrique émergent comme régions frontière, avec la Vision 2030 de l'Arabie saoudite désignant l'exploitation minière comme pilier économique primaire et l'Afrique du Sud pilotant des camions de transport à hydrogène pour les mines de platine qui intègrent l'optimisation de route IA.

Paysage concurrentiel

Le marché du Intelligent mining présente une fragmentation modérée alors que les géants de l'automatisation industrielle rivalisent avec les spécialistes de technologie spécifiques à l'exploitation minière. ABB, Siemens et Caterpillar exploitent des réseaux de service mondiaux et un savoir-faire de processus approfondi pour sécuriser des déploiements multi-sites. La démonstration de novembre 2024 de Caterpillar de camions 777 entièrement autonomes chez Luck Stone un élargi son empreinte au-delà du minerai de fer et charbon traditionnels, signalant la capacité à adresser les agrégats et minéraux industriels[4]Caterpillar, "777G autonome à la carrière Bull Run de Luck Stone," caterpillar.com. ABB un annoncé un plan pour séparer sa division Robotique d'ici le T2 2026 pour affûter son focus sur les marchés autonomes à forte croissance, anticipant une plus grande agilité pour répondre aux exigences de sites miniers. Siemens pousse les écosystèmes de jumeaux numériques qui connectent entraînements, moteurs et PLC dans un environnement, réduisant le temps de mise en service pour les nouveaux concentrateurs.

Les entreprises axées exploitation minière comme Epiroc, Hexagon et Sandvik adaptent équipement et logiciels aux contraintes souterraines. La frénésie d'acquisitions d'Epiroc en détection et automatisation renforce sa pile analytique souterraine. Sandvik tire 69 % de revenus des pièces de rechange et consommables du marché secondaire, illustrant l'emphase stratégique sur les services de cycle de vie qui verrouillent les clients. Hexagon intègre logiciel de planification minière avec positionnement haute précision, convertissant les modèles géologiques directement en patterns de forage autonome. Les start-ups telles que KoBold Metals ont levé 537 millions USD en 2025 pour appliquer l'IA au ciblage d'exploration, introduisant une tension concurrentielle dans la découverte de stade précoce. Les spécialistes de cybersécurité émergent pour sécuriser les réseaux OT, adressant les lacunes non servies par les fournisseurs IT traditionnels.

Les alliances stratégiques augmentent alors que les fournisseurs reconnaissent qu'aucune entreprise unique ne peut maîtriser matériel, logiciel et connectivité seule. Nokia s'associe avec Vale, tandis qu'Ericsson travaille avec Newmont sur la 5G. IBM et SAP fournissent des couches de gestion de données qui agrègent les entrées des camions, usines et capteurs environnementaux, permettant l'optimisation foreuse-vers-broyeur. L'économie de plateforme incite aux API ouvertes, laissant les développeurs tiers créer des applications pour le dynamitage, ventilation ou surveillance de résidus. Alors que les structures de contrat évoluent vers des paiements basés sur les résultats, les fournisseurs de technologie prennent un risque de performance plus grand, approfondissant les relations collaboratives tout en élevant les barrières pour les nouveaux entrants.

Leaders de l'industrie du Intelligent Mining

-

Cisco Systems Inc.

-

Wenco International Mining Systems Ltd

-

SAP SE

-

Rockwell Automation Inc.

-

Komatsu Mining Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juin 2025 : Newmont un déployé la 5G privée d'Ericsson à son opération Cadia, augmentant la capacité de terrassement de 50 % et étendant la couverture à 3 000 m.

- Mai 2025 : Microsoft un lancé des services IA et cloud adaptatifs conçus pour la transformation numérique minière.

- Avril 2025 : ABB un confirmé les plans pour coter sa division Robotique d'ici le T2 2026 après que l'unité ait généré 2,3 milliards USD de revenus en 2024.

- Mars 2025 : Sandvik un rapporté 69 % de revenus des pièces, services et consommables tout en étendant AutoMine.

- Janvier 2025 : Vodafone Espagne un commencé le déploiement 5G privé à la mine de potasse de Muga pour stimuler la connectivité.

- Janvier 2025 : Siemens un dévoilé les innovations de jumeaux numériques pour l'exploitation minière au CES 2025.

Portée du rapport sur le marché mondial du Intelligent Mining

Le Intelligent mining utilise l'information, l'autonomie et la technologie pour améliorer la sécurité du site minier, réduire les coûts opérationnels et augmenter la productivité. Les entreprises minières accordent une prime à l'augmentation de la productivité en offrant des solutions logicielles de pointe. Il inclut également l'équipement robotique télécommandé pour l'extraction de minéraux et métaux, connu sous le nom d'exploitation minière télérobotique, qui réduit le risque pour les mineurs.

La taille du marché pour le Intelligent mining un été évaluée en analysant les solutions individuelles offertes dans l'étude. L'étude suit aussi le positionnement de marché et les revenus des fournisseurs en analysant la taille totale du marché. L'étude suit les paramètres clés du marché, les influenceurs de croissance sous-jacents et les principaux fournisseurs de l'industrie, qui soutiennent les estimations de marché et les taux de croissance sur la période de prévision. L'étude analyse davantage l'impact mondial du COVID-19 sur l'écosystème. La portée du rapport englobe le dimensionnement et les prévisions de marché pour la segmentation par solution, type de service, type d'exploitation minière et géographie. Les tailles et prévisions de marché sont fournies en termes de valeur (milliards USD) pour tous les segments ci-dessus.

| Systèmes de contrôle intelligents |

| Gestion intelligente des actifs |

| Systèmes de sécurité et sûreté |

| Logiciel de gestion et analyse de données |

| Surveillance et visualisation |

| Transport et forage autonomes |

| Autres solutions |

| Intégration de systèmes |

| Services de conseil |

| Ingénierie et maintenance |

| Services managés |

| Exploitation minière souterraine |

| Exploitation minière de surface (à ciel ouvert) |

| Internet des objets (IoT) |

| Intelligence artificielle et analytique |

| Robotique et automatisation |

| Connectivité (5G/LTE) |

| Cloud et calcul de périphérie |

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Russie | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| ASEAN | ||

| Australie et Nouvelle-Zélande | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite |

| EAU | ||

| Turquie | ||

| Reste du Moyen-Orient | ||

| Afrique | Afrique du Sud | |

| Nigeria | ||

| Reste de l'Afrique | ||

| Par solution | Systèmes de contrôle intelligents | ||

| Gestion intelligente des actifs | |||

| Systèmes de sécurité et sûreté | |||

| Logiciel de gestion et analyse de données | |||

| Surveillance et visualisation | |||

| Transport et forage autonomes | |||

| Autres solutions | |||

| Par type de service | Intégration de systèmes | ||

| Services de conseil | |||

| Ingénierie et maintenance | |||

| Services managés | |||

| Par type d'exploitation minière | Exploitation minière souterraine | ||

| Exploitation minière de surface (à ciel ouvert) | |||

| Par technologie | Internet des objets (IoT) | ||

| Intelligence artificielle et analytique | |||

| Robotique et automatisation | |||

| Connectivité (5G/LTE) | |||

| Cloud et calcul de périphérie | |||

| Par géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Russie | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Corée du Sud | |||

| ASEAN | |||

| Australie et Nouvelle-Zélande | |||

| Reste de l'Asie-Pacifique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

| Moyen-Orient et Afrique | Moyen-Orient | Arabie saoudite | |

| EAU | |||

| Turquie | |||

| Reste du Moyen-Orient | |||

| Afrique | Afrique du Sud | ||

| Nigeria | |||

| Reste de l'Afrique | |||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché du Intelligent mining ?

Le marché du Intelligent mining s'élève à 16,87 milliards USD en 2025 et devrait croître à un TCAC de 11,2 % pour atteindre 28,65 milliards USD d'ici 2030.

Quelle région mène l'adoption du Intelligent mining ?

L'Asie-Pacifique commande 38,3 % de part de revenus, stimulée par le traitement chinois de minéraux critiques et les déploiements de flottes autonomes d'Australie, avec un TCAC projeté de 12,0 % jusqu'en 2030.

Quel segment de solution domine les dépenses ?

La gestion intelligente des actifs détient 31,5 % des revenus 2024 alors que les mineurs se concentrent sur la maintenance prédictive et la surveillance temps réel avant d'étendre l'autonomie.

À quelle vitesse le transport autonome croît-il ?

Les solutions de transport et forage autonomes devraient se développer à un TCAC de 11,5 % jusqu'en 2030 sur la base de gains de sécurité et productivité prouvés.

Pourquoi les réseaux 5G privés sont-ils importants pour les mines ?

La 5G privée livre une couverture large zone à faible latence essentielle pour le contrôle à distance d'équipement autonome et l'analytique temps réel, comme montré par l'augmentation de 50 % de la capacité de terrassement de Newmont à Cadia.

Quel est le principal obstacle à l'adoption numérique dans l'exploitation minière ?

Le capital initial élevé et le ROI incertain restent la contrainte principale, particulièrement pour les exploitants de niveau intermédiaire, réduisant l'appétit d'investissement à court terme malgré des bénéfices à long terme clairs.

Dernière mise à jour de la page le: