Taille du marché des petits satellites

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 184.6 Milliards de dollars | |

| Taille du Marché (2029) | 278.9 Milliards de dollars | |

| Plus grande part par classe d'orbite | LEO | |

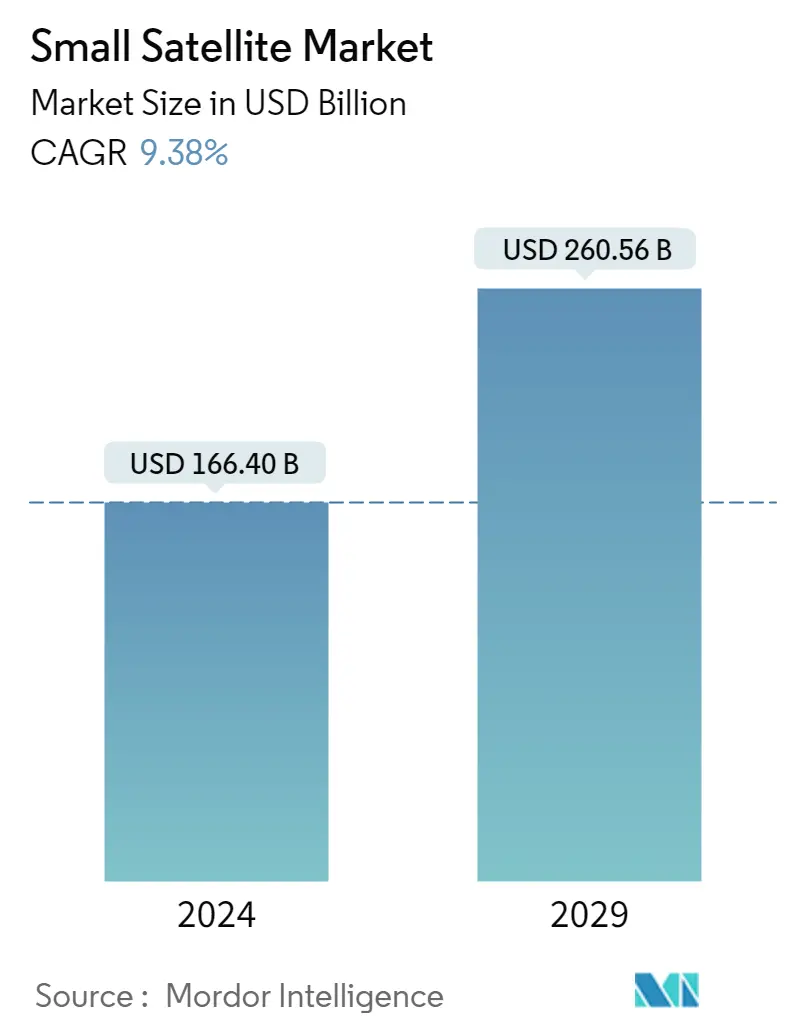

| CAGR (2024 - 2029) | 9.38 % | |

| Plus grande part par région | Amérique du Nord | |

| Concentration du Marché | Haut | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des petits satellites

La taille du marché des petits satellites est estimée à 166,40 milliards USD en 2024 et devrait atteindre 260,56 milliards USD dici 2029, avec une croissance de 9,38 % au cours de la période de prévision (2024-2029).

Les satellites LEO dominent la croissance du marché en occupant la majorité des parts de marché

- Un satellite ou un vaisseau spatial est généralement placé sur lune des nombreuses orbites spéciales autour de la Terre ou lancé dans un voyage interplanétaire. Les petits satellites ont révolutionné l'industrie spatiale ces dernières années car ils ont permis un accès à l'espace à faible coût pour un large éventail d'applications, de la recherche scientifique aux applications commerciales et militaires. Pour exploiter pleinement le potentiel des petits satellites, il est essentiel de comprendre les différents types dorbites sur lesquelles ils peuvent être lancés. La plupart des satellites scientifiques, y compris le système d'observation de la Terre de la NASA, sont en orbite terrestre basse.

- Le marché des petits satellites continue de connaître une forte croissance, tirée par la demande croissante de satellites LEO utilisés pour les communications, la navigation, l'observation de la Terre, la reconnaissance militaire et les missions scientifiques. Entre 2017 et 2022, environ 2 900 petits satellites LEO ont été fabriqués et lancés, principalement utilisés à des fins de communication. Cela a conduit des entreprises telles que SpaceX, OneWeb et Amazon à planifier le lancement de milliers de satellites en LEO. Avec la demande croissante d'orbite terrestre basse dans divers secteurs tels que l'observation de la Terre, la navigation, la météorologie et les communications militaires, le marché undefined a undefined connu une augmentation du nombre de lancements de satellites LEO.

- Bien que le lancement de petits satellites en GEO et MEO ait été très peu nombreux ces dernières années, l'utilisation militaire des satellites MEO et GEO s'est malgré tout développée. Il devrait également augmenter en raison davantages tels quune puissance de signal accrue, des capacités de communication et de transfert de données améliorées et une plus grande zone de couverture. Par exemple, Raytheon Technologies et Millennium Space Systems de Boeing développent le premier prototype de charges utiles MEO OPIR Missile Track Custody (MTC) pour l'US Space Force.

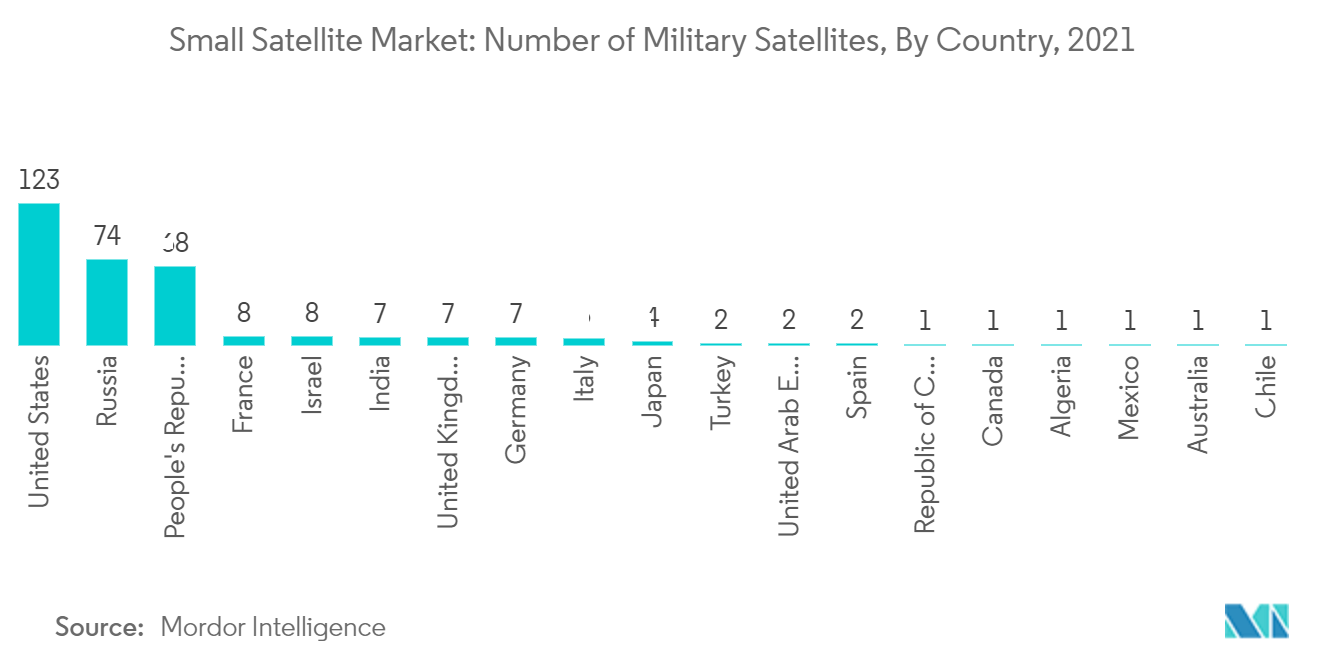

Le segment militaire devrait dominer le marché au cours de la période de prévision

Les satellites militaires sont utilisés pour les profils de missions de communication, de surveillance et de reconnaissance. Les satellites militaires peuvent fournir une couverture continue dune zone et peuvent être utilisés pour lalerte précoce. Outre la surveillance, les satellites militaires peuvent également effectuer des opérations stratégiques et tactiques. En plus dobserver lévolution des armes ennemies, les satellites peuvent également vérifier le respect international des traités de limitation des armements et aider au ciblage stratégique en prédéterminant les déploiements de moyens militaires à des points de vue stratégiques en cas de conflit armé. Les fabricants militaires de petits satellites se concentrent sur des approches rentables pour produire en série de petits satellites afin de répondre à la demande croissante. Lapproche consiste à utiliser des passifs industriels à faible coût aux étapes de développement et de validation de la conception. La mise en œuvre de conceptions de satellites normalisées a permis une plus grande flexibilité dans le choix des systèmes de lancement en raison de la flexibilité de divers petits satellites. Les petits satellites peuvent être installés dans plusieurs systèmes de lancement et réduire le coût de lancement.

De petits satellites militaires peuvent également être lancés en tant que charge utile secondaire. Ladoption augmente en raison de lutilisation croissante des satellites dans la guerre tactique. De nombreux programmes innovants sont en préparation pour produire et lancer de petits satellites à des fins de défense. Par exemple, en juillet 2021, les Pays-Bas ont lancé le premier satellite militaire du pays. BRIK II, un nanosatellite de la société Virgin Orbit, en orbite autour de la Terre. BRIK II est un projet expérimental de larmée de lair royale néerlandaise et marque lentrée de larmée du pays dans le domaine spatial. De tels développements devraient avoir un impact positif sur la demande de satellites militaires au cours de la période de prévision.

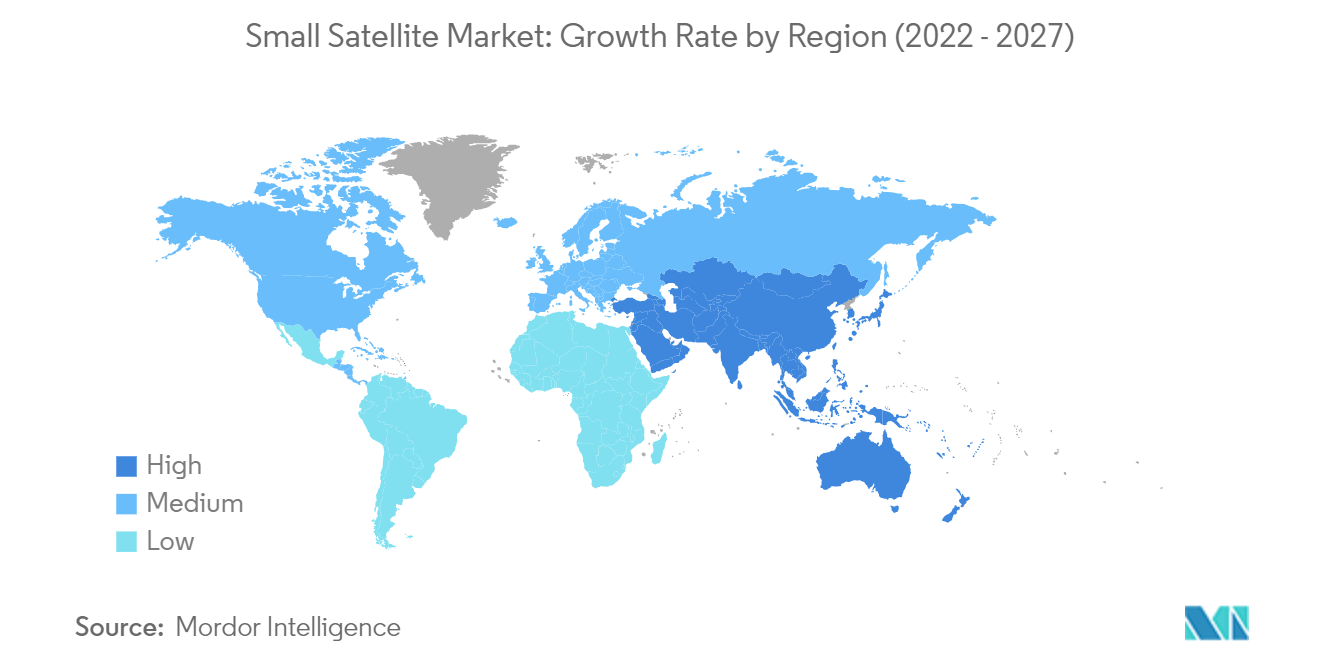

La région Asie-Pacifique devrait être la région à la croissance la plus rapide au cours de la période de prévision.

La demande croissante de services de données satellitaires dans des domaines tels que linfrastructure de réseau par satellite et les services basés sur les technologies de linformation, en raison de laugmentation du revenu par habitant dans les pays en développement de la région Asie-Pacifique tels que la Chine, lInde et le Vietnam, devrait aider le marché des petits satellites au cours de la période de prévision. Avec limportance croissante accordée à la recherche spatiale, lInde devrait devenir un acteur majeur à léchelle mondiale dans les solutions de petits satellites, car lOrganisation indienne de recherche spatiale (ISRO) détourne la plupart de ses activités commerciales liées à lespace vers lindustrie et met davantage laccent sur la recherche avancée. Le Gouvernement indien encourage également des initiatives visant à amener les grandes organisations privées de lindustrie spatiale à collaborer et à travailler ensemble. En outre, un autre grand pays de la région, la Chine, investit également massivement dans les technologies spatiales. Selon lAdministration spatiale nationale de Chine (CNSA), le pays prévoit de lancer environ 100 satellites dici 2025. Compte tenu de laugmentation des activités spatiales dans la région, les fabricants de satellites améliorent leurs capacités de production de satellites pour exploiter le marché en croissance rapide. Ces développements devraient avoir un impact positif sur le marché des petits satellites dans le pays et dans la région Asie-Pacifique.

Aperçu du marché des petits satellites

Le marché des petits satellites est assez consolidé, les cinq premières sociétés occupant 98,09 %. Les principaux acteurs de ce marché sont Airbus SE, China Aerospace Science and Technology Corporation (CASC), ICEYE Ltd., Space Exploration Technologies Corp. et Thales (triés par ordre alphabétique).

Leaders du marché des petits satellites

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

ICEYE Ltd.

Space Exploration Technologies Corp.

Thales

Other important companies include Astrocast, Axelspace Corporation, Chang Guang Satellite Technology Co. Ltd, German Orbital Systems, GomSpaceApS, Planet Labs Inc., Satellogic, SpaceQuest Ltd, Spire Global, Inc., Swarm Technologies, Inc..

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des petits satellites

- Juin 2022 Falcon 9 a lancé Globalstar FM15 en orbite terrestre basse depuis le Space Launch Complex 40 (SLC-40) de la station spatiale de Cap Canaveral en Floride.

- Mai 2022 Dans le cadre de la mission Transporter-5, cinq autres satellites, à savoir ICEYE-X17, -X18, -X19, -X20 et -X24, ont été lancés.

- Avril 2022 Swarm Technologies 12 picosatellites de la mission Transporter 4 pour réseau de communication à faible débit ont été lancés.

Rapport sur le marché des petits satellites – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Masse satellite

- 4.2 Dépenses pour les programmes spatiaux

- 4.3 Cadre réglementaire

- 4.3.1 Mondial

- 4.3.2 Australie

- 4.3.3 Brésil

- 4.3.4 Canada

- 4.3.5 Chine

- 4.3.6 France

- 4.3.7 Allemagne

- 4.3.8 Inde

- 4.3.9 L'Iran

- 4.3.10 Japon

- 4.3.11 Nouvelle-Zélande

- 4.3.12 Russie

- 4.3.13 Singapour

- 4.3.14 Corée du Sud

- 4.3.15 Emirats Arabes Unis

- 4.3.16 Royaume-Uni

- 4.3.17 États-Unis

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Application

- 5.1.1 Communication

- 5.1.2 Observation de la Terre

- 5.1.3 La navigation

- 5.1.4 Observation spatiale

- 5.1.5 Autres

- 5.2 Classe Orbite

- 5.2.1 GÉO

- 5.2.2 LEO

- 5.2.3 LE MIEN

- 5.3 Utilisateur final

- 5.3.1 Commercial

- 5.3.2 Militaire et gouvernement

- 5.3.3 Autre

- 5.4 Technologie de propulsion

- 5.4.1 Électrique

- 5.4.2 À base de gaz

- 5.4.3 Carburant liquide

- 5.5 Région

- 5.5.1 Asie-Pacifique

- 5.5.2 L'Europe

- 5.5.3 Amérique du Nord

- 5.5.4 Reste du monde

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Airbus SE

- 6.4.2 Astrocast

- 6.4.3 Axelspace Corporation

- 6.4.4 Chang Guang Satellite Technology Co. Ltd

- 6.4.5 China Aerospace Science and Technology Corporation (CASC)

- 6.4.6 German Orbital Systems

- 6.4.7 GomSpaceApS

- 6.4.8 ICEYE Ltd.

- 6.4.9 Planet Labs Inc.

- 6.4.10 Satellogic

- 6.4.11 Space Exploration Technologies Corp.

- 6.4.12 SpaceQuest Ltd

- 6.4.13 Spire Global, Inc.

- 6.4.14 Swarm Technologies, Inc.

- 6.4.15 Thales

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE SATELLITE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie des petits satellites

La communication, l'observation de la Terre, la navigation, l'observation spatiale et autres sont couverts en tant que segments par application. GEO, LEO, MEO sont couverts en tant que segments par Orbit Class. Les secteurs commercial, militaire et gouvernemental sont couverts en tant que segments par l'utilisateur final. L'électricité, le gaz et le carburant liquide sont couverts en tant que segments par Propulsion Tech. LAsie-Pacifique, lEurope et lAmérique du Nord sont couverts en segments par région.

- Un satellite ou un vaisseau spatial est généralement placé sur lune des nombreuses orbites spéciales autour de la Terre ou lancé dans un voyage interplanétaire. Les petits satellites ont révolutionné l'industrie spatiale ces dernières années car ils ont permis un accès à l'espace à faible coût pour un large éventail d'applications, de la recherche scientifique aux applications commerciales et militaires. Pour exploiter pleinement le potentiel des petits satellites, il est essentiel de comprendre les différents types dorbites sur lesquelles ils peuvent être lancés. La plupart des satellites scientifiques, y compris le système d'observation de la Terre de la NASA, sont en orbite terrestre basse.

- Le marché des petits satellites continue de connaître une forte croissance, tirée par la demande croissante de satellites LEO utilisés pour les communications, la navigation, l'observation de la Terre, la reconnaissance militaire et les missions scientifiques. Entre 2017 et 2022, environ 2 900 petits satellites LEO ont été fabriqués et lancés, principalement utilisés à des fins de communication. Cela a conduit des entreprises telles que SpaceX, OneWeb et Amazon à planifier le lancement de milliers de satellites en LEO. Avec la demande croissante d'orbite terrestre basse dans divers secteurs tels que l'observation de la Terre, la navigation, la météorologie et les communications militaires, le marché a connu une augmentation du nombre de lancements de satellites LEO.

- Bien que le lancement de petits satellites en GEO et MEO ait été très peu nombreux ces dernières années, l'utilisation militaire des satellites MEO et GEO s'est malgré tout développée. Il devrait également augmenter en raison davantages tels quune puissance de signal accrue, des capacités de communication et de transfert de données améliorées et une plus grande zone de couverture. Par exemple, Raytheon Technologies et Millennium Space Systems de Boeing développent le premier prototype de charges utiles MEO OPIR Missile Track Custody (MTC) pour l'US Space Force.

| Communication |

| Observation de la Terre |

| La navigation |

| Observation spatiale |

| Autres |

| GÉO |

| LEO |

| LE MIEN |

| Commercial |

| Militaire et gouvernement |

| Autre |

| Électrique |

| À base de gaz |

| Carburant liquide |

| Asie-Pacifique |

| L'Europe |

| Amérique du Nord |

| Reste du monde |

| Application | Communication |

| Observation de la Terre | |

| La navigation | |

| Observation spatiale | |

| Autres | |

| Classe Orbite | GÉO |

| LEO | |

| LE MIEN | |

| Utilisateur final | Commercial |

| Militaire et gouvernement | |

| Autre | |

| Technologie de propulsion | Électrique |

| À base de gaz | |

| Carburant liquide | |

| Région | Asie-Pacifique |

| L'Europe | |

| Amérique du Nord | |

| Reste du monde |

Définition du marché

- Application - Diverses applications ou objectifs des satellites sont classés en communication, observation de la Terre, observation spatiale, navigation et autres. Les finalités énumérées sont celles déclarées par l'opérateur du satellite.

- Utilisateur final - Les principaux utilisateurs ou utilisateurs finaux du satellite sont décrits comme civils (universitaires, amateurs), commerciaux, gouvernementaux (météorologiques, scientifiques, etc.), militaires. Les satellites peuvent être polyvalents, tant pour des applications commerciales que militaires.

- Véhicule de lancement MTOW - La MTOW (poids maximum au décollage) du lanceur désigne le poids maximum du lanceur au décollage, comprenant le poids de la charge utile, de l'équipement et du carburant.

- Classe Orbite - Les orbites des satellites sont divisées en trois grandes classes, à savoir GEO, LEO et MEO. Les satellites sur des orbites elliptiques ont des apogées et des périgées qui diffèrent considérablement les uns des autres et sont classés comme elliptiques les orbites des satellites avec une excentricité de 0,14 et plus.

- Technologie de propulsion - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Masse satellite - Dans ce segment, différents types de systèmes de propulsion de satellite ont été classés en systèmes de propulsion électriques, à combustible liquide et à gaz.

- Sous-système satellite - Tous les composants et sous-systèmes comprenant les propulseurs, les bus, les panneaux solaires et tout autre matériel de satellites sont inclus dans ce segment.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables nécessaires à la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Des estimations de la taille du marché pour les années historiques et prévisionnelles ont été fournies en termes de revenus et de volume. Pour la conversion des ventes en volume, le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays, et l'inflation ne fait pas partie de la tarification.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon les niveaux et les fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement.