Taille et parts du marché immobilier résidentiel de la Turquie

Analyse du marché immobilier résidentiel de la Turquie par Mordor Intelligence

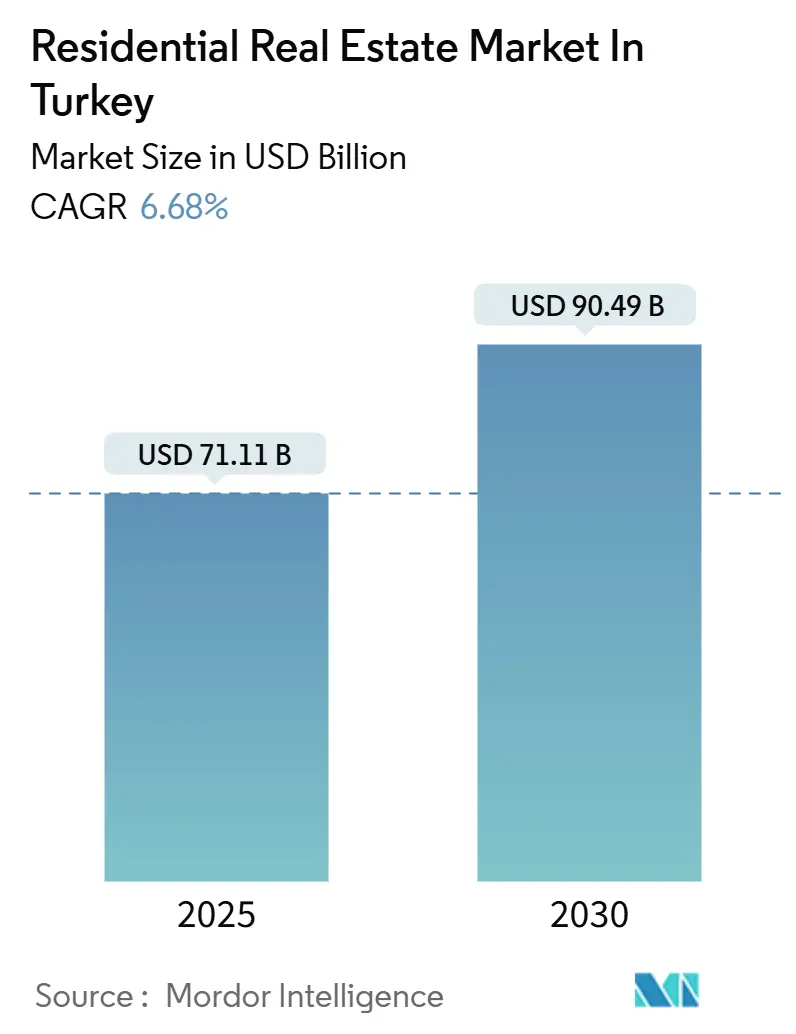

Le marché immobilier résidentiel de la Turquie est évalué à 71,11 milliards USD en 2025 et devrait atteindre 90,49 milliards USD d'ici 2030, progressant à un TCAC de 6,68 %. Le marché immobilier résidentiel de la Turquie est soutenu par des programmes de rénovation urbaine à grande échelle, des politiques hypothécaires préférentielles dans certains segments, et des flux de capitaux étrangers soutenus. La reconstruction liée aux tremblements de terre, notamment après le désastre de Kahramanmaraş en 2023, continue de soutenir les volumes de construction, tandis que les mégaprojets d'infrastructure tels que le Canal d'Istanbul ouvrent de nouveaux corridors de développement qui soutiennent l'appréciation des prix à long terme. Malgré une inflation persistante, la résilience de la demande provient du rôle du logement comme couverture et de la formation de ménages millénaires dans les zones métropolitaines. Malgré des taux d'intérêt nominaux élevés, les écarts hypothécaires sur les projets de transformation urbaine et certifiés verts restent favorables, soutenant les ventes primaires dans le marché immobilier résidentiel de la Turquie.

Points clés du rapport

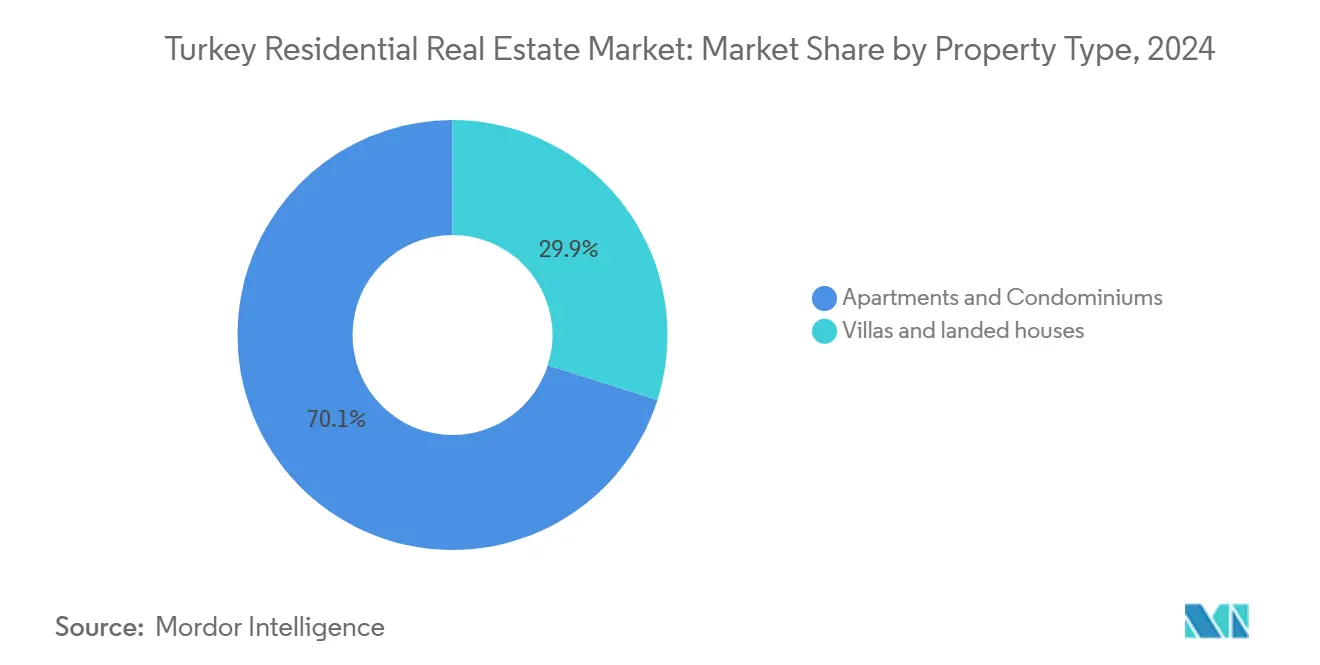

- Par type de propriété, les appartements et condominiums ont dominé avec 70,1 % des parts du marché immobilier résidentiel de la Turquie en 2024 ; les villas et maisons individuelles devraient croître à un TCAC de 6,88 % jusqu'en 2030.

- Par gamme de prix, le segment du marché intermédiaire représentait 50,1 % du marché immobilier résidentiel de la Turquie en 2024, tandis que les propriétés de luxe devraient croître à un TCAC de 6,96 % jusqu'en 2030.

- Par modèle économique, les ventes primaires détenaient 56,1 % du marché immobilier résidentiel de la Turquie en 2024 ; les transactions secondaires enregistrent le TCAC projeté le plus élevé à 7,35 % jusqu'en 2030.

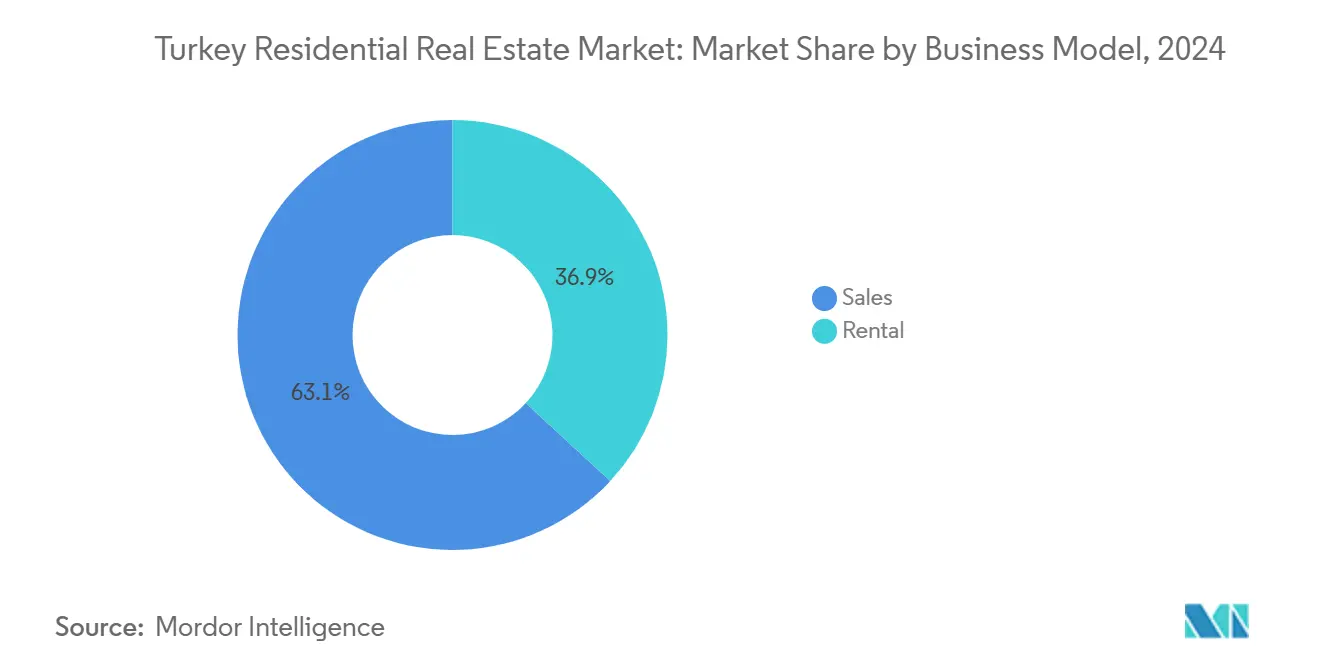

- Par mode de vente, les transactions de propriété ont capturé 63,1 % de part de la taille du marché immobilier résidentiel de la Turquie en 2024 ; les locations progressent à un TCAC de 7,55 % pendant la période de prévision.

- Par villes clés, Istanbul commandait 31,5 % du marché immobilier résidentiel de la Turquie en 2024, tandis qu'Antalya est la ville à croissance la plus rapide avec un TCAC de 7,68 % jusqu'en 2030.

Tendances et perspectives du marché immobilier résidentiel de la Turquie

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Programme de rénovation urbaine remplaçant le parc vieillissant | +1.8% | National ; centré sur Istanbul | Moyen terme (2-4 ans) |

| Régime hypothécaire compétitif post-réglementation 2024 | +1.2% | National ; grandes villes | Court terme (≤ 2 ans) |

| Urbanisation rapide et formation de ménages millénaires | +1.1% | Istanbul, Ankara, Izmir | Long terme (≥ 4 ans) |

| Programme de citoyenneté par investissement | +0.9% | Istanbul, Antalya, régions côtières | Long terme (≥ 4 ans) |

| Canal d'Istanbul débloquant de nouvelles zones en front de mer | +0.7% | Istanbul | Long terme (≥ 4 ans) |

| Expansion des pôles manufacturiers en Anatolie | +0.6% | Anatolie centrale et orientale | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Le programme de rénovation urbaine (' Kentsel Dönüşüm ') accélère la modernisation du parc

L'initiative globale Kentsel Dönüşüm de la Turquie vise le remplacement des structures sismiquement vulnérables par des bâtiments conformes aux codes. L'élan s'est intensifié après les tremblements de terre de 2023, qui ont causé 60 milliards USD de dommages, dont 54,9 % liés aux défaillances résidentielles. Le programme ' Yarısı Bizden ' d'Istanbul a traité à lui seul plus de 106 000 demandes et canalisé 72 millions USD à travers 213 bâtiments en 2024. Les subventions allant jusqu'à 48 000 USD par unité créent un effet multiplicateur pour la démolition et la reconstruction, soutenant des pipelines de contractants stables. La nature systématique de ces subventions différencie la Turquie de ses pairs qui s'appuient sur des cycles d'offre organiques, sécurisant une demande pluriannuelle pour de nouvelles maisons. Par conséquent, le marché immobilier résidentiel de la Turquie bénéficie d'un flux de projets prévisible et d'une confiance accrue des prêteurs.

Un environnement hypothécaire compétitif émerge malgré des taux directeurs élevés

Les ajustements réglementaires adoptés en 2024 permettent aux banques de tarifer les prêts hypothécaires pour les unités de transformation urbaine certifiées et classées vertes en dessous des taux de prêt nominaux. Les taux de prêts immobiliers ont baissé à 39,6 % même si les coûts moyens de crédit commercial sont restés près de 49 %. La Ziraat Bank publique exemplifie cette segmentation : les prêts hypothécaires forment 38 % de son portefeuille de détail, pourtant les prêts non performants restent à 0,1 %. Les canaux de financement préférentiels maintiennent l'accessibilité pour les primo-accédants et les investisseurs qui respectent les normes de durabilité. Cette approche ciblée atténue le frein des taux d'intérêt sur les taux d'absorption et soutient le volume des ventes primaires dans le marché immobilier résidentiel de la Turquie[1]Banque centrale de la République de Turquie, ' Statistiques monétaires et bancaires hebdomadaires - Avril 2025 ', Banque centrale de la République de Turquie, tcmb.gov.tr.

Le programme de citoyenneté par investissement élargit l'accès aux capitaux étrangers

Le seuil d'achat immobilier de 400 000 USD pour la citoyenneté turque continue d'attirer les investisseurs du Moyen-Orient, d'Afrique du Nord et de la Communauté des États indépendants. Les données transactionnelles restent confidentielles, pourtant les chiffres du registre foncier montrent un élan soutenu à Istanbul et dans les districts côtiers d'Antalya, où les ratios d'acheteurs étrangers dépassent 40 % des actes mensuels. La permanence de la règle, couplée au traitement rationalisé de la résidence, fournit une certitude politique qui soutient les flux de transactions transfrontalières. Les capitaux étrangers ciblent souvent les actifs de luxe en front de mer, élevant les valeurs par mètre carré bien au-dessus des moyennes nationales. Les écosystèmes de services auxiliaires - juridique, gestion immobilière et ameublement - s'adaptent en parallèle, amplifiant l'empreinte économique du marché immobilier résidentiel de la Turquie.

L'urbanisation rapide et la formation de ménages millénaires soutiennent la demande de base

Entre 2025 et 2030, les trois plus grandes métropoles de Turquie devraient ajouter plus de 2 millions de nouveaux habitants, menés par la migration des villes secondaires, selon les registres de population officiels. Les millénaires - représentant maintenant plus d'un tiers des ménages urbains - privilégient la proximité des transports en commun, la connectivité numérique et l'efficacité énergétique. Les promoteurs répondent avec des projets intégrés à usage mixte qui regroupent co-living, commerce de détail et commodités de bureau dans des corridors orientés transit. L'élan de formation des ménages compense la pression d'accessibilité liée à l'inflation, maintenant l'absorption de base cohérente. En conséquence, le marché immobilier résidentiel de la Turquie maintient un mix d'acheteurs diversifié qui amortit la volatilité cyclique.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Volatilité monétaire et inflation érodant le pouvoir d'achat | -1.4% | National | Court terme (≤ 2 ans) |

| Conformité au risque sismique augmentant les coûts de construction | -0.8% | Zones sismiques occidentales | Moyen terme (2-4 ans) |

| Hausse des primes d'assurance post-2023 | -0.6% | Régions sujettes aux tremblements de terre | Court terme (≤ 2 ans) |

| Fuite des talents de classe moyenne des villes secondaires | -0.5% | Provinces intérieures | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

La volatilité monétaire contraint l'accessibilité des ménages

L'inflation des prix à la consommation a atteint 42,1 % en janvier 2025, comprimant les revenus réels et abaissant le seuil médian d'éligibilité hypothécaire. Les oscillations de la livre élèvent les coûts des matériaux importés, poussant les promoteurs à rouvrir les prix d'appel d'offres hebdomadairement, ce qui érode la visibilité des prix pour les acheteurs sur plan. Bien que la croissance salariale compense partiellement l'inflation, le décalage retarde les décisions d'achat et allonge les cycles de vente. Les promoteurs introduisent de plus en plus des plans d'acomptes prolongés libellés en USD pour couvrir le risque de change. Jusqu'au retour de la stabilité macro, l'incertitude du taux de change reste le frein le plus fort sur le marché immobilier résidentiel de la Turquie.

Une conformité sismique plus stricte élève les coûts de construction

Les codes de construction révisés introduits après les tremblements de terre de 2023 imposent une densité de barres d'armature plus élevée, des ratios de murs de cisaillement obligatoires et du ciment bas carbone certifié. Les estimations de l'industrie placent le fardeau de coût supplémentaire à 15-20 % par mètre carré. La pénétration de l'assurance augmente également, car les assureurs exigent des audits d'ingénierie robustes avant d'émettre des polices, renforçant davantage les dépenses initiales pour les promoteurs. Bien que ces normes améliorent la résilience du cycle de vie, elles augmentent les prix d'entrée, limitant l'accès pour les acheteurs à revenus moyens. Le compromis coût-conformité tempère donc le potentiel de croissance à long terme du marché immobilier résidentiel de la Turquie[2]Institut turc des normes, ' Spécification du ciment vert TS 15000 (Révision 2025) ', Institut turc des normes, tse.org.tr.

Analyse des segments

Par type de propriété : Les appartements ancrent la densité urbaine tandis que les villas gagnent en élan

Les appartements et condominiums détenaient 70,11 % du marché immobilier résidentiel de la Turquie en 2024, reflétant les normes de vie verticale dans les métropoles contraintes par le terrain. Les projets multi-tours à l'intérieur des zones de transformation urbaine exploitent des fondations partagées et des façades modulaires pour réduire les coûts par unité, assurant une adoption stable de la classe moyenne. Dans le district d'Arnavutköy d'Istanbul, le plan directeur de 24 150 unités de TOKİ incarne ce modèle axé sur l'échelle, alignant la densité résidentielle avec les extensions de métro planifiées. La taille du marché immobilier résidentiel de la Turquie pour les appartements devrait s'étendre en congruence avec les programmes de renouvellement du centre-ville, maintenant son leadership jusqu'en 2030.

Les villas et maisons individuelles représentent une part de 29,89 % mais affichent un TCAC de 6,88 %, le plus rapide parmi les types de propriétés. Les acheteurs citent la demande pour des jardins privés et des espaces de bureau à domicile - préférences renforcées pendant les confinements pandémiques. Les projets individuels premium à Bodrum et Fethiye se négocient à deux à trois fois les prix du centre-ville, soutenus par l'appétit des acheteurs étrangers. Bien que les limitations de densité de planification restreignent le déploiement de masse, les valeurs de billets élevées soutiennent les marges des promoteurs. Par conséquent, bien que les appartements ancrent le volume, les villas fournissent un levier de diversification des marges dans la plus large industrie immobilière résidentielle de la Turquie.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par gamme de prix : Les unités du marché intermédiaire sécurisent les volumes de base tandis que le luxe bondit

Les maisons du marché intermédiaire représentaient 50,12 % du marché immobilier résidentiel de la Turquie en 2024, portées par la demande des ménages salariés et le soutien hypothécaire public. Les promoteurs conditionnent des unités entre 120 000 USD et 220 000 USD, équilibrant la discipline des coûts avec des caractéristiques d'efficacité énergétique qui débloquent des taux d'intérêt subventionnés. Les bons gouvernementaux couvrant jusqu'à 40 % des coûts de rénovation pour les bâtiments classés A encouragent davantage les améliorations vertes. La taille du marché immobilier résidentiel de la Turquie pour les unités de niveau intermédiaire reste donc l'épine dorsale stabilisatrice des pipelines d'approvisionnement annuels.

Les propriétés de luxe, comprenant 23,11 % des transactions, croissent à 6,96 % TCAC alors que les afflux motivés par la citoyenneté stimulent la demande côtière et en front de mer. Les unités de premier plan le long du futur Canal d'Istanbul sécurisent des préventes foncières à des primes approchant 25 % par rapport aux districts environnants. Les complexes à l'échelle de domaines à Antalya intègrent des résidences de marque avec des commodités hôtelières, capturant à la fois le rendement locatif et l'avantage de gain en capital. Malgré une base d'acheteurs plus restreinte, le financement par actions robuste et la tarification liée au dollar protègent le niveau luxe de la dépréciation de la livre, assurant une contribution stable au marché immobilier résidentiel de la Turquie.

Par modèle économique : Les ventes primaires dominent mais le marché secondaire mûrit

Les ventes primaires représentaient 56,12 % du marché immobilier résidentiel de la Turquie en 2024 car les unités nouvellement construites bénéficient d'incitations fiscales et de la réassurance de conformité sismique. Les sorties en bloc des promoteurs parrainés par l'État compriment le coût foncier par unité et permettent des campagnes promotionnelles agressives. De nombreux achats sur plan emploient des calendriers de paiement progressifs liés aux jalons de construction, réduisant les débours immédiats. Cette architecture de financement soutient le volume même pendant les pics de taux, préservant le rôle dominant des ventes primaires dans le marché immobilier résidentiel de la Turquie.

Les transactions secondaires, bien que plus petites à 43,88 %, affichent un TCAC de 7,35 % car les actes numérisés et les bases de données d'évaluation améliorent la liquidité. Les améliorations ferroviaires entre Halkalı et Kapıkule, par exemple, ont soulevé les prix de revente dans les corridors de Thrace de 5-8 % en une année. Les investisseurs cherchant des revenus locatifs immédiats gravitent vers le stock existant dans des quartiers bien desservis, raccourcissant la latence de vacance. Les services de rénovation en hausse ajoutent également de la valeur après-marché, promouvant l'acceptation du marché secondaire au sein de l'industrie immobilière résidentielle de la Turquie.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par mode de vente : La propriété prévaut tandis que les locations accélèrent

Les transactions de vente ont capturé 63,11 % du marché immobilier résidentiel de la Turquie en 2024, soutenues par les préférences culturelles pour la propriété d'actifs comme couverture contre l'inflation. L'exigence de détenir des titres de propriété pour l'éligibilité à la citoyenneté canalise les fonds étrangers presque exclusivement vers les accords d'achat. Les acheteurs domestiques privilégient également la propriété, finançant les acquisitions par des acomptes prolongés qui reflètent les clauses d'indexation salariale.

Les locations, à 36,89 %, progressent à un TCAC de 7,55 %, alimentées par les professionnels mobiles et les retards d'achat de première maison. Les propriétaires institutionnels émergent, regroupant les unités fragmentées en portefeuilles gérés professionnellement pour satisfaire la demande de séjour long et court. Les locations à court terme à haut rendement dans les zones touristiques génèrent des rendements annualisés dépassant 8 %, attirant les capitaux vers les formats construire-pour-louer. Le narratif de revenus locatifs fournit un pilier contracyclique au sein du marché immobilier résidentiel de la Turquie.

Analyse géographique

La primauté d'Istanbul dans le marché immobilier résidentiel de la Turquie repose sur un mélange inégalé de densité d'emploi, d'améliorations de transit et de mégaprojets soutenus par l'État. Le programme de subventions ' Yarısı Bizden ' a déjà canalisé 72 millions USD dans les rénovations sismiques, signalant l'engagement officiel vers une densification sûre. Simultanément, les révisions de zonage en front de canal élargissent l'inventaire en front de mer, attirant à la fois les acheteurs premium domestiques et les investisseurs étrangers cherchant des voies de citoyenneté. Par conséquent, la ville préserve la liquidité même pendant les phases de resserrement du crédit national, ancrant le volume de transactions global[3]Présidence de la stratégie et du budget, ' Douzième plan de développement (2024-2028) ', Présidence de la stratégie et du budget, sbb.gov.tr .

L'ascension d'Antalya reflète la double demande des migrants de style de vie et des investisseurs axés sur le tourisme. La libéralisation des visas pour les ressortissants du Golfe et la poursuite des accords d'aviation de ciel ouvert renforcent les nombres de visiteurs saisonniers, renforçant les fondamentaux de revenus à court terme. Les nouvelles marinas et améliorations de ports de croisière prolongent les séjours des visiteurs, ce qui à son tour augmente les taux d'occupation pour les résidences de marque. De tels boosts d'infrastructure soulignent un cycle vertueux dans lequel les dépenses de loisirs et l'absorption résidentielle se renforcent mutuellement, propulsant Antalya devant les métropoles pairs sur une base de croissance relative.

Les pôles manufacturiers intérieurs tels que Konya et Kayseri illustrent le potentiel de dispersion du marché immobilier résidentiel de la Turquie. Les packages d'incitations gouvernementales pour les industries orientées export génèrent des afflux de travailleurs qualifiés, stimulant la demande d'appartements de gamme moyenne près des zones industrielles organisées. Pourtant la migration sortante des talents diplômés universitaires vers Istanbul et les régions côtières reste un vent contraire. Les corridors ferroviaires reliant les intérieurs anatoliens aux ports de Marmara visent à atténuer cette divergence en coupant le temps logistique, soutenant ainsi la croissance salariale et, ultimement, la demande locale de logement. Les plans de développement régional s'efforcent ainsi d'équilibrer le magnétisme métropolitain avec l'élévation provinciale, assurant une participation plus large dans l'expansion du marché.

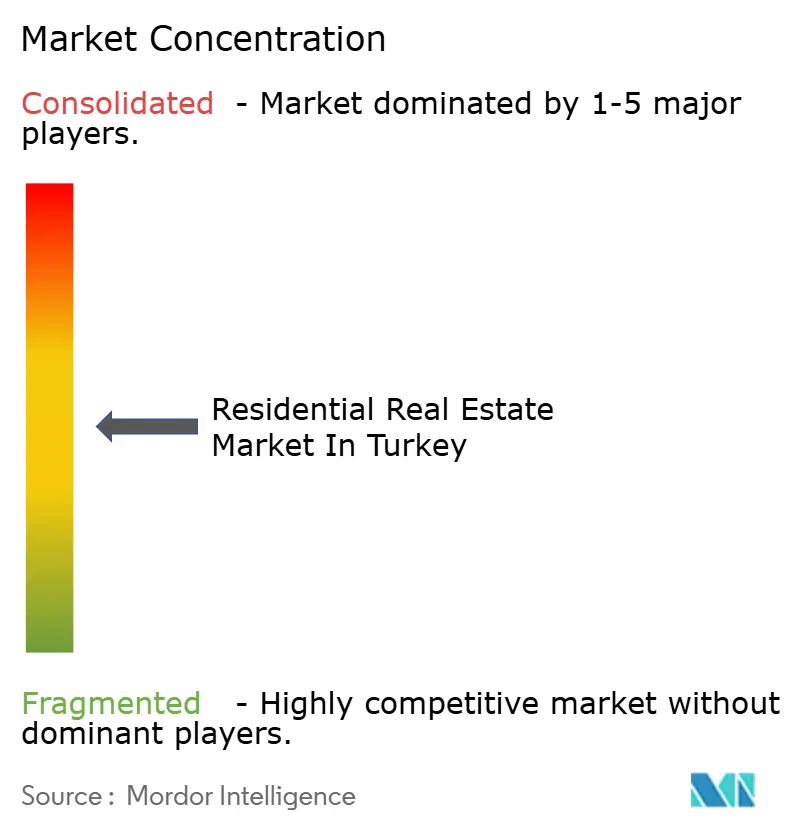

Paysage concurrentiel

La concurrence dans le marché immobilier résidentiel de la Turquie se caractérise par une structure duale dans laquelle les promoteurs contrôlés par l'État dominent les projets sociaux et de transformation urbaine à grande échelle, tandis que les entreprises privées poursuivent des opportunités de niche et premium. Emlak Konut GYO, soutenu par l'Administration de développement du logement (TOKİ), a enregistré 1 milliard USD de revenus en 2024 et détient une vaste banque foncière réservée pour des sorties par phases. Son avantage d'échelle sécurise un approvisionnement rentable et des liaisons d'infrastructure favorables, évacuant les rivaux plus petits des appels d'offres de méga-parcelles.

Les promoteurs privés tels que Sinpaş GYO et Sur Yapı se concentrent sur des complexes de style de vie de marque qui se différencient par l'intensité des commodités - écoles intégrées, cliniques de santé et boulevards de vente au détail. Les stratégies de financement pivotent vers les préventes soutenues par des créances indexées au dollar, atténuant le risque de dépréciation de la livre. Les partenariats avec des groupes hôteliers étrangers introduisent des hybrides résidence-hôtel co-marqués, permettant des primes de prix et une portée marketing internationale. Ces alliances illustrent comment l'innovation de design et de service fournit des niches défendables au sein du marché immobilier résidentiel de la Turquie.

L'adoption de la durabilité et de la technologie forme le prochain champ de bataille. Les premiers moteurs déploient une construction activée BIM pour couper les déchets et intégrer des capteurs de maison intelligente qui qualifient les unités pour des remises d'hypothèque verte. En parallèle, les plateformes de vente PropTech raccourcissent les cycles de clôture par des vérifications de titres numériques et des visites virtuelles, réduisant les coûts d'acquisition client. Les entreprises qui intègrent en dur la surveillance sismique dans les systèmes de gestion de bâtiments gagnent un avantage réputationnel, surtout dans les districts de transformation d'Istanbul. Globalement, le marché turc récompense les entreprises qui alignent la rigueur d'ingénierie avec des commodités centrées sur le client, renforçant une tendance de concentration modérée où les cinq principaux acteurs contrôlent environ 45-50 % des livraisons annuelles.

Leaders de l'industrie immobilière résidentielle de la Turquie

Emlak Konut GYO

Toplu Konut İdaresi (TOKİ)

Sinpaş GYO

Sur Yapı

Ağaoğlu Şirketler Grubu

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Emlak Konut GYO a ouvert 2,8 milliards USD d'appels d'offres pour les parcelles résidentielles de Dursunköy jouxtant le Canal d'Istanbul, signalant le lancement commercial du logement en front de canal.

- Avril 2025 : La Banque centrale a réduit les taux hypothécaires moyens à 39,6 % tout en laissant les plafonds de prêt de référence inchangés, soutenant le financement préférentiel pour les projets conformes.

- Janvier 2025 : TOKİ a mis en appel d'offres 24 150 unités résidentielles plus des commodités commerciales à Arnavutköy, marquant la plus grande tranche unique de nouvelles maisons liées au corridor du canal.

- Octobre 2024 : La campagne ' Yarısı Bizden ' d'Istanbul a déboursé 72 millions USD en subventions de rénovation sismique à travers 213 structures, avec plus de 106 000 demandes enregistrées.

Portée du rapport sur le marché immobilier résidentiel de la Turquie

Le rapport fournit des perspectives clés sur le marché immobilier résidentiel turc, et il se concentre sur les développements technologiques, les tendances, les initiatives prises par le gouvernement dans ce secteur, et l'impact de COVID-19 sur le marché. Il se concentre également sur les moteurs de marché, les contraintes, etc. De plus, il analyse les acteurs clés et le paysage concurrentiel présent dans le marché immobilier résidentiel turc.

Le marché immobilier résidentiel en Turquie est segmenté par type (condominiums et appartements et villas et maisons individuelles) et villes clés (Istanbul, Bursa, Antalya, Fethiye, Bodrum, et reste de la Turquie). Le rapport offre la taille du marché et les prévisions pour le marché immobilier résidentiel de la Turquie en valeur (milliards USD) pour tous les segments mentionnés ci-dessus.

| Appartements et condominiums |

| Villas et maisons individuelles |

| Abordable |

| Marché intermédiaire |

| Luxe |

| Ventes |

| Location |

| Primaire (construction neuve) |

| Secondaire (revente de maisons existantes) |

| Istanbul |

| Ankara |

| Izmir |

| Antalya |

| Reste de la Turquie |

| Par type de propriété | Appartements et condominiums |

| Villas et maisons individuelles | |

| Par gamme de prix | Abordable |

| Marché intermédiaire | |

| Luxe | |

| Par modèle économique | Ventes |

| Location | |

| Par mode de vente | Primaire (construction neuve) |

| Secondaire (revente de maisons existantes) | |

| Par villes clés | Istanbul |

| Ankara | |

| Izmir | |

| Antalya | |

| Reste de la Turquie |

Questions clés répondues dans le rapport

Quelle est la taille actuelle du marché immobilier résidentiel de la Turquie ?

Le marché est évalué à 71,11 milliards USD en 2025 et devrait atteindre 90,49 milliards USD d'ici 2030.

Quel type de propriété domine les transactions en Turquie ?

Les appartements et condominiums commandent 70,11 % des transactions de 2024, reflétant les priorités de densité urbaine.

À quelle vitesse le segment de luxe devrait-il croître ?

Le logement de luxe affiche un TCAC de 6,96 % jusqu'en 2030, soutenu par la demande d'acheteurs étrangers et les développements en front de mer.

Pourquoi les taux hypothécaires sont-ils plus bas pour certains projets malgré des taux directeurs élevés ?

Les banques offrent une tarification préférentielle pour les unités qui respectent les critères de transformation urbaine ou de bâtiment vert, maintenant les taux effectifs de prêts immobiliers autour de 39,6 %.

Quelle ville connaît la croissance la plus rapide en termes résidentiels ?

Antalya mène avec un TCAC de 7,68 % jusqu'en 2030, portée par la reprise du tourisme et les afflux de citoyenneté par investissement.

Quels sont les principaux risques pour la croissance du marché ?

La volatilité monétaire, les coûts de conformité de construction élevés et la hausse des primes d'assurance sont les vents contraires principaux identifiés pour la période de prévision.

Dernière mise à jour de la page le: