Taille et part du marché mondial des systèmes d'information en radiologie

Analyse du marché mondial des systèmes d'information en radiologie par Mordor Intelligence

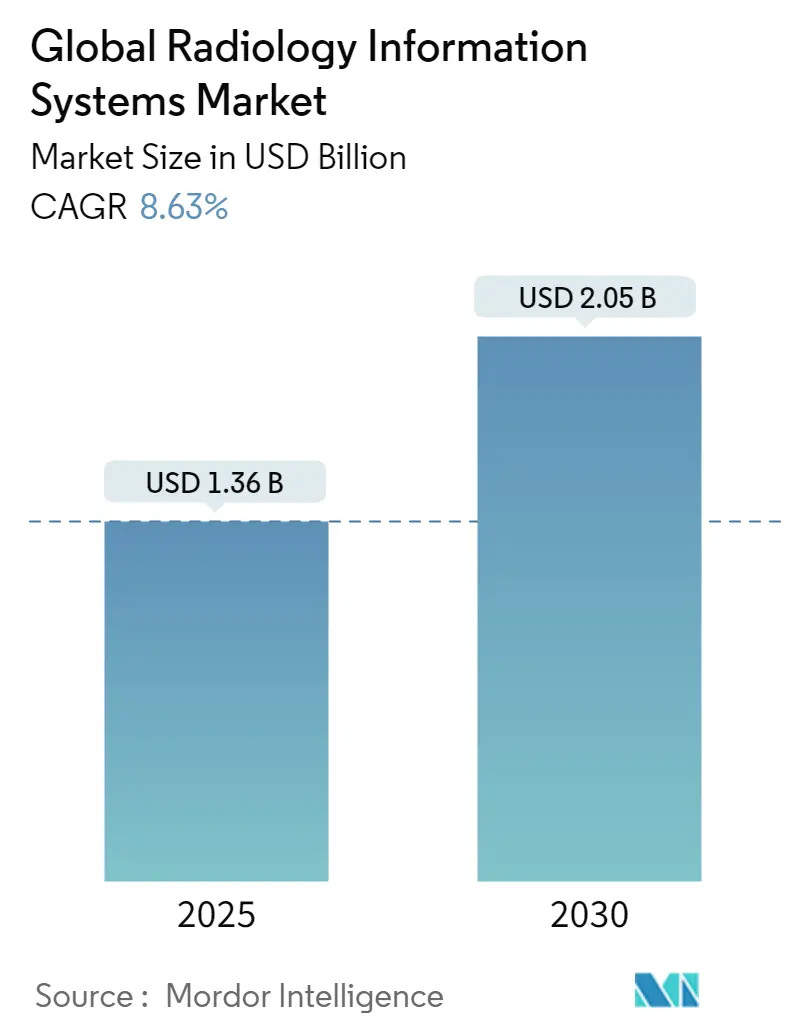

Le marché des systèmes d'information en radiologie a atteint 1,36 milliard USD en 2025 et devrait grimper à 2,11 milliards USD d'ici 2030 avec une expansion à un TCAC de 9,12 %. La croissance est alimentée par les mandats d'interopérabilité nationaux, la pénurie croissante de radiologues qui amplifie les pressions de flux de travail, et les exigences de cybersécurité renforcées qui encouragent les architectures cloud natives. Les plateformes d'entreprise intégrées continuent de dominer les décisions d'approvisionnement car elles synchronisent la planification, les rapports et la facturation dans un dossier unifié, mais les solutions autonomes se taillent une niche dans les réseaux d'imagerie ambulatoire et de téléradiologie qui préfèrent les déploiements modulaires, pay-as-you-go. L'adoption du cloud s'accélère car les prestataires recherchent une capacité évolutive et un risque de capital plus faible, même si beaucoup comptent encore sur les installations sur site pour la conformité de souveraineté des données. Les fournisseurs qui regroupent les services d'implémentation, l'analyse basée sur l'IA et une sécurité zero-trust robuste sont les mieux placés pour remporter de nouveaux contrats alors que les hôpitaux re-platforment leur infrastructure obsolète pour répondre aux règles de partage de données en temps réel.

Points clés du rapport

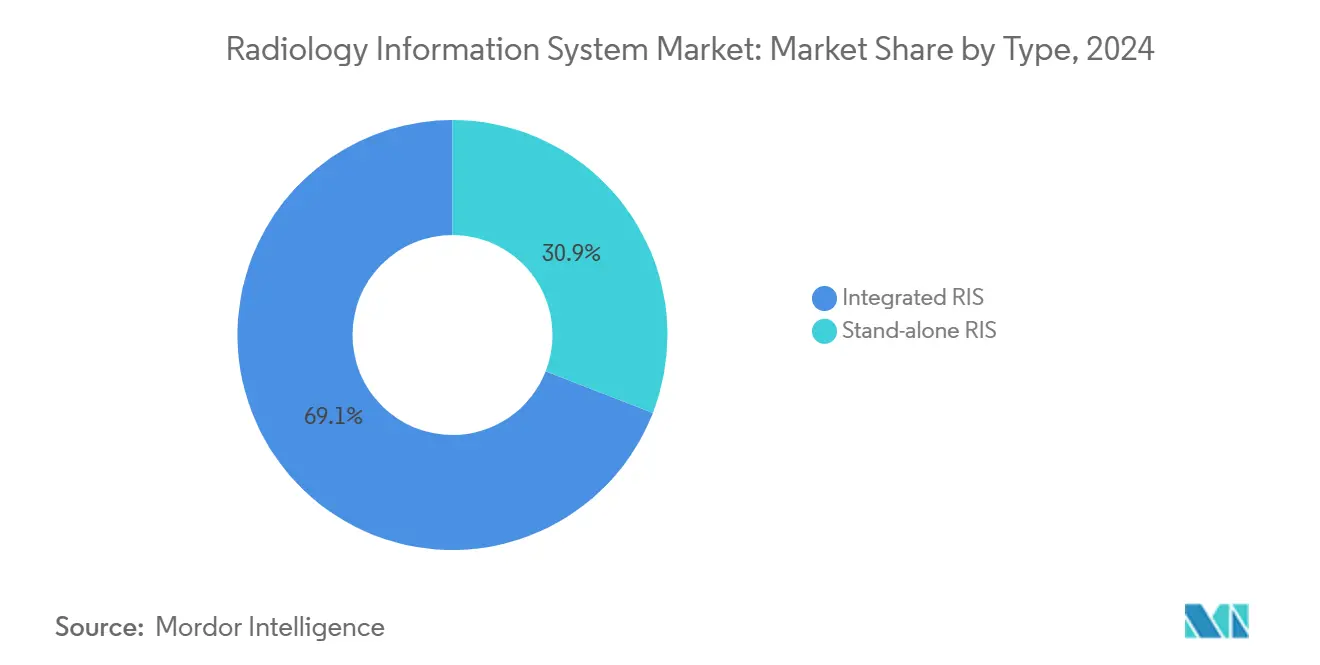

- Par type, les solutions intégrées ont mené avec 69,14 % de la part de marché des systèmes d'information en radiologie en 2025, tandis que les systèmes autonomes devraient se développer à un TCAC de 9,65 % jusqu'en 2030.

- Par mode de déploiement, les déploiements sur site ont détenu 65,57 % de part de la taille du marché des systèmes d'information en radiologie en 2025, et les options basées sur le cloud devraient croître à 9,81 % de TCAC jusqu'en 2030.

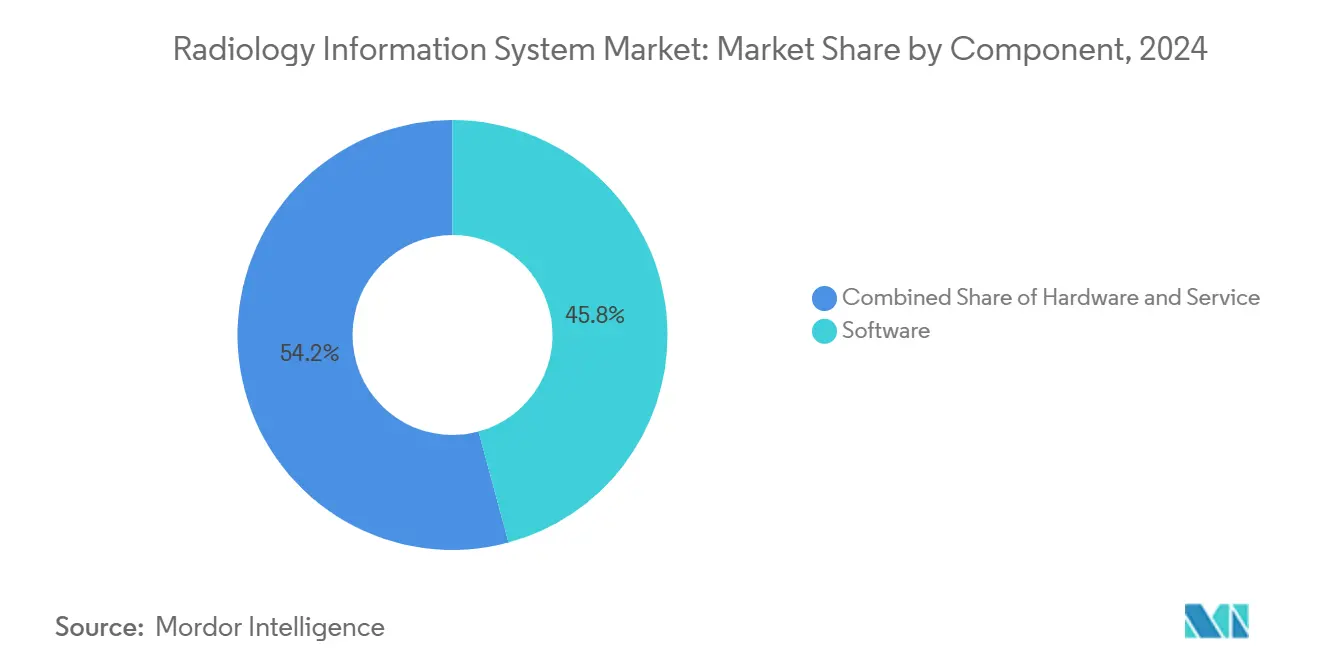

- Par composant, le logiciel a capturé 45,85 % du total des revenus de 2025 ; les services croîtront le plus rapidement à 10,14 % de TCAC jusqu'en 2030.

- Par utilisateur final, les hôpitaux ont commandé 72,74 % des revenus de l'industrie en 2025, tandis que les fournisseurs de téléradiologie enregistrent le plus haut TCAC projeté à 9,84 % jusqu'en 2030.

Tendances et perspectives du marché mondial des systèmes d'information en radiologie

Analyse d'impact des facteurs moteurs

| Facteur moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Fardeau mondial croissant des maladies chroniques | +2.8% | Mondial, avec le plus fort impact dans les populations vieillissantes d'Amérique du Nord, Europe et Asie-Pacifique | Long terme (≥ 4 ans) |

| Numérisation à l'échelle de l'entreprise et intégration étroite avec le dossier médical électronique | +2.1% | Mondial, mené par les exigences réglementaires d'Amérique du Nord et d'Europe | Moyen terme (2-4 ans) |

| Mandats d'interopérabilité émergents tels que la règle US ONC Information-Blocking et l'espace de données de santé de l'UE prévu | +1.9% | Amérique du Nord et UE, avec retombées vers d'autres régions adoptant des cadres similaires | Moyen terme (2-4 ans) |

| Incitations de soins basés sur la valeur récompensant le débit de radiologie | +1.4% | Principalement Amérique du Nord, s'étendant vers l'Europe et certains marchés Asie-Pacifique | Long terme (≥ 4 ans) |

| Expansions nationales de dépistage du cancer (ex. CT à faible dose) | +1.2% | Mondial, avec adoption accélérée dans les marchés développés et les économies émergentes | Moyen terme (2-4 ans) |

| Montée des agrégateurs de services de téléradiologie dans les hôpitaux de niveau 2/3 | +0.8% | Mondial, particulièrement impactant dans les régions rurales et mal desservies | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Fardeau mondial croissant des maladies chroniques

L'incidence du cancer devrait grimper de 42 % d'ici 2045, une tendance qui place une pression soutenue sur le débit d'imagerie et la gestion de l'information [1]Nature Editorial Team, "Global Cancer Burden Outlook 2025," Nature, nature.com. Les hôpitaux et centres ambulatoires déploient des environnements RIS prêts pour l'IA qui cataloguent les volumes d'études croissants et automatisent le suivi longitudinal, garantissant que les cliniciens détectent la progression subtile de la maladie précocement. Le lancement en 2024 par le National Cancer Institute d'un réseau de dépistage de détection multi-cancer couvrant 24 000 participants souligne pourquoi une infrastructure de données évolutive est indispensable. Les fournisseurs intègrent maintenant des analyses avancées qui signalent les indices de risque cachés dans les images antérieures, améliorant les programmes de surveillance personnalisés qui s'alignent avec le remboursement basé sur la valeur.

Numérisation à l'échelle de l'entreprise et intégration étroite avec le dossier médical électronique

Soixante-douze pour cent des dirigeants de systèmes de santé rapportent des gains de flux de travail tangibles grâce aux initiatives de transformation numérique qui dépendent de la convergence RIS-EMR. L'échange en temps réel d'images, commandes et résultats réduit la saisie de données redondante et diminue les taux d'erreurs cléricales. Epic Systems a atteint 39,1 % de part de marché EMR en 2023 et construit plus de 100 fonctionnalités IA axées sur l'imagerie pour resserrer l'intégration informatique, illustrant comment les leaders de plateformes créent un verrouillage grâce aux modules de radiologie seamless. Les fournisseurs RIS complètent ces écosystèmes avec des APIs FHIR standardisées qui préservent la différenciation des fournisseurs grâce à des analyses spécifiques aux spécialités.

Mandats d'interopérabilité émergents tels que la règle US ONC Information-Blocking et l'espace de données de santé de l'UE prévu

La règle finale US Health IT effective mars 2024 exige la transparence des algorithmes et l'échange de données inter-fournisseurs qui affecte directement les spécifications RIS. Les pénalités de juillet 2024 pour la rétention des rapports de radiologie dans les 24 heures placent un risque financier sur les prestataires non conformes. La réglementation de l'espace de données de santé de l'Europe, adoptée janvier 2025, impose des dossiers médicaux électroniques interopérables dans tous les États de l'UE, élargissant l'opportunité de marché pour les plateformes RIS qui répondent aux garanties de confidentialité rigoureuses [2]Stella Kyriakides, "European Health Data Space: Empowering Citizens," European Commission, ec.europa.eu. Les fournisseurs qui livrent des pistes d'audit robustes et du chiffrement sont positionnés pour capitaliser sur les déploiements multi-pays.

Incitations de soins basés sur la valeur récompensant le débit de radiologie

Les modèles de paiement orientés résultats récompensent les départements qui réduisent les temps de rotation sans sacrifier la précision. CMS exigera des vérifications d'autorisation préalable électronique à partir de 2027, incitant la planification automatisée et le support de décision dans les flux de travail RIS. Les réseaux d'imagerie privés illustrent l'avantage commercial : le programme IA de cancer du sein de 40 USD de SimonMed Imaging a amélioré la détection de 21 % et débloqué des niveaux de remboursement premium. Les prestataires demandent maintenant des analyses prédictives qui équilibrent l'utilisation des scanners contre les limites de personnel pour maximiser les études facturables par jour.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Primes d'assurance cybersécurité croissantes pour les données d'imagerie | -1.8% | Mondial, avec le plus fort impact en Amérique du Nord et Europe en raison du contrôle réglementaire | Court terme (≤ 2 ans) |

| Frais de licence initiaux importants, coûts de réingénierie des flux de travail et travail d'interface | -1.2% | Mondial, affectant particulièrement les petites organisations de santé et les marchés émergents | Moyen terme (2-4 ans) |

| Pénuries de personnel radiologiste limitant l'utilisation du système | -1.0% | Mondial, avec impact aigu en Amérique du Nord, Europe et régions rurales Asie-Pacifique | Long terme (≥ 4 ans) |

| Règles de souveraineté des données compliquant les déploiements cloud multi-pays | -0.7% | Mondial, avec le plus fort impact en Europe, Chine et régions avec des exigences strictes de localisation des données | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Primes d'assurance cybersécurité croissantes pour les données d'imagerie

Quatre-vingt-huit pour cent des prestataires subissent au moins une cyberattaque annuellement, et les archives d'imagerie sont des cibles prisées de ransomware. La violation de 2020 au University of Vermont Health Network a déclenché 63 millions USD de pertes et 39 jours d'arrêt, soulignant le coût caché des contrôles de sécurité inadéquats. Les assureurs répondent avec des primes raides qui gonflent le coût total de possession. Les hyperscalers cloud ripostent en regroupant les fonctionnalités zero-trust et les services de détection gérés, mais les règles de résidence des données gardent certains hôpitaux attachés aux centres de données locaux.

Frais de licence initiaux importants, coûts de réingénierie des flux de travail et travail d'interface

Les déploiements RIS traditionnels nécessitent des frais de licence à six ou sept chiffres, des interfaces HL7 sur mesure, et une formation extensive du personnel qui poussent les petits hôpitaux à retarder la modernisation. L'intégration avec les PACS hérités nécessite souvent du code personnalisé qui étend les projets au-delà des chronologies prévues. Les abonnements cloud natifs atténuent le choc capital, réduisant le coût total jusqu'à 30 % selon les dirigeants d'imagerie diagnostique. L'accord Visage de 30 millions USD sur sept ans avec Duly Health and Care démontre des modèles opex prévisibles qui déplacent les dépenses des budgets CapEx.

Analyse des segments

Par type : les solutions intégrées entraînent la consolidation du marché

Les plateformes intégrées ont commandé 69,14 % des revenus de 2025, preuve que les systèmes de santé apprécient un seul fournisseur pour l'enregistrement, la planification, la liste de travail et la facturation. Leurs économies d'échelle réduisent la maintenance des interfaces et centralisent la gouvernance. Les solutions autonomes croissent à 9,65 % de TCAC car les centres d'imagerie spécialisés et les réseaux de téléradiologie désirent des outils légers, cloud-first sans la surcharge des licences d'entreprise. La consolidation des fournisseurs s'accélère car les fournisseurs RIS intègrent une orchestration avancée pour attirer les acheteurs d'entreprise.

Epic Systems a ajouté 153 hôpitaux aigus en 2023, tandis qu'Oracle Health a introduit l'autorisation préalable alimentée par l'IA qui réduit les refus. Ces mouvements montrent que l'analyse est le nouveau champ de bataille. Les entreprises plus agiles ripostent avec des conceptions modulaires, centrées sur l'API qui se branchent dans les EMR mainstream, réduisant la friction de changement qui verrouillait autrefois les clients dans des piles monolithiques.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par mode de déploiement : la migration cloud s'accélère malgré les préoccupations de sécurité

Les installations sur site dominent encore à 65,57 % car les CTO restent méfiants des mandats de stockage de données hors site. Pourtant les abonnements cloud affichent 9,81 % de TCAC car les CIO privilégient l'évolutivité élastique et la sécurité externalisée. Les prestataires dépensent 38 millions USD par an en moyenne pour les contrats d'infrastructure mais n'exploitent que 44 % de la capacité provisionnée, indiquant une marge d'optimisation dans l'enveloppe de dépenses actuelle.

L'urgence COVID-19 a exposé les vulnérabilités des centres de données fixes lorsque le personnel est passé à la lecture à distance. Les systèmes de santé se couvrent maintenant avec des modèles hybrides qui débordent la charge excédentaire vers le cloud pendant la demande de pointe. Les alliances stratégiques telles que GE HealthCare avec Amazon Web Services et le cloud d'imagerie de Microsoft pour Epic accélèrent cette transition en emballant les contrôles de conformité et les magasins de données régionaux.

Par composant : la croissance des services reflète la complexité d'implémentation

Le logiciel représentait 45,85 % des facturations de 2025 car les installations ont mis à niveau vers des versions axées sur le flux de travail avec des analyses intégrées et la création de rapports en langage naturel. Les services, cependant, dépassent tous les autres postes à 10,14 % de TCAC. Les hôpitaux embauchent des consultants pour l'analyse des écarts, le coaching de gestion du changement, et le durcissement de la cybersécurité, soulignant que la technologie seule ne peut garantir les gains opérationnels.

La demande de matériel diminue car la virtualisation et les postes de travail basés sur navigateur réduisent la nécessité de consoles de radiologie dédiées. Les fournisseurs répondent avec des ensembles de services gérés qui éliminent les factures séparées de licences, support et hébergement, rationalisant la budgétisation pour les équipes financières sous tension des coupes de remboursement.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les fournisseurs de téléradiologie émergent comme catalyseur de croissance

Les hôpitaux et systèmes multi-hospitaliers ont absorbé 72,74 % des dépenses RIS en 2025 alors qu'ils se précipitaient pour unifier l'imagerie d'entreprise. Les centres d'imagerie diagnostique maintiennent une traction ambulatoire stable, tandis que les centres de chirurgie ambulatoire créent une nouvelle demande pour la connectivité micro-PACS. Les entreprises de téléradiologie se développent le plus rapidement à 9,84 % de TCAC en comblant les lacunes d'appels de nuit et en offrant une couverture de sous-spécialité à travers les fuseaux horaires.

L'achat par ONRAD de Direct Radiology de Philips a produit la plus grande entité de téléradiologie indépendante américaine, prouvant que les économies d'échelle comptent dans la lecture à distance. Les pénuries persistantes de radiologues projetées jusqu'en 2055 amplifient le besoin de plateformes unifiées qui acheminent les études de manière transparente entre les cliniciens sur site et distants sans briser les pistes d'audit.

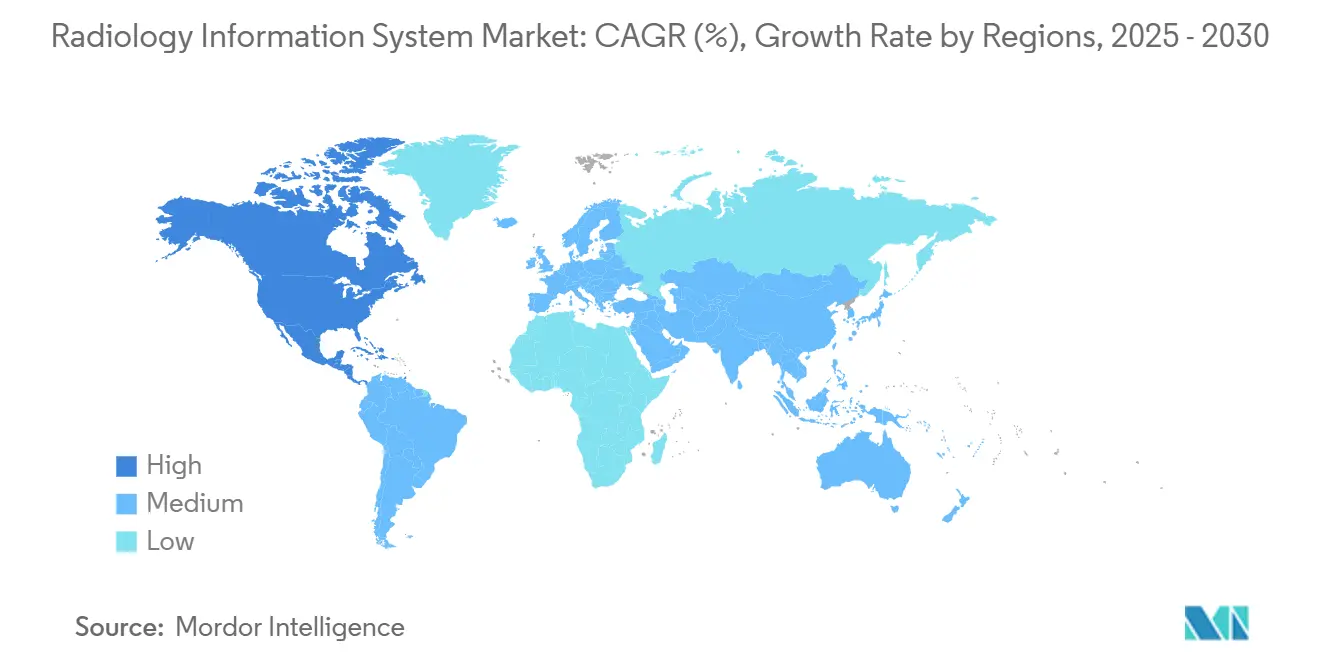

Analyse géographique

L'Amérique du Nord a livré 49,53 % des revenus mondiaux de 2025, soutenue par le 21st Century Cures Act et un financement venture robuste qui finance les pilotes cloud et les essais IA. Le partenariat IA d'imagerie de 1 milliard USD de Sutter Health illustre l'échelle d'investissement. Les fenêtres obligatoires de diffusion de rapport de 24 heures, appliquées depuis juillet 2024, ont forcé les hôpitaux à réviser les files d'attente RIS héritées, soutenant les mises à niveau de licences incrémentales.

L'Asie-Pacifique est le plus rapide grimpeur avec un TCAC de 10,34 %. Le programme DX du Japon établit des normes de qualité nationales pour les données d'images structurées, encourageant les consortiums hospitaliers à migrer vers des plateformes interopérables [3]Shigeyuki Goto, "Medical DX Roadmap 2025," Ministry of Health, Labour and Welfare Japan, mhlw.go.jp. La Chine canalise de gros budgets publics dans les centres de données cloud provinciaux, poussant la demande pour des RIS qui localisent la langue tout en maintenant la compatibilité HL7. Les initiatives de télésanté de l'Inde, lardées de paiements d'incitation pour les diagnostics ruraux, stimulent les achats de RIS basés sur le web qui s'adaptent aux paramètres de bande passante faible.

Le paysage réglementaire de l'Europe s'est transformé en janvier 2025 lorsque la réglementation de l'espace de données de santé européen est entrée en vigueur. La règle prescrit des spécifications de données communes qui seront progressivement introduites jusqu'en 2029, donnant aux fournisseurs RIS une feuille de route définie pour la certification. L'accord d'imagerie IA de 249 millions USD de GE HealthCare avec Nuffield Health couvrant 31 hôpitaux britanniques signale comment les prestataires préparent leur infrastructure à l'avenir avant l'application complète de l'EHDS.

Paysage concurrentiel

Le secteur présente une concentration modérée car les dix plus gros fournisseurs représentent environ 55 % des revenus mondiaux. Epic Systems, Oracle Health et GE HealthCare exploitent de vastes budgets R&D et des empreintes EMR installées pour vendre en cross-selling des modules d'imagerie qui utilisent les passerelles d'interopérabilité existantes. Siemens Healthineers, Sectra et INFINITT Healthcare rivalisent sur le flux de travail de sous-spécialité, les analyses intégrées et les architectures cloud haute disponibilité.

Les alliances stratégiques remplacent les acquisitions pures. GE HealthCare s'est associé à RadNet pour co-développer des solutions SmartTechnology qui fusionnent la planification IA avec des protocoles d'imagerie spécifiques aux patients. L'investissement d'Amazon dans le modèle de fondation multimodal d'Aidoc illustre l'intérêt des hyperscalers dans l'IA spécifique au domaine qui accélère la précision des modèles de langage large pour les cas d'usage de radiologie. Les groupes de capital-investissement tels que WindRose Health Investors ont agrégé les actifs RIS et PACS sous Collaborative Imaging pour construire une échelle dans les contrats de services gérés et renforcer le pouvoir de négociation contre les grands systèmes de santé.

Les concurrents émergents se concentrent sur la cybersécurité zero-trust, prédisant le score de risque de ransomware par étude et offrant une indemnisation sans responsabilité. D'autres ciblent les RIS à bas coût, uniquement navigateur destinés aux centres de chirurgie ambulatoire qui opèrent avec des équipes IT minces. La différenciation concurrentielle dépend maintenant de l'équilibrage du déploiement cloud rapide, de la conformité à toute épreuve, et de la productivité alimentée par l'IA sans escalader les dépenses opérationnelles.

Leaders de l'industrie mondiale des systèmes d'information en radiologie

-

Allscripts Healthcare Solutions Inc.

-

Cerner Corporation

-

IBM (Merge Healthcare Incorporated)

-

Koninklijke Philips N.V.

-

Siemens Healthineers

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2024 : DeepHealth, une filiale de RadNet, a ouvert un nouveau bureau à Bengaluru pour s'étendre sur le marché indien. Ce hub technologique stimule les avancées innovantes et soutient la mission de DeepHealth de révolutionner la livraison de soins.

- Juin 2024 : DeepHealth a lancé son portefeuille intégré en Italie. Le DeepHealth OS cloud natif unifie les données cliniques et personnalise les espaces de travail alimentés par l'IA pour améliorer les résultats patients à travers la santé pulmonaire, mammaire, prostatique et cérébrale.

- Février 2024 : Pro Medicus a lancé Visage Ease VP pour Apple Vision Pro, livrant une expérience d'imagerie spatiale immersive pour les flux de travail diagnostiques.

Portée du rapport sur le marché mondial des systèmes d'information en radiologie

Selon la portée du rapport, le système d'information en radiologie est un système informatique qui fournit une analyse commerciale et un flux de travail efficace dans le département de radiologie. Le système aide à gérer toutes les fonctions commerciales du département, de la gestion et analyse des patients au contrôle des stocks. Ces systèmes sont faciles à utiliser et facilement accessibles. Ils offrent des avantages, tels que haute sécurité, fiabilité et confidentialité, et ne peuvent être accédés que par des utilisateurs autorisés. Le marché des systèmes d'information en radiologie est segmenté par type (système d'information en radiologie intégré, et système d'information en radiologie autonome), par mode de déploiement (sur site et basé sur le cloud), par composant (matériel, logiciel, et services), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays à travers les principales régions mondialement. Le rapport offre la valeur (millions USD) pour les segments ci-dessus.

| RIS intégré |

| RIS autonome |

| Sur site |

| Basé sur le cloud / hébergé sur le web |

| Matériel |

| Logiciel |

| Services |

| Hôpitaux et systèmes de santé |

| Centres d'imagerie diagnostique |

| Centres de chirurgie ambulatoire |

| Fournisseurs de téléradiologie |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type | RIS intégré | |

| RIS autonome | ||

| Par mode de déploiement | Sur site | |

| Basé sur le cloud / hébergé sur le web | ||

| Par composant | Matériel | |

| Logiciel | ||

| Services | ||

| Par utilisateur final | Hôpitaux et systèmes de santé | |

| Centres d'imagerie diagnostique | ||

| Centres de chirurgie ambulatoire | ||

| Fournisseurs de téléradiologie | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la taille du marché mondial des systèmes d'information en radiologie ?

La taille du marché mondial des systèmes d'information en radiologie devrait atteindre 1,36 milliard USD en 2025 et croître à un TCAC de 8,63 % pour atteindre 2,05 milliards USD d'ici 2030.

Quel segment de solution commande actuellement la plus grande part de marché ?

Les systèmes d'information en radiologie intégrés mènent avec 69,14 % de part de revenus mondiaux en 2025, reflétant la demande hospitalière pour des plateformes de flux de travail de bout en bout.

Qui sont les principaux concurrents dans le paysage des systèmes d'information en radiologie ?

Les fournisseurs clés incluent Epic Systems, Oracle Health, GE HealthCare, Siemens Healthineers, Sectra, INFINITT Healthcare, et une cohorte de spécialistes focalisés téléradiologie et cloud natif qui fournissent des solutions modulaires, pilotées par API.

Quelle est la région à croissance la plus rapide du marché mondial des systèmes d'information en radiologie ?

L'Asie-Pacifique devrait croître au plus haut TCAC sur la période de prévision (2025-2030).

Quelle région a la plus grande part du marché mondial des systèmes d'information en radiologie ?

En 2025, l'Amérique du Nord représente la plus grande part de marché du marché mondial des systèmes d'information en radiologie.

Pourquoi les prestataires de santé adoptent-ils de plus en plus les déploiements RIS basés sur le cloud ?

Les abonnements cloud offrent une capacité évolutive, une mise de fonds initiale plus faible, des garanties de cybersécurité intégrées, et des options de récupération après sinistre plus faciles-tout critique alors que les volumes d'imagerie augmentent et les mandats de partage de données se resserrent.

Dernière mise à jour de la page le: