Taille et part du marché mondial des systèmes d'information de laboratoire

Analyse du marché mondial des systèmes d'information de laboratoire par Mordor Intelligence

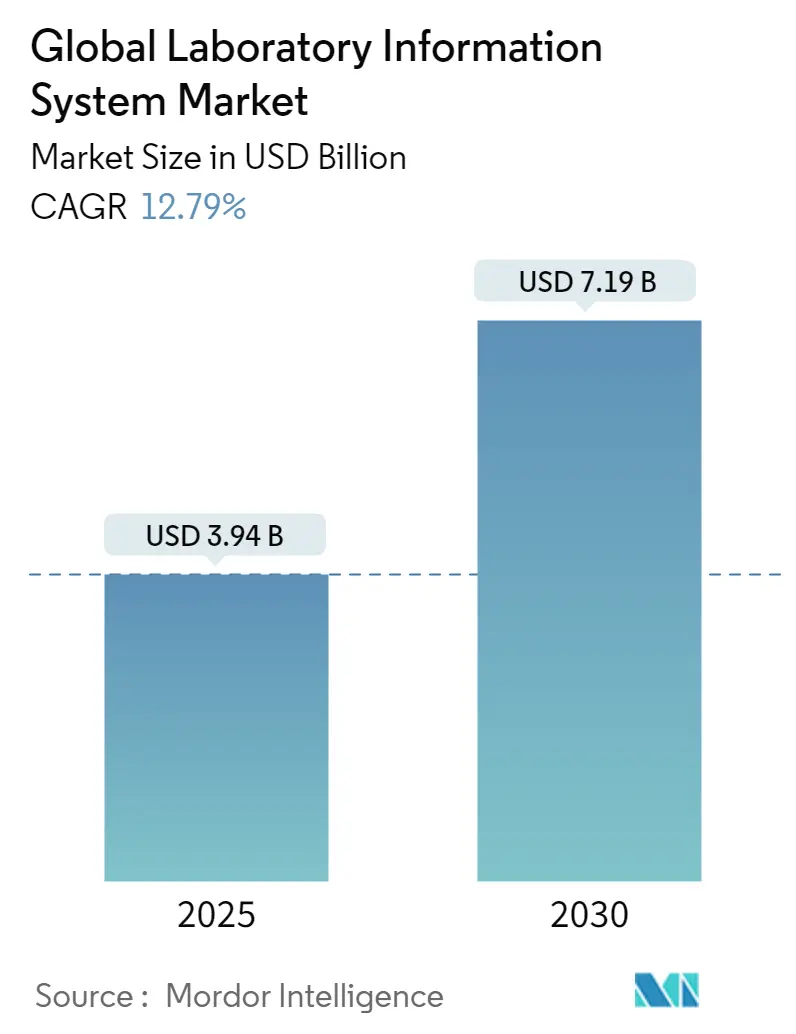

Le marché des systèmes d'information de laboratoire est valorisé à 3,19 milliards USD en 2025 et devrait grimper à 7,19 milliards USD d'ici 2030, progressant à un TCAC de 12,79%. La croissance repose sur des volumes de tests plus importants générés par le vieillissement des populations, des architectures cloud en maturation rapide qui réduisent les barrières de capital, et le renforcement des mandats d'interopérabilité qui tirent les laboratoires vers des réseaux de données cliniques plus larges. Le logiciel reste l'achat de référence, mais la demande s'oriente vers des services experts qui raccourcissent le délai de rentabilisation, tandis que les modules d'IA passent du pilote à la production dans la validation des résultats, le contrôle des stocks et la maintenance prédictive. Les laboratoires recalibrent également les stratégies de déploiement : la plupart des grandes institutions fonctionnent encore sur des systèmes sur site, mais les petites et moyennes installations se tournent vers des modèles de logiciel-service qui ouvrent des fonctionnalités de niveau entreprise sans investissements serveur. L'élan géographique évolue alors que l'Asie-Pacifique ajoute de nouveaux budgets de santé numérique et dépasse les contraintes héritées, même si l'Amérique du Nord garde son avance grâce à des règles de conformité rigoureuses et une adoption précoce de l'IA. L'escalade des cyberattaques souligne le besoin de couches de sécurité zéro confiance qui renforcent les critères de sélection des fournisseurs, et une vague de fusions-des géants du diagnostic aux nouveaux entrants natifs du cloud-signale une course à l'échelle, aux talents et à la profondeur réglementaire.

Points clés du rapport

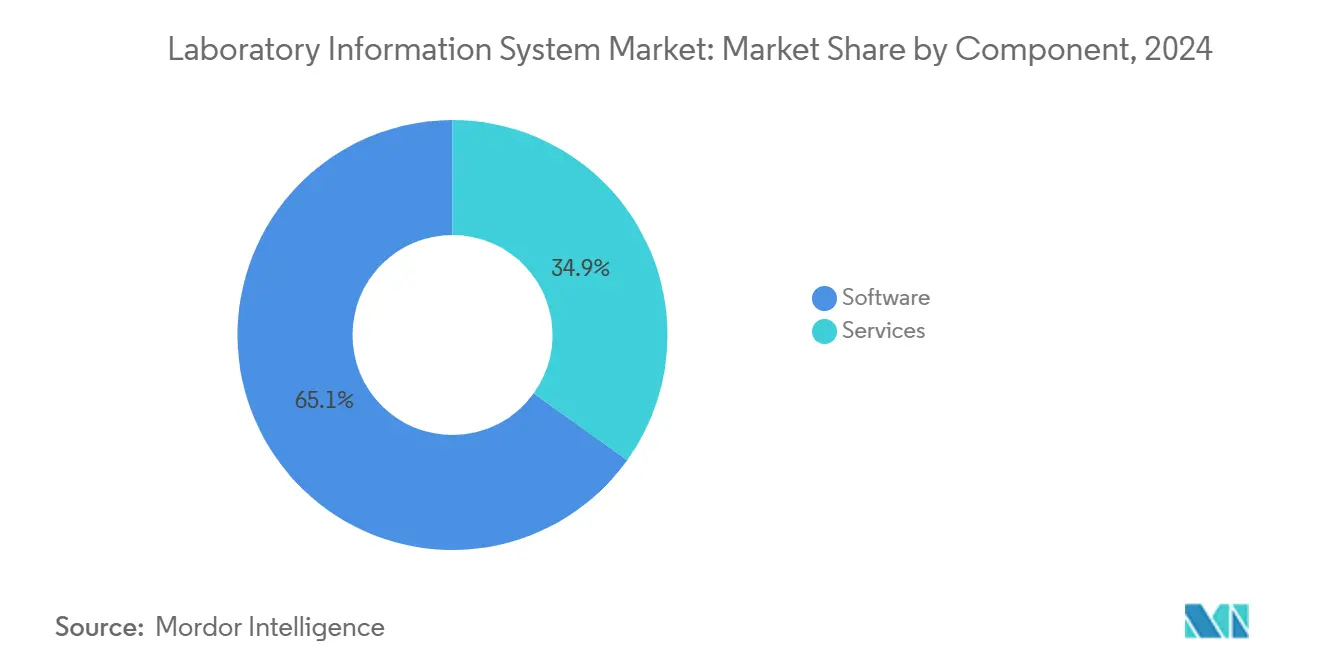

- Par composant, le logiciel a conservé 65,15% de part de revenus en 2024 tandis que les services sont destinés à croître à un TCAC de 13,14% jusqu'en 2030.

- Par mode de livraison, les installations sur site ont contrôlé 59,26% de la part du marché des systèmes d'information de laboratoire en 2024, mais les solutions cloud devraient accélérer à un TCAC de 13,85% jusqu'en 2030.

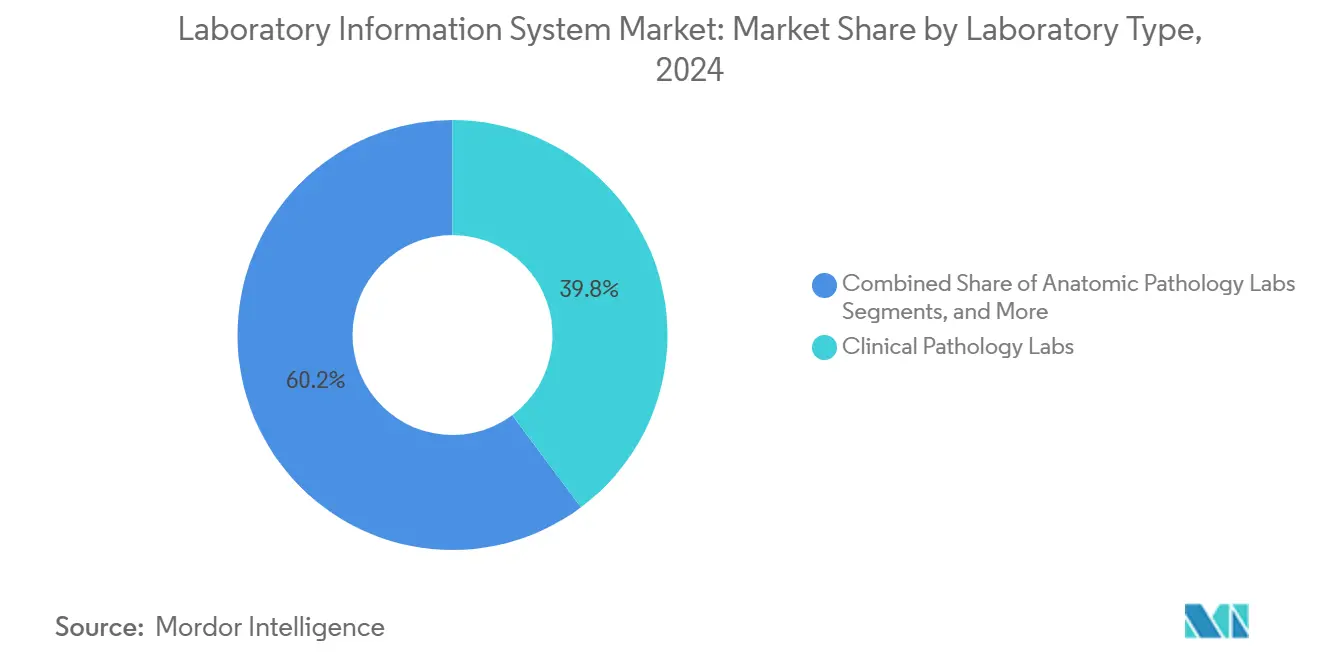

- Par type de laboratoire, la pathologie clinique a dominé avec 38,7% de la taille du marché des systèmes d'information de laboratoire en 2024 ; les laboratoires de diagnostic moléculaire sont positionnés pour le TCAC le plus rapide de 13,92%.

- Par utilisateur final, les hôpitaux et cliniques ont commandé 55,45% de part de la taille du marché des systèmes d'information de laboratoire en 2024 tandis que les laboratoires indépendants mènent la croissance à un TCAC de 14,12%.

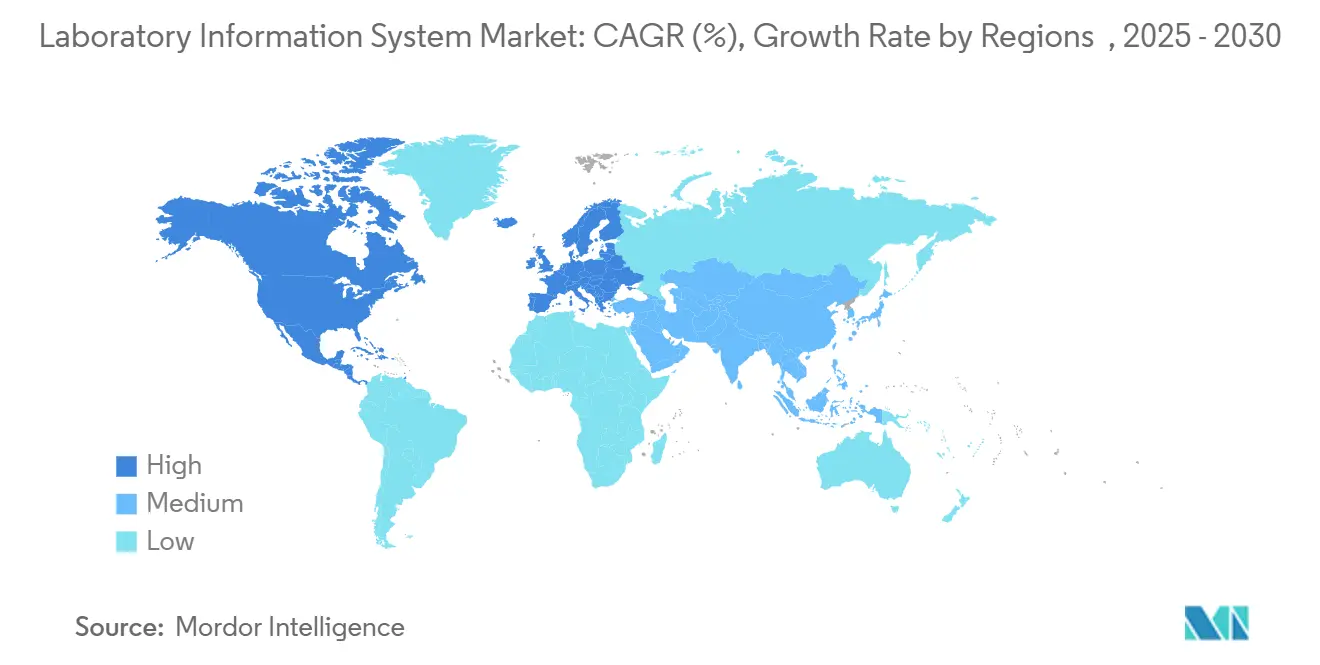

- Par géographie, l'Amérique du Nord a mené avec 42,84% de la part du marché des systèmes d'information de laboratoire en 2024 ; l'Asie-Pacifique enregistre le TCAC le plus rapide de 14,38% jusqu'en 2030.

Tendances et insights du marché mondial des systèmes d'information de laboratoire

Analyse de l'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Augmentation des volumes de tests diagnostiques mondiaux | +2.8% | Amérique du Nord, Europe, expansion mondiale | Long terme (≥ 4 ans) |

| Montée en puissance rapide des réseaux de biobanques | +1.9% | Amérique du Nord, Europe, Asie-Pacifique émergente | Moyen terme (2-4 ans) |

| Adoption des SIL cloud/SaaS | +2.4% | Mondial, adoption précoce États-Unis | Court terme (≤ 2 ans) |

| Automatisation des flux de travail alimentée par l'IA | +2.1% | Cœur Asie-Pacifique, retombées vers Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Mandats réglementaires pour l'interopérabilité | +1.6% | Amérique du Nord, Union européenne | Long terme (≥ 4 ans) |

| Croissance des start-ups SIL natives du cloud | +1.5% | Asie-Pacifique, Amérique latine, Moyen-Orient | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Augmentation des volumes de tests diagnostiques mondiaux stimulée par le vieillissement des populations

Les systèmes de santé mondiaux traitent des volumes de tests en forte hausse alors que la démographie des plus de 65 ans s'accélère, augmentant les panels de maladies chroniques et les dépistages de routine. Aux États-Unis seulement, les laboratoires ont traité plus de 14 milliards de tests en 2024, et les projections démographiques indiquent une expansion soutenue. Les flux de travail manuels ne peuvent suivre le rythme, alors les laboratoires déploient des modules SIL modernes qui automatisent l'étiquetage des échantillons, le suivi et la vérification multicouche des résultats. Les moteurs d'IA signalent maintenant l'hémolyse ou l'interférence de caillot en quelques secondes, libérant les technologistes pour un examen complexe. Les cliniques rurales en Chine qui ont adopté des réseaux de kiosques de santé ont vu les visites de patients bondir de 37,85% et les revenus médicaux grimper de 54,03%, illustrant l'effet multiplicateur une fois que les processus numériques ancrent les soins communautaires [1]BMC Health Services Research, "Impact of Smart Health Kiosks in Rural China," bmchealthservres.biomedcentral.com.

Montée en puissance rapide des réseaux de biobanques

Les projets de médecine de précision exigent des bibliothèques de bioéchantillons longitudinaux, poussant les consortiums de biobanques à investir dans des plateformes SIL configurables. Ces systèmes suivent le consentement, la lignée et la chaîne de custody à travers des congélateurs distribués tout en s'intégrant avec des pipelines de séquençage. Guy's and St Thomas' BioResource a déployé Matrix Gemini pour automatiser plus de 500 000 échantillons et a récupéré 20% d'espace de stockage grâce à une cartographie d'emplacement optimisée. Les fournisseurs répondent avec des modules prêts pour les biobanques qui cartographient les dérivés d'échantillons, appliquent la conformité ISO 20387 et exportent des données prêtes pour les requêtes vers les équipes de recherche translationnelle.

Adoption rapide des SIL cloud/SaaS qui réduisent les dépenses en capital

La tarification par abonnement réaligne les dépenses du capital vers les budgets opérationnels. Les petits laboratoires indépendants peuvent maintenant lancer des environnements SIL validés en moins de 30 jours via des instances pré-configurées fournies par des vendeurs tels que LabWare, contournant des mois de préparation de matériel sur site. Les certifications SOC 2, le chiffrement de bout en bout et les accords d'associés commerciaux signés HIPAA calment les doutes de sécurité antérieurs. Pendant les pics de pandémie, les clients cloud ont mis à l'échelle leur capacité 3-5× en quelques heures, une élasticité que les déploiements sur site ne pouvaient reproduire. Cette agilité cimente le cloud comme voie par défaut pour les nouveaux laboratoires et pour les migrations de sites existants une fois que les cycles de renouvellement du matériel expirent.

Modules d'automatisation des flux de travail alimentés par l'IA

Les modèles d'apprentissage automatique exécutent maintenant l'autovérification sur des panels multi-analytes, réduisant les temps de libération manuelle de 60% tout en maintenant des références de rapport sans erreur, selon les pilotes menés sur les sites partenaires de Siemens Healthineers [2]Siemens Healthineers, "Innovation Barometer 2025," siemens-healthineers.com. Les algorithmes prévoient également l'épuisement des réactifs et planifient la maintenance des analyseurs avant les temps d'arrêt non planifiés, réduisant les coûts opérationnels. Les fournisseurs intègrent des moteurs de langage naturel qui compilent les interprétations cliniques, permettant aux pathologistes de se concentrer sur les cas limites plutôt que sur les résultats négatifs de routine. Ces gains modifient les critères d'achat vers des plateformes qui prouvent des réductions mesurables des temps de traitement.

Renforcement des mandats réglementaires pour l'interopérabilité

Le 21st Century Cures Act des États-Unis et le cadre d'échange de DSE de l'Union européenne exigent des résultats discrets et codés et un échange de données bidirectionnel. Les laboratoires sélectionnent donc des SIL qui supportent les API HL7 FHIR, les commandes de tests électroniques et les commentaires structurés compatibles avec les dossiers patients longitudinaux. La non-conformité risque des pénalités de remboursement et des références perdues, faisant de l'interopérabilité une priorité au niveau du conseil d'administration. Les fournisseurs capables de certifier le transit transparent des données à travers les réseaux hospitaliers et les registres de santé publique remportent des contrats importants.

Analyse de l'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coût total de possession élevé | -1.8% | Mondial, affectant particulièrement les petits laboratoires | Court terme (≤ 2 ans) |

| Responsabilités croissantes de cybersécurité et HIPAA/RGPD | -1.4% | Environnements réglementaires d'Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Pénurie d'informaticiens de laboratoire compétents en SIL | -1.2% | Mondial, avec pénuries aiguës en Amérique du Nord | Long terme (≥ 4 ans) |

| Exigences réglementaires fragmentées et évolutives | -1.0% | Mondial, avec pics de complexité en Amérique du Nord et UE | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coût total de possession élevé

Les déploiements SIL complets dépassent fréquemment les budgets initiaux une fois que la migration des données, la validation et la formation des utilisateurs font surface. Les projets à grande échelle peuvent dépasser 60 000 USD en frais de logiciel et s'étendre sur 6-9 mois, tandis que les licences annuelles s'étalent de 3 000 à 250 000 USD selon les sièges et modules. Les petits laboratoires manquant d'équipes IT internes supportent des dépenses de conseil en intégration qui doublent les prix affichés. Les nouvelles règles FDA américaines pour les tests développés en laboratoire à partir de mai 2025 introduisent des couches de documentation et de système qualité supplémentaires qui gonflent les délais de mise en œuvre.

Responsabilités croissantes de cybersécurité et HIPAA/RGPD

Les assauts de ransomware ont grimpé à 725 violations signalées dans les établissements de santé américains en 2023, avec l'attaque de Change Healthcare de février 2024 seule perturbant des réclamations d'une valeur de 6,3 milliards USD. Les laboratoires doivent maintenant budgétiser la détection d'intrusion, les conceptions de réseau zéro confiance et les centres d'opérations de sécurité 24/7. Le cadre HHS américain publié en décembre 2023 propose des pratiques cyber obligatoires, et les amendes RGPD en Europe montent à 4% du chiffre d'affaires annuel pour non-conformité [3]Department of Health & Human Services, "Healthcare Sector Cybersecurity Strategy," hhs.gov. Ces coûts détournent les fonds des améliorations fonctionnelles et allongent les cycles d'approvisionnement, particulièrement pour les déploiements cloud qui déclenchent des examens stricts de souveraineté des données.

Analyse par segment

Par composant : Les services surgissent malgré la dominance du logiciel

Le logiciel a maintenu une part de 65,15% du marché des systèmes d'information de laboratoire en 2024, ancré par des modules principaux qui orchestrent l'admission d'échantillons, les interfaces d'analyseur et la documentation de conformité. Les équipes de mise en œuvre, cependant, observent que les déploiements réussis dépendent de la reconception des flux de travail, poussant les revenus de services vers un TCAC de 13,14%. La taille du marché des systèmes d'information de laboratoire associée aux bundles de support intégré devrait s'élargir alors que les laboratoires externalisent la validation et l'optimisation post-lancement. Les bases de code SaaS accélèrent les mises à niveau de version, mais elles stimulent également la demande de contrats de formation qui améliorent les compétences du personnel sur les versions trimestrielles. Les fournisseurs se différencient par la profondeur de conseil, la cartographie d'interopérabilité et la préparation aux audits réglementaires, convertissant les accords de licence ponctuels en pipelines de services récurrents.

Deuxièmement, les petites installations avec un effectif maigre s'appuient sur des services gérés pour la surveillance des serveurs, les correctifs et le durcissement de cybersécurité. Les niveaux de support premium regroupent des centres d'aide 24/7 et une adaptation rapide d'interface alors que les règles des payeurs évoluent, créant des flux de revenus de rente qui compensent les dépenses de licence cycliques. Avec la règle LDT de la FDA de 2025 intensifiant les devoirs de documentation, les laboratoires cherchent des partenaires qui fournissent des modèles SOP pré-construits et des flux de travail de signature électronique, assurant une conformité continue tandis que les équipes internes restent concentrées sur les tâches de contrôle qualité.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par mode de livraison : La migration cloud s'accélère malgré la dominance sur site

Les déploiements sur site ont détenu 59,26% de la part du marché des systèmes d'information de laboratoire en 2024 alors que les grands hôpitaux sauvegardent la souveraineté des données et exploitent les investissements serveur irrécupérables. Pourtant les mises en œuvre cloud enregistrent un TCAC de 13,85%, signalant une inflexion dans les modèles d'achat. La taille du marché des systèmes d'information de laboratoire attribuable aux contrats SaaS devrait augmenter fortement alors que les modèles d'abonnement évoluent avec les volumes de tests plutôt qu'avec les cycles matériels. Les approches hybrides émergent où les informations personnellement identifiables sensibles résident sur site, tandis que les tableaux de bord analytiques et les archives à long terme passent aux clouds fournisseurs.

Les besoins d'accès à distance nés des restrictions pandémiques ont fait basculer le sentiment exécutif vers la fiabilité cloud, et les pilotes de preuve de concept démontrent maintenant la parité ou la supériorité en temps de fonctionnement par rapport aux clusters sur site. Les rapports SOC 2 Type II, les assurances d'associés commerciaux HIPAA et les zones de résidence de données régionales répondent aux préoccupations des équipes de conformité. Au fil du temps, les calendriers d'amortissement et les pics de coûts énergétiques érodent davantage l'économie de maintien de centres de données locaux, accélérant le chemin de transition pour les institutions planifiant des plans d'hôpitaux intelligents de prochaine génération.

Par type de laboratoire : Les laboratoires de diagnostic moléculaire mènent la transformation de croissance

La pathologie clinique de routine a encore généré le plus grand revenu de 39,84% en 2024, mais les laboratoires de diagnostic moléculaire tracent le TCAC le plus rapide de 13,92% alors que la gestion oncologique et des maladies rares pivote vers des insights au niveau génétique. Pour cette cohorte, la taille du marché des systèmes d'information de laboratoire s'étend en tandem avec des séquenceurs à haut débit qui tirent des téraoctets de lectures brutes par jour. Les fournisseurs intègrent des pipelines bioinformatiques et des moteurs d'interprétation de variants, consolidant des tâches autrefois réparties sur des plateformes disparates.

Entre-temps, les banques de sang et biobanques exigent un suivi en treillis des aliquotes et échantillons dérivés, un ensemble de fonctionnalités manquant dans de nombreuses offres SIL génériques. La pathologie anatomique numérique exploite les scanners de lames de verre et la notation morphologique IA, nécessitant des extensions de gestion d'image qui s'imbriquent avec les dossiers de dossiers patients. Cette diversification de laboratoire pousse les fournisseurs à verticaliser les versions, expédiant des éditions moléculaire-d'abord, pathologie-d'abord ou transfusion-d'abord plutôt que des bundles universels. L'avantage concurrentiel gravite vers les fournisseurs qui pré-chargent des vocabulaires spécifiques aux spécialités, des règles de contrôle qualité et des modèles de rapport qui réduisent les cycles de configuration.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les laboratoires indépendants accélèrent la croissance

Les hôpitaux et cliniques ont gardé 55,45% des revenus 2024, bénéficiant du levier d'achat d'entreprise et de l'impératif de marier les données de laboratoire avec les dossiers de santé électroniques. La consolidation, cependant, propulse les réseaux de référence indépendants vers un TCAC de 14,12% alors que les acteurs régionaux fusionnent pour l'échelle. Ces réseaux nécessitent un routage de commandes multi-sites, des moteurs de tarification de contrat et des modules de répartition de flotte de coursiers, élargissant le marché des systèmes d'information de laboratoire pour accommoder des modèles de rayonnement complexes.

Les accords d'externalisation signifient que les laboratoires hospitaliers envoient de plus en plus les dosages ésotériques vers des centres tiers, rendant l'échange de résultats en temps réel vital pour les soins coordonnés. Les centres médicaux universitaires chevauchent les missions cliniques et de recherche, exigeant des intégrations ELN et des rapports de conformité de subvention en plus de la sortie SIL de routine. Les fournisseurs capables de basculer entre les modes diagnostic réglementé et recherche d'investigation à l'intérieur d'un environnement de locataire capturent cette demande hybride. Par conséquent, les feuilles de route de fonctionnalités ajoutent le suivi du consentement, l'aveuglément d'étude et la gouvernance d'exportation de données pour satisfaire l'examen IRB.

Analyse géographique

L'Amérique du Nord a continué à dominer avec 42,84% de la part du marché des systèmes d'information de laboratoire en 2024. Les États-Unis ancrent cette avance à travers une surveillance CLIA stricte et des incitations robustes des payeurs qui récompensent les métriques de qualité numérique. Les initiatives de payeur unique du Canada injectent du financement dans les modernisations de laboratoires provinciaux, tandis que les chaînes d'hôpitaux privés du Mexique adoptent des plateformes cloud pour contourner le personnel IT hérité limité. Les retombées de la violation Change Healthcare de 2024 attirent l'attention exécutive sur le durcissement de cybersécurité et les références SOC 2 des fournisseurs. Les nouveaux mandats FDA pour les tests développés en laboratoire, effectifs en mai 2025, poussent les cycles de remplacement alors que les plateformes plus anciennes manquent des fonctions de gestion de qualité électronique maintenant requises.

L'Asie-Pacifique enregistre le TCAC le plus rapide de 14,38%, souscrit par les feuilles de route gouvernementales de santé électronique et la couverture d'assurance de classe moyenne en expansion. Le plan directeur national de santé numérique de l'Inde canalise l'investissement dans des plateformes de données interopérables, et les pilotes précoces prévoient une économie de santé numérique de 25 milliards USD d'ici 2030. Les kiosques de santé ruraux de la Chine prouvent que la télé-pathologie et la livraison de résultats à distance peuvent dépasser les contraintes de briques et mortier, poussant l'adoption cloud parmi les hôpitaux de comté de niveau 3. Le Samsung Medical Centre de Corée du Sud démontre l'orchestration d'hôpital intelligent où les plateformes SIL, radiologie et pharmacie s'alignent à travers les échanges FHIR, établissant un référentiel régional copié par Singapour et l'Australie.

L'Europe montre une progression régulière bien que plus lente alors que le RGPD dicte des contrôles stricts de souveraineté des données qui compliquent l'hébergement cloud extra-régional. L'Allemagne conserve la plus grande part régionale, tandis que la France accélère les laboratoires de séquençage axés sur l'oncologie bénéficiant du financement national de génomique. Le Moyen-Orient ouvre des constructions d'hôpitaux en terrain vierge liées aux programmes Vision 2030, intégrant le SIL dès le premier jour pour répondre à l'accréditation Joint Commission. L'Amérique du Sud avance graduellement ; le marché d'assurance privée du Brésil encourage la consolidation de laboratoire, mais la volatilité monétaire et l'hétérogénéité réglementaire tempèrent les déploiements multi-pays. À travers toutes les régions, les laboratoires de santé publique financés par les donateurs cherchent des options open-source ou SaaS à faible coût qui se conforment aux rapports de surveillance OMS, créant un niveau secondaire pour les fournisseurs orientés valeur.

Paysage concurrentiel

Le marché des systèmes d'information de laboratoire reste modérément fragmenté, tandis que des dizaines de spécialistes ciblent des flux de travail de niche. Les acteurs établis-Oracle Health (Cerner), Sunquest et Epic-exploitent des empreintes ancrées parmi les grands systèmes hospitaliers, regroupant les SIL dans des suites cliniques plus larges. Pourtant les nouveaux entrants natifs du cloud tels que Clinisys et OvDx sécurisent des victoires en promettant des déploiements de 30 jours, une mise à l'échelle élastique et une facturation basée sur la consommation. Les start-ups centrées sur l'IA fournissent des modules en plug-in pour l'autovérification et l'analytique d'image, s'associant avec les fournisseurs hérités qui préfèrent acheter plutôt que construire.

Les acquisitions stratégiques s'intensifient. L'achat de 985 millions USD de LifeLabs par Quest Diagnostics en juillet 2024 a élargi sa présence canadienne et son réseau de routage de tests transfrontalier. LabVantage a fusionné avec Biomax Informatics en octobre 2024 pour intégrer la bioinformatique à l'intérieur de son cœur LIMS, attirant les clients de diagnostic moléculaire. Les fournisseurs mettent l'accent sur la prouesse réglementaire alors que la règle LDT FDA de mai 2025 se profile : les plateformes expédient maintenant des enregistrements de contrôle de conception intégrés, des cartographies de liste de vérification CAP et des couches d'audit de signature électronique. La posture de cybersécurité différencie également les offres ; les certificats SOC 2 Type II et les services de détection gérés deviennent des exigences de porte sur les listes courtes d'appels d'offres.

Les modèles de tarification évoluent. Les licences perpétuelles héritées transitionnent vers des abonnements SaaS pour s'aligner avec les cycles budgétaires. Les accélérateurs de mise en œuvre-interfaces pré-configurées vers les analyseurs d'hématologie, chimie et middleware-réduisent les durées de projet de neuf mois à aussi peu que douze semaines. Le positionnement concurrentiel dépend donc de trois axes : délai de rentabilisation, gains d'efficacité activés par l'IA et échafaudage de conformité de bout en bout. Les fournisseurs incapables de démontrer des réductions tangibles de temps de traitement ou de coût par test risquent la relégation vers des contrats de maintenance à faible croissance.

Leaders mondiaux de l'industrie des systèmes d'information de laboratoire

-

Roper Technologies (Sunquest Information Systems, Inc)

-

XIFIN Inc

-

Cerner Corporation

-

Orchard Software Corporation

-

Sysmex Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Octobre 2024 : LabVantage Solutions et Biomax Informatics ont fusionné pour intégrer les capacités LIMS et bioinformatiques pour les clients des sciences de la vie et de la biofabrication.

- Février 2022 : Roche Diagnostics s'est associé avec Sanomede Medical Technology pour lancer le logiciel d'automatisation de laboratoire RS600 pour le marché chinois.

- Février 2022 : Biosero, une société BICO, a publié de nouvelles fonctionnalités logicielles Green Button Go pour rationaliser les flux de travail de laboratoire automatisés.

Portée du rapport du marché mondial des systèmes d'information de laboratoire

Selon la portée de ce rapport, un système d'information de laboratoire est un logiciel qui est utilisé pour stocker et gérer les données dans les laboratoires. Ces systèmes sont largement utilisés dans les hôpitaux et cliniques pour maintenir les dossiers de l'historique médical du patient et pour envoyer les ordres de tests de laboratoire. Le marché des systèmes d'information de laboratoire est segmenté par composant (logiciel et service), mode de livraison (sur site et basé sur le cloud), utilisateur final (hôpital, cliniques et autres utilisateurs finaux), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays différents à travers les principales régions, globalement. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Logiciel | SIL autonome |

| SIL intégré / centré DSE | |

| Plateformes SIL SaaS | |

| Services | Mise en œuvre et intégration |

| Maintenance et support | |

| Formation et conseil |

| Sur site |

| Basé sur le cloud |

| Hybride |

| Laboratoires de pathologie clinique |

| Laboratoires de pathologie anatomique |

| Laboratoires de diagnostic moléculaire |

| Banques de sang et biobanques |

| Autres laboratoires spécialisés |

| Hôpitaux et cliniques |

| Laboratoires |

| Instituts académiques et de recherche |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par composant | Logiciel | SIL autonome |

| SIL intégré / centré DSE | ||

| Plateformes SIL SaaS | ||

| Services | Mise en œuvre et intégration | |

| Maintenance et support | ||

| Formation et conseil | ||

| Par mode de livraison | Sur site | |

| Basé sur le cloud | ||

| Hybride | ||

| Par type de laboratoire | Laboratoires de pathologie clinique | |

| Laboratoires de pathologie anatomique | ||

| Laboratoires de diagnostic moléculaire | ||

| Banques de sang et biobanques | ||

| Autres laboratoires spécialisés | ||

| Par utilisateur final | Hôpitaux et cliniques | |

| Laboratoires | ||

| Instituts académiques et de recherche | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la taille du marché mondial des systèmes d'information de laboratoire ?

La taille du marché mondial des systèmes d'information de laboratoire devrait atteindre 3,94 milliards USD en 2025 et croître à un TCAC de 12,79% pour atteindre 7,19 milliards USD d'ici 2030.

Quel modèle de déploiement croît le plus rapidement ?

Les contrats de marché des systèmes d'information de laboratoire basés sur le cloud devraient afficher un TCAC de 13,85% jusqu'en 2030 alors que les laboratoires passent des dépenses en capital aux plans d'abonnement.

Qui sont les acteurs clés du marché mondial des systèmes d'information de laboratoire ?

Roper Technologies (Sunquest Information Systems, Inc), XIFIN Inc, Cerner Corporation, Orchard Software Corporation et Sysmex Corporation sont les principales entreprises opérant sur le marché mondial des systèmes d'information de laboratoire.

Quelle est la région qui croît le plus rapidement sur le marché mondial des systèmes d'information de laboratoire ?

L'Asie-Pacifique mène avec un TCAC prévu de 14,38% en raison des initiatives de numérisation gouvernementales, de l'accès élargi aux soins de santé et de la disposition à adopter des solutions SIL natives du cloud.

Quelle région a la plus grande part du marché mondial des systèmes d'information de laboratoire ?

En 2025, l'Amérique du Nord représente la plus grande part de marché du marché mondial des systèmes d'information de laboratoire.

Dernière mise à jour de la page le: