Taille du marché des protéines de soja en Amérique du Nord

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 3.74 Milliards de dollars | |

| Taille du Marché (2029) | 4.62 Milliards de dollars | |

| Plus grande part par utilisateur final | Aliments et boissons | |

| CAGR (2024 - 2029) | 4.12 % | |

| Plus grande part par pays | États-Unis | |

| Concentration du Marché | Moyen | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des protéines de soja en Amérique du Nord

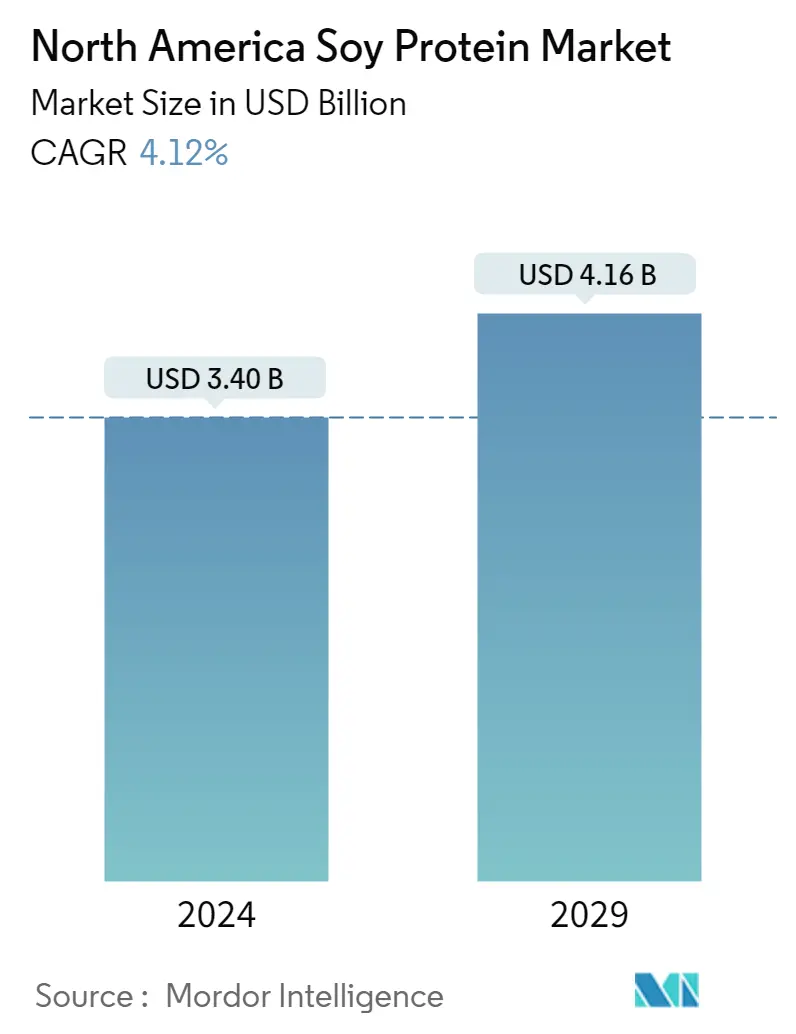

La taille du marché nord-américain des protéines de soja est estimée à 3,40 milliards USD en 2024 et devrait atteindre 4,16 milliards USD dici 2029, avec une croissance de 4,12 % au cours de la période de prévision (2024-2029).

Le secteur de l'alimentation et des boissons représentait une part importante de l'utilisation des protéines de soja en raison des propriétés nutritionnelles élevées associées à la protéine de soja.

- Le segment des aliments et des boissons est le principal segment d'utilisateurs finaux en termes de part de valeur en 2022. Dans ce segment, la viande et les substituts de viande détenaient la plus grande part en valeur (46 %) en 2022, principalement en raison de l'application plus large des protéines de soja dans la viande. alternatives. La protéine de soja comme alternative à la viande est utilisée pour créer des morceaux, des lambeaux et des lanières ressemblant à de la viande, qui améliorent l'expérience alimentaire des applications sans viande. En 2021, environ 25 % des Américains ont consommé des alternatives à la viande à base de plantes pour des raisons de santé et denvironnement, propulsant ainsi la croissance du sous-segment.

- Lindustrie de lalimentation animale est un autre secteur dapplication crucial pour les protéines de soja dans la région. Les protéines de soja, principalement sous forme de concentrés, sont largement utilisées dans lindustrie de lalimentation animale. Leur digestibilité facile, leur durée de conservation et leur enrichissement en protéines sont les fonctionnalités clés qui déterminent leur application dans le secteur. Il est souvent utilisé comme source dominante de protéines dans les rations de la plupart des animaux de ferme, notamment les ruminants, les porcs, la volaille et l'aquaculture, ce qui répond à la prise de conscience croissante de l'importance des protéines de soja dans l'alimentation animale dans la région. Le segment devrait enregistrer un TCAC de 3,20 % au cours de la période de prévision.

- Les suppléments devraient connaître le TCAC le plus rapide de 5,92 % en valeur au cours de la période de prévision. La croissance plus rapide du segment est attribuée à l'intérêt croissant des consommateurs pour le fitness, qui a stimulé la nutrition sportive et de performance, car un grand nombre d'amateurs de fitness et de pratiquants végétaliens de salles de sport dépendent des protéines pour leurs besoins en matière de musculation. Pour les athlètes féminines, la poudre de protéine de soja est fréquemment utilisée comme aide ergogène pour améliorer les performances et accélérer la récupération musculaire, ce qui peut aider à lutter contre l'ostéoporose.

Les États-Unis détiennent une part importante en 2022 grâce aux initiatives gouvernementales favorables qui stimulent la croissance du segment à travers le pays.

- Le marché nord-américain des protéines de soja est dominé par les États-Unis, soutenus par de nombreuses initiatives et promotions gouvernementales visant à stimuler la consommation de protéines de soja. Les secteurs de lalimentation humaine et animale et de lalimentation animale contribuent au marché, représentant respectivement une part en valeur de 51,1 % et 47,8 %. Lindustrie avicole en plein essor, qui utilise une quantité importante de protéines de soja, soutient le marché. Par exemple, la consommation totale de volaille, qui comprend les poulets de chair, les autres poulets et la dinde, était d'environ 107,6 livres par personne et par an en 2016, qui est passée à 113,4 livres par personne et par an en 2021.

- La viande/volaille/fruits de mer et substituts de viande dominent le segment FB, avec une part de marché de 42,5 % en 2022. Les consommateurs sont très intéressés par l'achat de produits favorables à la santé. Ce haut niveau de conscience sanitaire est principalement dû à la prise de conscience croissante des impacts négatifs de la consommation de viande et de ses produits dérivés. En conséquence, la demande dalternatives et danalogues de viande a considérablement augmenté ces dernières années.

- Le marché américain dominant a été suivi par les marchés canadien et mexicain en 2022. Le marché mexicain des protéines de soja en est encore à ses balbutiements et recèle un immense potentiel de croissance avec l'industrie naissante des aliments et des boissons. Le Mexique a une forte culture alimentaire et un désir de consommer des produits traditionnels, dont beaucoup sont à base de viande. En conséquence, les fabricants créent des produits qui imitent précisément les propriétés, la texture, la saveur et larôme de la viande. Par conséquent, au Mexique, le segment des aliments et des boissons devrait connaître le TCAC le plus rapide de 5,40 % au cours de la période de prévision.

Tendances du marché des protéines de soja en Amérique du Nord

- Les aliments biologiques pour bébés, moteurs du marché à lavenir

- Les grands acteurs commerciaux mènent la croissance du secteur de la boulangerie

- Les boissons enrichies connaîtront une augmentation des ventes au cours de la période de prévision

- Lévolution des consommateurs vers des régimes faibles en glucides constitue une menace pour la croissance du marché

- L'augmentation de la demande de paquets individuels pourrait augmenter la production

- Acteurs clés sur lesquels se concentrer sur la fortification et lenrichissement nutritionnel

- Les alternatives laitières connaîtront un taux de croissance significatif

- Mettre l'accent sur la sensibilisation et l'innovation ; moteur de la croissance du marché de la nutrition des personnes âgées

- De grandes opportunités pour les produits alternatifs à la viande

- Le commerce électronique deviendra lun des canaux les plus privilégiés

- Les principaux acteurs se concentrent davantage sur les ingrédients sains après le COVID-19

- La nutrition sportive/de performance connaîtra une croissance significative au cours de la période de prévision

- Demande constante des États-Unis pour soutenir le marché

- Lindustrie cosmétique doit sappuyer sur la synergie de linnovation et de linfluence des médias sociaux

Aperçu du marché des protéines de soja en Amérique du Nord

Le marché nord-américain des protéines de soja est modérément consolidé, les cinq principales entreprises occupant 56,70 %. Les principaux acteurs de ce marché sont Archer Daniels Midland Company, Bunge Limited, CHS Inc., International Flavors Fragrances, Inc. et Kerry Group PLC (triés par ordre alphabétique).

Leaders du marché des protéines de soja en Amérique du Nord

Archer Daniels Midland Company

Bunge Limited

CHS Inc.

International Flavors & Fragrances, Inc.

Kerry Group PLC

Other important companies include A. Costantino & C. SpA, Farbest-Tallman Foods Corporation, Foodchem International Corporation, The Scoular Company.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des protéines de soja en Amérique du Nord

- Juillet 2020 DuPont Nutrition Biosciences (DuPont), une filiale d'IFF, propose le plus large assortiment d'ingrédients de l'industrie pour le développement de produits à base de plantes avec la nouvelle gamme Danisco Planit. Danisco Planit est un lancement mondial qui comprend des services, une expertise et un portefeuille d'ingrédients inégalé pour les aliments et boissons à base de plantes, notamment des protéines végétales, des hydrocolloïdes, des cultures, des probiotiques, des fibres, une protection alimentaire, des antioxydants, des extraits naturels, des émulsifiants et des enzymes, ainsi que des systèmes sur mesure.

- Septembre 2019 CHS Inc. agrandit son usine de transformation de soja à Fairmont, Minnesota. L'expansion visait à accroître l'accès au marché pour les producteurs de soja régionaux et à restituer de la valeur à ses propriétaires grâce à une production accrue d'ingrédients alimentaires et fourragers à base de soja très demandés.

- Mars 2019 DuPont lance de nouvelles Protein Nuggets à base de soja sous la marque SUPRO. La gamme de produits de pépites de protéines à 90 % visait à élargir la gamme d'options de protéines végétales de l'entreprise qui génèrent une teneur élevée en protéines et des textures uniques.

Rapport sur le marché des protéines de soja en Amérique du Nord – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. INTRODUCTION

- 2.1 Hypothèses de l’étude et définition du marché

- 2.2 Portée de l'étude

- 2.3 Méthodologie de recherche

3. TENDANCES CLÉS DU SECTEUR

- 3.1 Volume du marché des utilisateurs finaux

- 3.1.1 Aliments pour bébés et préparations pour nourrissons

- 3.1.2 Boulangerie

- 3.1.3 Breuvages

- 3.1.4 Céréales du petit-déjeuner

- 3.1.5 Condiments/Sauces

- 3.1.6 Confiserie

- 3.1.7 Produits laitiers et substituts laitiers

- 3.1.8 Nutrition des personnes âgées et nutrition médicale

- 3.1.9 Viande/volaille/fruits de mer et substituts de viande

- 3.1.10 Produits Alimentaires PAM/RTC

- 3.1.11 Collations

- 3.1.12 Nutrition sportive/de performance

- 3.1.13 L'alimentation animale

- 3.1.14 Soins personnels et cosmétiques

- 3.2 Tendances de consommation de protéines

- 3.2.1 Usine

- 3.3 Tendances de production

- 3.3.1 Usine

- 3.4 Cadre réglementaire

- 3.4.1 Canada

- 3.4.2 États-Unis

- 3.5 Analyse de la chaîne de valeur et des canaux de distribution

4. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 4.1 Formulaire

- 4.1.1 Concentrés

- 4.1.2 Isole

- 4.1.3 Texturé/Hydrolysé

- 4.2 Utilisateur final

- 4.2.1 L'alimentation animale

- 4.2.2 Aliments et boissons

- 4.2.2.1 Par sous-utilisateur final

- 4.2.2.1.1 Boulangerie

- 4.2.2.1.2 Breuvages

- 4.2.2.1.3 Céréales du petit-déjeuner

- 4.2.2.1.4 Condiments/Sauces

- 4.2.2.1.5 Produits laitiers et substituts laitiers

- 4.2.2.1.6 Viande/volaille/fruits de mer et substituts de viande

- 4.2.2.1.7 Produits Alimentaires PAM/RTC

- 4.2.2.1.8 Collations

- 4.2.3 Suppléments

- 4.2.3.1 Par sous-utilisateur final

- 4.2.3.1.1 Aliments pour bébés et préparations pour nourrissons

- 4.2.3.1.2 Nutrition des personnes âgées et nutrition médicale

- 4.2.3.1.3 Nutrition sportive/de performance

- 4.3 Pays

- 4.3.1 Canada

- 4.3.2 Mexique

- 4.3.3 États-Unis

- 4.3.4 Reste de l'Amérique du Nord

5. PAYSAGE CONCURRENTIEL

- 5.1 Mouvements stratégiques clés

- 5.2 Analyse des parts de marché

- 5.3 Paysage de l’entreprise

- 5.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Bunge Limited

- 5.4.4 CHS Inc.

- 5.4.5 Farbest-Tallman Foods Corporation

- 5.4.6 Foodchem International Corporation

- 5.4.7 International Flavors & Fragrances, Inc.

- 5.4.8 Kerry Group PLC

- 5.4.9 The Scoular Company

6. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE L'INDUSTRIE DES INGRÉDIENTS PROTÉIQUES

7. ANNEXE

- 7.1 Aperçu global

- 7.1.1 Aperçu

- 7.1.2 Le cadre des cinq forces de Porter

- 7.1.3 Analyse de la chaîne de valeur mondiale

- 7.1.4 Dynamique du marché (DRO)

- 7.2 Sources et références

- 7.3 Liste des tableaux et figures

- 7.4 Informations principales

- 7.5 Pack de données

- 7.6 Glossaire des termes

Segmentation de lindustrie des protéines de soja en Amérique du Nord

Les concentrés, isolats, texturés/hydrolysés sont couverts en tant que segments par formulaire. Les aliments pour animaux, les aliments et boissons, les suppléments sont couverts en tant que segments par l'utilisateur final. Le Canada, le Mexique et les États-Unis sont couverts en segments par pays.

- Le segment des aliments et des boissons est le principal segment d'utilisateurs finaux en termes de part de valeur en 2022. Dans ce segment, la viande et les substituts de viande détenaient la plus grande part en valeur (46 %) en 2022, principalement en raison de l'application plus large des protéines de soja dans la viande. alternatives. La protéine de soja comme alternative à la viande est utilisée pour créer des morceaux, des lambeaux et des lanières ressemblant à de la viande, qui améliorent l'expérience alimentaire des applications sans viande. En 2021, environ 25 % des Américains ont consommé des alternatives à la viande à base de plantes pour des raisons de santé et denvironnement, propulsant ainsi la croissance du sous-segment.

- Lindustrie de lalimentation animale est un autre secteur dapplication crucial pour les protéines de soja dans la région. Les protéines de soja, principalement sous forme de concentrés, sont largement utilisées dans lindustrie de lalimentation animale. Leur digestibilité facile, leur durée de conservation et leur enrichissement en protéines sont les fonctionnalités clés qui déterminent leur application dans le secteur. Il est souvent utilisé comme source dominante de protéines dans les rations de la plupart des animaux de ferme, notamment les ruminants, les porcs, la volaille et l'aquaculture, ce qui répond à la prise de conscience croissante de l'importance des protéines de soja dans l'alimentation animale dans la région. Le segment devrait enregistrer un TCAC de 3,20 % au cours de la période de prévision.

- Les suppléments devraient connaître le TCAC le plus rapide de 5,92 % en valeur au cours de la période de prévision. La croissance plus rapide du segment est attribuée à l'intérêt croissant des consommateurs pour le fitness, qui a stimulé la nutrition sportive et de performance, car un grand nombre d'amateurs de fitness et de pratiquants végétaliens de salles de sport dépendent des protéines pour leurs besoins en matière de musculation. Pour les athlètes féminines, la poudre de protéine de soja est fréquemment utilisée comme aide ergogène pour améliorer les performances et accélérer la récupération musculaire, ce qui peut aider à lutter contre l'ostéoporose.

| Concentrés |

| Isole |

| Texturé/Hydrolysé |

| L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie |

| Breuvages | ||

| Céréales du petit-déjeuner | ||

| Condiments/Sauces | ||

| Produits laitiers et substituts laitiers | ||

| Viande/volaille/fruits de mer et substituts de viande | ||

| Produits Alimentaires PAM/RTC | ||

| Collations | ||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons |

| Nutrition des personnes âgées et nutrition médicale | ||

| Nutrition sportive/de performance | ||

| Canada |

| Mexique |

| États-Unis |

| Reste de l'Amérique du Nord |

| Formulaire | Concentrés | ||

| Isole | |||

| Texturé/Hydrolysé | |||

| Utilisateur final | L'alimentation animale | ||

| Aliments et boissons | Par sous-utilisateur final | Boulangerie | |

| Breuvages | |||

| Céréales du petit-déjeuner | |||

| Condiments/Sauces | |||

| Produits laitiers et substituts laitiers | |||

| Viande/volaille/fruits de mer et substituts de viande | |||

| Produits Alimentaires PAM/RTC | |||

| Collations | |||

| Suppléments | Par sous-utilisateur final | Aliments pour bébés et préparations pour nourrissons | |

| Nutrition des personnes âgées et nutrition médicale | |||

| Nutrition sportive/de performance | |||

| Pays | Canada | ||

| Mexique | |||

| États-Unis | |||

| Reste de l'Amérique du Nord | |||

Définition du marché

- Utilisateur final - Le marché des ingrédients protéiques fonctionne sur une base B2B. Les fabricants daliments, de boissons, de suppléments, daliments pour animaux, ainsi que de soins personnels et de cosmétiques sont considérés comme des consommateurs finaux sur le marché étudié. Le champ d'application exclut les fabricants qui achètent du lactosérum liquide/sec pour l'utiliser comme liant ou épaississant ou pour d'autres applications non protéiques.

- Taux de pénétration - Le taux de pénétration est défini comme le pourcentage du volume du marché de lutilisateur final enrichi en protéines dans le volume global du marché de lutilisateur final.

- Teneur moyenne en protéines - La teneur moyenne en protéines est la teneur moyenne en protéines présentes pour 100 g de produit fabriqué par toutes les entreprises utilisatrices finales considérées dans le cadre de ce rapport.

- Volume du marché des utilisateurs finaux - Le volume du marché des utilisateurs finaux est le volume consolidé de tous les types et formes de produits des utilisateurs finaux dans le pays ou la région.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1: Identifier les variables clés: Les variables clés quantifiables (industrie et extérieures) relatives au segment de produit spécifique et au pays sont sélectionnées parmi un groupe de variables et de facteurs pertinents sur la base de la recherche documentaire et de l'examen de la littérature; ainsi que des entrées d'experts primaires. Ces variables sont ensuite confirmées par la modélisation de régression (si nécessaire).

- Étape 2: Construire un modèle de marché: Afin de construire une méthodologie de prévision robuste, les variables et facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques du marché disponibles. Grâce à un processus itératif, les variables requises pour la prévision du marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 3: Valider et finaliser: À cette étape importante, tous les chiffres du marché, les variables et les appels d'analystes sont validés par un vaste réseau d'experts en recherche primaire du marché étudié. Les répondants sont sélectionnés à tous les niveaux et fonctions pour générer une image holistique du marché étudié.

- Étape 4: Résultats de la recherche: Rapports syndiqués, missions de conseil personnalisées, bases de données et plates-formes d'abonnement.