Analyse du marché des bureaux intelligents en Amérique du Nord

Le marché nord-américain des bureaux intelligents devrait enregistrer un TCAC de 10,5 % au cours de la période de prévision. La propension des consommateurs à adopter des solutions de sécurité augmente en raison du scénario de pandémie et de l'incertitude du retour à la vie normale. Laspect dun bureau intelligent semble plus pratique dans la nouvelle normalité post-COVID-19 dans divers pays dAmérique du Nord, ce qui devrait créer dimportantes opportunités sur le marché.

- Le marché étudié est principalement influencé par la demande croissante de solutions de bureau intelligent, le développement de l'IoT dans les offres de bureau intelligent et le besoin croissant de systèmes de sûreté et de sécurité sur le lieu de travail.

- L'IoT sur le lieu de travail utilise une variété de matériels et de technologies, tels que des appareils intelligents, des robots et l'intelligence artificielle, pour améliorer la productivité et identifier les opportunités. Grâce à ces avantages, Amazon Alexa for Business permet aux entreprises d'utiliser son assistant numérique Alexa dans un bureau. Les organisations peuvent également utiliser les haut-parleurs intelligents Amazon Echo au bureau pour fournir des informations, comme la salle de réunion sans proximité ou permettre aux employés de commander des fournitures.

- Lattention croissante portée à lefficacité énergétique est un autre facteur clé de la croissance du marché des bureaux intelligents. Les préoccupations croissantes en matière denvironnement poussent les entreprises de la région à améliorer lefficacité énergétique de leurs opérations et à réduire leur empreinte environnementale.

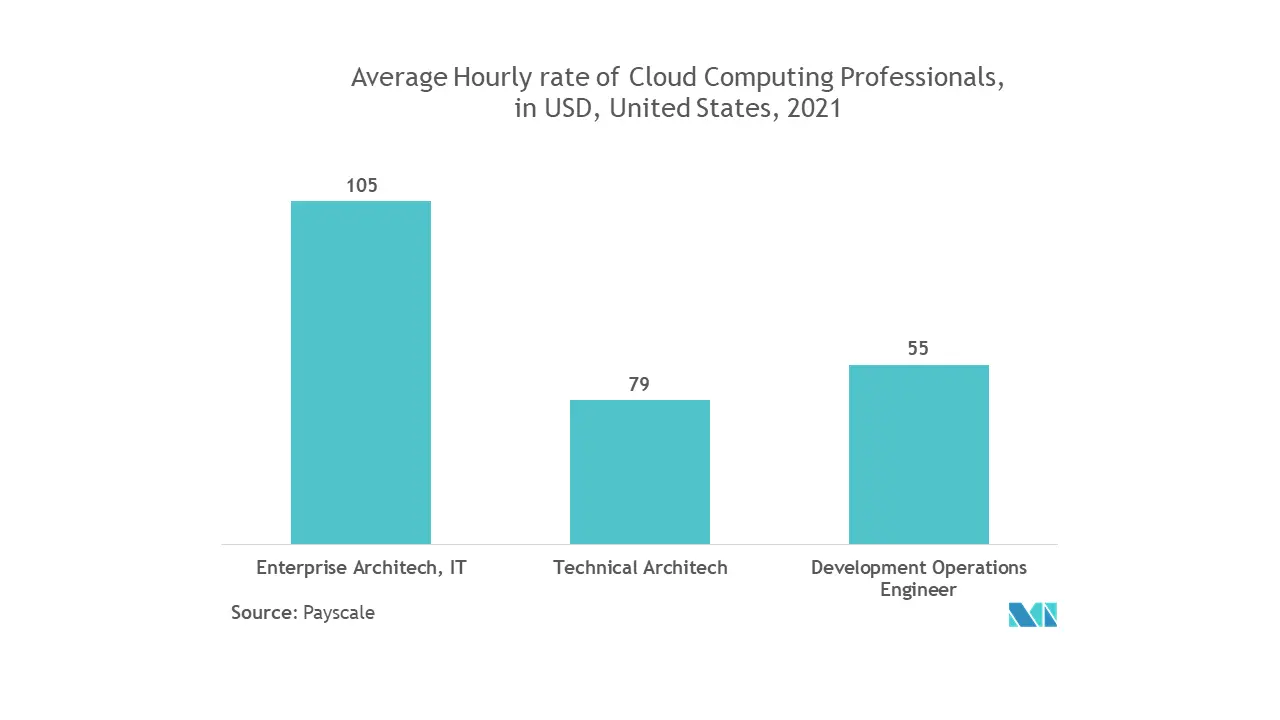

- Le nombre croissant dappareils intelligents est la principale raison de la mise en œuvre de bureaux connectés dans la région. Un plus grand nombre d'appareils et une forte dépendance à l'égard des technologies émergentes de cloud computing amélioreront de façon exponentielle la qualité des produits et des services des entreprises. De plus, les entreprises s'adaptent déjà aux innovations, telles que la réalité mixte, l'Internet des objets (IoT) et l'intelligence artificielle (IA), dans leurs opérations quotidiennes.

Tendances du marché des bureaux intelligents en Amérique du Nord

La sécurité et le contrôle daccès connaîtront une croissance significative

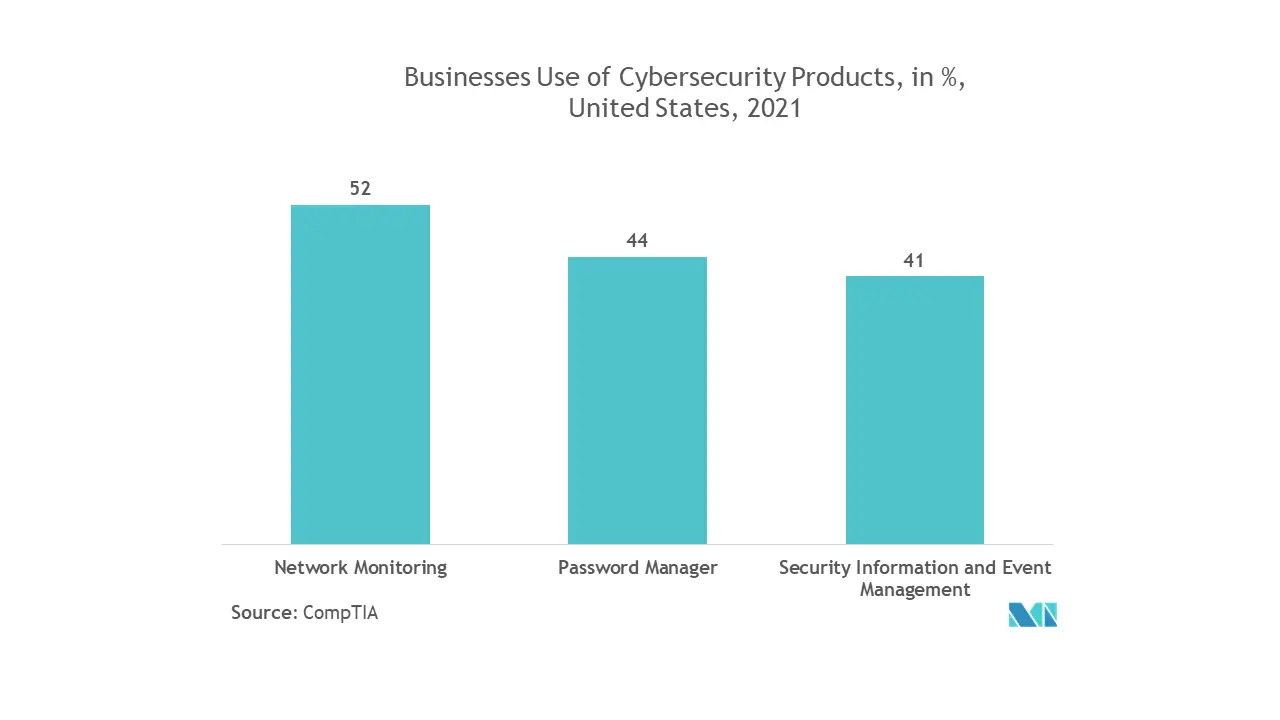

- La région connaît une adoption significative de la surveillance des réseaux, et divers fournisseurs du marché proposent des systèmes de sécurité et de contrôle d'accès grâce à la surveillance des réseaux et aux informations de sécurité. Selon CompTIA, en 2021, 54 % des personnes interrogées aux États-Unis ont été témoins de l'utilisation de la surveillance des réseaux dans le cadre de leur stratégie de cybersécurité.

- De plus, en mars 2021, CyberArk a annoncé la disponibilité de nouveaux abonnements, programmes et outils conçus pour accélérer les initiatives de sécurité des identités des organisations. Cela fait partie de la stratégie de l'entreprise visant à avoir un impact sur les affaires, et ces nouvelles offres complètent le portefeuille de sécurité des identités de CyberArk, centré sur la gestion des accès privilégiés. L'entreprise continue d'investir et de mettre en œuvre sa vision en matière de sécurité des identités.

- Au cours de la période de prévision, la demande et l'intérêt des entreprises pour Secure Access Service Edge (SASE) devraient augmenter à mesure que la technologie permet une adoption rapide et sécurisée du cloud et garantit que les utilisateurs et les appareils ont accès aux données, applications et services n'importe où et à tout moment..

- En outre, au cours des années à venir, une part importante des entreprises devraient adopter une sécurité Zero Trust pour garantir la sécurité des données sur le réseau de l'entreprise ; ces chiffres devraient augmenter dans les scénarios post-pandémiques où les entreprises investissent pour sécuriser un grand nombre de travailleurs à distance. Par exemple, en avril 2020, Google a lancé son produit Beyond Corp Remote Access basé sur lapproche Zero Trust.

Les États-Unis devraient connaître une part de marché importante

- Avec le déploiement important de la 5G aux États-Unis et l'amélioration de la technologie Wi-Fi, telle que le Wi-Fi 6, les solutions de bureau intelligent sont désormais reliées par des réseaux plus rapides et plus puissants, ce qui signifie un meilleur accès aux ressources de traitement et de données dans le cloud. La technologie 5G révolutionne également la fourniture de services IoT, y compris la technologie de bureau intelligent, car elle permet aux appareils de fonctionner sans fils ni câbles tout en consommant une quantité minimale d'énergie.

- ATT, Verizon, T-Mobile et Sprint ont lancé leurs réseaux sans fil 5G vers la fin de 2020. Par conséquent, la 5G est actuellement disponible pour les clients de certaines villes des États-Unis. Cependant, il faudra attendre quelques années avant quune couverture 5G complète et à haut débit soit disponible dans tout le pays, comme la 4G LTE. T-Mobile a également annoncé qu'il lancerait un réseau domestique basé sur la 5G d'ici 2024. L'objectif est d'étendre la couverture aux zones rurales auparavant mal desservies à travers les États-Unis. Elle propose actuellement une version d'essai du service sur son réseau 4G LTE à un certain nombre de clients T-Mobile.

- Plusieurs progrès ont accéléré la demande de bureaux intelligents, stimulée par la transformation numérique et lévolution des besoins de toutes les parties prenantes. Lun des facteurs déterminants est limpact de la pandémie sur lavenir du travail et ladoption croissante du modèle de travail hybride. Cependant, plusieurs moteurs existants ont gagné en importance dans le pays, avec des solutions IoT dédiées et intelligentes pour divers cas d'utilisation.

- Les fournisseurs du marché combinent plusieurs services et solutions basés sur les données et numériques pour améliorer l'expertise et l'efficacité du travail, réaliser des économies de coûts et d'énergie et ajouter de la valeur au bureau grâce à des applications pour diverses parties prenantes.

Aperçu du secteur des bureaux intelligents en Amérique du Nord

Le Smart Office dAmérique du Nord est de nature modérément compétitive. Les lancements de produits, les dépenses élevées en recherche et développement, les partenariats et les acquisitions sont les principales stratégies de croissance adoptées par les entreprises de la région pour soutenir une concurrence intense.

- Mai 2021 - Honeywell a lancé une solution basée sur le cloud pour les propriétaires et les gestionnaires d'immeubles qui simplifie et combine les données opérationnelles et commerciales pour soutenir une meilleure prise de décision, générer une plus grande efficacité et atteindre les objectifs de développement durable.

- Juillet 2020 - Siemens a annoncé une application de bureau intelligente, Comfy, pour aider les employés à retourner au travail en toute sécurité pendant la pandémie. Siemens a également déclaré que le déploiement ciblerait environ 600 sites d'entreprise et jetterait les bases de lieux de travail numériques et d'environnements de travail tournés vers l'avenir.

Leaders du marché des bureaux intelligents en Amérique du Nord

Honeywell International Inc.

ABB Ltd.

Siemens AG

Cisco Systems Inc.

Schneider Electric SE

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché des bureaux intelligents en Amérique du Nord

- Mars 2020 - ABB acquiert la société irlandaise Cylon Controls pour étendre sa présence dans le segment des bâtiments intelligents. L'acquisition élargira le portefeuille de solutions pour les bâtiments commerciaux, en mettant l'accent sur les innovations en matière d'optimisation énergétique et de confort.

Segmentation de lindustrie des bureaux intelligents en Amérique du Nord

L'étendue du marché comprend divers segments de bureaux intelligents en Amérique du Nord, tels que l'éclairage de bureau intelligent, la sécurité et le contrôle d'accès, les systèmes de gestion de l'énergie, les systèmes de contrôle intelligents de CVC, les systèmes de conférence audio-vidéo, les systèmes de contrôle d'incendie et de sécurité.

Létude couvre lanalyse de limpact du COVID-19 sur lécosystème du marché ainsi quune analyse géographique aux États-Unis et au Canada.

| Éclairage de bureau intelligent |

| Système de sécurité et de contrôle d'accès |

| Système de gestion de l'énergie |

| Système de contrôle CVC intelligent |

| Système de conférence audio-vidéo |

| Système de contrôle d'incendie et de sécurité |

| Modernisations |

| Nouveaux bâtiments |

| États-Unis |

| Canada |

| Par type de produit | Éclairage de bureau intelligent |

| Système de sécurité et de contrôle d'accès | |

| Système de gestion de l'énergie | |

| Système de contrôle CVC intelligent | |

| Système de conférence audio-vidéo | |

| Système de contrôle d'incendie et de sécurité | |

| Par type de bâtiment | Modernisations |

| Nouveaux bâtiments | |

| Par pays | États-Unis |

| Canada |

FAQ sur les études de marché sur les bureaux intelligents en Amérique du Nord

Quelle est la taille actuelle du marché des bureaux intelligents de NA ?

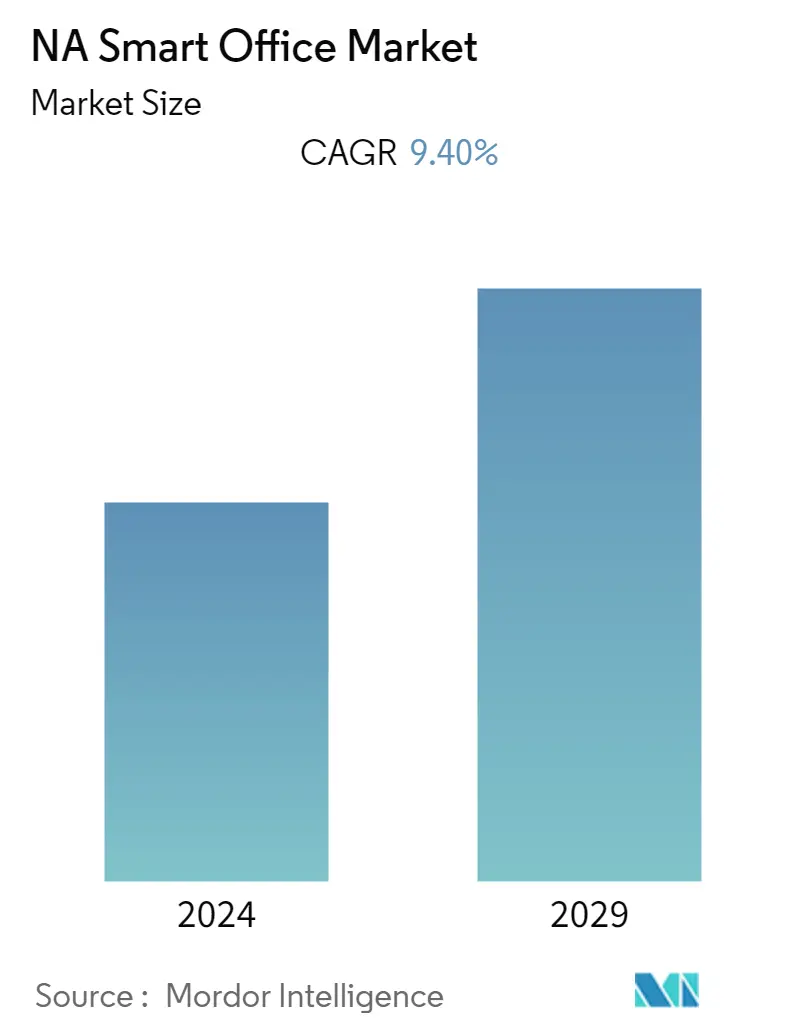

Le marché NA Smart Office devrait enregistrer un TCAC de 9,40 % au cours de la période de prévision (2024-2029)

Qui sont les principaux acteurs du marché NA Smart Office ?

Honeywell International Inc., ABB Ltd., Siemens AG, Cisco Systems Inc., Schneider Electric SE sont les principales sociétés opérant sur le marché NA Smart Office.

Quelles années couvre ce marché NA Smart Office ?

Le rapport couvre la taille historique du marché du marché des bureaux intelligents de NA pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché des bureaux intelligents de NA pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie des bureaux intelligents en Amérique du Nord

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de NA Smart Office 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse NA Smart Office comprend des perspectives de prévision du marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.