Analyse du marché de la construction de centres de données en Amérique du Nord

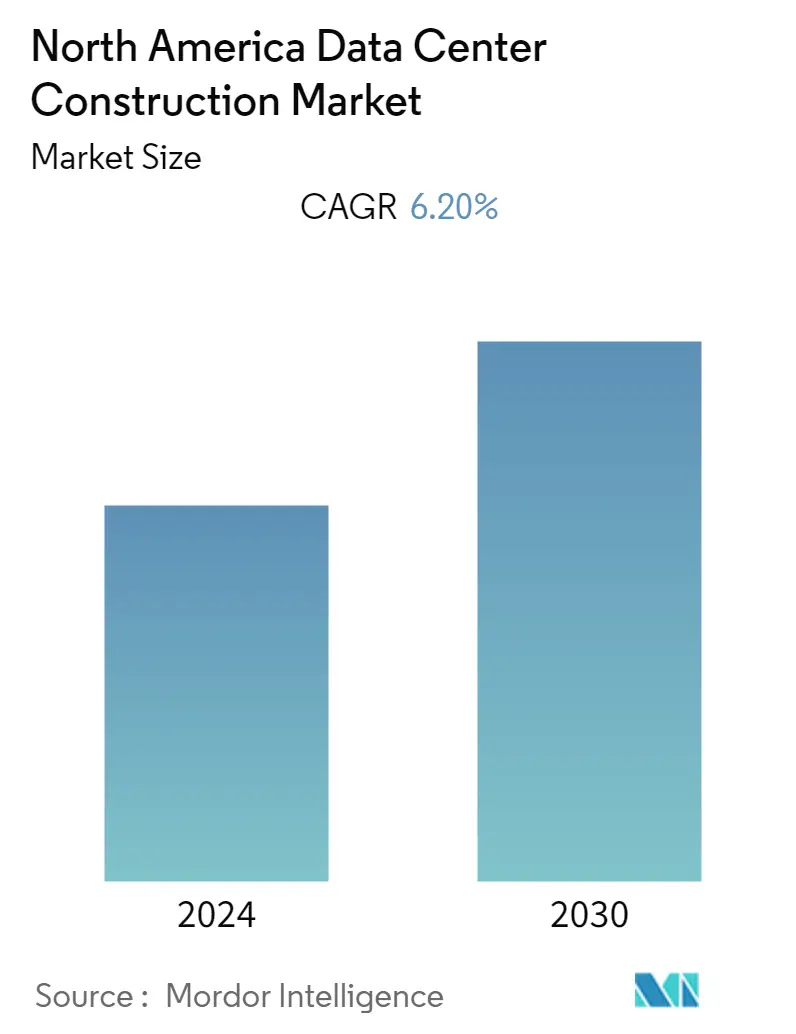

Le marché nord-américain de la construction de centres de données devrait enregistrer un TCAC de 6,2 % au cours des cinq prochaines années. La construction de centres de données est une tâche complexe impliquant la planification de lemplacement, lélectronique et les exigences mécaniques. Cependant, la demande croissante de cloud computing, dInternet des objets (IoT), dintelligence artificielle (IA) et de big data entraîne le besoin de la région en matière de construction de centres de données.

- LAmérique du Nord domine le marché mondial de la construction de centres de données. Une économie forte et une infrastructure de réseau de pointe stimulent lexpansion du marché. Les États-Unis dominent le marché régional et comptent de nombreux fournisseurs de services cloud importants, notamment Amazon.com, Google Inc. et Facebook. Ces entreprises investissent dans la construction de centres de données massifs et dans des capacités accrues de stockage et de traitement des données, ce qui présente dénormes perspectives de marché.

- En raison de laugmentation de lutilisation dInternet, le taux de pénétration dans la région, en particulier aux États-Unis, est élevé denviron 85 %, ce qui augmente la quantité de données générées. Les États-Unis ont également été reconnus comme lun des précurseurs dans ladoption de nouvelles technologies. Avec ladoption croissante de lanalyse du Big Data, le pays contribue à plus de 50 % des dépenses mondiales en Big Data pour éviter de manquer au stockage traditionnel. Elle a commencé la construction de nouveaux centres de données et de colocation pour mener des activités danalyse commerciale.

- Les investissements croissants dans les infrastructures métropolitaines en Amérique du Nord ont fourni des opportunités optimales pour la construction de centres de données. Par exemple, CyrusOne avait lintention de construire un méga centre de données de 340 000 pieds carrés et dune capacité de 100 MW en trois phases dans la région métropolitaine de Dallas. En outre, les clients sont constamment confrontés à des demandes croissantes de solutions de réseau et de connectivité qui fournissent des connexions de données plus rapides et plus fiables dans les centres de données aux États-Unis.

- De plus, limpact de ledge computing sur la construction des centres de données devrait être important. Ces perturbations sont alimentées par lintroduction de la 5G, réduisant la dépendance aux petits et moyens centres de données hyperscale pendant la période de prévision.

- Limpact du COVID-19 a été positif sur le marché. Selon une étude de Devo Technology, une société danalyse de sécurité et de cloud native, 81 % des organisations ont souligné que COVID-19 a accéléré leurs calendriers et leurs plans cloud. Parmi ces entreprises, il y a eu un bond de 200 % des organisations prévoyant de déplacer plus de 75 % de leurs applications/charges de travail vers le cloud, 86 % plaçant des options cloud dans leur processus de décision pour les nouvelles applications. Plus de 40 % ont choisi le cloud comme première option. Les paquets lancés par le gouvernement pour les infrastructures numériques pendant la pandémie ont déclenché la nécessité daugmenter la capacité totale des centres de données.

Tendances du marché de la construction de centres de données en Amérique du Nord

Les États-Unis dAmérique détiendront une part de marché importante

- Le marché américain de la construction de centres de données est une industrie en croissance rapide stimulée par la demande croissante de capacités de stockage et de traitement des données. La croissance du cloud computing, de lInternet des objets (IoT), de lintelligence artificielle (IA) et dautres technologies émergentes a entraîné une augmentation exponentielle des besoins de génération, de stockage et de traitement des données, ce qui, à son tour, a entraîné une augmentation de la construction de centres de données aux États-Unis.

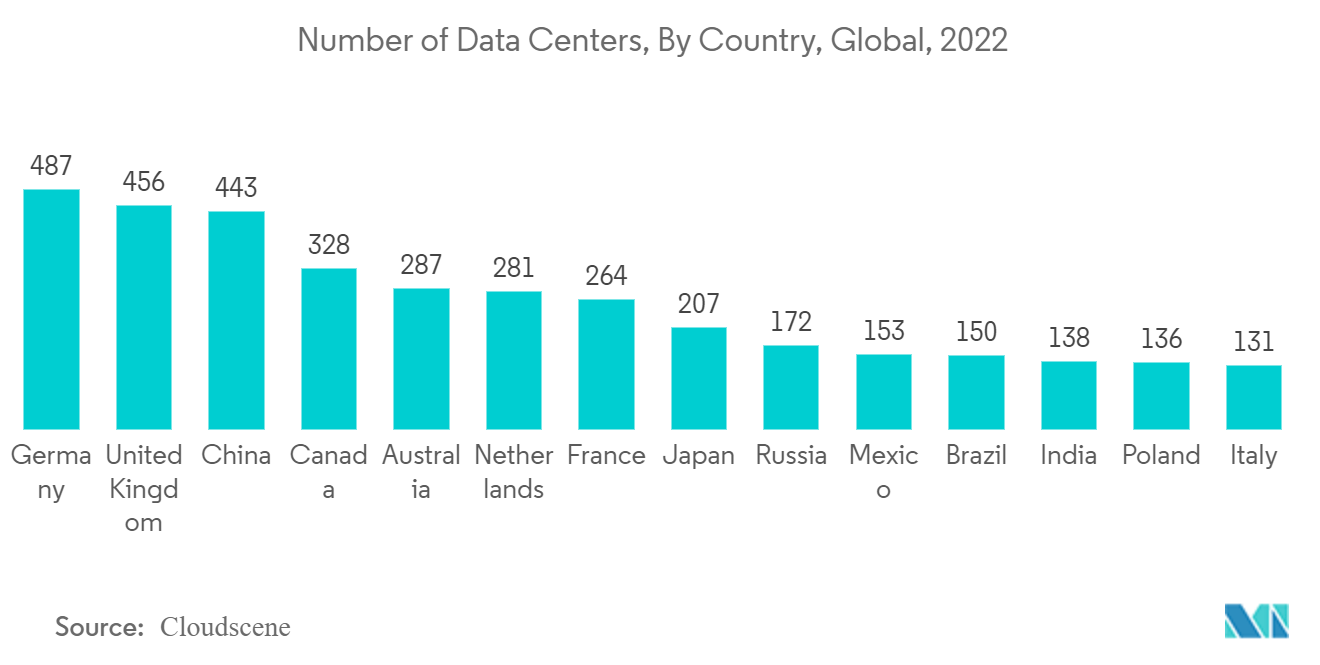

- Le pays bénéficie également dun flux constant dinvestissements de la part des géants de linformatique comme Facebook, Google, Amazon, Apple et Microsoft dans les centres de données hyperscale, ce qui fait des États-Unis un pays leader sur le marché des centres de données en Amérique du Nord. Selon Cloudscene, il y a 2701 centres de données aux États-Unis, contre 328 centres de données au Canada et 153 au Mexique.

- En outre, les avantages fiscaux et les incitations offertes par les autorités gouvernementales font partie des facteurs qui motivent les investissements dans la construction de centres de données. Environ 27 États des États-Unis tirent parti de ces facteurs pour attirer des projets de centres de données. En outre, les lourds allégements fiscaux mis en œuvre dans le pays indiquent un objectif du gouvernement de construire de nouveaux centres de données ou de rénover les centres existants.

- La demande de centres de données aux États-Unis est principalement répartie dans les zones métropolitaines telles que New York, Los Angeles et Chicago, principalement en raison des grandes entreprises et des fournisseurs de services cloud.

- Par exemple, en novembre 2022, à Elk Grove Village, dans lIllinois, au 1600 East Higgins Road, Prime Data Centers, une société proposant des solutions de centres de données, connaît une expansion significative. La société a inauguré son campus de centres de données de Chicago, dune valeur de 1 milliard de dollars. Afin de créer le plus grand campus de centres de données de la région du Grand Chicago, Prime ORD devrait fournir plus de 750 000 pieds carrés et 175 mégawatts de capacité lorsquil sera entièrement construit. Les trois premiers centres de données du campus, prévus ORD-01, devraient être promus en tant que centres de données hyperscale à locataire unique auprès des grands fournisseurs de cloud, des entreprises internationales sur Internet, des sociétés de colocation et des entreprises du Fortune 500.

Le secteur des utilisateurs finaux des soins de santé détient une part de marché importante

- La construction de centres de données dans le secteur de la santé devrait connaître une demande substantielle au cours de la période de prévision en raison de la croissance des données numériques due aux progrès technologiques et aux incitations gouvernementales à mettre en œuvre les dossiers de santé électroniques (DSE), la prolifération de lIoT et des appareils intelligents dans le secteur de la santé du pays. En outre, lapplication accrue de la loi HIPAA (Health Insurance Portability and Accountability Act) de 1996 oblige les organisations de soins de santé à mettre à niveau la sécurité des données et les protocoles de reprise après sinistre ou à faire face à des pénalités élevées.

- De plus, avec lintroduction du mandat des dossiers médicaux électroniques (DME) aux États-Unis, les organisations de soins de santé du pays ont adopté des solutions de soins de santé basées sur le cloud pour stocker et protéger les dossiers des patients. La plupart des hôpitaux et des organisations de soins de santé utilisent le stockage en nuage pour les données de santé des patients. Les dossiers de santé électroniques sont stockés dans le nuage et mis à jour électroniquement par les médecins, les infirmières et les autres fournisseurs de soins de santé. Ces facteurs augmentent la demande de construction de centres de données, en raison de la croissance des données numériques dans le secteur de la santé.

- La numérisation des dossiers médicaux grand public sous forme de dossiers médicaux électroniques (DME) a contribué de manière significative à la production massive de données. Les dernières innovations en matière déquipements médicaux et la modernisation des systèmes dexploitation existants, telles que la gestion du personnel et lamélioration des systèmes de réponse aux patients, génèrent une multitude de données, ce qui nécessite des initiatives de construction de centres de données sécurisés dans le pays.

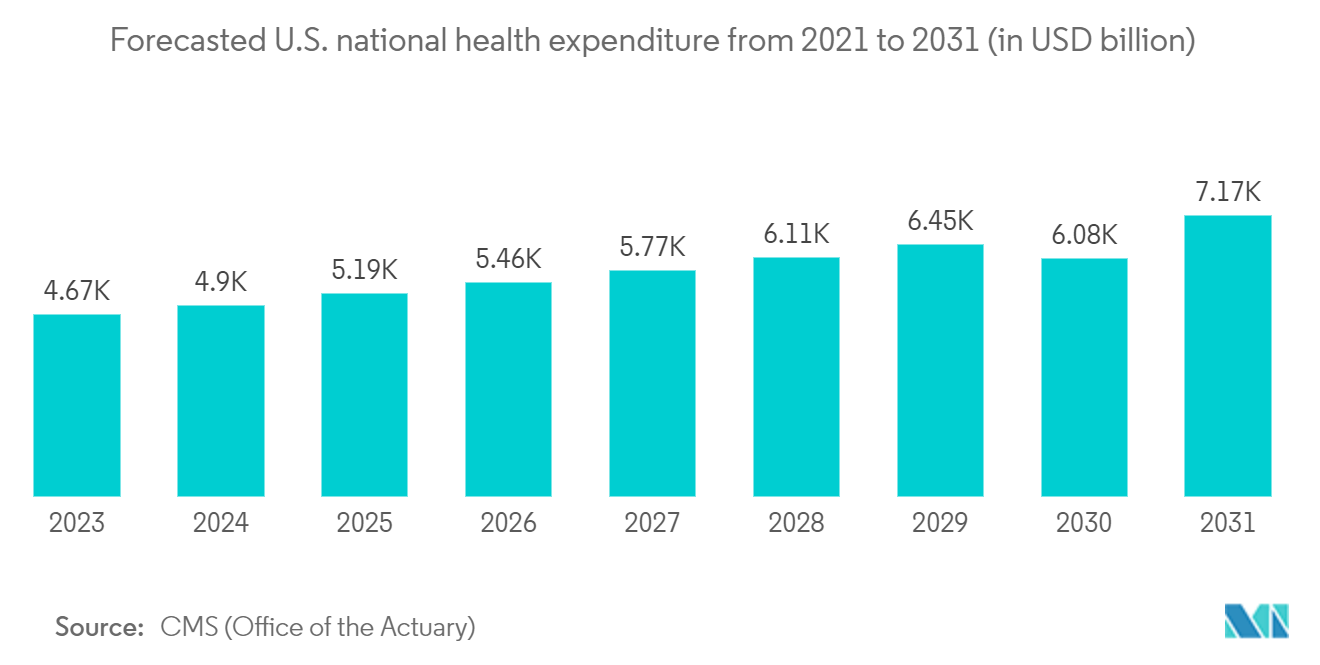

- En outre, le gouvernement du pays reconnaît continuellement le rôle de la santé numérique et de linnovation technologique dans les soins de santé comme faisant partie intégrante dune infrastructure de soins de santé réussie. Le gouvernement fait des progrès significatifs pour rendre le secteur de la santé technologiquement avancé et augmente continuellement ses dépenses de santé pour soutenir le secteur de la santé. Par exemple, selon les données du CMS (Office of the Actuary), les dépenses nationales de santé prévues aux États-Unis devraient atteindre 6751,4 milliards USD en 2030, contre 4297,1 milliards USD en 2021.

Présentation de lindustrie de la construction de centres de données en Amérique du Nord

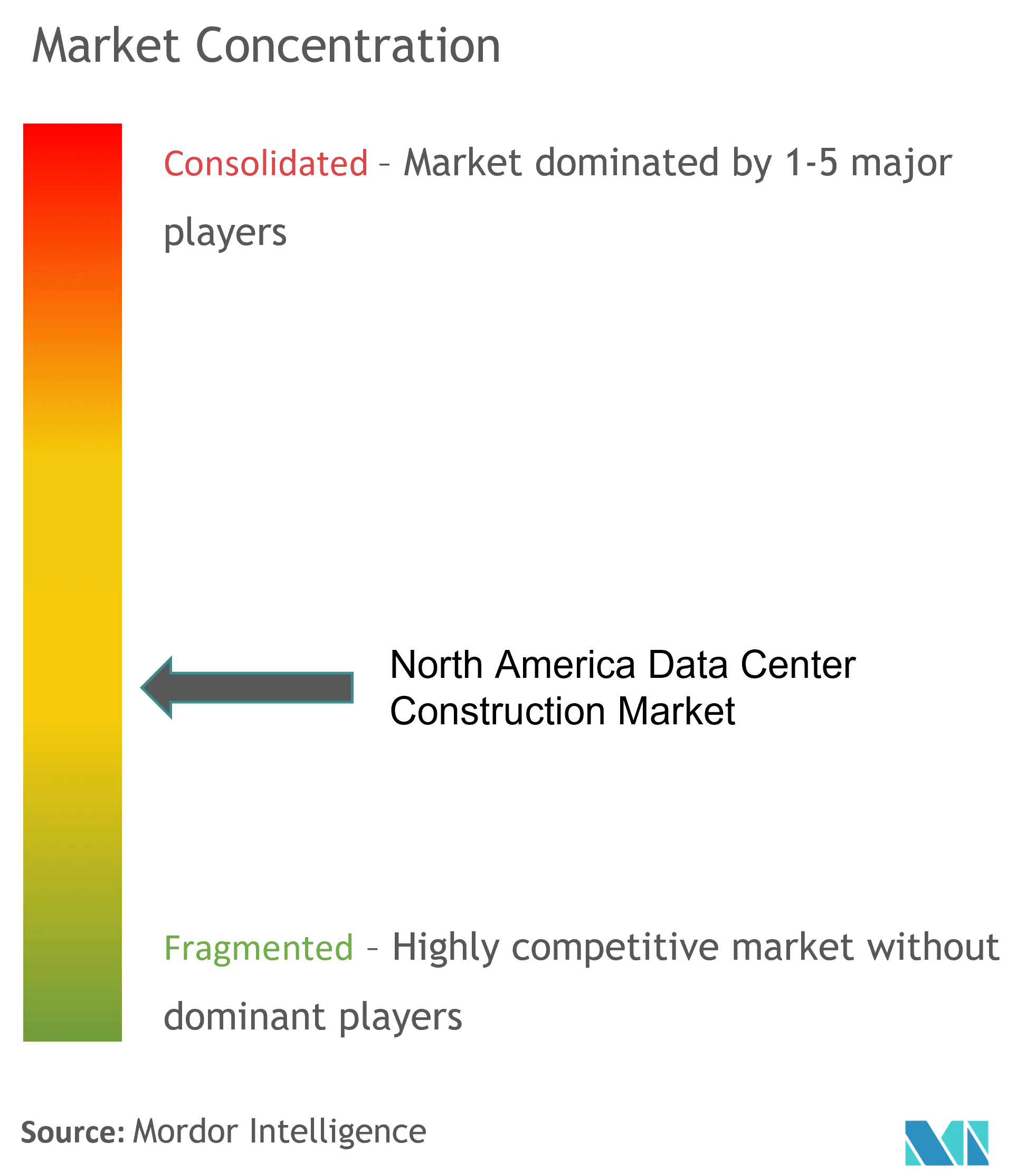

Le marché nord-américain de la construction de centres de données est modérément fragmenté, les cinq premières entreprises occupant la majeure partie de la part de marché. Les principaux acteurs de ce marché sont AECOM, DPR Construction Inc., Fortis Construction Inc., IBM Corporation et Schneider Electric SE (classés par ordre alphabétique).

En juin 2023, EdgeCore Digital Infrastructure a annoncé un accord avec le groupe Bandwidth Infrastructure, fournisseur de fibres noires, pour connecter le réseau de la région de la baie de San Francisco de Bandwidth IG au campus du centre de données de la Silicon Valley dEdgeCore à Santa Clara avec jusquà 5 points de connexion pour une capacité de charge informatique de 72 MW.

En janvier 2023, Metro Edge a finalisé des accords avec Clune Construction et dautres entreprises de construction pour concevoir et construire linstallation du centre de données. Le projet devrait avoir tous les droits dans les prochains mois et commencer peu après.

Leaders du marché de la construction de centres de données en Amérique du Nord

IBM Corporation

DPR Construction Inc.

AECOM

Schneider Electric SE

Fortis Construction Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché de la construction de centres de données en Amérique du Nord

Mars 2022 Vantage Data Centers a annoncé linvestissement de 900 millions de dollars canadiens supplémentaires pour faire évoluer rapidement ses opérations canadiennes. Il sagit notamment de laménagement dun troisième campus à Montréal et de lagrandissement de deux campus existants à Montréal et à Québec. Ces développements porteraient à 4 le nombre total de campus Vantage dans la province de Québec. De tels projets créent des opportunités pour les vendeurs sur le marché.

Septembre 2022 Les opérateurs de centres de données et les entreprises industrielles utilisent de plus en plus les commutateurs non gérés pour connecter les appareils de périphérie aux applications de lInternet industriel des objets (IIoT). Ces commutateurs permettent aux périphériques Ethernet de diffuser des données de manière fiable pour lagrégation et lanalyse. Antaira, un fabricant de produits de réseau et de communication industriels, a lancé les modèles de commutateurs non gérés LNP-0800G et LNP-0800G-24 avec alimentation par Ethernet (PoE). Ces commutateurs sans ventilateur, logés dans des boîtiers métalliques rigides sur rail DIN classés IP30, offrent une fiabilité à long terme dans les environnements industriels difficiles, y compris les applications extrêmes où les températures varient de -10 °C à 65 °C (LNP-0800G) ou de -40 °C à 75 °C (LNP-0800G) (LNP-0800G-24).

Segmentation de lindustrie de la construction de centres de données en Amérique du Nord

La construction dun centre de données combine les processus physiques utilisés pour construire une installation de centre de données. Il relie les normes de construction aux exigences de lenvironnement opérationnel du centre de données.

Le marché nord-américain de la construction de centres de données est segmenté par type de niveau (niveaux 1 et 2, niveau 3 et niveau 4), par taille de centre de données (petit, moyen, grand, massif et méga), par infrastructure (infrastructure de refroidissement (refroidissement par air, refroidissement par liquide, refroidissement par évaporation), infrastructure dalimentation (systèmes UPS, générateurs, unité de distribution dalimentation (PDU), racks et armoires, serveurs, équipements de réseau, Infrastructure de sécurité physique, services de conception et de conseil, et autres infrastructures), utilisateur final (informatique et télécommunications, BFSI, gouvernement, soins de santé et autres utilisateurs finaux) et géographie (États-Unis dAmérique, Canada et Mexique). Les tailles et les prévisions du marché sont fournies en valeurs USD pour tous les segments ci-dessus.

| Niveau 1 et 2 |

| Niveau 3 |

| Niveau 4 |

| Petit |

| Moyen |

| Grand |

| Méga |

| Massif |

| Infrastructure de refroidissement | Refroidissement par air |

| Refroidissement à base de liquide | |

| Le refroidissement par évaporation | |

| Infrastructure électrique | Systèmes UPS |

| Générateurs | |

| Unité de distribution d'énergie (PDU) | |

| Bâtis et armoires | |

| Les serveurs | |

| Équipement de réseau | |

| Infrastructure de sécurité physique | |

| Services de conception et de conseil | |

| Autres infrastructures |

| Informatique et télécommunications |

| BFSI |

| Gouvernement |

| Soins de santé |

| Autre utilisateur final |

| les états-unis d'Amérique |

| Canada |

| Mexique |

| Type de niveau | Niveau 1 et 2 | |

| Niveau 3 | ||

| Niveau 4 | ||

| Taille du centre de données | Petit | |

| Moyen | ||

| Grand | ||

| Méga | ||

| Massif | ||

| Infrastructure | Infrastructure de refroidissement | Refroidissement par air |

| Refroidissement à base de liquide | ||

| Le refroidissement par évaporation | ||

| Infrastructure électrique | Systèmes UPS | |

| Générateurs | ||

| Unité de distribution d'énergie (PDU) | ||

| Bâtis et armoires | ||

| Les serveurs | ||

| Équipement de réseau | ||

| Infrastructure de sécurité physique | ||

| Services de conception et de conseil | ||

| Autres infrastructures | ||

| Utilisateur final | Informatique et télécommunications | |

| BFSI | ||

| Gouvernement | ||

| Soins de santé | ||

| Autre utilisateur final | ||

| Géographie | les états-unis d'Amérique | |

| Canada | ||

| Mexique | ||

Foire aux questions

Quelle est la taille actuelle du marché de la construction de centres de données en Amérique du Nord ?

Le marché nord-américain de la construction de centres de données devrait enregistrer un TCAC de 6,20 % au cours de la période de prévision (2024-2030)

Qui sont les principaux acteurs du marché de la construction de centres de données en Amérique du Nord ?

IBM Corporation, DPR Construction Inc., AECOM, Schneider Electric SE, Fortis Construction Inc. sont les principales entreprises opérant sur le marché de la construction de centres de données en Amérique du Nord.

Quelles années couvre ce marché de la construction de centres de données en Amérique du Nord ?

Le rapport couvre la taille historique du marché de la construction de centres de données en Amérique du Nord depuis des années :. Le rapport prévoit également la taille du marché de la construction de centres de données en Amérique du Nord pour les années suivantes 2024, 2025, 2026, 2027, 2028, 2029 et 2030.

Dernière mise à jour de la page le:

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la construction de centres de données en Amérique du Nord en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de la construction de centres de données en Amérique du Nord comprend des prévisions de marché pour 2024 à (2024 à 2030) et un aperçu historique. Avoir un échantillon de cette analyse de lindustrie sous forme de rapport gratuit à télécharger en format PDF.