Taille et parts du marché de l'informatique de séquençage de nouvelle génération

Analyse du marché de l'informatique de séquençage de nouvelle génération par Mordor Intelligence

La taille du marché de l'informatique de séquençage de nouvelle génération a atteint 2,64 milliards USD en 2025 et, sur la base d'un TCAC de 13,84 %, devrait atteindre 5,05 milliards USD d'ici 2030. Les baisses rapides des coûts de séquençage, désormais dans la gamme de 100 USD par échantillon, élargissent le volume de données génomiques qui doivent être interprétées, ce qui stimule à son tour une demande nouvelle pour des solutions d'analyse évolutives dans le marché de l'informatique de séquençage de nouvelle génération. Les modèles de calcul cloud et hybrides traitent déjà plus de 480 pétabases de données brutes chaque année, un volume équivalent à 5 millions de génomes complets. Les pipelines d'intelligence artificielle intégrés dans des logiciels tels qu'Illumina DRAGEN et NVIDIA Clara raccourcissent les temps d'analyse de pourcentages à deux chiffres tout en améliorant la précision de l'appel de variants, une combinaison qui accélère l'adoption clinique en oncologie, diagnostics de maladies rares et programmes de santé des populations. Une plus grande clarté réglementaire-illustrée par les directives de la FDA de mars 2025 sur les dispositifs médicaux activés par IA/ML-réduit le risque de commercialisation et devrait accélérer l'entrée de nouveaux outils sur le marché de l'informatique de séquençage de nouvelle génération[1]U.S. Food and Drug Administration, "Marketing Submission Recommendations for AI/ML-Enabled Devices," fda.gov.

Points clés du rapport

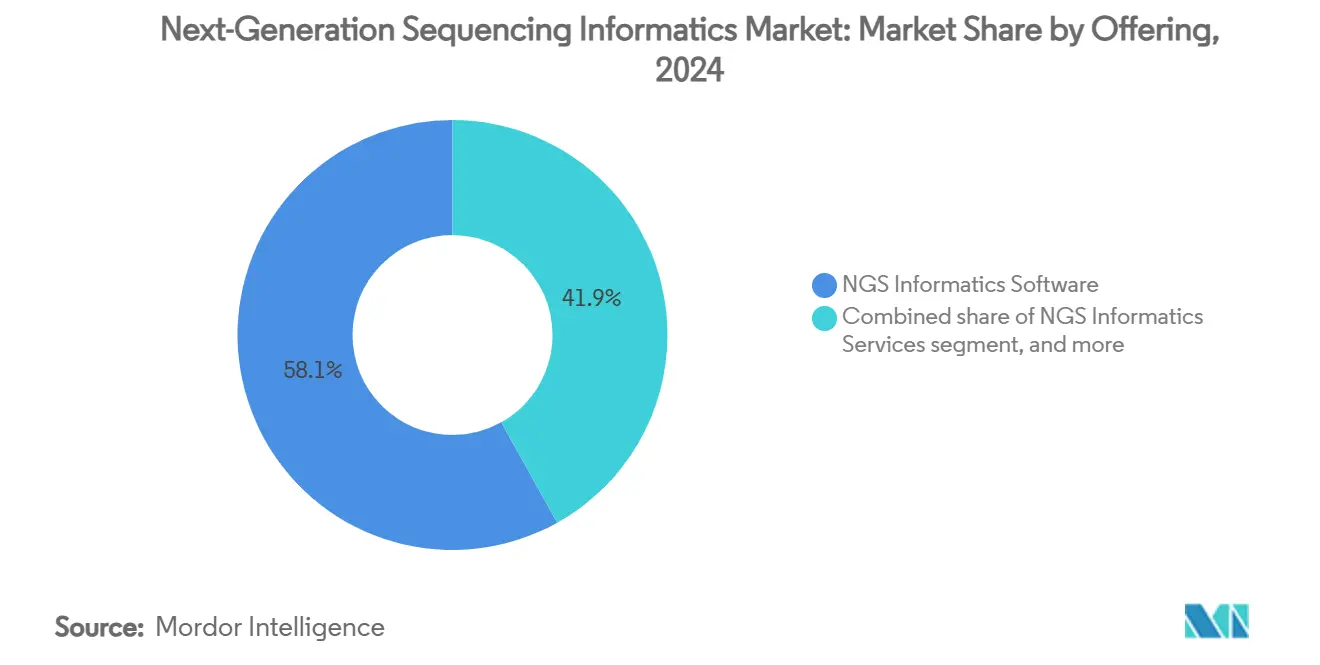

- Par offre, les logiciels ont dominé avec 58,12 % des parts du marché de l'informatique de séquençage de nouvelle génération en 2024, tandis que les plateformes ont affiché le TCAC le plus rapide de 15,81 % jusqu'en 2030.

- Par mode de déploiement, les solutions cloud ont contrôlé 64,21 % du marché de l'informatique de séquençage de nouvelle génération en 2024 ; les architectures hybrides augmentent à un TCAC de 15,41 % jusqu'en 2030.

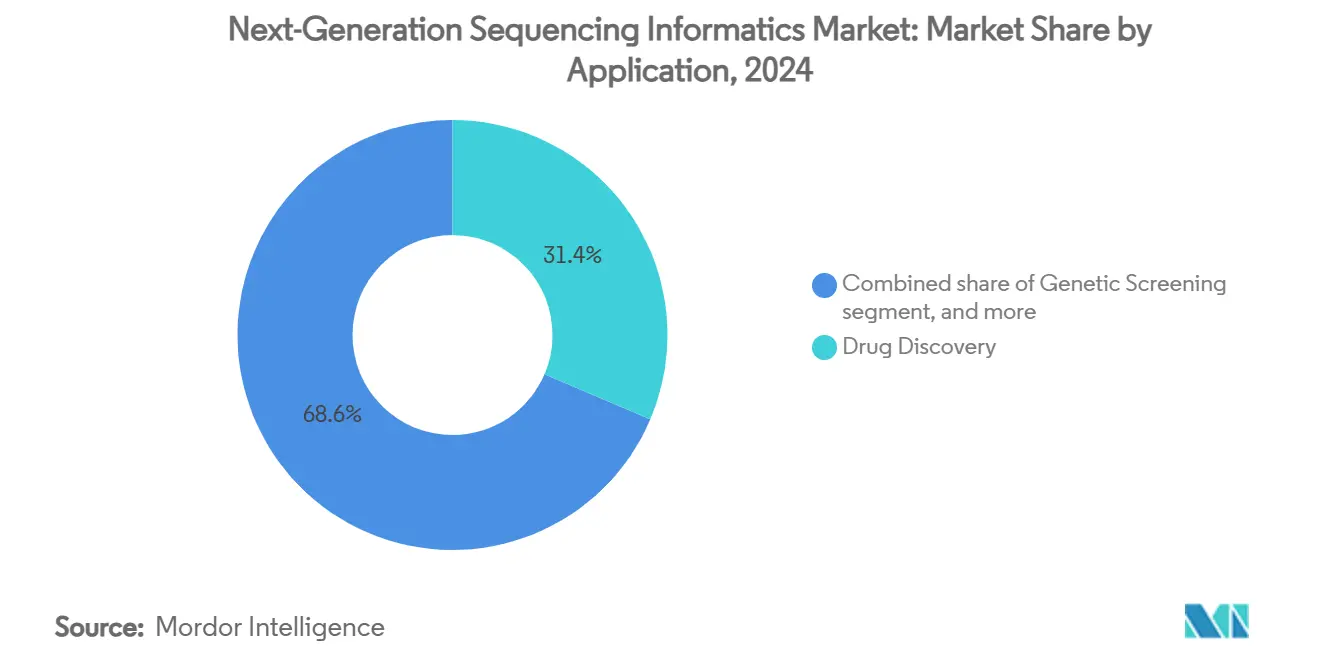

- Par application, la découverte de médicaments a représenté 31,41 % du chiffre d'affaires global en 2024 ; la médecine de précision progresse à un TCAC de 16,41 % jusqu'en 2030.

- Par utilisateur final, les instituts académiques et de recherche ont capturé 38,71 % des parts de la taille du marché de l'informatique de séquençage de nouvelle génération en 2024, tandis que les CRO et laboratoires de diagnostics se développent à un TCAC de 15,71 %.

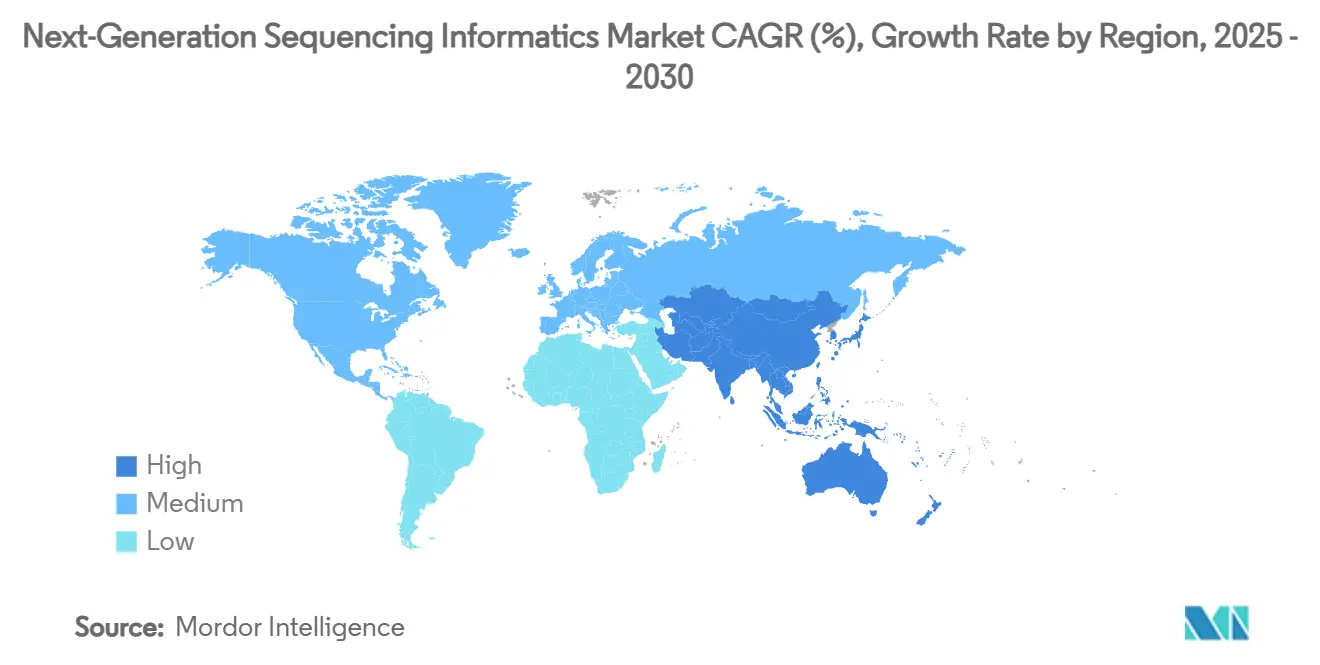

- Par géographie, l'Amérique du Nord a dominé avec 42,12 % de parts de revenus en 2024, tandis que l'Asie-Pacifique devrait enregistrer un TCAC de 14,51 % entre 2025 et 2030.

Tendances et perspectives du marché mondial de l'informatique de séquençage de nouvelle génération

Analyse de l'impact des facteurs moteurs

| Facteur moteur | % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Élargissement des cas d'usage cliniques et de recherche de la génomique | +3.2% | Mondial, avec concentration en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Baisse soutenue du coût de séquençage par génome | +2.8% | Mondial | Court terme (≤ 2 ans) |

| Adoption généralisée des architectures de calcul cloud et hybrides | +2.4% | Mondial, avec adoption précoce en Amérique du Nord | Court terme (≤ 2 ans) |

| Convergence de l'IA/ML avec les pipelines de données génomiques | +2.1% | Amérique du Nord, Europe, marchés APAC avancés | Moyen terme (2-4 ans) |

| Reconnaissance réglementaire du logiciel génomique en tant que dispositif médical (SaMD) | +1.7% | Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Intégration des informations génomiques dans les flux de travail EHR et médecine de précision | +1.5% | Amérique du Nord, Europe, marchés APAC avancés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Élargissement des cas d'usage cliniques et de recherche de la génomique

Les programmes d'oncologie s'appuient désormais sur des panels complets qui associent les patients à des thérapies ciblées, un changement qui propulse les revenus de la médecine de précision à un TCAC de 16,4 % jusqu'en 2030. À Frederick Health, l'intégration de la plateforme GenomOncology dans Expanse Genomics a déclenché des ajustements thérapeutiques pour 96 patients et multiplié les références d'essais cliniques par 28 fois en six mois[2]MEDITECH, "Expanse Genomics Case Study," ehr.meditech.com. Les diagnostics de maladies rares bénéficient du séquençage à lecture longue, et le test cliniquement validé d'Azenta découvre des variants structuraux que la plupart des flux de travail à lecture courte manquent. Les consortiums académiques montent également en puissance : l'Alliance for Genomic Discovery a complété 250 000 génomes complets, élargissant les ensembles d'entraînement pour l'identification de cibles médicamenteuses. À mesure que ces programmes s'étendent, les hôpitaux et la biopharmacie exigent des plateformes informatiques qui traduisent des ensembles de données complexes en décisions au chevet du patient, renforçant les modèles de revenus récurrents dans le marché de l'informatique de séquençage de nouvelle génération.

Baisse soutenue du coût de séquençage par génome

Les plateformes d'Ultima Genomics et Roche SBX poussent les coûts par échantillon vers 100 USD et élèvent le débit à sept génomes 30× par heure, respectivement. Des coûts d'entrée plus faibles ont débloqué des projets à l'échelle des populations, menant la feuille de route nationale de médecine de précision de Singapour et l'effort GenomeIndia de l'Inde à commander des dizaines de milliers de nouveaux génomes. Les systèmes Illumina MiSeq i100, adaptés aux laboratoires qui manquent de logistique de chaîne du froid, élargissent l'adoption dans les économies émergentes. À mesure que l'intensité capitalistique du séquençage diminue, la capacité d'analyse des données plutôt que la génération de lectures devient le goulot d'étranglement principal, déplaçant les allocations budgétaires vers les abonnements logiciels et services gérés dans le marché de l'informatique de séquençage de nouvelle génération.

Adoption généralisée des architectures de calcul cloud et hybrides

Le programme All of Us du NIH traite jusqu'à 9 000 génomes complets par mois sur sa pile sans serveur Celeste, exécutant 200 millions de fonctions sans serveur en une seule année et démontrant les avantages d'échelle des pipelines cloud. Les utilisateurs commerciaux suivent : plus de la moitié des entreprises de sciences de la vie du Fortune 500 maintiennent désormais des environnements génomiques multi-cloud pour équilibrer coût, capacité d'expansion et règles de souveraineté. Les modèles hybrides gagnent en faveur en Europe et aux États-Unis après que la règle d'avril 2025 du Département de la Justice américain ait resserré les transferts de données génomiques sortantes, incitant les entreprises à garder les fichiers de lecture bruts dans le pays tout en externalisant l'analyse secondaire intensive en calcul vers des zones régionales. Ces architectures continuent d'élargir la base de clients adressable pour le marché de l'informatique de séquençage de nouvelle génération en abaissant les barrières d'infrastructure.

Convergence de l'IA/ML avec les pipelines de données génomiques

Le moteur de variants DRAGEN d'Illumina et la boîte à outils Parabricks de NVIDIA réduisent ensemble les temps d'exécution d'appel de variants d'heures à minutes tout en augmentant les F-scores dans les régions difficiles jusqu'à cinq points de pourcentage. Les initiatives académiques telles que le pipeline ML-GAP emploient des autoencodeurs et l'augmentation de données pour signaler les gènes différentiellement exprimés avec un rappel plus élevé que les statistiques traditionnelles. Les start-ups superposent l'IA interprétable au-dessus de l'analyse tertiaire ; le score I-Gene d'IntelliGenes classe l'importance des biomarqueurs et guide les cliniciens sur la sélection thérapeutique. À mesure que ces outils entrent dans des environnements réglementés, la logique d'apprentissage adaptatif gouvernée par le cadre du cycle de vie total des produits de la FDA élargit l'acceptation clinique des logiciels riches en IA, poussant les institutions vers des abonnements premium dans le marché de l'informatique de séquençage de nouvelle génération.

Analyse de l'impact des contraintes

| Analyse de l'impact des contraintes | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Réglementations fragmentées mondiales de confidentialité des données et souveraineté | -2.3% | Mondial, avec impact particulier sur les flux de données transfrontaliers | Court terme (≤ 2 ans) |

| Pénurie de bioinformaticiens formés cliniquement et d'experts en validation | -1.9% | Mondial, avec impact aigu sur les marchés émergents | Moyen terme (2-4 ans) |

| Escalade des coûts de stockage et de calcul à long terme pour les ensembles de données génomiques | -1.6% | Mondial | Long terme (≥ 4 ans) |

| Manque d'interopérabilité entre les LIMS/EHR hérités et les pipelines modernes | -1.4% | Mondial, avec impact plus élevé sur les marchés de santé établis | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Réglementations fragmentées mondiales de confidentialité des données et souveraineté

Le Département de la Justice américain restreint désormais les exportations génomiques en vrac vers les "pays de préoccupation" désignés, contraignant les entreprises à installer des protections techniques et soumettre des audits annuels à partir d'octobre 2025. Le RGPD européen impose déjà un consentement explicite pour l'usage secondaire, et plusieurs nations APAC ont introduit des clauses de localisation des données qui compliquent les études multicentriques. Les fournisseurs doivent donc construire des clouds ségrégés par région ou poursuivre des modèles d'apprentissage fédéré, étapes qui gonflent les frais généraux de conformité de chiffres à deux chiffres et peuvent ralentir les cycles de déploiement dans le marché de l'informatique de séquençage de nouvelle génération.

Pénurie de bioinformaticiens formés cliniquement et d'experts en validation

Les lacunes de main-d'œuvre persistent malgré les nouveaux programmes d'organismes tels que l'Institute for Genomics Education, qui signalent une capacité insuffisante de conseil génétique comme barrière principale aux déploiements de médecine de précision. Les feuilles de travail du Clinical and Laboratory Standards Institute offrent des protocoles de validation harmonisés mais ne peuvent remplacer l'expertise pratique, surtout dans les régions à faibles ressources où les programmes d'études supérieures restent rares[3]Clinical and Laboratory Standards Institute, "NGS Validation Worksheets," clsi.org. La rareté allonge les délais d'exécution, augmente les coûts de main-d'œuvre et limite la diffusion géographique des plateformes d'analyse avancées, tempérant les taux d'adoption à court terme pour le marché de l'informatique de séquençage de nouvelle génération.

Analyse des segments

Par offre : Les logiciels détiennent la part du lion, les plateformes montent en puissance

Les logiciels d'informatique NGS ont maintenu 58,12 % des parts du marché de l'informatique de séquençage de nouvelle génération en 2024 et ancrent la plupart des flux de travail primaires et tertiaires, avec Illumina DRAGEN et Emedgene Explainable AI apportant des gains de précision incrémentiels. Les écosystèmes de plug-ins personnalisés, modules de recherche sémantique et moteurs de curation assistés par IA transforment les fichiers de variants statiques en rapports cliniques interactifs en quelques minutes. Les plateformes natives cloud, bien que plus petites aujourd'hui, se développent à un TCAC de 15,8 %, regroupant gestion de flux de travail, tableaux de bord de conformité et calcul à la demande en espaces de travail unifiés qui séduisent les laboratoires avec un personnel de bioinformatique interne limité.

Les fournisseurs de services-allant des boutiques d'analyse gérée aux développeurs de pipelines sur mesure-restent indispensables pour les organisations manquant de spécialistes internes. Les feuilles de travail structurées du Clinical and Laboratory Standards Institute guident désormais la validation, pourtant de nombreux laboratoires hospitaliers externalisent encore les tâches d'interprétation tertiaire. À mesure que les plateformes intègrent des interfaces glisser-déposer et l'orchestration de conteneurs, elles érodent davantage les silos traditionnels et élargissent le segment total adressable du marché de l'informatique de séquençage de nouvelle génération.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par mode de déploiement : Le cloud commande, l'hybride prospère

Les installations cloud ont représenté 64,21 % du marché de l'informatique de séquençage de nouvelle génération en 2024, alimentées par le besoin de faire tourner des dizaines de milliers d'heures-CPU sans dépense en capital. Les fournisseurs tels que Google Cloud offrent des établis génomiques clés en main avec des magasins d'objets à l'échelle du pétaoctet et des hubs de modèles IA intégrés qui réduisent le temps moyen de réponse pour les requêtes multi-omiques.

Les clusters sur site persistent là où les données ne peuvent quitter les pare-feux, mais la dépréciation constante de l'équipement et les coûts énergétiques croissants incitent à migrer vers des configurations hybrides. Le modèle hybride combine stockage sécurisé sur site pour les lectures brutes avec analyse secondaire basée sur le cloud, permettant la conformité aux statuts de souveraineté émergents tout en maintenant l'élasticité. Ces configurations devraient afficher un TCAC de 15,41 % jusqu'en 2030, élargissant l'empreinte de la taille du marché de l'informatique de séquençage de nouvelle génération pour les solutions de déploiement dans le monde entier.

Par application : La découverte de médicaments mène, la médecine de précision accélère

La découverte de médicaments a représenté 31,41 % du chiffre d'affaires 2024 car les pipelines pharmaceutiques filtrent de plus en plus les listes de candidats à travers les données d'association pangénomique, augmentant les chances de succès en Phase II d'un facteur de 2,6. Les consortiums tels que l'Alliance for Genomic Discovery amplifient cette tendance avec des ensembles de données de population qui alimentent les algorithmes de validation de cibles.

Les modules de médecine de précision, renforcés par des plug-ins de support de décision dans les systèmes de dossiers de santé électroniques, suivent un TCAC de 16,41 % jusqu'en 2030, le plus rapide parmi les applications. La génomique grand public, la génétique médico-légale et la surveillance de la sécurité alimentaire élargissent collectivement la base de clients en aval. Chacun élargit progressivement le pool de valeur de l'industrie de l'informatique de séquençage de nouvelle génération, soutenant des flux de revenus diversifiés au-delà de la demande pharmaceutique centrale.

Note: Parts des segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : L'académique domine, l'externalisation s'intensifie

Les instituts académiques et de recherche ont contrôlé 38,71 % des parts du marché de l'informatique de séquençage de nouvelle génération en 2024 car les centres financés par des subventions ont continué à être pionniers en innovation algorithmique et référentiels de données ouvertes. Ces institutions agissent souvent comme des baromètres, validant de nouveaux flux de travail avant la transmission clinique.

Les organisations de recherche contractuelle et laboratoires de diagnostics spécialisés constituent le groupe à croissance la plus rapide, se développant à un TCAC de 15,71 %. Azenta Life Sciences projette un chiffre d'affaires de services génomiques jusqu'à 570 millions USD d'ici l'exercice 2024 sur la base de l'élan d'externalisation. Les hôpitaux ne sont pas loin derrière ; des plateformes comme MEDITECH Expanse permettent la commande au chevet et le support de décision pharmacogénomique, intégrant l'informatique directement dans les parcours de soins et renforçant la diversification des utilisateurs finaux du marché de l'informatique de séquençage de nouvelle génération.

Analyse géographique

L'Amérique du Nord a conservé 42,12 % du chiffre d'affaires 2024, soutenue par des budgets de recherche profonds, des cadres payeurs matures et une position FDA qui encourage l'IA adaptive en génomique clinique. Les alliances technologiques prospèrent : NVIDIA, IQVIA et Mayo Clinic entraînent conjointement des modèles de fondation qui traitent des pétaoctets de données patients multimodales pour accélérer l'appariement d'essais. Tempus, pendant ce temps, est devenu le premier laboratoire à alimenter les résultats de variants somatiques structurés directement dans le module Génomique d'Epic à travers plus de 3 000 institutions, cimentant les flux de travail cliniques qui s'appuient fortement sur les fournisseurs d'analyse domestiques.

L'Asie-Pacifique devrait croître à 14,51 % par an jusqu'en 2030, propulsée par la feuille de route de médecine de précision sur 10 ans de Singapour, le programme de cancer PrOSPeCT de l'Australie et l'initiative K-MASTER de la Corée du Sud, chacun séquençant des dizaines de milliers de génomes. Le secteur de recherche contractuelle de l'Inde, croissant à 10,75 %, complète l'adoption d'appareils ; l'Illumina MiSeq i100 vise directement les laboratoires manquant d'expédition de chaîne du froid, permettant des flux de travail localisés dans les villes de niveau 2. Ces mouvements élargissent collectivement la part de la région dans la taille du marché de l'informatique de séquençage de nouvelle génération et posent une fondation pour des collaborations natives cloud qui respectent les lois de données souveraines.

L'Europe conserve un pied solide sur la base du financement Horizon et un nouveau règlement de la Commission européenne qui oblige les laboratoires de santé publique à adopter le séquençage du génome entier pour la surveillance des pathogènes à partir de 2025. Les partenariats comme Illumina-Sequentia Biotech montrent l'adoption translationnelle en sécurité alimentaire. Le Moyen-Orient et l'Afrique et l'Amérique du Sud restent naissants mais prometteurs ; des initiatives telles que le Quad Cancer Moonshot injectent une infrastructure génomique et établissent des premiers points d'ancrage pour les fournisseurs courtisant la croissance des marchés frontière dans le marché de l'informatique de séquençage de nouvelle génération.

Paysage concurrentiel

La dynamique concurrentielle est modérément concentrée : les cinq premiers fournisseurs-Illumina, Thermo Fisher Scientific, QIAGEN, Roche et DNAnexus-représentent collectivement environ 63 % du chiffre d'affaires mondial, un niveau qui se traduit par un pouvoir de fixation des prix fort mais non monopolistique. Illumina a élargi son portefeuille en acquérant Fluent BioSciences en juillet 2024, ajoutant une analyse unicellulaire évolutive qui complète ses piles de séquençage et DRAGEN. La technologie Sequencing by Expansion de Roche promet sept génomes 30× par heure et entre dans des sites pilotes avant un lancement commercial en 2026.

Les partenariats IA représentent le nouveau champ de bataille. NVIDIA intègre des pipelines accélérés par GPU dans le logiciel multi-omique d'Illumina tout en collaborant simultanément avec IQVIA pour raccourcir les temps de démarrage d'essais. DNAnexus a approfondi l'intégration avec Veeva Vault RIM, permettant aux clients d'acheminer les preuves génomiques directement dans les soumissions réglementaires, et a gagné les éloges de Frost & Sullivan pour son tissu unifié de données cliniques et omiques. Les analystes s'attendent à ce que l'intérêt de fusion augmente davantage en 2025 ; KPMG trouve que 76 % des dirigeants de sciences de la vie anticipent intensifier les transactions pour combler les lacunes technologiques, une tendance susceptible de recalibrer les positions de parts dans le marché de l'informatique de séquençage de nouvelle génération.

Les opportunités d'espace blanc tournent autour de l'analyse préservant la confidentialité, particulièrement les cadres d'apprentissage fédéré qui gardent les données résidentes tout en partageant les poids de modèles, une approche qui pourrait satisfaire les statuts de souveraineté et ouvrir des portes dans des juridictions étroitement réglementées. Les fournisseurs se dirigeant en premier dans cette niche peuvent se tailler une différenciation défendable à mesure que les fardeaux de conformité montent.

Leaders de l'industrie de l'informatique de séquençage de nouvelle génération

-

Illumina Inc.

-

Thermo Fisher Scientific Inc.

-

QIAGEN N.V.

-

F. Hoffmann-La Roche Ltd.

-

Agilent Technologies Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : Illumina et Nashville Biosciences ont complété 250 000 génomes entiers pour l'Alliance for Genomic Discovery, posant les bases pour l'expansion multi-omique.

- Février 2025 : MEDITECH Expanse Genomics s'est lié avec GenomOncology à Frederick Health, changeant les plans thérapeutiques pour 96 patients et élevant les références d'essais à 56 en six mois.

- Février 2025 : Roche a dévoilé Sequencing by Expansion (SBX), séquençant sept génomes par heure à 30× avec 99,8 % de précision ; lancement complet prévu pour 2026.

- Janvier 2025 : NVIDIA s'est associé avec IQVIA, Illumina et Mayo Clinic pour intégrer le calcul accéléré dans les pipelines génomiques et la découverte de médicaments.

- Janvier 2025 : Illumina a généré 480 pétabases de données en 2024 et vise une croissance à un chiffre élevé d'ici 2027 grâce aux partenariats et M&A.

Portée du rapport mondial sur le marché de l'informatique de séquençage de nouvelle génération

Selon la portée de ce rapport, le NGS est une technologie dans laquelle des millions de brins d'ADN peuvent être séquencés grâce à une parallélisation massive. Cette technique est également connue sous le nom de séquençage à haut débit. Le faible coût, la haute précision et vitesse, et les résultats précis même à partir d'entrées d'échantillons faibles sont les principaux avantages que le NGS offre par rapport à la méthode de séquençage de Sanger. Produits et Services (Services d'informatique NGS), Application (Découverte de médicaments, Dépistage génétique, Médecine de précision, et Autres applications), Utilisateur final (Hôpitaux et cliniques, Instituts académiques et de recherche, Entreprises pharmaceutiques, et Autres utilisateurs finaux), et Géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud) sont les segments du marché de l'informatique de séquençage de nouvelle génération. Le rapport de marché couvre également les tailles de marché estimées et tendances pour 17 pays différents à travers les principales régions mondialement. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Logiciels d'informatique NGS | Outils d'analyse de données primaires |

| Analyse secondaire (Alignement, assemblage, appel de variants) | |

| Analyse et interprétation tertiaires | |

| Services d'informatique NGS | Services gérés et hébergés |

| Développement de bioinformatique et pipelines personnalisés | |

| Services de formation et support | |

| Plateformes d'informatique NGS |

| Basé sur le cloud |

| Sur site |

| Hybride |

| Découverte de médicaments |

| Dépistage génétique |

| Médecine de précision |

| Autres applications |

| Hôpitaux et cliniques |

| Instituts académiques et de recherche |

| Entreprises pharmaceutiques |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par offre | Logiciels d'informatique NGS | Outils d'analyse de données primaires |

| Analyse secondaire (Alignement, assemblage, appel de variants) | ||

| Analyse et interprétation tertiaires | ||

| Services d'informatique NGS | Services gérés et hébergés | |

| Développement de bioinformatique et pipelines personnalisés | ||

| Services de formation et support | ||

| Plateformes d'informatique NGS | ||

| Par mode de déploiement | Basé sur le cloud | |

| Sur site | ||

| Hybride | ||

| Par application | Découverte de médicaments | |

| Dépistage génétique | ||

| Médecine de précision | ||

| Autres applications | ||

| Par utilisateur final | Hôpitaux et cliniques | |

| Instituts académiques et de recherche | ||

| Entreprises pharmaceutiques | ||

| Autres utilisateurs finaux | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quelle est la valeur projetée du marché de l'informatique de séquençage de nouvelle génération d'ici 2030 ?

Le secteur devrait atteindre 5,05 milliards USD d'ici 2030, se développant à un TCAC de 13,84 %.

Quel segment détient actuellement la plus grande part du marché de l'informatique de séquençage de nouvelle génération ?

Les logiciels ont représenté 58 % du chiffre d'affaires en 2024, en faisant la catégorie d'offre dominante.

Pourquoi les déploiements cloud croissent-ils plus rapidement que les solutions sur site ?

Les modèles cloud gèrent des ensembles de données à l'échelle du pétaoctet sans mise de fonds en capital et se conforment aux cadres réglementaires IA/ML évolutifs, entraînant un TCAC de 15,4 % jusqu'en 2030.

Comment la baisse des coûts de séquençage influence-t-elle la demande pour les outils informatiques ?

L'économie du génome à 100 USD déplace le goulot d'étranglement de la génération de données vers l'analyse, stimulant les abonnements pour logiciels et plateformes évolutifs.

Quelle région devrait enregistrer la croissance la plus rapide jusqu'en 2030 ?

L'Asie-Pacifique devrait grimper à un TCAC de 14,5 %, portée par des programmes génomiques nationaux à grande échelle et une infrastructure cloud en expansion.

Quels sont les principaux défis auxquels fait face l'industrie de l'informatique de séquençage de nouvelle génération ?

Les règles de souveraineté des données fragmentées et une pénurie de bioinformaticiens formés cliniquement posent des obstacles significatifs à l'évolutivité mondiale.

Dernière mise à jour de la page le: