Taille et parts du marché du diagnostic in vitro aux Pays-Bas

Analyse du marché du diagnostic in vitro aux Pays-Bas par Mordor Intelligence

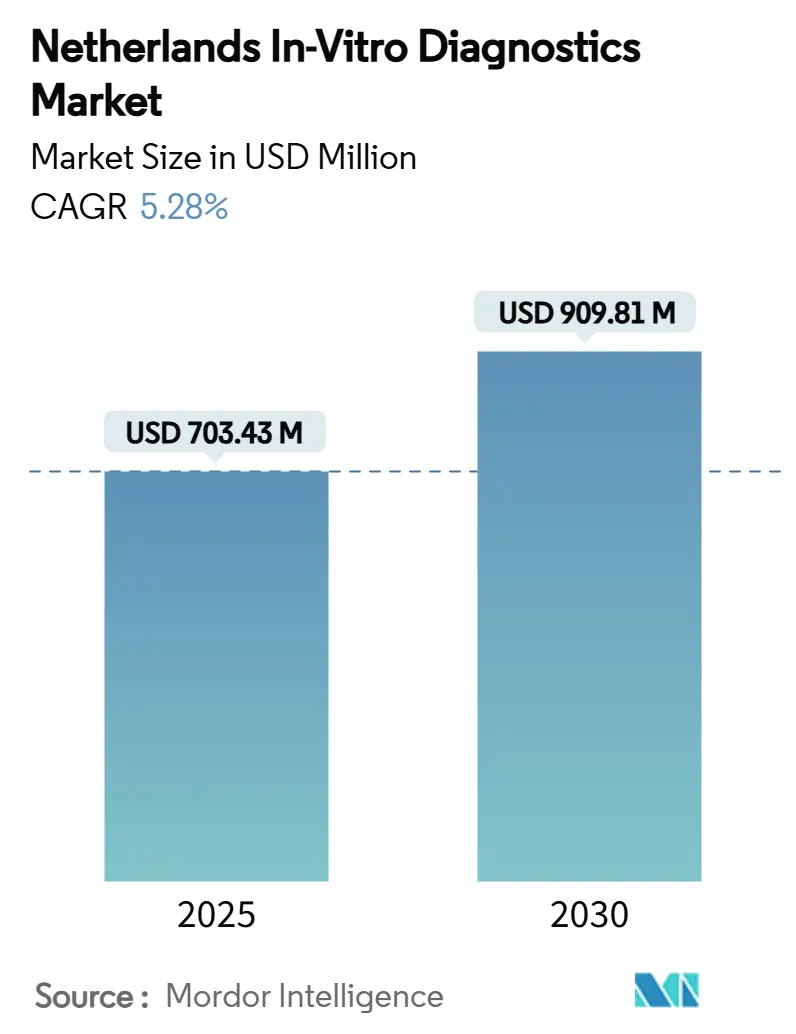

La taille du marché du diagnostic in vitro aux Pays-Bas est de 703,43 millions USD en 2025 et devrait s'étendre à 909,81 millions USD d'ici 2030, enregistrant un TCAC de 5,28 % sur la période. Les vents porteurs structurels incluent l'allocation de 10,7 % des dépenses de santé du pays aux biens médicaux, la dépendance croissante aux analyses moléculaires pour l'oncologie et les maladies infectieuses, et le rôle stratégique que les Pays-Bas jouent déjà dans l'arène européenne des technologies médicales de 160 milliards EUR. La mise en œuvre du RDIV de l'UE remodèle les portefeuilles de produits et les investissements de gestion de la qualité, en particulier pour les analyses de classe D à haut risque dont la période de grâce se termine en mai 2025. La demande est également soutenue par un système de remboursement qui intègre les tests hospitaliers dans les GHS mais paie les demandes de soins primaires à l'acte, préservant les volumes de laboratoire tout en encourageant l'expansion au point de soins. Le marché du diagnostic in vitro aux Pays-Bas continue de bénéficier du modèle d'innovation Triple Hélice qui resserre les liens entre le milieu académique, l'industrie et le gouvernement.

Points clés du rapport

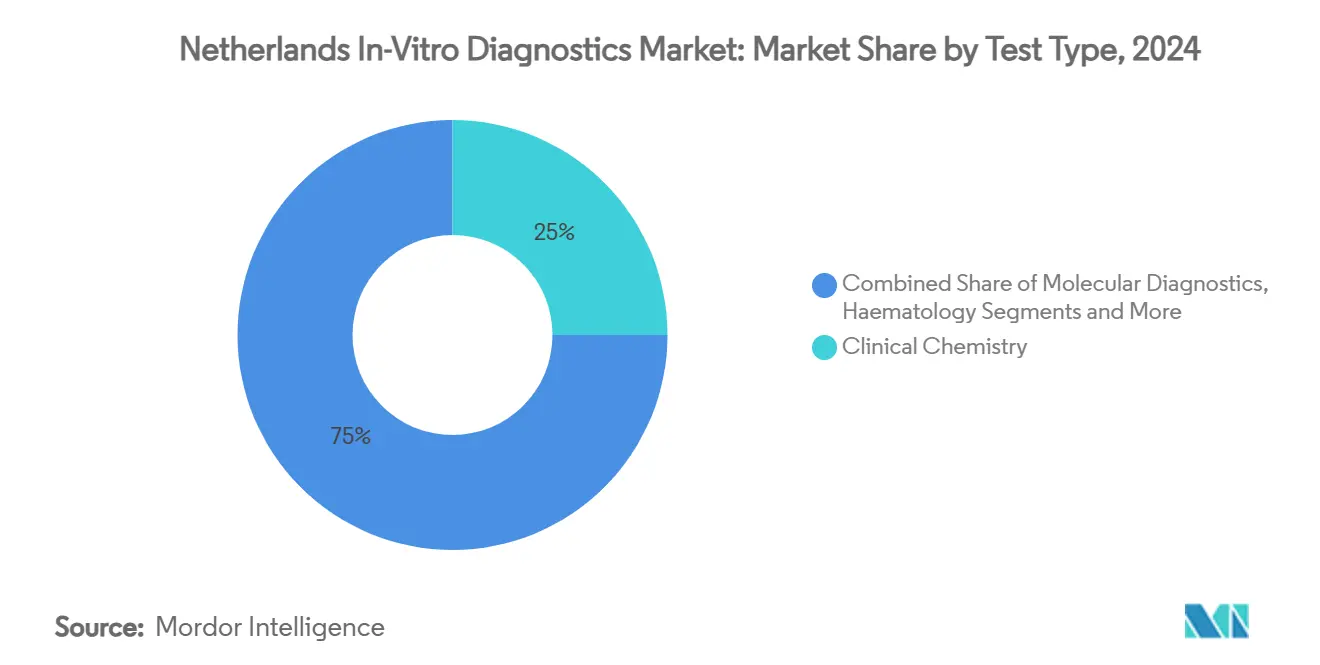

- Par type de test, la chimie clinique un dominé avec 25 % des parts de revenus du marché du diagnostic in vitro aux Pays-Bas en 2024, tandis que le diagnostic moléculaire est positionné pour le TCAC le plus rapide de 9,5 % jusqu'en 2030.

- Par produit, les réactifs ont représenté 71 % de la taille du marché du diagnostic in vitro aux Pays-Bas en 2024 et les instruments devraient afficher un TCAC de 8,2 % au cours de 2025-2030.

- Par facilité d'utilisation, les systèmes réutilisables ont conservé 63 % des parts en 2024 ; les dispositifs jetables s'étendent à un TCAC de 10,8 % jusqu'en 2030.

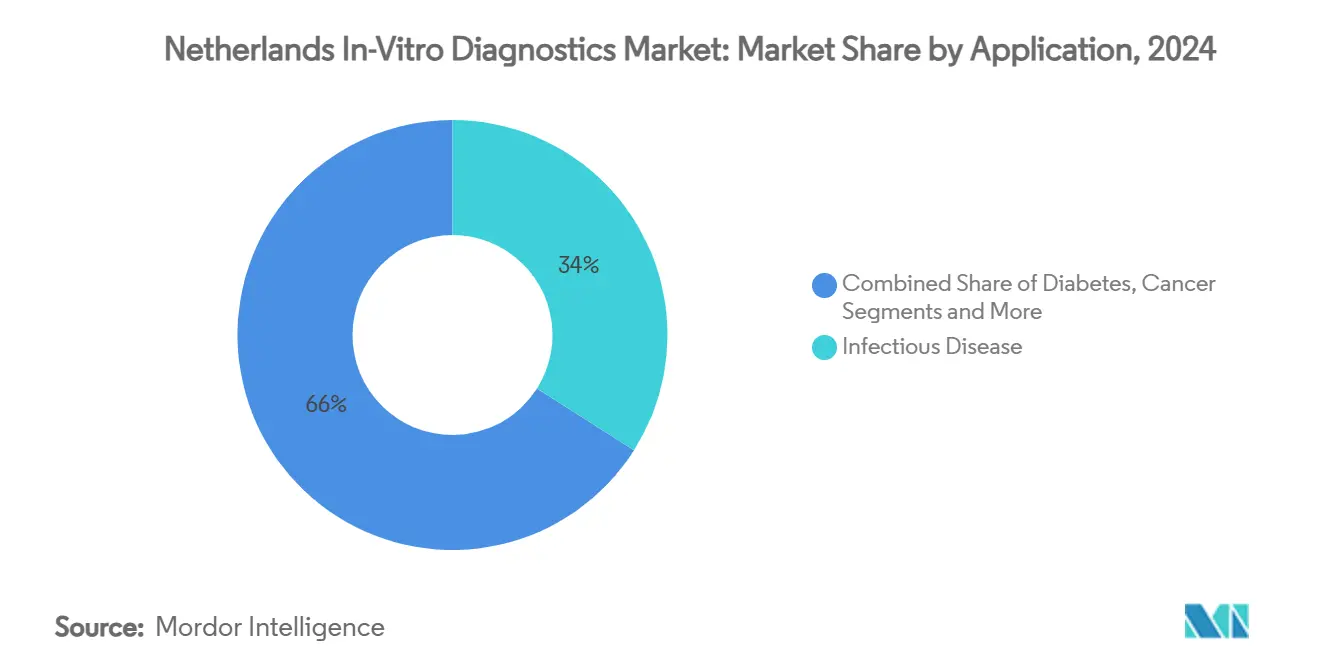

- Par application, les tests de maladies infectieuses ont capturé 34 % des parts du marché du diagnostic in vitro aux Pays-Bas en 2024, tandis que les analyses cancer/oncologie progresseront à un TCAC de 11,3 % sur l'horizon de prévision.

- Par utilisateur final, les laboratoires de diagnostic détenaient 52 % des parts en 2024, tandis que les tests hospitaliers devraient croître de 7,4 % annuellement jusqu'en 2030.

- Par mode de test, les laboratoires centraux ont traité 78 % des volumes de tests en 2024, mais les tests au point de soins devraient augmenter à un TCAC de 12,6 % jusqu'en 2030.

Tendances et perspectives du marché du diagnostic in vitro aux Pays-Bas

Analyse d'impact des facteurs moteurs

| Facteur moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Prévalence croissante des maladies chroniques et de mode de vie dans la population vieillissante | +1.3% | National, plus élevé dans les centres urbains | Long terme (≥ 4 ans) |

| Politiques e-santé et télésurveillance accélérant les tests au point de soins à domicile | +1.1% | National, adoption précoce dans les grandes villes | Moyen terme (2-4 ans) |

| Remboursement des diagnostics compagnons sous la Loi d'assurance santé néerlandaise | +0.8% | National | Court terme (≤ 2 ans) |

| Clusters Health-Valley alimentant la commercialisation des start-up de DIV | +1.0% | Est des Pays-Bas | Moyen terme (2-4 ans) |

| Adoption de la pathologie numérique assistée par IA | +0.6% | Centres médicaux académiques | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Prévalence croissante des maladies chroniques et de mode de vie dans le vieillissement

Le vieillissement de la population augmente régulièrement l'incidence du diabète et des maladies cardiovasculaires, incitant les prestataires de soins de santé à prioriser les interventions diagnostiques précoces. L'OMS un catalogué les analyses cardiaques et métaboliques comme des technologies essentielles pour gérer ces conditions[1]Organisation mondiale de la santé, ' Dispositifs médicaux prioritaires pour les MCV et le diabète ', who.int. Les hôpitaux néerlandais, qui reçoivent la majeure partie des fonds de soins de santé, dirigent des parts plus importantes vers les budgets de laboratoire afin de pouvoir offrir des panneaux de chimie, d'immunoanalyse et moléculaires à plus haut débit. La demande pour les tests personnalisés-en particulier HbA1c, panneaux lipidiques et troponine haute sensibilité-grimpe alors que les cliniciens se concentrent sur la stratification des risques. Ces changements sous-tendent une consommation persistante de réactifs, renforçant la structure de revenus récurrents qui soutient le marché du diagnostic in vitro aux Pays-Bas. En parallèle, les systèmes de paiement à la performance mettent l'accent sur les résultats, encourageant le dépistage précoce comme moyen de réduire les coûts en aval, soutenant ainsi la croissance des volumes de tests à long terme.

Politiques e-santé et télésurveillance accélérant les tests au point de soins à domicile

Les incitations gouvernementales pour la santé numérique démantèlent les barrières au diagnostic près du patient. Les preuves montrent que les panneaux au point de soins peuvent réduire d'environ 40 minutes le temps de décision clinique par rapport aux flux de travail de laboratoire central. Les équipes de soins primaires néerlandaises se tournent déjà vers les analyses de protéine C-réactive pour différencier les infections bactériennes des virales, freinant la surprescription d'antibiotiques. La familiarité parmi les praticiens et l'efficacité coût prouvée stimulent une adoption rapide, renforçant les volumes prévus pour les lecteurs compacts, cartouches à usage unique et plateformes de connectivité numérique. Alors que la parité de remboursement entre les tests au point de soins et de laboratoire est étendue, les fabricants s'attendent à un déploiement plus large d'instruments HbA1c, UACR et moléculaires rapides, élargissant davantage le marché du diagnostic in vitro aux Pays-Bas.

Remboursement des diagnostics compagnons sous la Loi d'assurance santé néerlandaise

L'Institut néerlandais des soins de santé (ZIN) gère une voie HTA transparente qui se complète généralement en 18-30 mois, permettant aux nouveaux diagnostics compagnons d'entrer rapidement dans le paquet de prestations de base. Les analyses d'oncologie qui sélectionnent les thérapies pour les cancers du poumon, du sein et colorectal ont obtenu une couverture, stimulant l'investissement dans les études de validation clinique. Le remboursement prévisible un attiré les fabricants de kits multinationaux et les start-up de génomique locales vers le marché néerlandais. Le marché du diagnostic in vitro aux Pays-Bas jouit donc d'un profil d'adopteur précoce pour les outils de médecine de précision, se traduisant par une croissance à deux chiffres des réactifs moléculaires et des flux de travail de séquençage numérique.

Clusters Health-Valley alimentant la commercialisation des start-up de DIV

L'est des Pays-Bas abrite un corridor d'innovation dense, couplant l'Université Radboud, l'Université de Twente et l'Université de Wageningen avec Noviotech Campus et Mercator Science Park[2]Oost NL, ' Cluster Health Valley ', oostnl.com. L'écosystème fournit un espace de laboratoire humide partagé, des partenaires de validation clinique et des programmes de subventions, compressant le temps de mise sur le marché pour les biocapteurs, la microfluidique et les entreprises de logiciels IA. La synergie gouvernement-industrie-académie-la Triple Hélice-aide les petites entreprises à compenser les coûts de conformité RDIV grâce à une expertise réglementaire mutualisée. Alors que ces start-up traduisent les prototypes en produits conformes ISO-13485, elles élargissent la base concurrentielle du marché du diagnostic in vitro aux Pays-Bas et diversifient les offres technologiques dans les segments oncologie, maladie infectieuse et soins chroniques.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts de conformité pour les PME sous les évaluations de conformité RDIV de l'UE | -0.8% | National, plus élevé pour les petits acteurs | Court terme (≤ 2 ans) |

| Pénurie de techniciens de laboratoire qualifiés | -0.6% | National, aigu dans les zones rurales | Moyen terme (2-4 ans) |

| Consolidation des laboratoires hospitaliers réduisant le pouvoir de prix des fournisseurs | -0.5% | Réseaux hospitaliers urbains | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Coûts de conformité pour les PME sous les évaluations de conformité RDIV de l'UE

Le RDIV stipule qu'environ 80 % des analyses nécessitent maintenant un examen par organisme notifié, un bond de quatre fois par rapport à la directive précédente. Avec la capacité des organismes notifiés encore tendue, les PME néerlandaises font face à des dépenses de conseil, biocompatibilité et SMQ qui détournent le capital de la R&D. L'article 16(4) oblige en outre les reetiqueteurs et distributeurs à sécuriser la certification, ajoutant de la complexité aux chaînes d'approvisionnement. Tandis que les multinationales plus importantes absorbent ces coûts plus facilement, les innovateurs plus petits risquent des lancements retardés ou un élagage de portefeuille, contraignant la diversité des produits dans le marché du diagnostic in vitro aux Pays-Bas au cours des deux prochaines années.

Pénurie de techniciens de laboratoire qualifiés

Le déficit estimé de 1,2 million de travailleurs de la santé en Europe inclut des pénuries critiques dans les laboratoires de chimie clinique et moléculaire[3]OCDE, ' Panorama de la santé Europe 2024 ', oecd.org. Les services de pathologie néerlandais s'appuient déjà sur des équipes multiprofessionnelles, mais les données de planification de la main-d'œuvre restent fragmentaires, limitant les initiatives d'embauche stratégique. Les écarts de postes vacants poussent les coûts d'heures supplémentaires vers le haut et peuvent prolonger les délais échantillon-résultat, tempérant les gains de débit de l'automatisation. Les laboratoires accélèrent donc l'investissement dans la robotique et l'IA, mais les écarts de dotation intérimaires freinent encore l'expansion à court terme du marché du diagnostic in vitro aux Pays-Bas.

Analyse par segment

Par type de test : le diagnostic moléculaire redéfinit les soins du cancer

En 2024, la chimie clinique un généré 25 % des revenus du marché du diagnostic in vitro aux Pays-Bas, ancrée par les panneaux métaboliques, hépatiques et rénaux de routine. La taille du marché du diagnostic in vitro aux Pays-Bas attribuable aux analyses moléculaires est plus petite mais grimpe à un TCAC de 9,5 % alors que les oncologues adoptent le séquençage de nouvelle génération pour guider la sélection thérapeutique. Le séquençage du génome entier un identifié des cibles exploitables dans 71 % des cas métastatiques dans un centre de cancer néerlandais. Les tests compagnons agnostiques de tumeur plus la PCR multiplex pour les pathogènes respiratoires élargissent les listes de couverture sous ZIN, renforçant la demande de réactifs. L'immunodiagnostic maintient sa pertinence pour les évaluations d'allergie et auto-immunes, tandis que l'hématologie continue de fournir aux hôpitaux des NFS et panneaux de coagulation à volumes stables. La sous-utilisation du NGS à l'échelle européenne-seulement 10 % de pénétration patient-illustre le potentiel de hausse une fois que les normes de remboursement mûrissent. Le marché du diagnostic in vitro aux Pays-Bas reste donc positionné pour la surperformance en oncologie de précision, surveillance des maladies infectieuses et dépistage des mutations héréditaires.

Le terrain concurrentiel s'incline vers les systèmes haute multiplex capables de biopsie liquide, maladie résiduelle minimale et panneaux de résistance antimicrobienne. Les start-up nichées dans Health Valley co-développent des pipelines de bioinformatique qui alimentent les plateformes de dossiers électroniques hospitaliers, rationalisant l'adoption par les cliniciens. Alors que les échéances RDIV à haut risque approchent, les contraintes de débit des organismes notifiés pourraient momentanément ralentir les approbations de produits, mais les entités plus importantes telles que Roche et Illumina conservent la capacité de guider rapidement les analyses à travers les évaluations de conformité. Par conséquent, les fournisseurs moléculaires anticipent des gains de parts tandis que les laboratoires recalibrent les budgets d'équipement pour accommoder les séquenceurs et extracteurs d'acides nucléiques automatisés.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par produit : les réactifs soutiennent les flux de revenus récurrents

Les réactifs ont fourni 71 % des ventes du marché du diagnostic in vitro aux Pays-Bas en 2024, reflétant la logique commerciale rasoir-lames de rasoir où les installations d'instruments se traduisent en consommables de rente. Les usines ISO-13485 établies répondent aux tolérances lot-à-lot serrées essentielles pour l'accréditation clinique. Pendant ce temps, les instruments, bien qu'ils représentent une tranche de revenus initiale plus petite, sont sur une trajectoire de croissance annuelle de 8,2 % alors que les anciens analyseurs de chimie et lignes d'immunoanalyse nécessitent un remplacement. Siemens Healthineers prédit un rebond de l'unité de diagnostic en exercice 2025 alors que la traînée des tests coronavirus recule et que les cycles d'automatisation de laboratoire central reviennent. Les systèmes de piste intégrés qui consolident hématologie, chimie et sérologie sur une ceinture gagnent en popularité pour les hôpitaux néerlandais à haut volume. Les logiciels, middleware et matériaux de contrôle qualité émergent comme différenciateurs à valeur ajoutée alors que le RDIV souligne la traçabilité. Les mandats de durabilité commencent à diriger la R&D vers des cassettes à plastique réduit et incubateurs économes en énergie, thèmes susceptibles d'influencer les critères d'approvisionnement jusqu'en 2030.

Dans les laboratoires de centres médicaux plus petits, les accords de Localisation de réactifs abaissent les barrières d'entrée en regroupant les analyseurs sans capital initial. Pourtant, alors que les consortiums d'approvisionnement s'étendent, la transparence des prix resserre les marges, incitant les fournisseurs à améliorer les contrats de service technique et tableaux de bord d'analyse numérique qui prédisent les besoins d'inventaire de réactifs. Cet écosystème après-vente renforce le verrouillage client, cimentant les revenus de réactifs dans le marché du diagnostic in vitro aux Pays-Bas.

Par facilité d'utilisation : les dispositifs jetables gagnent en élan

Les analyseurs et systèmes de lames réutilisables gèrent encore 63 % de part mais font face à un examen croissant sur le contrôle d'infection et les frais généraux de nettoyage. COVID-19 un normalisé l'attente d'écouvillons, cartouches et bandelettes de flux latéral à usage unique, catalysant un TCAC de 10,8 % pour les formats jetables entre 2025 et 2030. Les nouvelles directives européennes exigent une justification lorsque les phtalates cancérigènes ou perturbateurs endocriniens dépassent 0,1 % en poids, dirigeant les fabricants vers des polymères plus sûrs. Les équipes de conception de produits adoptent donc des copolymères cyclo-oléfines et substrats biodégradables pour les boîtiers et puces microfluidiques. Les études d'utilisation comparative de quatre dispositifs CRP au point de soins ont démontré des variations marquées dans les étapes pratiques, influençant l'adoption au-delà du prix seul. Les hôpitaux avec des unités de stérilisation robustes maintiendront une demande de base pour les plaques et pipettes réutilisables, mais la croissance appartient aux cartouches à usage unique et immunoanalyses à bandelettes qui s'adaptent aux kits de surveillance à domicile, amplifiant la décentralisation au sein du marché du diagnostic in vitro aux Pays-Bas.

Par application : le diagnostic du cancer mène la trajectoire de croissance

Les tests de maladies infectieuses ont détenu 34 % de part du marché du diagnostic in vitro aux Pays-Bas en 2024, grâce à la surveillance continue des pathogènes respiratoires, sexuellement transmissibles et nosocomiaux. Les dispositifs moléculaires au point de soins réduisent les intervalles diagnostic-thérapie, cruciaux pour la gestion antimicrobienne. Les applications d'oncologie, alimentées par le plan national contre le cancer dévoilé en novembre 2023, se composeront à 11,3 % jusqu'en 2030. Les panneaux de biopsie liquide pour ctDNA, panneaux NGS multigènes et immunohistochimie PD-L1 bénéficieront tous de la clarté de remboursement. La surveillance du diabète conserve sa pertinence, surtout alors que les centres de soins primaires intègrent des dispositifs A1C et UACR au point de soins pour attraper précocement la maladie rénale chronique. Le diagnostic de cardiologie tire parti de la troponine-T haute sensibilité et NT-proBNP pour trier les cas de douleur thoracique au service d'urgence, tandis que les marqueurs de néphrologie tels que NGAL gagnent du terrain en recherche. Collectivement, les applications diversifiées ancrent des escalades de volume à deux chiffres stables pour le marché du diagnostic in vitro aux Pays-Bas.

Note: Parts de segment de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les laboratoires de diagnostic maintiennent le leadership

Les laboratoires de référence et affiliés aux hôpitaux ont traité 52 % des revenus de DIV en 2024, capitalisant sur les économies d'échelle, le statut d'accréditation et les menus de tests larges. Les pistes d'automatisation et l'intégration middleware-LIS permettent des rapports le jour même, incitations qui soutiennent les volumes d'envoi des cabinets médicaux. Les hôpitaux et cliniques eux-mêmes présentent une perspective de TCAC de 7,4 % alors qu'ils embrassent les laboratoires de réponse rapide, îlots de chimie STAT et instruments de gaz sanguins au point de soins pour raccourcir les séjours hospitaliers. Les études confirment que le déploiement au point de soins réduit le séjour des patients sortants de 34 minutes par rapport aux voies centrales, soulageant la surpopulation des urgences. Les programmes de soins à domicile et télésurveillance sont naissants mais s'accélèrent sur les poussées politiques pour l'autogestion dans les conditions chroniques. Les centres académiques fonctionnent doublement comme sites d'adopteurs précoces pour la pathologie IA et NGS, canalisant le financement de subventions dans des plateformes de pointe. Chaque cohorte sous-tend le marché du diagnostic in vitro aux Pays-Bas en amplifiant l'élasticité du volume de tests et stimulant les configurations de kits sur mesure.

Par mode de test : le point de soins perturbe les modèles traditionnels

Les laboratoires centraux contrôlent encore 78 % du débit de tests, tirant parti du traitement par lots, des routes de phlébotomie dédiées et des systèmes de gestion de qualité établis. Néanmoins, les formats au point de soins-lecteurs portables, cassettes à usage unique et PCR près du patient-croissent à 12,6 % annuellement. La CRP au point de soins est proche de l'universelle dans la pratique générale néerlandaise, où les cliniciens rapportent une confiance et disponibilité plus élevées que les pairs au Royaume-Uni ou en Allemagne. Les dispositifs moléculaires au point de soins font face à des obstacles autour de la logistique de chaîne froide et la vérification de lot, mais leur rôle dans le confinement d'épidémie et le diagnostic d'urgence est incontesté. Alors que la connectivité s'améliore et que les API d'intégration EHR mûrissent, les analyseurs décentralisés alimenteront les bases de données de surveillance en temps réel, s'alignant avec les objectifs gouvernementaux de réduction d'antibiotiques. Par conséquent, le marché du diagnostic in vitro aux Pays-Bas accommode un modèle à double voie où les sites centraux et décentralisés coexistent, chacun renforcé par des leviers de remboursement évolutifs.

Analyse géographique

La demande néerlandaise de DIV se concentre autour des provinces densément peuplées du Randstad, où les centres médicaux académiques tels qu'Amsterdam UMC, Erasmus MC et UMC Utrecht ouvrent la voie à l'adoption technologique. Le cadre de remboursement national-GHS pour les tests hospitaliers et tarif à l'acte pour les analyses ordonnées par les médecins généralistes-encourage une utilisation constante des laboratoires à travers le territoire. Le cluster Health-Valley de l'est des Pays-Bas accélère la traduction des dispositifs en mutualisant le talent d'ingénierie et offrant des incubateurs réglementaires. Les régions du Nord participent à l'initiative Health Données Valley, ancrant des infrastructures de partage de données sécurisées qui bénéficient aux programmes de tests décentralisés. La logistique de transport à travers la géographie compacte préserve les routes de coursier le jour même, soutenant la dominance du laboratoire central dans le marché du diagnostic in vitro aux Pays-Bas. Dans le même temps, la pénétration haut débit élevée aide la télésurveillance, cimentant un terrain fertile pour les déploiements de point de soins connectés. Le cofinancement gouvernemental des projets de santé IA, canalisé par Health Holland, assure une diffusion technologique uniforme au-delà des centres urbains, minimisant les disparités géographiques dans l'accès au diagnostic.

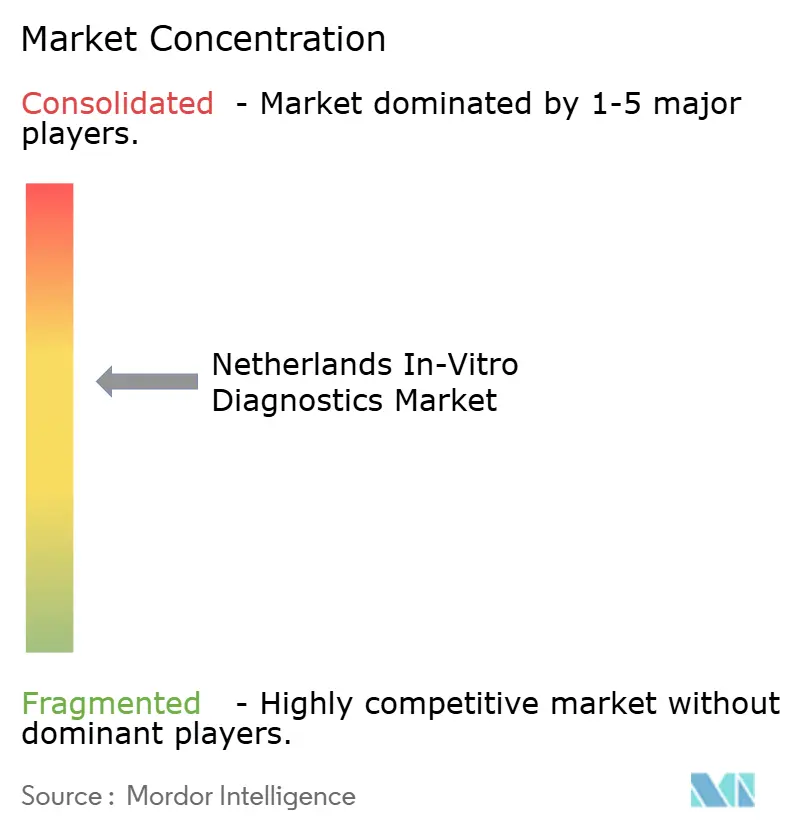

Paysage concurrentiel

Les majors mondiaux-Roche, Abbott et Danaher Corporation-commandent la part majeure des placements d'instruments et rentes de réactifs, utilisant des contrats pluriannuels et l'intégration middleware pour ancrer les comptes. La gamme intégrée chimie-immuno Cobas Pro de Roche et les systèmes Alinity d'Abbott s'insèrent facilement dans les pistes automatisées, soulageant les charges de travail des techniciens. Siemens anticipe un rebond pour son unité de diagnostic en exercice 2025 alors que les tests de routine se normalisent post-pandémie. L'acquisition de 870 millions EUR de ELITechGroup par Bruker (957 millions USD) en 2024 un signalé l'intention d'étendre les capacités moléculaires et pourrait renforcer la concurrence dans les niches hospitalières de taille moyenne. Le plan de Becton Dickinson de séparer son portefeuille de diagnostic d'ici 2026 peut créer un nouveau concurrent spécialisé axé sur la microbiologie et les marqueurs cardiaques au point de soins.

L'innovation d'espace blanc découle d'algorithmes IA pour la pathologie numérique, lecteurs de flux latéral liés au smartphone et analyses de détection précoce multicancer basées sur le sang. Les PME de Nimègue et Enschede exploitent les ressources Health-Valley mais doivent naviguer les coûts RDIV qui étirent disproportionnellement les budgets limités. Les organismes notifiés nouvellement reconnus tels que DNV devraient faciliter les goulots d'étranglement de certification, favorisant les premiers entrants avec des dossiers techniques complets. La consolidation des laboratoires hospitaliers augmente le pouvoir de négociation, contraignant les vendeurs à regrouper matériel, réactifs et service avec des tableaux de bord d'analyse cloud qui signalent les erreurs préanalytiques. L'équilibre concurrentiel résultant maintient la concentration de marché modérée tout en soutenant la vélocité d'innovation à l'intérieur du marché du diagnostic in vitro aux Pays-Bas.

Leaders de l'industrie du diagnostic in vitro aux Pays-Bas

F. Hoffmann-La Roche AG

Abbott Laboratories

Bio-Rad Laboratories Inc.

Thermo Fisher Scientific Inc.

Danaher Corporation (Beckman Coulter, Cepheid)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : DNV un reçu la reconnaissance comme organisme notifié pour la certification RDIV, élargissant la capacité européenne pour les évaluations de conformité.

- Février 2025 : Becton Dickinson un annoncé l'intention de séparer son unité Biosciences et Solutions de diagnostic pour affûter le focus stratégique ; l'achèvement est attendu en exercice 2026.

Portée du rapport du marché du diagnostic in vitro aux Pays-Bas

Selon la portée du rapport, le diagnostic in vitro implique des dispositifs médicaux et consommables utilisés pour effectuer des tests in vitro sur divers échantillons biologiques. Ils sont utilisés pour le diagnostic de diverses conditions médicales, telles que le diabète et le cancer.

Le marché du diagnostic in vitro aux Pays-Bas est segmenté par technologie (chimie clinique, immunoanalyses, hématologie, coagulation et hémostase, microbiologie, diagnostics au point de soins et diagnostics moléculaires), produit (instrument, réactif et autres produits), facilité d'utilisation (dispositifs de DIV jetables, dispositifs de DIV réutilisables), application (maladie infectieuse, diabète, cancer/oncologie, cardiologie, néphrologie et autres applications) et utilisateur final (laboratoires de diagnostic, hôpitaux et cliniques et autres utilisateurs finaux). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Chimie clinique |

| Diagnostics moléculaires |

| Immuno-diagnostics |

| Hématologie |

| Autres types de tests |

| Instruments |

| Réactifs |

| Autres produits |

| Dispositifs de DIV jetables |

| Dispositifs de DIV réutilisables |

| Maladie infectieuse |

| Diabète |

| Cancer / Oncologie |

| Cardiologie |

| Néphrologie |

| Autres applications |

| Laboratoires de diagnostic |

| Hôpitaux et cliniques |

| Autres utilisateurs finaux |

| Tests de laboratoire central |

| Tests au point de soins |

| Par type de test | Chimie clinique |

| Diagnostics moléculaires | |

| Immuno-diagnostics | |

| Hématologie | |

| Autres types de tests | |

| Par produit | Instruments |

| Réactifs | |

| Autres produits | |

| Par facilité d'utilisation | Dispositifs de DIV jetables |

| Dispositifs de DIV réutilisables | |

| Par application | Maladie infectieuse |

| Diabète | |

| Cancer / Oncologie | |

| Cardiologie | |

| Néphrologie | |

| Autres applications | |

| Par utilisateur final | Laboratoires de diagnostic |

| Hôpitaux et cliniques | |

| Autres utilisateurs finaux | |

| Par mode de test | Tests de laboratoire central |

| Tests au point de soins |

Questions clés auxquelles répond le rapport

Quelle est la taille du marché du diagnostic in vitro aux Pays-Bas en 2025 ?

La taille du marché du diagnostic in vitro aux Pays-Bas s'élève à 703,43 millions USD en 2025 avec un TCAC projeté de 5,28 % jusqu'en 2030.

Quel type de test s'étend le plus rapidement dans le diagnostic néerlandais ?

Le diagnostic moléculaire mène la croissance avec un TCAC attendu de 9,5 % alors que les oncologues et spécialistes des maladies infectieuses adoptent le séquençage de nouvelle génération et les analyses PCR rapides.

Quelle part des revenus de DIV néerlandais provient des réactifs ?

Les réactifs contribuent à 71 % des ventes totales, soulignant le modèle de revenus axé sur les consommables qui caractérise les tests de laboratoire.

À quelle vitesse les tests au point de soins croissent-ils aux Pays-Bas ?

Les plateformes au point de soins devraient augmenter à un TCAC de 12,6 %, alimentées par les politiques e-santé et la valeur clinique démontrée dans les soins primaires.

Quel impact le RDIV un-t-il sur les petites entreprises néerlandaises de DIV ?

Les coûts de conformité RDIV réduisent la croissance des PME d'environ 0,8 point de pourcentage sur le TCAC car la plupart des analyses nécessitent maintenant un examen par organisme notifié et une certification SMQ complète.

Quelle région soutient la commercialisation des start-up dans le diagnostic néerlandais ?

Le cluster Health-Valley dans l'est des Pays-Bas intègre universités, laboratoires et incubateurs, accélérant la montée en puissance et l'entrée sur le marché des start-up de DIV.

Dernière mise à jour de la page le: