Taille du marché laitier au Moyen-Orient

| Période d'étude | 2017 - 2029 | |

| Taille du Marché (2024) | 44.82 Milliards de dollars | |

| Taille du Marché (2029) | 56.23 Milliards de dollars | |

| Plus grande part par canal de distribution | Hors commerce | |

| CAGR (2024 - 2029) | 4.40 % | |

| Plus grande part par pays | Arabie Saoudite | |

| Concentration du Marché | Faible | |

Acteurs majeurs | ||

| ||

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier |

Analyse du marché des produits laitiers au Moyen-Orient

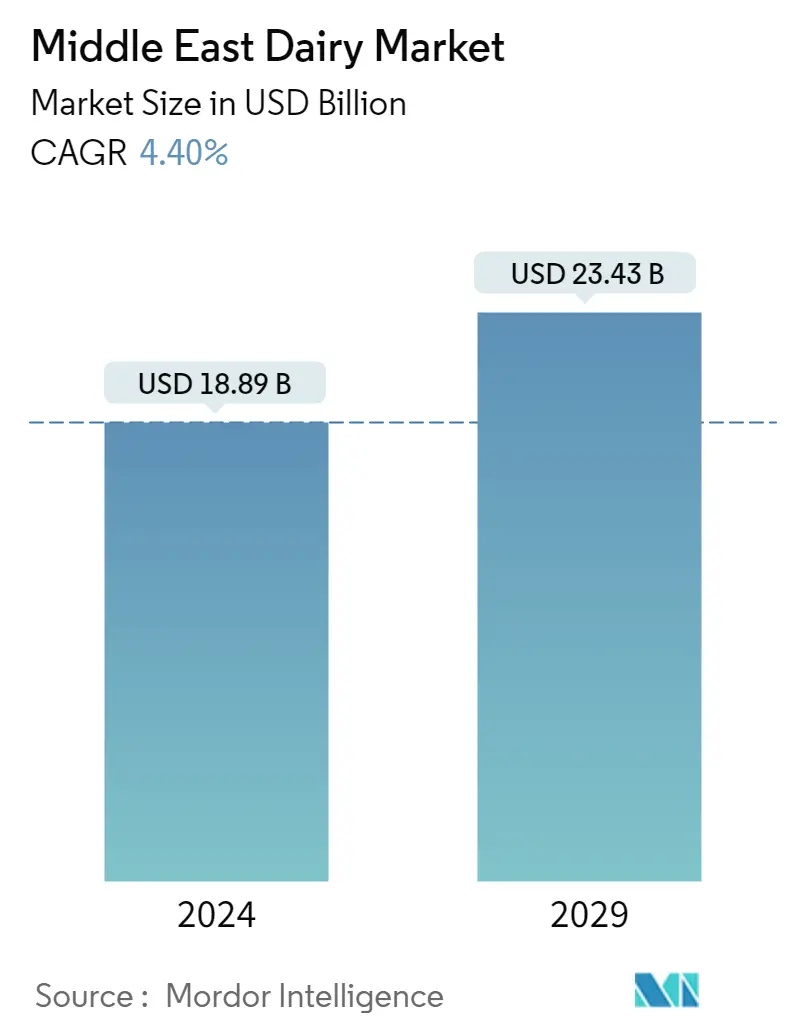

La taille du marché des produits laitiers au Moyen-Orient est estimée à 18,89 milliards USD en 2024 et devrait atteindre 23,43 milliards USD dici 2029, avec une croissance de 4,40 % au cours de la période de prévision (2024-2029).

L'adoption généralisée des canaux de distribution, menée par des ventes remarquables dans les supermarchés et les hypermarchés, propulse la croissance.

- En 2022, le canal de distribution au Moyen-Orient a connu une croissance de 2,69 % par rapport à 2021. La vente au détail hors commerce a dominé l'espace de vente au détail au Moyen-Orient au cours de la période considérée (2017-2022). En 2022, le commerce de détail hors commerce détenait une part de 81,26 %. Au Moyen-Orient, les consommateurs sont très fascinés par la vente au détail hors commerce en raison de la plus grande commodité dont ils bénéficient lors de l'achat de produits laitiers.

- En 2022, la part du commerce de détail dans le commerce de détail au Moyen-Orient s'élevait à 18,73 %. Dans les circuits de vente au détail (restaurants à service rapide), les prix sont fixes pour les produits laitiers, tandis que les consommateurs disposent de plusieurs options dans les circuits de vente hors commerce. Au Moyen-Orient, les circuits de grande distribution proposent des produits laitiers à des prix variés (bas, moyens et élevés). Le lait vendu par ces unités de vente au détail est disponible entre 2,78 USD et 35,4 USD. La disponibilité du lait à des prix variés favorise également le pouvoir d'achat des consommateurs, car ils peuvent acheter les produits qui correspondent à leurs paramètres d'accessibilité financière.

- Au Moyen-Orient, les détaillants hors commerce se concentrent sur la fourniture de divers produits laitiers, notamment de différentes saveurs telles que le non sucré, le chocolat et la vanille. Pour augmenter la base de consommateurs, ils offrent aux consommateurs des informations complètes sur les produits, telles que les spécificités du produit (ingrédient utilisé, graines utilisées et autres). En conséquence, les consommateurs achètent leurs boissons lactées via des modes de vente hors commerce.

- Au cours de la période de prévision, la demande de produits laitiers devrait augmenter en raison de la prise de conscience croissante de la population en matière de santé. En conséquence, la dépendance à légard des unités de vente au détail devrait augmenter au cours de la période 2025-2026, car elles offrent aux consommateurs une plus grande visibilité sur le produit.

L'Arabie Saoudite joue un rôle majeur dans la consommation de produits laitiers dans la région

- L'Arabie saoudite et l'Iran sont identifiés comme les principaux marchés de la région. Ces deux pays représentaient collectivement 52,2 % du volume total des ventes de produits laitiers dans la région en 2022. Les principaux facteurs déterminants sont la production élevée de lait cru, la préférence croissante des consommateurs pour les produits laitiers de qualité et une réglementation industrielle adéquate pour faciliter la fabrication et négoce de produits laitiers.

- L'Arabie saoudite est le plus grand producteur laitier des pays du CCG, soutenu par la plus forte consommation de produits laitiers du pays. En 2022, la consommation de produits laitiers en Arabie Saoudite a atteint environ 5479 millions de dollars, soit une croissance de 2,9 % par rapport à l'année précédente, 2021.

- L'industrie laitière iranienne a une capacité de production nominale de 12 millions de tonnes par an. Environ 650 unités de production laitière agréées sont actives dans tout le pays. Par ailleurs, les exportations de produits laitiers ont augmenté de 14 % en 2021, passant de 1,22 million de tonnes à 1,39 million de tonnes en 2022.

- Les Émirats arabes unis sont identifiés comme le marché laitier qui connaît la croissance la plus rapide au Moyen-Orient. Le marché des Émirats arabes unis devrait croître de 13,4 % en 2025 par rapport à 2022. Le lait est la principale catégorie du marché des Émirats arabes unis, représentant 26,8 % de la valeur marchande en 2022. Les consommateurs du pays consacrent une grande partie de leurs revenus au lait, car ils le considèrent comme une boisson pro-santé.

- Au Moyen-Orient, lindustrie laitière israélienne est considérée comme lune des plus avancées. En 2021, environ 125000 bovins constituaient le cheptel laitier israélien. Dans lindustrie laitière israélienne, une vache produisait en moyenne 12 000 kg de lait par an en 2021.

Tendances du marché laitier au Moyen-Orient

- L'augmentation de la production de beurre dans la région attribuée à l'amélioration des pratiques d'élevage et à la demande croissante de produits laitiers sains.

- La production fromagère de la région augmente grâce aux initiatives gouvernementales favorisant le développement des petites et moyennes exploitations laitières.

- L'augmentation de la production laitière de la région grâce aux investissements dans l'élevage laitier, notamment la création de fermes modernes et l'adoption de technologies de pointe

Aperçu du secteur laitier au Moyen-Orient

Le marché laitier du Moyen-Orient est fragmenté, les cinq plus grandes entreprises occupant 19,63 %. Les principaux acteurs de ce marché sont Almarai Company, Arla Foods Amba, Danone SA, Saudia Dairy and Foodstuff Company (SADAFCO) et The National Agricultural Development Company (NADEC) (triés par ordre alphabétique).

Leaders du marché laitier au Moyen-Orient

Almarai Company

Arla Foods Amba

Danone SA

Saudia Dairy and Foodstuff Company (SADAFCO)

The National Agricultural Development Company (NADEC)

Other important companies include AlRawabi Dairy Company, Groupe Lactalis, National Food Products Company, Nestlé SA.

*Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché laitier au Moyen-Orient

- Mai 2022 Saudia Dairy and Foodstuff Company (SADAFCO) annonce la construction d'un nouveau dépôt de vente dans la ville sainte de La Mecque, en Arabie Saoudite.

- Août 2021 Dans le cadre de son expansion, Saudia Dairy and Foodstuff Company a ouvert une usine de crème glacée à Djeddah.

- Juin 2021 Almarai, l'entreprise laitière bien connue au Moyen-Orient, a acheté l'usine de production de Binghatti Beverages Manufacturing aux Émirats arabes unis pour 215 millions AED (58,54 millions USD) afin d'élargir sa gamme de produits. Cette acquisition devrait améliorer la capacité d'Almarai à servir ses clients en élargissant la gamme de produits de boissons dans la région.

Rapport sur le marché laitier au Moyen-Orient – Table des matières

1. RÉSUMÉ EXÉCUTIF ET PRINCIPALES CONSTATATIONS

2. OFFRES DE RAPPORT

3. INTRODUCTION

- 3.1 Hypothèses de l’étude et définition du marché

- 3.2 Portée de l'étude

- 3.3 Méthodologie de recherche

4. TENDANCES CLÉS DU SECTEUR

- 4.1 Consommation par habitant

- 4.2 Production de matières premières/produits de base

- 4.2.1 Beurre

- 4.2.2 Fromage

- 4.2.3 Lait

- 4.3 Cadre réglementaire

- 4.3.1 Arabie Saoudite

- 4.3.2 Emirats Arabes Unis

- 4.4 Analyse de la chaîne de valeur et des canaux de distribution

5. SEGMENTATION DU MARCHÉ (comprend la taille du marché en valeur en USD et en volume, les prévisions jusqu'en 2029 et l'analyse des perspectives de croissance)

- 5.1 Catégorie

- 5.1.1 Beurre

- 5.1.1.1 Par type de produit

- 5.1.1.1.1 Beurre de culture

- 5.1.1.1.2 Beurre brut

- 5.1.2 Fromage

- 5.1.2.1 Par type de produit

- 5.1.2.1.1 Fromage Naturel

- 5.1.2.1.2 Fromage fondu

- 5.1.3 Crème

- 5.1.3.1 Par type de produit

- 5.1.3.1.1 Double crème

- 5.1.3.1.2 Crème Unique

- 5.1.3.1.3 Crème fouettée

- 5.1.3.1.4 Autres

- 5.1.4 Desserts laitiers

- 5.1.4.1 Par type de produit

- 5.1.4.1.1 Gâteaux au fromage

- 5.1.4.1.2 Desserts glacés

- 5.1.4.1.3 Glace

- 5.1.4.1.4 Mousses

- 5.1.4.1.5 Autres

- 5.1.5 Lait

- 5.1.5.1 Par type de produit

- 5.1.5.1.1 Lait condensé

- 5.1.5.1.2 Lait aromatisé

- 5.1.5.1.3 Lait frais

- 5.1.5.1.4 Lait en poudre

- 5.1.5.1.5 Lait UHT

- 5.1.6 Boissons au lait aigre

- 5.1.7 Yaourt

- 5.1.7.1 Par type de produit

- 5.1.7.1.1 Yaourt aromatisé

- 5.1.7.1.2 Yaourt sans saveur

- 5.2 Canal de distribution

- 5.2.1 Hors commerce

- 5.2.1.1 Dépanneurs

- 5.2.1.2 Vente au détail en ligne

- 5.2.1.3 Détaillants spécialisés

- 5.2.1.4 Supermarchés et hypermarchés

- 5.2.1.5 Autres (Clubs-entrepôts, stations-service, etc.)

- 5.2.2 Sur le commerce

- 5.3 Pays

- 5.3.1 Bahreïn

- 5.3.2 L'Iran

- 5.3.3 Koweit

- 5.3.4 Le mien

- 5.3.5 Qatar

- 5.3.6 Arabie Saoudite

- 5.3.7 Emirats Arabes Unis

- 5.3.8 Reste du Moyen-Orient

6. PAYSAGE CONCURRENTIEL

- 6.1 Mouvements stratégiques clés

- 6.2 Analyse des parts de marché

- 6.3 Paysage de l’entreprise

- 6.4 Profils d’entreprise (comprend un aperçu du niveau mondial, un aperçu du niveau du marché, les principaux segments d’activité, les données financières, l’effectif, les informations clés, le classement du marché, la part de marché, les produits et services et l’analyse des développements récents).

- 6.4.1 Almarai Company

- 6.4.2 AlRawabi Dairy Company

- 6.4.3 Arla Foods Amba

- 6.4.4 Danone SA

- 6.4.5 Groupe Lactalis

- 6.4.6 National Food Products Company

- 6.4.7 Nestlé SA

- 6.4.8 Saudia Dairy and Foodstuff Company (SADAFCO)

- 6.4.9 The National Agricultural Development Company (NADEC)

7. QUESTIONS STRATÉGIQUES CLÉS POUR LES PDG DE LAITERIE ET DE LAITERIE ALTERNATIVE

8. ANNEXE

- 8.1 Aperçu global

- 8.1.1 Aperçu

- 8.1.2 Le cadre des cinq forces de Porter

- 8.1.3 Analyse de la chaîne de valeur mondiale

- 8.1.4 Dynamique du marché (DRO)

- 8.2 Sources et références

- 8.3 Liste des tableaux et figures

- 8.4 Informations principales

- 8.5 Pack de données

- 8.6 Glossaire des termes

Segmentation de lindustrie laitière au Moyen-Orient

Le beurre, le fromage, la crème, les desserts laitiers, le lait, les boissons au lait aigre et le yaourt sont couverts en segments par catégorie. Off-Trade et On-Trade sont couverts en tant que segments par canal de distribution. Bahreïn, l'Iran, le Koweït, Oman, le Qatar, l'Arabie saoudite et les Émirats arabes unis sont couverts en tant que segments par pays.

- En 2022, le canal de distribution au Moyen-Orient a connu une croissance de 2,69 % par rapport à 2021. La vente au détail hors commerce a dominé l'espace de vente au détail au Moyen-Orient au cours de la période considérée (2017-2022). En 2022, le commerce de détail hors commerce détenait une part de 81,26 %. Au Moyen-Orient, les consommateurs sont très fascinés par la vente au détail hors commerce en raison de la plus grande commodité dont ils bénéficient lors de l'achat de produits laitiers.

- En 2022, la part du commerce de détail dans le commerce de détail au Moyen-Orient s'élevait à 18,73 %. Dans les circuits de vente au détail (restaurants à service rapide), les prix sont fixes pour les produits laitiers, tandis que les consommateurs disposent de plusieurs options dans les circuits de vente hors commerce. Au Moyen-Orient, les circuits de grande distribution proposent des produits laitiers à des prix variés (bas, moyens et élevés). Le lait vendu par ces unités de vente au détail est disponible entre 2,78 USD et 35,4 USD. La disponibilité du lait à des prix variés favorise également le pouvoir d'achat des consommateurs, car ils peuvent acheter les produits qui correspondent à leurs paramètres d'accessibilité financière.

- Au Moyen-Orient, les détaillants hors commerce se concentrent sur la fourniture de divers produits laitiers, notamment de différentes saveurs telles que le non sucré, le chocolat et la vanille. Pour augmenter la base de consommateurs, ils offrent aux consommateurs des informations complètes sur les produits, telles que les spécificités du produit (ingrédient utilisé, graines utilisées et autres). En conséquence, les consommateurs achètent leurs boissons lactées via des modes de vente hors commerce.

- Au cours de la période de prévision, la demande de produits laitiers devrait augmenter en raison de la prise de conscience croissante de la population en matière de santé. En conséquence, la dépendance à légard des unités de vente au détail devrait augmenter au cours de la période 2025-2026, car elles offrent aux consommateurs une plus grande visibilité sur le produit.

| Beurre | Par type de produit | Beurre de culture |

| Beurre brut | ||

| Fromage | Par type de produit | Fromage Naturel |

| Fromage fondu | ||

| Crème | Par type de produit | Double crème |

| Crème Unique | ||

| Crème fouettée | ||

| Autres | ||

| Desserts laitiers | Par type de produit | Gâteaux au fromage |

| Desserts glacés | ||

| Glace | ||

| Mousses | ||

| Autres | ||

| Lait | Par type de produit | Lait condensé |

| Lait aromatisé | ||

| Lait frais | ||

| Lait en poudre | ||

| Lait UHT | ||

| Boissons au lait aigre | ||

| Yaourt | Par type de produit | Yaourt aromatisé |

| Yaourt sans saveur |

| Hors commerce | Dépanneurs |

| Vente au détail en ligne | |

| Détaillants spécialisés | |

| Supermarchés et hypermarchés | |

| Autres (Clubs-entrepôts, stations-service, etc.) | |

| Sur le commerce |

| Bahreïn |

| L'Iran |

| Koweit |

| Le mien |

| Qatar |

| Arabie Saoudite |

| Emirats Arabes Unis |

| Reste du Moyen-Orient |

| Catégorie | Beurre | Par type de produit | Beurre de culture |

| Beurre brut | |||

| Fromage | Par type de produit | Fromage Naturel | |

| Fromage fondu | |||

| Crème | Par type de produit | Double crème | |

| Crème Unique | |||

| Crème fouettée | |||

| Autres | |||

| Desserts laitiers | Par type de produit | Gâteaux au fromage | |

| Desserts glacés | |||

| Glace | |||

| Mousses | |||

| Autres | |||

| Lait | Par type de produit | Lait condensé | |

| Lait aromatisé | |||

| Lait frais | |||

| Lait en poudre | |||

| Lait UHT | |||

| Boissons au lait aigre | |||

| Yaourt | Par type de produit | Yaourt aromatisé | |

| Yaourt sans saveur | |||

| Canal de distribution | Hors commerce | Dépanneurs | |

| Vente au détail en ligne | |||

| Détaillants spécialisés | |||

| Supermarchés et hypermarchés | |||

| Autres (Clubs-entrepôts, stations-service, etc.) | |||

| Sur le commerce | |||

| Pays | Bahreïn | ||

| L'Iran | |||

| Koweit | |||

| Le mien | |||

| Qatar | |||

| Arabie Saoudite | |||

| Emirats Arabes Unis | |||

| Reste du Moyen-Orient | |||

Définition du marché

- Beurre - Le beurre est une émulsion solide jaune à blanche de globules gras, d'eau et de sels inorganiques produite en barattant la crème du lait de vache.

- Laitier - Les produits laitiers comprennent le lait et tous les aliments à base de lait, notamment le beurre, le fromage, la crème glacée, le yaourt et le lait concentré et en poudre.

- Desserts glacés - Dessert laitier glacé désigne et inclut les produits contenant du lait ou de la crème et d'autres ingrédients congelés ou semi-congelés avant consommation, tels que le lait glacé ou le sorbet, y compris les desserts laitiers glacés destinés à des fins diététiques spéciales, et le sorbet.

- Boissons au lait aigre - Le lait aigre est du lait épais et caillé, au goût aigre, obtenu à partir de la fermentation du lait. Les boissons au lait aigre telles que le kéfir, le laban et le babeurre ont été prises en compte dans l'étude.

Méthodologie de recherche

Mordor Intelligence suit une méthodologie en quatre étapes dans tous nos rapports.

- Étape 1 Identifiez les variables clés : Afin d'élaborer une méthodologie de prévision robuste, les variables et les facteurs identifiés à l'étape 1 sont testés par rapport aux chiffres historiques disponibles du marché. Grâce à un processus itératif, les variables requises pour les prévisions de marché sont définies et le modèle est construit sur la base de ces variables.

- Étape 2 : Créer un modèle de marché : Les estimations de la taille du marché pour les années de prévision sont en termes nominaux. L'inflation ne fait pas partie de la tarification et le prix de vente moyen (ASP) reste constant tout au long de la période de prévision pour chaque pays.

- Étape 3 : Valider et finaliser : Au cours de cette étape importante, tous les chiffres du marché, variables et appels danalystes sont validés par un vaste réseau dexperts en recherche primaire du marché étudié. Les répondants sont sélectionnés selon différents niveaux et fonctions afin de générer une image globale du marché étudié.

- Étape 4 Résultats de la recherche : Rapports syndiqués, missions de conseil personnalisées, bases de données et plateformes d'abonnement