Taille et part du marché des dispositifs d'endoscopie du Mexique

Analyse du marché des dispositifs d'endoscopie du Mexique par Mordor Intelligence

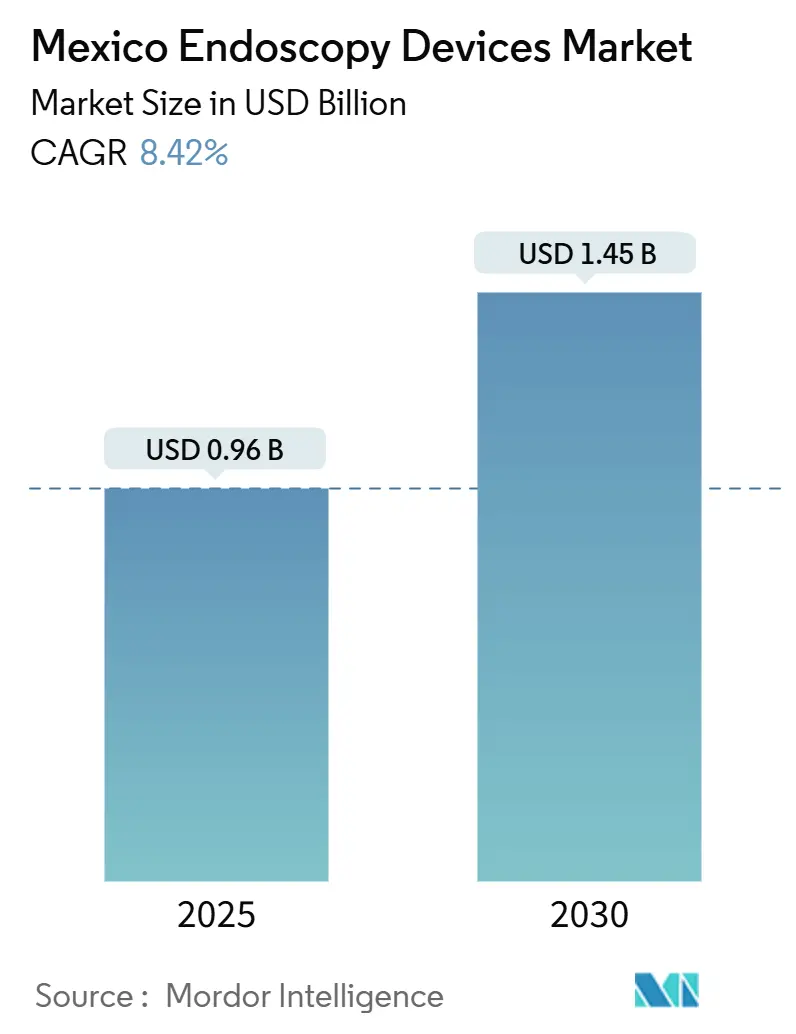

Le marché des dispositifs d'endoscopie du Mexique est évalué à 0,96 milliard USD en 2025 et devrait atteindre 1,45 milliard USD d'ici 2030, reflétant un TCAC solide de 8,42 % qui souligne le double statut du pays en tant que centre de fabrication de premier plan et acheteur de soins de santé en modernisation. Les investissements dans la production de délocalisation de proximité, l'augmentation du fardeau des maladies gastro-intestinales (GI) et l'adoption rapide des systèmes d'imagerie améliorés par intelligence artificielle (IA) demeurent les principaux facilitateurs de croissance. Les États du Nord frontaliers attirent le tourisme médical de 1,4 million à 3 millions de patients américains chaque année, poussant les taux d'utilisation et accélérant le cycle de remplacement des endoscopes haut de gamme. Les hôpitaux des villes de premier rang déploient des plateformes de visualisation HD/4K et activées par IA pour réduire les taux de polypes manqués jusqu'à 50 % et diminuer les séjours hospitaliers moyens de 30 % à 40 %, alignant les résultats cliniques avec les objectifs de maîtrise des coûts. Les changements de délocalisation de proximité, soutenus par des coûts de production 25 % inférieurs à ceux des États-Unis, fournissent un accès local aux dispositifs avancés tout en renforçant la capacité d'exportation.

Points clés du rapport

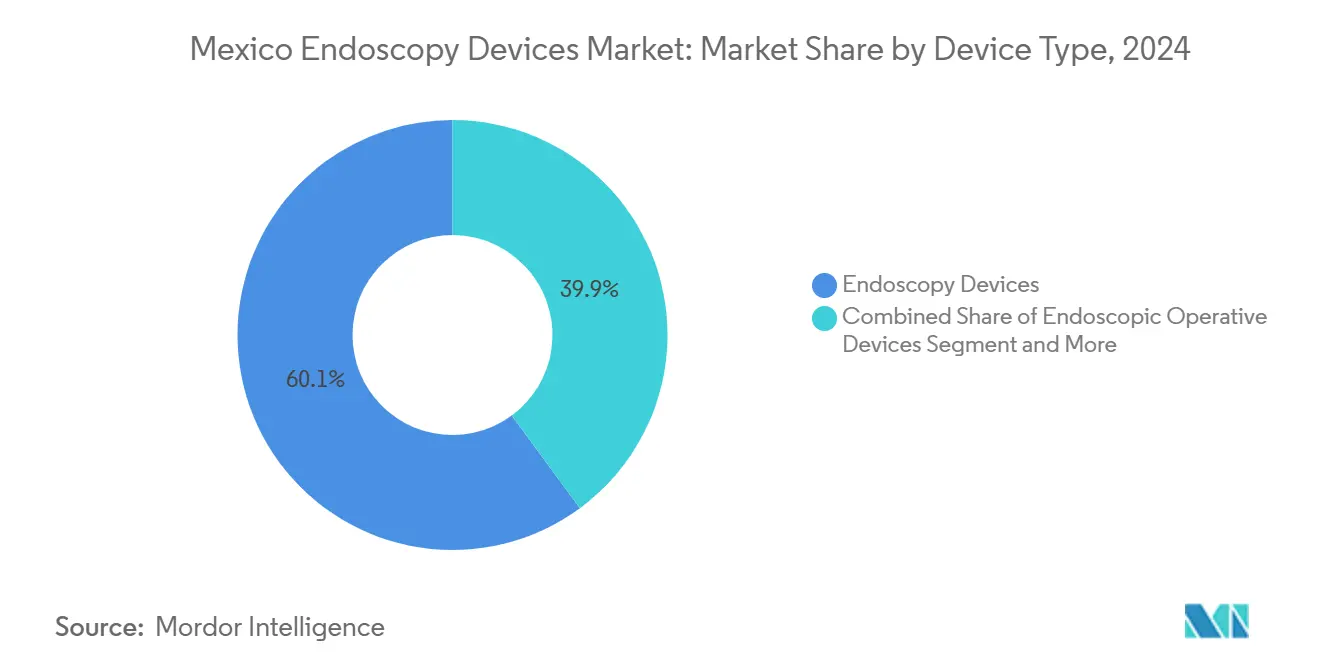

- Par type de dispositif, les dispositifs d'endoscopie ont dominé avec 60,13 % de la part du marché des dispositifs d'endoscopie du Mexique en 2024, tandis que les dispositifs de visualisation devraient s'étendre à un TCAC de 9,78 % jusqu'en 2030.

- Par application, la gastroentérologie a représenté 42,63 % de part de la taille du marché des dispositifs d'endoscopie du Mexique en 2024, tandis que l'ORL/Otolaryngologie progresse à un TCAC de 10,28 % jusqu'en 2030.

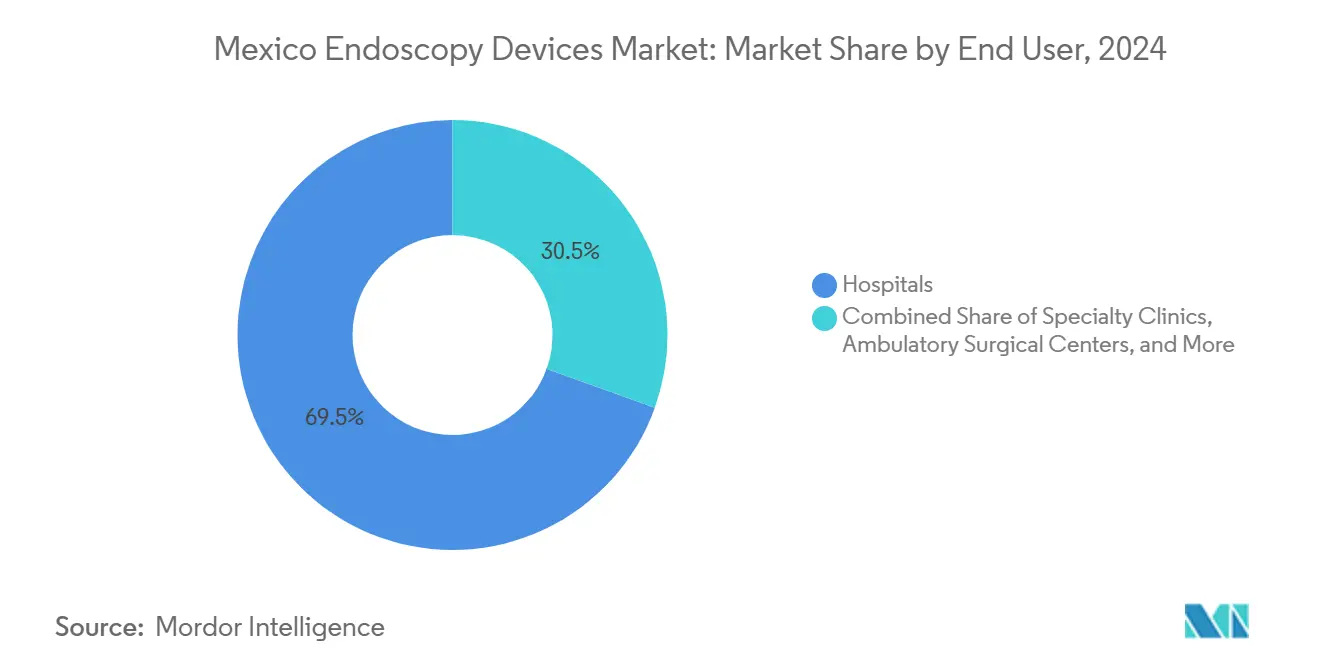

- Par utilisateur final, les hôpitaux ont détenu 69,5 % de la part du marché des dispositifs d'endoscopie du Mexique en 2024 ; les cliniques spécialisées enregistrent le TCAC projeté le plus élevé à 9,24 % durant 2025-2030.

- Par facilité d'utilisation, les endoscopes réutilisables ont capturé 82,91 % de la taille du marché des dispositifs d'endoscopie du Mexique en 2024 ; les endoscopes à usage unique croissent à un TCAC de 10,82 % jusqu'en 2030.

Tendances et perspectives du marché des dispositifs d'endoscopie du Mexique

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante pour les chirurgies mini-invasives | +1.8% | National, avec concentration à Mexico, Guadalajara, Monterrey | Moyen terme (2-4 ans) |

| Fardeau croissant des maladies GI et poussée nationale de dépistage du CCR | +2.1% | National, avec impact plus élevé dans les États frontaliers du nord | Long terme (≥ 4 ans) |

| Mises à niveau rapides d'imagerie HD/4K et activée par IA | +1.5% | Villes de premier rang initialement, s'étendant aux centres régionaux | Court terme (≤ 2 ans) |

| Afflux de tourisme médical en zone frontalière | +1.3% | Villes frontalières du nord : Tijuana, Mexicali, Ciudad Juárez | Moyen terme (2-4 ans) |

| Délocalisation de proximité de la fabrication d'endoscopes en Basse-Californie | +1.0% | Basse-Californie, avec bénéfices de chaîne d'approvisionnement nationalement | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Demande croissante pour les chirurgies mini-invasives

Les prestataires publics et privés du Mexique préfèrent les interventions endoscopiques qui raccourcissent les séjours hospitaliers jusqu'à 40 %, s'alignant avec le mandat IMSS-Bienestar d'optimiser la rotation des lits. Une population vieillissante entraîne des volumes de procédures plus élevés à mesure que l'incidence du cancer augmente après 50 ans. Les achats IMSS incluent maintenant des services d'endoscopie sous-traités tels que l'échographie endoscopique, indiquant l'engagement institutionnel envers les soins mini-invasifs. Les installations frontalières comme l'Hôpital AZAR construisent des suites d'endoscopie dédiées pour servir la clientèle américaine recherchant des économies de coûts. La convergence de la pression démographique, de l'efficacité institutionnelle et du tourisme médical soutient la demande à travers le marché des dispositifs d'endoscopie du Mexique.

Fardeau croissant des maladies GI et poussée nationale de dépistage du CCR

Le cancer colorectal est maintenant la deuxième malignité la plus mortelle du Mexique, et les États du Nord rapportent la plus haute incidence[1]Secretaría de Salud, "Revisión Rápida de las Tecnologías de Tamizaje para el Cáncer Colorrectal en México," gob.mx. Les autorités promeuvent le test immunochimique fécal avec suivi par coloscopie, créant une demande d'équipement prévisible. Les programmes de dépistage organisés limités-seulement deux à l'échelle nationale-laissent un besoin non satisfait significatif, en particulier chez les individus de moins de 50 ans où les cas ont augmenté de 70 % en trois décennies. Les campagnes de sensibilisation publique et le plaidoyer des médecins renforcent la nécessité de l'endoscopie diagnostique, stimulant le marché des dispositifs d'endoscopie du Mexique.

Mises à niveau rapides d'imagerie HD/4K et activée par IA

Olympus a introduit le système EVIS X1 en janvier 2024, apportant l'imagerie d'amélioration de texture et de couleur plus l'imagerie dichromatique rouge aux médecins mexicains[2]Olympus Latin America, "Olympus Showcases Next-Generation EVIS X1 Endoscopy System," olympusamerica.com. La plateforme IA GI Genius de Medtronic réduit les taux de polypes manqués de moitié, élevant la barre clinique. Les courbes d'adoption HD/4K s'accélèrent parce que les centres privés concurrents doivent égaler les références de qualité américaines pour maintenir les flux de tourisme médical. Le soutien gouvernemental est évident dans le don de systèmes avancés à 14 hôpitaux militaires en mai 2025. Ces mises à niveau technologiques élargissent le segment haut de gamme du marché des dispositifs d'endoscopie du Mexique.

Afflux de tourisme médical en zone frontalière

Les volumes de patients transfrontaliers créent des poussées d'utilisation à Tijuana, Mexicali et Ciudad Juárez où des économies de coûts de 40 % à 60 % attirent les patients américains. Les installations doivent stocker des endoscopes diagnostiques et thérapeutiques pour gérer les dépistages de routine et les complications bariatriques complexes. Les outils de consultation numérique complètent les suites d'endoscopie, permettant les soins de suivi à travers les frontières. Cet afflux intensifie la rotation d'équipement et soutient l'adoption d'endoscopes haut de gamme, renforçant le leadership régional dans le marché des dispositifs d'endoscopie du Mexique.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions de TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Pénurie de technologues en endoscopie certifiés | -1.2% | National, plus sévère dans les zones rurales et villes de niveau 2 | Long terme (≥ 4 ans) |

| Infections nosocomiales des endoscopes réutilisables | -0.8% | National, avec impact plus élevé dans les hôpitaux publics | Moyen terme (2-4 ans) |

| Lacunes service-logistique en dehors des villes de niveau 1 | -0.9% | Zones rurales et villes de niveau 2/niveau 3 | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Pénurie de technologues en endoscopie certifiés

Les systèmes avancés exigent du personnel spécialisé, pourtant les viviers de talents se concentrent dans les métros de niveau 1, mettant à rude épreuve les installations rurales. Les lacunes de formation entravent l'utilisation sûre des endoscopes activés par IA ; le retraitement inapproprié augmente les risques d'infection. L'épuisement professionnel et la migration de carrière élargissent davantage le déficit de compétences, limitant la portée du marché des dispositifs d'endoscopie du Mexique dans les régions mal desservies. Les programmes internationaux offrent des modèles mais nécessitent un financement soutenu.

Infections nosocomiales des endoscopes réutilisables

L'infrastructure de stérilisation incohérente élève les risques d'infection, provoquant des responsabilités légales et augmentant les coûts d'exploitation[3]Organización Panamericana de la Salud, "Manual de Esterilización para Centros de Salud," pediatria.gob.mx. COFEPRIS resserre les règles qui peuvent forcer des mises à niveau ou déplacer la demande vers les endoscopes à usage unique. Les institutions contraintes par le budget luttent pour équilibrer les coûts initiaux avec la sécurité à long terme, tempérant la croissance dans certaines parties du marché des dispositifs d'endoscopie du Mexique.

Analyse des segments

Par type de dispositif : Les systèmes de visualisation mènent la vague d'innovation

Les dispositifs d'endoscopie ont conservé 60,13 % de la part du marché des dispositifs d'endoscopie du Mexique en 2024, soulignant leur indispensabilité tant pour le diagnostic que la thérapie. Les dispositifs de visualisation cependant sont destinés à croître à un TCAC de 9,78 % jusqu'en 2030 alors que les prestataires migrent vers les plateformes HD/4K intégrées avec la détection IA. La taille du marché des dispositifs d'endoscopie du Mexique attribuable aux dispositifs de visualisation devrait augmenter fortement, bénéficiant aux fournisseurs tels qu'Olympus qui a lancé son EVIS X1 avec imagerie avancée à Mexico. Les endoscopes flexibles dominent les procédures GI, soutenus par une incidence élevée de cancer colorectal, tandis que les endoscopes rigides servent les niches ORL et orthopédiques.

Les endoscopes à usage unique représentent le bord disruptif, soutenus par les priorités de contrôle d'infection. Le plan d'Ambu d'ouvrir une usine mexicaine met en évidence les avantages de production locale et le potentiel d'exportation. Les endoscopes assistés par robot restent limités aux centres de gros volume mais illustrent une tendance de précision future dans le marché des dispositifs d'endoscopie du Mexique. Les dispositifs opératoires tels que les systèmes de résection et insufflateurs gagnent en élan alors que les hôpitaux adoptent l'endoscopie thérapeutique pour améliorer la capture de revenus et la rétention des patients.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : Les procédures ORL stimulent une croissance inattendue

La gastroentérologie a commandé 42,63 % de la taille du marché des dispositifs d'endoscopie du Mexique en 2024 en raison de la charge nationale de maladies GI. L'ORL/Otolaryngologie, cependant, affiche le TCAC le plus élevé de 10,28 % parce que les endoscopes nasaux à usage unique réduisent le risque d'infection et permettent les procédures en cabinet. Les chirurgies des sinus dans les villes frontalières attirent les patients américains recherchant des soins abordables, alimentant la rotation d'équipement. La pneumologie bénéficie de l'imagerie IA qui améliore la détection des lésions pulmonaires, tandis que l'urologie croît avec une population masculine vieillissante nécessitant des interventions de vessie et prostate.

La cardiologie demeure une niche mais gagne en sensibilisation alors que les procédures cardiaques mini-invasives se révèlent rentables. La gynécologie s'étend grâce à l'hystéroscopie dans les programmes de santé des femmes, tandis que l'orthopédie exploite l'arthroscopie pour les blessures sportives. Collectivement, ces applications diversifient la demande, stabilisant le marché des dispositifs d'endoscopie du Mexique contre les chocs de segment unique.

Par utilisateur final : Les cliniques spécialisées capturent la prime de croissance

Les hôpitaux ont détenu 69,5 % de la part du marché des dispositifs d'endoscopie du Mexique en 2024, reflétant leur masse critique de lits et salles d'opération. Pourtant les cliniques spécialisées devraient croître de 9,24 % annuellement alors que les soins de santé se décentralisent. Ces cliniques optimisent le débit en se concentrant sur les procédures de gros volume, justifiant les achats d'endoscopes activés par IA et moniteurs 4K. Les contrats IMSS pour services sous-traités mettent en évidence l'acceptation officielle de ce modèle de soins, qui raccourcit les temps d'attente et libère la capacité hospitalière.

Les centres chirurgicaux ambulatoires s'adressent aux touristes médicaux qui préfèrent la sortie le jour même. Les centres d'imagerie diagnostique s'étendent aux dépistages GI, stimulés par les campagnes de cancer colorectal. COFEPRIS accélère les enregistrements pour les dispositifs à faible risque, permettant aux petits prestataires d'accéder rapidement à l'équipement avancé. Ce mélange diversifié de prestataires élargit l'empreinte du marché des dispositifs d'endoscopie du Mexique au-delà des hôpitaux tertiaires.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par facilité d'utilisation : La révolution à usage unique s'accélère

Les endoscopes réutilisables ont représenté 82,91 % de part en 2024, soutenus par l'économie d'amortissement. Néanmoins, les endoscopes à usage unique s'étendent à 10,82 % de TCAC jusqu'en 2030, motivés par le contrôle d'infection et l'évolution des réglementations. Les approbations FDA de dispositifs tels que l'EXALT D de Boston Scientific influencent les politiques d'achat mexicaines, tandis que l'usine locale prévue d'Ambu vise à maîtriser les coûts par procédure.

Les centres privés, surtout ceux dans les corridors de tourisme médical, adoptent les endoscopes jetables plus rapidement parce que les coûts de responsabilité dépassent les primes de prix. Les hôpitaux publics demeurent sensibles aux coûts mais pèsent les dépenses liées aux infections contre les économies à long terme. Les débats de disposition environnementale continuent mais remplacent rarement les impératifs de sécurité des patients. La fabrication locale pourrait fermer davantage l'écart de coût, consolidant le rôle du Mexique comme centre de production et renforçant le marché des dispositifs d'endoscopie du Mexique.

Analyse géographique

Les États frontaliers du Nord, incluant la Basse-Californie et Sonora, exhibent une activité démesurée en raison du tourisme médical et de la fabrication groupée. Les installations à Tijuana et Mexicali nécessitent des inventaires à double usage qui s'adressent aux patients locaux et visiteurs américains, provoquant des taux de remplacement plus élevés et l'adoption de fonctionnalités avancées. La base industrielle de délocalisation de proximité assure un approvisionnement rapide de pièces et soutient la formation de main-d'œuvre spécialisée, solidifiant ce corridor comme la poche la plus dynamique du marché des dispositifs d'endoscopie du Mexique.

Le Mexique central héberge la plus grande concentration d'hôpitaux tertiaires à Mexico, Guadalajara et Monterrey. Ces métros stimulent l'adoption précoce d'outils d'imagerie IA tels que l'EVIS X1 d'Olympus et le GI Genius de Medtronic, servant de centres de référence qui influencent les décisions d'achat à l'échelle nationale. La densité de population et la disponibilité de spécialistes mènent à des volumes de procédures élevés qui valident l'investissement dans les tours 4K et innovations à usage unique. Les secteurs publics et privés concurrentiels dans ces villes accélèrent la diffusion de nouvelle technologie à travers le marché des dispositifs d'endoscopie du Mexique.

Les régions du Sud et rurales font face à des limitations d'infrastructure et de main-d'œuvre. Le modèle IMSS-Bienestar pousse les services sous-traités à déployer des unités d'endoscopie mobiles, pourtant la dispersion géographique entrave l'accès cohérent. L'attention gouvernementale croissante sur l'équité des soins de santé peut débloquer la demande latente alors que les mises à niveau d'installations se déploient. Les vendeurs qui développent des systèmes légers et conviviaux pour le service sont positionnés pour capturer les volumes non exploités, étendant le marché des dispositifs d'endoscopie du Mexique dans les zones mal desservies.

Paysage concurrentiel

Le marché des dispositifs d'endoscopie du Mexique est modérément concentré, mené par Olympus, Medtronic et Boston Scientific, chacun exploitant des boîtes à outils différenciées d'imagerie, IA ou thérapeutiques. Olympus maintient le leadership dans les endoscopes GI tout en promouvant les modèles à usage unique pour se couvrir contre les vents contraires de contrôle d'infection. Medtronic sécurise les gains de parts grâce au module IA GI Genius, qui s'intègre de manière transparente avec les tours existantes et réduit les taux d'omission. Boston Scientific capitalise sur l'innovation d'endoscopes thérapeutiques, élargissant sa base installée dans les centres ERCP.

La disruption vient de spécialistes à usage unique tels qu'Ambu, qui construit une usine au Mexique pour approvisionner l'Amérique du Nord et contourner les tarifs d'importation. Les entités locales comme Innovamed et Karl Storz Tijuana augmentent la concurrence de prix dans les segments conventionnels en exploitant les avantages de coût de main-d'œuvre. Les partenariats entre firmes multinationales et distributeurs domestiques demeurent vitaux pour naviguer l'autorisation COFEPRIS et les processus d'appel d'offres IMSS. L'attention stratégique se déplace vers les écosystèmes matériel-logiciel intégrés, mis en évidence par le lancement du logiciel ColonPRO de Medtronic qui augmente GI Genius et verrouille la loyauté de plateforme. La rivalité du marché s'intensifie alors que les vendeurs se différencient à travers les algorithmes IA, contrats de service et centres de formation régionaux.

Leaders de l'industrie des dispositifs d'endoscopie du Mexique

-

Medtronic plc

-

Olympus Corporation

-

Boston Scientific Corporation

-

Fujifilm Holdings

-

Karl Storz SE & Co. KG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Février 2024 : Mexico Bariatric Center a ouvert l'Hôpital AZAR à Tijuana, présentant des suites d'endoscopie et fluoroscopie dédiées adaptées aux patients internationaux.

- Janvier 2024 : Olympus Latin America a présenté le système EVIS X1 à 150 professionnels de la santé à Mexico, mettant en évidence les capacités TXI, RDI, BAI-MAC, et NBI.

Portée du rapport sur le marché des dispositifs d'endoscopie du Mexique

Les dispositifs d'endoscopie sont mini-invasifs et peuvent être insérés dans les ouvertures naturelles du corps humain afin d'observer un organe interne ou un tissu en détail. Les chirurgies endoscopiques sont effectuées pour les procédures d'imagerie et chirurgies mineures.

Le marché des dispositifs d'endoscopie du Mexique est segmenté par type de dispositif (dispositif d'endoscopie (endoscope rigide, endoscope flexible, endoscope capsule, et endoscope assisté par robot), dispositif opératoire endoscopique, et dispositifs de visualisation), et application (gastroentérologie, pneumologie, urologie, cardiologie, gynécologie, et autres applications).

Le rapport offre la valeur (en USD) pour les segments ci-dessus.

| Dispositifs d'endoscopie | Endoscopes rigides |

| Endoscopes flexibles | |

| Endoscopes capsules | |

| Endoscopes à usage unique / jetables | |

| Endoscopes assistés par robot | |

| Dispositifs opératoires endoscopiques | Systèmes d'énergie et de résection |

| Systèmes d'insufflateurs et de gestion de fluides | |

| Dispositifs de visualisation | Processeurs vidéo et caméras |

| Sources lumineuses et écrans |

| Gastroentérologie |

| Pneumologie / Bronchoscopie |

| Urologie |

| Cardiologie |

| Gynécologie |

| ORL / Otolaryngologie |

| Orthopédie et médecine sportive |

| Autres applications |

| Hôpitaux |

| Cliniques spécialisées |

| Centres chirurgicaux ambulatoires |

| Centres d'imagerie diagnostique |

| Endoscopes réutilisables |

| Endoscopes à usage unique |

| Par type de dispositif | Dispositifs d'endoscopie | Endoscopes rigides |

| Endoscopes flexibles | ||

| Endoscopes capsules | ||

| Endoscopes à usage unique / jetables | ||

| Endoscopes assistés par robot | ||

| Dispositifs opératoires endoscopiques | Systèmes d'énergie et de résection | |

| Systèmes d'insufflateurs et de gestion de fluides | ||

| Dispositifs de visualisation | Processeurs vidéo et caméras | |

| Sources lumineuses et écrans | ||

| Par application | Gastroentérologie | |

| Pneumologie / Bronchoscopie | ||

| Urologie | ||

| Cardiologie | ||

| Gynécologie | ||

| ORL / Otolaryngologie | ||

| Orthopédie et médecine sportive | ||

| Autres applications | ||

| Par utilisateur final | Hôpitaux | |

| Cliniques spécialisées | ||

| Centres chirurgicaux ambulatoires | ||

| Centres d'imagerie diagnostique | ||

| Par facilité d'utilisation | Endoscopes réutilisables | |

| Endoscopes à usage unique | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché des dispositifs d'endoscopie du Mexique ?

La taille du marché des dispositifs d'endoscopie du Mexique est de 0,96 milliard USD en 2025 et devrait atteindre 1,45 milliard USD d'ici 2030.

Quel segment de dispositif croît le plus rapidement ?

Les dispositifs de visualisation, qui incluent les tours HD/4K et systèmes d'imagerie activés par IA, devraient croître à un TCAC de 9,78 % jusqu'en 2030.

Pourquoi les endoscopes à usage unique gagnent-ils en popularité au Mexique ?

Les endoscopes à usage unique éliminent les étapes de retraitement qui peuvent mener aux infections nosocomiales, et l'attention réglementaire récente au contrôle d'infection pousse les hôpitaux et cliniques privées à les adopter malgré des coûts plus élevés par procédure.

Comment le tourisme médical influence-t-il le marché ?

Les patients transfrontaliers, principalement des États-Unis, augmentent les volumes de procédures dans les villes frontalières, accélérant la rotation d'équipement et stimulant l'adoption de technologies haut de gamme.

Quelle est la principale contrainte sur la croissance du marché ?

Une pénurie nationale de technologues en endoscopie certifiés, particulièrement en dehors des villes de niveau 1, limite le rythme auquel le nouvel équipement peut être déployé et opéré en sécurité.

Dernière mise à jour de la page le: