Taille et part du marché des équipements d'imagerie diagnostique du Mexique

Analyse du marché des équipements d'imagerie diagnostique du Mexique par Mordor Intelligence

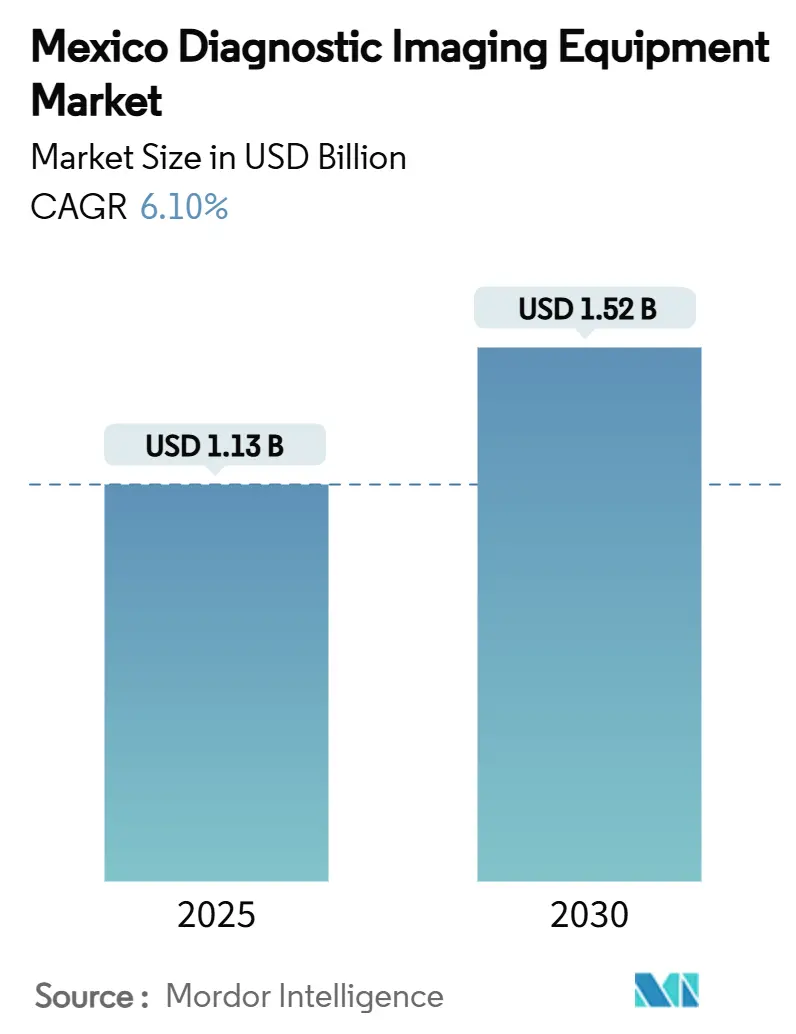

La taille du marché des équipements d'imagerie diagnostique du Mexique est estimée à 1,13 milliard USD en 2025, et devrait atteindre 1,52 milliard USD d'ici 2030, avec un TCAC de 6,10 % pendant la période de prévision (2025-2030). Une forte modernisation du secteur public, des ambitions de couverture universelle sous le programme IMSS-Bienestar, et des investissements privés visant le tourisme médical soutiennent des dépenses d'équipement soutenues pour de nouveaux systèmes d'imagerie. La prévalence des maladies chroniques maintient une demande élevée pour les modalités d'imagerie cardiaque, neurologique et oncologique. Les améliorations technologiques telles que les flux de travail assistés par IA, l'acquisition d'images autonome et l'analyse par appareils de périphérie se diffusent rapidement des grands hôpitaux urbains vers les petites installations, aidées par des unités mobiles moins coûteuses et la téléradiologie basée sur le cloud. Les contraintes budgétaires demeurent, mais l'augmentation de financement de 30,2 % d'IMSS-Bienestar et neuf nouveaux hôpitaux publics prévus pour 2025 offrent une visibilité d'approvisionnement pluriannuelle aux fournisseurs.[1]Source : Instituto Mexicano del Seguro Social, "Serán inaugurados nueve Hospitales y seis Unidades de Medicina Familiar del IMSS en 2025," imss.gob.mx

Points clés du rapport

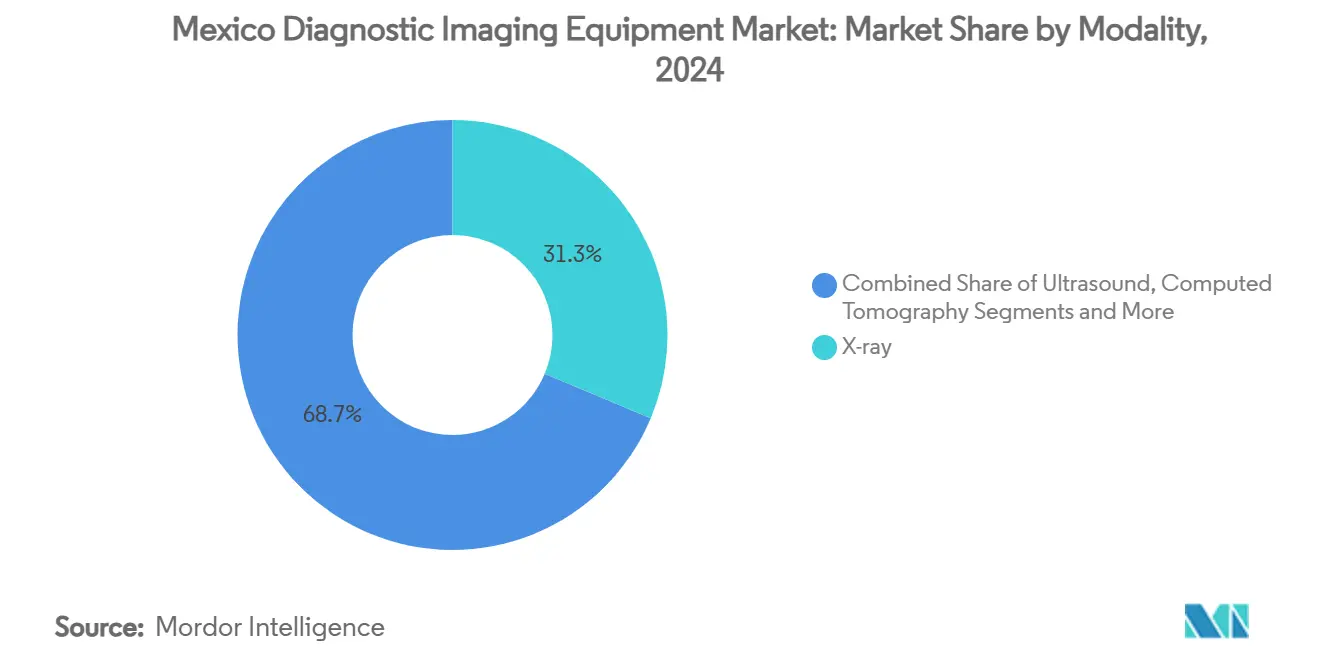

- Par modalité, les systèmes à rayons X ont capturé 31,33 % de la part de marché des équipements d'imagerie diagnostique du Mexique en 2024 ; l'IRM devrait s'étendre à un TCAC de 8,19 % jusqu'en 2030.

- Par portabilité, les installations fixes détenaient 81,21 % de la part de la taille du marché des équipements d'imagerie diagnostique du Mexique en 2024, tandis que les unités mobiles et portables progressent à un TCAC de 7,76 % jusqu'en 2030.

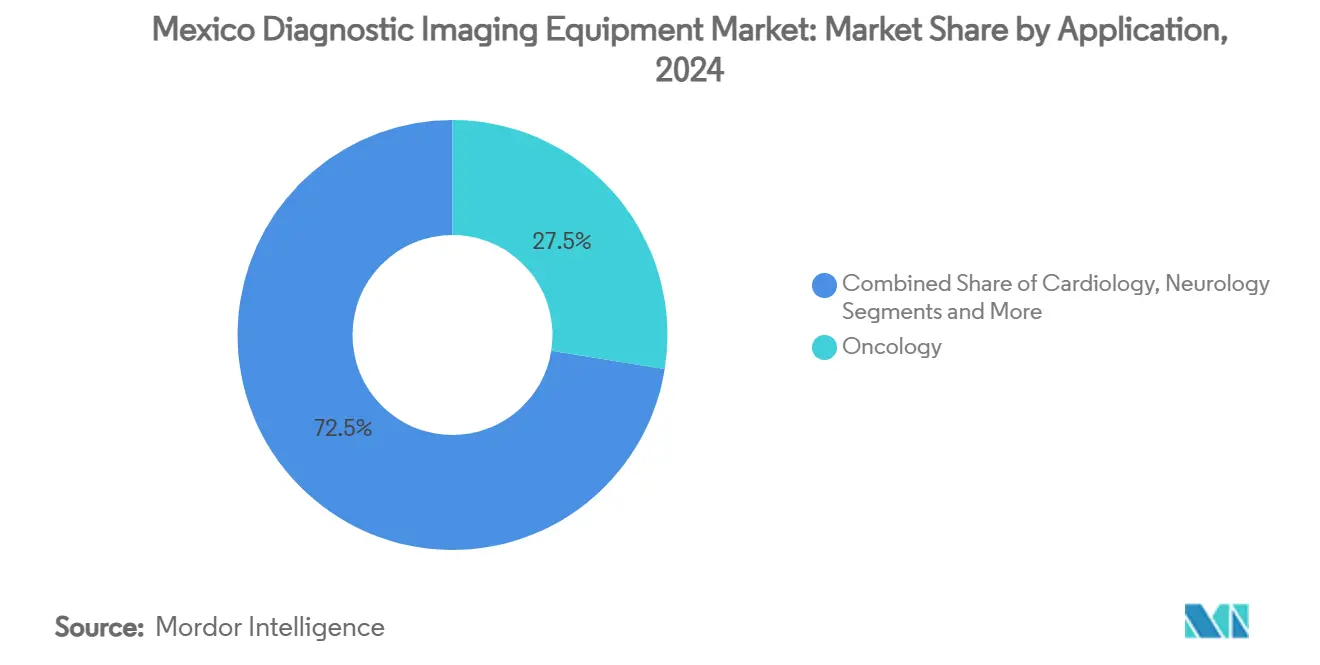

- Par application, l'oncologie a conservé 27,54 % de la taille du marché des équipements d'imagerie diagnostique du Mexique en 2024 ; la neurologie devrait croître le plus rapidement à un TCAC de 7,91 %.

- Par utilisateur final, les hôpitaux représentaient 55,65 % de la part de la taille du marché des équipements d'imagerie diagnostique du Mexique en 2024, tandis que les centres d'imagerie diagnostique devraient augmenter à un TCAC de 6,85 %.

Tendances et aperçus du marché des équipements d'imagerie diagnostique du Mexique

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Fardeau croissant des maladies chroniques et augmentation de la population gériatrique | +1.2% | National, avec concentration dans les centres urbains | Long terme (≥ 4 ans) |

| Avancées technologiques dans les équipements d'imagerie | +0.9% | National, avec adoption précoce dans le secteur privé | Moyen terme (2-4 ans) |

| Essor du tourisme médical | +0.7% | États frontaliers et grandes villes | Court terme (≤ 2 ans) |

| Croissance de l'infrastructure de santé et des investissements | +0.8% | National, priorisant les régions mal desservies | Long terme (≥ 4 ans) |

| Téléradiologie activée par IA améliorant le ROI pour l'imagerie mobile rurale | +0.6% | Zones rurales et éloignées | Moyen terme (2-4 ans) |

| Sensibilisation croissante des patients et pratiques de santé préventive | +0.4% | Zones urbaines avec niveaux d'éducation plus élevés | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Fardeau croissant des maladies chroniques et augmentation de la population gériatrique

La mortalité par maladie cardiovasculaire illustre une hausse constante qui intensifie directement la demande pour la tomodensitométrie cardiaque et l'IRM haute résolution. Les handicaps touchent 16,5 % des résidents, et 31 % de ces cas nécessitent un suivi d'imagerie avancée, intensifiant la pression sur les flux de travail diagnostiques.[2]Source : Emerson Baptista et al., "Disability and Its Impact on Life Expectancy," BMC Public Health, bmcpublichealth.biomedcentral.com Le Consortium MexOMICS a commencé à intégrer les résultats d'IRM dans les registres nationaux, indiquant un élan institutionnel vers des études de santé de population intensives en imagerie. L'incidence du cancer du sein à 39,9 pour 100 000 femmes accélère l'adoption de la mammographie et encourage les mises à niveau numériques pour la détection précoce. Avec l'augmentation de l'espérance de vie, la demande d'examens neurologiques dépassera probablement la croissance démographique globale, surtout là où les taux de démence et d'AVC augmentent.

Avancées technologiques dans les équipements d'imagerie

Les prototypes de rayons X et d'échographie autonomes de GE Healthcare alimentés par NVIDIA montrent comment l'IA répond à la main-d'œuvre limitée de radiologues du Mexique, qui compte en moyenne moins d'un spécialiste par unité d'imagerie. L'informatique de périphérie permet aux dispositifs d'échographie et de tomodensitométrie portables d'analyser les images localement, soutenant les diagnostics dans les zones avec une connectivité internet faible. La littérature académique note une montée post-2019 dans les applications d'apprentissage automatique, avec des réseaux de neurones et des machines à vecteurs de support maintenant répandus dans les projets d'imagerie mexicains. L'acquisition de Sonio par Samsung Medison pour 51 millions USD souligne l'intérêt croissant des fournisseurs pour les algorithmes d'IA optimisés pour les examens obstétriques et abdominaux. Ensemble, ces innovations raccourcissent les temps d'examen, améliorent la cohérence diagnostique et élèvent le débit sans ajouter de personnel.

Essor du tourisme médical

Les coûts de procédures qui peuvent être 60 % inférieurs à ceux des États-Unis maintiennent des flux de patients transfrontaliers dynamiques, obligeant les hôpitaux privés à installer des systèmes IRM et tomodensitométrie premium qui satisfont les normes de la Joint Commission. L'hôpital de 84 millions USD de CHRISTUS Health à Cabo San Lucas cible 23 000 expatriés américains et déploie des scanners activés par IA calibrés selon les protocoles d'imagerie américains. L'injection de 160 millions USD de General Atlantic dans Hospitales MAC dirige les fonds vers une infrastructure diagnostique avancée à travers de nouveaux emplacements urbains. Ces investissements élèvent le standard concurrentiel et se répercutent dans les cycles de remplacement d'équipement des installations domestiques cherchant à retenir les patients locaux.

Croissance de l'infrastructure de santé et des investissements

L'IMSS mettra en ligne neuf hôpitaux et six unités de médecine familiale en 2025, chacun configuré avec des suites de tomodensitométrie, IRM, échographie et rayons X numériques. Le Chiapas seul a reçu 677,5 millions MX$ (35 millions USD) pour améliorer la capacité d'imagerie, reflétant une poussée pour combler les lacunes de service régionales. Un prochain hôpital IMSS de 260 lits au Nuevo León, budgété à 3,2 milliards MX$ (165 millions USD), est lié au cluster automobile et comportera des salles d'opération hybrides avec imagerie interventionnelle. Le plan de modernisation 2024-2025 de l'ISSSTE priorise également les améliorations d'équipement d'imagerie à travers son réseau. Le déploiement continu sécurise une demande pluriannuelle pour les fournisseurs et établit des marchés de remplacement pour 2030-plus.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coûts élevés associés à l'appareil et à la procédure | -0.8% | National, plus prononcé dans les zones rurales | Long terme (≥ 4 ans) |

| Pénurie de professionnels qualifiés | -0.6% | National, aigu dans les régions rurales | Moyen terme (2-4 ans) |

| Réglementations strictes retardant les processus d'approbation | -0.4% | Cadre réglementaire national | Court terme (≤ 2 ans) |

| Couverture d'assurance limitée pour l'imagerie | -0.5% | National, affectant la population non assurée | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Coûts élevés associés à l'appareil et à la procédure

Les frais d'enregistrement COFEPRIS de 5 000 à 10 000 USD, plus les tests obligatoires, allongent les horizons de rentabilité pour les fournisseurs entrant sur le marché des équipements d'imagerie diagnostique du Mexique.[3]Source : Pure Global, "COFEPRIS Mexico Medical Device Regulations," pureglobal.com La pression des dépenses publiques s'est intensifiée après que le budget fédéral de santé 2025 ait chuté de 11 % à 918,4 milliards MX$ (47,38 milliards USD). Les dépenses par habitant pour les bénéficiaires IMSS-Bienestar ont aussi glissé de 24,9 %, limitant le financement pour les scanners avancés dans les hôpitaux de sécurité sociale. Les installations d'IRM restent lourdes en capital, dépassant souvent 1,5 million USD avant le blindage et les contrats de service de cycle de vie, un obstacle pour les cliniques régionales. Cette économie favorise une structure à deux niveaux où les fournisseurs privés haut de gamme se mettent à niveau rapidement tandis que les installations publiques échelonnent les remplacements.

Pénurie de professionnels qualifiés

Moins d'un radiologue par unité d'imagerie entrave le débit d'examens et retarde les rapports dans de nombreuses installations. La rareté des techniciens aggrave le goulot d'étranglement, car les programmes professionnels diplôment moins de spécialistes que la croissance n'en requiert. Le prototype autonome de GE Healthcare vise à atténuer les lacunes de main-d'œuvre en automatisant le positionnement et la sélection de protocole. Bien que l'administration planifie d'embaucher 20 000 travailleurs de santé, les talents d'imagerie nécessitent une formation avancée qui s'étend au-delà du recrutement généralisé. La rétention rurale reste problématique compte tenu de la compensation plus faible et de l'isolement professionnel.

Analyse des segments

Par modalité : La croissance de l'IRM dépasse la stabilité des rayons X

Les rayons X ont conservé 31,33 % de la part du marché des équipements d'imagerie diagnostique du Mexique en 2024 grâce à leur faible coût et leur large utilité clinique. Le cycle de remplacement de la modalité se centre maintenant sur les améliorations numériques qui augmentent le débit et réduisent les radiations. L'IRM grimpe le plus rapidement à un TCAC de 8,19 % car les protocoles de neurologie et d'oncologie exigent un plus grand contraste tissulaire et une imagerie fonctionnelle. La demande de tomodensitométrie bénéficie des expansions de services d'urgence, tandis que l'adoption d'échographie s'accélère via les cliniques mobiles d'obstétrique et de cardiologie. Alors que les fournisseurs intègrent l'IA dans la reconstruction d'image, le débit d'IRM augmente sans salles d'aimant supplémentaires, rétrécissant les écarts de coût par étude versus la tomodensitométrie.

Les fardeaux croissants du cancer dirigent les installations vers la TEP/SPECT, mais la pénétration de la médecine nucléaire reste faible compte tenu de la rareté des cyclotrons et de la logistique des isotopes. Les unités de mammographie font face à des transitions numériques mandatées qui favorisent la tomosynthèse. La fluoroscopie et les amplificateurs de brillance soutiennent les suites interventionnelles où les procédures de traumatologie et d'orthopédie s'étendent avec les volumes d'accidents industriels. Les alliances technologiques, comme l'acquisition de Sonio par Samsung Medison, illustrent un passage vers des solutions d'écosystème qui associent le matériel à l'IA pour réduire les temps d'examen.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par portabilité : Les plateformes mobiles se taillent une part des salles fixes

Les installations fixes détiennent encore 81,21 % de la taille du marché des équipements d'imagerie diagnostique du Mexique, principalement dans les hôpitaux tertiaires où l'infrastructure peut gérer les tirages de haute puissance et le blindage contre les radiations. Elles restent l'ancre pour les études complexes comme l'IRM cardiaque ou la TEP/tomodensitométrie. Les unités mobiles et portables, cependant, affichent un TCAC de 7,76 % en raison des programmes ruraux et de la préparation aux réponses aux catastrophes. Les appels d'offres gouvernementaux regroupent maintenant l'échographie portable avec les fourgons de soins primaires pour soutenir l'initiative de soins aux seniors à domicile. Les appareils à rayons X alimentés par batterie améliorent le triage des blessures sur les chantiers de construction et aux événements sportifs.

La taille du marché des équipements d'imagerie diagnostique du Mexique capturée par les plateformes mobiles devrait croître dans les années à venir, reflétant les priorités de soins distribués. L'analytique d'appareils de périphérie permet aux technologues de confirmer la suffisance diagnostique sur site, évitant les rappels qui accablent les patients. Le système DR mobile Onyx du groupe DMS s'associe au PACS cloud, réduisant les délais d'intégration pour les hôpitaux régionaux. Avec la croissance de la fabrication domestique, les unités portables arriveront avec des tarifs d'importation plus bas, érodant davantage la domination des salles fixes.

Par application : Oncologie dominante, la neurologie prend de l'élan

L'oncologie a consommé 27,54 % de la taille du marché des équipements d'imagerie diagnostique du Mexique en 2024, alimentée par les expansions de dépistage du cancer du sein et les protocoles de médecine de précision. Les installations dépendent de l'IRM multiparamétrique, de la TEP/tomodensitométrie et de la mammographie rehaussée par contraste pour la stadification et le suivi thérapeutique. La collaboration Thera4Care de GE en Europe fait allusion à des feuilles de route d'imagerie moléculaire que les centres mexicains pourraient bientôt reproduire. La neurologie traîne mais affiche un TCAC de 7,91 % car la prévalence de la démence croît et les délais de soins des AVC se rétrécissent.

La cardiologie reste un moteur de volume majeur avec l'adoption de l'angiographie par tomodensitométrie et de l'échocardiographie aiguisée par l'augmentation des décès par cardiopathie ischémique. L'orthopédie consomme la capacité de rayons X numériques portables, surtout dans les corridors manufacturiers de Baja California et du Nuevo León. L'obstétrique bénéficie des modules d'échographie d'anatomie fœtale améliorés par IA. Les programmes de dépistage pour les maladies colorectales, thyroïdiennes et prostatiques forment le seau des "autres applications", qui croît alors que la médecine préventive gagne en traction politique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les hôpitaux en tête, les centres d'imagerie accélèrent

Les hôpitaux ont concentré 55,65 % de la part du marché des équipements d'imagerie diagnostique du Mexique en 2024, alimentés par les besoins d'imagerie d'urgence, hospitalière et chirurgicale. Les nouveaux sites IMSS et ISSSTE assurent que le segment hospitalier conserve l'échelle d'achat pour les modalités haut de gamme. Les centres d'imagerie, cependant, s'étendent à un TCAC de 6,85 % car les opérateurs privés exploitent des modèles de service à rotation rapide qui captent le trafic payant et de tourisme médical. Ces centres déploient souvent l'IRM 3-Tesla et la tomodensitométrie double énergie tôt, tirant parti de cycles d'approvisionnement plus courts.

Les cliniques spécialisées se concentrent sur les soins de cardiologie et du cancer, installant des systèmes IRM-linac dédiés ou des systèmes hybrides de laboratoire de cathétérisme qui intègrent l'imagerie aux interventions. Les fournisseurs de services mobiles comblent les lacunes rurales, contractant avec les autorités locales pour des visites programmées. La taille du marché des équipements d'imagerie diagnostique du Mexique attribuée aux centres d'imagerie croîtra probablement à un taux substantiel, soutenue par le financement de capital-risque et les modèles de financement des fournisseurs. Le logiciel d'automatisation de flux de travail de Keirón México illustre comment la technologie optimise la programmation, stimulant le temps de fonctionnement des scanners.

Analyse géographique

Les États frontaliers du nord abritent un cluster dense d'hôpitaux privés s'adressant aux touristes médicaux américains, où la pénétration d'IRM et de TEP/tomodensitométrie dépasse les moyennes nationales grâce aux exigences d'accréditation internationale. Les centres académiques de Mexico City abritent des modalités de sous-spécialité, incluant l'IRM peropératoire et les salles d'opération hybrides, ancrant la recherche et la formation en résidence.

Les États du sud, particulièrement le Chiapas et Oaxaca, dépendent des fonds d'expansion fédérale pour les rayons X numériques fixes et l'échographie. L'allocation de 677,5 millions MX$ d'IMSS-Bienestar au Chiapas a désigné l'équipement pour cinq hôpitaux, comblant les lacunes diagnostiques à travers le terrain montagneux. Les hubs industriels centraux comme le Nuevo León attirent les installations de santé financées par les employeurs ; l'hôpital planifié du cluster Tesla comporte des laboratoires de cathétérisme cardiovasculaire et une tomodensitométrie 64 coupes pour le dépistage des blessures. Le corridor touristique du Pacifique (Los Cabos, Puerto Vallarta) déploie des suites d'imagerie premium pour exploiter la demande des expatriés, reflétant le projet de 84 millions USD de CHRISTUS Health.

Les flottes mobiles s'étendent dans les zones arides du nord et de jungle du sud où les réseaux routiers dictent la fréquence de sensibilisation. La téléradiologie activée par IA minimise l'écart d'expertise entre les environnements métropolitains et ruraux, maintenant une qualité diagnostique cohérente. Globalement, le marché des équipements d'imagerie diagnostique du Mexique affiche une structure duelle : des ancres urbaines riches en technologie et des solutions mobiles flexibles dans les districts géographiquement difficiles.

Paysage concurrentiel

Les multinationales mondiales dominent le volume mais font face à une rivalité intensifiée des entreprises technologiques et des équipementiers régionaux. GE Healthcare, Siemens Healthineers et Philips maintiennent des portefeuilles de modalités larges et des réseaux de service nationaux. Le pacte IA générative AWS de GE vise à intégrer le support de décision clinique dans les flux de travail d'imagerie, différenciant sa base installée. Siemens dirige 3,36 milliards USD de ses 27,38 milliards USD plus larges de dépenses MedTech vers les diagnostics, avançant la tomodensitométrie spectrale et les détecteurs de comptage de photons. Philips exploite le PACS cloud et la surveillance de flotte à distance pour approfondir les liens après-vente.

Les mouvements de chaîne d'approvisionnement remodèlent l'empreinte manufacturière ; la relocalisation de la production Varian de Siemens du Mexique vers les États-Unis peut ouvrir un espace blanc pour les fabricants contractuels locaux. Les marques émergentes comme United Imaging s'étendent avec des installations TEP/tomodensitométrie haut de gamme dans les instituts pédiatriques, tandis que DMS Group affiche une croissance à deux chiffres grâce aux exportations de systèmes mobiles. Les acquisitions axées sur l'IA-l'achat de 350 millions USD de Gynesonics par Hologic et son alliance Google Cloud-signalent un pivot vers des écosystèmes lourds en logiciels. Les baux d'équipement financés par les fournisseurs et les contrats basés sur les résultats gagnent en traction alors que les acheteurs publics cherchent à préserver les liquidités.

La complexité réglementaire favorise les incumbents avec des équipes de conformité dans le pays. Les nouveaux entrants s'associent avec des détenteurs d'enregistrement mexicains pour réduire les délais COFEPRIS mais doivent absorber les mises à jour des normes d'étiquetage et les coûts de surveillance post-marché. L'accent concurrentiel se déplace donc vers les offres de service intégrées-protocoles activés par IA, surveillance de temps de fonctionnement à distance et portails de formation des cliniciens-qui fidélisent les clients au-delà des ventes de matériel.

Leaders de l'industrie des équipements d'imagerie diagnostique du Mexique

-

GE Healthcare

-

Siemens Healthineers

-

Koninklijke Philips N.V.

-

Canon Medical Systems

-

Fujifilm Holdings Corp.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : L'Institut national de réhabilitation installe un scanner tomodensitométrique haute vitesse financé par l'Administration des biens de charité publique, desservant 6 500 patients annuellement.

- Février 2025 : Innovative Healthcare rapporte que les systèmes d'imagerie diagnostique figurent parmi les trois premiers segments de fabrication d'appareils médicaux au Mexique, avec une production d'échographie et d'angiographie en hausse.

- Juillet 2024 : United Imaging livre son TEP/tomodensitométrie uMI 550 à l'Instituto Nacional de Pediatría, améliorant l'imagerie oncologique pédiatrique.

- Juillet 2024 : GE Healthcare et Salud Digna s'associent pour déployer des solutions numériques qui rationalisent les protocoles d'échographie, tomodensitométrie et IRM à travers le réseau.

Portée du rapport sur le marché des équipements d'imagerie diagnostique du Mexique

Selon la portée du rapport, l'imagerie diagnostique prend des images de la structure interne du corps humain utilisant des rayonnements électromagnétiques pour un diagnostic précis du patient. Il existe diverses modalités en imagerie médicale, les plus communes étant les scanners tomodensitométriques, les systèmes IRM, etc. Elle a de multiples applications dans divers domaines oncologiques, orthopédiques, gastro- et gynécologiques. Le marché des équipements d'imagerie diagnostique du Mexique est segmenté par modalité (rayons x, IRM, échographie, tomodensitométrie, imagerie nucléaire, fluoroscopie et mammographie), application (cardiologie, oncologie, neurologie, orthopédie et autres applications), et utilisateur final (hôpitaux, centres de diagnostic et autres). Le rapport offre la valeur en (millions USD) pour les segments ci-dessus.

| Rayons X |

| Échographie |

| Tomodensitométrie |

| IRM |

| Imagerie nucléaire (TEP/SPECT) |

| Fluoroscopie et amplificateurs de brillance |

| Mammographie |

| Systèmes fixes |

| Systèmes mobiles et portables |

| Oncologie |

| Cardiologie |

| Neurologie |

| Orthopédie |

| Obstétrique et gynécologie |

| Autres applications |

| Hôpitaux |

| Centres d'imagerie diagnostique |

| Cliniques spécialisées |

| Autres |

| Par modalité | Rayons X |

| Échographie | |

| Tomodensitométrie | |

| IRM | |

| Imagerie nucléaire (TEP/SPECT) | |

| Fluoroscopie et amplificateurs de brillance | |

| Mammographie | |

| Par portabilité | Systèmes fixes |

| Systèmes mobiles et portables | |

| Par application | Oncologie |

| Cardiologie | |

| Neurologie | |

| Orthopédie | |

| Obstétrique et gynécologie | |

| Autres applications | |

| Par utilisateur final | Hôpitaux |

| Centres d'imagerie diagnostique | |

| Cliniques spécialisées | |

| Autres |

Questions clés répondues dans le rapport

Quelle est la valeur 2025 du marché des équipements d'imagerie diagnostique du Mexique ?

Le marché vaut 1,13 milliard USD en 2025.

À quelle vitesse le segment IRM croît-il au Mexique ?

Les revenus d'IRM devraient augmenter à un TCAC de 8,19 % jusqu'en 2030, le plus rapide parmi les modalités principales.

Quelle catégorie de portabilité gagne des parts le plus rapidement ?

Les systèmes mobiles et portables s'étendent à un TCAC de 7,76 % alors que les programmes ruraux s'intensifient.

Pourquoi le tourisme médical est-il pertinent pour les fournisseurs d'imagerie ?

Les hôpitaux frontaliers et de villégiature installent des scanners IRM et tomodensitométrie premium pour servir les patients américains payant 60 % de moins que les prix domestiques.

Quelle politique majeure soutient la demande d'équipement future ?

L'expansion d'IMSS-Bienestar, incluant neuf nouveaux hôpitaux en 2025, assure un approvisionnement continu de modalités d'imagerie avancées.

Dernière mise à jour de la page le: