Taille et part du marché des dispositifs chirurgicaux généraux du Mexique

Analyse du marché des dispositifs chirurgicaux généraux du Mexique par Mordor Intelligence

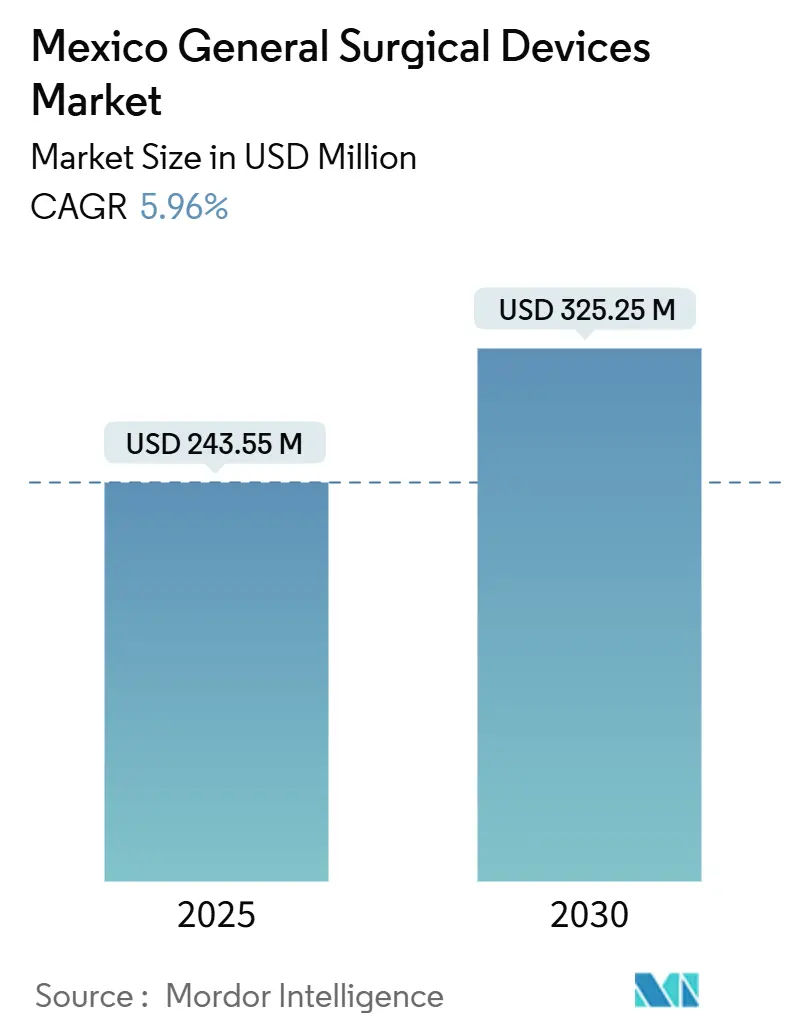

La taille du marché des dispositifs chirurgicaux généraux du Mexique est estimée à 243,55 millions USD en 2025, et devrait atteindre 325,25 millions USD d'ici 2030, avec un TCAC de 5,96 % pendant la période de prévision (2025-2030). Les hôpitaux, cliniques privées et centres de santé frontaliers continuent d'adopter des technologies qui permettent des temps de récupération plus courts, ce qui a accéléré la demande pour les systèmes minimalement invasifs et robotiques. Le marché bénéficie des stratégies de délocalisation de proximité qui positionnent le Mexique comme un hub de fabrication pour les chaînes d'approvisionnement nord-américaines, réduisant les délais de livraison et les coûts d'importation des composants critiques. La croissance continue du tourisme médical soutient la demande premium pour les plateformes avancées de visualisation, d'imagerie et robotiques dans les villes frontalières. Les dépenses gouvernementales de modernisation hospitalière et les investissements du secteur privé dans les centres chirurgicaux ambulatoires ajoutent un élan supplémentaire, même si les contraintes budgétaires encouragent les configurations d'appareils rentables.

Points clés du rapport

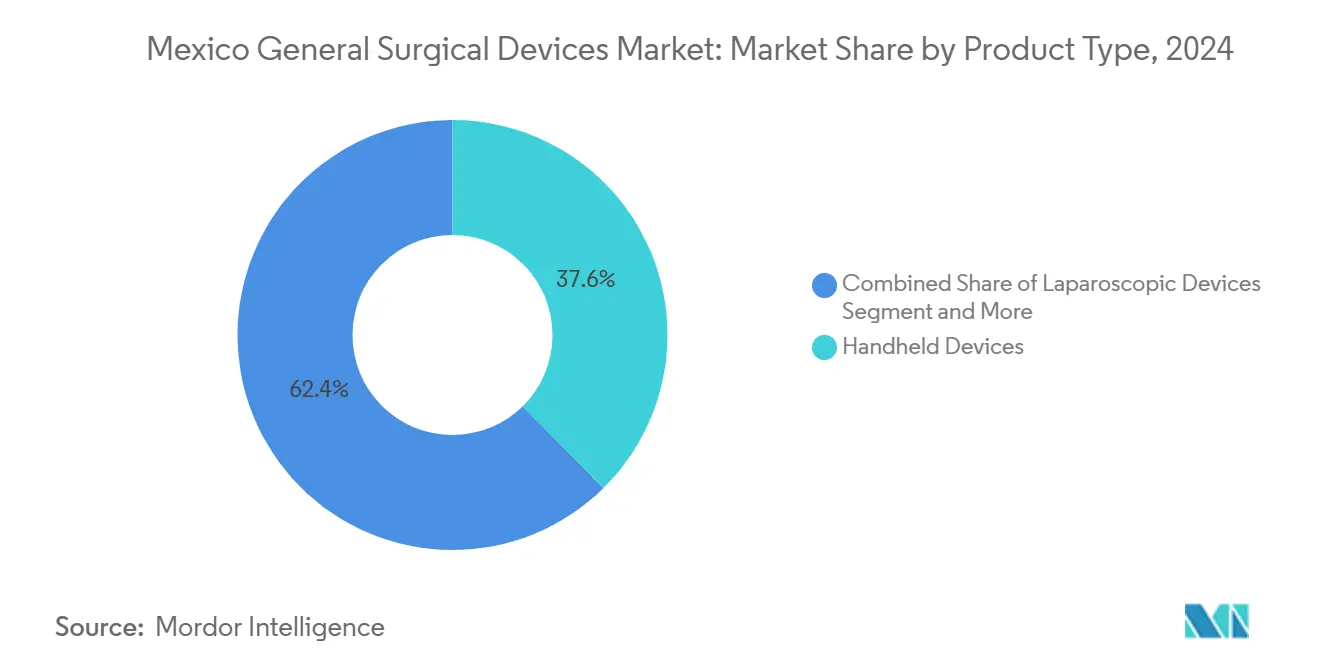

- Par type de produit, les dispositifs portables ont dominé avec 37,57 % de la part du marché des dispositifs chirurgicaux généraux du Mexique en 2024, tandis que les systèmes robotiques et assistés par ordinateur ont affiché le TCAC le plus rapide de 6,89 % jusqu'en 2030.

- Par approche procédurale, la chirurgie minimalement invasive a capturé 71,98 % de part de revenus en 2024 ; le segment s'étend à un TCAC de 6,22 % jusqu'en 2030.

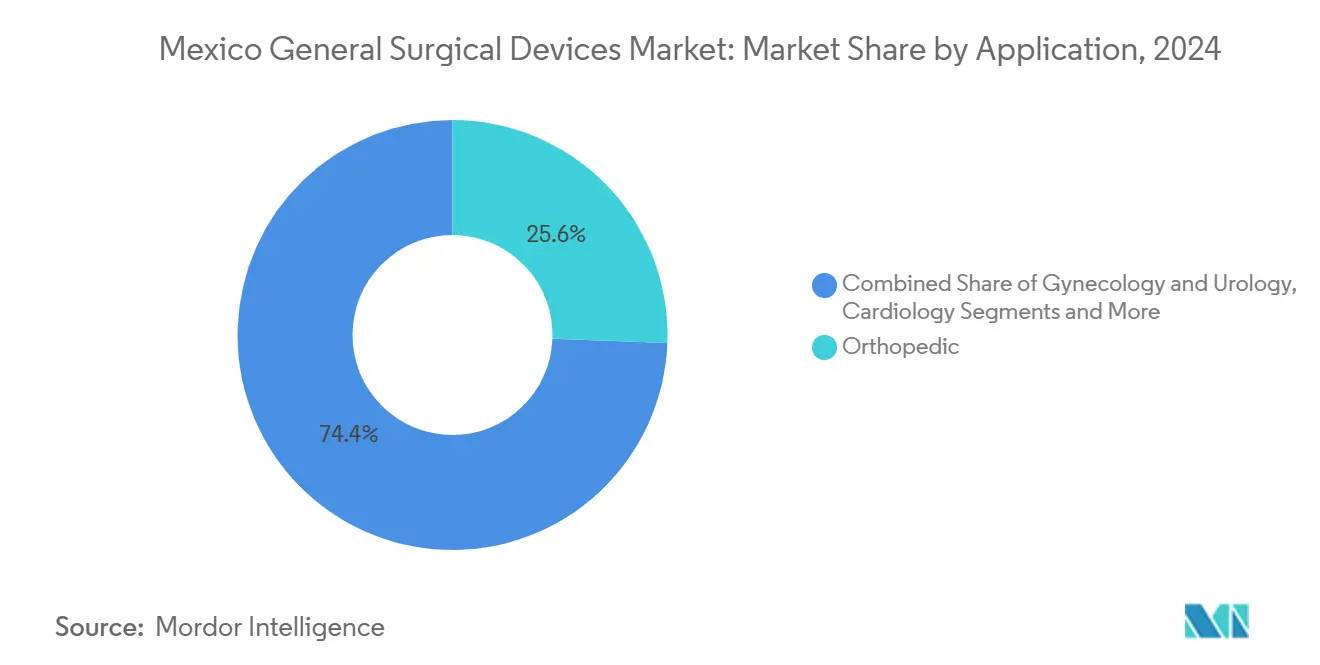

- Par application, les procédures orthopédiques ont représenté 25,61 % de la taille du marché des dispositifs chirurgicaux généraux du Mexique en 2024, tandis que la cardiologie devrait augmenter à un TCAC de 6,15 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux ont détenu 71,43 % de part de la taille du marché des dispositifs chirurgicaux généraux du Mexique en 2024, tandis que les centres chirurgicaux ambulatoires devraient afficher un TCAC de 7,01 % entre 2025-2030.

Tendances et perspectives du marché des dispositifs chirurgicaux généraux du Mexique

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Demande croissante pour la chirurgie minimalement invasive | +1.2% | National, avec concentration dans les villes frontalières et les grandes zones métropolitaines | Moyen terme (2-4 ans) |

| Avancées technologiques dans les systèmes laparoscopiques et robotiques | +0.9% | National, avec adoption précoce dans les hôpitaux privés et centres de tourisme médical | Long terme (≥ 4 ans) |

| Charge chirurgicale croissante due à l'obésité et aux maladies métaboliques | +0.8% | National, avec prévalence plus élevée dans les régions du nord et urbaines | Long terme (≥ 4 ans) |

| Programmes gouvernementaux de modernisation hospitalière (INSABI) | +0.6% | National, axé sur les zones rurales et urbaines mal desservies | Moyen terme (2-4 ans) |

| Délocalisation de proximité de la fabrication d'appareils stimule l'approvisionnement local | +0.4% | Régional, concentré dans les clusters de fabrication de Baja California, Sonora, Jalisco | Moyen terme (2-4 ans) |

| Expansion des hôpitaux privés frontaliers pour le tourisme médical | +0.3% | Régional, principalement les villes frontalières États-Unis-Mexique incluant Tijuana, Ciudad Juárez | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Demande croissante pour la chirurgie minimalement invasive

Les chirurgiens mexicains favorisent de plus en plus les techniques laparoscopiques et endoscopiques qui raccourcissent la récupération et réduisent la douleur postopératoire, particulièrement en gynécologie et en soins bariatriques. Des études comparatives montrent que la laparoscopie assistée par robot diminue les taux de conversion et les complications dans les cas complexes comme l'endométriose, incitant à investir dans les systèmes de visualisation et les dispositifs portables avancés. Les centres chirurgicaux ambulatoires augmentent leur capacité, ce qui soutient davantage la demande pour les plateformes minimalement invasives portables.[1]Source : Health Industry Distributors Association, "Ambulatory Surgery Center Market Report," hida.org Le guidage par intelligence artificielle, démontrant déjà une précision de suivi sous-millimétrique, est prêt à renforcer la confiance des chirurgiens et à accélérer l'adoption. Collectivement, ces facteurs renforcent la dominance des dispositifs minimalement invasifs dans l'ensemble du marché des dispositifs chirurgicaux généraux du Mexique.

Avancées technologiques dans les systèmes laparoscopiques et robotiques

Les lancements comme le da Vinci 5 d'Intuitive Surgical et la plateforme Velys Spine de Johnson & Johnson fournissent aux hôpitaux basés au Mexique l'accès à des empreintes plus petites, une imagerie améliorée et des améliorations ergonomiques qui surmontent les obstacles antérieurs de coût et de formation. Des partenariats comme Medtronic-Siemens intègrent l'imagerie 3D avec la navigation robotique, permettant une mesure précise des vertèbres pendant les procédures spinales. La capacité de formation domestique augmente alors que SAGES déploie des programmes maîtres iLAP dans neuf centres mexicains, standardisant les compétences et élargissant le pool de talents disponibles pour les thérapies avancées. L'infrastructure matérielle et éducative améliorée positionne le marché des dispositifs chirurgicaux généraux du Mexique pour soutenir une mise à niveau technologique à long terme.

Charge chirurgicale croissante due à l'obésité et aux maladies métaboliques

Avec une prévalence d'obésité parmi les plus élevées au monde, les procédures bariatriques augmentent, nécessitant des systèmes avancés d'agrafage, de fermeture et d'imagerie qui résistent à l'anatomie abdominale complexe. Les complications du diabète stimulent également la consommation d'appareils de soins des plaies, particulièrement dans les états du nord. Une population vieillissante - 8,2 % de plus de 65 ans - ajoute des volumes de chirurgie du genou et de la cataracte sous de nouveaux programmes gouvernementaux, élargissant la demande d'appareils orthopédiques. Les techniques bariatriques robotiques, bien que gourmandes en capital, offrent des métriques de durée de séjour plus faibles, améliorant l'économie hospitalière et stimulant l'adoption dans les centres tertiaires.

Programmes gouvernementaux de modernisation hospitalière (INSABI)

Le mandat de l'INSABI de réduire les écarts de soins a alloué des budgets pluriannuels pour les suites chirurgicales, bien que les retards d'approvisionnement aient créé une demande refoulée pour les appareils essentiels. Les appels d'offres récents centralisent les achats pour sécuriser des remises d'échelle, économisant 30 milliards MX$ tout en exigeant des fournisseurs qu'ils prouvent leur valeur sur le coût total de possession. Les projets hospitaliers public-privé dans les districts ruraux ouvrent des canaux pour les vendeurs qui peuvent aligner les packages de formation et de maintenance avec les objectifs de modernisation. Bien que les budgets de santé aient chuté de 11 % en 2025, le programme stimule encore la demande d'appareils là où le besoin clinique est aigu.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coût en capital élevé de l'équipement chirurgical avancé | -0.8% | National, avec impact plus important sur les hôpitaux publics et les petites installations privées | Moyen terme (2-4 ans) |

| Délais d'enregistrement COFEPRIS et fardeau documentaire | -0.6% | National, affectant tous les fabricants et importateurs d'appareils | Court terme (≤ 2 ans) |

| Pénurie de chirurgiens ruraux limite la pénétration d'appareils | -0.4% | Régional, concentré dans les zones rurales et mal desservies | Long terme (≥ 4 ans) |

| Volatilité du peso gonfle les prix des composants importés | -0.3% | National, avec impact plus important sur les fabricants dépendants des importations | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coût en capital élevé de l'équipement chirurgical avancé

Les hôpitaux publics font face à des budgets plus serrés après une baisse des dépenses de 14,3 % en 2025, limitant l'acquisition de systèmes robotiques premium malgré les bénéfices cliniques prouvés. Les petits fournisseurs privés peinent aussi à justifier des dépenses de plusieurs millions de dollars sans efficacités d'échelle, les poussant vers des modèles reconditionnés ou de services partagés. Les accords de consolidation dans les fusions-acquisitions de santé soulignent la recherche de synergies capitalistiques capables de financer les plateformes de nouvelle génération. Par conséquent, le coût reste un plafond sur la pénétration pour les systèmes de haute valeur dans le marché des dispositifs chirurgicaux généraux du Mexique.

Délais d'enregistrement COFEPRIS et fardeau documentaire

Les approbations d'appareils standard prennent 10-18 mois, et les lettres de déficience peuvent prolonger le processus d'encore six mois, retardant les lancements d'outils innovants.[2]Source : Pure Global, "COFEPRIS Mexico Medical Device Registration," pureglobal.com Les dossiers techniques détaillés, les preuves ISO 13485, et les exigences de détenteur local ajoutent aux dépenses, avec des enregistrements uniques coûtant souvent 5 000-10 000 USD avant les frais de test. Les petits innovateurs trouvent ces obstacles particulièrement difficiles, ce qui ralentit les cycles de rafraîchissement technologique dans l'industrie des dispositifs chirurgicaux généraux du Mexique.

Analyse par segment

Par type de produit : dominance portable au milieu d'une adoption robotique rapide

Les dispositifs portables ont généré 37,57 % du marché des dispositifs chirurgicaux généraux du Mexique en 2024, soulignant leur ubiquité dans chaque spécialité et niveau de complexité procédurale. Les institutions publiques apprécient les scalpels, pinces et porte-aiguilles réutilisables qui résistent à la stérilisation tandis que les centres privés associent les crayons électrochirurgicaux portables premium avec des écrans haute définition pour les travaux délicats. La demande augmente aussi pour les instruments énergétiques compatibles avec les ports minimalement invasifs. La taille du marché des dispositifs chirurgicaux généraux du Mexique pour les systèmes robotiques et assistés par ordinateur devrait grimper à un TCAC de 6,89 %, soutenu par les lancements da Vinci 5 et Velys Spine qui améliorent le retour haptique et la clarté d'imagerie.

L'adoption robotique reste la plus élevée dans les programmes de colonne vertébrale, bariatriques et urologiques s'adressant aux patients internationaux qui recherchent les spécifications technologiques avant le voyage. Les consoles électrochirurgicales qui s'intègrent avec les flux vidéo guidés par IA montrent des gains de volume stables car elles raccourcissent les temps de procédure. Les trocarts et systèmes d'accès croissent en tandem avec les volumes laparoscopiques, particulièrement en gynécologie où les protocoles d'anesthésie spinale réduisent la récupération de journées entières. La demande de fermeture de plaies reste résiliente avec IMSS-Bienestar planifiant environ 1 million de chirurgies malgré la pression budgétaire, verrouillant la consommation de base de sutures et d'agrafes. Les portables améliorés par IA émergents capables d'identification tissulaire en temps réel signalent la prochaine frontière pour la différenciation de produits dans le marché des dispositifs chirurgicaux généraux du Mexique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par approche procédurale : suprématie minimalement invasive

La chirurgie minimalement invasive a détenu 71,98 % de part en 2024 et s'étend à un TCAC de 6,22 % jusqu'en 2030, reflétant la requalification chirurgienne nationale et la préférence patient pour une sortie plus rapide. Beaucoup de centres privés positionnent les soins minimalement invasifs comme différenciateur pour les touristes médicaux américains et canadiens, incitant aux acquisitions de laparoscopes 4K, d'agrafes articulées et de ports 3 mm qui minimisent les cicatrices.

La chirurgie ouverte persiste pour les traumatismes et la pathologie d'urgence mais sa proportion continue de glisser alors que les centres ambulatoires gagnent le mix de cas des services hospitaliers. La taille du marché des dispositifs chirurgicaux généraux du Mexique liée aux plateformes minimalement invasives bénéficie des programmes gouvernementaux de cataracte et de genou qui spécifient les techniques d'arthroscopie et de phacoémulsification. Les hubs de formation SAGES intègrent davantage la simulation dans le curriculum, assurant un pipeline de résidents compétents en laparoscopie, ce qui soutient la consommation d'appareils en aval. Des données robustes qui montrent des taux de complications plus faibles en chirurgie robotique d'endométriose renforcent la confiance des médecins et alimentent les budgets d'approvisionnement dans les centres tertiaires.

Par application : échelle orthopédique et élan cardiovasculaire

Les procédures orthopédiques ont capturé 25,61 % du marché des dispositifs chirurgicaux généraux du Mexique en 2024, menées par les interventions du genou et de la colonne vertébrale qui répondent aux démographies vieillissantes et à l'obésité croissante. L'initiative de remplacement de genou 2025 de la présidente Sheinbaum alloue des financements pour les implants et systèmes de navigation, attirant les offres compétitives des fournisseurs mondiaux.

Le TCAC de 6,15 % de la cardiologie découle de la convergence appareil-imagerie qui rationalise les interventions de valve, de pontage et hybrides. L'étape du portefeuille cardiovasculaire de Medtronic de 3,1 milliards USD de revenus mondiaux au T2 FY25 fournit la confiance aux distributeurs mexicains pour élargir l'inventaire. Les volumes gynécologiques et urologiques augmentent à travers les programmes transfrontaliers de fertilité et de prostate, nécessitant des instruments à alésage fin et des lithotripteurs laser. L'adoption neurochirurgicale de bras de positionnement robotiques stimule les ventes de sondes de navigation sans cadre, bénéficiant des technologies de suppression de tremblements assistées par IA. La part du marché des dispositifs chirurgicaux généraux du Mexique associée aux suites bariatriques augmente parallèlement à la croissance de la chirurgie de l'obésité, une tendance évidente dans les centres tertiaires qui rapportent des séjours plus courts et des taux de complications plus faibles après le pontage gastrique robotique.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les hôpitaux règnent mais les CSA accélèrent

Les hôpitaux ont conservé 71,43 % de dominance des revenus en 2024 car ils gèrent les cas de traumatisme, obstétriques et d'oncologie complexes qui exigent des capacités complètes de salle d'opération. Les centres d'enseignement à Mexico et Guadalajara déploient des suites robotiques pour attirer les candidats résidents et pour répondre aux métriques d'accréditation pour les volumes de procédures avancées.

Les centres chirurgicaux ambulatoires croissent à un TCAC de 7,01 %, propulsés par les politiques de remboursement des assureurs qui favorisent les environnements ambulatoires et par la préférence patient pour des admissions plus courtes. Les CSA frontaliers gagnent des retours premium en servant la clientèle internationale qui combine des packages vacances avec des chirurgies électives, justifiant les investissements dans les scanners CT intraopératoires compacts et l'endoscopie haute définition. Les cliniques spécialisées affinent leur focus sur les lignes de service unique, exploitant les tours chirurgicales modulaires qui réduisent l'espace au sol. Les changements collectifs dans les sites de soins soutiennent les stratégies de canal diversifiées pour les fournisseurs dans le marché des dispositifs chirurgicaux généraux du Mexique.

Analyse géographique

Les villes frontalières du nord concentrent la demande chirurgicale premium car la proximité des États-Unis attire 1,4 million de touristes médicaux par an, favorisant une adoption élevée de systèmes robotiques, d'imagerie 4K et d'instruments à usage unique qui répondent aux attentes internationales. La Baja California seule représente 36 % des exportations d'appareils médicaux du Mexique, permettant un réapprovisionnement rapide des composants et un support de service rationalisé, ce qui bénéficie aux hôpitaux de Tijuana et Mexicali.[3]Source : Emergo by UL, "COFEPRIS - Mexico Ministry of Health," emergobyul.com

Le centre du Mexique - surtout Mexico et Guadalajara - héberge les hôpitaux de référence nationaux et les clusters R&D de fabrication. Le corridor high-tech de Guadalajara imite maintenant la culture de prototypage d'appareils de Silicon Valley, encourageant les coentreprises où les itérations de conception procèdent aux côtés des pilotes cliniques, réduisant le temps de mise sur le marché pour les accessoires laparoscopiques et les sondes neurochirurgicales.

Les régions du sud et rurales sont en retard dans la pénétration d'appareils due aux pénuries de chirurgiens et aux lacunes d'infrastructure, pourtant les réformes INSABI canalisent des subventions pour les théâtres modulaires et les pilotes de téléchirurgie qui pourraient décentraliser l'accès. Ces programmes créent des opportunités futures pour les portables robustes et les systèmes d'imagerie portables adaptés aux conditions d'alimentation intermittentes. Globalement, la diversité géographique nécessite des modèles de distribution multi-niveaux et d'après-vente dans l'ensemble du marché des dispositifs chirurgicaux généraux du Mexique.

Paysage concurrentiel

Les multinationales comme Johnson & Johnson, Medtronic et Stryker dominent les spécialités de haute valeur à travers des plateformes intégrées qui combinent matériel, logiciel et packages de formation. La division MedTech de Johnson & Johnson a investi 1,3 milliard USD dans le développement d'instruments chirurgicaux, soulignant un engagement vers les systèmes de nouvelle génération qui se différencient sur l'ergonomie et l'analytique IA. Le partenariat de Medtronic avec Siemens présente des stratégies d'écosystème qui verrouillent les flux de travail d'imagerie et de navigation sous des contrats de service unifiés, augmentant les coûts de changement pour les hôpitaux.

La production locale gagne de l'élan alors que les changements tarifaires ajoutent 4-8 % de droits aux biens finis importés, motivant des entreprises comme ThermoFab à construire des boîtiers et des composants à usage unique à Mexicali où les coûts de main-d'œuvre sous-cotent les benchmarks asiatiques. Olympus Latin America a élargi sa ligne d'énergie bipolaire et lancé la tour endoscopique Visera Elite III, élargissant les options de prix moyen pour les hôpitaux publics.

Les innovateurs émergents développent des portables guidés par IA capables de livrer une caractérisation tissulaire en temps réel, menaçant de dépasser les vendeurs historiques dépendants des mises à jour matérielles incrémentales. L'expertise réglementaire reste un actif stratégique ; les firmes qui naviguent efficacement COFEPRIS obtiennent une comptabilisation de revenus plus précoce et peuvent réinvestir dans des équipes d'après-vente localisées. L'industrie des dispositifs chirurgicaux généraux du Mexique équilibre donc les avantages d'échelle des incumbents mondiaux avec les entrants agiles positionnés pour servir les besoins cliniques de niche.

Leaders de l'industrie des dispositifs chirurgicaux généraux du Mexique

-

Boston Scientific Corporation

-

Stryker Corporation

-

Johnson & Johnson (Ethicon)

-

Medtronic plc

-

B. Braun SE

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Olympus Latin America a élargi son portefeuille POWERSEAL de scelleur-diviseur bipolaire avancé au Mexique.

- Janvier 2025 : ThermoFab a annoncé une ouverture d'installation à Mexicali mi-2025 pour soutenir le moulage de proximité pour les boîtiers d'appareils médicaux.

- Mars 2024 : Olympus Latin America a introduit la plateforme de visualisation endoscopique VISERA ELITE III au Mexique.

Portée du rapport du marché des dispositifs chirurgicaux généraux du Mexique

Selon la portée du rapport, les dispositifs chirurgicaux généraux sont des outils ou appareils pour effectuer des actions spécifiques ou produire des effets désirés pendant la chirurgie. Ceux-ci incluent les outils pour couper et disséquer, comme les scalpels, ciseaux et scies ; les outils pour saisir et tenir, incluant les pinces et clamps ; et les outils hémostatiques, qui sont utilisés pour arrêter les saignements.

Le marché des dispositifs chirurgicaux généraux du Mexique est segmenté par produit (dispositifs portables, dispositifs laparoscopiques, dispositifs électrochirurgicaux, dispositifs de fermeture de plaies, trocarts et dispositifs d'accès, et autres produits) et application (gynécologie et urologie, cardiologie, orthopédique, neurologie, autres applications). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Dispositifs portables |

| Dispositifs laparoscopiques |

| Dispositifs électrochirurgicaux |

| Dispositifs de fermeture de plaies |

| Trocarts et systèmes d'accès |

| Systèmes robotiques et assistés par ordinateur |

| Autres appareils |

| Chirurgie ouverte |

| Chirurgie minimalement invasive |

| Gynécologie et urologie |

| Cardiologie |

| Orthopédique |

| Neurologie |

| Autres applications |

| Hôpitaux |

| Centres chirurgicaux ambulatoires |

| Cliniques spécialisées |

| Par type de produit | Dispositifs portables |

| Dispositifs laparoscopiques | |

| Dispositifs électrochirurgicaux | |

| Dispositifs de fermeture de plaies | |

| Trocarts et systèmes d'accès | |

| Systèmes robotiques et assistés par ordinateur | |

| Autres appareils | |

| Par approche procédurale | Chirurgie ouverte |

| Chirurgie minimalement invasive | |

| Par application | Gynécologie et urologie |

| Cardiologie | |

| Orthopédique | |

| Neurologie | |

| Autres applications | |

| Par utilisateur final | Hôpitaux |

| Centres chirurgicaux ambulatoires | |

| Cliniques spécialisées |

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché des dispositifs chirurgicaux généraux du Mexique ?

Le marché est évalué à 243,55 millions USD en 2025 et devrait atteindre 325,25 millions USD d'ici 2030, croissant à un TCAC de 5,96 %.

Quel segment de produit mène le marché ?

Les dispositifs portables détiennent la première place avec une part de 37,57 % des revenus 2024.

Pourquoi la chirurgie minimalement invasive est-elle si proéminente au Mexique ?

Elle offre une récupération plus rapide, soutient la compétitivité du tourisme médical, et représente maintenant 71,98 % des procédures avec un TCAC de 6,22 %.

Comment la réglementation COFEPRIS affecte-t-elle les délais de lancement d'appareils ?

Les approbations standard prennent 10-18 mois, et les demandes supplémentaires peuvent prolonger l'entrée, ce qui impacte le plus les petits innovateurs.

Quelle région génère la plus forte demande pour la technologie chirurgicale avancée ?

Les villes frontalières du nord comme Tijuana et Mexicali mènent à cause des forts flux de tourisme médical et de la proximité des patients américains.

Dernière mise à jour de la page le: