Taille et part du marché de l'imagerie nucléaire du Mexique

Analyse du marché de l'imagerie nucléaire du Mexique par Mordor Intelligence

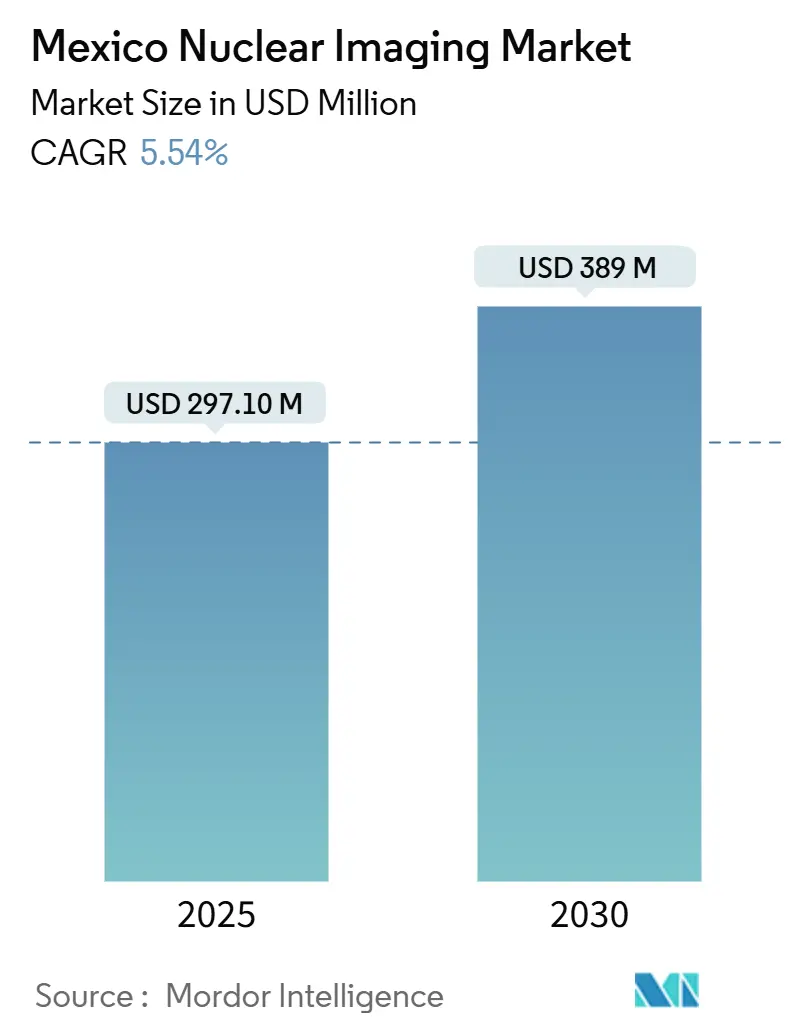

La taille du marché de la médecine nucléaire du Mexique s'élève à 297,1 millions USD en 2025 et devrait atteindre 389,0 millions USD d'ici 2030, progressant à un CAGR de 5,54 %, soulignant un élan d'investissement soutenu dans les technologies d'imagerie diagnostique et thérapeutique. Les dépenses constantes du secteur public, une expansion budgétaire IMSS-Bienestar de 30,2 % et l'ouverture de 9 nouveaux hôpitaux en 2025 signalent collectivement une hausse à court terme des achats d'équipement. Simultanément, la dépendance à 90 % du pays aux importations d'appareils médicaux maintient le Mexique fermement intégré aux chaînes d'approvisionnement américaines et asiatiques, créant un canal réceptif pour les fournisseurs de produits radiopharmaceutiques et de scanners hybrides. L'oncologie et la cardiologie demeurent les principaux moteurs de volume alors que l'incidence nationale du cancer s'accélère et que de nouveaux traceurs TEP pour les maladies coronariennes arrivent, intégrant les mises à niveau TEMP/TDM et TEP/TDM hybrides dans les cycles de planification hospitalière. Les centres de diagnostic privés évoluent plus rapidement que tout autre nœud de prestation de soins, encouragés par la privatisation des soins de santé, l'activité de fusions-acquisitions et des remboursements attractifs pour les services spécialisés.

Principales conclusions du rapport

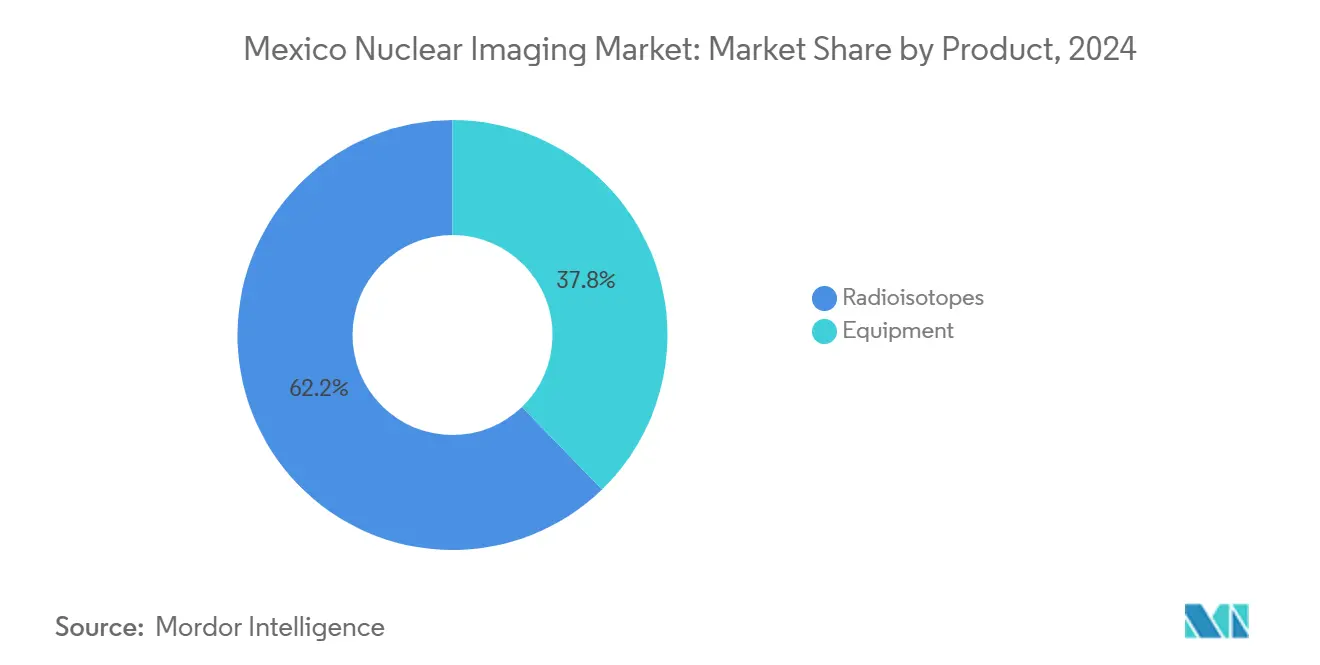

- Par produit, les radioisotopes détenaient 62,23 % de la part de marché de la médecine nucléaire en 2024 et devraient s'étendre à un CAGR de 5,89 % jusqu'en 2030.

- Par application, la TEMP a capturé 70,34 % de part de revenus en 2024, tandis que la TEP progresse à un CAGR de 6,00 % jusqu'en 2030 sur les indications oncologiques en expansion.

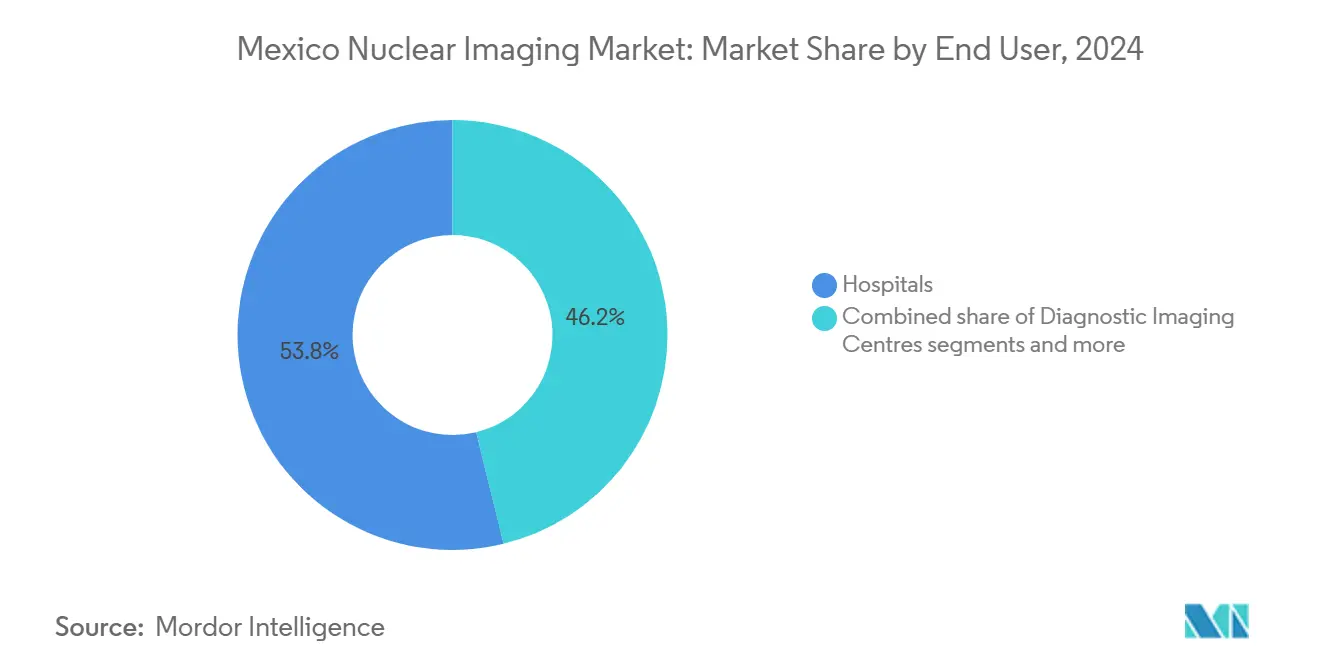

- Par utilisateur final, les hôpitaux commandaient 53,82 % de la taille du marché de la médecine nucléaire en 2024, tandis que les centres de diagnostic devraient croître à un CAGR de 6,11 % entre 2025 et 2030.

Tendances et aperçus du marché de l'imagerie nucléaire du Mexique

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Incidence croissante du cancer et des maladies cardiovasculaires | +1.2% | Mexico, Guadalajara, Monterrey | Moyen terme (2-4 ans) |

| Dépenses d'équipement d'imagerie du secteur public (INSABI, IMSS) | +0.8% | National, régions mal desservies | Court terme (≤ 2 ans) |

| Mises à niveau TEMP/TDM et TEP/TDM hybrides | +0.7% | Centres urbains, hôpitaux privés | Moyen terme (2-4 ans) |

| Développement de pharmacies nucléaires privées | +0.5% | Guadalajara, Monterrey | Long terme (≥ 4 ans) |

| Adoption précoce de la TEP corps entier pour la pédiatrie | +0.3% | Mexico, centres pédiatriques | Long terme (≥ 4 ans) |

| Logistique de traceurs juste-à-temps transfrontalière | +0.4% | États frontaliers du nord | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Incidence croissante du cancer et des maladies cardiovasculaires

La prévalence du cancer augmente au Mexique, pourtant seulement 5 % des établissements fournissent actuellement des soins oncologiques, incitant les hôpitaux à adopter des suites de médecine nucléaire intégrées qui comblent les lacunes diagnostiques. Les cancers colorectal, pulmonaire et de la prostate présentent la demande d'imagerie non satisfaite la plus élevée, stimulant l'adoption d'études TEMP au Technetium-99m et de scanners TEP ciblés PSMA. Le développement radiopharmaceutique domestique, illustré par le 177Lu-iPSMA et le 177Lu-DOTATOC, prolonge la survie dans la maladie métastatique tout en réduisant l'exposition aux importations. Les maladies cardiovasculaires alimentent également le marché de la médecine nucléaire ; le traceur flurpiridaz F-18 de GE HealthCare offre des avantages logistiques de demi-vie plus longue et sera lancé nationalement début 2025. Ces dynamiques de charge de morbidité ajoutent collectivement 1,2 point de pourcentage aux prévisions CAGR du marché de la médecine nucléaire.

Dépenses d'équipement d'imagerie du secteur public (INSABI, IMSS)

Le budget 2025 de la présidente Claudia Sheinbaum augmente le financement IMSS-Bienestar à 174,6 milliards MXN, allouant des ressources pour la modernisation de l'imagerie diagnostique. Neuf nouveaux hôpitaux et six unités de médecine familiale ouvrant en 2025 incluront chacun des départements de médecine nucléaire, stimulant immédiatement les volumes d'appels d'offres pour équipements d'investissement. Le mandat plus large d'INSABI pour la couverture universelle se traduit par des pipelines d'approvisionnement pour scanners hybrides, infrastructure de laboratoires chauds et kits froids. Bien que les problèmes de chaîne d'approvisionnement de médicaments persistent, la stratégie d'économies de 30 milliards MXN du gouvernement incite les fournisseurs qui regroupent les contrats de service avec l'équipement, améliorant l'accessibilité du cycle de vie. Collectivement, les dépenses d'équipement du secteur public contribuent à une hausse de +0,8 % du CAGR du marché de la médecine nucléaire.

Mises à niveau TEMP/TDM et TEP/TDM hybrides

Les cliniciens exigent de plus en plus une co-localisation métabolique-plus-anatomique pour la planification du traitement, déclenchant une vague de remplacement vers les modalités hybrides. L'alliance d'optimisation de flux de travail de Canon Medical et Hermes Medical illustre l'accent des fournisseurs sur l'efficacité guidée par logiciel que les prestataires mexicains sont désireux d'adopter. Le pacte d'imagerie IA de sept ans de GE HealthCare avec Sutter Health souligne les offres de cycle de vie intégrées qui attirent les groupes privés locaux. Le pipeline d'imagerie oncologique de 16,2 milliards USD de Siemens Healthineers soutient davantage la migration continue des fonctionnalités vers les flottes mexicaines. La transition ajoute un vent arrière de 0,7 point de pourcentage au CAGR alors que les établissements retirent les caméras gamma à tête unique en faveur des TEMP/TDM à double tête et des TEP/TDM à temps de vol.

Développement de pharmacies nucléaires privées

De nouvelles radio-pharmacies centrales à Guadalajara et Monterrey sont conçues pour composer des traceurs F-18 et Ga-68, raccourcissant les fenêtres de livraison et stabilisant l'approvisionnement pour les centres éloignés. Les opérateurs adoptent la fabrication lean et la synthèse automatisée pour répondre aux normes GMP et COFEPRIS, réduisant les coûts unitaires des doses contre les approvisionnements importés. L'appétit d'investissement est soutenu par un pipeline thérapeutique émergent qui nécessite une radiochimie sur site ou à proximité. À long terme, ces installations privées devraient ajouter 0,5 point de pourcentage au CAGR du marché de la médecine nucléaire.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Coûts élevés d'équipement et de maintenance | -1,1 % | National, petits hôpitaux | Moyen terme (2-4 ans) |

| Remboursement limité pour les scanners avancés | -0,9 % | National, variable par région | Long terme (≥ 4 ans) |

| Retards d'approvisionnement Mo-99 aux douanes | -0,6 % | Points d'entrée frontaliers | Court terme (≤ 2 ans) |

| Pénurie de technologues certifiés | -0,7 % | National, aigu en zones rurales | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Coûts élevés d'équipement et de maintenance

Une suite TEP/TDM coûte 2-4 millions USD en amont et 8-12 % de la valeur d'achat annuellement pour les contrats de service, mettant à rude épreuve les budgets d'investissement où les dépenses de santé publique n'égalent que 3,3 % du PIB. Les frais d'entrée COFEPRIS de 5 000-10 000 USD et les délais d'approbation jusqu'à 18 mois prolongent les périodes de retour sur investissement pour les fournisseurs, gonflant davantage les prix catalogue. Les tarifs sur les sous-ensembles de scanners importés ont également augmenté les coûts d'acquisition pour les unités Siemens et GE fabriquées partiellement au Mexique, limitant la diffusion dans les villes secondaires. Par conséquent, cette contrainte soustrait 1,1 point de pourcentage au CAGR du marché de la médecine nucléaire.

Remboursement limité pour les scanners avancés

Les politiques de payeurs fragmentées à travers IMSS, ISSSTE et les assureurs privés résultent en une couverture inégale pour le staging oncologique basé sur TEP et les études de perfusion cardiaque, atténuant les volumes de patients. Les réformes de couverture universelle priorisent les soins préventifs et primaires, dirigeant moins de financement vers les diagnostics à coût élevé. Bien que des offres d'assurance de niche comme Oncosalud émergent, l'adoption reste limitée aux populations à revenus plus élevés. L'incertitude de paiement déduit 0,9 point de pourcentage des projections CAGR.

Analyse des segments

Par produit : Les radioisotopes maintiennent le leadership et l'élan

Les radioisotopes ont enregistré une part de marché de la médecine nucléaire de 62,23 % en 2024 et devraient dépasser l'équipement à un CAGR de 5,89 % jusqu'en 2030, renforçant leur centralité dans la croissance des volumes cliniques. La taille du marché de la médecine nucléaire associée aux seuls traceurs TEMP au Technetium-99m a dépassé 185 millions USD en 2024, validant le poids des revenus du segment. Les isotopes TEP grimpent le plus rapidement alors que la cardiologie adopte le flurpiridaz F-18 et l'oncologie se diversifie dans les agents Ga-68 et Cu-64. La production locale de thérapeutiques marquées au 177Lu souligne la capacité émergente du Mexique en théranostiques, positionnant les fournisseurs domestiques pour réduire la dépendance aux importations et couvrir le risque d'approvisionnement Mo-99.

La demande d'équipement traîne mais bénéficie des mises à niveau de systèmes hybrides et des attentes de flux de travail pilotées par IA. Les hôpitaux allouent des dépenses d'investissement plus élevées aux remplacements TEMP/TDM, tandis que les groupes privés déploient sélectivement la TEP/TDM dans les grandes métropoles. La TEP/IRM reste orientée recherche en raison du coût total de possession, pourtant l'adoption de niche dans les hôpitaux universitaires aide les essais translationnels. Sur l'horizon de prévision, le marché de la médecine nucléaire continuera de voir les revenus des radioisotopes dominer, pourtant la courbe de rafraîchissement de l'équipement fournit aux fournisseurs des opportunités de placement récurrentes.

Par application : La TEMP commande le volume, la TEP génère la vélocité

La TEMP a représenté 70,34 % de la part du marché de la médecine nucléaire en 2024, ancrée par la perfusion myocardique, la thyroïde et les scanners osseux qui stimulent collectivement le débit quotidien. La TEMP cardiologique conserve la favorabilité de remboursement et la disponibilité large des traceurs, tandis que l'imagerie thyroïdienne maintient une demande stable via les agents I-123. Néanmoins, le CAGR de 6,00 % de la TEP projette que le staging oncologique, particulièrement les flux de travail prostatiques guidés PSMA, érodera la dominance de la TEMP. La taille du marché de la médecine nucléaire attribuée aux procédures TEP devrait dépasser 144 millions USD d'ici 2030, aidée par l'indication cardiaque du flurpiridaz et l'adoption croissante en oncologie pédiatrique.

L'imagerie thyroïdienne et infectieuse demeurent des bastions TEMP, pourtant les avancées en TEP corps entier établissent de nouvelles lignes de base diagnostiques dans les tumeurs solides pédiatriques. Les hôpitaux à double plateforme intègrent les deux modalités pour adapter les parcours de soins, soulignant le positionnement de service hybride. La résolution supérieure de la TEP, les temps de scan réduits via la reconstruction assistée par IA et les lancements de nouveaux traceurs créent une courbe d'utilisation convaincante, surtout dans les centres de diagnostic privés où l'amortissement de l'équipement est piloté par le volume.

Par utilisateur final : Les hôpitaux maintiennent l'avantage d'échelle tandis que les centres de diagnostic accélèrent

Les hôpitaux ont généré 53,82 % de la taille du marché de la médecine nucléaire en 2024, tirant parti des parcours intégrés d'hospitalisation et chirurgicaux qui propulsent naturellement les références d'imagerie. L'expansion du réseau IMSS renforcera la part hospitalière en ajoutant une capacité de base installée dans huit États. Pourtant, les centres de diagnostic affichent un CAGR de 6,11 % alors que le capital-investissement soutient les établissements autonomes équipés de TEP/TDM, TEMP/TDM et radio-pharmacie sur site, réduisant les temps d'attente des patients et améliorant la commodité.

Les instituts académiques et de recherche contribuent des protocoles spécialisés et la formation de technologues, soutenant indirectement l'expansion du marché en améliorant la confiance clinique et la disponibilité de la main-d'œuvre. Les pénuries de main-d'œuvre, cependant, contraignent les hôpitaux ruraux à référer les cas complexes aux centres de diagnostic urbains, perpétuant le différentiel de croissance. Des partenariats entre hôpitaux et fournisseurs d'imagerie mobile émergent pour combler les lacunes de service, permettant aux plus petits établissements d'héberger des journées TEP périodiques sans exposition complète aux dépenses d'investissement.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

La taille du marché de la médecine nucléaire du Mexique reste fortement concentrée au centre du pays, où Mexico et les États environnants représentent 53,82 % de l'activité hospitalière en 2024. L'Instituto Nacional de Cancerología à Mexico façonne les protocoles nationaux en comparant la TEMP/TDM 99mTc-iPSMA avec la TEP/TDM 18F-PSMA-1007 pour le staging du cancer de la prostate. Le centre TEP-TDM intégré de Médica Sur souligne le rôle de la capitale comme plaque tournante de référence pour les patients domestiques et internationaux. La proximité réglementaire au siège de COFEPRIS accélère davantage l'adoption technologique dans la région centrale.

Guadalajara ancre la croissance occidentale alors que l'investissement en pharmacie nucléaire privée et les routes commerciales du Pacifique attirent les volumes de tourisme médical. Monterrey et le corridor industriel du nord-est demandent une imagerie de santé au travail qui soutient la main-d'œuvre manufacturière du pays. Les hôpitaux frontaliers du nord exploitent la proximité géographique aux cyclotrons américains pour des livraisons rapides de Mo-99 et F-18, bien que les retards douaniers périodiques perturbent encore la fiabilité de planification. IMSS équipera le nouvel Hospital General de Zona à Tuxtla Gutiérrez d'un scanner hybride en 2025, marquant la première unité de médecine nucléaire à service complet au Chiapas.

Les États du sud et du sud-est demeurent mal desservis, pourtant la présidente Sheinbaum a alloué 174,6 milliards MXN pour les mises à niveau IMSS-Bienestar qui priorisent ces régions. La péninsule du Yucatan et la côte du Golfe attirent maintenant des fonds privés alors que la croissance touristique demande des diagnostics oncologiques avancés. Les programmes TEP-TDM mobiles et les téléconsultations sont des solutions d'attente émergentes pendant que les sites permanents sont construits. Les États de la côte Pacifique capitalisent sur les références oncologiques internationales qui s'appuient sur les services théranostiques. Les règles qualité COFEPRIS uniformes s'appliquent nationalement, mais les coûts de conformité élevés continuent de favoriser les opérateurs établis avec des équipes réglementaires locales.

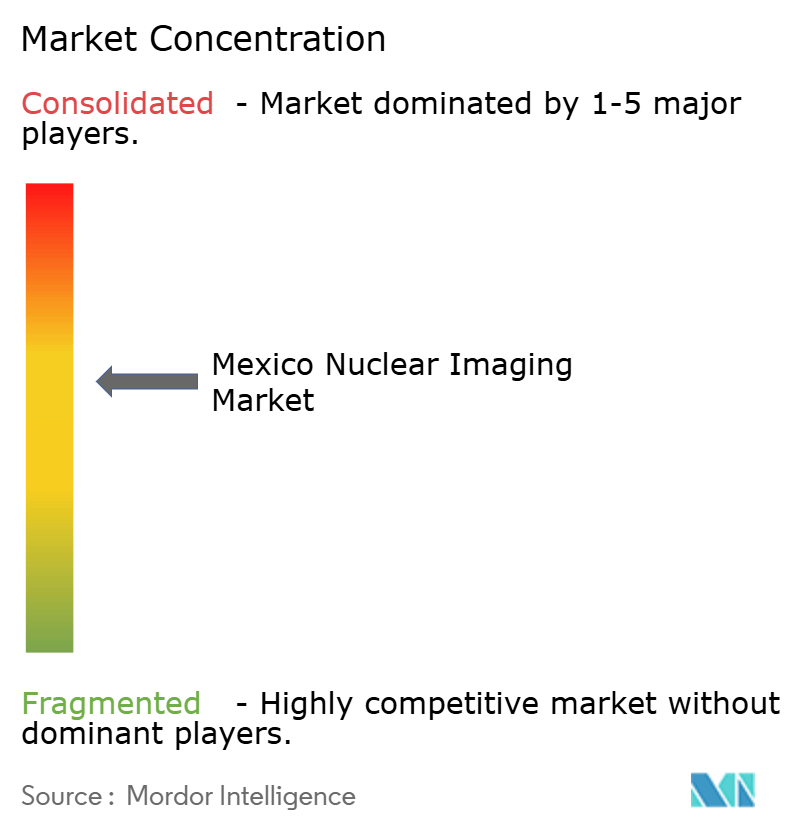

Paysage concurrentiel

Le marché de la médecine nucléaire du Mexique affiche une concentration modérée avec GE HealthCare, Siemens Healthineers et Philips Healthcare menant les installations de scanners hybrides, tandis que Curium, Novartis et Telix dominent les portefeuilles radiopharmaceutiques. L'acquisition par GE de Nihon Medi-Physics renforce son intégration verticale, permettant des offres groupées isotope-plus-équipement qui attirent les comités d'appel d'offres IMSS. Siemens canalise 16,2 milliards USD dans la R&D d'imagerie oncologique, qui filtrera dans la base installée mexicaine via les détecteurs temps de vol et la reconstruction IA. Philips tire parti des clusters d'appareils électromédicaux établis du Mexique, assurant un service de proximité et des coûts logistiques plus bas.

L'achat par Curium en mars 2025 de Monrol augmente la production de Lutétium-177, positionnant l'entreprise pour fournir les essais théranostiques et thérapies hospitalières mexicaines. Les usines de radioligands américaines de Novartis ajoutent de la redondance aux chaînes d'approvisionnement Lu-177 et Ac-225, avantageux pour les grossistes locaux ciblant un accès stable aux doses thérapeutiques. Telix fait avancer la convergence diagnostique-thérapeutique via les traceurs ciblés PSMA et CA-IX, augmentant la pression concurrentielle dans les niches d'oncologie de précision. Pendant ce temps, Canon Medical et United Imaging exploitent le matériel rentable pour pénétrer les appels d'offres sensibles à la valeur.

Les fenêtres d'approbation COFEPRIS et les mandats d'étiquetage favorisent généralement les acteurs établis avec des équipes réglementaires intégrées, soutenant une concentration de marché modérée. Pourtant, les entrants de pharmacie nucléaire privée et les startups d'imagerie mobile injectent de la vigueur concurrentielle, gardant les dynamiques de prix fluides. Les alliances de fournisseurs autour du flux de travail IA, de la TEP corps entier et de l'oncologie pédiatrique façonneront la différenciation sur la période de prévision.

Leaders de l'industrie de l'imagerie nucléaire du Mexique

Bracco Imaging Spa

GE Healthcare

Siemens AG

Koninklijke Philips N.V

Canon Medical System

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Curium Pharma a finalisé l'acquisition de Monrol pour étendre significativement la capacité Lutétium-177 et l'empreinte TEP, positionnant l'entreprise comme fabricant leader d'isotopes Lu-177 cruciaux pour la thérapie radionucléidique ciblée

- Février 2025 : L'Instituto Mexicano del Seguro Social a annoncé des plans pour inaugurer 9 hôpitaux et 6 unités de médecine familiale à travers 12 États mexicains en 2025, incluant l'Hospital General de Zona à Tuxtla Gutiérrez.

Portée du rapport sur le marché de l'imagerie nucléaire du Mexique

Les procédures d'imagerie en médecine nucléaire sont non invasives, à l'exception des injections intraveineuses, et sont généralement des tests médicaux indolores qui aident les médecins à diagnostiquer et évaluer les conditions médicales. Ces scanners d'imagerie utilisent des matériaux radioactifs appelés radiopharmaceutiques ou radiotraceurs. Ces radiopharmaceutiques sont utilisés en diagnostic et en thérapeutique.

Le marché de l'imagerie nucléaire du Mexique est segmenté par produit et application. Basé sur le produit, le marché est segmenté en équipement et radioisotope diagnostique. Basé sur l'application, le marché est segmenté en application TEMP et application TEP. Le rapport offre la valeur (en USD) pour les segments ci-dessus.

| Équipement | Scanners TEP/TDM | |

| Scanners TEMP/TDM | ||

| Scanners TEP/IRM | ||

| Radioisotopes | Radioisotopes TEMP | Technetium-99m (Tc-99m) |

| Thallium-201 (Tl-201) | ||

| Gallium-67 (Ga-67) | ||

| Iode-123 (I-123) | ||

| Autres isotopes TEMP | ||

| Radioisotopes TEP | Fluor-18 (F-18) | |

| Rubidium-82 (Rb-82) | ||

| Autres isotopes TEP | ||

| Applications TEMP | Cardiologie |

| Neurologie | |

| Thyroïde | |

| Autres applications TEMP | |

| Applications TEP | Oncologie |

| Cardiologie | |

| Neurologie | |

| Autres applications TEP |

| Hôpitaux |

| Centres d'imagerie diagnostique |

| Instituts académiques et de recherche |

| Par produit (Valeur) | Équipement | Scanners TEP/TDM | |

| Scanners TEMP/TDM | |||

| Scanners TEP/IRM | |||

| Radioisotopes | Radioisotopes TEMP | Technetium-99m (Tc-99m) | |

| Thallium-201 (Tl-201) | |||

| Gallium-67 (Ga-67) | |||

| Iode-123 (I-123) | |||

| Autres isotopes TEMP | |||

| Radioisotopes TEP | Fluor-18 (F-18) | ||

| Rubidium-82 (Rb-82) | |||

| Autres isotopes TEP | |||

| Par application (Valeur) | Applications TEMP | Cardiologie | |

| Neurologie | |||

| Thyroïde | |||

| Autres applications TEMP | |||

| Applications TEP | Oncologie | ||

| Cardiologie | |||

| Neurologie | |||

| Autres applications TEP | |||

| Par utilisateur final (Valeur) | Hôpitaux | ||

| Centres d'imagerie diagnostique | |||

| Instituts académiques et de recherche | |||

Questions clés auxquelles répond le rapport

Quelle sera la taille du marché de la médecine nucléaire du Mexique d'ici 2030 ?

La taille du marché de la médecine nucléaire devrait atteindre 389,0 millions USD d'ici 2030, croissant à un CAGR de 5,54 %.

Quelle catégorie de produit génère le plus de revenus ?

Les radioisotopes représentent la catégorie leader, détenant 62,23 % de part de marché en 2024 et projetant un CAGR de 5,89 % jusqu'en 2030.

Quelles sont les perspectives de croissance pour les applications TEP ?

Les applications TEP devraient progresser à un CAGR de 6,00 % grâce aux indications oncologiques, cardiologiques et pédiatriques en expansion.

Pourquoi les centres de diagnostic s'étendent-ils plus rapidement que les hôpitaux ?

L'investissement privé, des temps d'attente plus courts et des offres de services spécialisés propulsent les centres de diagnostic à un CAGR de 6,11 % jusqu'en 2030.

Quels obstacles les fournisseurs d'équipement rencontrent-ils au Mexique ?

Les coûts d'investissement élevés, les délais d'approbation COFEPRIS jusqu'à 18 mois et le remboursement variable sont les principaux obstacles au déploiement de nouveaux équipements.

Quelle initiative politique récente bénéficie le plus à l'expansion de la médecine nucléaire ?

L'augmentation budgétaire IMSS-Bienestar de 30,2 % et la construction de neuf nouveaux hôpitaux en 2025 stimulent directement les achats de scanners hybrides du secteur public.

Dernière mise à jour de la page le: