Analyse du marché du diisocyanate de méthylène diphényle

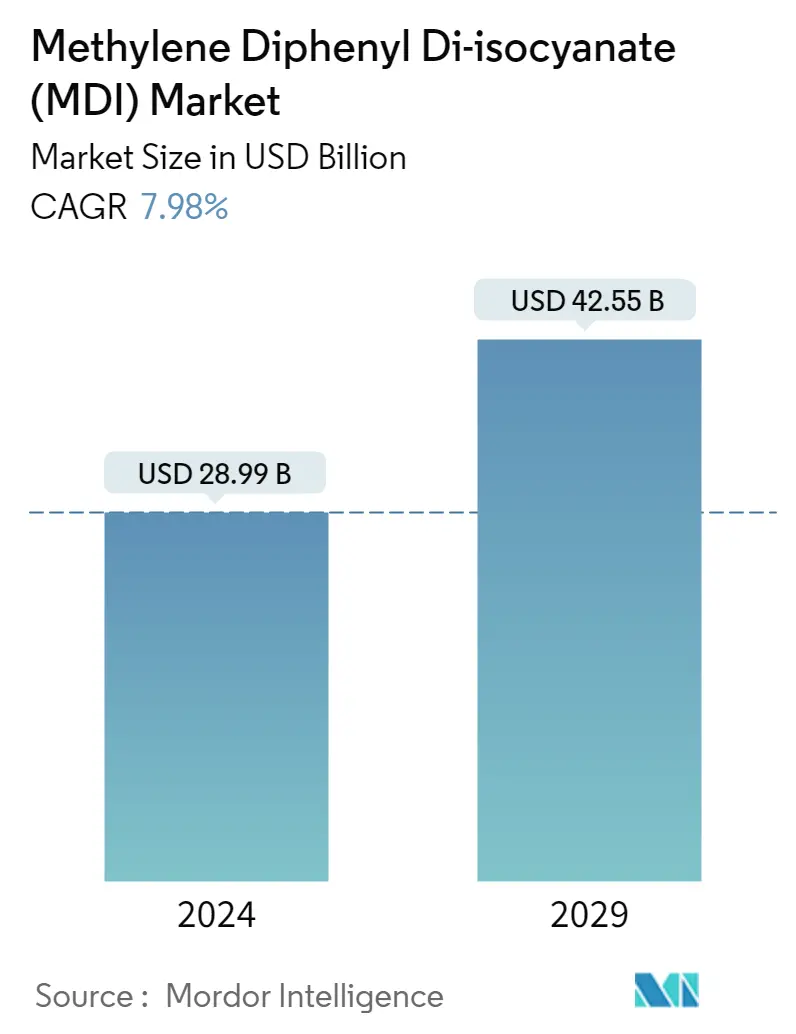

La taille du marché du diisocyanate de méthylène diphényle est estimée à 28,99 milliards USD en 2024 et devrait atteindre 42,55 milliards USD dici 2029, avec une croissance de 7,98 % au cours de la période de prévision (2024-2029).

Le marché a connu une croissance en 2021 après sêtre remis de la pandémie de COVID-19 en 2020. La consommation de MDI a augmenté dans diverses industries dutilisateurs finaux, telles que la construction, lautomobile et autres. Dans ces industries d'utilisateurs finaux, le MDI est utilisé dans diverses applications, notamment la mousse PU, les revêtements, les adhésifs, les élastomères et les liants.

- À court terme, la demande croissante de PU dans lisolation du secteur de la construction devrait stimuler la croissance du marché.

- Dun autre côté, des réglementations strictes associées au MDI et aux effets toxiques du MDI peuvent constituer des obstacles à la croissance du marché étudié.

- Le processus de production de MDI sans phosgène devrait offrir des opportunités lucratives pour la croissance du marché.

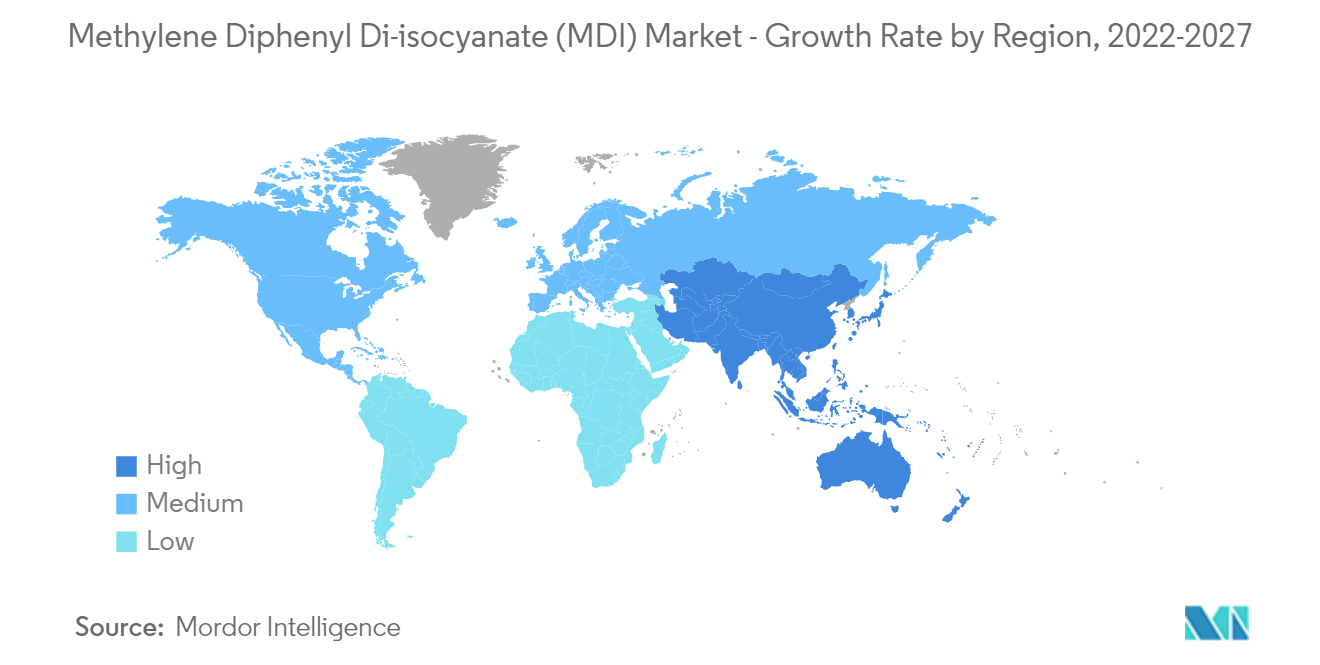

- LAsie-Pacifique a dominé le marché mondial, avec la plus grande consommation provenant de pays comme la Chine, le Japon et la Corée du Sud, et elle connaîtra probablement le TCAC le plus élevé au cours de la période de prévision.

Tendances du marché du diisocyanate de méthylène diphényle

Le segment de la construction devrait dominer le marché

- La construction est la plus grande industrie d'utilisation finale du marché du MDI, où il est utilisé dans diverses applications domestiques, commerciales et industrielles.

- Lune des applications les plus importantes est lutilisation de mousse PU rigide comme isolation des murs et du toit, comme panneaux isolés et comme bouche-pores pour lespace autour des portes et des fenêtres. Les panneaux stratifiés Polyiso, utilisés principalement dans lisolation des toitures et des murs, représentent la majorité de la mousse PU rigide totale dans les applications de construction.

- Certaines mousses PU rigides peuvent être appliquées pour sceller les interstices et recouvrir les formes irrégulières. Ces mousses comprennent les mousses pulvérisées, coulées sur place et monocomposantes. Les avantages environnementaux de la mousse PU rigide sont significatifs et incluent une efficacité énergétique accrue et une réduction du poids du projet.

- Les revêtements protecteurs sont lune des applications les plus populaires des PU dans le bâtiment et la construction. Ils sont utilisés dans la production de parquets, de sous-sols, de bâtiments, de ponts et de nombreux autres produits commerciaux et de consommation.

- Les adhésifs PU représentent un autre marché important pour les matériaux PU dans cette industrie d'utilisateur final. En raison de leur temps de durcissement rapide, de leur force dadhérence et de leur résistance aux intempéries, les adhésifs PU sont utilisés dans les installations de toiture, de revêtement de sol, de panneaux muraux et de fenêtres/portes.

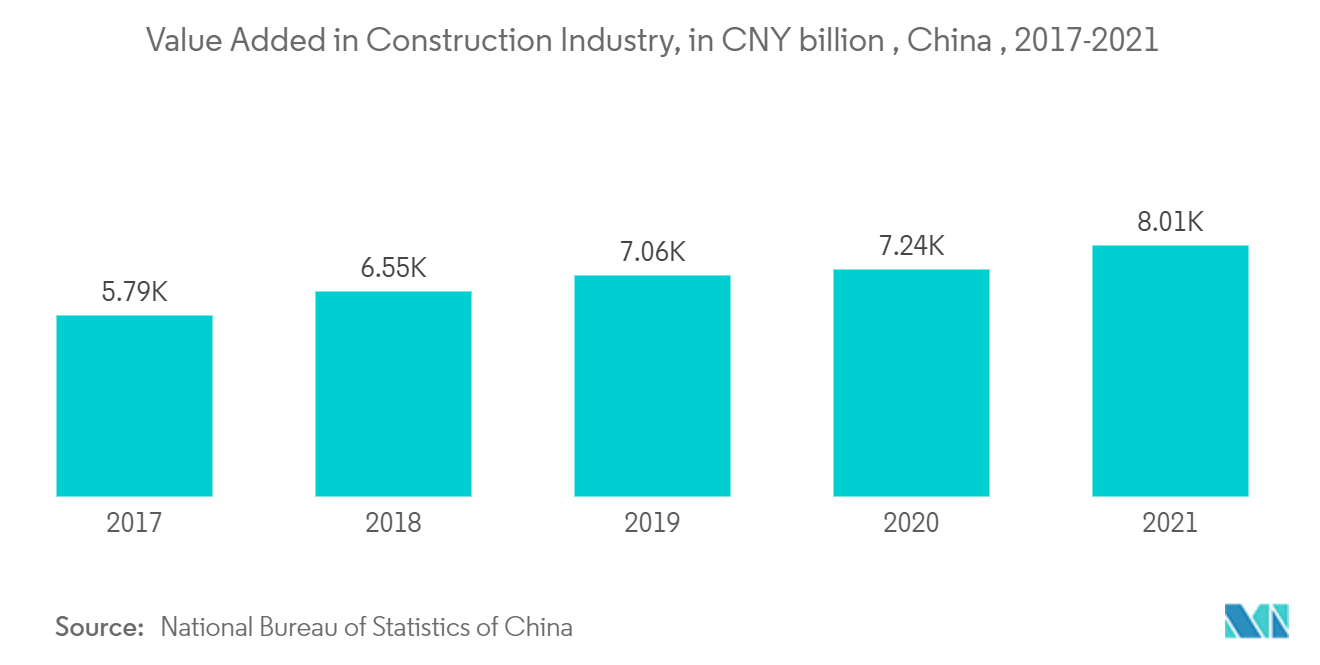

- Le secteur mondial de la construction était évalué à environ 7300 milliards de dollars en 2021. La valeur du secteur mondial de la construction a diminué en 2020, les activités de construction ayant été temporairement suspendues pendant le confinement imposé par le gouvernement afin de freiner la propagation de nouveaux cas de COVID-19.

- De plus, en 2021, selon le Bureau du recensement des États-Unis, les dépenses de construction se sont élevées à 1590 milliards de dollars, soit un taux de croissance de 8,2 % par rapport à 2020, augmentant ainsi la consommation de MDI provenant de diverses applications de construction.

- Par conséquent, tous les facteurs susmentionnés provenant du secteur de la construction sont susceptibles davoir un impact significatif sur la demande sur le marché étudié dans les années à venir.

La région Asie-Pacifique devrait dominer le marché

- La région Asie-Pacifique dominait la part de marché mondiale. Avec la demande croissante dindustries telles que la construction, lameublement, les appareils électroniques et lautomobile dans des pays comme la Chine, lInde et le Japon, lutilisation du MDI augmente dans la région.

- En Asie-Pacifique, la Chine constitue le principal marché pour le MDI. Le MDI est principalement utilisé pour le polyuréthane en Chine, et le pays est le plus grand producteur et consommateur mondial de produits en polyuréthane.

- Selon l'Administration du commerce international, la Chine est le plus grand marché automobile au monde, tant en termes de production que de ventes. En 2021, selon l'enquête du correspondant de l'OICA, la production automobile du pays a atteint 26,08 millions, en hausse de 3%, par rapport aux 25,23 millions de véhicules produits en 2020.

- En outre, la Chine possède le plus grand marché de construction au monde, représentant 20 % de tous les investissements en construction dans le monde. Le pays à lui seul devrait dépenser près de 13000 milliards de dollars en bâtiments dici 2030.

- Selon les rapports de l'OICA, la production automobile en Inde a connu une croissance de 30 % en 2021. Selon les rapports de la Société des constructeurs automobiles indiens, SIAM, le pays a produit 4399112 unités de voitures particulières et de véhicules légers en 2021.

- L'Inde compte plus de 2 500 fabricants de revêtements décoratifs et 800 fabricants de revêtements industriels.. Cette demande croissante de peintures et de revêtements a incité les entreprises à augmenter leurs capacités de production dans le pays. Cela devrait en outre accroître la demande de diisocyanate de méthylène diphényle (MDI) dans le pays.

- Le Japon est l'un des plus grands pays de l'industrie électronique. La valeur de la production en 2021 a atteint 10950 milliards de yens (80000 millions de dollars). La production électronique a augmenté à des niveaux supérieurs à ceux davant la COVID-19, ce qui constitue un signe positif pour le marché étudié.

- Par conséquent, tous les facteurs mentionnés ci-dessus sont susceptibles davoir un impact significatif sur la demande sur le marché de la région Asie-Pacifique dans les années à venir.

Aperçu du marché du diisocyanate de méthylène diphényle

Le marché du diisocyanate de méthylène diphényle (MDI) est de nature consolidée, les principaux acteurs représentant une part importante du marché. Parmi les principaux acteurs du marché figurent Wanhua Chemical Co. Ltd, BASF SE, Covestro AG, Dow et Huntsman Corporation (sans ordre particulier).

Leaders du marché du diisocyanate de méthylène diphényle

Wanhua Chemical Co. Ltd

BASF SE

Covestro AG

Huntsman Corporation

Dow

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

_Market_-market_concentration.webp)

Actualités du marché du diisocyanate de méthylène diphényle

- En juillet 2022, BASF a investi 780 millions de dollars dans l'agrandissement de l'usine de diisocyanate de méthylène diphényle (MDI) sur son site de Verbund à Geismar, en Louisiane, augmentant ainsi sa capacité de production à 600000 tonnes métriques par an d'ici le milieu de la décennie.

- En février 2022, Covestro AG a lancé un MDI climatiquement neutre. Pour rendre le nouveau MDI neutre pour le climat, Covestro a utilisé des matières premières alternatives basées sur des déchets végétaux qui sont attribués aux produits à l'aide d'un équilibrage de masse certifié selon ISCC PLUS. Les nouveaux grades MDI peuvent être utilisés dans de nombreuses applications dans les secteurs de la construction, de la chaîne du froid et de l'automobile.

Segmentation de lindustrie du diisocyanate de méthylène diphényle

Le diisocyanate de méthylène diphényle (MDI) est défini comme un type d'isocyanate aromatique qui a une large base d'application dans les secteurs commerciaux et de consommation à grande échelle. Pour la production de MDI, la condensation de l'aniline se fait avec du formaldéhyde pour former de la méthylènedianiline (MDA), qui réagit avec le phosgène pour former du MDI . Le marché du diisocyanate de méthylène diphényle (MDI) est segmenté par application, par secteur dactivité et par géographie. Par application, le marché est segmenté en mousse rigide, mousse flexible, revêtements, élastomères, adhésifs et produits détanchéité, ainsi que dautres applications. Par secteur dutilisation final, le marché est segmenté en construction, meubles et intérieurs, électronique et appareils électroménagers, automobile, chaussure et autres secteurs dutilisateurs finaux. Le rapport couvre également la taille du marché et les prévisions du marché du diisocyanate de méthylène diphényle (MDI) dans 16 pays. Pour chaque segment, le dimensionnement du marché et les prévisions ont été réalisés en fonction du volume (kilotonnes).

| Mousse rigide |

| Mousse souple |

| Revêtements |

| Élastomères |

| Adhésifs et mastics |

| Autres applications |

| Construction |

| Meubles et intérieurs |

| Électronique et appareils électroménagers |

| Automobile |

| Chaussure |

| Autres industries d'utilisateurs finaux |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Russie | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Arabie Saoudite |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Application | Mousse rigide | |

| Mousse souple | ||

| Revêtements | ||

| Élastomères | ||

| Adhésifs et mastics | ||

| Autres applications | ||

| Industrie des utilisateurs finaux | Construction | |

| Meubles et intérieurs | ||

| Électronique et appareils électroménagers | ||

| Automobile | ||

| Chaussure | ||

| Autres industries d'utilisateurs finaux | ||

| Géographie | Asie-Pacifique | Chine |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Nord | États-Unis | |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Russie | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Arabie Saoudite | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

FAQ sur les études de marché sur le diisocyanate de méthylène diphényle

Quelle est la taille du marché du diisocyanate de méthylène diphényle (MDI) ?

La taille du marché du diisocyanate de méthylène diphényle (MDI) devrait atteindre 28,99 milliards USD en 2024 et croître à un TCAC de 7,98 % pour atteindre 42,55 milliards USD dici 2029.

Quelle est la taille actuelle du marché du diisocyanate de méthylène diphényle (MDI) ?

En 2024, la taille du marché du diisocyanate de méthylène diphényle (MDI) devrait atteindre 28,99 milliards de dollars.

Qui sont les principaux acteurs du marché du diisocyanate de méthylène diphényle (MDI) ?

Wanhua Chemical Co. Ltd, BASF SE, Covestro AG, Huntsman Corporation, Dow sont les principales sociétés opérant sur le marché du diisocyanate de méthylène diphényle (MDI).

Quelle est la région qui connaît la croissance la plus rapide sur le marché du diisocyanate de méthylène diphényle (MDI) ?

On estime que lAsie-Pacifique connaîtra la croissance du TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du diisocyanate de méthylène diphényle (MDI) ?

En 2024, la région Asie-Pacifique représente la plus grande part de marché sur le marché du diisocyanate de méthylène diphényle (MDI).

Quelles années couvre ce marché du diisocyanate de méthylène diphényle (MDI) et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du diisocyanate de méthylène diphényle (MDI) était estimée à 26,85 milliards de dollars. Le rapport couvre la taille historique du marché du diisocyanate de méthylène diphényle (MDI) pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du diisocyanate de méthylène diphényle (MDI) pour les années 2024, 2025. , 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du diisocyanate de méthylène diphényle

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du diisocyanate de méthylène diphényle 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du diisocyanate de méthylène diphényle comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.

_Market-major_players.webp)