Taille et part du marché de la connectivité des dispositifs médicaux

Analyse du marché de la connectivité des dispositifs médicaux par Mordor Intelligence

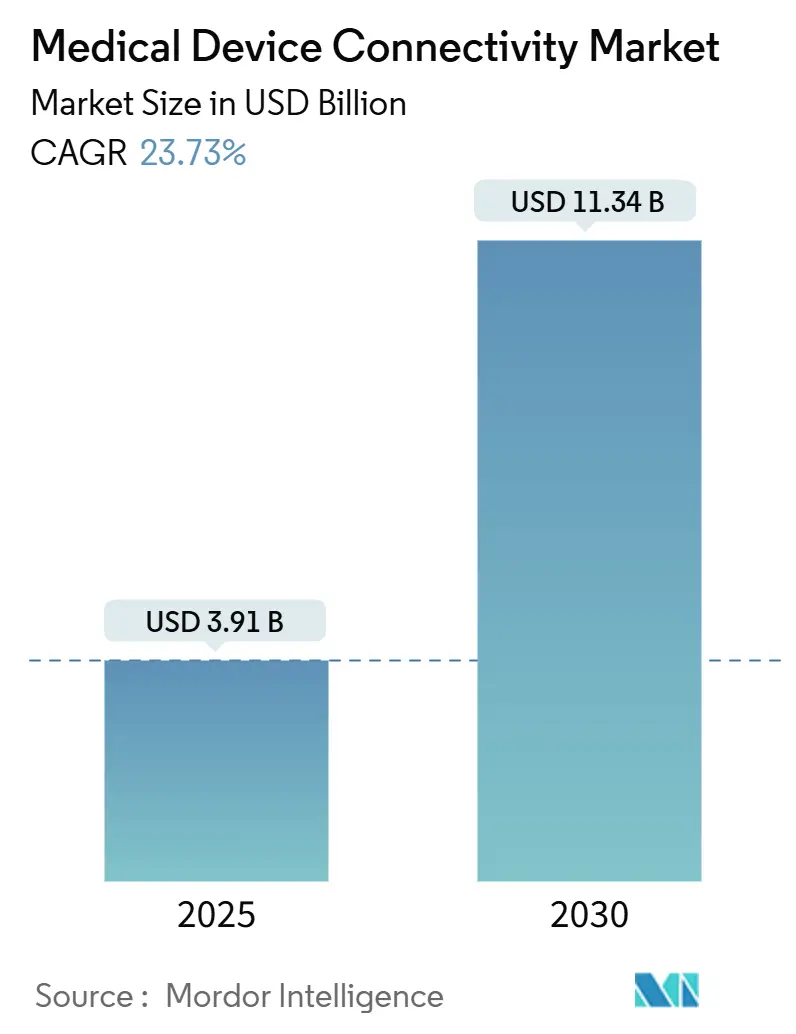

La taille du marché mondial de la connectivité des dispositifs médicaux atteindra 3,91 milliards USD en 2025 et devrait atteindre 11,34 milliards USD d'ici 2030, enregistrant un TCAC de 23,73 %. La numérisation rapide des soins de santé, l'augmentation de la charge de travail des cliniciens et l'évolution vers le remboursement basé sur la valeur stimulent la demande d'échange de données transparent entre dispositifs et systèmes. Les prestataires de soins remplacent les protocoles propriétaires par des normes ouvertes pour éviter les pénalités de blocage d'informations et réduire le temps de documentation. La pénurie croissante de spécialistes étend les programmes de télé-USI, tandis que la surveillance continue dans les environnements aigus, ambulatoires et domiciliaires réduit les réadmissions et améliore la coordination des soins. Les investissements dans les architectures de connectivité sécurisée s'accélèrent alors que les régulateurs renforcent la surveillance de la cybersécurité et que la recherche 6G promet des liaisons sans fil ultra-fiables et à faible latence pour les applications de soins critiques.

Points clés du rapport

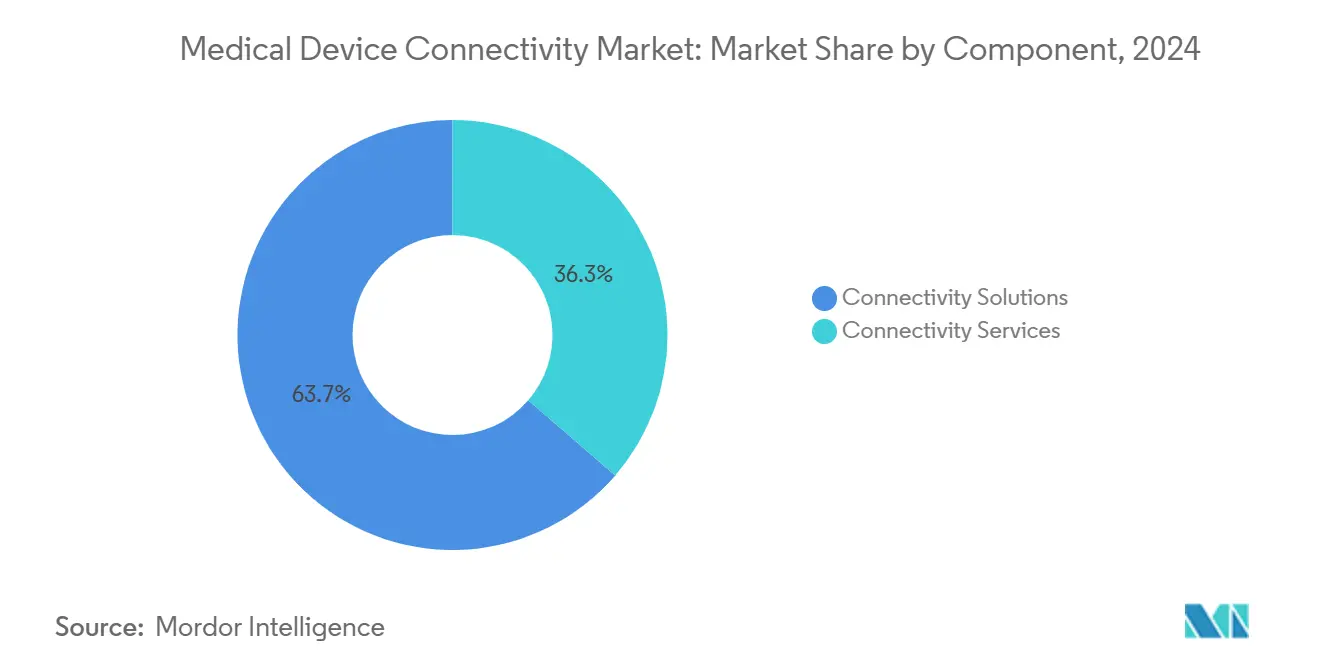

- Par composant, les solutions de connectivité ont mené avec 63,67 % de la part de marché de la connectivité des dispositifs médicaux en 2024 ; les services de connectivité devraient progresser à un TCAC de 26,12 % jusqu'en 2030.

- Par technologie, les interfaces filaires détenaient 57,92 % de la taille du marché de la connectivité des dispositifs médicaux en 2024, tandis que les technologies sans fil devraient croître de 25,86 % annuellement jusqu'en 2030.

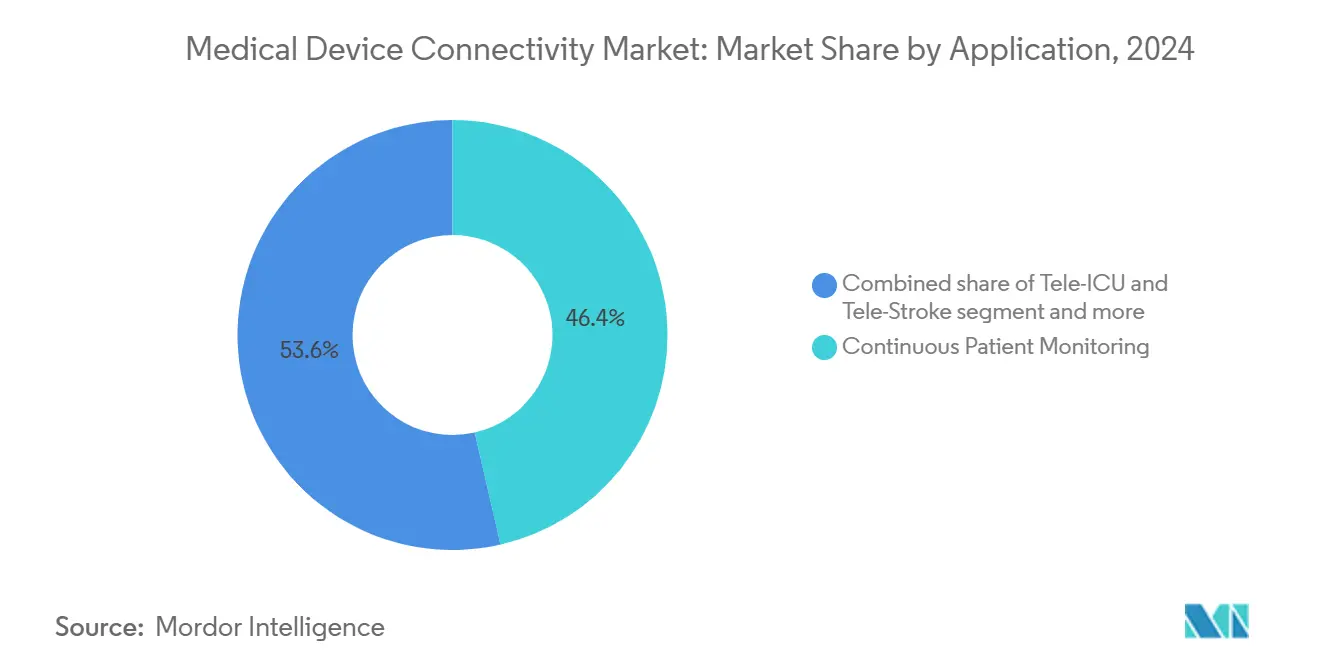

- Par application, la surveillance continue des patients représentait 46,41 % de la taille du marché de la connectivité des dispositifs médicaux en 2024 ; les applications de télé-USI et télé-AVC sont prévues à un TCAC de 27,45 %.

- Par utilisateur final, les hôpitaux et cliniques commandaient 67,39 % de la part du marché de la connectivité des dispositifs médicaux en 2024, tandis que les soins de santé à domicile sont positionnés pour une croissance TCAC de 28,09 %.

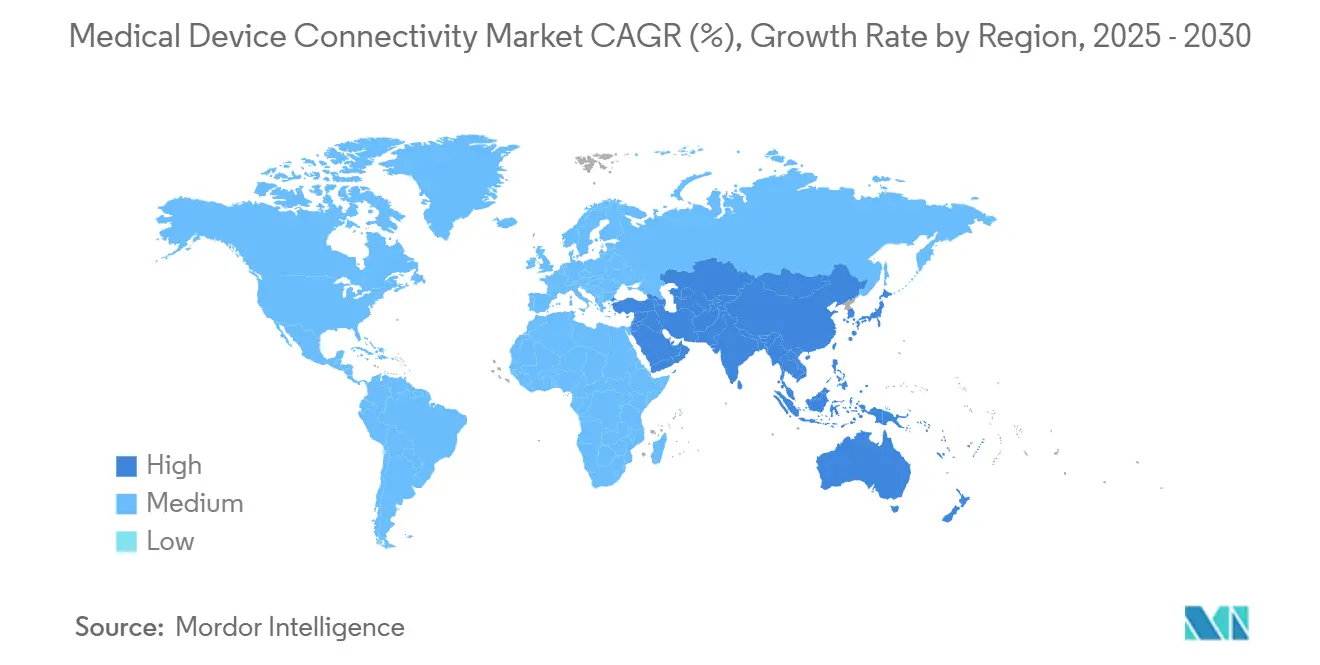

- Par géographie, l'Amérique du Nord menait avec 38,58 % des revenus en 2024 ; l'Asie-Pacifique est prête à s'étendre à un TCAC de 26,73 % entre 2025-2030.

Tendances et insights du marché mondial de la connectivité des dispositifs médicaux

Analyse d'impact des facteurs moteurs

| Facteur moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Mandats d'interopérabilité EMR et politiques de santé numérique | +5.9% | Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Remboursement basé sur les résultats exigeant des données en temps réel | +5.2% | Amérique du Nord, Europe, APAC émergente | Moyen terme (2-4 ans) |

| Expansion de la surveillance à distance et domiciliaire des maladies chroniques | +4.3% | Mondial | Court terme (≤ 2 ans) |

| Convergence des cadres de cybersécurité IoT | +3.6% | Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Prolifération des dispositifs portables et implantables multiparamétriques | +2.8% | Amérique du Nord, APAC | Court terme (≤ 2 ans) |

| Analyses natives cloud permettant des insights cliniques prédictifs | +2.4% | Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Mandats d'interopérabilité EMR et politiques de santé numérique

Les API standardisées mandatées par le 21st Century Cures Act forcent un passage des protocoles propriétaires aux échanges basés sur FHIR. Les systèmes de santé complétant les programmes de conformité ont réduit le temps de documentation de 13 % et amélioré la coordination des soins, encourageant un déploiement plus large des moteurs de connectivité. Les fabricants de dispositifs conçoivent désormais l'interopérabilité[1]Bureau du coordinateur national pour l'IT de santé, "Interopérabilité," healthit.gov dans de nouveaux produits pour éviter des cycles de retrofit coûteux et pour accélérer les processus d'autorisation FDA qui pèsent de plus en plus les sauvegardes de connectivité.

Remboursement basé sur les résultats exigeant des données en temps réel

Les modèles de paiement alternatifs CMS lient les revenus aux résultats cliniques, poussant les hôpitaux à instrumenter les lits avec surveillance continue et analyses de périphérie qui signalent précocement la détérioration des patients. Les systèmes de santé utilisant des plateformes RPM connectées ont rapporté 24 % de réadmissions en moins pour l'insuffisance cardiaque, alignant les incitations financières et qualitatives. Ce dossier commercial est le plus fort dans les unités de soins intensifs, les services d'AVC et les centres de perfusion oncologique[2]Centers for Medicare & Medicaid Services, "Règle finale CMS d'interopérabilité et d'accès patient," cms.gov, où les événements indésirables évitables entraînent des pénalités sévères.

Convergence des cadres de cybersécurité IoT

Les directives de cybersécurité 2024 de la FDA[3]U.S. Food and Drug Administration, "Cybersécurité," fda.gov alignent les dispositifs médicaux avec le cadre NIST, réduisant la complexité d'intégration en harmonisant le chiffrement, l'authentification et les pratiques de gestion des correctifs. Les hôpitaux déployant ces normes rapportent 37 % d'incidents liés à la sécurité en moins et 42 % d'intégration plus rapide de nouveaux moniteurs sans fil, accélérant les cycles de renouvellement pour les flottes héritées.

Analyses natives cloud permettant des insights cliniques prédictifs

L'intégration d'analyses dans les passerelles de connectivité convertit les données de forme d'onde brutes en scores prédictifs au chevet du patient. Les unités de soins intensifs utilisant des moteurs d'inférence cloud capturent les signes précoces de sepsis ou de déclin respiratoire, donnant aux cliniciens une fenêtre supplémentaire de 4 heures pour intervenir. Les hôpitaux notent qu'avant ces mises à niveau, 97 % des données de dispositifs étaient archivées inutilisées ; les réutiliser maintenant soutient les systèmes d'alerte précoce et l'étalonnage au niveau de la population.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Flottes de dispositifs hérités hétérogènes sans normes de données | -5.9% | Amérique du Nord, Europe | Moyen terme (2-4 ans) |

| Coûts d'intégration et de moteur d'interface initiaux élevés | -4.7% | Mondial, marchés émergents | Court terme (≤ 2 ans) |

| Vulnérabilités persistantes de cybersécurité et de confidentialité des patients | -4.3% | Mondial | Moyen terme (2-4 ans) |

| Alignement limité des flux de travail causant la résistance des cliniciens | -3.6% | Amérique du Nord, Europe | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Flottes de dispositifs hérités hétérogènes sans normes de données

Les hôpitaux exploitent souvent des pompes à perfusion, ventilateurs et moniteurs avec des cycles de vie dépassant huit ans, dont beaucoup manquent de systèmes d'exploitation corrigeables. Les moteurs d'interface doivent traduire les protocoles spécifiques aux fournisseurs, augmentant les délais de projet et exigeant une maintenance continue. Les réseaux d'isolement protègent les terminaux vulnérables, mais le câblage en double ajoute coût et complexité aux projets d'expansion.

Coûts d'intégration et de moteur d'interface initiaux élevés

Les déploiements de connectivité complète nécessitent des routeurs matériels, du câblage, des licences d'intergiciel et des mois de cartographie des flux de travail. Les hôpitaux ruraux font face à des budgets d'investissement plus serrés et à un personnel IT biomédical limité, suscitant une dépendance excessive aux fournisseurs de services gérés. Cette charge de coût retarde l'adoption malgré les avantages cliniques prouvés.

Analyse des segments

Par composant : Les plateformes d'interface sous-tendent l'intégration de bout en bout

Les solutions de connectivité détenaient 63,67 % des revenus de 2024, les établissant comme épine dorsale pour normaliser les données de dispositifs hétérogènes et faire respecter les règles d'interopérabilité en évolution rapide. Ces plateformes traduisent les flux HL7v2, FHIR et propriétaires en charges utiles prêtes pour les DSE qui alimentent les moteurs de support de décision clinique. Les passerelles neutres de fournisseurs comme Mirth Connect offrent une flexibilité open source, tandis que les suites d'entreprise regroupent les bibliothèques de dispositifs, la gestion d'alarmes et les modules d'analyse. Les systèmes de santé déploient des clusters de serveurs redondants pour maintenir un temps d'arrêt quasi nul pour les services de haute acuité. Alors que les cycles de renouvellement s'accélèrent, le marché de la connectivité des dispositifs médicaux favorise de plus en plus les solutions offrant des adaptateurs prêts à l'emploi pour pompes à perfusion, machines d'anesthésie et paquets de télémétrie sans fil.

Les services de connectivité sont prévus pour croître de 26,12 % annuellement alors que les hôpitaux externalisent la mise en œuvre, la maintenance et les correctifs de cybersécurité. Les contrats de services gérés garantissent la disponibilité, protègent les prestataires des pénuries de personnel et assurent que la documentation de conformité reste à jour. Les petites et moyennes installations choisissent des modèles d'abonnement qui convertissent les dépenses d'investissement en coûts d'exploitation prévisibles. Les entreprises de services regroupent le réglage d'interface, la surveillance 24 × 7 et la gouvernance de contrôle des changements à travers des domaines multi-fournisseurs. Cette tendance positionne le sous-segment des services comme un accélérateur de revenus clé au sein du marché plus large de la connectivité des dispositifs médicaux.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par technologie : L'élan sans fil comble l'écart avec les lignes filaires établies

Les liaisons filaires représentaient 57,92 % des ventes de 2024, ancrées par les dorsales Ethernet blindées en soins critiques et suites chirurgicales. La fidélité des formes d'onde en temps réel et les profils de latence connus gardent les réseaux câblés indispensables pour les dispositifs de support vital haute bande passante. Les cycles de remplacement sont lents car le recâblage des blocs opératoires perturbe le débit clinique et nécessite une validation rigoureuse. Même ainsi, les hôpitaux mettant à niveau les commutateurs centraux pour soutenir l'alimentation par Ethernet permettent de futures classes de dispositifs sans prises supplémentaires, étendant la pertinence de l'infrastructure filaire au sein du marché de la connectivité des dispositifs médicaux.

Les technologies sans fil devraient augmenter de 25,86 % TCAC sur le dos des mises à niveau 5G et de la recherche 6G à venir[4]Arun Kumar, "Intégrer la technologie 6G dans les hôpitaux intelligents : défis et opportunités," Frontiers in Medicine, frontiersin.org qui promet une latence sous-milliseconde. La densité des points d'accès augmente dans les services généraux pour soutenir les ceintures de télémétrie, les patchs ECG portables et les lits intelligents transmettant la posture et les données de chutes. Les déploiements Wi-Fi 6E découpent un nouveau spectre libre d'interférences héritées, tandis que les tranches 5G privées offrent une qualité de service déterministe pour les scanners CT mobiles et les chariots de réponse rapide. Les hôpitaux rapportent des transferts de patients plus fluides quand les pompes IV basculent automatiquement les SSID, éliminant la reconnexion manuelle aux limites des services. Ces innovations confirment le sans fil comme moteur de mobilité du marché de la connectivité des dispositifs médicaux.

Par application : La surveillance continue demeure pierre angulaire tandis que la télé-USI s'envole

La surveillance continue des patients a capturé 46,41 % des revenus en 2024, soulignant sa centralité dans la détection de détérioration, la prévention du sepsis et les voies de sevrage de ventilateur. Les centres de commande centraux agrègent les flux des chevets, permettant à moins de personnel de superviser des volumes de patients plus importants et d'escalader seulement les alarmes exploitables. Les modules de calcul de périphérie prétraitent les données de forme d'onde à l'intérieur de l'hôpital pour minimiser la sortie cloud et respecter les statuts de résidence des données. Cette demande persistante cimente la surveillance continue comme ancrage de volume de la taille du marché de la connectivité des dispositifs médicaux.

Les services de télé-USI et télé-AVC sont projetés à 27,45 % TCAC, reflétant l'adoption à grande échelle des modèles de soins critiques hub-and-spoke. Les installations rurales exploitent des caméras haute définition et des postes de travail d'analyse partagés pour accéder aux intensivistes 24 heures sur 24. Les neurologues d'AVC confirment à distance l'éligibilité de récupération de caillots dans les fenêtres de traitement, réduisant les taux d'invalidité. Alors que les règles de parité de remboursement se stabilisent, plus de systèmes de santé financent des réseaux dédiés de télé-soins critiques, propulsant ce créneau vers des gains disproportionnés au sein du marché de la connectivité des dispositifs médicaux.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : Les hôpitaux dominent mais la croissance des soins à domicile remodèle la demande en aval

Les hôpitaux et cliniques ont contribué à 67,39 % du chiffre d'affaires de 2024, soutenus par les mandats réglementaires, les flottes de dispositifs multimodalités et les équipes d'informatique biomédicale internes capables de maintenir des interfaces complexes. Ces institutions intègrent pompes, ventilateurs et moniteurs hémodynamiques dans les flux de DSE qui alimentent les tableaux de bord qualité et les bundles de sepsis. La précision de documentation se lie directement au remboursement des groupes liés au diagnostic, assurant un investissement stable dans le marché de la connectivité des dispositifs médicaux.

Les environnements de soins de santé à domicile sont sur la voie d'un TCAC de 28,09 %, soutenus par les codes de facturation élargis de surveillance à distance des patients et la préférence des consommateurs pour vieillir sur place. Les passerelles cellulaires intégrées dans les brassards de pression artérielle et spiromètres surmontent le haut débit incohérent, synchronisant automatiquement les données pour examen clinique. Les moteurs d'analyse filtrent le bruit, ne faisant surface que les violations de seuils aux coordinateurs de soins. Ce changement décentralise la demande, exigeant que les fournisseurs soutiennent les kits d'auto-installation et les applications mobiles intuitives, et il marque une évolution cruciale dans l'industrie de la connectivité des dispositifs médicaux.

Analyse géographique

L'Amérique du Nord détenait 38,58 % des revenus de 2024 en raison de la pénétration mature des DSE, de l'application stricte d'interopérabilité et de l'adoption précoce d'analyses de périphérie. Les pénalités CMS pour le blocage d'informations et les nouveaux mandats API obligent les prestataires à déployer des passerelles basées sur des normes qui connectent de manière transparente les dispositifs de chevet avec les portails payeurs. Les centres médicaux académiques pilotent la surveillance augmentée par IA qui fusionne la surveillance continue avec la notation prédictive, accélérant l'approvisionnement de hubs de connectivité à haut débit. L'investissement de capital-risque dans les startups de santé numérique étend davantage l'empreinte régionale du marché de la connectivité des dispositifs médicaux.

L'Asie-Pacifique est prévue pour s'étendre de 26,73 % annuellement entre 2025-2030, le plus rapide mondialement. La Chine met à l'échelle les plans d'hôpitaux intelligents comprenant 5G privé, robotique et intégration PACS cloud, tandis que les schémas d'incitation liés à la production de l'Inde nourrissent les fabricants de dispositifs indigènes intégrant des interfaces de norme ouverte dès la conception. Le Japon met à niveau les cliniques rurales avec des réseaux de télé-AVC, exploitant les stimuli gouvernementaux qui remboursent les consultations inter-préfectures via VPN chiffrés. La Corée du Sud et l'Australie incitent les pilotes de soins de santé axés sur les données, créant un terrain fertile pour la télémétrie sans fil et les algorithmes de triage IA. Ces dynamiques positionnent la région comme un moteur de croissance critique du marché de la connectivité des dispositifs médicaux.

L'Europe croît à un TCAC projeté de 21,54 %, soutenue par le règlement sur les dispositifs médicaux et le règlement général sur la protection des données, qui élèvent conjointement les barres d'interopérabilité et de cybersécurité. L'Allemagne subventionne les mises à niveau de maturité numérique hospitalière sous sa loi sur l'avenir des hôpitaux, accélérant les approvisionnements de passerelles HL7-FHIR. Le Royaume-Uni mandate les évaluations de maturité numérique pour les trusts NHS, débloquant le financement pour l'intégration sécurisée de dispositifs. Les pays nordiques pionnent les bancs d'essai de recherche 6G pour usage clinique, et les initiatives pan-UE encouragent l'échange de données transfrontalier via l'espace européen des données de santé. L'attention forte à la confidentialité et sécurité façonne la sélection des fournisseurs, les hôpitaux favorisant les plateformes offrant des conceptions de confiance zéro et une gestion granulaire du consentement, renforçant la stature de l'Europe au sein du marché de la connectivité des dispositifs médicaux.

Paysage concurrentiel

Le marché de la connectivité des dispositifs médicaux montre une concentration modérée alors que les fabricants de dispositifs multinationaux, les géants IT et les intégrateurs de niche alignent les offres autour de plateformes de données unifiées. Philips, à travers son acquisition Capsule, regroupe les hubs de chevet avec l'analyse cloud qui signale la détérioration précoce des patients. GE HealthCare intègre les algorithmes VitalsIQ directement dans les moniteurs, raccourcissant les boucles de détection à intervention. Siemens Healthineers s'associe avec Vivolight pour lancer des plateformes d'angiographie multimodales qui diffusent nativement les données DICOM et OCT dans les suites de guidage vasculaire, exemplifiant le passage des connecteurs autonomes aux écosystèmes centrés sur le flux de travail.

Les challengers natifs cloud capitalisent sur les architectures de microservices qui s'adaptent élastiquement et simplifient les déploiements de mise à jour. Leur tarification d'abonnement sous-coupe les licences perpétuelles, attirant les hôpitaux communautaires et les réseaux ambulatoires. Les start-ups intègrent des modèles d'apprentissage automatique qui classifient les formes d'onde ou prédisent le risque d'escarre, positionnant la connectivité comme une couche d'activation IA. La différenciation sécuritaire s'intensifie ; les fournisseurs annoncent des modules de chiffrement validés FIPS, une analyse continue des vulnérabilités et des divulgations de nomenclature logicielle pour satisfaire les attentes précommercialisation FDA.

Les accords de co-développement et de revendeur brouillent les limites concurrentielles. Les fabricants de dispositifs marquent en blanc les moteurs d'intégration pour accélérer le temps de mise sur le marché tandis que les spécialistes de connectivité pré-certifient les bibliothèques pour des centaines de profils de dispositifs, réduisant le coût d'intégration pour les prestataires. L'activité stratégique devrait continuer alors que les plateformes convergent vers des solutions de bout en bout qui fusionnent données de dispositifs, contexte clinique et analyses prédictives, redéfinissant la capture de valeur à travers le marché de la connectivité des dispositifs médicaux.

Leaders de l'industrie de la connectivité des dispositifs médicaux

-

Cisco Systems Inc.

-

GE HealthCare Technologies Inc.

-

Koninklijke Philips N.V.

-

Oracle Corporation

-

Siemens Healthineers AG

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mai 2025 : AVer Information Inc. a présenté les caméras MD720UIS, MD120UI et MD330U/UI plus le logiciel ViewCare, apportant la détection de chutes pilotée par IA et l'orchestration multi-dispositifs aux flux de travail de surveillance hospitalière et domiciliaire.

- Janvier 2025 : La FDA a averti des vulnérabilités de cybersécurité dans les moniteurs patients Contec CMS8000 et Epsimed MN-120 et a conseillé de déconnecter les fonctions distantes jusqu'à l'application des correctifs.

- Novembre 2024 : Siemens Healthineers et Vivolight ont lancé l'ARTIS icono floor, une plateforme hybride DSA-OCT offrant l'imagerie vasculaire intégrée via des protocoles de connectivité standard.

- Juillet 2024 : Medprime Technologies a publié Micalys, un microscope numérique activé par IA offrant une numérisation au niveau lame à grossissement 100× avec des fonctionnalités de partage réseau pour la télépathologie.

Portée du rapport mondial sur le marché de la connectivité des dispositifs médicaux

Selon la portée du rapport, la connectivité des dispositifs médicaux est la formation et le maintien d'une connexion à travers laquelle les données sont transférées entre un dispositif médical, tel qu'un moniteur patient et un système d'information. Le marché de la connectivité des dispositifs médicaux est segmenté par produits et services (solutions de connectivité des dispositifs médicaux et services de connectivité des dispositifs médicaux), technologie (technologies filaires, technologies sans fil et technologies hybrides), utilisateur final (hôpitaux, centres de soins ambulatoires et autres), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport de marché couvre également les tailles de marché estimées et les tendances pour 17 pays différents à travers les principales régions mondialement. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Solutions de connectivité | Moteurs d'interface et plateformes d'intégration |

| Hubs de connectivité et passerelles | |

| Modules d'interface de dispositifs | |

| Services de connectivité | Mise en œuvre et intégration |

| Support et maintenance | |

| Conseil et formation |

| Filaire |

| Sans fil |

| Hybride |

| Surveillance continue des patients |

| Télé-USI et télé-AVC |

| Imagerie et connectivité PACS |

| Administration de médicaments et pompes IV intelligentes |

| Anesthésie et ventilateur |

| Autres applications |

| Hôpitaux et cliniques |

| Centres de chirurgie ambulatoire et spécialisés |

| Environnements de soins de santé à domicile |

| Autres utilisateurs finaux |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par composant | Solutions de connectivité | Moteurs d'interface et plateformes d'intégration |

| Hubs de connectivité et passerelles | ||

| Modules d'interface de dispositifs | ||

| Services de connectivité | Mise en œuvre et intégration | |

| Support et maintenance | ||

| Conseil et formation | ||

| Par technologie | Filaire | |

| Sans fil | ||

| Hybride | ||

| Par application | Surveillance continue des patients | |

| Télé-USI et télé-AVC | ||

| Imagerie et connectivité PACS | ||

| Administration de médicaments et pompes IV intelligentes | ||

| Anesthésie et ventilateur | ||

| Autres applications | ||

| Par utilisateur final | Hôpitaux et cliniques | |

| Centres de chirurgie ambulatoire et spécialisés | ||

| Environnements de soins de santé à domicile | ||

| Autres utilisateurs finaux | ||

| Par géographie (valeur) | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés répondues dans le rapport

Quel est le facteur clé motivant les hôpitaux à mettre à niveau les plateformes de connectivité héritées ?

La conformité aux mandats d'interopérabilité pousse les hôpitaux à remplacer les interfaces de dispositifs propriétaires par des passerelles de norme ouverte qui rationalisent l'échange de données et réduisent le temps de documentation des cliniciens.

Comment la cybersécurité façonne-t-elle la sélection des fournisseurs pour les solutions de connectivité ?

Les prestataires priorisent les plateformes qui intègrent l'authentification confiance zéro et la surveillance des vulnérabilités en temps réel, s'alignant avec les directives FDA qui traitent la sécurité comme un prérequis pour l'approbation des dispositifs.

Pourquoi les options de connectivité sans fil gagnent-elles de l'élan par rapport aux liaisons filaires traditionnelles ?

Les réseaux Wi-Fi 6E et 5G privé soutiennent la mobilité clinique et la reconfiguration plus facile des salles, permettant une surveillance transparente alors que les patients se déplacent entre unités sans reconnexion manuelle.

Comment les analyses changent-elles la proposition de valeur de la connectivité des dispositifs ?

Les analyses de périphérie et cloud convertissent les données brutes de dispositifs en alertes prédictives, permettant aux équipes de soins d'intervenir plus tôt et de réduire les événements indésirables évitables.

Quel rôle les services gérés jouent-ils dans l'accélération de l'adoption de connectivité ?

L'externalisation de la mise en œuvre et maintenance aide les installations manquant de talent IT biomédical interne à maintenir la disponibilité, gérer les correctifs et satisfaire plus efficacement les exigences réglementaires évolutives.

L'externalisation de la mise en œuvre et maintenance aide les installations manquant de talent IT biomédical interne à maintenir la disponibilité, gérer les correctifs et satisfaire plus efficacement les exigences réglementaires évolutives.

Les flux de données continus des dispositifs portables nécessitent une gestion évolutive de la bande passante et un étiquetage contextuel des données pour que les cliniciens reçoivent des insights exploitables sans fatigue d'alerte.

Dernière mise à jour de la page le: