Taille et part du marché des fournisseurs d'IT de santé

Analyse du marché des fournisseurs d'IT de santé par Mordor Intelligence

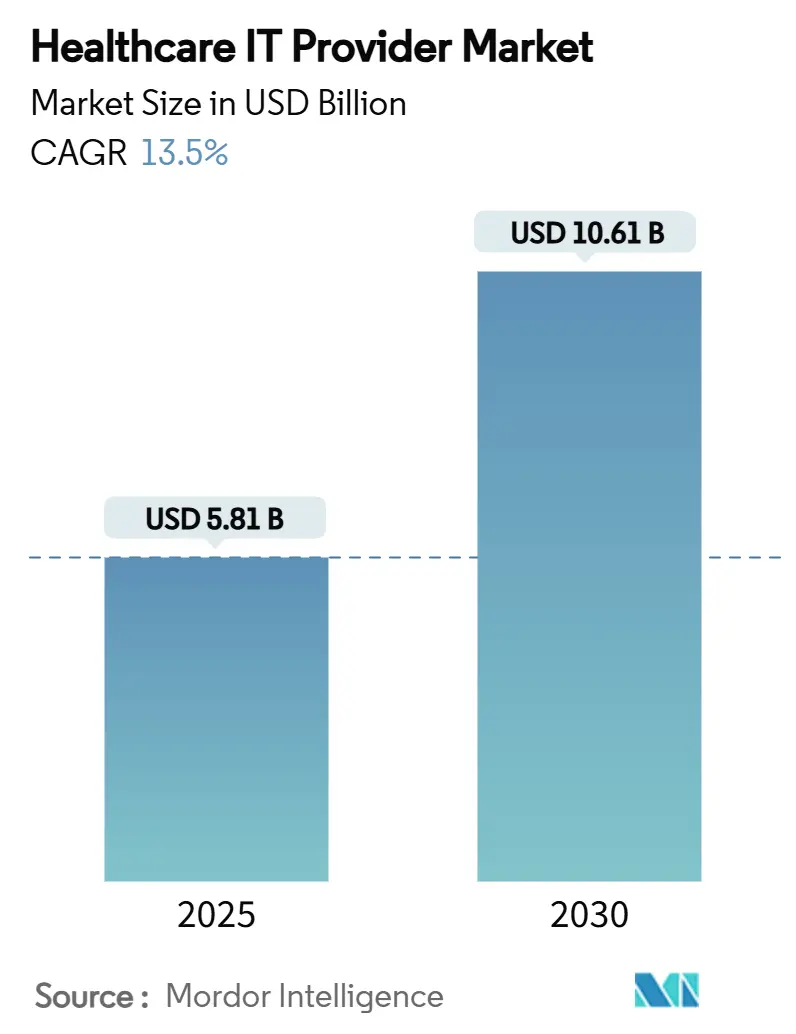

La taille du marché des fournisseurs d'IT de santé s'élève à 5,81 milliards USD en 2025 et devrait atteindre 10,61 milliards USD d'ici 2030, se traduisant par un TCAC de 11,85% sur la période. Cette hausse reflète un virage décisif vers les plateformes cliniques natives cloud, l'utilisation croissante d'outils de workflow pilotés par l'IA, et les mandats réglementaires qui intègrent de manière systématique l'interopérabilité et la cybersécurité dans chaque nouveau déploiement. Les réseaux de fournisseurs matures d'Amérique du Nord maintiennent des taux d'adoption élevés, mais les réformes de remboursement en Asie-Pacifique font progresser la région dans les classements de croissance avec un TCAC de 14,40%. La capacité d'Epic Systems à intégrer plus de 625 hôpitaux dans l'échange fédéral TEFCA montre comment les effets de réseau peuvent protéger l'avantage du premier entrant. Pendant ce temps, la cyberattaque de Change Healthcare a accéléré les dépenses défensives, avec les systèmes de santé américains canalisant 52% des nouveaux dollars IT vers les contrôles de sécurité.

Principales conclusions du rapport

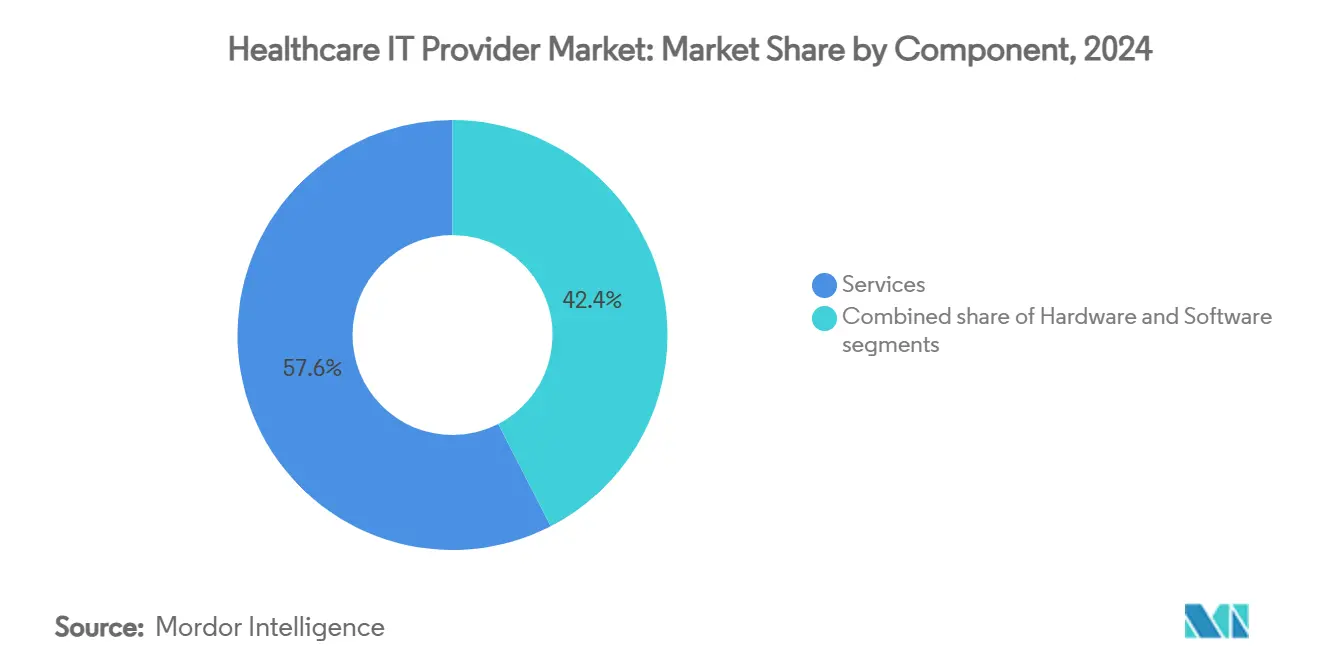

- Par composant, les services ont mené avec 57,56% de part de revenus en 2024, tandis que les produits ont affiché le TCAC le plus rapide de 13,25% jusqu'en 2030.

- Par application, l'intégration interface hospitalière/DSE a capturé 40,73% de la part du marché des fournisseurs d'IT de santé en 2024 ; l'intégration des dispositifs médicaux devrait se développer à un TCAC de 11,98% jusqu'en 2030.

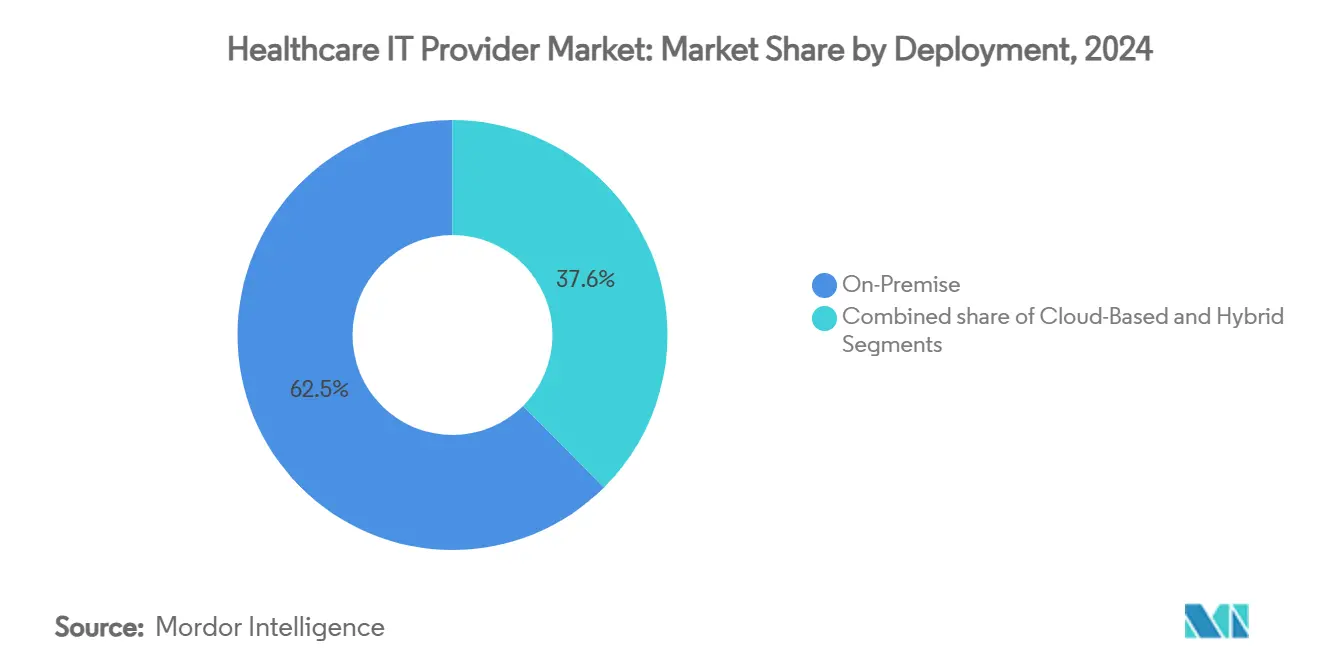

- Par déploiement, les solutions sur site ont détenu 62,45% de part de la taille du marché des fournisseurs d'IT de santé en 2024, tandis que les modèles basés sur le cloud augmentent à un TCAC de 12,47% jusqu'en 2030.

- Par utilisateur final, les hôpitaux et cliniques ont représenté 64,32% de part en 2024 et les centres d'imagerie progressent à un TCAC de 12,09% jusqu'en 2030.

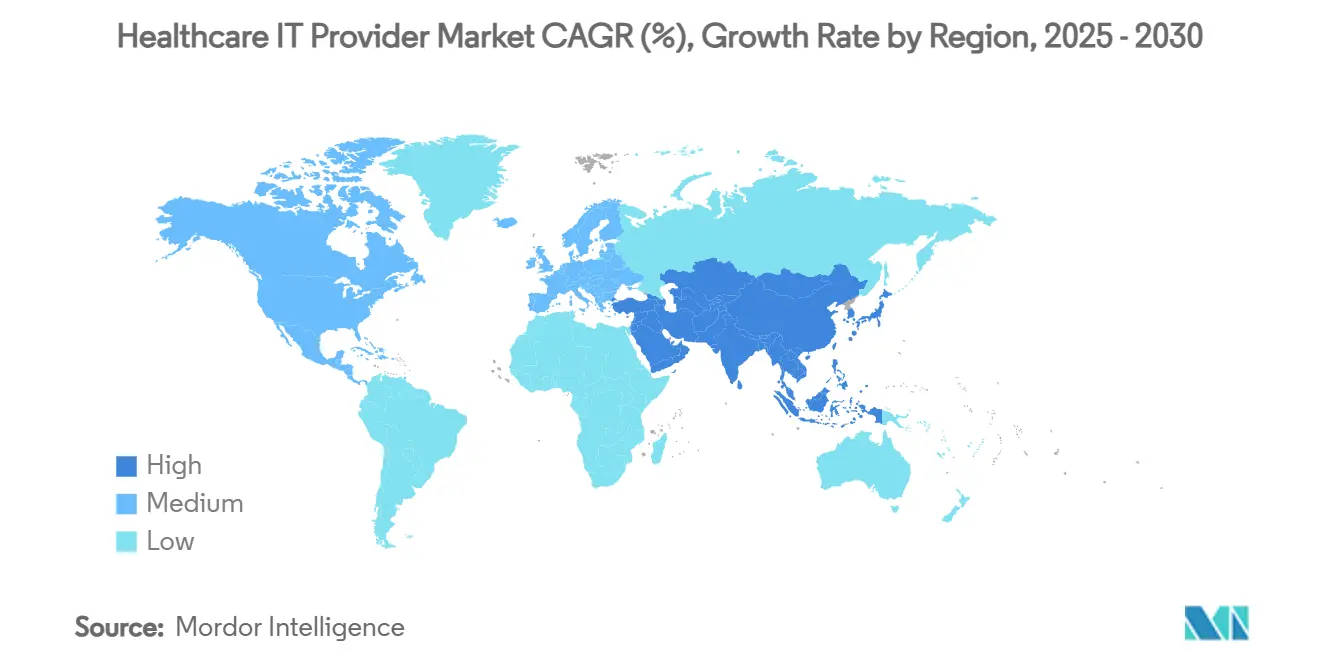

- Par géographie, l'Amérique du Nord a mené avec 43,53% de part de revenus en 2024 ; l'Asie-Pacifique enregistre le TCAC le plus élevé de 14,40% jusqu'en 2030.

Tendances et insights du marché mondial des fournisseurs d'IT de santé

Analyse d'impact des facteurs moteurs

| Facteur moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Passage accéléré des fournisseurs vers les plateformes cliniques natives cloud en Amérique du Nord | +2.1% | Amérique du Nord, retombée vers l'Europe | Moyen terme (2-4 ans) |

| Convergence des soins basés sur la valeur et de l'analytique avancée en Europe | +1.8% | Europe, expansion vers APAC | Long terme (≥ 4 ans) |

| Expansion rapide du remboursement des soins virtuels à travers l'Asie | +2.3% | Cœur Asie-Pacifique, émergent au MEA | Court terme (≤ 2 ans) |

| Mandats de cybersécurité stimulant les dépenses par les IDN américains | +1.6% | Amérique du Nord, influence réglementaire dans l'UE | Moyen terme (2-4 ans) |

| Adoption du support de décision diagnostique basé sur l'IA dans les hôpitaux tertiaires | +1.9% | Mondial, concentré dans les marchés développés | Long terme (≥ 4 ans) |

| Programmes de modernisation hospitalière financés par le gouvernement au Moyen-Orient | +1.4% | Moyen-Orient, expansion Afrique du Nord | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Passage accéléré vers les plateformes cliniques natives cloud en Amérique du Nord

Les fournisseurs remplacent les centres de données hérités par des architectures multi-cloud qui réduisent les coûts opérationnels de 36% et raccourcissent les temps de lecture des examens de radiologie de 40%, augmentant le débit des patients. Les connexions TEFCA profondes d'Epic montrent comment la connectivité cloud amplifie l'interopérabilité, alimentant des écarts concurrentiels que les rivaux sur site peinent à combler. Les hôpitaux valorisent également l'évolutivité alignée HIPAA, incitant 98% des établissements allemands à signaler au moins une charge de travail cloud de production en 2025. Ce moteur maintient le marché des fournisseurs d'IT de santé sur une trajectoire de maturité numérique prononcée, même si les clauses de souveraineté des données exigent des conceptions hybrides. Les fournisseurs intégrant l'inférence IA à la périphérie augmentent encore l'adhérence de la plateforme, donnant aux systèmes de santé un chemin vers les soins prédictifs sans mises à niveau de fond en comble.

Convergence des soins basés sur la valeur et de l'analytique avancée en Europe

Les contrats de paiement selon les résultats poussent les fournisseurs européens à monétiser les données, élevant les plateformes qui fusionnent l'analytique au niveau patient avec l'automatisation du cycle des revenus. Le CareCUBE de McKinsey a montré comment les insights quasi-temps réel réduisent les coûts médicaux par membre tout en élevant les scores de qualité. La loi de l'Espace européen des données de santé cimente encore la demande pour des connecteurs DSE basés sur les standards qui fonctionnent à travers les frontières. Les fournisseurs capables de fusionner données structurées et non structurées en plusieurs langues deviennent indispensables aux hôpitaux cherchant la précision des scores de risque. En conséquence, les modules prêts pour l'analytique sont devenus le critère d'achat clé pour les DSI, dépassant les fonctionnalités d'interface utilisateur.

Expansion rapide du remboursement des soins virtuels à travers l'Asie

Les règles de parité de paiement permettent maintenant à la télémédecine de capturer jusqu'à 30% des visites médicales d'ici 2026, transformant les consultations virtuelles en rencontres cliniques mainstream. La télésanté de santé mentale représente déjà 38% des visites dans les marchés asiatiques urbanisés, et les stations de soins à distance basées sur kiosques de Thaïlande étendent ce modèle aux zones rurales. La marche de la Chine vers 205 billions RMB de dépenses de santé nationales intègre les parcours de soins numériques d'abord, incitant les fournisseurs IT à emballer le triage IA, le codage automatisé, et l'adjudication de paiement dans une seule pile. Le marché des fournisseurs d'IT de santé en bénéficie car les fournisseurs de télémédecine autrefois cantonnés comme applications autonomes vendent maintenant des plateformes cliniques à cycle complet.

Mandats de cybersécurité stimulant les dépenses par les IDN américains

La brèche Change Healthcare de 2024 a perturbé 15 milliards de transactions et déclenché une vague réglementaire qui force les audits de sécurité annuels et les déploiements zero-trust. Les budgets ont été redirigés, avec la moitié des nouvelles dépenses réservées aux défenses cyber. Les établissements ruraux, les plus touchés par les ransomwares, reçoivent des évaluations subventionnées à travers le programme sectoriel spécifique de Microsoft. Pour les fournisseurs, intégrer la surveillance des points d'accès, la gouvernance IA, et la protection IoMT dans la plateforme centrale n'est plus optionnel ; c'est l'ouverture de porte de vente.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Gel des budgets d'équipement parmi les hôpitaux ruraux en Amérique du Nord | -1.7% | Marchés ruraux d'Amérique du Nord | Court terme (≤ 2 ans) |

| Règles de localisation des données ralentissant les déploiements cloud multinationaux dans l'UE | -1.2% | Europe, retombée réglementaire globalement | Moyen terme (2-4 ans) |

| Résistance persistante des cliniciens aux changements de workflow au Japon | -0.8% | Japon, influence culturelle en Asie de l'Est | Long terme (≥ 4 ans) |

| Pénurie de talents IT certifiés HL7-FHIR dans les marchés émergents | -1.1% | Marchés émergents, écart de compétences en APAC | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Gel des budgets d'équipement parmi les hôpitaux ruraux en Amérique du Nord

La moitié des hôpitaux ruraux américains ont des déficits opérationnels, plaçant 748 établissements à risque de fermeture et étranglant les dépenses IT discrétionnaires. Les DSI limitent les achats aux mises à niveau indispensables, laissant les fonctionnalités riches en IA bloquées sur les listes de souhaits. Bien que les DSE cloud à faible coût offrent une solution de contournement partielle, la croissance des solutions premium ralentit jusqu'à ce que les bouées de sauvetage fédérales telles que les subventions Rural Emergency Hospital prennent effet. Pour le marché des fournisseurs d'IT de santé, ce frein tempère l'expansion nord-américaine autrement forte.

Règles de localisation des données ralentissant les déploiements cloud multinationaux dans l'UE

La certification HDS de la France exige le stockage de données dans le bloc et la cartographie des transferts publics, forçant les fournisseurs américains à ajouter des centres de données régionaux et des couches de conformité. Le cadre C5 de l'Allemagne ajoute un autre niveau d'audits. Les retards résultants augmentent les coûts d'implémentation et favorisent les fournisseurs basés en Europe, réduisant les revenus à court terme pour les fournisseurs cloud globaux. Le déploiement hybride reste le compromis, bien que les économies d'échelle souffrent quand les clusters d'analytique ne peuvent pas sortir des frontières nationales.

Analyse des segments

Par composant : les services propulsent l'intégration de plateforme

Les services ont détenu 57,56% des revenus de 2024 car les systèmes de santé ont demandé des déploiements clés en main, la refonte des workflows, et les mises à jour gérées. Cette part se traduit par la plus grande tranche de la taille du marché des fournisseurs d'IT de santé par composant. Les pénuries de talents continues signifient que les fournisseurs externalisent la maintenance des systèmes, le durcissement cyber, et la personnalisation des rapports plutôt que d'étendre les équipes IT internes. Les fournisseurs édulcorent les contrats avec des termes basés sur les résultats, alignant les frais sur l'évitement des réadmissions et les métriques d'accès des patients. Les produits, cependant, rythment la croissance à 13,25% TCAC, soutenus par les serveurs de périphérie prêts pour l'IA et les modules SaaS qui livrent une fonctionnalité spécialisée sans perturber les DSE centraux. Le marché des fournisseurs d'IT de santé bénéficie car les consultants de service vendent de manière croisée des logiciels propriétaires, mélangeant les flux de revenus et augmentant l'adhérence client.

Les suites de planification des ressources d'entreprise de deuxième génération lancées par Epic illustrent comment l'expertise de service peut se transformer en gammes de produits adjacentes. Pendant ce temps, Philips exploite les partenariats AWS pour connecter 1,3 million d'appareils IoT, démontrant l'effet d'entraînement du matériel activé par le cloud. La profondeur d'intégration est devenue un coin concurrentiel, et l'industrie des fournisseurs d'IT de santé récompense de plus en plus les fournisseurs qui peuvent marier les mises à niveau logicielles avec les services professionnels 24h/24.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par application : l'intégration mène la convergence des dispositifs médicaux

L'interface hospitalière et la connectivité DSE centrale ont représenté 40,73% des revenus en 2024, soulignant la centralité de la liquidité des données pour la productivité clinique. Pourtant l'intégration des dispositifs médicaux grimpe à un TCAC de 11,98% car les moniteurs de chevet, pompes à perfusion, et scanners d'imagerie alimentent les signes vitaux en temps réel dans les systèmes de graphiques. La croissance accélère quand les algorithmes IA superposent des alertes aux signaux de streaming, passant de la révision rétrospective à l'intervention proactive. Les suites télésanté et mSanté surfent sur la même vague de données, projetées pour gérer jusqu'à 30% des visites américaines d'ici 2026. Le marché des fournisseurs d'IT de santé passe ainsi d'applications spécifiques à fonction cloisonnée vers des plateformes écosystème qui s'étendent sur la documentation, l'imagerie, la facturation, et les soins à distance.

Les plateformes PACS et VNA se consolident, avec GE Centricity menant 32% de part tandis que Sectra domine les classements de satisfaction utilisateur. Les modules de cycle des revenus évoluent également. Les fournisseurs émergents de documentation IA tels qu'Ambience Healthcare lèvent 243 millions USD pour transcrire les conversations ambiantes, illustrant comment les innovateurs de niche exploitent le marché plus large des fournisseurs d'IT de santé.

Par déploiement : les modèles hybrides gagnent en élan

Les domaines sur site détiennent encore 62,45% de part en 2024, largement dû aux centres de données à coût irrécupérable et aux directives de souveraineté des données qui contraignent la migration en gros. Ce segment représente la plus grande tranche de la part du marché des fournisseurs d'IT de santé à présent. Pourtant les déploiements basés sur le cloud croissent à 12,47% TCAC car les DSI priorisent l'élasticité des coûts et la préparation des charges de travail IA. Les configurations hybrides émergent comme le modèle d'équilibre, déplaçant les charges de travail non-PHI vers les hyperscalers tout en gardant les jeux de données réglementées dans les clouds privés locaux. Les fournisseurs répondent avec des consoles de gestion à panneau unique qui orchestrent les sauvegardes, la conformité des politiques, et la récupération rapide de catastrophe à travers les domaines mixtes.

Le pivot AWS de Philips montre comment les fabricants d'appareils globaux embrassent le cloud pour gérer 134 pétaoctets de données d'imagerie à 36% de coût inférieur. Le partenariat IA générative de GE HealthCare avec AWS souligne la faim de calcul qui pilote l'adoption cloud. Au sein de l'industrie des fournisseurs d'IT de santé, les fournisseurs incapables d'offrir des options de déploiement flexibles font face à des pipelines qui s'amenuisent.

Note: Parts de segments de tous les segments individuels disponibles lors de l'achat du rapport

Par utilisateur final : les hôpitaux ancrent la croissance, les centres d'imagerie accélèrent

Les hôpitaux et cliniques livrent 64,32% des revenus de 2024, reflétant leur commande sur les accords de plateforme à l'échelle de l'entreprise et les services groupés. Le segment représente la plus grande contribution à la taille du marché des fournisseurs d'IT de santé par catégorie d'utilisateur final. Les centres de diagnostic et d'imagerie dépassent la croissance globale à 12,09% TCAC grâce à la migration des procédures ambulatoires et l'analytique de radiologie activée par l'IA qui augmente le débit tout en réduisant la charge de travail des spécialistes. Les centres ambulatoires et organisations payeurs ajoutent de la diversité car les soins basés sur la valeur exigent des boucles de données payeur-fournisseur intégrées.

Les établissements ruraux pionnier la livraison par drone pour les médicaments et les hubs télésanté mobiles pour compenser les pénuries de cliniciens, ouvrant des niches pour des bundles IT modulaires à faible surcharge. Les payeurs investissent dans des moteurs de santé de population qui stratifient le risque et déclenchent des interventions de déterminants sociaux, alignant le traitement des réclamations avec les métriques de coordination des soins. Collectivement, ces tendances assurent que le marché des fournisseurs d'IT de santé maintient un élan à l'échelle du segment même si les cycles de capital varient.

Analyse géographique

L'Amérique du Nord a livré 43,53% des revenus de 2024 sur le dos de l'empreinte DSE hospitalière d'Epic et des dépenses de cybersécurité étendues après la brèche Change Healthcare. Les incitations fédérales pour la connectivité TEFCA et le support de décision clinique assisté par IA maintiennent la demande élevée. Pourtant la détresse financière parmi les établissements ruraux crée des fissures régionales qui tempèrent une croissance autrement robuste et rétrécissent occasionnellement le marché addressable des fournisseurs d'IT de santé.

L'Asie-Pacifique affiche le TCAC le plus rapide de 14,40%, propulsé par la trajectoire de dépenses de santé de 205 billions RMB de la Chine et les règles de parité de paiement télésanté qui généralisent les consultations virtuelles. Les réseaux de kiosques de Thaïlande et les plateformes vocales IA financées par l'assurance de l'Inde élargissent l'accès rural, tandis que le Japon pilote les diagnostics de soins chroniques assistés par IA. Ces moteurs remodèlent les habitudes d'achat des fournisseurs, canalisant le capital vers des plateformes qui peuvent s'étendre à travers les modalités en personne et virtuelles.

L'Europe équilibre opportunité et complexité. L'initiative Espace des données de santé promet l'interopérabilité transfrontalière, mais les règles HDS de France et C5 d'Allemagne élèvent la barre de déploiement, gonflant le coût et allongeant les cycles de vente. En contraste, les marchés du Moyen-Orient attribuent des fonds de modernisation à long horizon : l'hôpital virtuel SEHA d'Arabie Saoudite lie maintenant 200 sites et traite 400 000 patients par an, une vitrine pour les plateformes de nouvelle génération. Collectivement, ces histoires régionales confirment la portée globale du marché des fournisseurs d'IT de santé tout en soulignant comment la politique locale peut accélérer ou ralentir les calendriers de santé numérique.

Paysage concurrentiel

Le fossé d'interopérabilité d'Epic Systems s'élargit alors qu'elle ajoute 176 hôpitaux, éclipsant Oracle Health, qui a perdu 74 sites pendant la même période. Epic couple les graphiques centraux avec de nouveaux modules ERP, cycle des revenus, et documentation ambiante, assurant que les clients voient un chemin à un seul fournisseur de la planification à la chaîne d'approvisionnement. Oracle contre-attaque avec l'analytique native cloud mais fait face à des lacunes de cycle des revenus rapportées par les utilisateurs qui dissuadent les renouvellements. MEDITECH revendique une position à travers un déploiement de réseau HIE national, illustrant comment les fournisseurs de niveau intermédiaire peuvent concourir sur l'agilité d'échange ouvert.

L'investissement afflue vers les perturbateurs de niche. La série C de 243 millions USD d'Ambience Healthcare soutient la tech d'écoute ambiante louée par les médecins à Cleveland Clinic et UCSF, signalant l'appétit des fournisseurs pour l'automatisation anti-épuisement. La prise de contrôle d'ONRAD de Direct Radiology crée la plus grande boutique de téléradiologie indépendante, pointant vers des stratégies de regroupement dans l'imagerie spécialisée. Les alliances cloud façonnent encore le domaine : Philips et GE HealthCare s'alignent tous deux avec AWS pour les gammes de produits IA gourmandes en calcul.

Globalement, le marché des fournisseurs d'IT de santé est modérément concentré. Les cinq premiers acteurs représentent une part combinée juste au-dessus de 60%, laissant une piste significative pour les spécialistes de capitalisation moyenne de tailler des niches de domaine. Les partenariats, contrats basés sur les résultats, et la vitesse d'intégration IA dépassent maintenant la simple largeur fonctionnelle dans la sélection d'accords, préparant le terrain pour une rivalité soutenue et pilotée par l'innovation.

Leaders de l'industrie des fournisseurs d'IT de santé

Allscripts Healthcare Solutions

Oracle (Cerner Corporation)

Siemens Healthineers

General Electric Company (GE Healthcare)

IBM Corporation

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Epic Systems a dévoilé une suite ERP spécifique à la santé pour concurrencer Oracle et Workday

- Mars 2025 : Philips a choisi AWS comme son fournisseur cloud préféré, gérant 134 pétaoctets de données à 36% de coût inférieur

- Janvier 2025 : ONRAD a acquis Direct Radiology, formant le plus grand groupe de téléradiologie indépendant américain

Portée du rapport mondial du marché des fournisseurs d'IT de santé

Les fournisseurs d'IT de santé assistent dans la gestion hospitalière diversifiée, l'amélioration des installations d'assurance médicale, et la réforme de l'infrastructure hospitalière publique et privée.

Le marché des fournisseurs d'IT de santé est segmenté par segment d'affaires (systèmes d'information de laboratoire (LIS), systèmes d'information de radiologie (RIS), système d'information cardiovasculaire (CVIS), dossiers de santé électroniques (DSE), télémédecine, système de support de décision clinique (CDSS), système d'archivage et de communication d'images (PACS) et archive neutre du fournisseur (VNA), et autres segments d'affaires), composant (logiciel, matériel, et services), mode de livraison (sur site et basé sur le cloud), et géographie (Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud). Le rapport couvre également les tailles de marché estimées et les tendances pour 17 pays à travers des régions significatives globalement. Le rapport offre la valeur en millions USD pour les segments ci-dessus.

| Matériel |

| Logiciel |

| Services |

| Dossiers de santé électroniques (DSE) |

| Gestion du cycle des revenus (RCM) |

| Systèmes d'archivage et de communication d'images (PACS) |

| Télésanté et mSanté |

| Support de décision clinique (CDS) et diagnostics IA |

| Gestion de la santé de population (PHM) |

| Sur site |

| Basé sur le cloud |

| Hybride |

| Hôpitaux et IDN |

| Centres de soins ambulatoires |

| Centres d'imagerie diagnostique |

| Payeurs et assureurs |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Corée du Sud | |

| Australie | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et Afrique |

| Par composant | Matériel | |

| Logiciel | ||

| Services | ||

| Par application | Dossiers de santé électroniques (DSE) | |

| Gestion du cycle des revenus (RCM) | ||

| Systèmes d'archivage et de communication d'images (PACS) | ||

| Télésanté et mSanté | ||

| Support de décision clinique (CDS) et diagnostics IA | ||

| Gestion de la santé de population (PHM) | ||

| Par déploiement | Sur site | |

| Basé sur le cloud | ||

| Hybride | ||

| Par utilisateur final | Hôpitaux et IDN | |

| Centres de soins ambulatoires | ||

| Centres d'imagerie diagnostique | ||

| Payeurs et assureurs | ||

| Par géographie (valeur) | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Corée du Sud | ||

| Australie | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la taille du marché des fournisseurs d'IT de santé en 2025 ?

La taille du marché des fournisseurs d'IT de santé est de 5,81 milliards USD en 2025 et devrait atteindre 10,61 milliards USD d'ici 2030.

Quel TCAC est projeté pour les solutions de fournisseurs d'IT de santé jusqu'en 2030 ?

Le marché devrait enregistrer un TCAC de 11,85% entre 2025 et 2030.

Quel segment de composant génère le plus de revenus ?

Les services commandent 57,56% des revenus de 2024 car les hôpitaux préfèrent l'intégration clés en main et le support continu.

Quelle région géographique croît le plus rapidement ?

L'Asie-Pacifique avance à un TCAC de 14,40% sur le dos des réformes de remboursement et du financement de santé numérique à grande échelle.

Comment l'adoption cloud évolue-t-elle parmi les fournisseurs ?

Les déploiements basés sur le cloud croissent à un TCAC de 12,47% car les fournisseurs déplacent les charges de travail d'analytique vers les hyperscalers tout en conservant certaines données sur site pour la conformité.

Dernière mise à jour de la page le: