Taille et part du marché de la marchandise sportive sous licence

Analyse du marché de la marchandise sportive sous licence par Mordor Intelligence

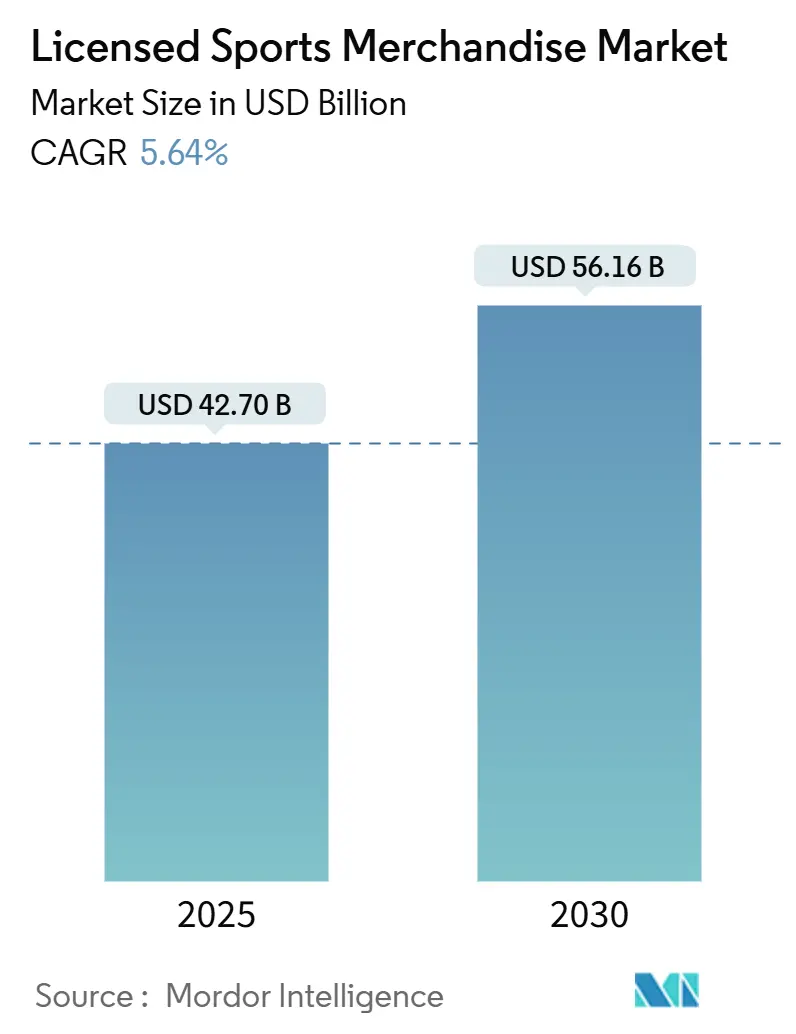

La taille du marché de la marchandise sportive sous licence a atteint 42,70 milliards USD en 2025 et devrait grimper à 56,16 milliards USD d'ici 2030, progressant à un CAGR de 5,64 %. La passion traditionnelle des fans entre en collision avec les technologies d'authentification, les endorsements de célébrités alimentés par les réseaux sociaux et l'expansion internationale des ligues, stimulant une croissance robuste. Les événements comme les Jeux Olympiques de Paris créent des vagues de demande saisonnières prévisibles, tandis que les collaborations entre clubs et marques de divertissement génèrent des primes de rareté, améliorant les marges bénéficiaires. Les mandats de durabilité poussent vers des innovations de matières premières dans les vêtements et chaussures. Parallèlement, les souvenirs vérifiés par blockchain, fusionnant objets de collection numériques et physiques, atteignent des prix 200 à 300 % supérieurs à leurs homologues non authentifiés. La vente au détail en ligne exploite les achats en réalité augmentée et les modèles direct-consommateur pour élargir sa portée mondiale. En même temps, les lieux physiques maintiennent leur avantage expérientiel grâce aux lancements exclusifs en stade et aux activations centrées sur la communauté.

Points clés du rapport

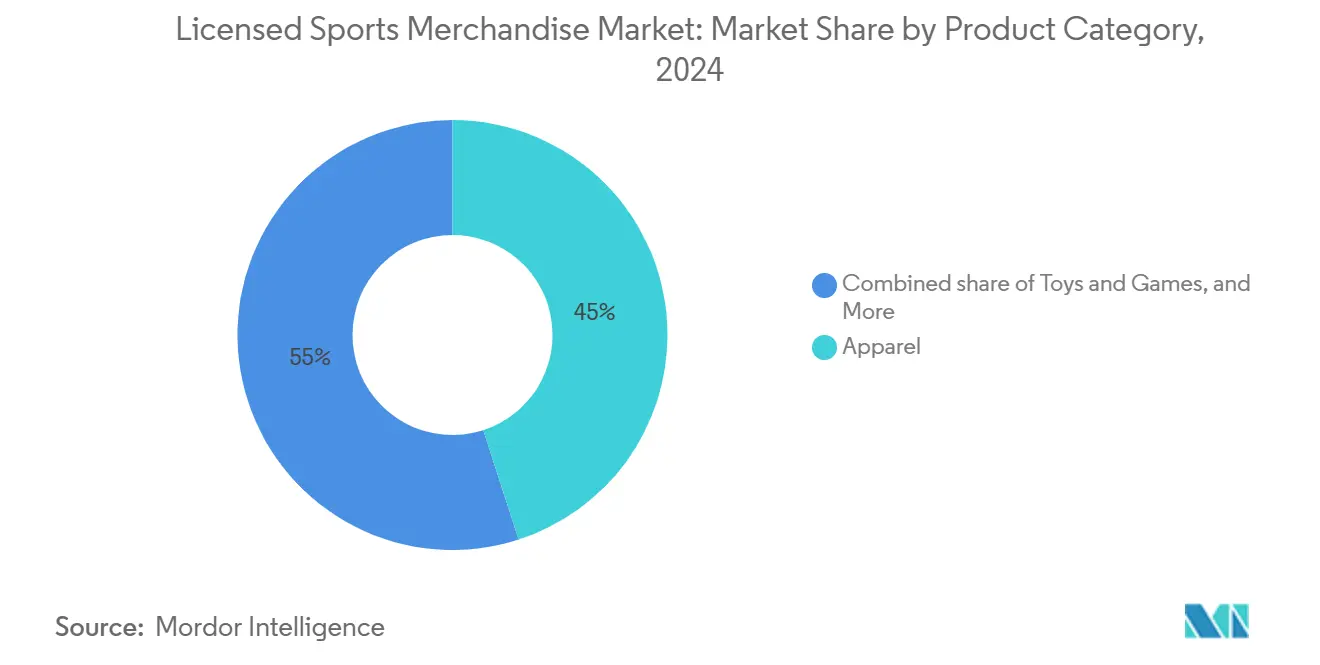

- Par catégorie de produits, les vêtements ont dominé avec 45,01 % de la part de marché de la marchandise sportive sous licence en 2024, tandis que les jouets et jeux devraient croître à un CAGR de 6,66 % jusqu'en 2030.

- Par sports, le football a capturé 33,04 % de part de revenus en 2024 ; le basketball devrait croître le plus rapidement à un CAGR de 6,55 % jusqu'en 2030.

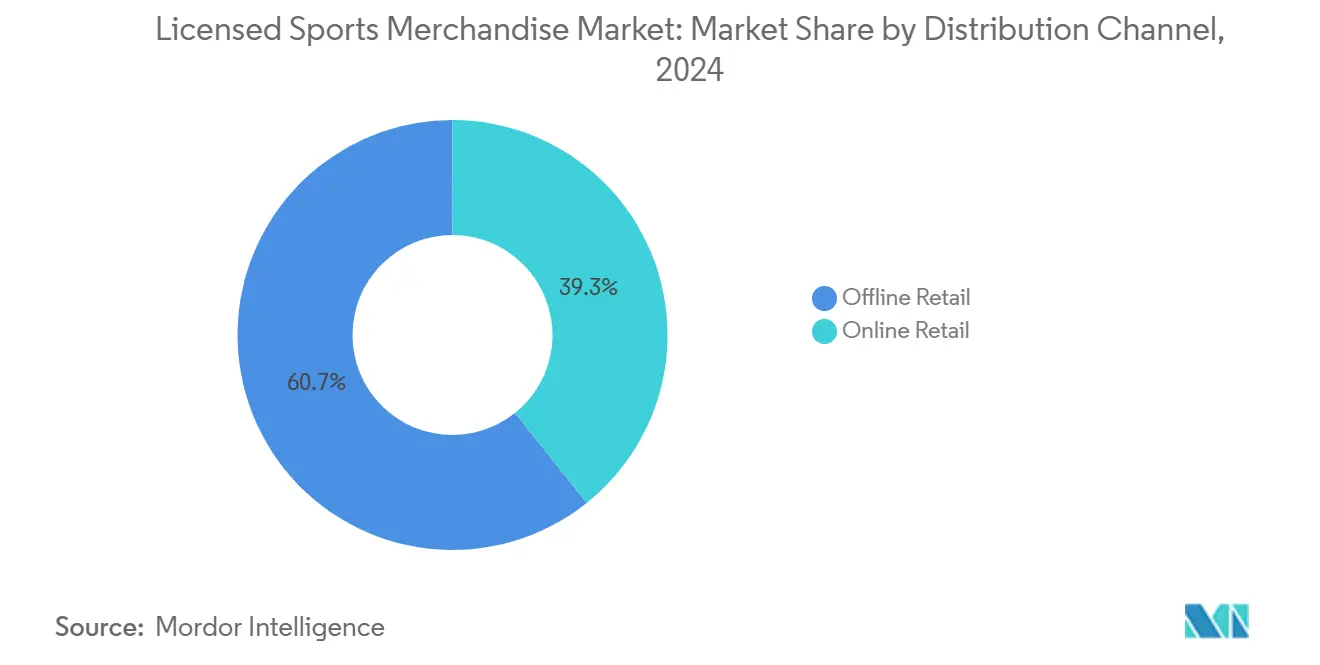

- Par canal de distribution, la vente au détail hors ligne détenait 60,74 % de part de la taille du marché de la marchandise sportive sous licence en 2024, tandis que la vente au détail en ligne progresse à un CAGR de 7,38 % jusqu'en 2030.

- Par utilisateur final, les adultes ont représenté 83,01 % de la valeur 2024, et le segment enfants devrait augmenter à un CAGR de 6,80 % entre 2025-2030.

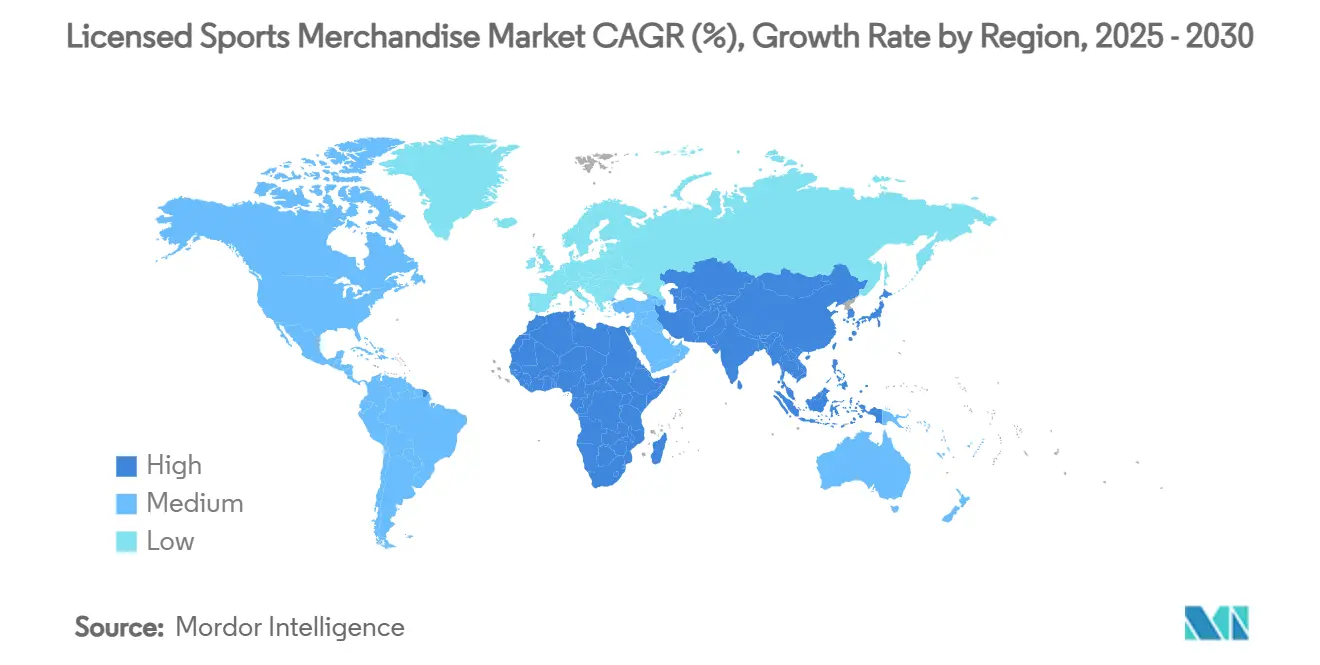

- Par géographie, l'Amérique du Nord a dominé avec une part de 72,62 % en 2024, et l'Asie-Pacifique est la région à croissance la plus rapide à un CAGR de 8,71 % jusqu'en 2030.

Tendances et perspectives du marché mondial de la marchandise sportive sous licence

Analyse d'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Montée du fandom mondial et pipeline de méga-événements | +1.2% | Mondial, avec impact maximal dans les régions hôtes | Moyen terme (2-4 ans) |

| Éditions spéciales, collaborations et sorties limitées | +0.9% | Amérique du Nord et Europe, expansion vers APAC | Court terme (≤ 2 ans) |

| Expansion des ligues sportives internationales | +0.8% | Cœur APAC, retombées vers MEA | Long terme (≥ 4 ans) |

| Souvenirs vérifiés par blockchain et NFT débloquant de nouveaux SKU | +0.6% | Adoption précoce Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Initiatives ' fanwear circulaire ' éco-responsables par les clubs | +0.4% | Europe en tête, adoption mondiale suivant | Long terme (≥ 4 ans) |

| Influence des athlètes célébrités et réseaux sociaux | +1.1% | Mondial, plus fort en Amérique du Nord et APAC | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Montée du fandom mondial et pipeline de méga-événements

L'expansion des événements sportifs internationaux crée des cycles de croissance des revenus, les Jeux Olympiques de Paris 2024 ayant généré 2 milliards EUR de ventes de marchandises et établi des partenariats avec des marques de luxe, selon Asia IP Law. Le parrainage olympique de 160 millions USD de LVMH démontre comment les grands événements sportifs attirent divers participants au marché au-delà des secteurs sportifs traditionnels. Les plans d'expansion internationale de la NBA et le programme de 25 équipes de la NFL dans 19 territoires internationaux montrent la croissance systématique de la distribution de marchandises des ligues. La croissance de la Formule 1, renforcée par l'exposition Netflix, démontre comment les plateformes de contenu numérique aident à transformer les sports spécialisés en opportunités de marchandises mondiales.

Éditions spéciales, collaborations et sorties limitées

Les collaborations inter-industrielles entre propriétés sportives et marques de divertissement créent des produits très demandés qui commandent une tarification premium tout en élargissant les démographies de fans. La collection Barcelone-Travis Scott par Nike et la collaboration PSG-BLACKPINK montrent comment les partenariats de l'industrie musicale résultent en marchandises édition limitée attirant à la fois fans sportifs et followers musicaux. Le partenariat Pokemon-MLB, qui a introduit des PokéStops de clubs dans les stades, démontre comment les collaborations de jeux maintiennent l'engagement des fans tout au long de l'année[1]Source: Pokémon GO, "Pokémon GO and Major League Baseball Knock It Out of the Park," pokemongolive.com. La collaboration Adidas-Minecraft, incluant la marchandise de film, montre comment les licences de divertissement attirent plusieurs groupes d'âge et étendent les cycles de vie des produits. Ces partenariats génèrent typiquement des marges 25-40 % supérieures aux marchandises d'équipe standard tout en créant une visibilité de marque significative grâce à l'engagement des réseaux sociaux[2]Source: adidas, "adidas and Minecraft Announce Multi-Year Collaboration," news.adidas.com.

Expansion des ligues sportives internationales

L'internationalisation stratégique des ligues crée de nouveaux territoires de licence et bases de fans. L'expansion mondiale de la NFL implique un investissement sur le marché local, une adaptation culturelle et des partenariats pour établir le football américain sur les marchés internationaux. Au Japon, l'expansion de la B League de basketball vise à devenir la deuxième plus grande ligue de basketball mondiale. Le soutien d'entreprise a augmenté la fréquentation à 3,2 millions et les revenus de 62 %, créant des opportunités de marchandises sur le plus grand marché de basketball d'Asie hors Chine. La merchandising mondiale de la Premier League génère jusqu'à 180 millions USD de produits contrefaits annuellement, soulignant le potentiel de revenus lorsque le football européen entre dans de nouveaux territoires avec des mesures d'authentification appropriées, selon The Guardian. L'accord de diffusion de LaLiga en Afrique subsaharienne jusqu'en 2028/29 ouvre des opportunités de distribution de marchandises sur les marchés émergents avec un revenu disponible croissant et un engagement sportif. Les expansions internationales nécessitent typiquement 3-5 ans pour établir des flux de revenus de marchandises durables mais génèrent des marges 15-25 % supérieures aux marchés domestiques après établissement.

Souvenirs vérifiés par blockchain et NFT débloquant de nouveaux SKU

Les technologies d'authentification dans les souvenirs sportifs s'attaquent au marché mondial de contrefaçons de 500 milliards USD, selon la Digimarc Corporation. Le programme d'authentification de Major League Baseball (MLB) a vérifié plus de 10,5 millions d'articles depuis 2001, les articles authentifiés se vendant à des prix 200-300 % supérieurs comparés aux articles non authentifiés. L'émergence d'objets de collection numériques basés sur blockchain, exemplifiée par NBA Top Shot, a généré de nouveaux flux de revenus, malgré la volatilité du marché et les défis réglementaires. L'implémentation par Brentford Football Club de la technologie de micropuces dans les maillots portés en match permet une vérification instantanée via smartphones, réduisant les risques de contrefaçon et améliorant l'engagement des fans. Les contrats intelligents et systèmes de propriété numérique établissent des cadres de royalties transparents, bénéficiant aux organisations sportives et athlètes tout en fournissant aux fans une propriété vérifiée d'objets de collection numériques.

Analyse d'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions CAGR | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Produits contrefaits et non licenciés | -0.8% | Mondial, impact le plus élevé sur les marchés émergents | Court terme (≤ 2 ans) |

| Frais de royalties élevés et accords de licence stricts | -0.6% | Principalement Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Fluctuations de demande saisonnières et liées aux événements | -0.5% | Mondial, variant selon la saisonnalité sportive | Court terme (≤ 2 ans) |

| Défis réglementaires et de propriété intellectuelle complexes | -0.4% | Mondial, s'intensifiant avec l'expansion numérique | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Produits contrefaits et non licenciés

Les opérations de contrefaçon sophistiquées impactent significativement les ventes de marchandises légitimes et la réputation des marques. Selon The Guardian, les maillots contrefaits de Premier League seuls génèrent 180 millions USD de revenus illicites annuels, détournant des fonds des canaux de licence officiels[3]Source: MacInnes Paul, "Chips in Strips: Brentford Move to Stop Counterfeit Market," theguardian.com. La saisie par la NFL de 35,9 millions USD de marchandises contrefaites avant les grands événements, selon SCBC Law, illustre les efforts d'application étendus nécessaires pour protéger les droits de propriété intellectuelle. Bien que la sécurité holographique et l'authentification blockchain offrent des solutions technologiques à la contrefaçon, leur adoption généralisée fait face à des défis dus aux coûts d'implémentation et aux exigences d'éducation des consommateurs. Les plateformes e-commerce ont rendu l'application plus complexe, car les produits contrefaits peuvent atteindre les consommateurs via plusieurs canaux numériques. Bien que les mesures réglementaires comme l'Acte sur les Services Numériques de l'UE établissent des exigences de conformité pour les plateformes, l'application varie selon les différents marchés.

Frais de royalties élevés et accords de licence stricts

La hausse des coûts de licence crée des barrières pour les petits détaillants et fabricants tout en consolidant le pouvoir de marché parmi les grandes entreprises qui peuvent satisfaire les exigences de garantie minimale et les standards de conformité. L'expansion du marché mondial de licence sportive indique des valeurs de propriété croissantes et des coûts d'entrée plus élevés pour les nouveaux participants. L'extension du contrat NFL de Nike jusqu'en 2038 et d'autres accords exclusifs à long terme limitent la concurrence tout en fournissant des revenus stables pour les ligues et grandes marques. Les disputes légales entre Fanatics et Panini démontrent comment les changements de licence peuvent perturber le marché et affecter détaillants et consommateurs. L'introduction des droits Name, Image, and Likeness (NIL) des athlètes étudiants ajoute de la complexité au marché, car universités et athlètes établissent des accords de partage de revenus qui affectent les cadres de licence traditionnels et exigences de conformité, selon la Licensing Executives Society (U.S.A. & Canada), Inc.

Analyse des segments

Par catégorie de produits : Domination des vêtements défiée par l'innovation numérique

En 2024, les vêtements commandent une part de marché dominante de 45,01 %, alimentée par leur portabilité toute l'année et les liens émotionnels qui favorisent les achats répétés parmi les fans loyaux. Les collaborations comme la collection Nike Travis Scott Barcelone et le partenariat PSG-BLACKPINK non seulement élèvent l'attrait du segment au-delà des audiences sportives traditionnelles mais permettent aussi une tarification premium. Les chaussures, la deuxième plus grande catégorie, exploitent la technologie de performance et les lignes signature d'athlètes pour stimuler les achats aspirationnels. Pendant ce temps, les couvre-chefs voient une croissance constante, renforcée par l'acquisition de '47 Brand par New Era, qui renforce son leadership de marché et élargit sa gamme de produits et distribution, selon Front Office Sports. Les segments comme Équipements et Accessoires exploitent les avancées technologiques, avec Marucci et Victus sécurisant le statut officiel de battes MLB jusqu'en 2028, soulignant le positionnement premium de la licence d'équipement de performance.

Les Jouets et Jeux se distinguent comme le segment à croissance la plus rapide, affichant un CAGR de 6,66 %. Cette poussée est stimulée par l'authentification des cartes à échanger, l'intégration NFT et les collaborations cross-divertissement, donnant naissance à de nouvelles catégories de collection. Le partenariat Topps-Premier League, prévu pour lancer les cartes à échanger 2025/26, souligne l'évolution des objets de collection traditionnels par des moyens numériques, tout en conservant leur attrait physique, selon License Global[4]Source: License Global, "Topps, Premier League Announce First Products of New Deal," licenseglobal.com. À travers toutes les catégories, la durabilité remodèle le développement de produits. Les initiatives comme le programme RE:FIBRE de PUMA et l'ambition d'Adidas pour 90 % d'articles durables d'ici 2025 ne modifient pas seulement les processus de fabrication mais transforment aussi les attentes des consommateurs.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par sports : Leadership du football face à l'accélération numérique du basketball

En 2024, le football capture une part de marché commanding de 33,04 %, renforcée par sa portée mondiale, ses compétitions toute l'année et ses parrainages marquants, comme l'accord annuel de 127 millions GBP de Barcelone avec Nike, s'étendant jusqu'en 2038, selon NSS Sports. La suprématie merchandising du sport est alimentée par des cultures de fans fervents, des loyautés de clubs profondément enracinées et la nature cyclique des tournois internationaux, menant à des poussées de demande prévisibles. Les clubs européens, visant les marchés asiatiques, présentent une stratégie merchandising mondiale, évidente dans l'acquisition d'EPI italien par Fanatics et son partenariat avec Juventus, durant jusqu'à la saison 2034/35. Pendant ce temps, l'ascension constante du baseball est attribuée à son programme d'authentification et sa portée mondiale, soulignée par la stratégie Japon de MLB, qui a vu une poussée de 170 % des ventes de marchandises, grâce au contrat record de Shohei Ohtani.

Le basketball est sur une trajectoire ascendante, affichant un CAGR de 6,55 % jusqu'en 2030. Cette croissance est alimentée par la montée des marchandises sportives féminines, l'expansion mondiale des ligues et l'influence des athlètes célébrités sur les réseaux sociaux, récoltant des millions lors d'événements majeurs. Le football américain aussi récolte les récompenses de la portée mondiale, avec l'initiative de la NFL couvrant 25 équipes et 19 territoires internationaux, débloquant de nouvelles avenues merchandising. Tandis que des sports comme le rugby et cricket, avec des étoiles montantes comme la Formule 1, se taillent des marchés merchandising de niche mais lucratifs, la collaboration de World Rugby avec Fanatics souligne comment ces sports plus petits exploitent les plateformes mondiales pour une portée plus large. De plus, la fusion des sports traditionnels avec le gaming et divertissement forge de nouvelles catégories hybrides, résonnant avec les audiences plus jeunes et élargissant les horizons du marché.

Par canal de distribution : Transformation numérique accélère malgré la domination physique

En 2024, la vente au détail hors ligne commande une part de marché dominante de 60,74 %, capitalisant sur la nature tactile de l'évaluation de produits, l'attrait de la gratification immédiate et les environnements de vente immersifs. Ces environnements favorisent les liens émotionnels entre fans et leur marchandise désirée. Au-delà des simples transactions, les espaces de vente physiques servent doublement de vitrines de marque et centres communautaires, surtout durant les grands événements sportifs qui amplifient la visualisation sociale et stimulent les achats impulsifs. Les points de vente dans les stades et lieux exploitent une tarification premium, offrant des produits exclusifs et des offres limitées dans le temps qui résonnent avec les émotions élevées des événements en direct. Les détaillants traditionnels, comme DICK'S Sporting Goods, renouvellent stratégiquement leur partenariat avec la WNBA jusqu'en 2028, établissant des sections dédiées pour les marchandises sportives féminines. Cette démarche vise à répondre à un segment de marché précédemment négligé, comme souligné par DICK'S Sporting Goods.

La vente au détail en ligne est sur une trajectoire ascendante, affichant un CAGR de 7,38 % jusqu'en 2030. Cette poussée est alimentée par des innovations comme les achats en réalité augmentée, les algorithmes de recommandation personnalisés et les modèles direct-consommateur. Ces stratégies non seulement éliminent les coûts d'intermédiaires mais offrent aussi des insights plus profonds dans les données client. Un exemple de premier plan de cette évolution numérique est l'alliance Fanatics-Ticketmaster, montrant comment les plateformes numériques tissent ensemble diverses interactions de fans. Cette intégration assure un parcours fluide de la participation aux événements à l'acquisition de marchandises et au maintien de l'engagement. L'expansion de l'e-commerce est davantage renforcée par sa portée mondiale, son accessibilité 24h/24 et la capacité d'optimiser l'inventaire. Cette optimisation permet une gamme diverse de produits, souvent appelés 'offres de longue traîne', qui sont difficiles à présenter dans la vente traditionnelle. En Asie-Pacifique, une poussée du commerce mobile remodèle les habitudes d'achat, avec des fans achetant de plus en plus des marchandises tout en étant immergés dans des événements en direct. La fusion d'éléments de commerce social et collaborations avec influenceurs redéfinit la vente en ligne. Ce qui était autrefois une simple transaction a évolué vers une expérience, avec des endorsements d'athlètes célébrités stimulant des achats immédiats sur les plateformes de réseaux sociaux.

Par utilisateur final : Domination adulte masque l'accélération du segment jeunesse

En 2024, les adultes dominent le marché avec une part commanding de 83,01 %. Cette poussée est alimentée par la hausse des revenus disponibles, les loyautés d'équipe profondément enracinées de l'enfance et une tendance où les marchandises sportives transcendent la fréquentation des jeux, devenant un statement de mode. Les adultes montrent des préférences de marque perspicaces, maintiennent des standards de haute qualité et paient volontiers une prime pour des produits authentiques, édition limitée ou améliorés technologiquement. Le marketing nostalgique, les lignes de produits rétro et les collaborations liant mode contemporaine avec moments sportifs iconiques renforcent davantage ce segment. Dans les environnements d'entreprise, les achats de marchandises adultes sont souvent stimulés par le réseautage professionnel et la signalisation sociale, avec les affiliations d'équipe jouant un rôle pivotal dans la construction de relations et l'intégration culturelle.

Pendant ce temps, le segment enfants est sur une trajectoire ascendante, affichant un CAGR de 6,80 % jusqu'en 2030. Cette croissance est stimulée par la participation sportive jeunesse accrue, les habitudes d'achat des natifs numériques et l'engagement des parents envers les poursuites athlétiques et affiliations d'équipe de leurs enfants. Les collaborations, comme le partenariat Adidas-Minecraft, fusionnent harmonieusement sports avec gaming et divertissement, résonnant avec les audiences plus jeunes. Les partenariats avec institutions éducatives et parrainages dans les ligues jeunesse cultivent la loyauté de marque précoce, promettant une valeur client à long terme. Les intégrations technologiques, comme les expériences AR et gamification, non seulement captivent la jeunesse férue de numérique mais taillent aussi un positionnement produit unique. Tandis qu'élargir les gammes de tailles et adapter les designs pour différents âges demande une fabrication spécialisée, ils promettent aussi des marges plus élevées, grâce à la concurrence réduite et la motivation émotionnelle des parents à soutenir les passions et croissance de leurs enfants.

Analyse géographique

L'Amérique du Nord détient 72,62 % de part de marché en 2024, soutenue par des cadres de licence complets qui ont généré 2,5 milliards USD de revenus de marchandises NFL et des distributions de royalties aux joueurs dépassant 32 000 USD par athlète annuellement. L'infrastructure sportive établie de la région, la base de fans forte et l'acceptation consommateur de tarification premium permettent des accords de parrainage significatifs, exemplifiés par l'extension de contrat NFL de Nike jusqu'en 2038. Les ventes au détail de 2,5 milliards USD d'U.S. Polo Assn. en 2024 montrent l'expansion mondiale réussie des marques sportives américaines tout en maintenant la force du marché domestique. La croissance des marchandises sportives féminines, particulièrement via l'audience et fréquentation accrues de la WNBA, crée des opportunités de marché supplémentaires alors que les grandes marques développent des programmes de partenariat dédiés. Les endorsements d'athlètes et présence sur réseaux sociaux génèrent une valeur média gagnée substantielle, particulièrement durant les grands événements sportifs comme les Jeux Olympiques de Paris.

L'Europe maintient sa position de marché grâce à la domination du football et aux partenariats de marques premium, soulignés par l'accord annuel de 127 millions GBP Barcelone-Nike, selon NSS Sports. La région pionnier la durabilité via des réglementations environnementales et initiatives d'économie circulaire, démontrées par le programme RE:FIBRE de PUMA utilisant 95 % de polyester recyclé sur 35 maillots de clubs de football. L'expansion de Fanatics via l'acquisition d'EPI italien et le partenariat Juventus jusqu'en 2034/35 montre l'adaptation réussie aux exigences du marché européen. La diversité culturelle de la région nécessite des stratégies merchandising spécifiques au marché tout en permettant un positionnement premium via le branding patrimonial. Le Brexit continue d'affecter les opérations de chaîne d'approvisionnement et commerce transfrontalier, tandis que le RGPD façonne les pratiques de marketing numérique.

L'Asie-Pacifique montre le taux de croissance le plus élevé à 8,71 % CAGR jusqu'en 2030, avec les ventes de marchandises MLB augmentant de 170 % au Japon suite à la signature de Shohei Ohtani et le marché d'articles de sport de Chine atteignant 82,8 milliards USD. La région bénéficie de revenus disponibles croissants, participation sportive et adoption de commerce numérique. L'expansion de la B League du Japon, visant à devenir la deuxième plus grande ligue de basketball mondiale avec 3,2 millions de fréquentation et 62 % de croissance des revenus, crée de nouvelles opportunités merchandising. Le partenariat Yomiuri Giants-Nike-Fanatics représente la première implémentation au niveau club du modèle de licence américain en Asie. L'Amérique du Sud et Moyen-Orient & Afrique présentent un potentiel de croissance via l'expansion de ligues internationales, soutenue par l'investissement africain de la NBA et les accords de diffusion de LaLiga en Afrique subsaharienne dans des marchés avec engagement sportif croissant.

Paysage concurrentiel

Le marché de la marchandise sportive sous licence est modérément concentré. Fanatics exerce une influence disproportionnée via une valorisation de 31 milliards USD, une chaîne d'approvisionnement verticalement intégrée et des accords de licence maître couvrant plusieurs ligues. Grâce à une chaîne d'approvisionnement verticalement intégrée et des accords de licence maître avec plusieurs ligues, Fanatics présente une stratégie fusionnant expertise locale, vue dans son acquisition italienne et un accord à long terme avec Juventus, avec l'exécution mondiale pour maximiser la part de portefeuille. Pendant ce temps, Nike et Adidas s'engagent dans une concurrence féroce via des parrainages de haut profil : les partenariats football à long terme de Nike et les droits de ligue de football américain assurent une visibilité constante, tandis qu'Adidas, s'alignant avec 11 clubs de football les plus rentables, capitalise sur les innovations de chaussures pour promouvoir des bundles de kit complet.

La technologie agit à la fois comme facteur de différenciation et barrière à l'entrée. Les marques utilisant des cabines d'essayage en réalité augmentée et blockchain pour validation commandent des primes de confiance, menant à des réalisations de prix élevées. Des entreprises comme Digimarc, spécialisées dans l'authentification, s'intègrent avec les API de ligues, sécurisant des royalties sur chaque unité sérialisée et solidifiant leur importance B2B. Il y a un écart notable dans les marchandises sportives féminines, où l'approvisionnement limité offre aux nouveaux entrants agiles une chance de dépasser les acteurs établis hésitant à diversifier. L'intérêt du capital-investissement souligne le flux de trésorerie prévisible du marché et le potentiel de consolidation, évident des rachats récents dans le secteur sportswear visant des synergies dans l'approvisionnement, marketing et e-commerce.

Les spécialistes régionaux prospèrent en s'attaquant aux nuances culturelles et sports de niche. Par exemple, l'acquisition d'un concurrent legacy par le géant des couvre-chefs New Era a revitalisé les archives de design en collections capsule contemporaines, complétées par des licences de distributeur local pour un accès rapide au marché dans les villes universitaires. Les start-ups exploitent les micro-communautés d'athlètes pour financer participativement des sorties capsule, évitant les contrats coûteux en utilisant les réglementations NIL. Alors que les ligues évoluent vers une licence centralisée, l'avantage penche vers ceux aptes à gérer les chaînes d'approvisionnement mondiales tout en maintenant les narratifs locaux.

Leaders de l'industrie de la marchandise sportive sous licence

-

Fanatics, LLC

-

New Era Cap, LLC

-

DICK'S Sporting Goods, Inc

-

Rally House

-

New Wave Group AB

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Nike et la NFL ont dévoilé le programme Rivalries, prévu pour déployer de nouveaux uniformes et équipements de fans inspirés par les communautés locales pour les jeux de rivalité des quatre prochaines saisons. Cette initiative non seulement souligne l'importance de l'engagement communautaire mais taille aussi de nouvelles catégories de marchandises liées à des matchups spécifiques et identités régionales.

- Mars 2025 : Nike, en collaboration avec TOGETHXR, a lancé la collection ' Everyone Watches Women's Sports '. Cette initiative vise à élever la visibilité des sports féminins et renforcer la reconnaissance des athlètes féminines. Le partenariat souligne l'accent croissant sur les marchandises sportives féminines, le mettant en avant comme un segment de marché en expansion rapide.

- Mars 2025 : À partir de la saison 2025/26, Adidas est prêt à lancer sa troisième collaboration avec Liverpool Football Club. Ce partenariat multi-années englobe les maillots de match, vêtements d'entraînement et vêtements culturels pour chaque équipe et membre du personnel, avec les maillots inauguraux prévus pour une révélation en août 2025.

- Janvier 2025 : Adidas est entré en Formule 1 via un partenariat multi-années avec Mercedes-AMG PETRONAS F1 Team, produisant des gammes complètes de vêtements, chaussures et accessoires. La collaboration vise à engager les nouvelles générations de fans grâce à des produits lifestyle innovants combinant éléments motorsport et mode.

Portée du rapport mondial du marché de la marchandise sportive sous licence

Les marchandises sportives sous licence sont les produits que les sportifs ou clubs sportifs endorsent. Cela inclut une variété de produits en différentes variantes et couleurs pour hommes, femmes et enfants.

Le marché mondial de la marchandise sportive sous licence est segmenté par type de produit, canal de distribution et géographie. Par type de produit, le marché est segmenté en vêtements, chaussures, jouets et jeux, et autres types de produits. Le marché est aussi segmenté par canal de distribution en magasins de vente au détail hors ligne et magasins de vente au détail en ligne. Le marché a aussi été segmenté par géographie en Amérique du Nord, Europe, Asie-Pacifique, Amérique du Sud et Moyen-Orient & Afrique.

Le dimensionnement du marché a été fait en termes de valeur en USD pour tous les segments susmentionnés.

| Vêtements |

| Chaussures |

| Couvre-chefs |

| Équipements et accessoires |

| Jouets et jeux |

| Football |

| Basketball |

| Baseball |

| Football américain |

| Autres (Rugby, Cricket, etc.) |

| Vente au détail hors ligne |

| Vente au détail en ligne |

| Adultes |

| Enfants |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Reste de l'Amérique du Nord | |

| Europe | Allemagne |

| Royaume-Uni | |

| Italie | |

| France | |

| Espagne | |

| Pays-Bas | |

| Pologne | |

| Belgique | |

| Suède | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Inde | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Singapour | |

| Reste de l'Asie-Pacifique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Moyen-Orient et Afrique | Afrique du Sud |

| Arabie Saoudite | |

| Émirats Arabes Unis | |

| Reste du Moyen-Orient et Afrique |

| Par catégorie de produits | Vêtements | |

| Chaussures | ||

| Couvre-chefs | ||

| Équipements et accessoires | ||

| Jouets et jeux | ||

| Par sports | Football | |

| Basketball | ||

| Baseball | ||

| Football américain | ||

| Autres (Rugby, Cricket, etc.) | ||

| Par canal de distribution | Vente au détail hors ligne | |

| Vente au détail en ligne | ||

| Par utilisateur final | Adultes | |

| Enfants | ||

| Par géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Reste de l'Amérique du Nord | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| Italie | ||

| France | ||

| Espagne | ||

| Pays-Bas | ||

| Pologne | ||

| Belgique | ||

| Suède | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Inde | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Singapour | ||

| Reste de l'Asie-Pacifique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Moyen-Orient et Afrique | Afrique du Sud | |

| Arabie Saoudite | ||

| Émirats Arabes Unis | ||

| Reste du Moyen-Orient et Afrique | ||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché de la marchandise sportive sous licence ?

La taille du marché de la marchandise sportive sous licence s'élève à 42,70 milliards USD en 2025.

À quelle vitesse la vente au détail en ligne croît-elle dans ce secteur ?

La vente au détail en ligne croît à un CAGR de 7,38 % jusqu'en 2030, dépassant tous les autres canaux.

Quelle catégorie de produits commande la plus grande part ?

Les vêtements mènent avec 45,01 % de part grâce à la portabilité toute l'année et aux collaborations mode.

Quel sport devrait croître le plus rapidement ?

Les marchandises de basketball devraient augmenter à un CAGR de 6,55 % alors que les ligues féminines mondiales gagnent en momentum.

Quelle région montre la croissance future la plus rapide ?

L'Asie-Pacifique devrait afficher un CAGR de 8,71 % jusqu'en 2030, stimulée par la hausse des revenus disponibles et le commerce numérique.

Dernière mise à jour de la page le: