Analyse du marché de la logistique au Kazakhstan

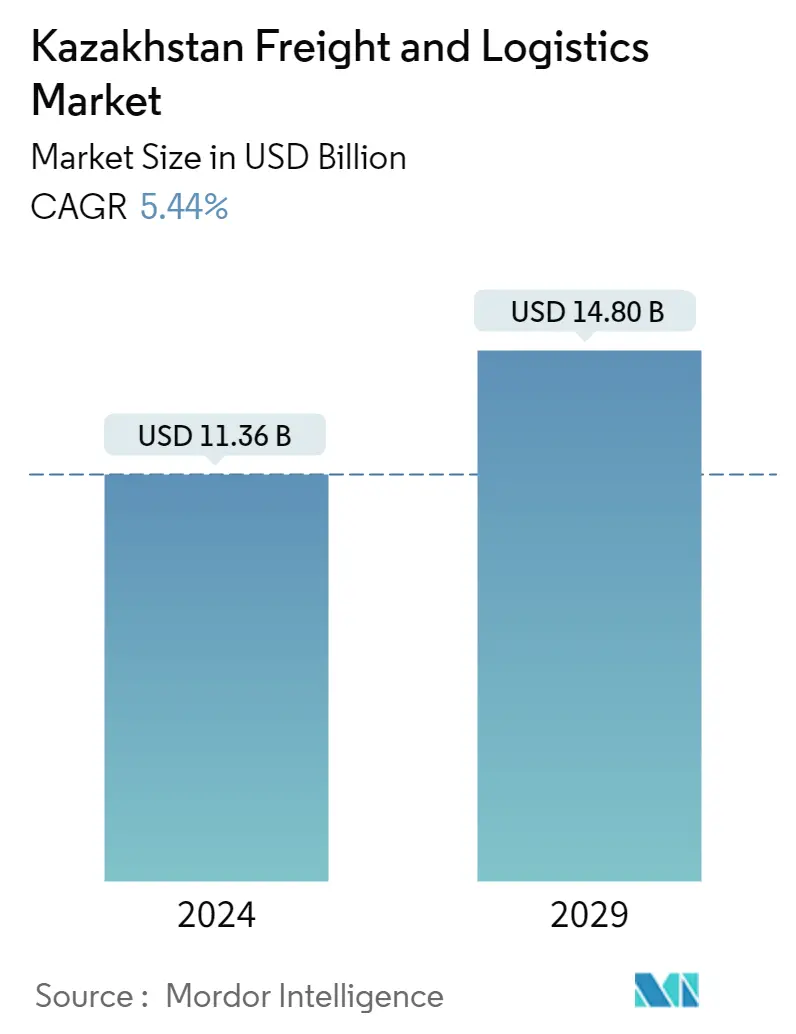

La taille du marché du fret et de la logistique au Kazakhstan est estimée à 11,36 milliards USD en 2024 et devrait atteindre 14,80 milliards USD dici 2029, avec une croissance de 5,44 % au cours de la période de prévision (2024-2029).

Le marché est stimulé par le déplacement des compagnies et des itinéraires des territoires russes vers les territoires du Kazakhstan. En outre, le marché est propulsé par la croissance du commerce électronique et du fret ferroviaire transfrontalier.

- Les revenus générés par le secteur de la logistique sont répartis presque également entre les régions du pays. Lorsque lon compare cette répartition à celle des valeurs du commerce de détail et du commerce électronique, nous constatons des écarts importants dans la structure régionale, Almaty, Noursoultan et Atyraou dominant le marché. Ces dernières années, le volume de fret du Kazakhstan a augmenté. Le transport de marchandises par tous les modes de transport (à l'exclusion des pipelines) a atteint 4,2 milliards de tonnes en 2021, grâce à l'augmentation du commerce électronique et à une meilleure utilisation du potentiel de transit du pays. Les revenus totaux du transport (hors pipelines) ont atteint 1 400 milliards KZT (3,25 milliards USD), le transport de marchandises représentant 78 %.

- Les conséquences des actions militaires en Ukraine ont perturbé l'ensemble des chaînes logistiques de la région sanctions imposées à la Russie et à la Biélorussie, suspension des activités commerciales en Russie de plusieurs grands opérateurs logistiques, dont Maersk, DSV et DB Schenker, et blocage des communications ferroviaires et maritimes. - tout cela a abouti au blocage de la première et de la deuxième des routes répertoriées. Le transfert des expéditions de marchandises vers de nouvelles routes nécessite du temps et des investissements supplémentaires dans une capacité de transport accrue ainsi que des CAPEX supplémentaires sur les véhicules. Cela pourrait potentiellement augmenter les coûts de transport et dentreposage, ce qui imposerait un fardeau aux producteurs et aux importateurs et refléterait le prix de vente des marchandises. Toutefois, linflation des prix nest quun aspect du problème.

- La demande en installations d'entreposage continuera d'augmenter à court et moyen terme en raison de facteurs organiques tels que l'expansion du marché du commerce électronique et la situation actuelle du marché, caractérisée par l'allongement des cycles de trésorerie des entreprises. Un autre facteur favorisant l'attractivité du secteur logistique kazakh sera la délocalisation prévue de certaines entreprises de la Russie vers le Kazakhstan. Certaines de ces entreprises devraient importer des marchandises non sanctionnées au Kazakhstan, puis les exporter vers la Russie. En outre, la sortie du marché russe des grandes entreprises de consommation ouvre la porte à divers intermédiaires qui peuvent acheter les mêmes produits sur d'autres marchés et les importer de pays tiers pour répondre à la demande des consommateurs russes.

- Les réalités géopolitiques modernes modifient la carte logistique de l'Eurasie et la direction des flux de marchandises. Les pays d'Asie centrale ont déjà commencé à utiliser le potentiel de transit de l'Azerbaïdjan pour accéder aux marchés mondiaux. L'Azerbaïdjan est choisi comme route de transit par les grands propriétaires de marchandises et les entreprises de logistique des pays susmentionnés. Le fret en provenance du Kazakhstan est transporté via deux routes la mer Caspienne et le poste frontière de Samur-Yalama. Le transport ferroviaire de marchandises entre l'Azerbaïdjan et le Kazakhstan a totalisé 950 000 tonnes (soit une multiplication par huit) de janvier à octobre 2022, le trafic de transit représentant 96 %, selon ADY Express LLC, filiale de la CJSC des chemins de fer d'Azerbaïdjan. Ces volumes devraient encore croître. Des efforts juridiques et diplomatiques sont déployés pour créer une coentreprise par l'intermédiaire des administrations ferroviaires de l'Azerbaïdjan, de la Géorgie et du Kazakhstan.

Tendances du marché de la logistique au Kazakhstan

Tendances du marché du fret et de la logistique au Kazakhstan

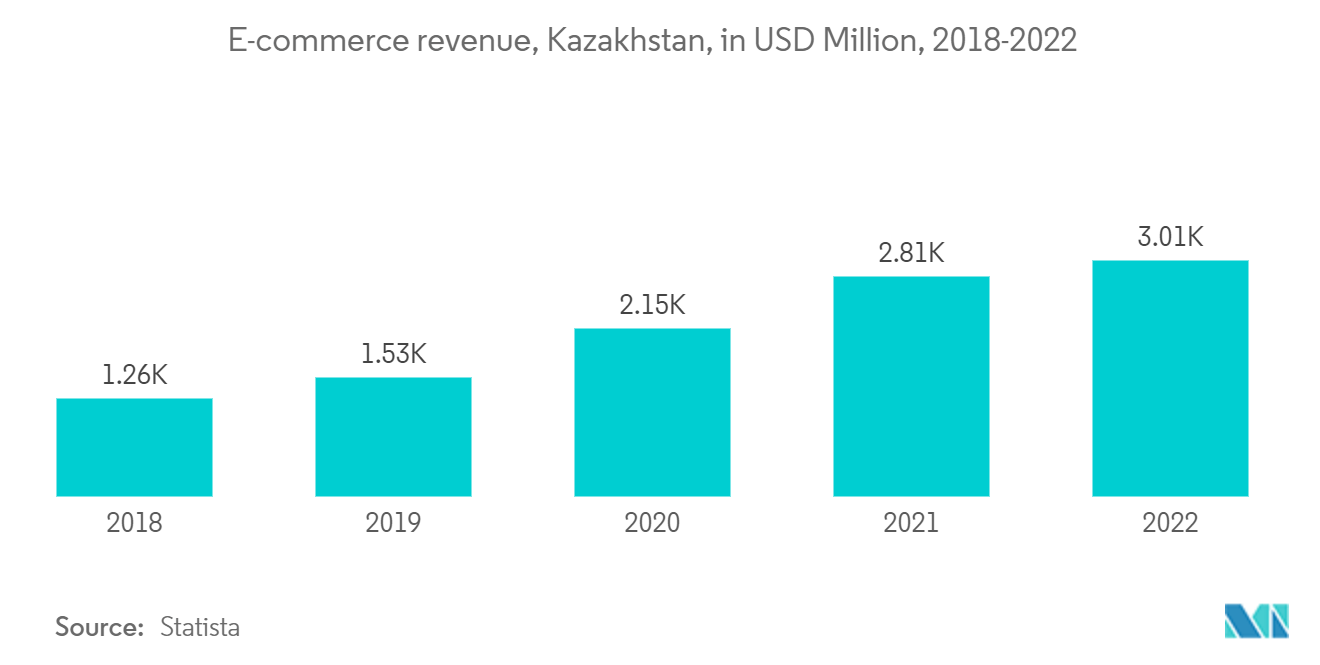

L'économie numérique devient une nouvelle réalité au Kazakhstan, où les achats en ligne et les paiements par carte ou smartphone font désormais partie du quotidien des citoyens. Le commerce en ligne gagne du terrain, les ventes au détail en ligne devant atteindre 482 milliards de tenges (1 milliard USD) d'ici 2021. Almaty, l'ancienne capitale et plus grande ville du Kazakhstan, est en tête de toutes les autres villes en termes de volume de ventes au détail en ligne, avec 272,8 milliards KZT ( 607,4 millions USD), soit 56,6%. Noursoultan arrive en deuxième position avec 49,2 milliards de KZT (109,5 millions de dollars), suivi de Chimkent avec 29,5 milliards de KZT.

Avec lavancée des nouvelles technologies, la variété des produits disponibles à lachat en ligne sest considérablement élargie. Selon le site d'analyse Ranking.kz, les téléphones devraient représenter près d'un cinquième du volume total des ventes au détail en ligne en 2021. Les appareils électroménagers, les cosmétiques, les ordinateurs, les pièces automobiles et les matériaux de construction viennent ensuite parmi les articles les plus populaires achetés en ligne. Laugmentation de la couverture Internet haut débit a également stimulé les ventes en ligne. Selon Ranking.kz, il y avait plus de 17 millions dabonnés cellulaires ayant accès à Internet en avril 2022 et 2,8 millions dabonnés Internet fixe enregistrés.

Laugmentation du fret maritime transfrontalier stimule le marché

En raison de la demande croissante de transport ferroviaire, la Chine et le Kazakhstan construisent une troisième voie ferrée à leur frontière, un autre signe dune connectivité croissante entre les deux voisins qui pourrait contribuer à stimuler le commerce entre la Chine et la région dAsie centrale au sens large et au-delà. Selon les experts chinois, la construction du réseau ferroviaire d'Asie centrale contribuera non seulement à renforcer la coopération entre la Chine et l'Asie centrale et les économies locales, mais renforcera également la résilience des liens commerciaux entre la Chine et l'Europe via la liaison ferroviaire transcontinentale. L'ouverture de la nouvelle route pourrait alléger le fardeau du transport routier tout en répondant à la demande croissante de commerce entre la Chine et l'Europe et entre la Chine et l'Asie centrale.

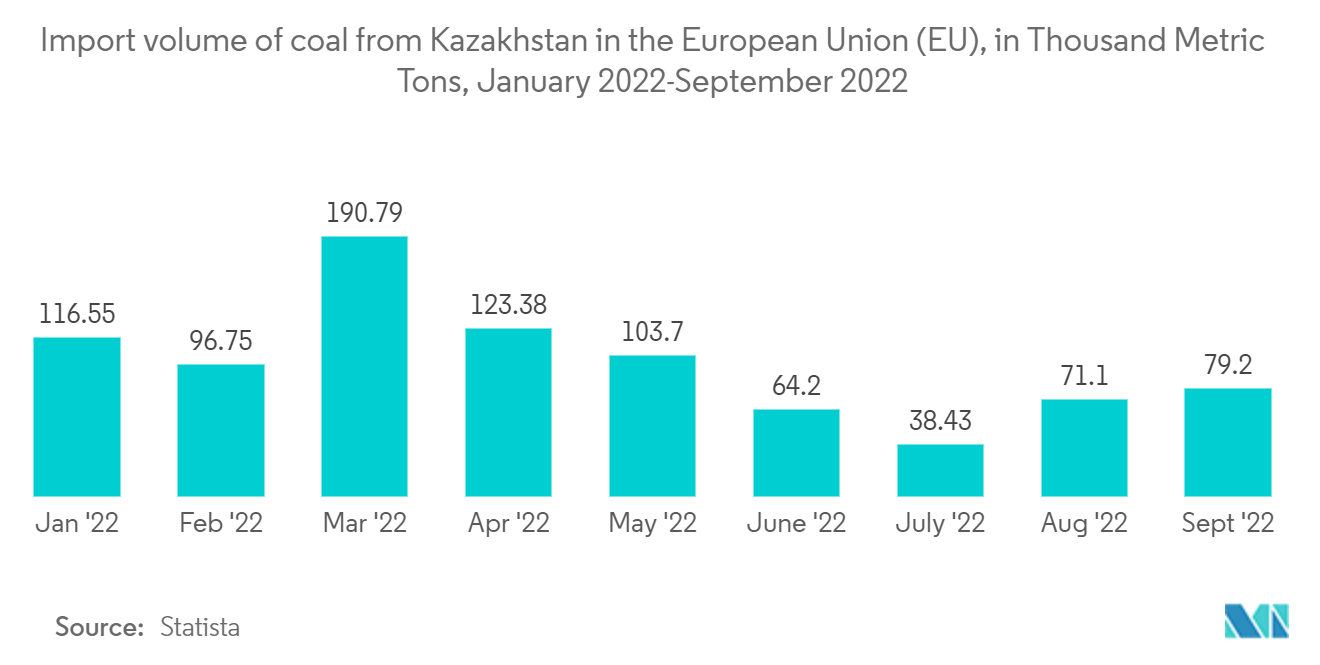

Le rail transporte la majorité des marchandises en transit et export-import, représentant 52,2 % du chiffre d'affaires total du fret. La situation géographique du Kazakhstan le qualifie pour servir de lien transcontinental et de transit entre l'Europe et l'Asie. L'Ouzbékistan (45 %), le Kirghizistan (20 %), le Turkménistan (6 %), le Tadjikistan (9 %), l'Afghanistan (5 %), la Russie (5,6 %) et la Chine (4,5 %) sont les principales destinations de fret en transit. Le transport ferroviaire est crucial dans les secteurs des liaisons de transport euro-asiatiques (EATL) et des services intermodaux. La majorité du fret ferroviaire (80 %) consiste en des expéditions de marchandises en vrac telles que le pétrole, les métaux ferreux, la ferraille, le charbon et les céréales. La route de transport international transcaspien (TITR), également connue sous le nom de corridor du milieu, est l'une des rares options viables pour le transport ferroviaire de marchandises entre la Chine et l'Europe. La majorité du fret ferroviaire consiste en des expéditions de marchandises en vrac telles que le pétrole, les métaux ferreux, la ferraille, le charbon et les céréales.

Le commerce longue distance en Asie centrale et à travers lAsie centrale est peu attrayant depuis des années en raison de labsence daccords commerciaux efficaces et de lévolution des lois commerciales nationales, qui ont augmenté les coûts et limprévisibilité du transport ferroviaire, ainsi quune mauvaise coordination des services et des passages frontaliers fastidieux. Malgré ces obstacles, le nombre de trains de conteneurs express traversant lAsie centrale est passé de 17 en 2011 à plus de 15 000 en 2021. Ceci a été réalisé grâce à la volonté politique, à la coopération régionale et à la réforme ferroviaire. Le transport ferroviaire a également prospéré dans la région, facilitant les flux commerciaux entre la République populaire de Chine et l'Asie centrale tout en contribuant au dialogue et à la coopération transfrontalière. Cette croissance impressionnante peut être attribuée à des processus simplifiés tels que les opérations à guichet unique et à guichet unique, ainsi qu'à la réduction des inspections aux frontières.

Aperçu du marché de la logistique au Kazakhstan

Le marché kazakh du fret et de la logistique est fragmenté, avec la présence d'acteurs internationaux et locaux. Le marché compte un grand nombre d'acteurs comme KTZ - Freight Transportation JSC, Panalpina (DSV), Agility Logistics, CJ Logistics, Rhenus, etc. L'investissement accru dans les infrastructures et les chemins de fer du pays crée une opportunité pour les entreprises d'investir sur le marché. Les acteurs locaux et régionaux détiennent une bonne part du marché, mais des opportunités accrues créent également des opportunités pour les acteurs internationaux.

Leaders du marché de la logistique au Kazakhstan

KTZ - Freight Transportation JSC

Panalpina

Agility Logistics

CJ Logistics

Rhenus

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché de la logistique au Kazakhstan

- Novembre 2022 Nurminen Logistics, une entreprise de logistique, a commencé à exploiter des services ferroviaires réguliers entre l'Europe et le Kazakhstan en collaboration avec les chemins de fer kazakhs. Le Kazakhstan sert de plaque tournante logistique, reliant lEurope aux vastes marchés asiatiques. En 2020, l'UE représentait 29,7 % du commerce total de marchandises du Kazakhstan. L'itinéraire sera utilisé pour transporter des marchandises pour des clients d'Europe du Nord et centrale. Les marchandises seront transportées dans 40 conteneurs maritimes HC. La première expédition d'Helsinki vers le Kazakhstan a commencé son voyage.

- Septembre 2022 le 3PL sud-coréen Taewoong Logistics collaborera avec le fabricant et distributeur alimentaire kazakh Shin-Line pour établir des entrepôts au Kazakhstan, indiquant un autre changement dans la chaîne d'approvisionnement alors que le conflit en Ukraine se poursuit. Grâce à cette décision, les produits alimentaires de Shin-Line seront plus faciles à transporter vers la Russie et l'Asie centrale, et Taewoong et Shin-Line prévoient d'ouvrir des entrepôts à Almaty.

Segmentation de lindustrie de la logistique au Kazakhstan

Le fret et la logistique font référence au transport de marchandises sur les marchés nationaux et internationaux via divers modes, notamment aérien, ferroviaire et routier. Une analyse de fond complète du marché du fret et de la logistique du Kazakhstan, y compris l'évaluation de l'économie et la contribution des secteurs à l'économie, l'aperçu du marché, l'estimation de la taille du marché pour les segments clés et les tendances émergentes dans les segments de marché, la dynamique du marché et les tendances géographiques. , et limpact du COVID-19 est inclus dans le rapport.

Le marché du fret et de la logistique du Kazakhstan est segmenté par fonction (transport de marchandises, expédition de fret, entreposage, services à valeur ajoutée, logistique de la chaîne du froid, logistique du dernier kilomètre, logistique de retour et autres domaines émergents) et par utilisateur final (construction, pétrole et gaz). et carrières, agriculture, pêche et foresterie, fabrication et automobile, commerce de distribution, télécommunications et autres utilisateurs finaux). Le rapport propose la taille du marché et les valeurs prévisionnelles (en milliards USD) pour tous les segments ci-dessus.

| Transport de marchandises | Route |

| Transport maritime et eaux intérieures | |

| Air | |

| Rail | |

| Pipeline | |

| Expédition de fret | |

| Entreposage | |

| Services à valeur ajoutée | |

| Logistique de la chaîne du froid, logistique du dernier kilomètre, logistique des retours et autres domaines émergents |

| Construction |

| Pétrole, gaz et carrières |

| Agriculture, pêche et foresterie |

| Fabrication et automobile |

| Commerce de distribution |

| Télécommunications |

| Autres utilisateurs finaux (produits pharmaceutiques et soins de santé) |

| Par fonction | Transport de marchandises | Route |

| Transport maritime et eaux intérieures | ||

| Air | ||

| Rail | ||

| Pipeline | ||

| Expédition de fret | ||

| Entreposage | ||

| Services à valeur ajoutée | ||

| Logistique de la chaîne du froid, logistique du dernier kilomètre, logistique des retours et autres domaines émergents | ||

| Par utilisateur final | Construction | |

| Pétrole, gaz et carrières | ||

| Agriculture, pêche et foresterie | ||

| Fabrication et automobile | ||

| Commerce de distribution | ||

| Télécommunications | ||

| Autres utilisateurs finaux (produits pharmaceutiques et soins de santé) |

FAQ sur les études de marché sur la logistique au Kazakhstan

Quelle est la taille du marché du fret et de la logistique au Kazakhstan ?

La taille du marché du fret et de la logistique au Kazakhstan devrait atteindre 11,36 milliards USD en 2024 et croître à un TCAC de 5,44 % pour atteindre 14,80 milliards USD dici 2029.

Quelle est la taille actuelle du marché du fret et de la logistique au Kazakhstan ?

En 2024, la taille du marché du fret et de la logistique au Kazakhstan devrait atteindre 11,36 milliards de dollars.

Qui sont les principaux acteurs du marché du fret et de la logistique au Kazakhstan ?

KTZ - Freight Transportation JSC, Panalpina, Agility Logistics, CJ Logistics, Rhenus sont les principales sociétés opérant sur le marché du fret et de la logistique du Kazakhstan.

Quelles années couvre ce marché du fret et de la logistique au Kazakhstan et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du fret et de la logistique au Kazakhstan était estimée à 10,77 milliards de dollars. Le rapport couvre la taille historique du marché du fret et de la logistique au Kazakhstan pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du fret et de la logistique au Kazakhstan pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de la logistique au Kazakhstan

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de la logistique au Kazakhstan 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Kazakhstan Logistics comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.