Analyse du marché pharmaceutique japonais

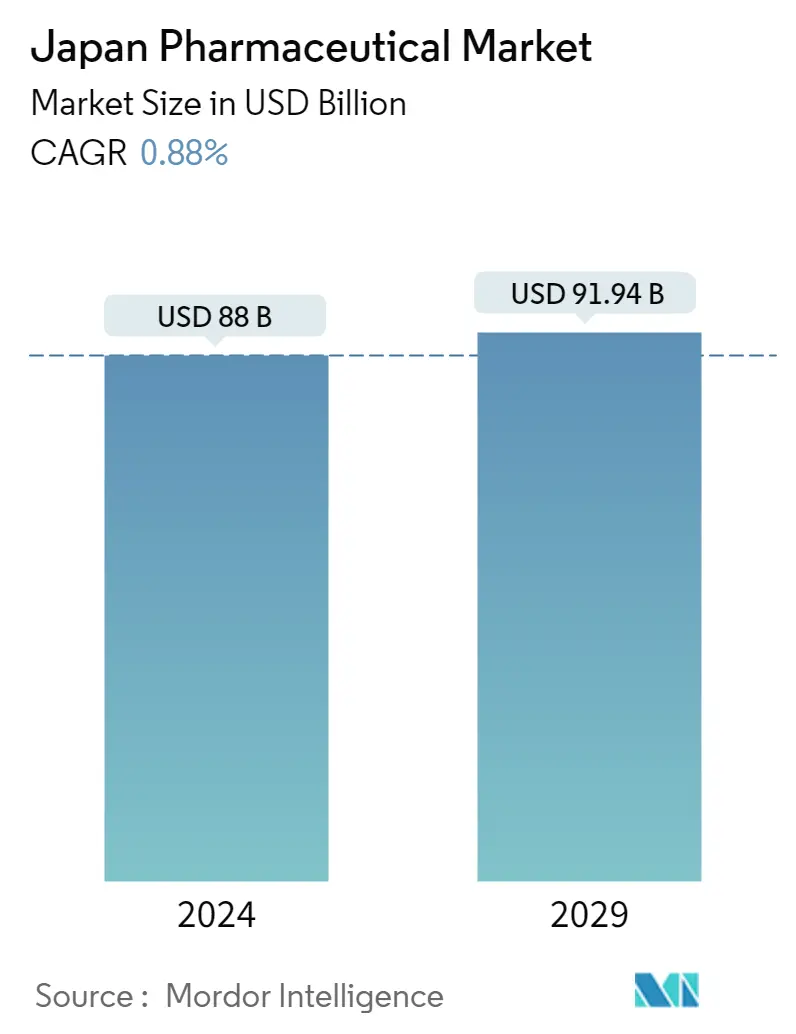

La taille du marché pharmaceutique japonais est estimée à 88 milliards USD en 2024 et devrait atteindre 91,94 milliards USD dici 2029, avec une croissance de 0,88 % au cours de la période de prévision (2024-2029).

La pandémie de COVID-19 a eu un impact significatif sur le marché pharmaceutique au Japon. Laugmentation des cas dinfection au COVID-19 dans le pays a accru la demande de médicaments sur ordonnance et de vaccins, ce qui a eu un impact sur la demande de produits pharmaceutiques. Limportation croissante de vaccins contre la COVID-19 a accru la demande de produits pharmaceutiques. Par exemple, en mai 2021, le gouvernement japonais a signé un contrat avec Pfizer-BioNTech pour importer 194 millions de doses de vaccin d'ici la fin de 2021. Le gouvernement japonais a accordé une approbation d'urgence aux vaccins et médicaments contre la COVID-19, ce qui a eu un impact sur la croissance du marché. Par exemple, en mai 2020, le remdesivir a été approuvé par le pays pour traiter les patients atteints de COVID-19, tandis qu'un vaccin a été approuvé en février 2021. Avec l'assouplissement des restrictions liées à la pandémie et la reprise des activités de l'entreprise dans la fabrication de médicaments et d'autres produits, le le marché pharmaceutique devrait croître au cours de la période de prévision.

Des facteurs tels que l'augmentation de la population gériatrique, l'incidence croissante des maladies chroniques et les investissements croissants en recherche et développement (RD) dans le pays stimulent la croissance du marché au Japon.

Le nombre croissant dinfections et de maladies chroniques telles que les maladies cardiovasculaires, le diabète, lhypertension, le cancer, les maladies neurologiques et autres stimulent la croissance du marché. Selon le rapport GLOBOCAN 2020, 1028658 nouveaux cas de cancer ont été signalés au Japon en 2020, et le nombre total de cas de cancer prévalents sur cinq ans était de 2710728. Le même rapport prévoit que le nombre de cas de cancer atteindra 1110549 dici 2030 et 1128057 dici 2040 au Japon. Ainsi, laugmentation attendue du nombre de personnes souffrant de cancer devrait accroître la demande de médicaments efficaces, stimulant ainsi la croissance du marché.

Un article publié en mai 2021 observait que 6,5 à 7 millions de personnes devraient souffrir de démence d'ici 2025. Environ 8,5 à 11,5 millions de personnes au Japon devraient souffrir de démence d'ici 2060. Ainsi, l'augmentation attendue du nombre de personnes souffrant de démence On sattend à ce que la démence augmente la demande de médicaments utilisés pour traiter la maladie. Cela devrait alimenter la croissance du marché au cours de la période de prévision.

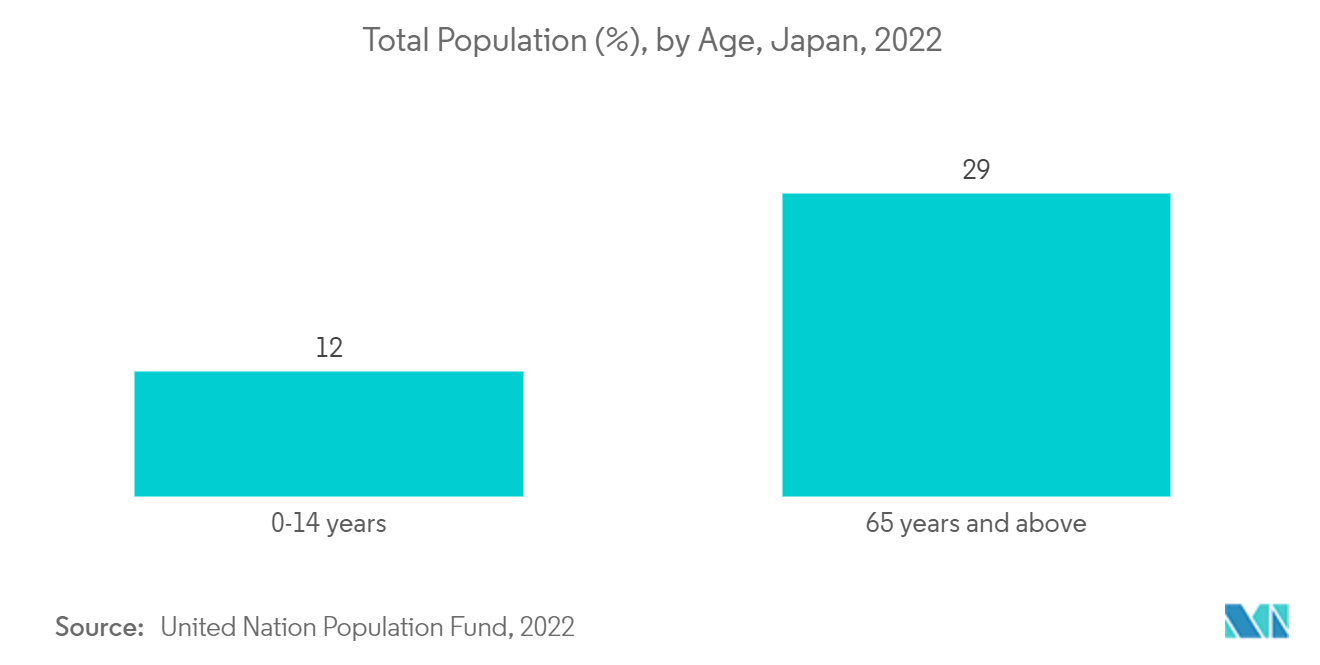

La population gériatrique croissante dans le pays contribue à la croissance du marché. Selon les statistiques 2022 publiées par l'UNPF, 59 % de la population totale vivant au Japon est âgée de 15 à 64 ans en 2022. Selon la même source, 29 % de la population est âgée de 65 ans et plus en 2022. Ainsi, la La population gériatrique croissante est plus susceptible de développer des maladies chroniques, telles que les maladies cardiovasculaires, les troubles neurologiques et le cancer, augmentant ainsi la demande de traitements efficaces, ce qui devrait stimuler la croissance du marché.

L'accent croissant mis sur les activités de recherche et développement et l'augmentation des dépenses de recherche et de santé dans le pays devraient accroître le développement et la disponibilité des produits pharmaceutiques, renforçant ainsi la croissance du marché. Par exemple, selon les statistiques 2021 publiées par l'OCDE, le Japon a consacré 3,27 % de son PIB à ses activités de RD en 2020.

Au Japon, deux organismes de réglementation cruciaux examinent et approuvent les médicaments et les dispositifs médicaux le PMDA et le MHLW. Les comités de réglementation s'engagent dans des activités de suivi et de surveillance pour garantir la sécurité et l'efficacité des produits biologiques ou pharmaceutiques autorisés au Japon. Selon un article publié en avril 2021, le processus dapprobation des médicaments au Japon est moins complexe et moins simple que dans dautres pays. Le PMDA et les aspects réglementaires proposent des consultations aux sponsors pour les aider à comprendre les exigences et le processus d'approbation des médicaments par étapes. Par conséquent, le nombre dentreprises augmente au Japon, ce qui devrait encore augmenter.

favoriser le développement de médicaments, propulsant ainsi la croissance du marché.

Les investissements croissants et les progrès dans le domaine pharmaceutique se multiplient dans le pays. Cela devrait stimuler la croissance du marché. Par exemple, en mai 2022, ExoCoBio Inc. a reçu un brevet japonais affirmant que les exosomes dérivés de cellules souches sont un ingrédient efficace pour soulager la dermatite. Le brevet résulte d'efforts vigoureux de RD visant à développer des médicaments thérapeutiques plus efficaces et plus sûrs que ceux actuellement connus pour le traitement des dermatites accompagnées de démangeaisons et d'inflammation. Par ailleurs, en mars 2022, le Japon a lancé un nouveau centre de recherche et développement doté de 1,6 milliard de dollars pour soutenir les projets de vaccins et de médicaments dans le cadre d'un programme plus vaste de lutte contre les maladies infectieuses. La création d'une installation de RD pour les partenariats innovants et la gestion budgétaire se fera sous contrôle de surveillance et d'acquisition de données (SCARDA). Ainsi, ces développements devraient stimuler la croissance du marché au Japon.

Cependant, des scénarios réglementaires stricts pour plusieurs produits devraient entraver la croissance du marché au cours de la période de prévision.

Tendances du marché pharmaceutique japonais

Le segment des médicaments sur ordonnance devrait détenir une part importante du marché au cours de la période de prévision

Le segment des médicaments sur ordonnance devrait connaître une croissance significative du marché pharmaceutique au cours de la période de prévision en raison de facteurs tels que la prévalence croissante des maladies chroniques, l'augmentation de la population gériatrique, la demande et l'adoption croissantes de médicaments sur ordonnance et l'augmentation des lancements de produits dans le pays.

Le nombre croissant de personnes souffrant de maladies chroniques au Japon accroît la demande de développement de produits pharmaceutiques tels que des vaccins, des produits biologiques ou d'autres médicaments thérapeutiques, stimulant ainsi la croissance du marché. Selon l'OMS, au 9 août 2022, 14421539 cas confirmés de COVID-19 et 33825 décès avaient été signalés au Japon. Ainsi, le nombre croissant de cas de COVID-19 parmi la population devrait augmenter la demande de vaccins contre la COVID-19 dans le pays, propulsant ainsi la croissance du marché.

Laccent mis par lentreprise en plein essor sur le développement de produits pharmaceutiques et ladoption de diverses stratégies commerciales telles que la collaboration, les partenariats et les lancements de produits contribuent également à la croissance du marché étudié. Par exemple, en mars 2022, le ministère japonais de la Santé, du Travail et de la Protection sociale (MHLW) a accordé une autorisation de mise sur le marché du Xenpozyme (olipudase alfa) pour le traitement des patients adultes et pédiatriques présentant des manifestations du système nerveux non central (non-SNC). déficit en sphingomyélinase acide (ASMD). En janvier 2022, l'anticorps monoclonal Actemra anti-récepteur IL-6 de Chugai a été approuvé pour l'indication supplémentaire du traitement de la pneumonie par le SRAS-CoV-2 (limitée aux patients nécessitant une intervention en oxygène) au Japon.

Par conséquent, en raison des facteurs mentionnés ci-dessus, le segment des médicaments sur ordonnance devrait détenir une part de marché importante sur le marché pharmaceutique japonais au cours de la période de prévision.

Le segment du système respiratoire devrait détenir une part de marché importante au cours de la période de prévision

Le segment respiratoire devrait croître au cours de la période de prévision en raison de la prévalence croissante des maladies respiratoires, telles que lasthme, les maladies respiratoires obstructives chroniques, etc. La population pédiatrique croissante et vieillissante est plus susceptible de développer des maladies respiratoires en raison dune faible immunité, ce qui contribue également à la croissance du marché. Selon le rapport GLOBOCAN 2020, 138532 nouveaux cas de cancer du poumon ont été signalés au Japon en 2020, et ce nombre devrait doubler d'ici 2040. Selon un article publié dans le Journal of Thoracic Disease en juin 2021, la prévalence des maladies pulmonaires obstructives chroniques la maladie (MPOC) était plus élevée parmi la population âgée de 40 ans et plus. Ainsi, le fardeau élevé des maladies respiratoires au sein de la population devrait augmenter la demande de médicaments contre lasthme et la BPCO, propulsant ainsi la croissance du marché.

Les activités croissantes de lentreprise dans le développement de médicaments et laugmentation des approbations de médicaments devraient accroître la croissance du marché. Par exemple, en septembre 2022, le MHLW japonais a approuvé le Tezspire (tezepelumab) d'AstraZeneca pour le traitement de l'asthme bronchique chez les patients atteints d'une maladie grave ou réfractaire chez lesquels les symptômes de l'asthme ne peuvent être contrôlés avec des corticostéroïdes inhalés à dose moyenne ou élevée et d'autres traitements à long terme. thérapies d'entretien, au Japon. En août 2022, le MHLW japonais a approuvé le Tagrisso (osimertinib) d'AstraZeneca pour le traitement adjuvant des patients atteints d'un cancer du poumon non à petites cellules (CPNPC) muté par le récepteur du facteur de croissance épidermique (EGFRm) après une intervention chirurgicale au Japon.

En mai 2022, le MHLW japonais a approuvé Tecentriq de Chugai Pharmaceutical pour une indication supplémentaire de l'agent anticancéreux/anticorps monoclonal humanisé anti-PD-L1 pour le traitement adjuvant du cancer du poumon non à petites cellules (NSCLC) PD-L1 positif. En janvier 2022, le MHLW japonais a approuvé Lumakras d'Amgen pour le traitement du cancer du poumon non à petites cellules (NSCLC) positif, non résécable, avancé et récurrent muté par KRAS G12C qui a progressé après un traitement anticancéreux systémique au Japon.

Par conséquent, en raison des facteurs mentionnés ci-dessus, le segment du système respiratoire devrait croître au cours de la période de prévision.

Aperçu de l'industrie pharmaceutique japonaise

Le paysage concurrentiel du marché pharmaceutique japonais couvre la vue densemble des activités, les données financières, les produits et les stratégies suivies par les grandes entreprises. Le marché pharmaceutique au Japon est très compétitif et se compose de plusieurs acteurs majeurs. En termes de parts de marché, quelques acteurs majeurs dominent le marché étudié. Certains acteurs de premier plan réalisent vigoureusement des acquisitions et des coentreprises avec d'autres sociétés pour consolider leurs positions sur le marché du pays. Certaines sociétés clés qui dominent actuellement le marché sont Takeda Pharmaceutical Company Limited, Pfizer Inc., Chugai Pharmaceutical Co. Ltd, Merck Co. Inc. et Daiichi Sankyo Company, Limited, entre autres.

Leaders du marché pharmaceutique japonais

Takeda Pharmaceutical Company Limited

Pfizer Inc.

Chugai Pharmaceutical Co., Ltd.

Merck & Co., Inc.

Daiichi Sankyo Company, Limited

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché pharmaceutique japonais

- En avril 2022, Takeda Pharmaceuticals a reçu l'approbation de fabrication et de commercialisation du ministère japonais de la Santé, du Travail et du Bien-être social (MHLW) pour Nuvaxovid Intramuscular Injection (Nuvaxovid), un nouveau vaccin contre la COVID-19 à base de protéines recombinantes pour la primovaccination et la vaccination de rappel chez les personnes âgées. 18 ans et plus.

- En mars 2022, Chugai Pharmaceutical Co. Ltd a obtenu l'approbation réglementaire du ministère de la Santé, du Travail et du Bien-être social (MHLW) du Japon pour Vabysmo pour injection intravitréenne 120 mg/mL (nom générique farcical), un anti-VEGF/anti-Ang -2 anticorps bispécifique pour le traitement de la dégénérescence maculaire liée à l'âge associée à la néovascularisation choroïdienne sous-fovéale et à l'œdème maculaire diabétique (OMD).

Segmentation de lindustrie pharmaceutique japonaise

Conformément à la portée de ce rapport, les produits pharmaceutiques sont appelés médicaments sur ordonnance et médicaments en vente libre. Ces médicaments peuvent être achetés par un particulier avec ou sans ordonnance du médecin et peuvent être consommés sans danger pour traiter diverses maladies avec ou sans le consentement du médecin.

Le marché pharmaceutique japonais est segmenté par catégorie thérapeutique (antiallergiques, sang et organes hématopoïétiques, système cardiovasculaire, produits dermatologiques, système génito-urinaire, système respiratoire, organes sensoriels et autres catégories thérapeutiques), par type de prescription (médicaments sur ordonnance (médicaments de marque et médicaments génériques) et OTC). Le rapport propose la valeur (en millions de dollars) pour les segments ci-dessus.

| Antiallergiques |

| Sang et organes hématopoïétiques |

| Système cardiovasculaire |

| Dermatologiques |

| Système génito-urinaire |

| Système respiratoire |

| Organes sensoriels |

| Autres catégories thérapeutiques |

| Médicaments d'ordonnance | De marque |

| Génériques | |

| Médicaments en vente libre |

| Par catégorie thérapeutique | Antiallergiques | |

| Sang et organes hématopoïétiques | ||

| Système cardiovasculaire | ||

| Dermatologiques | ||

| Système génito-urinaire | ||

| Système respiratoire | ||

| Organes sensoriels | ||

| Autres catégories thérapeutiques | ||

| Par type de prescription | Médicaments d'ordonnance | De marque |

| Génériques | ||

| Médicaments en vente libre | ||

FAQ sur les études de marché pharmaceutique au Japon

Quelle est la taille du marché pharmaceutique japonais ?

La taille du marché pharmaceutique japonais devrait atteindre 88,00 milliards USD en 2024 et croître à un TCAC de 0,88 % pour atteindre 91,94 milliards USD dici 2029.

Quelle est la taille actuelle du marché pharmaceutique japonais ?

En 2024, la taille du marché pharmaceutique japonais devrait atteindre 88,00 milliards USD.

Qui sont les principaux acteurs du marché pharmaceutique japonais ?

Takeda Pharmaceutical Company Limited, Pfizer Inc., Chugai Pharmaceutical Co., Ltd., Merck & Co., Inc., Daiichi Sankyo Company, Limited sont les principales sociétés opérant sur le marché pharmaceutique japonais.

Quelles années couvre ce marché pharmaceutique japonais et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché pharmaceutique japonais était estimée à 87,23 milliards de dollars. Le rapport couvre la taille historique du marché pharmaceutique japonais pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché pharmaceutique japonais pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie pharmaceutique japonaise

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de Japan Pharma 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de Japan Pharma comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.