Taille et part du marché japonais des dispositifs d'endoscopie

Analyse du marché japonais des dispositifs d'endoscopie par Mordor Intelligence

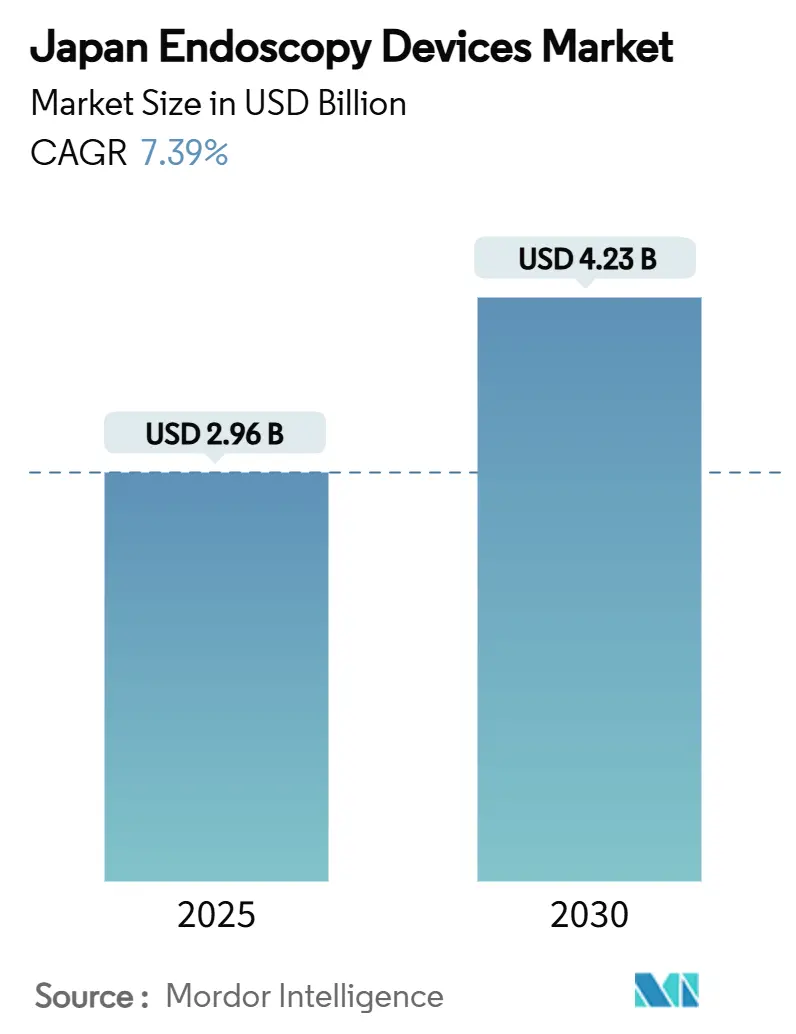

La taille du marché japonais des dispositifs d'endoscopie est évaluée à 2,96 milliards USD en 2025 et devrait atteindre 4,23 milliards USD d'ici 2030, s'étendant à un TCAC de 7,39 % pendant la période de prévision. L'assurance santé universelle du Japon, une population qui vieillit rapidement, et la demande croissante pour les soins mini-invasifs alimentent conjointement une croissance soutenue des procédures. Les plateformes robotisées, la visualisation guidée par IA, et les mises à niveau d'imagerie 4K/8K maintiennent les dépenses d'équipement élevées tout en permettant une détection plus précoce des lésions et une intervention thérapeutique plus précise. Les centres de chirurgie ambulatoire (CSA) se développent rapidement comme centres efficaces en coûts, déplaçant le travail de diagnostic de routine des hôpitaux et stimulant la demande pour des systèmes compacts à haut débit. Les champions domestiques Olympus, Fujifilm, et Hoya (Pentax) dominent actuellement, pourtant les nouveaux entrants étrangers exploitent les modules IA et les accessoires à usage unique pour gagner des parts, intensifiant les cycles technologiques concurrentiels. Les prestataires tournés vers l'avenir considèrent les suites d'endoscopie avancées comme des générateurs de revenus plutôt que des centres de coûts car les codes de remboursement pour les procédures améliorées par IA dépassent les tarifs standards.

Points clés du rapport

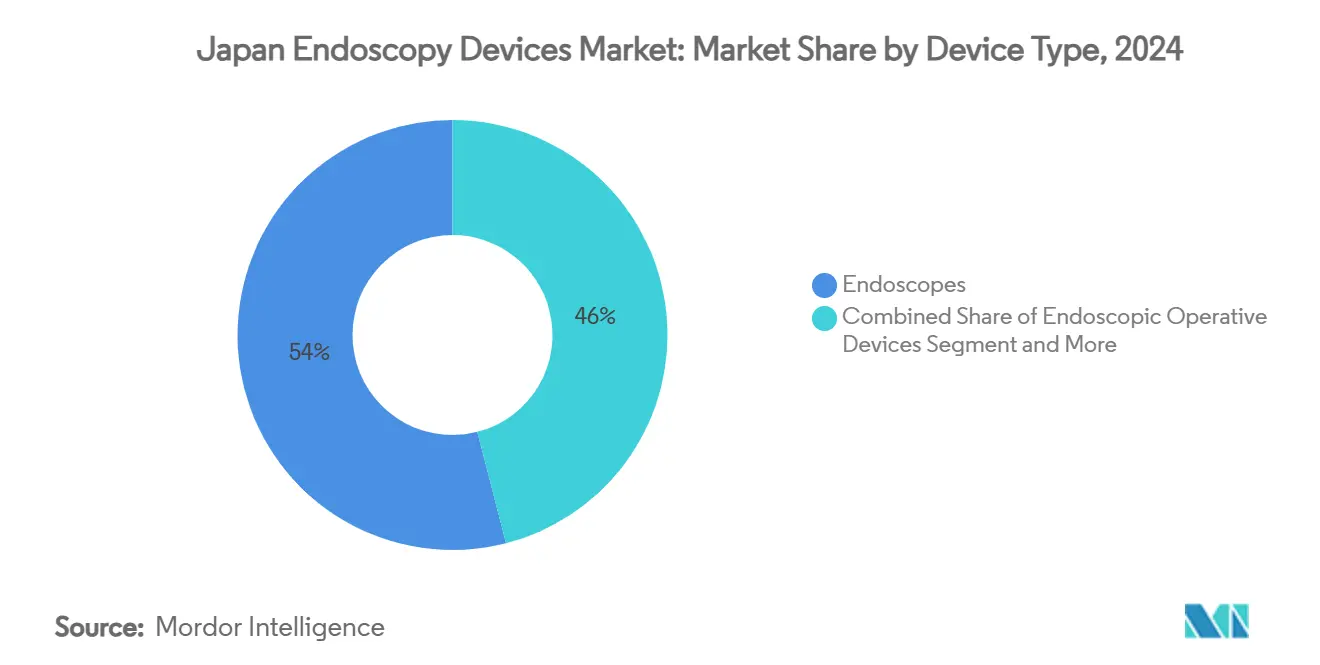

- Par type de dispositif, les endoscopes flexibles conventionnels ont dominé avec une part de revenus de 54 % en 2024 ; les endoscopes robotisés devraient croître à un TCAC de 14,9 % jusqu'en 2030.

- Par application, la gastro-entérologie représentait 61 % de la taille du marché japonais des dispositifs d'endoscopie en 2024, tandis que l'urologie enregistre la croissance projetée la plus rapide à 12,4 % TCAC jusqu'en 2030.

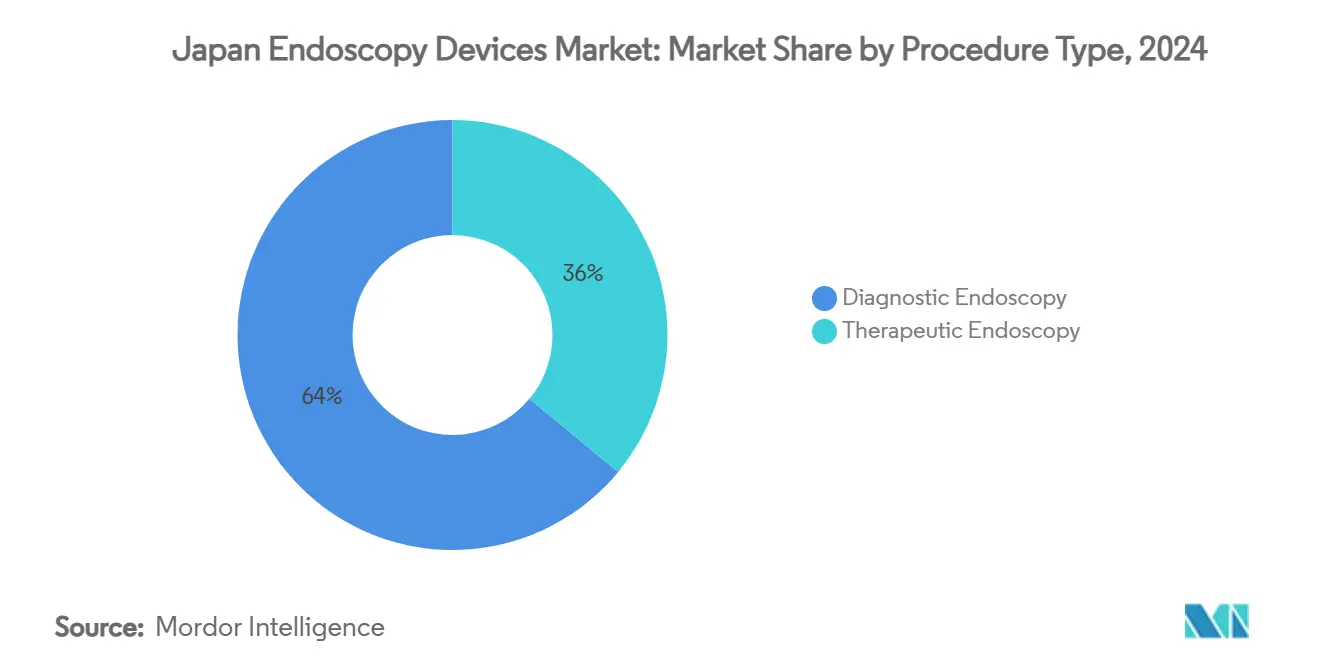

- Par type de procédure, le travail diagnostique détenait 64 % de la part du marché japonais des dispositifs d'endoscopie en 2024 et les procédures thérapeutiques progressent à un TCAC de 11,1 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux ont capturé une part de 72 % de la taille du marché japonais des dispositifs d'endoscopie en 2024, tandis que les CSA montrent la trajectoire de croissance la plus élevée à 10,6 % TCAC jusqu'en 2030.

Tendances et perspectives du marché japonais des dispositifs d'endoscopie

Analyse de l'impact des moteurs

| Moteur | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Remboursement de la santé universelle | +1.8% | National (focus urbain) | Moyen terme (2-4 ans) |

| Mandats gouvernementaux de dépistage du cancer | +2.1% | National | Long terme (≥ 4 ans) |

| Expansion du réseau CSA | +1.5% | Urbain puis régional | Moyen terme (2-4 ans) |

| Adoption CADe/CADx activée par IA | +1.9% | National (universités d'abord) | Court terme (≤ 2 ans) |

| Troubles GI liés au style de vie en hausse | +1.2% | National | Long terme (≥ 4 ans) |

| Source: Mordor Intelligence | |||

Couverture santé universelle stimulant l'adoption de l'endoscopie avancée

La révision 2024 de l'Assurance Santé Nationale du Japon a introduit des codes de remboursement améliorés pour les procédures assistées par IA, augmentant les revenus hospitaliers jusqu'à 30 % comparé aux endoscopes conventionnels[1]Michihiro Misawa, "Implementation of Artificial Intelligence in Colonoscopy Practice in Japan," JMA J, jmaj.jp. Les établissements accélèrent par conséquent les mises à niveau d'équipement pour maintenir l'éligibilité tarifaire. Les hôpitaux universitaires ont bougé en premier, mais les centres régionaux suivent maintenant alors que les budgets d'équipement s'alignent avec des facturations plus élevées. La politique favorise la détection précoce, poussant ainsi la demande pour la coloscopie activée CADe qui améliore les taux de détection d'adénomes et réduit les visites répétées. Les fournisseurs répondent en regroupant les logiciels d'analyse avec les nouvelles tours pour rationaliser les décisions d'achat. À moyen terme, l'alignement des remboursements devrait standardiser la visualisation guidée par IA dans la plupart des préfectures.

Mandats gouvernementaux de dépistage du cancer élevant les volumes de procédures

Les dépistages gastriques et colorectaux bisannuels pour les citoyens de plus de 50 ans sont devenus obligatoires en 2024, entraînant un bond de 23 % dans le total des procédures endoscopiques cette année-là et une hausse supplémentaire de 18 % attendue en 2025. Les mandats stimulent particulièrement les volumes de résection endoscopique, avec les cas d'ESD gastriques grimpant déjà à 57 % des résections tumorales. Les cliniques provinciales élargissent leur capacité pour répondre aux quotas, provoquant des achats en gros de tours de visualisation et d'endoscopes haute définition. Le gouvernement lie l'allocation de subventions aux métriques de débit, incitant au rapport de données en temps réel via la base de données d'endoscopie du Japon. À long terme, la politique de dépistage ancre un pipeline de procédures stable qui soutient le marché japonais des dispositifs d'endoscopie.

Expansion des centres de chirurgie ambulatoire transformant la prestation de soins

Les CSA ont effectué 22 % de la charge de travail endoscopique du Japon en 2024, contre 14 % l'année précédente, alors que les réformes de politique de santé encouragent les soins ambulatoires. Les suites spécialement construites complètent 35 % de cas en plus par salle que les unités hospitalières, poussant la demande pour des tours compactes et des logiciels de flux de travail simplifiés. Les fournisseurs leaders ciblent ce canal avec des packages clés en main incluant location, formation, et modules IA optimisés pour haut débit. La saturation urbaine guide la prochaine vague CSA vers les centres régionaux, soutenue par des systèmes de chariots mobiles nécessitant une infrastructure minimale. La croissance à moyen terme reste robuste alors que les payeurs étalonnent les tarifs de procédures contre les coûts hospitaliers.

Intégration IA révolutionnant les capacités de diagnostic

L'autorisation réglementaire d'EndoBRAIN en 2024 a marqué la première solution CADe approuvée pour remboursement du Japon, débloquant la montée en puissance commerciale. Les premiers adoptants rapportent 12-15 % de détection d'adénomes plus élevée et jusqu'à 30 % de lésions manquées en moins. Début 2025, 43 % des hôpitaux universitaires et 28 % des hôpitaux régionaux avaient déployé des systèmes assistés par IA. Les fournisseurs regroupent analyses cloud, maintenance prédictive, et tableaux de bord de formation pour justifier la tarification premium. L'impact à court terme sur le TCAC est notable alors que les cycles d'approvisionnement s'accélèrent avant les réinitialisations budgétaires. L'accumulation rapide de preuves valide davantage la valeur clinique et économique de l'IA, sécurisant une traction de remboursement plus large.

Analyse de l'impact des contraintes

| Contrainte | (~) % d'impact sur les prévisions TCAC | Pertinence géographique | Chronologie d'impact |

|---|---|---|---|

| Coût élevé du capital et contrôles des prix NHI | -1.3% | National (petites installations) | Moyen terme (2-4 ans) |

| Pénurie de personnel certifié | -1.7% | National (rural aigu) | Long terme (≥ 4 ans) |

| Préoccupations environnementales sur les endoscopes à usage unique | -0.8% | National (axé éco) | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Coûts en capital et contrôles des prix créant des barrières d'investissement

Un système haute définition avec imagerie avancée coûte 30-45 millions JPY (200 000-300 000 USD)[2]Yusuke Koide et al., "Capital Cost Trends in Japan," Springer, springer.com. Les révisions bisannuelles NHI réduisent les tarifs de procédures standard de 4,2 %, étirant les périodes de retour sur investissement, surtout pour les cliniques à volume limité. Les subventions favorisent les nouvelles technologies, pourtant les petits prestataires peinent à lever le capital initial, élargissant le fossé numérique. Les achats groupés et les schémas de location des fabricants atténuent partiellement les obstacles, mais l'impact à moyen terme sur le TCAC du marché reste négatif.

Pénuries de main-d'œuvre limitant la capacité procédurale

Le Japon manque actuellement d'environ 3 200 endoscopistes certifiés et fait face à un taux de vacance de 42 % dans les régions rurales. Un tiers des praticiens ont plus de 60 ans, soulevant des inquiétudes de succession. Les déficits d'infirmières compliquent la sécurité de sédation et le retraitement d'instruments. Les prototypes d'infirmières robotisées montrent des promesses mais restent expérimentaux. À moins que les pipelines de formation ne s'élargissent, les contraintes de capacité limiteront la croissance des procédures même si la demande augmente.

Analyse par segment

Par type de dispositif : Les plateformes robotisées redéfinissent la précision

Les systèmes robotisés représentent la catégorie à croissance la plus rapide, s'étendant à un TCAC de 14,9 % sur une base petite, tandis que les endoscopes flexibles détiennent la plus grande part de revenus à 54 % en 2024, soutenant la taille du marché japonais des dispositifs d'endoscopie pour le matériel de visualisation. L'approbation élargie 2024 du système Hinotori illustre la dynamique clinique et l'engagement des fournisseurs. L'articulation avancée et la réduction des tremblements soutiennent les procédures ESD et NOTES complexes. Pendant ce temps, les tours 4K/8K stimulent la demande de remplacement parmi les hôpitaux visant à répondre aux minima de qualité d'image des modules IA. Les accessoires jouissent d'une traction constante, soutenant la marge même si la tarification des tours fait face à la pression NHI. L'intégration Digital Twin promet une simulation pré-opératoire qui pourrait raccourcir le temps de procédure et soutenir l'audit des résultats.

Les systèmes robotiques commandent une tarification premium, pourtant les modèles de location ciblent les CSA désireux de différenciation. Les dispositifs capsule gagnent une traction urbaine due à la préférence patient pour le dépistage GI non-invasif, bien que la couverture de remboursement reste limitée. Sur les prévisions, les mises à niveau optiques continues, la robotique, et l'analyse de soins connectés gardent ce segment central au marché japonais des dispositifs d'endoscopie.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par application : La gastro-entérologie domine tandis que l'urologie accélère

La gastro-entérologie contribue 61 % des revenus, soutenue par le dépistage gouvernemental qui verrouille de hauts volumes de coloscopie et ESD. L'urologie, l'application progressant le plus rapidement, croît à 12,4 % TCAC alors que les robots à port unique permettent des néphrectomies et prostatectomies minimisant les cicatrices. L'orthopédie maintient un pipeline d'arthroscopie stable, tandis que la cardiologie exploite l'imagerie intracardiaque pour le guidage d'ablation. ORL et gynécologie grimpent modestement sur le dos d'endoscopes spécialisés et la faisabilité d'hystérectomie laparoscopique du robot Dexter.

La part du marché japonais des dispositifs d'endoscopie pour la gastro-entérologie devrait rester dominante jusqu'en 2030, mais les revenus supplémentaires proviendront de plus en plus de l'urologie et des applications croisées. Les fournisseurs priorisent ainsi les plateformes modulaires capables d'usage multi-disciplinaire pour maximiser le retour sur capital.

Par type de procédure : L'endoscopie thérapeutique gagne du momentum

Les procédures diagnostiques ont encore généré 64 % des revenus du marché japonais des dispositifs d'endoscopie en 2024, pourtant les cas thérapeutiques augmentent maintenant à un TCAC de 11,1 %. Les directives 2024 mises à jour pour l'ESD et EMR colorectaux ont harmonisé l'adoption de techniques et l'accréditation. L'imagerie assistée par IA élève la caractérisation des lésions, permettant des flux de travail "diagnostiquer-et-traiter" qui brouillent les frontières procédurales. La part du marché japonais des dispositifs d'endoscopie pour les accessoires thérapeutiques croît en conséquence, soutenant les jetables tels que couteaux électrochirurgicaux et poudres hémostatiques.

Les hôpitaux investissent dans des blocs opératoires hybrides équipés pour intervention avancée, tandis que les CSA se concentrent sur la polypectomie à haut volume et la résection muqueuse. Sur les prévisions, la préférence des payeurs pour la thérapie en session unique et la demande patient pour récupération rapide gardent l'expansion thérapeutique devant la croissance diagnostique.

Par utilisateur final : Les hôpitaux mènent tandis que les CSA s'étendent rapidement

Les hôpitaux détenaient 72 % de part de revenus en 2024, reflétant une infrastructure complète, des équipes multi-disciplinaires, et la capacité de financer des systèmes premium. La taille du marché japonais des dispositifs d'endoscopie générée par les CSA, cependant, monte rapidement à un TCAC de 10,6 % alors que l'économie ambulatoire s'align avec les objectifs nationaux de maîtrise des coûts. Le Centre de Cancer de Shizuoka démontre une conception à haut débit avec 10 salles de procédure et 30 lits de récupération.

Les hôpitaux retiennent les charges de cas thérapeutiques complexes impliquant EUS, ERCP, et NOTES, tandis que les CSA capturent les coloscopies et gastroscopies de routine. Les cliniques spécialisées restent des acteurs de niche se concentrant sur des services ciblés. La directive 2024 du Ministère encourageant les soins ambulatoires devrait continuer à déplacer le travail de routine vers les CSA, stimulant la demande pour tours portables et analyses IA basées abonnement.

Analyse géographique

Tokyo, Osaka, et Nagoya représentent collectivement environ 65 % des revenus du marché japonais des dispositifs d'endoscopie grâce aux hôpitaux tertiaires concentrés, instituts de recherche, et budgets d'adopteurs précoces. Les centres universitaires de ces métropoles ont atteint 43 % de pénétration des systèmes IA début 2025, contre 28 % nationalement. La densité urbaine soutient une adoption de dépistage plus élevée, créant des cycles de remplacement de tours stables tous les cinq ans.

La variation régionale persiste : Tottori affiche 1 236 résections gastriques par million de résidents, tandis qu'Okinawa n'en enregistre que 251, soulignant les disparités dans l'approvisionnement de spécialistes et l'adhésion au dépistage. Les fonds de sensibilisation gouvernementaux financent des suites mobiles et des pilotes de télé-opération exploitant les capacités à distance du système Hinotori. De tels programmes visent à réduire les écarts de diagnostic d'ici 2028.

Les préfectures rurales abritent une part d'âgées plus importante, élevant la demande de procédures tout en faisant face à des pénuries de personnel aiguës. La formation subventionnée et les incitations de remplacement visent à ajouter 500 endoscopistes certifiés aux zones mal desservies sur les quatre prochaines années. La base de données d'endoscopie du Japon, élargie en 2024, aide les décideurs politiques à cartographier les besoins en ressources et surveiller les métriques de qualité, favorisant une croissance de marché plus équitable à travers les régions.

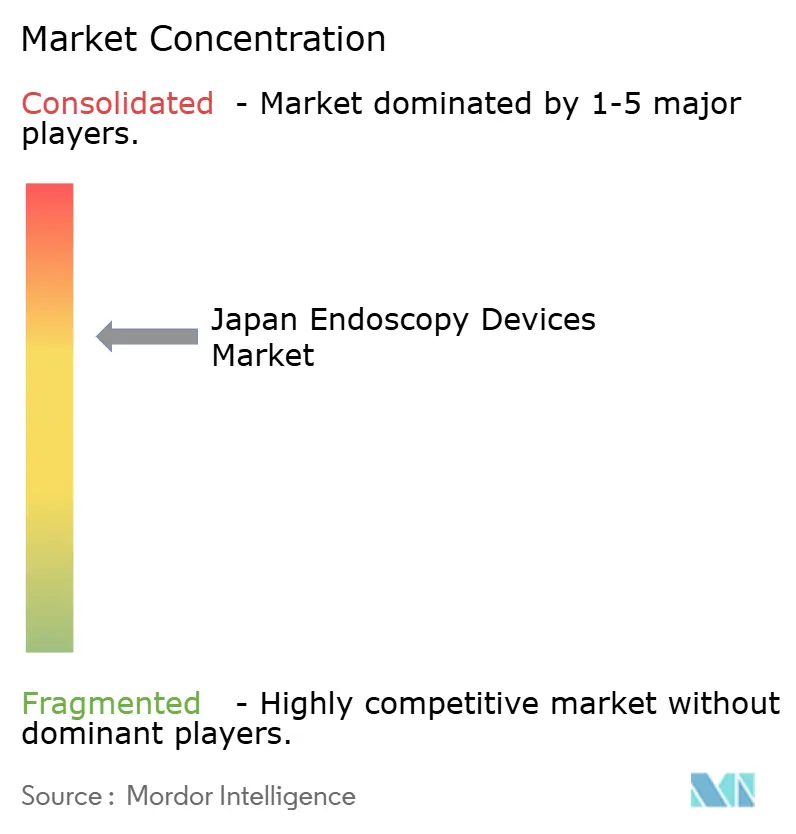

Paysage concurrentiel

Olympus, Medtronic, Boston Scientific Corporation, et autres contrôlent des revenus domestiques significatifs, reflétant des décennies d'innovation optique et de relations hospitalières enracinées. L'initiative Elevate 2024 d'Olympus renforce les processus de conformité et rafraîchit sa gamme de plateformes avec des tours natives IA[3]Olympus Corporation, "Integrated Report 2024," olympus-global.com. Fujifilm met l'accent sur l'imagerie 4K avec modules IA liés, tandis que l'essaimage en attente 2026 de Hoya de PENTAX Medical vise à accélérer la prise de décision au niveau dispositif et la croissance internationale.

Les entreprises étrangères attaquent les points de douleur de niche. Boston Scientific élargit les portefeuilles AXIOS et chirurgie endoluminale pour capturer la demande d'accessoires thérapeutiques. Medtronic exploite GI Genius AI pour s'immiscer dans les ventes de visualisation. Ambu vante les endoscopes stériles à usage unique qui éliminent le retraitement, tandis qu'AI Medical Service licence le logiciel de détection de lésions à plusieurs OEM matériels, se positionnant comme agnostique de plateforme.

La compétition future dépendra de l'étendue IA, des références de durabilité, et des solutions CSA sur mesure. Les différenciateurs de conception environnementale, tels que polymères recyclables et sources de lumière basse énergie, pourraient devenir des critères d'achat alors que les directives d'achats verts se resserrent. Les spécialistes en robotique et fournisseurs d'analyses cloud sont probablement des collaborateurs plutôt que des entrants autonomes étant donné l'intensité capitalistique du matériel d'endoscopie de base.

Leaders de l'industrie japonaise des dispositifs d'endoscopie

-

Medtronic PLC

-

Boston Scientific Corp.

-

Johnson & Johnson (Ethicon Endo-Surgery)

-

Olympus Corp.

-

Cook Group Inc.

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Juillet 2025 : HOYA a annoncé le transfert de son activité d'endoscope domestique à une filiale entièrement détenue, PENTAX Medical Corporation, effectif en mai 2026.

- Janvier 2024 : Canon Medical Systems et Olympus ont accepté de collaborer sur les systèmes d'échographie endoscopique, avec le Japon et l'Europe comme régions de lancement initiales.

Portée du rapport du marché japonais des dispositifs d'endoscopie

Selon la portée, les endoscopes sont des dispositifs mini-invasifs et peuvent être insérés dans les ouvertures naturelles du corps pour observer un organe interne ou un tissu en détail. Les chirurgies endoscopiques sont effectuées pour les procédures d'imagerie et chirurgies mineures. Le marché japonais des dispositifs d'endoscopie est segmenté par type de dispositif (endoscopes (endoscopes rigides, endoscopes flexibles, endoscopes capsule, et endoscopes robotisés), dispositifs opératoires endoscopiques (systèmes d'irrigation/aspiration, dispositifs d'accès, protecteur de plaie, dispositif d'insufflation, instrument manuel opératoire, et autres dispositifs opératoires endoscopiques), et équipement de visualisation (caméra endoscopique, système de visualisation SD, et système de visualisation HD) et application (gastro-entérologie, chirurgie orthopédique, cardiologie, chirurgie ORL, gynécologie, et autres). Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Endoscopes | Endoscope rigide |

| Endoscope flexible | |

| Endoscope capsule | |

| Endoscope robotisé | |

| Dispositifs opératoires endoscopiques | |

| Équipement de visualisation | Caméra endoscopique |

| Système de visualisation SD | |

| Système de visualisation HD | |

| Système de visualisation 4K/8K UHD | |

| Accessoires et consommables |

| Gastro-entérologie |

| Chirurgie orthopédique |

| Cardiologie |

| Chirurgie ORL |

| Gynécologie |

| Urologie |

| Endoscopie diagnostique |

| Endoscopie thérapeutique |

| Hôpitaux |

| Centres de chirurgie ambulatoire (CSA) |

| Cliniques spécialisées |

| Par type de dispositif | Endoscopes | Endoscope rigide |

| Endoscope flexible | ||

| Endoscope capsule | ||

| Endoscope robotisé | ||

| Dispositifs opératoires endoscopiques | ||

| Équipement de visualisation | Caméra endoscopique | |

| Système de visualisation SD | ||

| Système de visualisation HD | ||

| Système de visualisation 4K/8K UHD | ||

| Accessoires et consommables | ||

| Par application | Gastro-entérologie | |

| Chirurgie orthopédique | ||

| Cardiologie | ||

| Chirurgie ORL | ||

| Gynécologie | ||

| Urologie | ||

| Par type de procédure | Endoscopie diagnostique | |

| Endoscopie thérapeutique | ||

| Par utilisateur final | Hôpitaux | |

| Centres de chirurgie ambulatoire (CSA) | ||

| Cliniques spécialisées | ||

Questions clés répondues dans le rapport

À quelle vitesse la demande pour les endoscopes robotisés va-t-elle croître au Japon ?

Les endoscopes robotisés devraient s'étendre à un TCAC de 14,9 % entre 2025 et 2030, le plus élevé parmi toutes les catégories de dispositifs.

Quel domaine clinique génère la plus grande part des dépenses d'endoscopes japonais ?

La gastro-entérologie représente 61 % des revenus nationaux en 2024 due aux dépistages gastriques et colorectaux obligatoires.

Pourquoi les CSA sont-ils importants pour les fournisseurs d'équipements ?

Les CSA effectuent déjà 22 % des procédures et croissent à un TCAC de 10,6 %, créant une base de clients à haut débit pour des systèmes compacts prêts IA.

Qu'est-ce qui limite un déploiement plus large des endoscopes à usage unique ?

Les préoccupations de déchets environnementaux et le coût plus élevé par procédure découragent l'adoption malgré les avantages de contrôle d'infection.

Comment l'IA change-t-elle la coloscopie de routine ?

Les modules CADe et CADx stimulent la détection d'adénomes jusqu'à 15 % et réduisent les lésions manquées de 30 %, menant à un remboursement favorable et une adoption hospitalière rapide.

Quelles régions du Japon font face aux plus grands écarts d'accès à l'endoscopie ?

Les préfectures rurales, notamment Okinawa, montrent encore de faibles taux de procédures dus aux pénuries de spécialistes, stimulant des programmes mobiles et de télé-endoscopie soutenus par les politiques.

Dernière mise à jour de la page le: