Taille et parts du marché italien des aliments et boissons sans gluten

Analyse du marché italien des aliments et boissons sans gluten par Mordor Intelligence

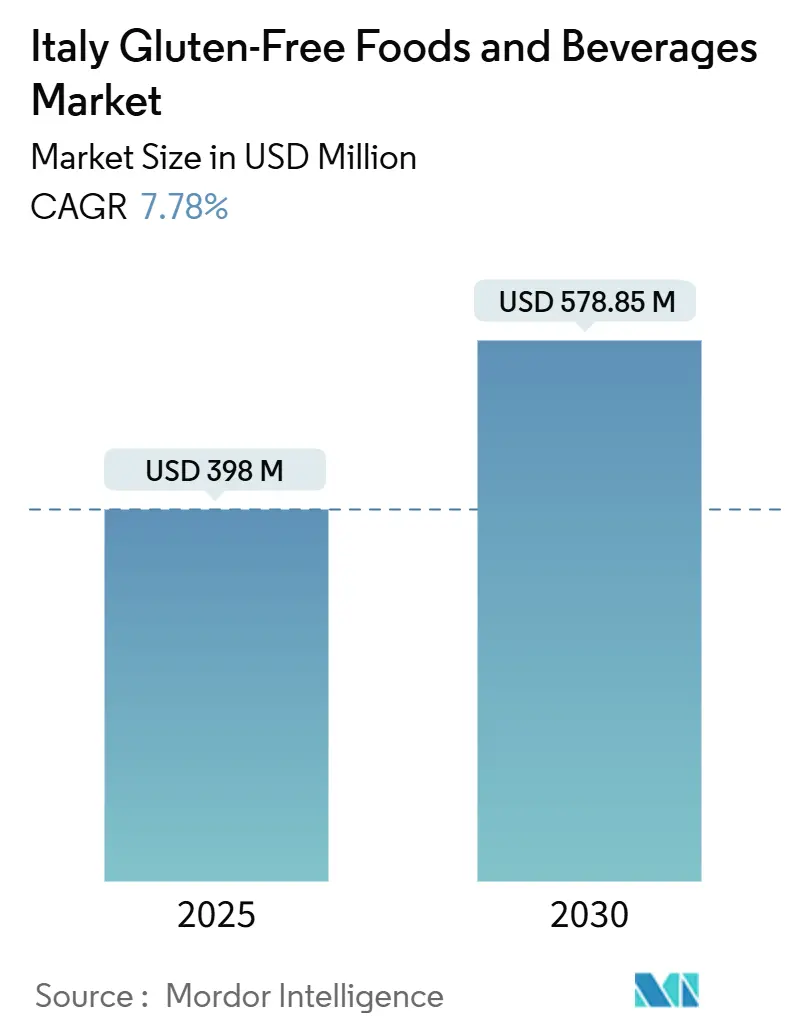

La taille du marché italien des aliments sans gluten devrait atteindre 398 millions USD en 2025 et grimper à 578,85 millions USD d'ici 2030, reflétant un TCAC robuste de 7,78 % sur la période. La croissance du marché italien des aliments et boissons sans gluten est portée par plusieurs facteurs clés, notamment la mise en œuvre de dépistages obligatoires de la maladie cœliaque à l'échelle nationale, l'adoption croissante de modes de vie sans gluten, et le déploiement stratégique d'approches de vente au détail omnicanales. Ces initiatives répondent efficacement aux défis de longue date liés à la sensibilité aux prix et à la disponibilité des produits. Les fabricants visionnaires remodèlent proactivement leurs portefeuilles de produits pour s'aligner sur l'évolution des préférences des consommateurs, en se concentrant sur la nutrition fonctionnelle, l'approvisionnement biologique et la diversification des protéines. De plus, ils mettent en œuvre des mesures strictes de contrôle de la contamination pour préserver la réputation de leur marque et la confiance des consommateurs. La normalisation du commerce électronique comme canal principal d'achat alimentaire un permis aux producteurs régionaux d'étendre leur portée sur toute la péninsule italienne. Ce développement redéfinit la dynamique concurrentielle au sein du marché et accélère la transition des produits alimentaires sans gluten d'offres de niche vers des produits de consommation grand public.

Principaux enseignements du rapport

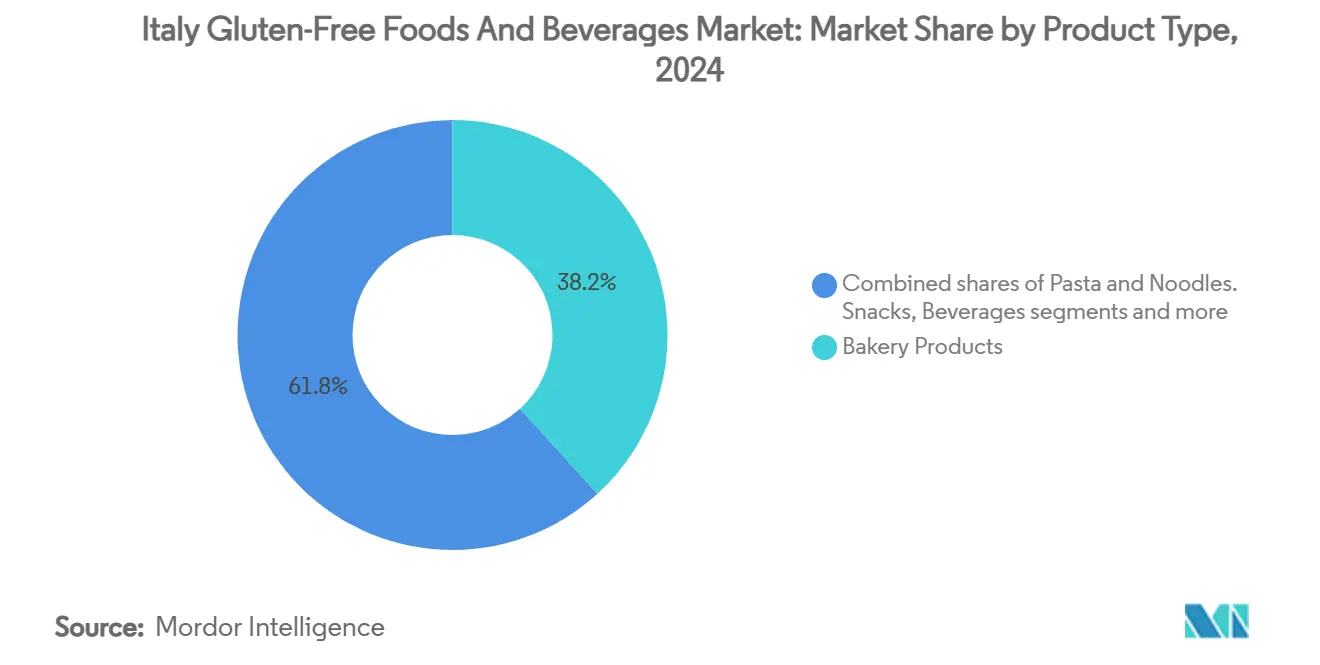

- Par type de produit, les produits de boulangerie ont dominé avec 38,21 % de part de revenus du marché italien des aliments sans gluten en 2024 ; les boissons devraient croître le plus rapidement à un TCAC de 9,88 % jusqu'en 2030.

- Par source, les articles d'origine végétale détenaient 62,33 % de la part du marché italien des aliments sans gluten en 2024, tandis que les alternatives d'origine animale progressent à un TCAC de 8,23 % jusqu'en 2030.

- Par nature, les offres conventionnelles représentaient 73,55 % de part de la taille du marché italien des aliments sans gluten en 2024, tandis que les produits biologiques s'étendront à un TCAC de 10,46 %.

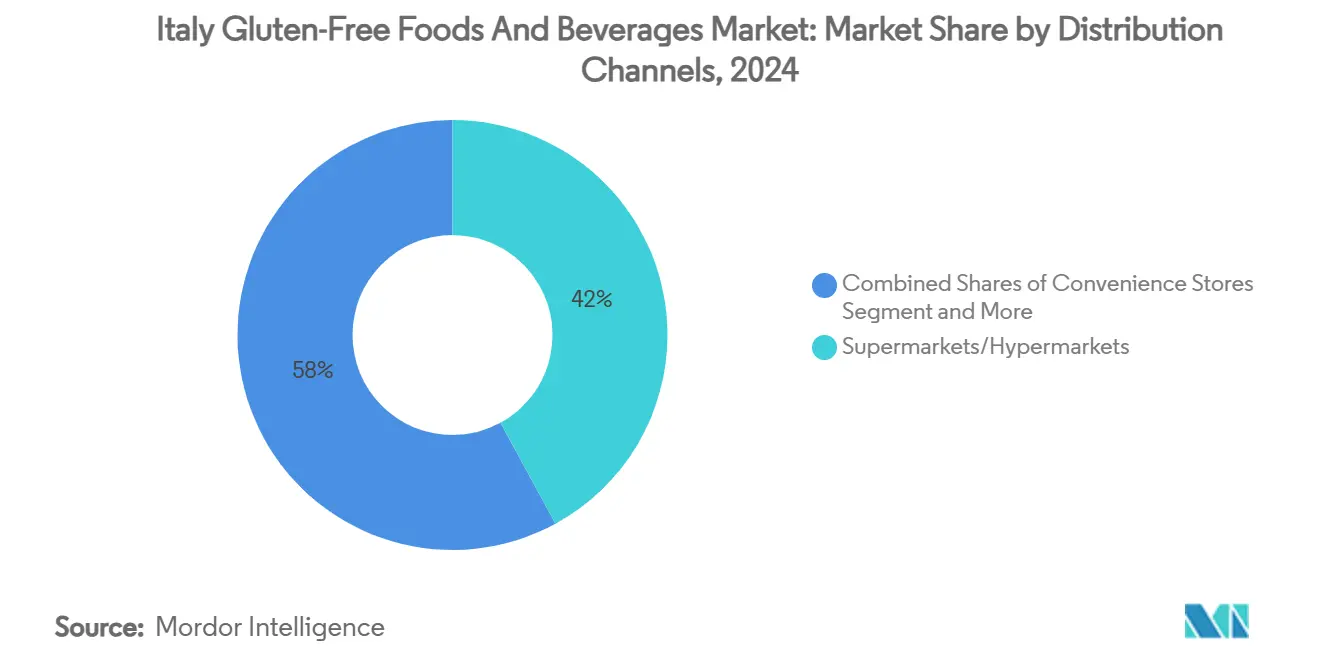

- Par canal de distribution, les supermarchés/hypermarchés ont capturé 42,04 % du marché italien des aliments sans gluten en 2024 ; les magasins de vente au détail en ligne ont enregistré la trajectoire de croissance la plus élevée à un TCAC de 9,65 %.

- Par région, l'Italie du Nord contrôlait 41,22 % du marché italien des aliments sans gluten en 2024 ; l'Italie du Sud affiche le TCAC le plus rapide de 8,76 % jusqu'en 2030.

Tendances et perspectives du marché italien des aliments et boissons sans gluten

Analyse d'impact des moteurs

| MOTEUR | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| L'augmentation du diagnostic et de la sensibilisation à la maladie cœliaque et à la sensibilité au gluten stimule la demande | +2.1% | National, plus élevé dans le sud de l'Italie | Moyen terme (2-4 ans) |

| Le soutien gouvernemental pour l'étiquetage sans gluten et les programmes de remboursement encourage la croissance du marché | +1.8% | National | Long terme (≥4 ans) |

| La préférence croissante des consommateurs pour les aliments à étiquetage propre et sans allergènes élargit la base du marché | +1.5% | Nord et Centre de l'Italie | Court terme (≤2 ans) |

| L'évolution vers des modes de vie plus sains et la nutrition fonctionnelle stimule l'expansion du marché | +1.3% | National, focus urbain | Moyen terme (2-4 ans) |

| La croissance du commerce électronique améliore l'accessibilité des produits à travers le pays | +0.9% | National, plus fort au Nord | Court terme (≤2 ans) |

| Les influences de célébrités et les tendances médiatiques normalisent les modes de vie sans gluten | +0.6% | National, démographie jeune | Court terme (≤2 ans) |

| Source: Mordor Intelligence | |||

L'augmentation du diagnostic et de la sensibilisation à la maladie cœliaque et à la sensibilité au gluten stimule la demande

L'approche structurée et systématique de l'Italie pour identifier la maladie cœliaque constitue une base solide pour une expansion soutenue du marché, étendant sa portée au-delà des exigences médicales traditionnelles. Selon le rapport du ministère de la Santé, la région de Lombardie compte le plus grand nombre de cas diagnostiqués de maladie cœliaque, avec 49 278 individus en 2023[1]Source : Ministère de la Santé d'Italie, ' Rapport annuel au Parlement sur la maladie cœliaque ', www.salute.gov.it. Cette sensibilisation croissante chez les consommateurs ne se limite pas aux diagnostics cliniques mais reflète également un changement vers des décisions d'achat orientées mode de vie. La mise en œuvre d'un cadre de diagnostic proactif, renforcé par les exigences de dépistage obligatoire sous la loi 130/2023, devrait considérablement élargir le marché adressable en découvrant des cas précédemment non diagnostiqués. Les disparités régionales dans les taux de détection soulignent que l'Italie du Sud, en particulier, est susceptible de connaître une augmentation disproportionnée de la demande. Cette croissance sera portée par les améliorations continues de l'infrastructure de santé, permettant une adoption plus large des programmes de dépistage et facilitant la pénétration du marché dans les zones mal desservies.

Le soutien gouvernemental pour l'étiquetage sans gluten et les programmes de remboursement encourage la croissance du marché

Le cadre réglementaire de l'Italie influence stratégiquement la dynamique du marché en mettant en œuvre des mécanismes d'assistance financière qui réduisent efficacement la sensibilité aux prix chez les patients cœliaques. Cette intervention gouvernementale s'attaque directement au défi critique du marché des prix premium, permettant aux fabricants de maintenir des marges bénéficiaires plus élevées tout en augmentant simultanément leur pénétration du marché. Le Plan national pluriannuel de contrôle (MANCP) pour 2023-2027 souligne l'importance de la prévention de la fraude dans l'étiquetage sans gluten. Cette initiative procure non seulement un avantage concurrentiel aux fabricants respectant les normes de conformité, mais établit également des barrières d'entrée significatives pour les acteurs opportunistes tentant d'exploiter le marché. La transparence et la fiabilité de l'étiquetage sans gluten favorisent la confiance des consommateurs, attirant à la fois les patients cœliaques diagnostiqués et les individus soucieux de leur santé, stimulant ainsi la croissance du marché. De plus, l'intégration de réglementations d'étiquetage claires, d'incitations au remboursement et de cadres de certification complets un catalysé l'expansion du marché, stimulé l'innovation et renforcé la confiance des consommateurs dans le segment des produits sans gluten.

La préférence croissante des consommateurs pour les aliments à étiquetage propre et sans allergènes élargit la base du marché

Avec la sensibilisation croissante à la santé et une demande croissante de transparence dans la production alimentaire, les consommateurs se tournent activement vers des produits alimentaires à étiquetage propre et sans allergènes. Cette préférence évolutive élargit considérablement le marché sans gluten, obligeant les fabricants à diversifier leurs portefeuilles en offrant une gamme plus large d'options de produits minimalement transformés et naturels. Le segment des produits sans gluten, qui s'adressait initialement aux personnes ayant des conditions médicales, est maintenant stratégiquement positionné pour répondre à un spectre plus large de demandes des consommateurs motivées par le mode de vie. Sur le marché italien, les consommateurs soucieux de leur santé démontrent une disposition à payer des prix premium pour des produits qui mettent l'accent sur la durabilité et les allégations ' sans ', reflétant un changement dans le comportement d'achat. Cette tendance s'aligne avec une adhésion déclinante au régime méditerranéen traditionnel, créant une fenêtre d'opportunité stratégique pour les fabricants de produits sans gluten de positionner leurs offres comme des alternatives plus saines et plus durables. Soutenant ce potentiel de marché, l'étude ARIANNA indique que 83,82 % des adultes italiens n'affichent qu'une adhésion moyenne au régime méditerranéen[2]Source : Graziano Bonifazi, ' Attitudes des consommateurs envers les aliments à étiquetage propre en Italie ', Frontiers in Nutrition, frontiersin.org , signalant une perturbation des habitudes alimentaires que les marques sans gluten peuvent stratégiquement exploiter pour stimuler la croissance du marché.

L'évolution vers des modes de vie plus sains et la nutrition fonctionnelle stimule l'expansion du marché

La démographie vieillissante de l'Italie et la prévalence croissante de l'obésité, particulièrement dans les régions du sud, stimulent une croissance significative de la demande pour des produits alimentaires fonctionnels conçus pour répondre à des défis de santé spécifiques. La concentration constante de taux d'obésité élevés dans le sud de l'Italie crée une opportunité stratégique pour les produits sans gluten positionnés comme des solutions efficaces de gestion du poids. L'industrie alimentaire italienne privilégie activement l'innovation, comme en témoignent les efforts de recherche axés sur l'incorporation de protéines de pois dans la focaccia sans gluten. Cela souligne l'engagement des fabricants à répondre à la demande croissante des consommateurs pour la nutrition fonctionnelle, avec un accent particulier sur l'enrichissement en protéines et la fortification en fibres. De plus, l'acceptation croissante des consommateurs des avancées biotechnologiques dans les formulations de produits sans gluten reflète une disposition à adopter des solutions qui offrent une valeur nutritionnelle améliorée et s'alignent sur les tendances évolutives de santé et de bien-être.

Analyse d'impact des contraintes

| CONTRAINTE | (~) % D'IMPACT SUR LES PRÉVISIONS TCAC | PERTINENCE GÉOGRAPHIQUE | CALENDRIER D'IMPACT |

|---|---|---|---|

| Les coûts de production élevés des produits sans gluten par rapport aux produits conventionnels limitent l'expansion du marché | -1.4% | National, plus prononcé au Sud | Long terme (≥4 ans) |

| Les processus de fabrication font face aux risques de contamination croisée, restreignant la croissance | -0.8% | National | Moyen terme (2-4 ans) |

| Les exigences réglementaires strictes pour la certification et l'étiquetage sans gluten augmentent les coûts de conformité | -0.6% | National | Long terme (≥4 ans) |

| La reproduction du goût et de la texture des produits contenant du gluten s'avère difficile | -0.5% | National | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Les coûts de production élevés des produits sans gluten par rapport aux produits conventionnels limitent l'expansion du marché

Malgré la disponibilité des programmes d'assistance gouvernementale, les fabricants sans gluten font face à des désavantages significatifs de structure de coûts qui limitent leur capacité à pénétrer efficacement le marché. En 2023, les prix des aliments transformés en Italie ont connu une augmentation inflationniste de 8-11 %, impactant de manière disproportionnée les produits spécialisés tels que les alternatives sans gluten[3]Source : ISTAT, ' Prix à la consommation - Septembre 2023 ', www.istat.it, qui sont déjà positionnés à un prix premium. La production de produits sans gluten nécessite des lignes de fabrication dédiées, l'utilisation d'ingrédients spécialisés et l'adhésion à des protocoles de contrôle qualité rigoureux, tous contribuant à des coûts structurels élevés. Bien que les programmes de remboursement gouvernementaux fournissent un soulagement financier partiel, ils sont insuffisants pour atténuer complètement ces dépenses. De plus, la dépendance aux céréales naturellement sans gluten, qui ont généralement des rendements agricoles plus faibles et des durées de conservation plus courtes, exacerbe davantage les pressions de coûts. Les produits sans gluten sont souvent formulés sans conservateurs pour maintenir la fraîcheur, résultant en une durée de conservation plus courte comparée aux produits conventionnels à base de blé. De plus, ces produits nécessitent des solutions d'emballage spécialisées, telles que des matériaux étanches à l'air et sûrs pour les allergènes, pour prévenir la contamination, ajoutant ainsi une autre couche de coût au processus de production.

Les processus de fabrication font face aux risques de contamination croisée, restreignant la croissance

Les fabricants italiens rencontrent des défis opérationnels et de réputation substantiels alors que les incidents de contamination croisée persistent, sapant la confiance des consommateurs et compliquant la conformité aux cadres réglementaires stricts. Les rappels du ministère de la Santé en 2025 de plusieurs produits sans gluten, provoqués par la détection de gluten, soulignent les faiblesses persistantes dans les systèmes de contrôle de fabrication, qui continuent de contraindre la trajectoire de croissance du marché. De plus, les incohérences dans les programmes de formation des manipulateurs d'aliments à travers différentes régions italiennes, avec beaucoup échouant à incorporer des pratiques complètes de gestion des allergènes, exacerbent davantage les risques de contamination. Ces lacunes d'assurance qualité créent non seulement des désavantages concurrentiels pour les fabricants impactés mais intensifient également les préoccupations des consommateurs concernant la fiabilité des produits. Ce problème est particulièrement prononcé pour les petits producteurs, qui manquent souvent des ressources financières et de l'infrastructure opérationnelle nécessaires pour mettre en œuvre des mesures efficaces de prévention de la contamination, limitant ainsi leur capacité à concurrencer et croître au sein du marché.

Analyse par segment

Par type de produit : la domination de la boulangerie fait face à la perturbation des boissons

Les acheteurs italiens allouent encore la plus grande part de leurs dépenses au Douleur, biscuits et gâteaux sans gluten, donnant aux produits de boulangerie 38,21 % du marché italien des aliments sans gluten en 2024. Cependant, l'innovation des boissons élargit le périmètre de la catégorie. Les shakes prêts-à-boire (RTD) fonctionnels, les laits végétaux enrichis et les eaux infusées au collagène atteignent collectivement un TCAC robuste de 9,88 % (2025-2030). Leur nature stable à température ambiante minimise les risques de contamination croisée et facilite l'entrée sur le marché pour de nouveaux acteurs, redéfinissant les perceptions des consommateurs d'un ' régime sans gluten ' au-delà des substituts traditionnels de Douleur.

Pour répondre à l'insatisfaction des consommateurs concernant les textures denses, les boulangeries exploitent la fermentation au levain et les mélanges d'amidon natif pour combler les écarts sensoriels et protéger leur part de marché. Les pâtes et nouilles continuent d'être culturellement significatives en Italie. Les alternatives à la semoule, telles que le riz, le maïs ou le triticale, incarnent la fierté nationale et maintiennent une demande constante. Les avancées technologiques comme le mélange sous vide dans la production de pâtes réduisent les pertes de cuisson, garantissant la texture al dente désirée. De plus, les collations, condiments, assaisonnements et pâtes à tartiner émergent comme des zones de croissance dynamiques, capitalisant sur les tendances de consommation nomade et les opportunités de cadeaux premium. Par conséquent, le marché italien des aliments sans gluten se diversifie, réduisant sa dépendance aux produits de boulangerie et stimulant la croissance dans la consommation centrée sur les boissons.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par source : leadership végétal défié par l'innovation animale

En 2024, les formulations d'origine végétale, utilisant des farines de riz, maïs, sarrasin et légumineuses, représentaient 62,33 % du marché italien des aliments sans gluten. L'utilisation d'ingrédients méditerranéens familiers améliore la transparence de l'étiquetage et soutient la stabilité des prix. Pendant ce temps, les alternatives d'origine animale, telles que les pains enrichis au blanc d'œuf et les substituts de repas fortifiés au lactosérum, s'étendent à un TCAC de 8,23 % (2025-2030), reflétant la demande croissante des consommateurs pour des protéines complètes et une texture améliorée.

Les avancées dans les protéines de pois stimulent l'innovation, avec des formulations hybrides combinant des concentrés végétaux et des peptides de lait gagnant en popularité pour leur satiété et leur douceur, renforçant les allégations ' source de protéines '. Cette convergence d'ingrédients souligne les opportunités stratégiques au sein du secteur italien des aliments sans gluten pour équilibrer l'attrait sensoriel avec la valeur nutritionnelle. La flexibilité d'approvisionnement reste un facteur critique. Les perturbations dans les approvisionnements mondiaux de légumineuses soulignent la robustesse des chaînes d'approvisionnement laitières et d'œufs de l'Italie, particulièrement dans les centres de production comme l'Émilie-Romagne et la Vénétie. Les producteurs visionnaires atténuent les risques en adoptant des portefeuilles multi-protéines, garantissant la cohérence de formulation et gérant les fluctuations des prix des matières premières, maintenant ainsi leur position concurrentielle sur le marché italien des aliments sans gluten.

Par nature : le premium biologique gagne en dynamisme

En 2024, les références conventionnelles ont maintenu une part de valeur de 73,55 % mais sont de plus en plus challengées par la croissance rapide des alternatives biologiques, qui devraient s'étendre à un TCAC de 10,46 % (2025-2030). Les détaillants exploitent stratégiquement les promotions saisonnières, particulièrement pendant les campagnes nationales ' Semaine biologique ', pour mettre en avant des narratifs axés sur la provenance. Ces campagnes résonnent efficacement avec les consommateurs, leur permettant de justifier les dépenses premium sur les produits biologiques. Par conséquent, les offres biologiques devraient continuer à surpasser les moyennes de catégorie, contribuant significativement à la croissance du marché italien des aliments sans gluten.

L'infrastructure robuste de chaîne d'approvisionnement soutient la création de propositions de valeur uniques, telles que le sorgho patrimonial et la farine de pois chiche moulue à la pierre, qui sont commercialisées avec un fort accent sur leur terroir, similaire à l'image de marque des appellations viticoles. Cette approche améliore le positionnement concurrentiel des marques biologiques au sein du segment alimentaire premium italien. En s'alignant sur la culture alimentaire axée sur la qualité du pays, les labels biologiques capturent avec succès la loyauté des consommateurs soucieux de leur santé et des enthousiastes culinaires, stimulant les achats répétés et renforçant leur présence sur le marché.

Par canal de distribution : la transformation numérique s'accélère

En 2024, les supermarchés et hypermarchés représentaient 42,04 % des transactions au sein du marché italien des aliments sans gluten. Cette domination est soutenue par la présence de coins diététiciens en magasin, qui fournissent des conseils diététiques personnalisés, et un assortiment étendu de produits sans gluten de marques propres qui répondent à diverses préférences des consommateurs. Cependant, les magasins de vente au détail en ligne émergent comme le canal de distribution à la croissance la plus rapide, enregistrant un TCAC impressionnant de 9,65 % (2025-2030). Les chaînes de distribution leaders ont établi des microsites dédiés sans gluten pour améliorer l'engagement client, tandis que les boulangeries agiles direct-consommateur (D2C) exploitent la technologie avancée de congélation éclair pour livrer des pains artisanaux sans gluten de haute qualité à travers la nation en 24 heures. Les modèles basés sur l'abonnement gagnent en traction, répondant aux besoins récurrents des consommateurs médicalement dépendants tout en garantissant des flux de revenus cohérents et prévisibles pour les fournisseurs. Simultanément, les chaînes d'épiceries discount étendent leurs offres de produits ' sans ' pour attirer les acheteurs soucieux des coûts, réduisant efficacement les disparités de prix et stimulant une acceptation plus large des produits sans gluten sur le marché italien mainstream.

Les magasins de santé spécialisés et les pharmacies continuent de servir une base de clients loyaux, particulièrement ceux cherchant les conseils d'experts pharmaciens sur la gestion des régimes pour les conditions comorbides. Cependant, leur part de marché collective décline graduellement. Pour les marques émergentes, l'adoption de stratégies de distribution hybrides s'est avérée efficace. En stockant les produits dans les pharmacies, ces marques gagnent en crédibilité et confiance parmi les consommateurs axés santé, tout en ciblant simultanément les acheteurs en ligne pour atteindre la scalabilité. Cette approche duale optimise la visibilité de marque en phase précoce et atténue les risques potentiels associés à l'entrée sur le marché.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

En 2024, l'Italie du Nord sécurise une part de marché de 41,22 % dans l'industrie nationale des aliments sans gluten, portée par son infrastructure logistique avancée, ses ménages à revenus élevés et la présence de multinationales alimentaires mondiales. La région présente une forte demande, avec des dépenses par habitant dépassant la moyenne nationale, soutenues par un système de santé efficace qui facilite les diagnostics précoces et des réseaux de vente au détail modernes étendus. La concentration d'installations de fabrication à Parme et Bolzano améliore l'efficacité logistique, tandis que les collaborations laboratoire public-privé accélèrent les cycles d'innovation. De plus, les entreprises de transformation alimentaire ont établi des centres d'accueil pour augmenter la transparence dans la production sans gluten, renforçant la confiance des consommateurs dans le leadership de marché de la région.

L'Italie centrale sert de hub culinaire. La récupération du tourisme aux niveaux pré-pandémie un incité les restaurants et hôtels à incorporer des options sans gluten dans leurs menus aux côtés des offres traditionnelles. Les PME régionales exploitent les céréales patrimoniales, telles que la semoule de blé dur Senatore Cappelli, pour produire des pains plats artisanaux sans gluten qui adhèrent aux recettes de désignation protégée. Ces produits premium sont commercialisés à travers des canaux agrotouristiques, démontrant comment l'exploitation de l'identité régionale améliore la proposition de valeur sur le marché italien des aliments sans gluten.

L'Italie du Sud est positionnée pour la croissance la plus élevée, avec un TCAC projeté de 8,76 % (2025-2030). Les centres de santé financés par l'UE étendent les capacités de diagnostic, tandis que les cartes de remboursement s'attaquent aux défis d'accessibilité. Bien que le profil démographique de la région soit caractérisé par une population plus jeune, des ménages plus grands et un revenu disponible plus faible ait initialement entravé la pénétration du marché, les programmes de bons ont atténué ces barrières. L'amélioration de l'infrastructure routière renforce la logistique de chaîne du froid. Les coopératives agroalimentaires dans les Pouilles et la Calabre capitalisent sur les microclimats favorables pour s'engager dans l'agriculture contractuelle de quinoa et sorgho, réduisant les complexités de chaîne d'approvisionnement et créant des opportunités d'emploi locales. Combinés avec les campagnes de sensibilisation santé menées par les médias sociaux, ces facteurs propulsent la croissance rapide de l'Italie du Sud sur le marché des aliments sans gluten.

Paysage concurrentiel

Le marché italien des aliments et boissons sans gluten est un marché modérément consolidé et comprend de nombreux concurrents locaux et internationaux. Certains des principaux acteurs opérant sur le marché italien des aliments et boissons sans gluten sont Dr. Schär AG/SPA, Barilla Holding, Farmo SpA, The Kraft Heinz Company et NT Food SpA. Les acteurs leaders sur le marché des produits sans gluten disposent d'une large gamme de produits. Ces acteurs se concentrent sur l'exploitation des opportunités posées par les marchés émergents pour étendre leur portefeuille de produits, afin de pouvoir répondre aux exigences de diverses catégories de produits.

Les challengers de niveau intermédiaire se concentrent sur les espaces blancs, tels que les sauces stables à température ambiante et la confiserie premium. Les start-ups s'associent avec des laboratoires universitaires pour itérer des pâtes traitées aux enzymes qui imitent le comportement élastique du gluten, réduisant les cycles de développement à moins de 18 mois. Les entrants axés e-commerce d'abord se différencient à travers des saveurs en édition limitée et des boucles de retour direct, contournant les frais de référencement et capturant des micro-communautés à l'intérieur du marché italien des aliments sans gluten.

Les priorités stratégiques sur le marché tournent autour du contrôle de la contamination, de la transparence des ingrédients et du storytelling convaincant pour construire la confiance des consommateurs. L'occurrence de rappels de produits très médiatisés un significativement augmenté les préoccupations des consommateurs, incitant les entreprises à adopter des solutions avancées telles que les tableaux de bord de certificats d'analyse (COA) en temps réel et les applications de traçabilité basées sur la blockchain. De plus, l'activité de fusions et acquisitions s'est intensifiée alors que les entreprises cherchent à atteindre des économies d'échelle, qui sont critiques pour gérer les coûts élevés associés aux investissements de ségrégation.

Leaders de l'industrie italienne des aliments et boissons sans gluten

Dr. Schar AG/SpA

Barilla Holding

The Kraft Heinz Company

Farmo SpA

NT Food SpA

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Barilla un investi 30,5 millions USD pour améliorer ses capacités de production de pâtes à l'installation de Foggia située dans le sud de l'Italie. Ce mouvement stratégique vise à renforcer la capacité de production de l'entreprise et répondre à la demande croissante pour ses produits.

- Novembre 2024 : Rich Products un élargi son portefeuille de produits avec le lancement de la Pinsa au chou-fleur sans gluten. Ce produit est formulé en utilisant un mélange propriétaire de farines de riz et de sarrasin, accompagné de chou-fleur.

- Octobre 2024 : Schär un renforcé son portefeuille de produits avec le lancement de cookies de fêtes sans gluten inspirés du Panettone italien traditionnel. Ces cookies sont développés avec un mélange distinctif de cannelle, clous de girofle et muscade.

Portée du rapport sur le marché italien des aliments et boissons sans gluten

Le marché italien des aliments et boissons sans gluten est segmenté par type de produit en Douleur et produits de boulangerie, soupes, nouilles et pâtes, collations, sauces et condiments, boissons et autres. Le rapport inclut les principaux facteurs moteurs et contraignants dans le pays. Le rapport inclut également les détails des principaux acteurs opérant sur le marché.

| Produits de boulangerie | Pains et gâteaux |

| Cookies et biscuits | |

| Autres produits | |

| Pâtes et nouilles | |

| Collations | |

| Boissons | |

| Condiments, assaisonnements et pâtes à tartiner | |

| Produits laitiers et substituts laitiers | |

| Viandes et substituts de viande | |

| Autres produits sans gluten |

| D'origine végétale |

| D'origine animale |

| Produits sans gluten conventionnels |

| Produits sans gluten biologiques |

| Supermarchés/hypermarchés |

| Magasins de proximité |

| Détaillants spécialisés |

| Magasins de vente au détail en ligne |

| Autres canaux de distribution |

| Italie du Nord |

| Italie centrale |

| Italie du Sud |

| Autres |

| Par type de produit | Produits de boulangerie | Pains et gâteaux |

| Cookies et biscuits | ||

| Autres produits | ||

| Pâtes et nouilles | ||

| Collations | ||

| Boissons | ||

| Condiments, assaisonnements et pâtes à tartiner | ||

| Produits laitiers et substituts laitiers | ||

| Viandes et substituts de viande | ||

| Autres produits sans gluten | ||

| Par source | D'origine végétale | |

| D'origine animale | ||

| Par nature | Produits sans gluten conventionnels | |

| Produits sans gluten biologiques | ||

| Par canal de distribution | Supermarchés/hypermarchés | |

| Magasins de proximité | ||

| Détaillants spécialisés | ||

| Magasins de vente au détail en ligne | ||

| Autres canaux de distribution | ||

| Par région | Italie du Nord | |

| Italie centrale | ||

| Italie du Sud | ||

| Autres |

Questions clés auxquelles répond le rapport

Quelle est la taille du marché italien des aliments sans gluten en 2025 ?

La taille du marché italien des aliments sans gluten se situe à 398 millions USD en 2025, avec une prévision de dépasser 578 millions USD d'ici 2030.

Quel segment croît le plus rapidement au sein du marché italien des aliments sans gluten ?

Les boissons prennent la tête, progressant à un TCAC de 9,88 % alors que les consommateurs recherchent une nutrition fonctionnelle nomade dans des formats sans gluten.

Pourquoi l'Italie du Sud est-elle importante pour la croissance future ?

Le dépistage obligatoire, les subventions de bons et la prévalence plus élevée de l'obésité stimulent un TCAC de 8,76 % dans le Sud, réduisant l'écart avec les niveaux de consommation du Nord.

Les produits sans gluten biologiques gagnent-ils en traction ?

Oui. Les références biologiques croissent à un TCAC de 10,46 %, exploitant les vastes terres agricoles biologiques de l'Italie et la volonté des consommateurs de payer pour la durabilité et les bénéfices santé.

Dernière mise à jour de la page le: