Analyse du marché du chanvre industriel

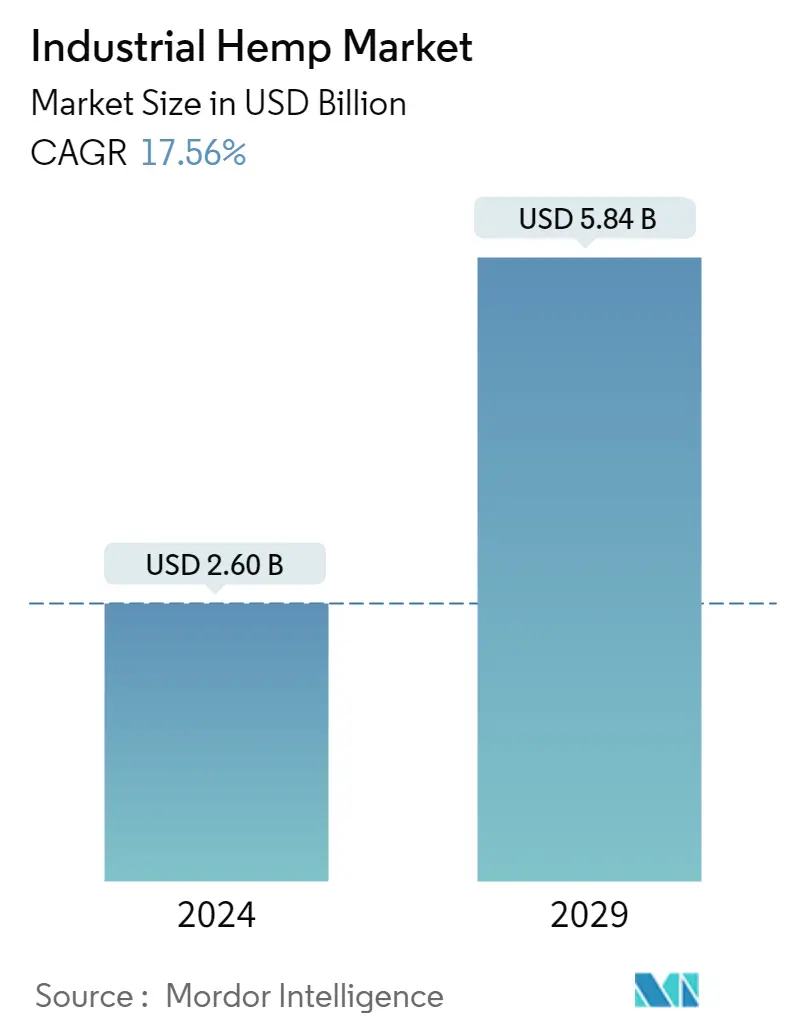

La taille du marché du chanvre industriel est estimée à 2,60 milliards USD en 2024 et devrait atteindre 5,84 milliards USD dici 2029, avec une croissance de 17,56 % au cours de la période de prévision (2024-2029).

Le marché a été impacté négativement par le COVID-19 en 2020. Les activités manufacturières et de construction ont été interrompues en raison des confinements. Lépidémie de COVID-19 a également eu plusieurs conséquences à court et à long terme sur le secteur de la construction. Selon l'Associated General Contractors of America (AGC), il y a eu des interruptions de travail ou des annulations de projets et donc une moindre demande pour des projets non essentiels , comme des bureaux, des divertissements et des installations sportives, au cours des premiers mois de 2020. En outre, en 2021, la demande pour le marché étudié sest redressée et devrait croître à un rythme significatif dans les années à venir.

- À court terme, les principaux facteurs qui déterminent le marché étudié sont lénorme demande de produits à base de chanvre industriel dans diverses applications et des applications hautement fonctionnelles dans le secteur de la santé.

- Dun autre côté, les réglementations strictes associées au chanvre entravent la croissance du marché.

- La nature écologique du chanvre, avec une faible empreinte carbone, de vastes activités de recherche et développement et des réglementations récentes liées au chanvre, devraient offrir des opportunités lucratives pour la croissance du marché.

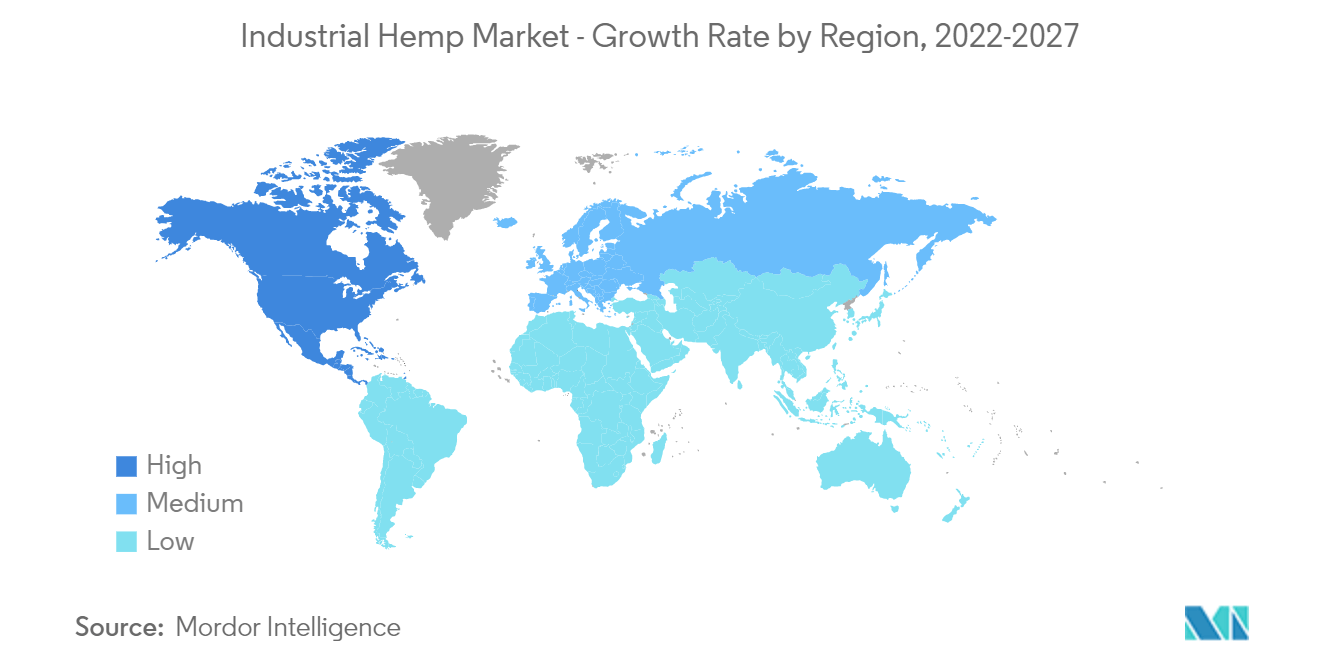

- La région Amérique du Nord devrait connaître la croissance la plus rapide au monde, avec la plus grande consommation provenant de pays comme les États-Unis et le Canada.

Tendances du marché du chanvre industriel

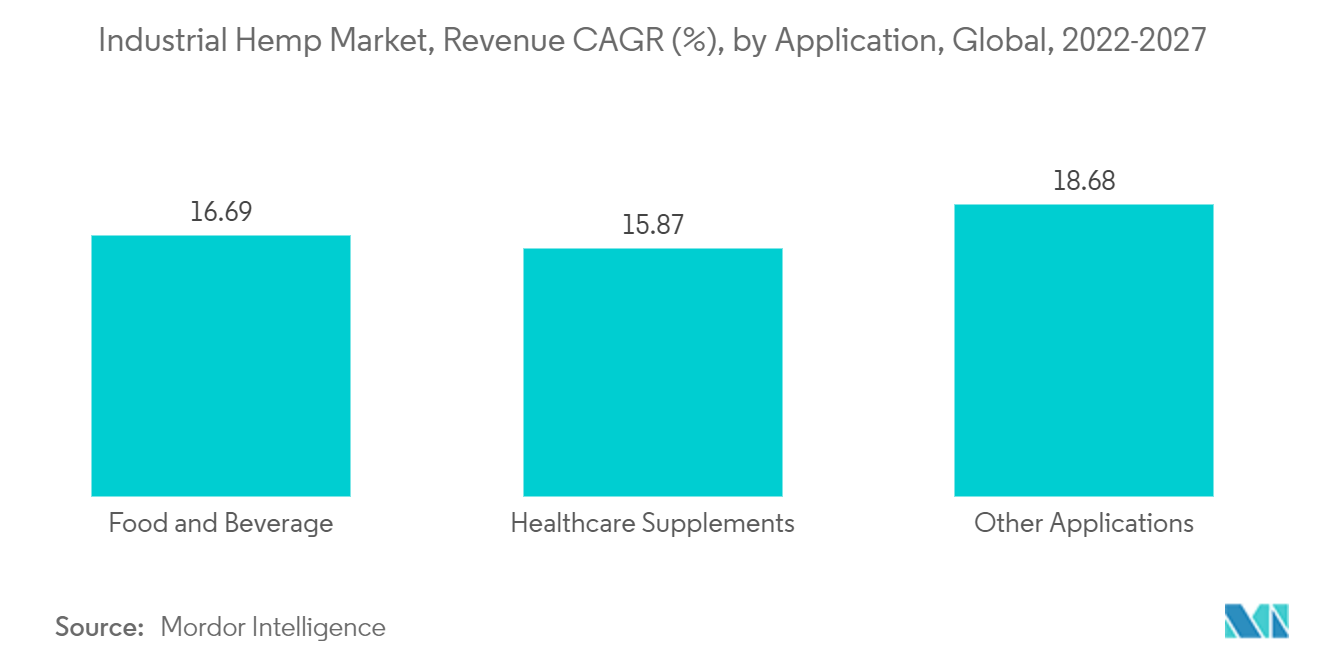

Demande croissante du segment de lalimentation et des boissons

- Le chanvre industriel est obtenu à partir de la souche de Cannabis sativa, cultivée spécifiquement en raison des diverses utilisations de produits à base de chanvre.

- Les graines de chanvre sont utilisées en pâtisserie ou peuvent être utilisées pour préparer des boissons comme le lait de chanvre. Les graines de chanvre peuvent également être consommées crues et sont riches en protéines, c'est pourquoi elles sont utilisées dans l'alimentation animale et dans les graines pour oiseaux.

- Les graines de chanvre sont pressées pour produire de lhuile de chanvre riche en acides gras insaturés. Les feuilles de chanvre peuvent être consommées directement en salade ou pressées pour en faire du jus.

- Les graines de chanvre sont riches en deux acides gras essentiels, linoléique (oméga-6) et linolénique (oméga-3). Ils constituent également une riche source de vitamine E, de vitamine B1, de vitamine B2, de vitamine B6 et de vitamine D, grâce auxquelles ils sont utilisés dans les boissons prêtes à boire, les boissons énergisantes, les collations et les céréales, les soupes, les sauces et la boulangerie. des produits.

- Les humains ne peuvent pas produire dacides gras essentiels. Lajout de graines de chanvre pourrait leur être utile, car elles constituent une excellente source de linoléique (oméga-6) et linolénique (oméga-3). Ils sont faibles en gras saturés et ne contiennent aucun gras trans.

- En outre, selon Statista, lindustrie mondiale des aliments et des boissons devrait enregistrer un TCAC de 9,11 % entre 2022 et 2026 et devrait être évaluée à 1,05 milliard de dollars dici la fin de 2026.

- L'industrie brésilienne de la restauration a généré à elle seule un chiffre d'affaires de 82,2 milliards de dollars en 2021, soit une croissance de 26 % par rapport à 2020. Selon le ministère américain de l'Agriculture, l'industrie devrait enregistrer un taux de croissance de 18 %. C'est l'une des plus grandes au monde, avec 45 000 entreprises, dont 86 % de PME.

- Selon l'Association brésilienne des transformateurs de produits alimentaires (ABIA), le secteur de la transformation alimentaire du pays a enregistré des revenus de 171 milliards de dollars en 2021, soit une augmentation de 16,9 pour cent par rapport à 2020. La production alimentaire croissante dans le pays pourrait stimuler la demande de chanvre industriel dans le pays.

- En raison de tous les facteurs mentionnés ci-dessus, la demande de chanvre industriel du segment des aliments et des boissons devrait croître rapidement au cours de la période de prévision.

La région nord-américaine dominera le marché

- La région nord-américaine devrait connaître la croissance la plus rapide au cours de la période de prévision. Dans des pays comme les États-Unis et le Canada, en raison de la population gériatrique croissante et de la sensibilisation accrue des consommateurs, la demande de chanvre industriel a augmenté.

- Les préoccupations croissantes concernant les maladies de peau et le nombre croissant de maladies chroniques devraient stimuler la demande de chanvre industriel.

- Après l'adoption du Farm Bill 2018, de nombreuses nouvelles perspectives sont apparues pour la culture du chanvre et de ses produits utilisés dans diverses industries d'utilisateurs finaux. Cependant, il appartient toujours à chaque État d'adopter des lois légalisant la culture et de soumettre un plan à l'USDA décrivant les réglementations et les lois de l'État régissant la production, les tests, les licences et le transport du chanvre.

- Les agriculteurs américains ont produit pour 824 millions de dollars de chanvre industriel en 2021, a révélé le ministère américain de l'Agriculture dans un rapport d'enquête publié en février. La valeur du chanvre cultivé pour les graines s'élevait à 41,5 millions de dollars, tandis que le chanvre pour la fibre était évalué à 41,4 millions de dollars et le chanvre pour les céréales à 5,99 millions de dollars l'année précédente.

- Selon l'enquête 2021 sur la superficie et la production de chanvre, qui a collecté des informations en valeur, la principale utilisation du chanvre cultivé en plein air était florale, avec 623 millions de dollars. La principale utilisation du chanvre cultivé sous protection était celle des fleurs, avec 64,4 millions de dollars.

- Selon le Département de l'Agriculture des États-Unis, la superficie plantée en chanvre industriel cultivé en plein air pour toutes les utilisations aux États-Unis s'élevait à 54 152 acres. La valeur de la production américaine de chanvre à lair libre sélevait à 712 millions de dollars. La valeur de la production de chanvre cultivé sous protection aux États-Unis s'élevait à 112 millions de dollars.

- Lindustrie pharmaceutique aux États-Unis est la plus grande au monde, représentant plus de 40 % des revenus pharmaceutiques mondiaux. Malgré un récent ralentissement, il est probable quil augmentera dans les années à venir. La population croissante et vieillissante des États-Unis alimente cette expansion. De plus, 15 % de la population américaine a plus de 65 ans, et ce pourcentage devrait augmenter à lavenir. Dans lensemble, la demande croissante de lindustrie pharmaceutique est susceptible de stimuler la demande du marché pour le chanvre industriel.

- De plus, l'industrie textile mexicaine bénéficie de l'accord ALENA, qui autorise le libre-échange entre les États-Unis, le Canada et le Mexique. Dans le sillage de l'Accord États-Unis-Mexique-Canada (USMCA), également appelé ALENA 2.0, le Mexique est dans une position optimale pour accroître encore davantage la part de marché manufacturier de la Chine, en particulier dans l'industrie textile.

- Les facteurs susmentionnés, associés au soutien du gouvernement, contribuent à la demande croissante de chanvre industriel au cours de la période de prévision.

Aperçu de lindustrie du chanvre industriel

Le marché mondial du chanvre industriel est par nature fragmenté. Certains acteurs majeurs du marché comprennent International Flavors Fragrances Inc., Firmenich SA, PharmaCielo Ltd, Manitoba Harvest (Tilray) et Robertet.

Leaders du marché du chanvre industriel

International Flavors & Fragrances Inc.

Firmenich SA

PharmaCielo Ltd

Manitoba Harvest (Tilray)

Robertet

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Actualités du marché du chanvre industriel

- Janvier 2022:MariMed Inc. a signé un accord définitif pour acquérir Green Growth Group Inc., titulaire d'une licence provisoire de fabrication de cannabis dans l'Illinois.

- Janvier 2022:MariMed Inc. a conclu un accord définitif pour acquérir Kind Therapeutics USA LLC, l'une des principales entreprises de cannabis verticalement intégrée dans le Maryland.

- Janvier 2022 CV Sciences a ajouté 770 nouveaux magasins à travers les États-Unis à son réseau de distribution après avoir signé un nouvel accord avec GNC, un détaillant de produits de santé et de bien-être basé à Pittsburgh.

Segmentation de lindustrie du chanvre industriel

Le chanvre industriel est une variété non médicamenteuse de Cannabis sativa avec une très faible teneur en delta-9-tétrahydrocannabinol (THC). Il s'agit d'un produit agricole provenant de la même espèce de plante, le Cannabis sativa, mais de cultivars différents qui ont été sélectionnés pour des usages différents. Ce sont des formes génétiquement distinctes de cannabis et se différencient par leur utilisation, leur composition chimique et leurs pratiques de culture. Le chanvre industriel est une source de fibres et de graines oléagineuses depuis des siècles et est largement utilisé pour produire une variété de produits industriels et de consommation à travers le monde. Il sagit dune culture à double usage qui peut être cultivée sous forme de graines et de fibres. Le marché du chanvre industriel est segmenté en fonction du type, de lapplication et de la géographie. Par type, le marché est segmenté en graines de chanvre (consommées crues, cuites ou rôties), huile de graines de chanvre, huile de chanvre au cannabidiol (CBD), protéine de chanvre (supplément) et extrait de chanvre (sans CBD). Par application, le marché est segmenté en aliments et boissons, suppléments de santé et autres applications. Le rapport couvre également la taille du marché et les prévisions du marché du chanvre industriel dans 9 pays des principales régions. Pour chaque segment, le dimensionnement et les prévisions du marché ont été réalisés sur la base du chiffre d'affaires (en millions de dollars).

| Graines de chanvre (consommées crues, cuites ou rôties) |

| Huile de graines de chanvre |

| Huile de chanvre cannabidiol (CBD) |

| Protéine de chanvre (supplément) |

| Extrait de chanvre (sans CBD) |

| Aliments et boissons |

| Suppléments de santé |

| Autres applications |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| L'Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Le reste de l'Europe | |

| Amérique du Sud | Brésil |

| Chili | |

| Reste de l'Amérique du Sud | |

| Reste du monde |

| Taper | Graines de chanvre (consommées crues, cuites ou rôties) | |

| Huile de graines de chanvre | ||

| Huile de chanvre cannabidiol (CBD) | ||

| Protéine de chanvre (supplément) | ||

| Extrait de chanvre (sans CBD) | ||

| Application | Aliments et boissons | |

| Suppléments de santé | ||

| Autres applications | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| L'Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Le reste de l'Europe | ||

| Amérique du Sud | Brésil | |

| Chili | ||

| Reste de l'Amérique du Sud | ||

| Reste du monde | ||

FAQ sur les études de marché sur le chanvre industriel

Quelle est la taille du marché du chanvre industriel ?

La taille du marché du chanvre industriel devrait atteindre 2,60 milliards USD en 2024 et croître à un TCAC de 17,56 % pour atteindre 5,84 milliards USD dici 2029.

Quelle est la taille actuelle du marché du chanvre industriel ?

En 2024, la taille du marché du chanvre industriel devrait atteindre 2,60 milliards de dollars.

Qui sont les principaux acteurs du marché du chanvre industriel ?

International Flavors & Fragrances Inc., Firmenich SA, PharmaCielo Ltd, Manitoba Harvest (Tilray), Robertet sont les principales sociétés opérant sur le marché du chanvre industriel.

Quelle est la région qui connaît la croissance la plus rapide sur le marché du chanvre industriel ?

On estime que lAmérique du Nord connaîtra la croissance au TCAC le plus élevé au cours de la période de prévision (2024-2029).

Quelle région détient la plus grande part du marché du chanvre industriel ?

En 2024, lAmérique du Nord représente la plus grande part de marché sur le marché du chanvre industriel.

Quelles années couvre ce marché du chanvre industriel et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché du chanvre industriel était estimée à 2,21 milliards de dollars. Le rapport couvre la taille historique du marché du chanvre industriel pour les années 2019, 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché du chanvre industriel pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie du chanvre industriel

Statistiques sur la part de marché, la taille et le taux de croissance des revenus du chanvre industriel 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse du chanvre industriel comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.