Analyse du marché de l'hôtellerie au Canada

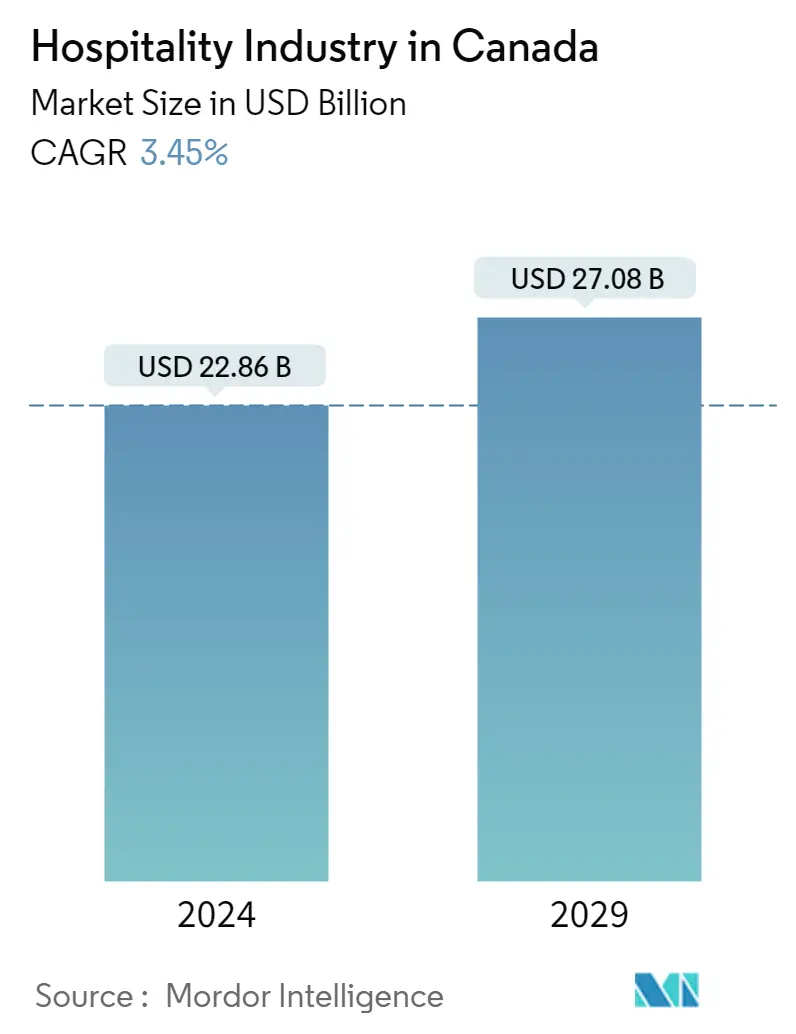

La taille du marché de lindustrie hôtelière au Canada est estimée à 22,86 milliards USD en 2024 et devrait atteindre 27,08 milliards USD dici 2029, avec une croissance de 3,45 % au cours de la période de prévision (2024-2029).

Les secteurs du tourisme et de lhôtellerie au Canada ont été parmi les plus durement touchés par la pandémie en 2020-2021. Une bonne chose pour le secteur hôtelier est que les entreprises investissent davantage dans les machines et équipements, ce qui constitue un bon indicateur des voyages daffaires.

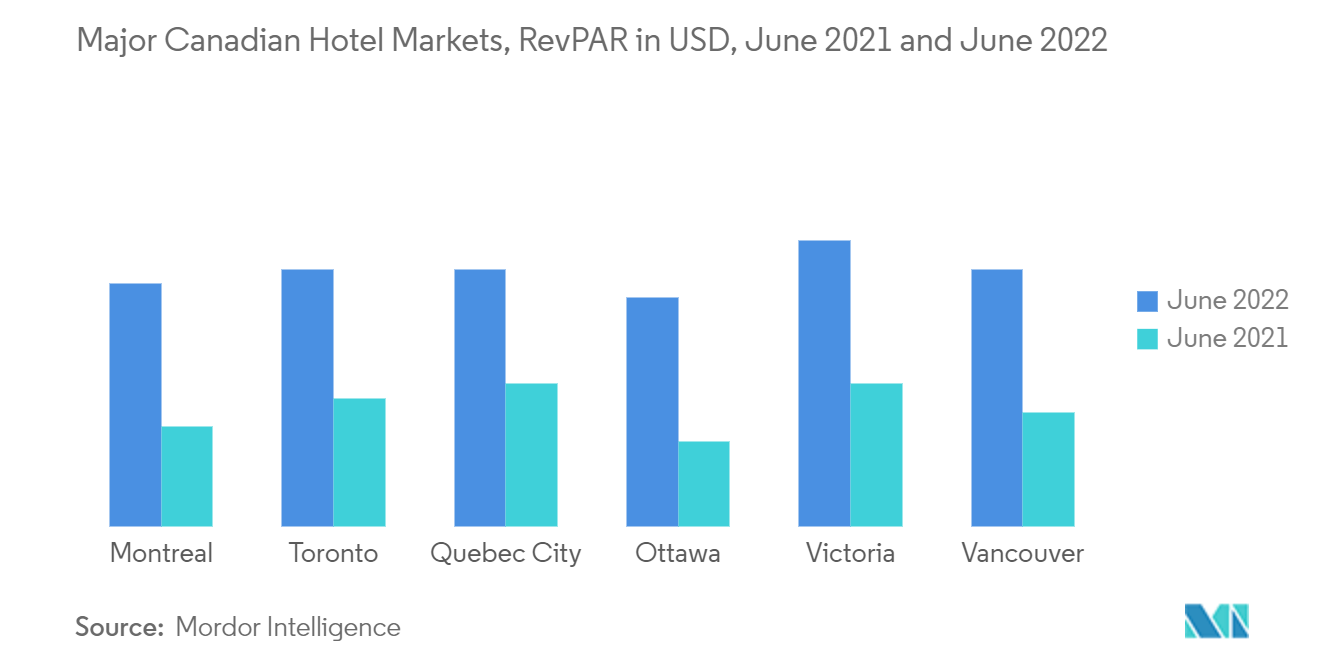

Le deuxième trimestre 2022 a été marqué par une forte reprise du secteur hôtelier. Alors que le taux doccupation continue de saméliorer et se rapproche des niveaux de 2019, la vigueur de la croissance de lADR en a surpris plus dun, en particulier pendant les périodes de demande relativement concentrée. La performance des hôtels partout au Canada a atteint l'indice de 100 % à la mi-juin, et pour les semaines se terminant du 18 juin au 9 juillet, le RevPAR a dépassé les niveaux de 2019.

Plusieurs facteurs, tels que la dernière vague de COVID-19, les problèmes dinfrastructures et de capacité de voyage et la hausse des prix de lessence, ont entraîné un léger ralentissement de la croissance de la demande. Mais comme il ny a pas de restrictions ou de confinements à grande échelle, il est probable que lindustrie hôtelière continuera à saméliorer pour le reste de lannée 2022 à mesure que la demande des groupes et des entreprises augmente. Dans lensemble, le marché hôtelier est toujours sur la bonne voie pour une forte reprise en 2022, les performances de la plupart des marchés devant se redresser ou dépasser celles de 2019 au cours des deux prochaines années.

Dans lEst du Canada, le Québec devrait être en tête de la reprise hôtelière avec des gains de RevPAR de 17 % en 2023, portés par une augmentation du taux doccupation et des tarifs. Montréal sera en tête du peloton grâce au retour d'événements annuels à grand tirage comme le Grand Prix et le festival Osheaga.

Tendances du marché hôtelier au Canada

Les marchés des loisirs continuent de dominer le pays en termes de croissance du RevPAR

Au deuxième trimestre 2022, le Canada a connu une croissance du RevPAR à trois chiffres dans les 10 principales régions, de nombreuses destinations du centre-ville et de loisirs connaissant la plus forte croissance. Les forts niveaux de voyages d'agrément au cours des premiers mois de l'été ont entraîné une croissance du RevPAR supérieure à 140% sur les 3 principaux marchés.

À mesure que de nombreux Canadiens se sentent plus à l'aise en matière de voyages, ils cherchent à rattraper leur retard en matière de rassemblements et de vacances. Cela a alimenté une augmentation des voyages intérieurs, qui sont restés forts au deuxième trimestre.

Les voyages transfrontaliers et internationaux ont également augmenté au cours des derniers mois ; cependant, les problèmes persistants dans de nombreux grands aéroports canadiens et la réduction des horaires de vol ont eu une incidence sur les voyages à l'étranger. Ces dernières semaines ont également été marquées par une augmentation des voyages d'affaires, tandis que la demande pour des réunions et des événements de petite et moyenne taille s'est accrue. Bien que des conventions, conférences et événements plus importants aient eu lieu au premier et au deuxième trimestre, les hôtels ont signalé avoir constaté une demande plus forte pour ce type d'événements à grande échelle plus tard en 2022 et en 2023.

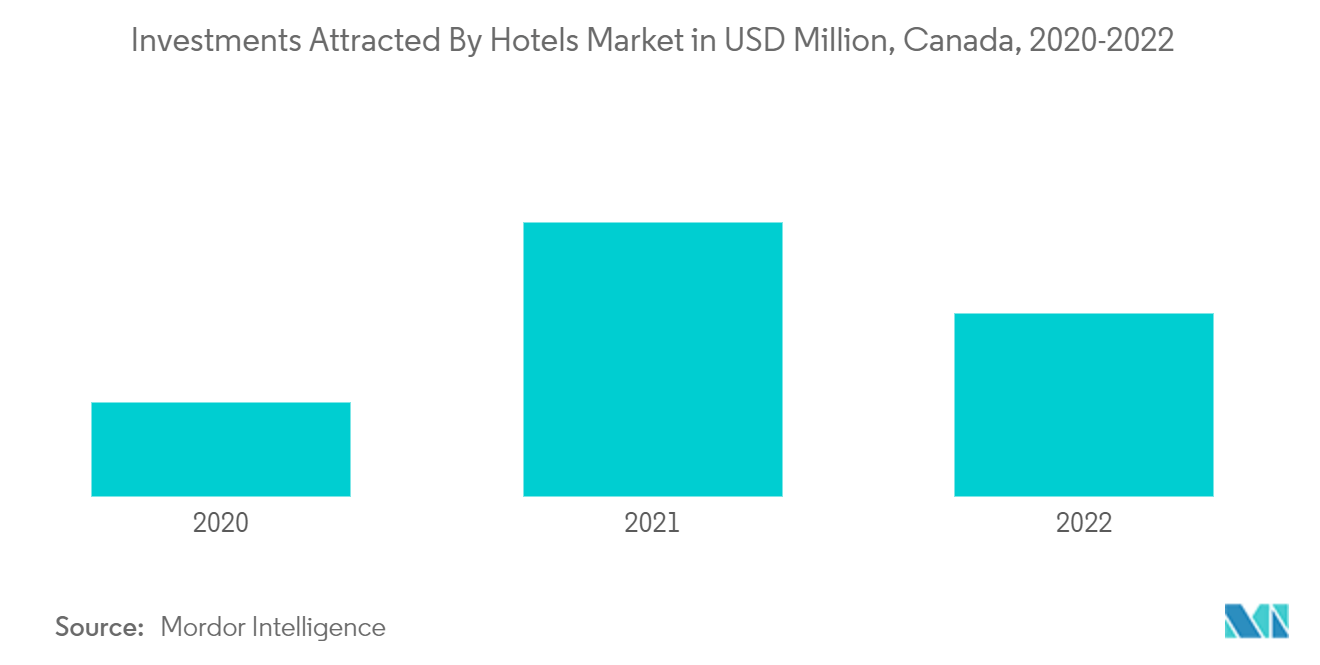

Laugmentation des investissements hôteliers après la pandémie stimule le marché

La forte reprise du secteur hôtelier a éveillé l'intérêt des investisseurs qui s'attendent à une croissance continue des revenus à court et moyen terme. L'escalade des coûts des terrains et de la construction est également entrée dans le calcul des investisseurs qui considèrent les actifs existants comme des aubaines relatives par rapport à construire de nouveaux hôtels. Les acquisitions d'actifs plus anciens à des fins de rénovation et de repositionnement, ainsi que le secteur des centres de villégiature, restent populaires. Les taux de capitalisation normalisés pour les hôtels au premier semestre sont restés stables, la demande d'investissements ayant contenu les hausses de taux.

Au deuxième trimestre 2022, il a enregistré 72 ventes pour un volume total de ventes de 585 millions de dollars. Au cours de la même période en 2021, le marché a enregistré 109 ventes pour un volume total de 876 millions de dollars. Les données de 2021 ne reflétaient pas vraiment les conditions du marché à lépoque, car elles incluaient 35 ventes vendues pour des utilisations alternatives ou un réaménagement. En 2022, les ventes pour des usages alternatifs ont diminué et la majorité des transactions sont restées des propriétés situées sur les marchés secondaires et tertiaires.

Aperçu de l'industrie hôtelière au Canada

L'industrie hôtelière au Canada est une combinaison d'hôtels indépendants et d'hôtels de marque. Les marques internationales occupent une part importante du marché. Wyndham Worldwide possède le plus grand nombre de propriétés hôtelières du pays et propose un large portefeuille de ses marques de chaîne. De plus, Choice Hotels Canada et Best Western International offrent des portefeuilles diversifiés dans le pays. Coast Hotels occupe la part de marché la plus élevée dans le segment des marques canadiennes.

Leaders du marché de lhôtellerie au Canada

Wyndham Hotel Group LLC

Choice Hotels International Inc

Best Western International Inc

Coast Hotels Limited

Marriott International Inc

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Nouvelles du marché hôtelier canadien

- 2 août 2022 : Ace Hotel ouvre son premier hôtel au Canada, accueillant Ace Hotel Toronto. Le tout nouveau bâtiment est conçu par les architectes primés Brigitte Shim et Howard Sutcliffe de Shim-Sutcliffe Architects et fait un clin d'œil à des parties intégrantes de la culture canadienne.

- 27 avril 2022 : Sheraton a lancé son nouveau look avec les rénovations du Sheraton Gateway Hotel de l'aéroport international de Toronto, du Sheraton Centre Toronto Hotel et du Centre Sheraton Montreal Hotel. Les trois premiers hôtels à bénéficier de ce nouveau concept de design rejoindront un nombre croissant d'hôtels qui entreprendront cette transformation de design à travers le monde. Près de 50 hôtels devraient être achevés dici fin 2022.

Segmentation de lindustrie hôtelière au Canada

L'industrie hôtelière est une vaste catégorie de domaines au sein du secteur des services qui comprend l'hébergement, les services de restauration, la planification d'événements, les parcs à thème, les voyages et le tourisme. Il comprend les hôtels, les agences de tourisme, les restaurants et les bars. Le marché est segmenté par type (hôtels de chaîne et hôtels indépendants) et par segment (appartements avec services, hôtels économiques et économiques, hôtels de milieu de gamme et supérieurs et hôtels de luxe). Le rapport présente la taille du marché et les prévisions pour le marché hôtelier canadien en valeur (en milliards USD) pour tous les segments ci-dessus.

| Chaînes d’hôtels |

| Hôtels indépendants |

| Appartements avec services |

| Hôtels économiques et économiques |

| Hôtels de milieu et milieu de gamme supérieur |

| Hôtels de luxe |

| Par type | Chaînes d’hôtels |

| Hôtels indépendants | |

| Par segment | Appartements avec services |

| Hôtels économiques et économiques | |

| Hôtels de milieu et milieu de gamme supérieur | |

| Hôtels de luxe |

FAQ sur les études de marché de lhôtellerie au Canada

Quelle est la taille du marché hôtelier canadien?

La taille du marché de lhôtellerie au Canada devrait atteindre 22,86 milliards USD en 2024 et croître à un TCAC de 3,45 % pour atteindre 27,08 milliards USD dici 2029.

Quelle est la taille actuelle du marché hôtelier canadien ?

En 2024, la taille du marché hôtelier canadien devrait atteindre 22,86 milliards USD.

Qui sont les principaux acteurs du marché hôtelier canadien ?

Wyndham Hotel Group LLC, Choice Hotels International Inc, Best Western International Inc, Coast Hotels Limited, Marriott International Inc sont les principales entreprises opérant dans le secteur hôtelier au Canada.

Quelles années couvre ce marché hôtelier canadien et quelle était la taille du marché en 2023 ?

En 2023, la taille du marché hôtelier canadien était estimée à 22,10 milliards USD. Le rapport couvre la taille historique du marché de lhôtellerie au Canada pour les années 2020, 2021, 2022 et 2023. Le rapport prévoit également la taille du marché de lhôtellerie au Canada pour les années 2024, 2025, 2026, 2027, 2028 et 2029.

Dernière mise à jour de la page le:

Rapport sur l'industrie de l'hôtellerie au Canada

Statistiques sur la part de marché, la taille et le taux de croissance des revenus de lhôtellerie au Canada en 2024, créées par Mordor Intelligence™ Industry Reports. Lanalyse de lhôtellerie au Canada comprend des perspectives de marché jusquen 2029 et un aperçu historique. Obtenez un échantillon de cette analyse de lindustrie sous forme de rapport PDF gratuit à télécharger.