Taille et part du marché des médicaments en vente libre

Analyse du marché des médicaments en vente libre par Mordor Intelligence

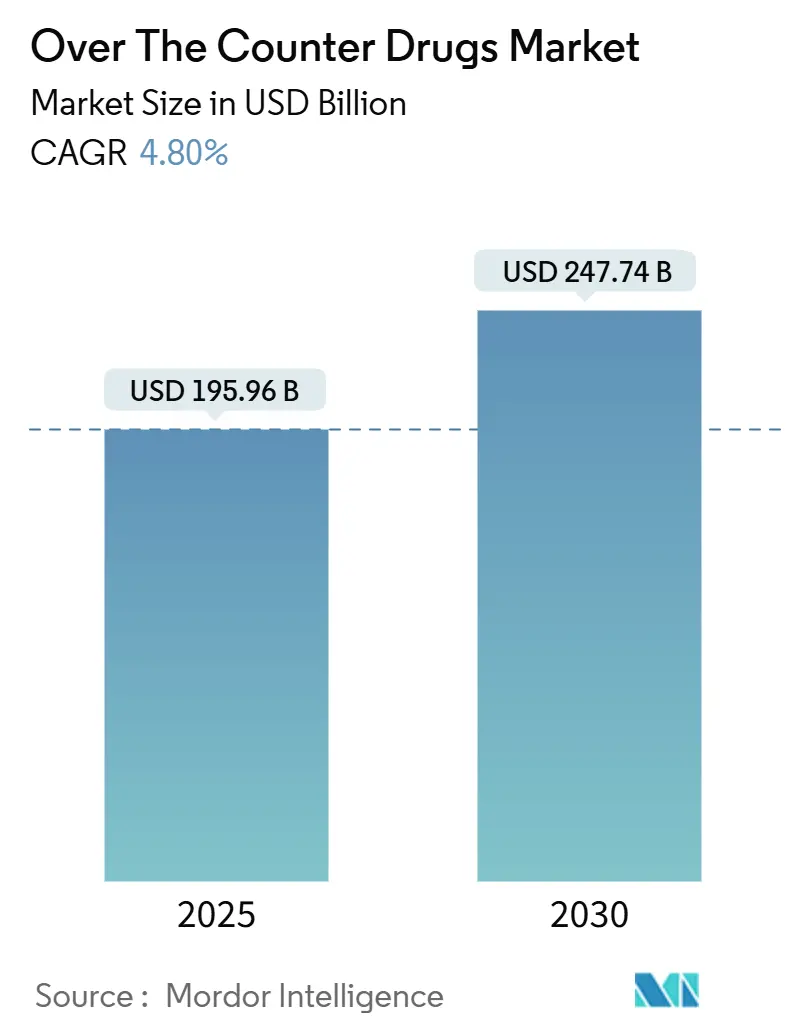

Le marché des médicaments en vente libre vaut 195,96 milliards USD en 2025 et, selon sa trajectoire actuelle, devrait atteindre 247,74 milliards USD d'ici 2030, reflétant un taux de croissance annuel composé (TCAC) de 4,80 %. Cette expansion stable repose sur la volonté croissante des consommateurs de s'auto-traiter pour des affections mineures, une tendance qui allège le fardeau sur les systèmes de soins primaires et récompense les entreprises capables de simplifier la prise de décision en rayon. Les agences réglementaires continuent d'assouplir les règles qui maintenaient autrefois les molécules complexes dans les canaux sur ordonnance uniquement, invitant les fabricants à repenser les stratégies de fin de vie pour les marques matures et à intégrer des outils numériques d'auto-sélection dans les lancements de produits. L'investissement s'oriente également vers des formats de dosage qui ressemblent davantage à des rituels de bien-être quotidien, gommes, comprimés à croquer et patchs, car le goût et la commodité siègent désormais aux côtés de l'efficacité lorsque les acheteurs évaluent les options. Avec le risque de contrefaçon toujours élevé dans certaines parties de l'Asie, les propriétaires de marques associent la technologie de traçabilité à l'éducation communautaire pour protéger la confiance, tandis que les détaillants en Amérique du Nord et en Europe affinent les modèles omnicanaux qui fusionnent la livraison à domicile avec les conseils de pharmaciens en temps réel.

Points clés du rapport

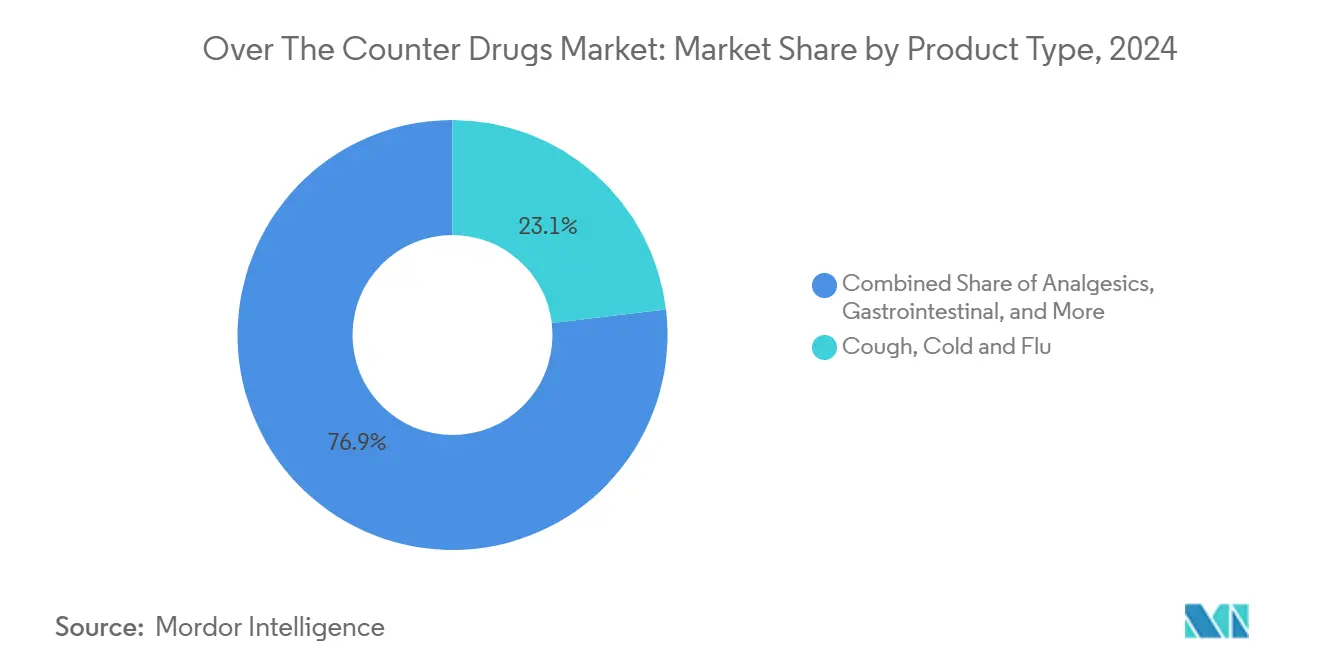

- Par type de produit, les remèdes contre la toux, le rhume et la grippe détenaient 23,1 % de part de revenus en 2024, tandis que les vitamines, minéraux et compléments alimentaires sont projetés pour progresser à un TCAC de 7,9 % jusqu'en 2030.

- Par type de formulation, les comprimés dominaient avec 38,7 % des ventes en 2024 ; les gommes et comprimés à croquer constituent le format à croissance la plus rapide avec un TCAC de 9,8 % jusqu'en 2030.

- Par canal de distribution, les pharmacies de chaînes de détail ont capturé 42,4 % du chiffre d'affaires en 2024, tandis que les pharmacies en ligne s'étendent à un TCAC de 10,2 % sur la période de prévision.

- Par groupe d'âge, les adultes (15-64) représentaient 64 % de la taille du marché des médicaments en vente libre en 2024, et le segment gériatrique (65+) croît le plus rapidement avec un TCAC de 8,5 %.

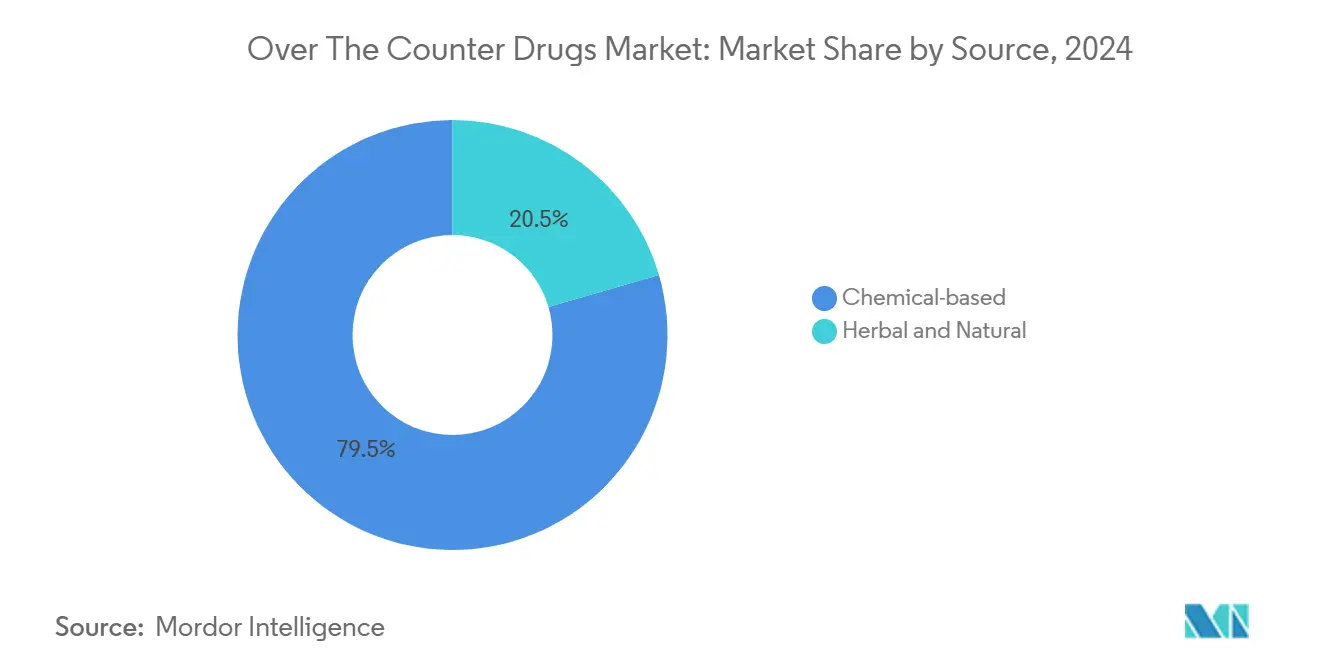

- Par source, les produits à base chimique ont conservé 79,5 % de part de marché des médicaments en vente libre en 2024 ; les alternatives à base de plantes et naturelles montrent l'élan le plus fort avec un TCAC de 9,3 % jusqu'en 2030.

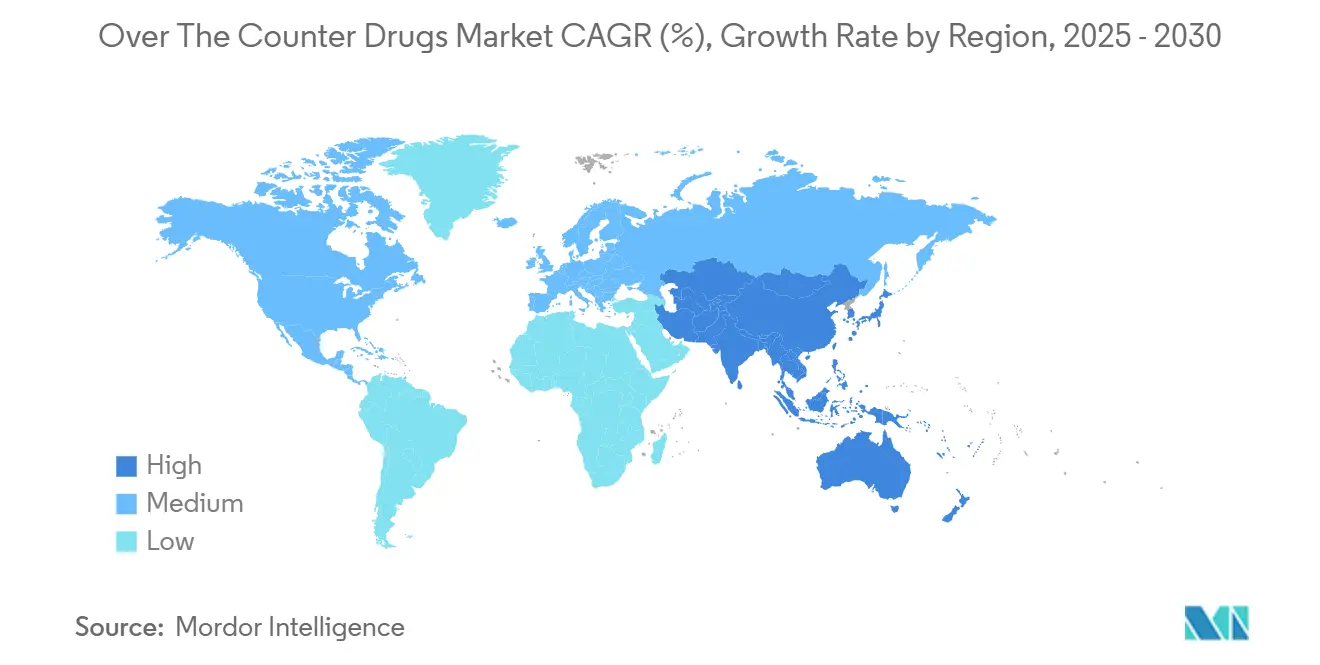

- Par géographie, l'Amérique du Nord menait avec 34,8 % des revenus mondiaux en 2024, tandis que l'Asie-Pacifique devrait enregistrer le TCAC régional le plus élevé à 8,7 % jusqu'en 2030.

Tendances et perspectives du marché mondial des médicaments en vente libre

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Préférence croissante des consommateurs pour l'auto-soin et la santé préventive | +1.8% | Mondiale, avec effet plus fort en Amérique du Nord & Europe occidentale | Moyen terme (2-4 ans) |

| Passages continus Rx-OTC à travers multiples classes thérapeutiques | +1.2% | Amérique du Nord & UE, avec adoption retardée dans marchés émergents | Long terme (≥ 4 ans) |

| Prolifération de plateformes de pharmacie numériques et omnicanales | +0.9% | Mondiale, avec adoption précoce dans marchés développés | Moyen terme (2-4 ans) |

| Libéralisation des réglementations de pharmacie et vente de détail de médicaments dans économies en développement | +0.7% | APAC, Afrique, et Amérique latine | Moyen terme (2-4 ans) |

| Population vieillissante rapidement élevant la demande pour gestion OTC chronique | +1.0% | Japon, Europe occidentale, Amérique du Nord, Chine | Long terme (≥ 4 ans) |

| Focus post-pandémique sur produits respiratoires et d'immunité | +1.1% | Mondiale, avec intensité plus élevée dans régions avec impact COVID-19 sévère | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Préférence croissante des consommateurs pour l'auto-soin et la santé préventive

81 % des consommateurs se tournent maintenant vers un produit OTC comme première réponse aux affections mineures, selon les divulgations de Pfizer. Le changement comportemental est suffisamment important pour réduire la fréquentation des médecins pour les conditions courantes, ce qui change à son tour les habitudes de prescription : les médecins encadrent de plus en plus l'utilisation d'OTC comme composant essentiel des protocoles de thérapie par étapes pour réserver les interventions sur ordonnance aux besoins de plus haute acuité. Un effet dérivé intéressant est que les payeurs accueillent discrètement la tendance, car chaque dollar OTC dépensé introduit une contribution privée de poche qui soulage les budgets de remboursement, une dynamique qui rééquilibre les pressions de coût sans nouvelle législation.

Passages continus Rx-OTC

La Food and Drug Administration (FDA) des États-Unis un codifié la règle des Conditions additionnelles pour usage sans ordonnance (ACNU) en janvier 2025, ouvrant la porte aux produits avec des profils de sécurité nuancés pour migrer vers le statut OTC. Plus de 700 produits individuels ont franchi le mur de prescription, note l'Association des produits de santé grand public (CHPA). Une conséquence sous-estimée est que les équipes de gestion du cycle de vie considèrent maintenant la migration Rx-OTC comme un levier stratégique principal aux côtés des tactiques d'extension de brevet, prolongeant efficacement les vents arrière commerciaux pour les molécules matures sans les réutiliser ou les reformuler.

Prolifération de pharmacies numériques et omnicanales

La recherche académique au Japon montre que bien que 89 % des consommateurs achètent encore des médicaments OTC en magasin, près d'un sur dix achète en ligne tout en consultant un smartphone pour des informations supplémentaires. Ce modèle hybride indique que le modèle ' rechercher en ligne, acheter hors ligne ' se transforme en une réalité ' rechercher partout, acheter n'importe où '. Les chaînes de détail répondent en intégrant des codes de réponse rapide sur les étiquettes de rayons pour intégrer le contenu numérique au point de vente, un mouvement qui transforme discrètement le magasin d'un lieu transactionnel en un nœud d'amplification de contenu[1]Guyue Tang et al., "Analysis of Japanese Consumers' Attitudes Toward the Numérique Transformation of OTC Medicine Purchase Behavior and eHealth Literacy," Frontiers in Numérique Health, frontiersin.org.

Libéralisation des réglementations de pharmacie et de vente de détail de médicaments dans les économies en développement

L'Inde et la Chine déploient des réformes qui permettent aux points de vente non-pharmaciens de stocker certaines gammes OTC, une position politique reflétée en Corée du Sud où la disponibilité en magasins de commodité un compressé les points de prix et entamé les revenus des pharmacies traditionnelles. Pour les fabricants, ce relâchement réglementaire multiplie les nœuds de distribution mais fragmente aussi la gestion des stocks, forçant les investissements dans des plateformes de détection de demande riches en données. Un avantage contre-intuitif émerge pour les petites marques : des canaux plus larges réduisent les barrières d'espace de rayonnage, permettant aux entrants agiles de sécuriser la visibilité dans des points de vente historiquement réservés aux incumbents légaux.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur prévision TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Produits contrefaits et de qualité inférieure sapant la confiance de marque dans marchés émergents | -0.8% | APAC, Afrique, et parties de l'Amérique latine | Moyen terme (2-4 ans) |

| Érosion des prix par intensification de la concurrence de détail et expansion de marques privées | -1.2% | Mondiale, avec effet plus fort dans marchés matures | Moyen terme (2-4 ans) |

| Préoccupations de sécurité concernant mauvais usage et événements indésirables limitant expansion de catégorie | -0.6% | Mondiale, avec impact plus élevé dans régions avec accès pharmacien limité | Court terme (≤ 2 ans) |

| Resserrement de surveillance réglementaire et mandats de traçabilité augmentant coûts de conformité | -0.9% | Mondiale, avec mise en œuvre plus précoce en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Produits contrefaits et de qualité inférieure sapant la confiance de marque

L'Association nationale des conseils de pharmacie estime que 96 % des sites de pharmacie en ligne opèrent hors conformité. Cette prolifération alimente un marché parallèle qui érode l'équité de marque légitime et, par extension, l'adhérence des patients. À un niveau stratégique, la menace de contrefaçon propulse les acteurs légitimes vers des solutions de traçabilité basées sur la blockchain, même lorsque les régulateurs ne les ont pas encore mandatées. Les adopteurs précoces peuvent donc sécuriser un double bénéfice : intégrité de chaîne d'approvisionnement et levier marketing basé sur l'authenticité vérifiée.

Érosion des prix par intensification de la concurrence de détail et expansion de marques privées

Les canaux de vente libéralisés ont déclenché une compression des prix, particulièrement là où les marchandiseurs de masse introduisent des SKU de marques privées qui répliquent les formulations de marque. Pour les marques nationales, le remède réside de plus en plus dans la différenciation à valeur ajoutée-que ce soit un début d'action plus rapide, un profil d'excipient plus propre, ou des nudges d'adhérence liés à l'application. L'insight implicite est que l'ensemble de compétences du gestionnaire de marque OTC chevauche maintenant les tactiques FMCG classiques et la fluidité med-tech, une capacité hybride qui était rare même il y un cinq ans.

Analyse par segment

Par type de produit : VMS dépasse les catégories traditionnelles

Les remèdes contre la toux, le rhume et la grippe conservent la plus grande part de marché à 23,1 % en 2024, pourtant les vitamines, minéraux et compléments alimentaires (VMS) enregistrent un TCAC de 7,9 % pour 2025-2030, le plus rapide dans la matrice. La tendance reflète la conscience d'immunité post-pandémique et un pivot plus large du traitement vers la prévention. Une inférence notable est que le branding VMS se centre de plus en plus sur les résultats fonctionnels tels que ' qualité du sommeil ' ou ' équilibre du stress ', imitant le langage de messagerie de précision longtemps utilisé dans le secteur technologique pour articuler les bénéfices utilisateur plutôt que les spécifications techniques.

Les fabricants se concentrent de plus en plus sur des formulations spécifiques aux conditions qui ciblent les préoccupations émergentes des consommateurs telles que la gestion du stress, la qualité du sommeil et la performance Cognitif, créant un positionnement différencié dans un marché de plus en plus encombré.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par type de formulation : les comprimés sont restés le format de dosage dominant

Les comprimés représentent encore 38,7 % du marché en 2024, mais les gommes et comprimés à croquer s'étendent à 9,8 % TCAC. L'adhérence des formats de confiserie aux soins de santé illustre comment l'expérience sensorielle peut déloger les formes de dosage enracinées. Les fabricants investissent maintenant dans des bases végétales sans gélatine et des profils de sucre réduit pour séduire les adultes soucieux de leur santé, pas seulement les enfants. Ce pivot souligne un insight stratégique : le goût et la texture deviennent des attributs de produit de base, effaçant la division historique entre efficacité thérapeutique et indulgence du consommateur.

Le pipeline d'innovation pour les formulations OTC continue de s'étendre, avec les patchs transdermiques gagnant en traction pour la délivrance constante de médicaments et les formats à désintégration orale adressant les difficultés de déglutition dans les populations pédiatriques et gériatriques.

Par groupe d'âge : les adultes âgés de 15-64 ans représentaient la part majeure

Les adultes âgés de 15-64 ans détiennent 64 % de la consommation en 2024, mais les seniors s'étendent le plus rapidement à 8,5 % TCAC pour 2025-2030. Diverses sources ont souligné la traînée de polypharmacie qui complique la sélection OTC pour les adultes plus âgés. En réponse, certains détaillants pilotent des placements de rayons qui regroupent les SKU adaptés aux gériatriques, imitant les allées ' sans ' de l'épicerie qui regroupent les produits sans allergène. Cette modification de merchandising non seulement améliore la navigation pour les seniors mais augmente aussi la valeur de ticket moyenne de la catégorie grâce aux offres groupées.

La population vieillissante présente des défis uniques pour les fabricants OTC, car environ 80 % des adultes plus âgés ont plusieurs conditions chroniques, conduisant à des régimes médicamenteux complexes qui augmentent le risque d'interactions médicamenteuses indésirables.

Par source : les produits naturels gagnent une traction mainstream

Les produits naturels gagnent une traction mainstream. Les produits OTC à base chimique dominent avec 79,5 % de part en 2024, pourtant les alternatives à base de plantes et naturelles sprintent à 9,3 % TCAC. La tendance crée des défis d'intégration pour les systèmes de soins de santé, car 77,8 % des consommateurs dans certains marchés utilisent des préparations à base de plantes, souvent aux côtés de médicaments conventionnels, créant des risques d'interaction potentiels.

Des interactions significatives ont été identifiées avec des produits à base de plantes communs comme le pamplemousse, le millepertuis et la valériane, qui peuvent conduire à des effets indésirables graves lorsqu'ils sont combinés avec certains médicaments conventionnels. Ceci souligne le besoin d'éducation renforcée du consommateur et de sensibilisation des prestataires de soins concernant les interactions plante-médicament, particulièrement pour les patients avec conditions chroniques qui utilisent fréquemment plusieurs médicaments.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par canal de distribution : la disruption numérique remodèle l'accès

La disruption numérique remodèle l'accès. Les pharmacies de chaînes de détail commandaient 42,4 % de part de marché en 2024. Cependant, les acteurs en ligne, croissant à 10,2 % TCAC, brouillent la démarcation des canaux. Les chaînes traditionnelles ripostent avec livraison le jour même et conseil en application, transformant efficacement les pharmaciens en navigateurs de soins virtuels. L'effet secondaire est que les unités de prescription à l'intérieur de ces chaînes expérimentent une élévation de vente croisée lorsque les acheteurs OTC s'engagent numériquement, validant l'omnicanal comme amplificateur de revenus plutôt que force de cannibalisation.

Les détaillants de pharmacie traditionnels répondent avec des stratégies omnicanales qui intègrent les expériences numériques et physiques, tandis que les pharmacies en ligne pures se différencient par la tarification compétitive, les modèles d'abonnement et les outils améliorés de gestion de médicaments.

Analyse géographique

Le leadership de part de marché à 34,8 % en 2024 est soutenu par des coûts de poche élevés qui favorisent l'auto-médication, des chaînes de pharmacies robustes et un climat réglementaire favorable pour les passages Rx-OTC. Le cadre ACNU de la FDA, opérationnel depuis janvier 2025, permet aux outils numériques de guider l'auto-sélection pour des molécules plus complexes, un changement de politique qui convertit efficacement le logiciel en mécanisme de conformité réglementaire. Cette dynamique pousse les partenaires technologiques au cœur des stratégies de commercialisation de médicaments.

À un TCAC de 8,7 %, l'Asie-Pacifique représente le segment régional à croissance la plus rapide jusqu'en 2030, porté par la hausse du revenu disponible et les aspirations croissantes de classe moyenne. L'Administration nationale des produits médicaux de Chine liste plus de 5 000 produits OTC enregistrés, incluant plus de 800 passages du statut de prescription. Les enjeux concurrentiels qui s'aiguisent incitent les firmes multinationales à localiser non seulement la langue d'emballage mais aussi les forces de dose alignées avec les directives cliniques régionales-une adaptation qui historiquement traînait derrière la localisation marketing.

La plupart des juridictions permettent les ventes en ligne et s'abstiennent de contrôles de prix, pourtant beaucoup restreignent encore la vente de détail non-pharmacie pour sauvegarder la surveillance de délivrance. Le livre de règles fragmenté oblige les fabricants à maintenir des variantes SKU spécifiques par pays, ce qui gongle la complexité d'inventaire mais permet des revendications marketing micro-ciblées adaptées aux préoccupations de santé locales. Un enseignement sophistiqué émerge : les chaînes d'approvisionnement agiles qui utilisent des stratégies de report, retardant l'emballage final jusqu'à l'allocation de pays, est maintenant un avantage concurrentiel matériel en Europe[2]Eduardo D. López Vila et al., "un Quantitative Classification of OTC Medicines Regulations in 30 European Countries," BMC Health Services Research, springer.com.

Paysage concurrentiel

Les cinq premières entreprises du marché commandent environ 16 % des revenus. Une telle fragmentation signifie que l'équité de marque, plutôt que l'échelle, décide souvent de la présence en rayon. Les manœuvres corporatives renforcent cette vision : GSK un déconsolidé son unité consommateur Haleon, et Johnson & Johnson un fait tourner Kenvue, les deux actions conçues pour donner aux agendas de santé grand public une autonomie stratégique. Fait intéressant, la tendance de séparation démocratise les budgets R&D, car les entités nouvellement indépendantes peuvent allouer du capital directement aux opportunités OTC sans concourir pour le financement contre les pipelines de prescription à marge élevée.

La plateforme SaaS activée par IA de Petros Pharmaceuticals mine les dossiers de santé électroniques pour identifier les molécules aptes à la transition Rx-OTC, accélérant la préparation de dossier et l'engagement réglementaire. La plateforme illustre comment la propriété intellectuelle logicielle peut s'insérer en amont dans les chaînes de valeur pharmaceutiques, pas seulement dans les applications marketing ou d'adhérence en aval. Les firmes prospectives traitent de tels outils comme cibles d'acquisition plutôt que collaborateurs optionnels, présageant un futur où le scouting technologique devient une fonction BD principale.

Le segment gériatrique reste sous-servi, particulièrement pour la gestion de polypharmacie. Peu de SKU OTC incorporent des lignes de division de pilules, des instructions en gros caractères, ou des emballages blister avec des indices tactiles. Les entreprises qui résolvent ces points de douleur ergonomiques peuvent capturer la fidélité dans une démographie qui valorise la fiabilité plutôt que la nouveauté, convertissant ce qui était autrefois un travail d'expérience utilisateur de niche en un flux de revenus mesurable.

Leaders de l'industrie des médicaments en vente libre

-

Bayer AG

-

Haleon Group

-

Sanofi S.un.

-

Reckitt Benckiser Group plc

-

Kenvue Brands LLC

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Mars 2025 : Glenmark Pharmaceuticals un reçu l'approbation FDA pour la solution ophtalmique d'hydrochlorure d'olopatadine 0,2 % comme produit OTC.

- Mai 2024 : Amneal Pharmaceuticals un commencé à fournir le spray nasal OTC de naloxone 4 mg aux chaînes de détail américaines, illustrant comment les impératifs de santé publique peuvent accélérer l'entrée sur le marché pour les produits de réduction des risques.

Portée du rapport du marché mondial des médicaments en vente libre

Selon la portée de ce rapport de recherche industrielle, les médicaments en vente libre sont désignés comme médicaments sans ordonnance. Ces médicaments peuvent être achetés par un individu sans ordonnance de médecin et sont sûrs pour la consommation sans le consentement du médecin.

La segmentation du marché des médicaments en vente libre couvre le type de produit, le type de formulation, le canal de distribution et la géographie. Par type de produit, le marché est segmenté en produits contre la toux, le rhume et la grippe, analgésiques, produits dermatologiques, produits gastro-intestinaux, vitamines, minéraux et compléments alimentaires (VMS), produits de perte de poids/diététiques, produits ophtalmiques, aides au sommeil, et autres types de produits. Par type de formulation, le marché est segmenté en comprimés, liquides, onguents et sprays. Par canal de distribution, le marché est segmenté en pharmacies hospitalières, pharmacies de détail, pharmacies en ligne, et autres canaux de distribution. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud. Le rapport de recherche industrielle couvre également les données de ventes estimées et les tendances du marché pour 17 pays différents à travers les principales régions mondialement. Pour chaque segment, la taille de l'industrie et les prévisions sont fournies en termes de valeur (USD).

| Toux, rhume et grippe |

| Analgésiques |

| Gastro-intestinal |

| Dermatologie |

| Vitamines, minéraux et compléments alimentaires (VMS) |

| Gestion du poids |

| Ophtalmique |

| Aides au sommeil |

| Soins bucco-dentaires |

| Sevrage tabagique |

| Antihistaminiques / Allergie |

| Soins de l'oreille |

| Soins des plaies |

| Autres produits |

| Comprimés |

| Capsules et gélules |

| Liquides et sirops |

| Poudres et granulés |

| Onguents et crèmes |

| Sprays et inhalateurs |

| Gommes et comprimés à croquer |

| Patchs transdermiques |

| Pharmacies hospitalières |

| Pharmacies de chaînes de détail |

| Pharmacies indépendantes et drogueries |

| Pharmacies en ligne |

| Autres canaux |

| Pédiatrie (0-14 ans) |

| Adultes (15-64 ans) |

| Gériatrie (65+ ans) |

| À base chimique |

| À base de plantes et naturelle |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par type de produit | Toux, rhume et grippe | |

| Analgésiques | ||

| Gastro-intestinal | ||

| Dermatologie | ||

| Vitamines, minéraux et compléments alimentaires (VMS) | ||

| Gestion du poids | ||

| Ophtalmique | ||

| Aides au sommeil | ||

| Soins bucco-dentaires | ||

| Sevrage tabagique | ||

| Antihistaminiques / Allergie | ||

| Soins de l'oreille | ||

| Soins des plaies | ||

| Autres produits | ||

| Par type de formulation | Comprimés | |

| Capsules et gélules | ||

| Liquides et sirops | ||

| Poudres et granulés | ||

| Onguents et crèmes | ||

| Sprays et inhalateurs | ||

| Gommes et comprimés à croquer | ||

| Patchs transdermiques | ||

| Par canal de distribution | Pharmacies hospitalières | |

| Pharmacies de chaînes de détail | ||

| Pharmacies indépendantes et drogueries | ||

| Pharmacies en ligne | ||

| Autres canaux | ||

| Par groupe d'âge | Pédiatrie (0-14 ans) | |

| Adultes (15-64 ans) | ||

| Gériatrie (65+ ans) | ||

| Par source | À base chimique | |

| À base de plantes et naturelle | ||

| Géographie | Amérique du Nord | États-Unis |

| Canada | ||

| Mexique | ||

| Europe | Allemagne | |

| Royaume-Uni | ||

| France | ||

| Italie | ||

| Espagne | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Chine | |

| Japon | ||

| Inde | ||

| Australie | ||

| Corée du Sud | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | CCG | |

| Afrique du Sud | ||

| Reste du Moyen-Orient et de l'Afrique | ||

| Amérique du Sud | Brésil | |

| Argentine | ||

| Reste de l'Amérique du Sud | ||

Questions clés auxquelles répond le rapport

Quelle est la taille projetée du marché mondial des médicaments OTC d'ici 2030 ?

Le marché est prévu d'atteindre 247,74 milliards USD d'ici 2030, reflétant un TCAC de 4,80 % à partir des niveaux de 2025.

Quelle région devrait croître le plus rapidement dans le secteur OTC jusqu'en 2030 ?

L'Asie-Pacifique, propulsée par un TCAC de 8,7 %, est positionnée pour être le marché régional à croissance la plus rapide en raison de l'augmentation du pouvoir d'achat de la classe moyenne et de l'ouverture réglementaire.

Quelle est l'importance du passage vers les canaux de vente numériques pour les produits OTC ?

Les pharmacies en ligne s'étendent à un TCAC de 10,2 %, plus du double de la croissance du détail traditionnel, signalant un pivot irréversible vers l'engagement consommateur omnicanal.

Pourquoi les gommes et comprimés à croquer gagnent-ils en traction dans les formulations OTC ?

Leur TCAC prévu de 9,8 % provient de l'amélioration de la palatabilité et de la commodité, qui stimulent l'adhérence, particulièrement dans les vitamines, minéraux et compléments alimentaires.

Quelle est l'importance stratégique de la règle ACNU de la FDA ?

La règle permet aux médicaments de prescription complexes de passer au statut OTC en exploitant les outils d'auto-sélection numériques, élargissant efficacement le marché adressable sans compromettre la sécurité.

Comment les produits OTC contrefaits affectent-ils l'industrie ?

Ils érodent la confiance des consommateurs et compriment les marges pour les marques légitimes, poussant les fabricants à investir dans la vérification basée sur la blockchain et les chaînes d'approvisionnement authentifiées pour préserver l'intégrité du marché.

Dernière mise à jour de la page le: