Taille et part du marché de la finance islamique

Analyse du marché de la finance islamique par Mordor Intelligence

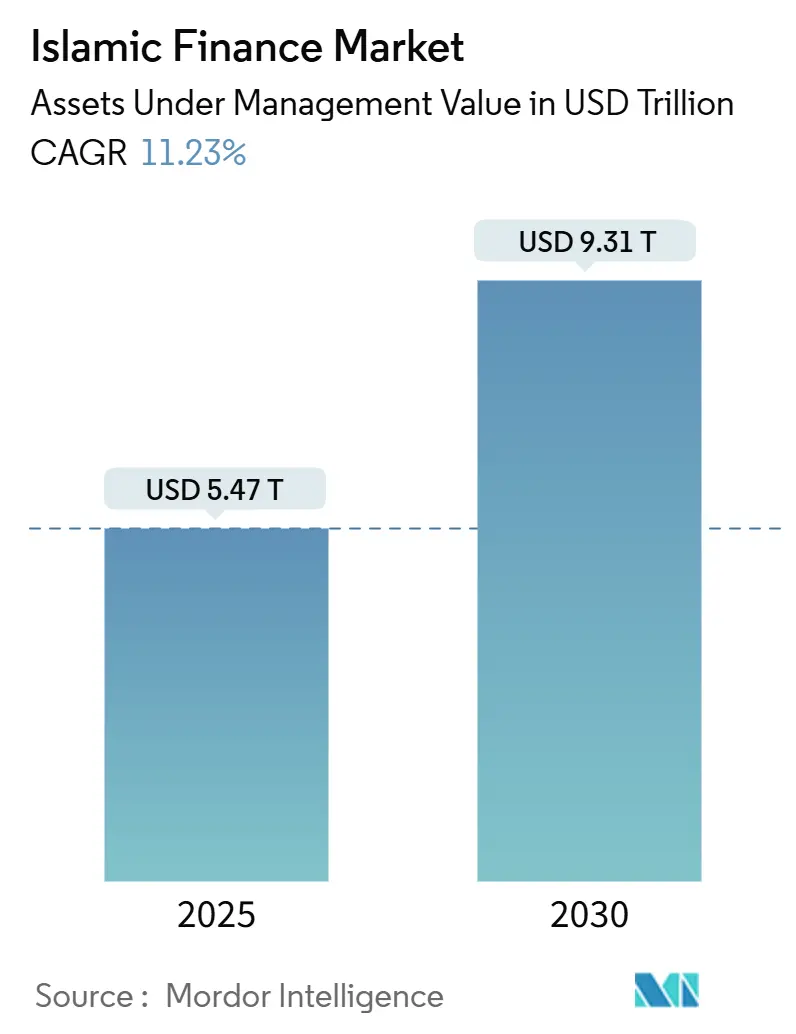

Le marché de la finance islamique un atteint 5,47 billions USD en 2025 et est en voie d'avancer vers 9,31 billions USD d'ici 2030, impliquant un solide TCAC de 11,23 %. Une croissance démographique solide dans les pays à majorité musulmane, un appétit plus large des investisseurs pour les actifs éthiques et une action gouvernementale constante pour harmoniser les réglementations soutiennent cette trajectoire. La croissance bénéficie de l'augmentation des allocations des fonds souverains vers les produits conformes à la charia, du déploiement des programmes d'infrastructure Vision 2030 dans le Golfe, et du bond de la banque numérique de l'Asie-Pacifique qui attire les utilisateurs de la génération Z vers les plateformes islamiques mobiles. Les nouvelles structures de sukuk basées sur la blockchain et d'actifs tokenisés réduisent les coûts d'émission, tandis que l'émission croissante de sukuk ESG ou verts lie le secteur aux mandats de finance durable mainstream. L'exposition aux risques climatiques parmi les banques islamiques lourdes en actifs du Golfe et les failles de cybersécurité dans les banques islamiques numériques restent les principaux vents contraires.

Points clés du rapport

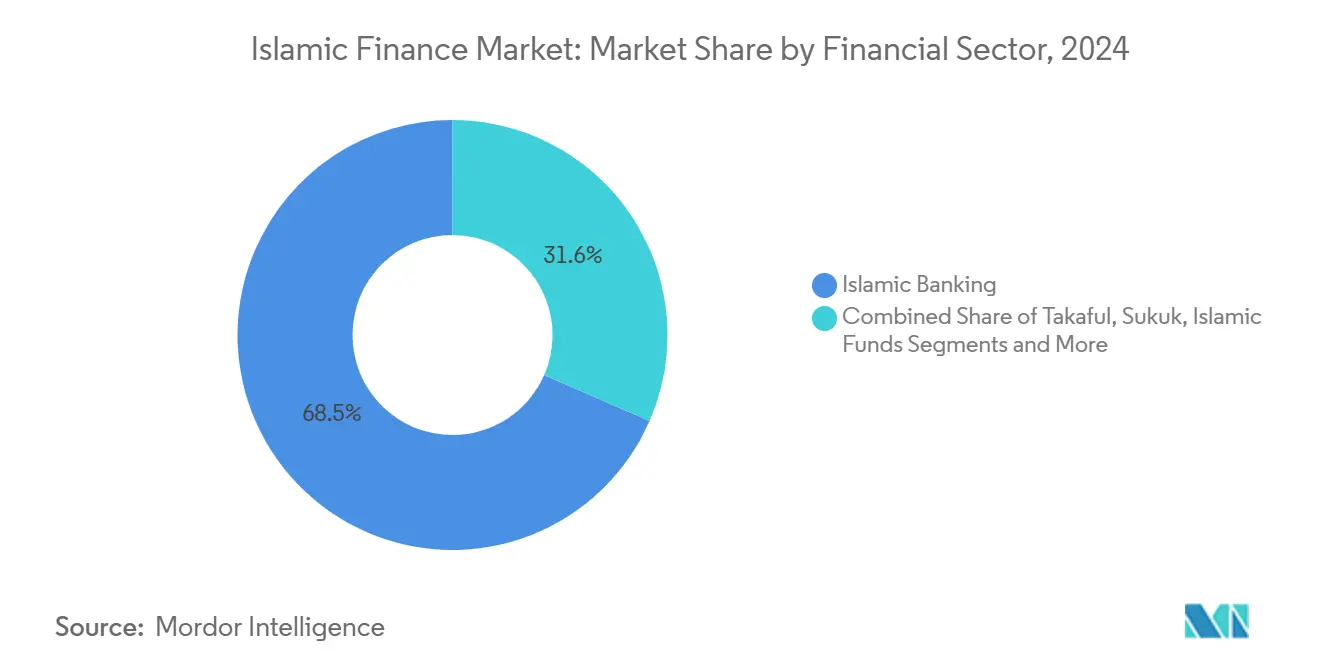

- Par secteur financier, la banque islamique dominait avec 68,45 % de la part du marché de la finance islamique en 2024 ; le takaful devrait croître à un TCAC de 14,78 % jusqu'en 2030.

- Par type de clientèle, les entreprises représentaient 57,32 % de la taille du marché de la finance islamique en 2024, tandis que le segment des particuliers devrait croître à un TCAC de 12,89 % jusqu'en 2030.

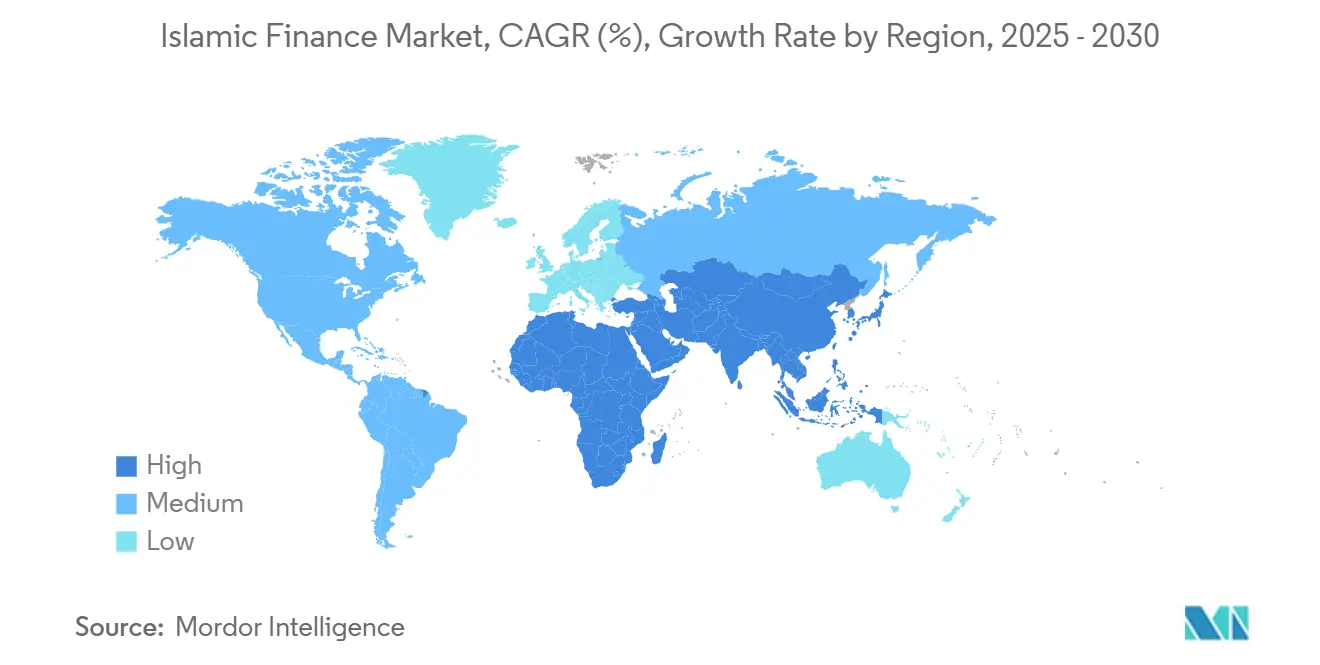

- Par géographie, le Moyen-Orient et l'Afrique détenaient 61,94 % de la part du marché de la finance islamique en 2024 ; l'Asie-Pacifique devrait afficher un TCAC de 13,28 % entre 2025 et 2030.

Tendances et perspectives du marché mondial de la finance islamique

Analyse d'impact des moteurs

| Moteur | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Richesse croissante des musulmans et demande de produits conformes à la charia | +2.8% | CCG, Indonésie, Malaisie | Long terme (≥ 4 ans) |

| Poussées politiques gouvernementales et harmonisation réglementaire | +2.1% | Moyen-Orient et Asie-Pacifique | Moyen terme (2-4 ans) |

| Poussée des émissions de sukuk ESG/verts | +1.9% | Malaisie et EAU en tête | Moyen terme (2-4 ans) |

| Plateformes fintech islamiques transfrontalières ouvrant des pools de micro-investissement | +1.4% | Débordement Asie-Pacifique vers MEA | Court terme (≤ 2 ans) |

| Sukuk tokenisés basés sur la blockchain réduisant les coûts d'émission | +1.2% | Cœur CCG, Malaisie et Indonésie | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Richesse croissante des musulmans et demande de produits conformes à la charia

Un revenu disponible plus élevé oriente les consommateurs musulmans vers une gestion de patrimoine sophistiquée, des sukuk et des produits de marchés privés livrés via des canaux numériques. En Indonésie, le bénéfice net de Bank Syariah Indonesia un grimpé de 33 % en 2024, reflétant la demande croissante de la classe moyenne. Les EAU cherchent à porter les actifs bancaires islamiques à 2,56 billions AED d'ici 2031, renforçant le leadership du Golfe. L'épargne charia EPF de Malaisie un produit des rendements entre 5,5 % et 6,5 % en 2024, confirmant le rendement compétitif de cette classe d'actifs. La plateforme basée au Royaume-Uni Mnaara canalise maintenant l'exposition aux marchés privés vers les investisseurs soucieux de la charia, soulignant la mondialisation des solutions de richesse islamiques. La demande est également visible en Amérique du Nord et en Europe continentale, où les motifs ESG s'alignent avec les mandats basés sur la foi.

Poussées politiques gouvernementales et harmonisation réglementaire

Les stratégies nationales accélèrent la pénétration sectorielle. La Cour fédérale de la charia du Pakistan un ordonné une transition complète vers la banque islamique d'ici décembre 2027, le mandat de conversion le plus radical de la finance moderne. Le Programme de développement du secteur financier de l'Arabie Saoudite vise à autoriser de nouvelles banques numériques et élargir l'offre de sukuk pour maintenir un plafond dette/PIB de 22,1 %. L'Autorité supérieure de la charia des EAU travaille vers une standardisation pour réduire les coûts de conformité pour les transactions transfrontalières. En Malaisie, les règles de Bank Negara équilibrent depuis longtemps innovation et prudence, maintenant les prêteurs islamiques domestiques compétitifs. Les normes unifiées favorisent les économies d'échelle et des flux de capitaux plus fluides à travers le marché de la finance islamique.

Poussée des émissions de sukuk ESG/verts

L'émission mondiale de sukuk un connu une croissance significative en 2024, avec les sukuk verts capturant environ 10 % du marché et enregistrant la croissance la plus rapide[1]Banque mondiale, "Aperçu du marché mondial des sukuk 2024," Banque mondiale, worldbank.org. Le sukuk vert souverain de l'Indonésie et l'objectif de finance durable de 1 billion AED des EAU signalent un engagement profond du secteur public. La demande corporative est évidente dans la facilité murabaha liée à la durabilité de 1,39 milliard USD de Cenomi Centers avec des objectifs sociaux et carbone. La recherche UBS estime le total des sukuk en circulation à 867 milliards USD au T1 2024, reflétant une base d'investisseurs plus large. Les prochaines divulgations climatiques de Bâle III affineront la transparence et devraient stimuler l'appétit d'émission.

Plateformes fintech islamiques transfrontalières ouvrant des pools de micro-investissement

Les protocoles DeFi islamiques, bien qu'encore en dessous de 50 millions USD de valeur totale verrouillée, révèlent un vaste potentiel dans un univers de finance éthique de 3,5 billions USD. Le modèle numérique de Wahed Invest illustre un conseil-robot charia évolutif alors que l'indice MSCI World Islamic un suivi une dynamique positive en 2024. Bank Aladin d'Indonésie un atteint 3,2 millions d'utilisateurs à mi-2024 grâce à une banque numérique entièrement conforme à la charia[2]The Asian Banker, "Bank Aladin atteint 3,2 millions d'utilisateurs," The Asian Banker, theasianbanker.com. Des investisseurs tels que Fintactics et Arbah Capital ont lancé un fonds saoudien de 40 millions USD pour soutenir les fintechs islamiques en phase précoce. Ces plateformes élargissent l'accès des particuliers à travers le marché de la finance islamique en abaissant les barrières d'entrée.

Analyse d'impact des contraintes

| Contrainte | (~) % Impact sur les prévisions TCAC | Pertinence géographique | Calendrier d'impact |

|---|---|---|---|

| Normes charia fragmentées à travers les juridictions | -1.8% | Transfrontalier mondial | Long terme (≥ 4 ans) |

| Pénurie d'érudits charia certifiés et de professionnels du risque | -1.2% | Mondial, marchés émergents aigus | Moyen terme (2-4 ans) |

| Vulnérabilités de cybersécurité dans les banques/fintechs islamiques numériques | -0.9% | Hubs Asie-Pacifique et CCG | Court terme (≤ 2 ans) |

| Exposition au stress climatique des banques islamiques lourdes en actifs | -0.7% | Centré sur le CCG | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Normes charia fragmentées à travers les juridictions

Le manque d'alignement mondial gonfle les coûts de conformité et émousse l'évolutivité des produits. Le projet de norme AAOIFI 62, qui ferait passer les sukuk de basés sur les actifs à adossés aux actifs, un vu ses échéances prolongées au milieu du débat de l'industrie[3]White & Case LLP, "Projet de norme charia AAOIFI 62 expliqué," White & Case, whitecase.com. Des taux d'adhésion divergents aux règles AAOIFI créent des terrains de jeu inégaux et une confusion des investisseurs. Le modèle malaisien d'intégration des orientations charia dans IFRS est une voie potentielle, mais il repose sur une collaboration profonde avec l'IASB. Les banques islamiques multinationales doivent donc jongler avec plusieurs décisions, entravant l'intégration mondiale du marché de la finance islamique.

Pénurie d'érudits charia certifiés et de professionnels du risque

La demande de talents à double compétence en fiqh et finance moderne dépasse l'offre, contraignant les cycles de développement de produits. Au Bangladesh, l'expertise limitée en gouvernance charia un contribué aux goulots d'étranglement de liquidité en 2024, ralentissant la croissance sectorielle. Le déploiement de l'IA dans la banque islamique introduit de nouvelles questions de conformité nécessitant une surveillance érudite, élargissant l'écart de compétence. Bien que les universités et organismes professionnels étendent les programmes, le pipeline de talents retardera l'expansion du marché pendant des années.

Analyse par segment

Par secteur financier : dominance bancaire au milieu de l'accélération du takaful

La banque islamique un contribué 68,45 % à la taille du marché de la finance islamique en 2024, soulignant sa centralité dans la mobilisation des dépôts et la création de crédit. Une demande corporative constante et des avantages d'échelle permettent aux banques de maintenir l'expansion du bénéfice net, comme Kuwait Finance House un rapporté 482,9 millions KD de profit au T3 2024, une augmentation de 4,6 %[4]Kuwait Finance House, "Résultats financiers T3 2024," Kuwait Finance House, kfh.com. Pendant ce temps, le segment takaful devrait croître à un TCAC de 14,78 % jusqu'en 2030, le rythme le plus rapide du marché de la finance islamique. La consolidation, comme la fusion Dar Al Takaful-National Takaful, positionne les acteurs pour réaliser des économies d'échelle et un service numérique plus riche. Une sensibilisation élevée aux besoins de protection après la pandémie et le regroupement de produits avec les hypothèques islamiques stimulent davantage l'adoption. Les segments des marchés de capitaux suivent : les sukuk en circulation pourraient dépasser 875 milliards USD en 2024, tandis que les fonds à thème ESG gagnent en traction sur les mandats institutionnels.

Les montées en puissance d'assurance renforcent la diversité du bilan alors que les revenus de Takaful Malaysia ont grimpé à 862,5 millions RM au T2 FY 2024. La personnalisation de produits pour servir les travailleurs PME et les gagnants de l'économie de gig élargit l'entonnoir client. Du côté des marchés de capitaux, les émetteurs tels que Saudi Electricity, le souverain malaisien et les développeurs immobiliers de Dubaï utilisent les sukuk pour puiser dans la liquidité à long terme à des spreads compétitifs, ancrant l'écosystème de financement de l'industrie de la finance islamique. Les fonds se concentrant sur les sukuk d'énergie renouvelable et les projets de logement social signalent un alignement avec les ODD de l'ONU, une observation qui attire les investisseurs institutionnels mondiaux cherchant à la fois rendement et allocation d'impact.

Note: Les parts de segments de tous les segments individuels sont disponibles à l'achat du rapport

Par type de clientèle : leadership du segment entreprises avec dynamique particuliers

Les entreprises représentaient 57,32 % de la taille du marché de la finance islamique en 2024 alors que les sociétés puisaient dans le crédit revolving conforme à la charia, le financement commercial et les sukuk pour financer l'expansion. Les banques du CCG ont rapporté une croissance de prêts à deux chiffres, avec les prêteurs saoudiens augmentant les soldes de prêts de 14,4 % en 2024. Les particuliers, cependant, devraient avancer à un TCAC de 12,89 % jusqu'en 2030, reflétant les déploiements de produits d'abord mobiles qui facilitent l'ouverture de compte et le micro-investissement. La préférence de la génération Z pour la vitesse et la sécurité plutôt que la religiosité traditionnelle déplace les messages marketing vers les propositions de valeur de style de vie. L'intégration numérique et l'authentification biométrique réduisent le temps de traitement, stimulant davantage l'adoption.

Les portefeuilles d'épargne Hajj mobiles, les offres acheter-maintenant-payer-plus-tard et les conseillers-robots charia rendent la finance personnelle plus facile à naviguer, encourageant les investisseurs débutants. Bank Muamalat vise à doubler les volumes de bancassurance d'ici 2025 grâce aux liens de fonds mutuels protégés. À l'extrémité corporative, le financement d'infrastructure adossé aux sukuk dans le Golfe et l'Asie du Sud-Est maintient le pipeline de financement de projet, gardant l'industrie de la finance islamique ancrée aux actifs de l'économie réelle. Ensemble, ces tendances montrent un mélange client de plus en plus équilibré.

Analyse géographique

Le Moyen-Orient et l'Afrique ont conservé 61,94 % de la part du marché de la finance islamique en 2024, propulsés par les ambitions des EAU d'atteindre 2,56 billions AED d'actifs bancaires islamiques d'ici 2031. Les principales banques d'Arabie Saoudite ont augmenté le bénéfice net de 13,5 % en FY 2024 alors que les programmes Vision 2030 stimulaient la demande de crédit. Les fonds souverains recyclent les recettes pétrolières dans les sukuk et véhicules de marchés privés, approfondissant la liquidité. Le Nigeria, l'Afrique du Sud et l'Égypte ont ensemble émis 3,045 milliards USD de sukuk en 2024, illustrant un nouvel appétit africain. Pourtant, le risque de transition climatique plane largement sur les prêteurs lourds en actifs du Golfe, incitant à une exploration précoce des cadres de financement vert.

L'Asie-Pacifique, la région à la croissance la plus rapide, devrait enregistrer un TCAC de 13,28 % de 2025 à 2030 alors que la Bank Syariah Indonesia fusionnée d'Indonésie grimpe vers une échelle globale top-dix et ouvre des succursales internationales. CIMB Islamic de Malaisie un augmenté le profit avant impôt de 26,4 % année sur année au T3 2024, démontrant la rentabilité du marché mature. La transition charia planifiée à l'échelle du système du Pakistan pourrait injecter un nouvel élan si les obstacles d'exécution tels que la restructuration de la dette souveraine sont abordés. Les régulateurs régionaux nourrissent les bacs à sable fintech, poussant le marché de la finance islamique vers les étapes d'adoption de masse.

L'Europe remplit une niche comme hub de structuration pour les sukuk libellés en USD, tirant parti du droit anglais et de l'expertise profonde des marchés de capitaux. La Bourse de Londres reste un lieu de cotation de choix, tandis que Gatehouse Bank un étendu le financement immobilier charia par un accord de 550 millions £ avec ColCap UK, portant son portefeuille au-delà de 1,2 milliard £. Le premier sukuk de 750 millions USD d'ING pour le fonds souverain de Turquie souligne une implication européenne plus large. L'allègement fiscal sur mesure au Royaume-Uni sur les plans d'achat immobilier islamiques élimine les frictions précédentes, pointant vers un pipeline stable de produits particuliers.

Paysage concurrentiel

L'intensité concurrentielle est en hausse alors que les entrants d'abord numériques grignotent la part de marché des titulaires. Kuwait Finance House un affiché 1,58 milliard USD de profit au T3 2024, soutenu par des gammes de produits diversifiées et l'expansion en Turquie après l'acquisition d'Ahli United Bank. En parallèle, le lancement de Ruya en 2025 d'investissement en actifs virtuels via mobile marque le premier produit de détail lié à la crypto-monnaie du marché de la finance islamique. Saudi Awwal Bank s'est associée à HSBC pour adopter des outils de trésorerie pilotés par l'IA, soulignant les partenariats comme une route vers la construction rapide de capacités.

Les banques versent du capital dans les chatbots d'intelligence artificielle, l'intégration biométrique et l'analytique de crédit prédictive. Le chatbot IA de Bank Syariah Indonesia un réduit le temps moyen de résolution de requête à moins de deux minutes, augmentant la satisfaction client. Les pilotes blockchain sur le trading secondaire de sukuk prévoient de réduire le règlement de deux jours à quasi temps réel, libérant du capital. Pourtant, la réglementation reste fluide ; la norme AAOIFI 62 pourrait incliner l'avantage vers les émetteurs assez flexibles pour structurer des sukuk adossés aux actifs. Les fusions comme Dar Al Takaful et National Takaful révèlent une quête d'échelle et de marge d'investissement numérique.

Les opportunités d'espace blanc incluent la gestion de patrimoine conforme à la charia pour les clients mass-affluent, le financement de projet d'hydrogène vert et les remises de portefeuilles électroniques transfrontalières. Les startups fintech soutenues par des fonds de capital-risque saoudiens déploient des applications de micro-investissement qui mélangent le screening ESG avec l'optimisation du taux de profit, élargissant la participation des particuliers au marché de la finance islamique. À l'extrémité supérieure, les fonds souverains allouent de plus en plus au capital-investissement et à l'infrastructure dans des enveloppes charia, soutenant le flux de transactions pour les gestionnaires spécialisés.

Leaders de l'industrie de la finance islamique

-

Al Rajhi Bank

-

Dubai Islamic Bank

-

Kuwait Finance House

-

Qatar Islamic Bank

-

Maybank Islamic

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Avril 2025 : Ruya un lancé des services d'investissement en actifs virtuels incluant Bitcoin via son application mobile, la première banque islamique à le faire, en partenariat avec Fuze.

- Février 2025 : Cenomi Centers un sécurisé 5,25 milliards SR (1,39 milliard USD) de financement murabaha lié à la durabilité.

- Décembre 2024 : Bank Muamalat Indonesia un lancé Reksa Dana Syariah Terproteksi Insight Terproteksi Syariah IX, exploitant une croissance d'actifs sous gestion de 78,5 % année sur année.

- Novembre 2024 : Bank Muamalat Indonesia est devenue la première banque dépositaire entièrement conforme à la charia licenciée par OJK.

Portée du rapport du marché mondial de la finance islamique

La finance islamique un commencé il y un 50 ans dans des pays avec de nombreux musulmans qui voulaient s'assurer que leurs sources d'argent suivaient la charia et d'autres principes islamiques. La banque islamique, l'assurance islamique (takaful), les autres institutions financières islamiques (OIFL), les obligations islamiques (sukuk) et les fonds islamiques sont toutes des parties différentes du marché mondial de la finance islamique. Par région géographique, le marché de la finance islamique peut être segmenté en Conseil de coopération du Golfe (Arabie Saoudite, Koweït, EAU, Qatar, Bahreïn et Oman), Moyen-Orient et Afrique du Nord (Iran, Égypte et reste de MENA), Asie du Sud et Asie-Pacifique (Malaisie, Indonésie, Brunei, Pakistan et reste de l'Asie du Sud et Asie-Pacifique), Europe (Royaume-Uni, Irlande, Italie et reste de l'Europe), et le reste du monde. Le rapport donne également une analyse de fond complète du marché mondial de la finance islamique, incluant l'analyse et les prévisions de la taille du marché, des segments de marché, des tendances de l'industrie et des moteurs de croissance. Le rapport offre la taille du marché et les prévisions pour le marché de la finance islamique en valeur (USD) pour tous les segments ci-dessus.

| Banque islamique |

| Takaful (assurance islamique) |

| Sukuk (obligations islamiques) |

| Fonds islamiques |

| Autres institutions financières islamiques (OIFI) |

| Consommateurs particuliers |

| Entreprises |

| Moyen-Orient et Afrique | Émirats Arabes Unis |

| Arabie Saoudite | |

| Qatar | |

| Koweït | |

| Bahreïn | |

| Oman | |

| Égypte | |

| Nigeria | |

| Reste du Moyen-Orient et Afrique | |

| Asie-Pacifique | Malaisie |

| Indonésie | |

| Pakistan | |

| Bangladesh | |

| Reste de l'Asie-Pacifique | |

| Europe | Royaume-Uni |

| Reste de l'Europe | |

| Reste du monde |

| Par secteur financier | Banque islamique | |

| Takaful (assurance islamique) | ||

| Sukuk (obligations islamiques) | ||

| Fonds islamiques | ||

| Autres institutions financières islamiques (OIFI) | ||

| Par type de clientèle | Consommateurs particuliers | |

| Entreprises | ||

| Par région | Moyen-Orient et Afrique | Émirats Arabes Unis |

| Arabie Saoudite | ||

| Qatar | ||

| Koweït | ||

| Bahreïn | ||

| Oman | ||

| Égypte | ||

| Nigeria | ||

| Reste du Moyen-Orient et Afrique | ||

| Asie-Pacifique | Malaisie | |

| Indonésie | ||

| Pakistan | ||

| Bangladesh | ||

| Reste de l'Asie-Pacifique | ||

| Europe | Royaume-Uni | |

| Reste de l'Europe | ||

| Reste du monde | ||

Questions clés auxquelles répond le rapport

Quelle est la taille actuelle du marché de la finance islamique ?

Le marché de la finance islamique un atteint 5,47 billions USD en 2025 et devrait s'élever à 9,31 billions USD d'ici 2030.

Quelle région connaît la croissance la plus rapide en finance islamique ?

L'Asie-Pacifique mène avec un TCAC prévu de 13,28 % pour 2025-2030, porté par la banque numérique de l'Indonésie et l'écosystème fintech de la Malaisie.

Quel segment montre le plus fort potentiel de croissance ?

L'assurance takaful devrait croître à un TCAC de 14,78 %, dépassant les segments bancaire et de gestion de fonds.

Quelle est l'importance des considérations ESG en finance islamique ?

Les sukuk verts représentent déjà 10 % de l'émission mondiale de sukuk et se développent rapidement alors que les investisseurs alignent la conformité charia avec les objectifs de durabilité.

Quels sont les principaux défis auxquels fait face l'industrie ?

Les normes charia fragmentées, les pénuries de talents en érudits certifiés, les risques de cybersécurité dans les plateformes numériques, et l'exposition au stress climatique parmi les banques du Golfe sont les principales contraintes.

Les actifs numériques sont-ils compatibles avec la banque islamique ?

Des banques comme Ruya ont introduit des services d'actifs virtuels conformes à la charia, indiquant une acceptation croissante quand les conditions de transparence et d'adossement aux actifs sont remplies.

Dernière mise à jour de la page le: