Taille et Part du Marché Assurtech

Analyse du Marché Assurtech par Mordor Intelligence

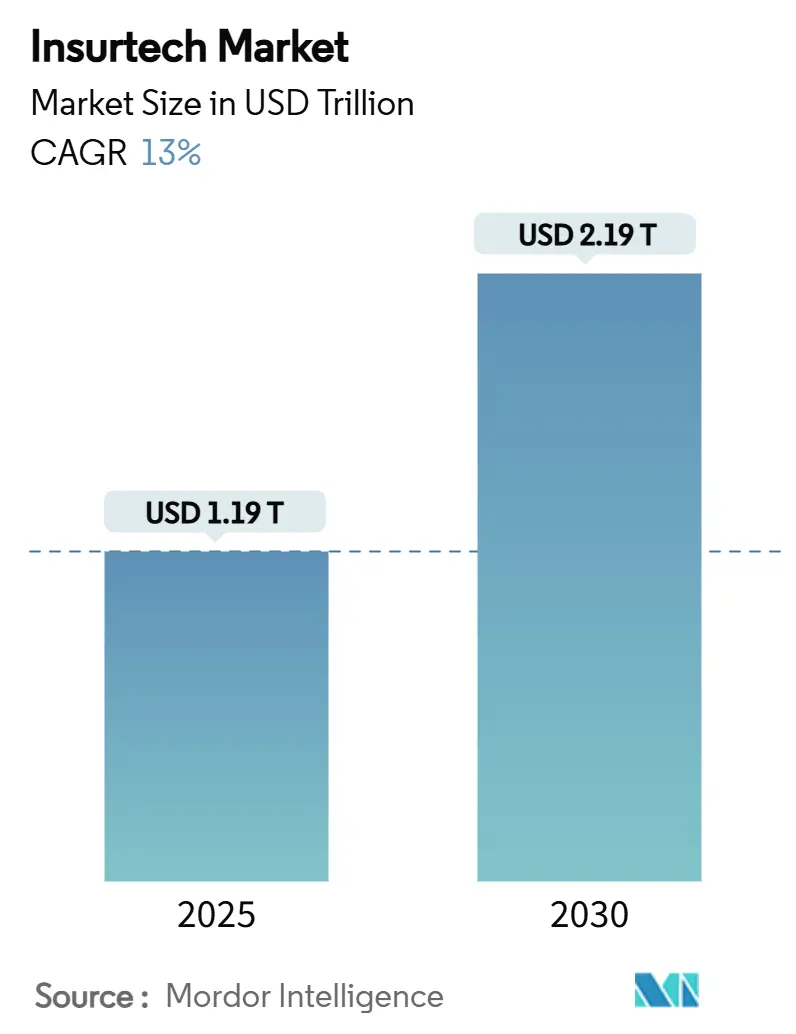

Le marché assurtech est actuellement évalué à 1,19 billion USD en 2025 et devrait s'étendre à 2,19 billions USD d'ici 2030, enregistrant un TCAC de 13,00 %. Cette croissance marquée reflète un changement structurel dans la façon dont les assureurs conçoivent, distribuent et gèrent les polices, alors que les expériences numériques deviennent des standards incontournables. Les migrations cloud-natives, la souscription assistée par IA et l'assurance intégrée sont passées d'initiatives pilotes à des standards d'entreprise, permettant aux assureurs de réduire les coûts opérationnels, d'améliorer le délai de mise sur le marché et d'atteindre de nouveaux segments de clientèle. Les bacs à sable gouvernementaux dans plus d'une douzaine de juridictions ont accéléré le déploiement des solutions, tandis que les partenariats stratégiques avec les plateformes de mobilité et IoT redéfinissent l'évaluation des risques dans les lignes automobile et immobilière. La différenciation concurrentielle repose maintenant sur l'accès aux données, l'agilité des plateformes et la capacité d'intégrer la couverture de manière transparente dans les parcours d'achat non-assurantiels, plutôt que sur l'échelle du bilan seule.

Principales Conclusions du Rapport

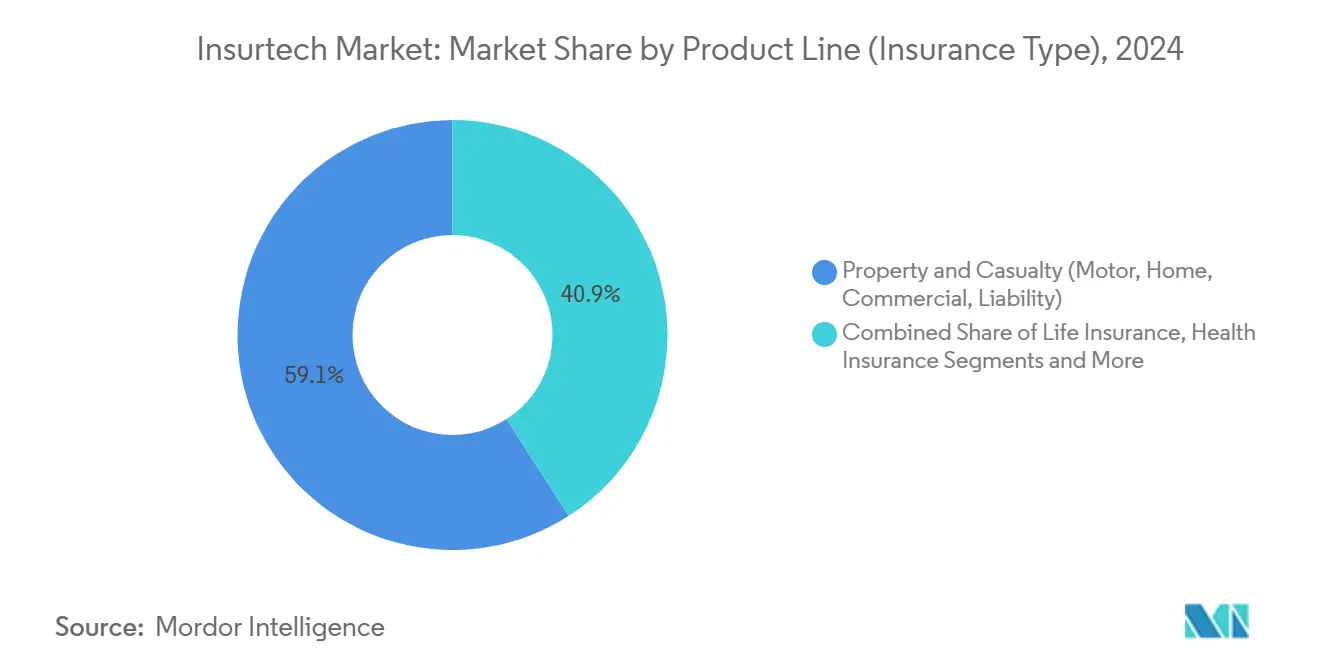

- Par ligne de produits, l'Assurance Dommages a mené avec 59,12 % de la part de marché assurtech en 2024, tandis que les Lignes Spécialisées devraient afficher le TCAC le plus rapide de 19,34 % jusqu'en 2030.

- Par canal de distribution, les Agents/Courtiers Traditionnels détenaient 41,20 % de la part de revenus du marché assurtech en 2024, tandis que les Plateformes d'Assurance Intégrée progressent à un TCAC de 17,20 % jusqu'en 2030.

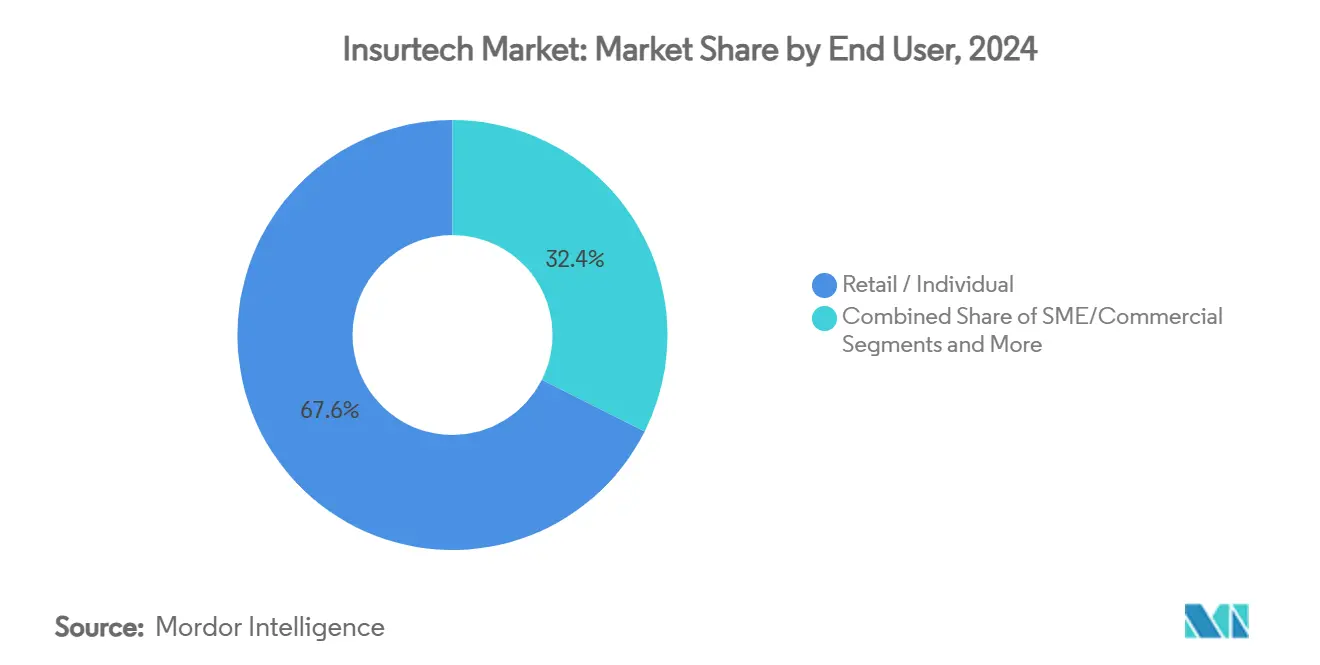

- Par utilisateur final, les polices Particulier/Individuel représentaient 67,61 % de la demande du marché assurtech en 2024 ; le segment PME/Commercial devrait croître à un TCAC de 15,60 % jusqu'en 2030.

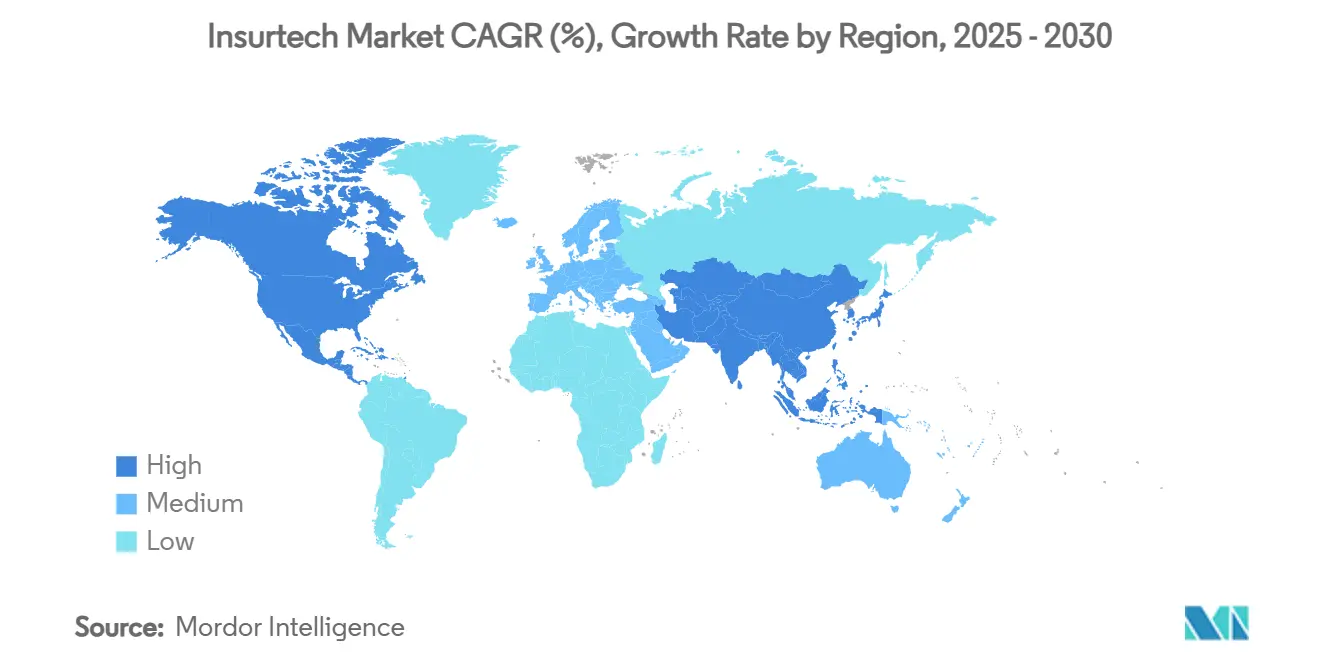

- Par géographie, l'Amérique du Nord commandait 37,79 % du marché assurtech en 2024, mais l'Asie-Pacifique est positionnée pour le TCAC le plus élevé de 16,78 % entre 2025-2030.

Tendances et Perspectives du Marché Assurtech Mondial

Analyse de l'Impact des Moteurs

| Moteur | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Adoption croissante de l'IA et ML pour la souscription et les sinistres | 3.2% | Mondial, avec l'Amérique du Nord et l'Europe en tête | Moyen terme (2-4 ans) |

| Demande croissante de produits d'assurance personnalisés et à la demande | 2.8% | Mondial, particulièrement fort en APAC et Amérique du Nord | Court terme (≤ 2 ans) |

| Migration croissante vers des systèmes centraux cloud-natifs | 2.1% | Mondial, avec l'Europe et l'Amérique du Nord en première ligne | Moyen terme (2-4 ans) |

| Bacs à sable réglementaires accélérant les lancements de produits | 1.5% | Europe, Asie-Pacifique, États sélectifs d'Amérique du Nord | Court terme (≤ 2 ans) |

| Partenariats de données avec les plateformes de mobilité et IoT | 1.8% | Mondial, avec l'Europe en tête grâce au cadre réglementaire | Long terme (≥ 4 ans) |

| Croissance rapide des modèles de distribution intégrés | 2.4% | Mondial, avec l'Asie-Pacifique montrant la plus forte adoption | Moyen terme (2-4 ans) |

| Source: Mordor Intelligence | |||

Adoption croissante de l'IA et ML pour la souscription et les sinistres

Les moteurs de décision alimentés par l'IA automatisent maintenant de larges portions de l'émission de polices et du tri des sinistres, réduisant les délais de traitement moyens et améliorant la précision prédictive. Swiss Re a rapporté que le passage de ses analyses de sinistres vers Microsoft Azure a permis l'automatisation de la majorité de l'infrastructure, réduisant de moitié le temps d'évaluation. Les assureurs qui maîtrisent l'apprentissage supervisé sur des jeux de données propriétaires gagnent des avantages de souscription défendables, poussant les concurrents à accélérer leurs feuilles de route d'ingénierie de données. La technologie débloque également de nouveaux produits de micro-durée, tels que la couverture de mobilité basée sur l'usage, car le risque peut être tarifé en temps réel. Alors que les régulateurs s'habituent aux modèles explicables, la pénétration de l'IA devrait augmenter le plus rapidement dans l'automobile personnel, le commercial petit et les lignes cyber. Les écosystèmes de fournisseurs offrant des modèles pré-entraînés sur les places de marché cloud réduisent davantage les barrières à l'adoption.

Demande croissante de produits d'assurance personnalisés et à la demande

Les consommateurs s'attendent de plus en plus à ce que l'assurance imite les flux de commande e-commerce, sélectionnant les montants de couverture et les durées aussi facilement qu'ajouter des articles à un panier. Le partenariat d'Allianz avec Cosmo Connected intègre la couverture accident dans les casques connectés pour un tarif mensuel fixe, illustrant comment les données IoT peuvent déclencher l'activation automatique de police sans paperasserie [1]Allianz SE, "Données de Véhicules Connectés et l'Avenir des Produits Auto," allianz.com. Les produits paramétriques comblent également les lacunes dans le voyage, l'agriculture et le risque climatique car ils paient quand des déclencheurs prédéfinis se produisent, évitant l'ajustement de sinistres prolongé. Les places de marché qui regroupent des services à valeur ajoutée auxiliaires, tels que le coaching santé ou la surveillance cyber, voient des taux de renouvellement plus élevés car les propositions résonnent avec les besoins quotidiens. Ce changement force les assureurs à re-platformer l'administration de police héritée afin que les avenants et les limites puissent s'ajuster dynamiquement, s'éloignant des contrats annuels statiques.

Migration croissante vers des systèmes centraux cloud-natifs

La modernisation des systèmes centraux est devenue un impératif opérationnel alors que les CFO visent des économies de coûts à deux chiffres et les CIO poursuivent le calcul élastique pour faire évoluer l'IA. Lincoln Financial Group a terminé un déménagement par phases de 120 systèmes sur site vers une architecture multi-cloud en moins de deux ans. AXA Allemagne d'Europe a obtenu un traitement par lots 25 % plus rapide après avoir finalisé sa transition cloud, prouvant que les entités régulées peuvent respecter des règles strictes de résidence de données tout en exploitant des pipelines DevSecOps modernes [2]AXA Deutschland, "Jalons de Conversion Cloud-Native," axa.de . Un démarrage d'environnement plus rapide accélère les lancements de produits, permettant aux équipes d'itérer la couverture et la tarification hebdomadairement au lieu de trimestriellement. L'adoption du cloud facilite également les déploiements transfrontaliers car les microservices peuvent être réutilisés dans plusieurs juridictions sans dupliquer l'infrastructure. Sur l'horizon de prévision, les assureurs sans noyaux cloud-natifs risquent des ratios de dépenses non compétitifs.

Bacs à sable réglementaires accélérant les lancements de produits

Les régulateurs d'assurance adoptent de plus en plus des régimes de bac à sable pour stimuler l'innovation sans compromettre la protection des consommateurs. Le bac à sable de l'Autorité de Conduite Financière du Royaume-Uni a admis trois nouvelles assurtech en 2025, permettant des pilotes à portée limitée sous supervision réglementaire. Aux États-Unis, le Bac à Sable d'Innovation Assurance du Kentucky fournit un allègement réglementaire limité dans le temps, attirant les start-ups cherchant des voies d'expansion nationales[3]Commonwealth du Kentucky, "Projet de Loi 386 Bac à Sable d'Innovation Assurance," kentucky.gov. Les cohortes de bac à sable obtiennent généralement des licences complètes plus rapidement car les régulateurs se familiarisent avec les conceptions de produits pendant les phases d'essai. Les cadres réussis encouragent des accords réciproques, permettant aux entreprises de transplanter des modèles approuvés à travers les frontières, raccourcissant ainsi les délais d'entrée sur le marché. Alors que plus de juridictions formalisent les voies d'innovation, le risque réglementaire devient moins un goulot d'étranglement dans la mise à l'échelle des propositions numériques natives.

Analyse de l'Impact des Contraintes

| Contrainte | (~) % Impact sur les Prévisions TCAC | Pertinence Géographique | Chronologie d'Impact |

|---|---|---|---|

| Complexité d'intégration des systèmes centraux hérités | -2.1% | Mondial, particulièrement aigu en Amérique du Nord et Europe | Moyen terme (2-4 ans) |

| Fragmentation réglementaire et de conformité | -1.8% | Mondial, avec les opérations transfrontalières les plus affectées | Long terme (≥ 4 ans) |

| Contraintes de capacité de réassurance pour les MGA | -1.4% | Amérique du Nord et Europe, s'étendant à d'autres régions | Court terme (≤ 2 ans) |

| Pivot des investisseurs de "croissance à tout prix" vers la rentabilité | -2.3% | Mondial, avec les marchés de capital-risque les plus impactés | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

Complexité d'intégration des systèmes centraux hérités

Les mainframes vieux de décennies manquent souvent d'API modernes, rendant l'échange de données en temps réel coûteux et risqué. Les assureurs font donc face à un compromis entre remplacement complet et approches d'enveloppement et renouvellement fragmentées. Les conversions échouées peuvent retarder l'émission de polices ou les paiements de sinistres, érodant la confiance client et attirant l'examen réglementaire. Les projets d'intégration portent également des coûts cachés quand la lignée de données et les pistes d'audit nécessitent préservation pour la conformité. En conséquence, certains titulaires s'associent avec des entités greenfield au lieu de rénover les domaines centraux, ralentissant le changement numérique au sein du vaisseau mère.

Fragmentation réglementaire et de conformité

Contrairement à la banque, l'assurance manque d'un accord de style Bâle mondial, donc les règles de capital, solvabilité et distribution divergent largement. Les entreprises s'étendant dans plusieurs juridictions doivent personnaliser les libellés de police, formats de divulgation et processus de plaintes pays par pays, augmentant le coût de service. Les statuts de localisation de données compliquent davantage les déploiements multi-cloud car les dossiers clients doivent résider dans les frontières nationales. Les petites assurtech redirigent souvent des ressources du développement produit vers le conseil réglementaire, diluant la vélocité d'innovation. Les progrès d'harmonisation restent lents, suggérant que la traînée de conformité persistera sur le long terme.

Analyse des Segments

Par Ligne de Produits : Les Lignes Spécialisées dépassent la croissance mature D&C

L'Assurance Dommages a dominé les revenus avec une part de marché assurtech de 59,12 % en 2024, reflétant les fondations de demande automobile et propriétaire enracinées. Néanmoins, les Lignes Spécialisées, englobant cyber, animaux, marine et voyage, devraient s'étendre à un TCAC de 19,34 % jusqu'en 2030, livrant la prime incrémentale la plus rapide. Les capteurs IoT intégrés et les déclencheurs paramétriques permettent aux produits Spécialisés de contourner les retards traditionnels d'ajustement de perte, créant des expériences client supérieures qui commandent des marges plus élevées. Les assureurs tels qu'AXA XL ont déjà fait leurs débuts avec des couvertures cyber IA générative pour aborder les expositions d'empoisonnement de données découlant des déploiements IA d'entreprise[4]AXA XL, "Lancement de Couverture Cyber IA Générative," axa.com . Alors que les risques de niche prolifèrent, les innovateurs Spécialisés peuvent capturer des augmentations de part de portefeuille démesurées, suggérant que la taille du marché assurtech pour ces lignes se composera matériellement sur la fenêtre de prévision.

Les titulaires d'Assurance Dommages, pendant ce temps, exploitent la télématique pour récupérer la précision de tarification, mais leurs livres hérités étendus créent des vents contraires de gestion du changement. Les assureurs Vie et Santé pilotent la souscription accélérée sur des plateformes cloud, mais des régulations de mortalité et morbidité plus strictes tempèrent la vitesse par rapport aux couvertures spécialisées non régulées. Les réassureurs s'associent de plus en plus avec les MGA cyber pour collecter des jeux de données de sinistres propriétaires, améliorant la précision de modélisation de portefeuille. Étant donné les courbes de croissance divergentes, les investisseurs peuvent déplacer les allocations de capital vers les souscripteurs Spécialisés qui démontrent des contrôles de risque robustes et des cadres de distribution évolutifs.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par Canal de Distribution : Les modèles intégrés défient la dominance des agents

Les Agents/Courtiers Traditionnels commandaient encore 41,20 % de la prime 2024, prouvant que les conseils basés sur les relations restent valorisés. Cependant, les canaux intégrés sont prêts à afficher un TCAC de 17,20 %, les positionnant comme le moteur de croissance structurelle du marché assurtech. Le e-commerce, la billetterie aérienne et les applications de covoiturage intègrent maintenant la couverture en un clic, réduisant significativement les temps de devis à lien par rapport aux processus manuels. Les courtiers numériques complètent le mouvement en fournissant des ponts API qui font surface de multiples devis d'assureur à l'intérieur des plateformes partenaires, améliorant les taux d'attachement sans ajouter de friction à la commande. Alors que les portails direct-au-consommateur gagnent de la traction dans les lignes commodifiées, ils luttent dans les risques commerciaux complexes où la profondeur consultative importe, gardant les agents pertinents.

Les agrégateurs et places de marché exploitent la régulation de transparence pour encourager la concurrence des prix, mais leur économie basée sur les commissions invite la désintermédiation par les assureurs construisant des vitrines numériques natives. Les banques relancent la bancassurance via des offres in-app liées aux déclencheurs de transaction de compte, élargissant la distribution sans réseaux de succursales. Pour les assureurs, la diversification des canaux atténue le risque de concentration et capture des données incrémentales à chaque point de contact client. La taille du marché assurtech attribuée aux ventes intégrées est donc projetée pour augmenter matériellement, même si les revenus absolus d'agent continuent de croître en phase avec l'expansion de prime globale.

Par Utilisateur Final : Les PME émergent comme catalyseurs d'adoption numérique

Les assurés Particulier/Individuel ont généré 67,61 % de la prime 2024, soulignant la contribution démesurée des lignes personnelles. Néanmoins, la cohorte PME/Commercial est en route pour un TCAC de 15,60 % car les intégrations SaaS verticales réduisent dramatiquement les coûts d'acquisition pour les polices sous 5 000 USD de prime annuelle. Les plateformes de comptabilité cloud et les suites e-commerce intègrent la responsabilité générale ou la couverture d'expédition à la création de facture, déplaçant l'achat d'assurance d'arrière-pensée vers l'agrafe de flux de travail. Pour les grandes entreprises, les programmes captifs et plateformes d'analyse de risque livrent des efficacités d'auto-assurance mais limitent la croissance de prime tierce, alignant les stratégies d'assureur vers les niches de marché moyen.

Les PME manquaient historiquement de produits adaptés en raison de données de perte clairsemées, mais les dispositifs IoT et les flux bancaires ouverts fournissent maintenant des signaux de souscription qui permettent des constructions paramétriques et payez-comme-vous-utilisez. Les assureurs intégrés s'associant avec les fournisseurs point de vente peuvent sécuriser des micro-primes quotidiennes, lissant le flux de trésorerie par rapport aux factures annuelles forfaitaires. Les entités gouvernementales expérimentent également avec l'approvisionnement numérique d'infrastructure et de couvertures de risque de récolte, créant des points de preuve du secteur public pour l'adoption du marché assurtech. Sur la période de prévision, les plateformes capables d'agréger la demande PME fragmentée sont projetées pour capturer une part de marché assurtech croissante en exploitant la tarification basée sur les données.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse Géographique

L'Amérique du Nord a conservé 37,79 % de part de marché assurtech en 2024, bénéficiant de pools de capital-risque profonds et de hubs d'innovation établis. La concurrence réglementaire au niveau des États, exemplifiée par le Bac à Sable d'Innovation Assurance du Kentucky, accélère les pilotes qui s'étendent souvent à l'échelle nationale après que les résultats de preuve de concept répondent aux critères de solvabilité. Les assureurs auto américains restent des adopteurs précoces de télématique, tandis que les assureurs canadiens déploient l'administration de police cloud-native pour surmonter la dispersion de service géographique. L'activité M&A s'intensifie alors que les titulaires achètent des capacités ; l'achat de 2,6 milliards USD de Next Insurance par Munich Re a marqué une expansion notable 2025 dans les lignes primaires américaines[5]Munich Re, "Communiqué de Presse Acquisition Next Insurance," munichre.com . Bien que la maturité du marché contraigne la croissance des gros titres, les assureurs nord-américains conduisent le profit à travers les réductions de dépenses opérationnelles et la vente croisée de bundles auxiliaires cyber et de protection d'identité.

L'Asie-Pacifique, prévue pour croître 16,78 % annuellement jusqu'en 2030, bénéficie d'une pénétration smartphone élevée, de politiques fintech soutenues par le gouvernement et d'un retard limité de système hérité. La Chine et l'Inde ont libéralisé les plafonds de propriété étrangère, encourageant les assureurs mondiaux à localiser les moteurs de souscription IA sur des clouds hyperscale avec des centres de données régionaux. L'Autorité Monétaire de Singapour opère un bac à sable bien défini et accorde des licences composites numériques qui couvrent la vie, générale et santé, accélérant la mise à l'échelle régionale. Les assureurs japonais s'attaquent au risque de longévité avec la tarification de rente assistée par IA, et les plateformes sud-coréennes intègrent la couverture de mobilité basée sur l'usage dans les super-applications de covoiturage. La pénétration d'assurance plus faible laisse une marge de progression ample pour les acheteurs de première fois, donc les micro-polices intégrées vendues avec les achats e-commerce conduisent le volume même à des tailles de ticket modestes.

L'Europe maintient une croissance stable à un chiffre ancrée par des cadres de gouvernance de données alignés GDPR, qui donnent de la crédibilité aux assurtech locales sur la vie privée. La Loi de Données UE à venir mandatera l'accès standardisé aux données de véhicule, catalysant davantage l'innovation produit télématique. Le Royaume-Uni poursuit l'agilité réglementaire post-Brexit, permettant des approbations de produits plus rapides tout en restant équivalent Solvabilité II pour l'allègement de capital transfrontalier. La base industrielle de l'Allemagne stimule la demande de solutions avancées de risque commercial et cyber, tandis que le marché de lignes personnelles considérable de la France soutient l'économie d'échelle pour la tarification basée sur le comportement. Alors que les règles de divulgation ESG se resserrent, les assureurs européens innovent les couvertures paramétriques de risque climatique pour l'agriculture et les projets d'énergie renouvelable, créant des cadres exportables pour d'autres régions.

L'Amérique du Sud ainsi que le Moyen-Orient et l'Afrique restent naissants mais prometteurs. Les écosystèmes de monnaie mobile au Brésil, Kenya et Nigeria regroupent de plus en plus des produits micro-accident et hôpital-cash, sautant les réseaux d'agence traditionnels. Les plateformes de paiement gouvernement-à-personne fournissent des rails de collecte de prime instantanée, dé-risquant les offres petits billets. Les pools de risque souverains dans les Caraïbes et l'Afrique de l'Est adoptent des solutions paramétriques d'ouragan et de sécheresse qui déclenchent des fonds d'urgence dans les 24 heures, validant la preuve de concept pour des marchés de catastrophe plus larges. Les agences de développement international co-souscrivent souvent les premiers portefeuilles, encourageant les assureurs privés à entrer une fois que les modèles de fréquence de perte mûrissent.

Paysage Concurrentiel

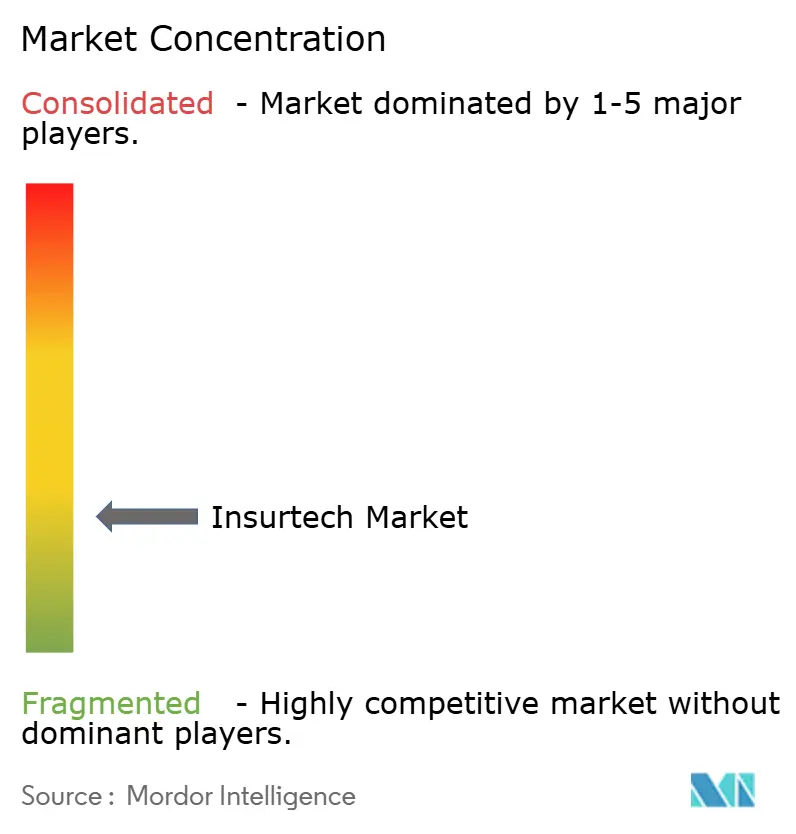

Le paysage concurrentiel actuel présente une fragmentation modérée, avec les cinq premiers acteurs représentant collectivement une part de marché limitée. Ce scenario présente des opportunités substantielles pour la différenciation et le positionnement stratégique. Les acteurs se regroupent en trois archétypes : les assureurs titulaires numérisant les noyaux, les assureurs full-stack nés-numériques, et les fournisseurs technologiques vendant des modules SaaS. Les titulaires exploitent la confiance de marque et la force de bilan mais doivent moderniser les domaines hérités pour égaler l'agilité du marché assurtech. Les firmes nées-numériques privilégient l'itération rapide et se spécialisent souvent dans une seule ligne avant d'élargir à travers des plateformes multi-risques. Les fournisseurs technologiques, incluant DXC Technology et les partenaires Microsoft Azure, monétisent les boîtes à outils de migration et les accélérateurs IA qui permettent aux assureurs de dépasser les projets cascade multi-années.

L'activité stratégique s'est intensifiée en 2025 alors que les réassureurs se déplaçaient en aval pour sécuriser l'accès aux données et le talent de souscription ; l'intégration de Next Insurance par Munich Re dans ERGO illustre la tendance. Pendant ce temps, la participation minoritaire de Zurich dans Ominimo d'assurance auto européenne démontre comment les titulaires couvrent le risque d'innovation à travers des investissements de type option qui maintiennent les droits d'acquisition futurs. Le spécialiste de plateforme intégrée Bolttech a atteint une valorisation de 2,1 milliards USD après sa Série C, signalant la croyance des investisseurs dans les couches d'orchestration qui connectent les assureurs et les marques non-assurantielles. Malgré les reculs de financement pour les entreprises en phase précoce, les scale-ups avec des ratios de perte positifs continuent d'attirer le capital, particulièrement quand elles s'étendent dans les marchés APAC ou LATAM sous-pénétrés. Au fil du temps, l'avantage concurrentiel reviendra probablement aux firmes qui combinent données propriétaires, piles tech modulaires et partenariats de réassurance prudents, les positionnant pour étendre la part de marché assurtech alors que la consolidation s'accélère.

Leaders de l'Industrie Assurtech

-

Lemonade

-

Hippo Insurance

-

Root Insurance

-

Oscar Health

-

Bright Health

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements Récents de l'Industrie

- Juillet 2025 : Munich Re a acquis Next Insurance pour 2,6 milliards USD, marquant un mouvement significatif de réassureur vers la couverture petite-entreprise primaire américaine.

- Juin 2025 : Bolttech a clôturé un tour de Série C de 147 millions USD à une valorisation de 2,1 milliards USD pour approfondir les partenariats de distribution intégrée.

- Mai 2025 : INTX Insurance Software est entré en Amérique du Nord, signant Xitus Insurance comme son premier client américain après un déploiement de système central de trois mois.

- Avril 2025 : Zurich Insurance Group a investi dans l'assurance auto Ominimo, ciblant l'expansion européenne centrale via la télématique IA.

Portée du Rapport du Marché Assurtech Mondial

L'assurtech est un service technologique offert à l'industrie de l'assurance pour améliorer l'efficacité. Une analyse de fond complète du marché assurtech, qui inclut les tendances du marché, une évaluation des segments émergents, des changements significatifs dans la dynamique du marché, des perspectives du marché et un aperçu du marché, est couverte dans le rapport. Le marché assurtech est segmenté par ligne d'assurance et géographie. La ligne d'assurance est sous-segmentée par santé, vie, automobile, habitation et propriété, assurance voyage, et autres lignes d'assurance, et la géographie est sous-segmentée par Amérique du Nord, Europe, Amérique du Sud, Asie-Pacifique, Moyen-Orient et Afrique. Le rapport offre la taille du marché et les prévisions pour le marché assurtech en valeur (USD) pour tous les segments ci-dessus.

| Assurance Vie |

| Assurance Santé |

| Assurance Dommages (D&C) : Automobile, Habitation, Commercial, Responsabilité, etc. |

| Lignes Spécialisées (par ex., cyber, animaux, marine, voyage) |

| Direct-au-Consommateur (D2C) Numérique |

| Agrégateurs/Places de Marché |

| Courtiers Numériques/MGA |

| Plateformes d'Assurance Intégrée |

| Agents/Courtiers Traditionnels (numériquement activés) |

| Bancassurance (numériquement activée) |

| Autres Canaux |

| Particulier/Individuel |

| PME/Commercial |

| Grande Entreprise/Corporate |

| Gouvernement/Secteur Public |

| Amérique du Nord | Canada |

| États-Unis | |

| Mexique | |

| Amérique du Sud | Brésil |

| Pérou | |

| Chili | |

| Argentine | |

| Reste de l'Amérique du Sud | |

| Europe | Royaume-Uni |

| Allemagne | |

| France | |

| Espagne | |

| Italie | |

| BENELUX (Belgique, Pays-Bas, Luxembourg) | |

| NORDIQUES (Danemark, Finlande, Islande, Norvège, Suède) | |

| Reste de l'Europe | |

| Asie-Pacifique | Inde |

| Chine | |

| Japon | |

| Australie | |

| Corée du Sud | |

| Asie du Sud-Est (Singapour, Malaisie, Thaïlande, Indonésie, Vietnam et Philippines) | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | Émirats Arabes Unis |

| Arabie Saoudite | |

| Afrique du Sud | |

| Nigeria | |

| Reste du Moyen-Orient et Afrique |

| Par Ligne de Produits (Type d'Assurance) | Assurance Vie | |

| Assurance Santé | ||

| Assurance Dommages (D&C) : Automobile, Habitation, Commercial, Responsabilité, etc. | ||

| Lignes Spécialisées (par ex., cyber, animaux, marine, voyage) | ||

| Par Canal de Distribution | Direct-au-Consommateur (D2C) Numérique | |

| Agrégateurs/Places de Marché | ||

| Courtiers Numériques/MGA | ||

| Plateformes d'Assurance Intégrée | ||

| Agents/Courtiers Traditionnels (numériquement activés) | ||

| Bancassurance (numériquement activée) | ||

| Autres Canaux | ||

| Par Utilisateur Final | Particulier/Individuel | |

| PME/Commercial | ||

| Grande Entreprise/Corporate | ||

| Gouvernement/Secteur Public | ||

| Par Géographie (Valeur, Milliards USD) | Amérique du Nord | Canada |

| États-Unis | ||

| Mexique | ||

| Amérique du Sud | Brésil | |

| Pérou | ||

| Chili | ||

| Argentine | ||

| Reste de l'Amérique du Sud | ||

| Europe | Royaume-Uni | |

| Allemagne | ||

| France | ||

| Espagne | ||

| Italie | ||

| BENELUX (Belgique, Pays-Bas, Luxembourg) | ||

| NORDIQUES (Danemark, Finlande, Islande, Norvège, Suède) | ||

| Reste de l'Europe | ||

| Asie-Pacifique | Inde | |

| Chine | ||

| Japon | ||

| Australie | ||

| Corée du Sud | ||

| Asie du Sud-Est (Singapour, Malaisie, Thaïlande, Indonésie, Vietnam et Philippines) | ||

| Reste de l'Asie-Pacifique | ||

| Moyen-Orient et Afrique | Émirats Arabes Unis | |

| Arabie Saoudite | ||

| Afrique du Sud | ||

| Nigeria | ||

| Reste du Moyen-Orient et Afrique | ||

Questions Clés Répondues dans le Rapport

Quelle est la taille actuelle du marché assurtech ?

Le marché Assurtech s'élève à 1,19 billion USD en 2025 et devrait atteindre 2,19 billions USD d'ici 2030 à un TCAC de 13,00 %.

Quelle ligne de produits croît le plus rapidement dans l'espace Assurtech ?

Les Lignes Spécialisées-incluant cyber, animaux, marine et voyage-sont projetées pour croître à un TCAC de 19,34 %, dépassant les offres matures d'Assurance Dommages.

Quelle est l'importance de l'assurance intégrée dans les modèles de distribution à venir ?

Les plateformes intégrées devraient enregistrer un TCAC de 17,20 % jusqu'en 2030, intégrant la couverture directement dans les flux de travail e-commerce, voyage et SaaS.

Pourquoi l'Asie-Pacifique est-elle vue comme la région de forte croissance pour l'Assurtech ?

L'APAC bénéficie de consommateurs smartphone-first, de politiques fintech favorables et d'une faible pénétration d'assurance existante, conduisant un TCAC de prévision de 16,78 %.

Quels défis les Assurtech affrontent-elles lors de la mise à l'échelle internationale ?

Les régimes réglementaires fragmentés, l'intégration de système hérité et la capacité de réassurance fluctuante restent les principales barrières à l'expansion transfrontalière rapide.

À quel point le paysage concurrentiel est-il fragmenté ?

Une fragmentation modérée définit la scène concurrentielle actuelle ; les cinq plus grands participants ne détiennent qu'une part combinée, laissant un ample espace blanc pour la différenciation.

Dernière mise à jour de la page le: