Taille et part du marché mondial du contrôle des infections nosocomiales

Analyse du marché mondial du contrôle des infections nosocomiales par Mordor Intelligence

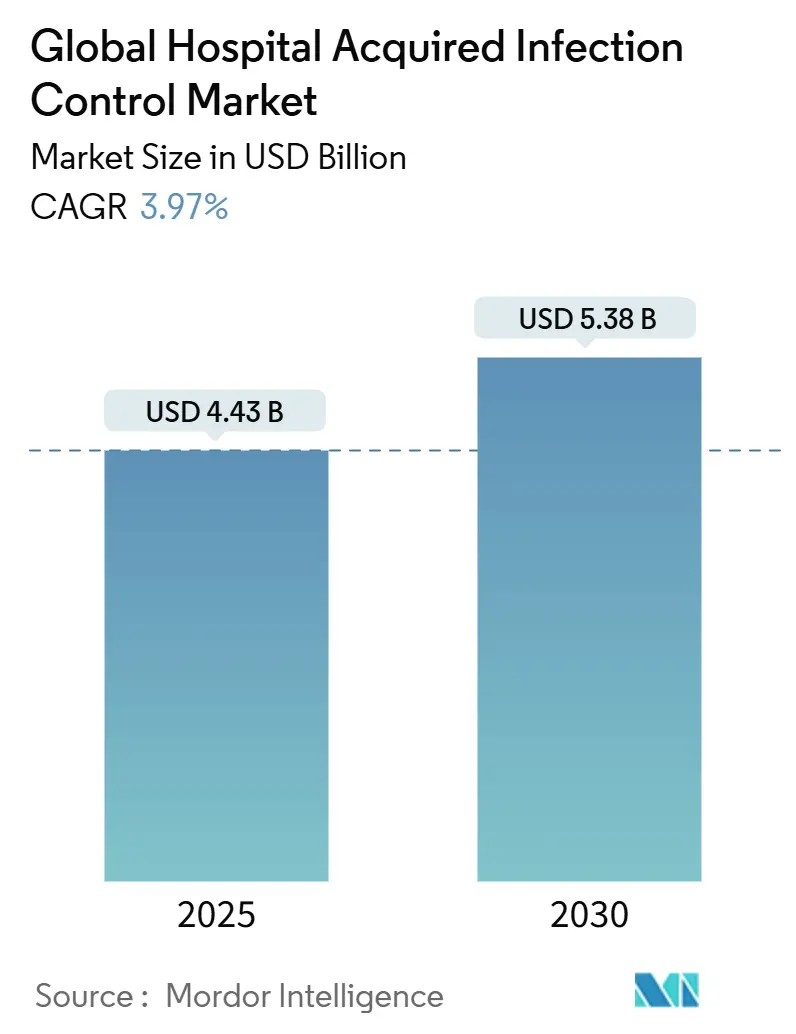

La taille du marché mondial du contrôle des infections nosocomiales est estimée à 4,43 milliards USD en 2025, et devrait atteindre 5,38 milliards USD d'ici 2030, à un TCAC de 3,97 % pendant la période de prévision (2025-2030).

La demande est stimulée par les règles obligatoires de signalement des infections, l'augmentation des volumes chirurgicaux et les pénalités financières croissantes liées aux taux d'infection élevés. Les hôpitaux élargissent les programmes de prévention pour couvrir l'ensemble du parcours patient, ce qui augmente les achats de fournitures à usage unique et de contrats de services externalisés. Les robots UV-C, les stérilisateurs au peroxyde d'hydrogène et les traceurs d'hygiène des mains riches en données passent des projets pilotes aux achats de routine, encouragés par des preuves de réductions à deux chiffres de l'incidence des infections. Les fournisseurs répondent également au risque de litiges dans des marchés comme l'Australie en fournissant des processus traçables et prêts pour audit qui aident les établissements à prouver leur conformité.

Principaux points à retenir du rapport

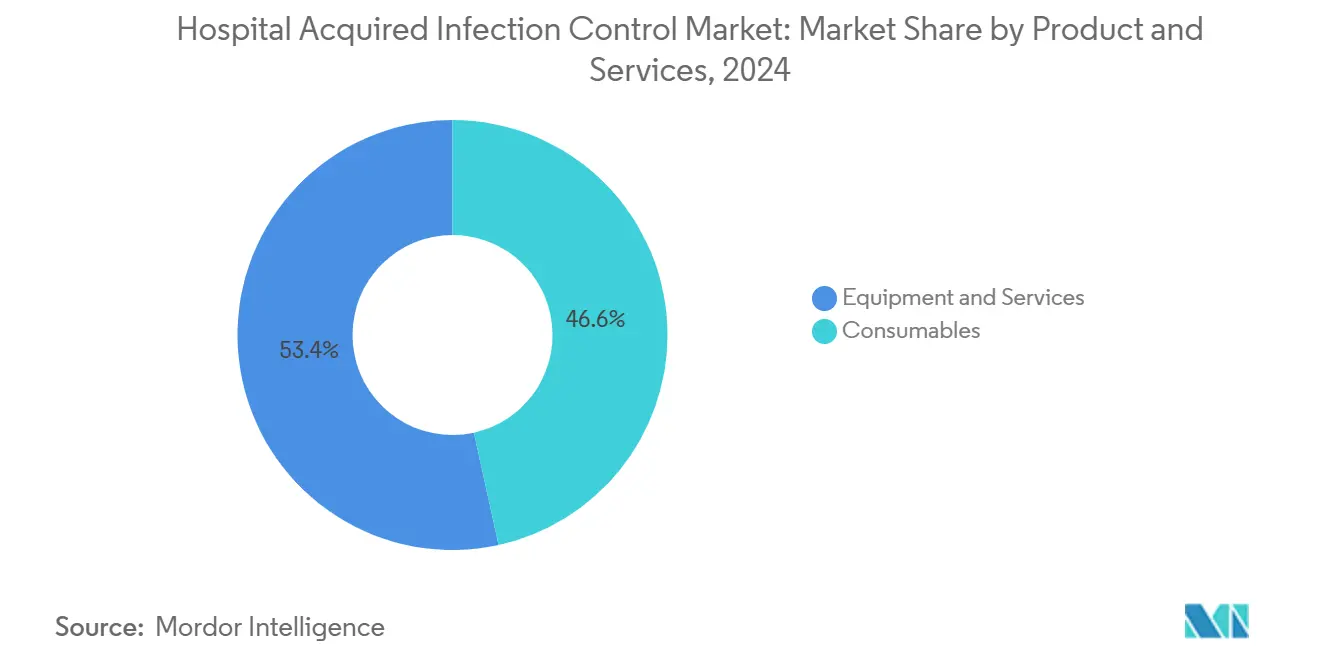

- Par type, les consommables ont dominé avec 46,57 % de part du marché du contrôle des infections nosocomiales en 2024, tandis que les services devraient croître à un TCAC de 5,25 % jusqu'en 2030.

- Par utilisateur final, les hôpitaux et USI ont représenté 62,77 % de la taille du marché du contrôle des infections nosocomiales en 2024 ; les centres de chirurgie ambulatoire progressent à un TCAC de 6,05 % jusqu'en 2030.

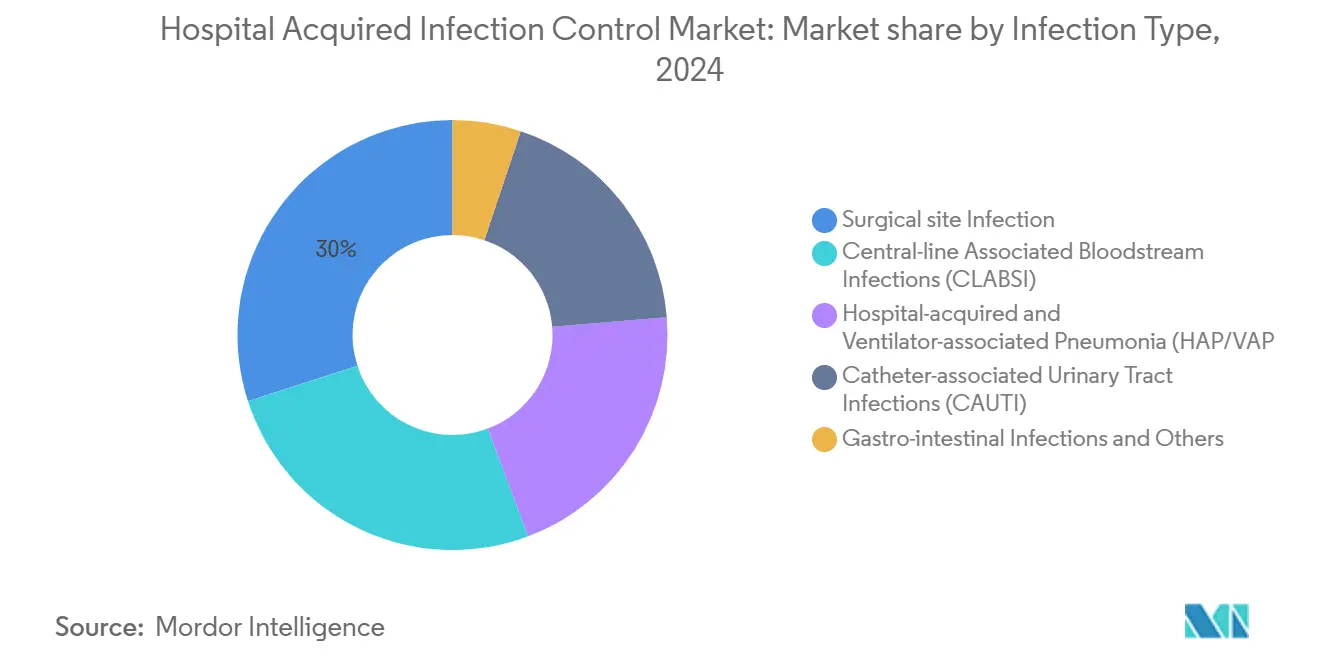

- Par type d'infection, les infections du site opératoire ont représenté une part de 29,13 % de la taille du marché du contrôle des infections nosocomiales en 2024, tandis que la prévention CLABSI devrait croître à un TCAC de 6,98 % entre 2025 et 2030.

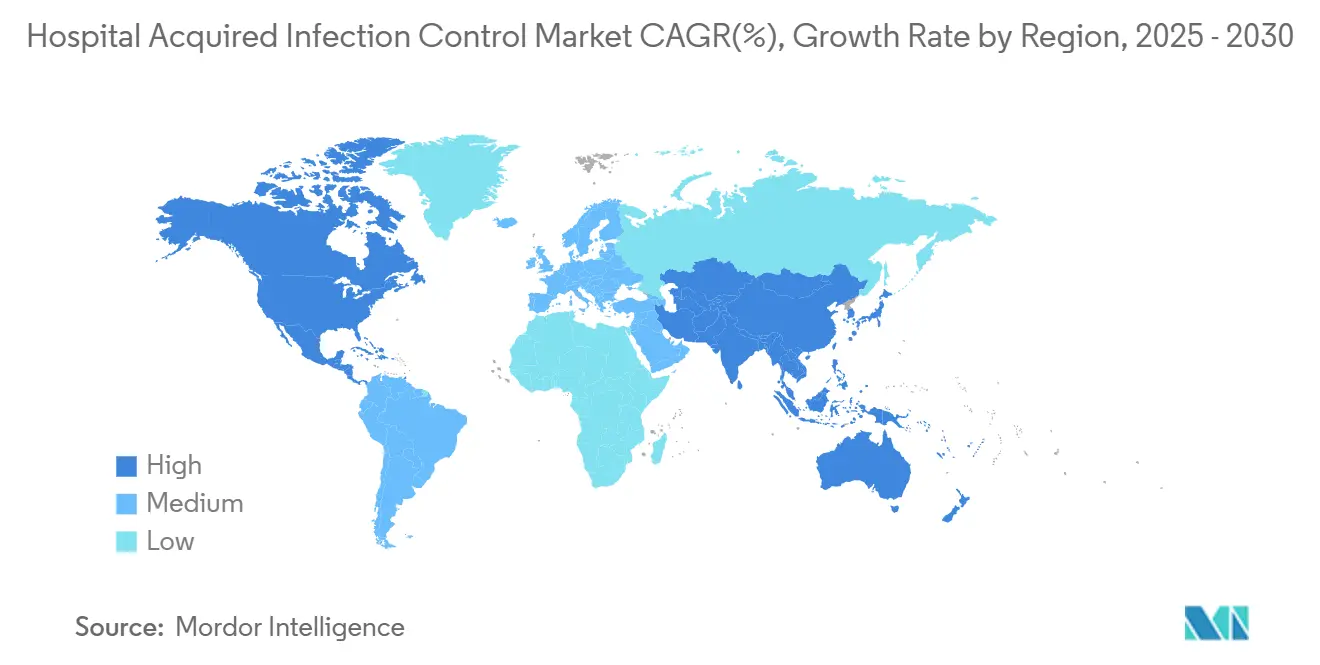

- Par géographie, l'Amérique du Nord détenait 39,50 % de part du marché du contrôle des infections nosocomiales en 2024 ; l'Asie-Pacifique est sur la voie d'un TCAC de 6,77 % jusqu'en 2030.

Tendances et insights du marché mondial du contrôle des infections nosocomiales

Analyse d'impact des moteurs

| Moteur | ~% d'impact sur le TCAC | Pertinence géographique | Impact maximal |

|---|---|---|---|

| Augmentation des volumes chirurgicaux et des admissions en USI | ~+1,2% | Mondial, avec accent sur l'Amérique du Nord et l'Europe | Moyen terme (~ 3-4 ans) |

| Signalement obligatoire des infections nosocomiales aux États-Unis et dans certains pays de l'UE | ~+0,8% | Amérique du Nord et UE | Court terme (≤ 2 ans) |

| Augmentation de l'incidence des différents types d'infections nosocomiales | ~+1,0% | Mondial | Moyen terme (~ 3-4 ans) |

| Technologies innovantes implémentées dans les dispositifs de contrôle des infections | ~+1,5% | Amérique du Nord, Europe, APAC développée | Long terme (≥ 5 ans) |

| Expansion rapide des centres de chirurgie ambulatoire en Amérique du Nord | ~+0,6% | Amérique du Nord | Moyen terme (~ 3-4 ans) |

| Adoption croissante des stérilisateurs H₂O₂ basse température en Europe | ~+0,4% | Europe | Court terme (≤ 2 ans) |

| Source: Mordor Intelligence | |||

L'augmentation des volumes chirurgicaux et des admissions en USI stimulent les besoins de prévention

Les charges chirurgicales augmentent avec le vieillissement des populations et l'amélioration de l'accès aux procédures électives. Environ 1 patient hospitalisé sur 31 contracte au moins une infection chaque jour, prolongeant les séjours de 17 jours et provoquant un taux de réadmission de 42 % dans les 30 jours. L'impact financier est aigu : les infections du site opératoire coûtent à elles seules de 3 à 5 milliards USD par an. Ces pressions renforcent l'achat continu de désinfectants, d'emballages stériles et de dispositifs de barrière sur le marché du contrôle des infections nosocomiales.

Les exigences de signalement obligatoire remodèlent le paysage de la conformité

Les États-Unis et plusieurs États de l'UE lient Medicare, Medicaid ou le remboursement national aux performances démontrées de contrôle des infections, contraignant les hôpitaux à financer des programmes de surveillance robustes [1]Centers for Disease Control and Prevention, "CDC's Core Infection Prevention and Control Practices for Safe Healthcare Delivery in All Settings," cdc.gov. Les tableaux de bord électroniques qui cartographient les événements d'hygiène des mains ou suivent les jours de cathéter central aident les établissements à défendre les paiements et éviter les pénalités, stimulant la demande de solutions basées sur les données dans le marché du contrôle des infections nosocomiales.

Augmentation de l'incidence des différents types d'infections nosocomiales

Les infections de cathéter central représentent en moyenne 41 000 cas par an aux États-Unis, tandis que les infections urinaires associées aux cathéters atteignent 500 000 cas. Les mesures préventives telles que les cathéters antimicrobiens et les bouchons désinfectants connaissent une adoption rapide, reflétée dans la croissance des segments qui dépasse le marché mondial du contrôle des infections nosocomiales.

Les technologies innovantes transforment le paysage du contrôle des infections

Les robots de désinfection UV-C peuvent éliminer 99,9 % des pathogènes en 10 minutes, avec des études montrant une diminution de 30 % des taux d'infection globaux après déploiement. Les plateformes d'analyse pilotées par IA signalent les épidémies potentielles et guident la sélection d'antibiotiques, renforçant les efforts d'intendance. Ces technologies réduisent les besoins de main-d'œuvre et renforcent les pistes d'audit, les positionnant comme des catalyseurs de croissance clés.

Analyse d'impact des freins

| Frein | ~% d'impact sur le TCAC | Pertinence géographique | Impact maximal |

|---|---|---|---|

| Manque de sensibilisation concernant les infections nosocomiales | ~-0,7% | Marchés émergents, établissements de santé ruraux mondialement | Moyen terme (~ 3-4 ans) |

| Exigences réglementaires strictes | ~-0,9% | Mondial, avec impact le plus élevé en Amérique du Nord et Europe | Court terme (≤ 2 ans) |

| Coût en capital élevé des systèmes de désinfection UV/HPV pour les hôpitaux de niveau 2 | ~-1,1% | Marchés émergents, petits hôpitaux mondialement | Moyen terme (~ 3-4 ans) |

| Lacunes de compétences de la main-d'œuvre dans le retraitement des endoscopes | ~-0,6% | Mondial, avec accent sur les régions à expansion sanitaire rapide | Long terme (≥ 5 ans) |

| Source: Mordor Intelligence | |||

Manque de sensibilisation concernant les infections nosocomiales

De nombreux membres du personnel de première ligne ne respectent toujours pas le protocole d'hygiène des mains à cinq moments de l'OMS. Le système de surveillance électronique d'Ecolab crée une zone patient virtuelle et délivre des rappels en temps réel, améliorant la conformité et fournissant des retours mesurables. Cependant, l'inégalité d'adoption continue d'atténuer le marché du contrôle des infections nosocomiales.

Les exigences réglementaires strictes créent des barrières de marché

Les études de validation, les audits d'assurance de stérilité et les dossiers de preuves cliniques prolongent les délais de lancement des produits. Le règlement européen sur les dispositifs médicaux exige une surveillance post-commercialisation élargie, tandis que les directives FDA pour les désinfectants de haut niveau nécessitent des tests microbiologiques multi-cycles. Les petites entreprises peinent avec le capital et l'expertise, limitant le flux de nouveaux entrants et tempérant la croissance du marché du contrôle des infections nosocomiales.

Marché du contrôle des infections nosocomiales - Analyse segmentaire

Par produit : les consommables dominent tandis que les services gagnent en dynamisme

Les consommables ont représenté 46,57 % de part du marché du contrôle des infections nosocomiales en 2024, soutenus par l'utilisation quotidienne de désinfectants, draps stériles, gants et matériaux d'emballage. Le segment offre un volume prévisible grâce aux politiques obligatoires d'usage unique et au renouvellement fréquent des produits. Les fournisseurs ajoutent des emballages à code couleur et une traçabilité QR pour aider les hôpitaux à documenter la conformité. La taille du marché du contrôle des infections nosocomiales liée aux consommables devrait afficher une expansion stable à un chiffre moyen en ligne avec la croissance des procédures chirurgicales.

Les services devraient enregistrer un TCAC de 5,25 % de 2025 à 2030. Les hôpitaux externalisent les audits de prévention des infections, la formation du personnel et la maintenance des stérilisateurs à des spécialistes qui garantissent les performances sous contrats basés sur les résultats. Les tableaux de bord numériques qui suivent les métriques d'infection en temps réel soutiennent ces offres. Cette approche consultative différencie les fournisseurs et débloque des flux de revenus récurrents dans le marché du contrôle des infections nosocomiales.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Par utilisateur final : les hôpitaux et USI maintiennent leur domination tandis que les centres de chirurgie ambulatoire gagnent du terrain

Les hôpitaux et unités de soins intensifs détenaient 62,77 % de la taille du marché du contrôle des infections nosocomiales en 2024, reflétant leur forte densité de patients et leur mix de procédures invasives. Les équipes de contrôle des infections des centres tertiaires maintiennent des réseaux de surveillance sophistiqués qui stimulent l'approvisionnement régulier en EPI, agents biocides et logiciels de suivi. La poussée pour éliminer les pneumonies associées aux ventilateurs et les infections de cathéter central maintient les budgets d'investissement intacts pour les nouveaux systèmes d'automatisation.

Les centres de chirurgie ambulatoire croissent à un TCAC de 6,05 % jusqu'en 2030. Les preuves montrent que les taux d'infection des centres de chirurgie ambulatoire sont environ six fois inférieurs aux services ambulatoires hospitaliers. Leur réputation de propreté attire les payeurs et les patients, encourageant l'investissement dans les stérilisateurs au point d'utilisation et les reprocesseurs basse température qui s'adaptent aux espaces compacts. Alors que les payeurs déplacent plus de procédures électives vers les environnements ambulatoires, les centres de chirurgie ambulatoire représenteront une part croissante du marché du contrôle des infections nosocomiales.

Par type d'infection : les infections du site opératoire stimulent le marché tandis que la prévention CLABSI accélère

Les infections du site opératoire ont représenté une part de 29,13 % de la taille du marché du contrôle des infections nosocomiales en 2024. Leur charge clinique importante maintient une forte demande pour les préparations antiseptiques, draps antimicrobiens et technologies de fermeture de plaies. Les institutions ajoutent également des sutures imprégnées d'antibiotiques prophylactiques et des protecteurs d'incision avancés aux protocoles, renforçant le débit des consommables dans le marché du contrôle des infections nosocomiales.

La prévention CLABSI devrait grimper à un TCAC de 6,98 %. Les bouchons désinfectants, solutions de verrouillage antimicrobien et modules de formation pour les bundles d'insertion de cathéter central pénètrent les flux de travail de soins 2Source: National Center for Biotechnology Information, "Disinfecting Caps Reduce CLABSI Rates," ncbi.nlm.nih.gov. Les fournisseurs qui intègrent les matériaux de cathéter avec des systèmes de rappel numériques sont bien placés pour capturer cette poche à croissance rapide du marché du contrôle des infections nosocomiales.

Note: Parts de segments de tous les segments individuels disponibles à l'achat du rapport

Analyse géographique

L'Amérique du Nord un contribué à 39,50 % de part du marché du contrôle des infections nosocomiales en 2024. Les règles de remboursement CMS exigent des plans documentés de prévention des infections cms.gov, tandis que les directives CDC fournissent des feuilles de route cliniques détaillées. Les hôpitaux répondent en finançant des robots UV-C et des systèmes de localisation en temps réel qui vérifient l'adhésion aux protocoles. Ces modèles de dépenses soulignent le rôle de leader de la région dans le marché du contrôle des infections nosocomiales.

L'Europe suit avec une forte adoption en Allemagne, France et Royaume-Uni. Bien que le règlement européen sur les dispositifs médicaux ait resserré les seuils de preuves, les services de santé nationaux financent toujours les remplacements de stérilisateurs à grande échelle et les reprocesseurs d'endoscopes automatisés. La divergence informelle dans les normes de contrôle des infections complique l'approvisionnement mais stimule également la demande de conseil alors que les hôpitaux cherchent à réconcilier les règles locales et européennes. Les fournisseurs qui peuvent naviguer dans la conformité multi-pays sécurisent un avantage durable dans le marché du contrôle des infections nosocomiales.

L'Asie-Pacifique est la région à croissance la plus rapide à 6,77 % TCAC. Une prévalence d'infection groupée de 9,0 % dans les établissements d'Asie du Sud-Est révèle un besoin non satisfait significatif. L'expansion rapide des hôpitaux privés en Chine et en Inde, ainsi que la démographie vieillissante, accélère les commandes de stérilisateurs, consommables d'isolement et distributeurs d'hygiène des mains. Les subventions gouvernementales émergent pour que les cliniques rurales adoptent la stérilisation basse température, élargissant la base adressable du marché du contrôle des infections nosocomiales.

L'Amérique latine et le Moyen-Orient et l'Afrique restent de plus petits contributeurs mais affichent des gains réguliers alors que les organismes d'accréditation adoptent des références de style Joint Commission. Les distributeurs régionaux s'associent de plus en plus avec les OEM mondiaux pour assembler localement des kits consommables, améliorant l'abordabilité et les rapports de conformité.

Paysage concurrentiel

Le marché du contrôle des infections nosocomiales présente un mélange de géants diversifiés et d'innovateurs focalisés. 3M, STERIS, Getinge et Ecolab exploitent l'échelle, les portefeuilles multi-catégories et les réseaux de service directs pour sécuriser des contrats d'approvisionnement à long terme. L'acquisition par Getinge en 2025 de Healthmark Industries un renforcé sa gamme de traitement stérile et approfondi sa portée de distribution aux États-Unis. Ecolab, après avoir cédé son unité de solutions chirurgicales, se concentre sur la surveillance numérique de l'hygiène des mains et les actifs de retraitement d'instruments.

L'innovation reste un différenciateur principal. Les bundles intégrés capital-plus-consommables de STERIS promettent des résultats de cycle validés et des diagnostics à distance sec.gov. Le tube endotrachéal antimicrobien de Bactiguard un réduit l'incidence de pneumonie associée aux ventilateurs dans des études évaluées par des pairs. Les spécialistes de robots UV-C déploient des modèles de Localisation qui abaissent les obstacles capitalistiques, permettant aux hôpitaux de niveau intermédiaire d'adopter rapidement l'automatisation.

La concurrence par les prix est modérée car l'approbation réglementaire et la validation clinicienne érigent des barrières. La qualité de service, les garanties de temps de fonctionnement et les programmes de formation des utilisateurs l'emportent souvent sur les considérations de coût pur du produit. Les acteurs qui combinent l'efficacité basée sur les preuves avec l'analyse des flux de travail sont bien placés pour agrandir leur part dans le marché du contrôle des infections nosocomiales.

Leaders mondiaux de l'industrie du contrôle des infections nosocomiales

-

3M Company

-

Steris PLC

-

Getinge AB

-

Ecolab Inc.

-

Advanced Sterilization Products (Fortive)

- *Avis de non-responsabilité : les principaux acteurs sont triés sans ordre particulier

Développements récents de l'industrie

- Janvier 2025 : Getinge un terminé l'acquisition de Healthmark Industries, élargissant son portefeuille de consommables de contrôle des infections et renforçant son réseau de distribution américain.

- Janvier 2025 : L'Association américaine des hôpitaux un publié son analyse environnementale 2025, soulignant les tendances démographiques et climatiques susceptibles d'influencer les stratégies de contrôle des infections.

- Avril 2024 : Getinge un introduit le laveur-désinfecteur Aquadis Index pour augmenter le débit et la traçabilité dans les CSSD

- Mars 2024 : Le CDC un publié des directives cliniques révisées pour la prévention de C. difficile dans les établissements de soins aigus, préconisant des protocoles d'isolement et l'intendance antibiotique.

Portée du rapport sur le marché mondial du contrôle des infections nosocomiales

Selon la portée du rapport, les infections nosocomiales sont également des infections nosocomiales développées dans les hôpitaux et autres établissements de soins. Ces infections peuvent survenir jusqu'à 48 heures après l'admission à l'hôpital, jusqu'à trois jours après la sortie, jusqu'à 30 jours après une opération, ou dans un établissement de soins lorsque le patient un été admis pour des raisons autres qu'une infection. Le marché du contrôle des infections nosocomiales est segmenté par équipement, utilisateur final, type d'infection et géographie. Par équipement, le marché est segmenté en stérilisation, services et consommables. Par utilisateurs finaux, le marché est segmenté en hôpitaux et unités de soins intensifs (USI), centres de chirurgie ambulatoire (CSA), établissements de soins de longue durée et cliniques spécialisées et centres de dialyse. Par type d'infection, le marché est segmenté en infections du site opératoire (ISO), infections urinaires associées aux cathéters (IUAC), infections sanguines des cathéters centraux (CLABSI), pneumonie nosocomiale et associée aux ventilateurs (HAP/VAP) et infections gastro-intestinales et autres. Par géographie, le marché est segmenté en Amérique du Nord, Europe, Asie-Pacifique, Moyen-Orient et Afrique, et Amérique du Sud. Le rapport offre la valeur (en millions USD) pour les segments ci-dessus.

| Par équipement | Stérilisation | Stérilisateurs à vapeur |

| Stérilisateurs H₂O₂ basse température | ||

| Stérilisateurs à oxyde d'éthylène | ||

| Stérilisation par radiation | ||

| Services de stérilisation contractuelle | ||

| Désinfection | Dispositifs UV et vapeur de peroxyde d'hydrogène | |

| Systèmes de retraitement endoscopique | ||

| Autres | ||

| Services | ||

| Consommables | ||

| Hôpitaux et unités de soins intensifs (USI) |

| Centres de chirurgie ambulatoire (CSA) |

| Établissements de soins de longue durée |

| Cliniques spécialisées et centres de dialyse |

| Infections du site opératoire (ISO) |

| Infections urinaires associées aux cathéters (IUAC) |

| Infections sanguines associées aux cathéters centraux (CLABSI) |

| Pneumonie nosocomiale et associée aux ventilateurs (HAP/VAP) |

| Infections gastro-intestinales et autres |

| Amérique du Nord | États-Unis |

| Canada | |

| Mexique | |

| Europe | Allemagne |

| Royaume-Uni | |

| France | |

| Italie | |

| Espagne | |

| Reste de l'Europe | |

| Asie-Pacifique | Chine |

| Japon | |

| Inde | |

| Australie | |

| Corée du Sud | |

| Reste de l'Asie-Pacifique | |

| Moyen-Orient et Afrique | CCG |

| Afrique du Sud | |

| Reste du Moyen-Orient et de l'Afrique | |

| Amérique du Sud | Brésil |

| Argentine | |

| Reste de l'Amérique du Sud |

| Par produit et services | Par équipement | Stérilisation | Stérilisateurs à vapeur |

| Stérilisateurs H₂O₂ basse température | |||

| Stérilisateurs à oxyde d'éthylène | |||

| Stérilisation par radiation | |||

| Services de stérilisation contractuelle | |||

| Désinfection | Dispositifs UV et vapeur de peroxyde d'hydrogène | ||

| Systèmes de retraitement endoscopique | |||

| Autres | |||

| Services | |||

| Consommables | |||

| Par utilisateur final | Hôpitaux et unités de soins intensifs (USI) | ||

| Centres de chirurgie ambulatoire (CSA) | |||

| Établissements de soins de longue durée | |||

| Cliniques spécialisées et centres de dialyse | |||

| Par type d'infection | Infections du site opératoire (ISO) | ||

| Infections urinaires associées aux cathéters (IUAC) | |||

| Infections sanguines associées aux cathéters centraux (CLABSI) | |||

| Pneumonie nosocomiale et associée aux ventilateurs (HAP/VAP) | |||

| Infections gastro-intestinales et autres | |||

| Géographie | Amérique du Nord | États-Unis | |

| Canada | |||

| Mexique | |||

| Europe | Allemagne | ||

| Royaume-Uni | |||

| France | |||

| Italie | |||

| Espagne | |||

| Reste de l'Europe | |||

| Asie-Pacifique | Chine | ||

| Japon | |||

| Inde | |||

| Australie | |||

| Corée du Sud | |||

| Reste de l'Asie-Pacifique | |||

| Moyen-Orient et Afrique | CCG | ||

| Afrique du Sud | |||

| Reste du Moyen-Orient et de l'Afrique | |||

| Amérique du Sud | Brésil | ||

| Argentine | |||

| Reste de l'Amérique du Sud | |||

Questions clés répondues dans le rapport

Quelle est la valeur actuelle du marché du contrôle des infections nosocomiales ?

Le marché s'élève à 4,43 milliards USD en 2025 et devrait atteindre 5,38 milliards USD d'ici 2030.

Quel segment de produit mène le marché du contrôle des infections nosocomiales ?

Les consommables dominent avec 46,57 % de part de marché grâce à la demande quotidienne de désinfectants, emballages et EPI.

Pourquoi les centres de chirurgie ambulatoire attirent-ils l'attention en matière de contrôle des infections ?

Ils enregistrent des taux d'infection environ six fois inférieurs aux services ambulatoires hospitaliers, stimulant un TCAC de 6,05 % pour les solutions connexes.

Comment les robots UV-C impactent-ils les taux d'infection ?

Les études montrent que ces robots peuvent réduire de 30 % les infections globales associées aux soins après déploiement.

Quelle région croît le plus rapidement sur le marché du contrôle des infections nosocomiales ?

L'Asie-Pacifique progresse à un TCAC de 6,77 % en raison de la construction hospitalière, de l'augmentation des volumes chirurgicaux et des campagnes de sensibilisation renforcées.

Quels facteurs réglementaires influencent les décisions d'achat en Amérique du Nord ?

Les conditions de remboursement CMS et les directives CDC exigent des hôpitaux qu'ils documentent les performances de contrôle des infections, motivant l'investissement dans des technologies validées.

Dernière mise à jour de la page le: